सिलिकॉन वैली बैंक के पतन ने बहुत हंगामा मचा दिया था, क्योंकि उस समय से पहले किसी ने भी इतने बड़े बैंक के विफल होने की उम्मीद नहीं की थी। हालाँकि, इस त्रासदी के केंद्र में बैंक का आकार या इतिहास नहीं था, बल्कि बैंक की तरलता चुनौतियों से निपटने की क्षमता थी। तो इस लेख में, आइए बैंक तरलता की अवधारणा और इसके जोखिम मूल्यांकन पर गहराई से विचार करें।

बैंक तरलता का क्या अर्थ है?

यह बैंक की परिसंपत्तियों, खास तौर पर नकदी और नकदी समकक्षों की अपने भुगतान और ऋण सेवा को पूरा करने की क्षमता को संदर्भित करता है। दूसरे शब्दों में, बैंक लिक्विडिटी से तात्पर्य बैंक की अपनी परिसंपत्तियों को जल्दी से जल्दी भुनाने की क्षमता से है, ताकि वह विभिन्न भुगतानों और वित्तपोषण आवश्यकताओं को पूरा कर सके।

यह बैंक के संचालन का एक बहुत ही महत्वपूर्ण हिस्सा है क्योंकि बैंकों को अपने ग्राहकों से जमा निकासी, ऋण वितरण, ब्याज भुगतान और विभिन्न अन्य निधि प्रवाह गतिविधियों को आसानी से संभालने की आवश्यकता होती है। अच्छा बैंक लिक्विडिटी प्रबंधन भुगतान में देरी या धन की कमी के कारण प्रतिबद्धताओं को पूरा करने में विफलता से बचने में मदद कर सकता है, इस प्रकार इसकी विश्वसनीयता और स्थिर संचालन को संरक्षित कर सकता है।

भुगतान जोखिम और निधियों के प्रवाह में अनिश्चितता को कम करने के लिए, बैंकों को यह सुनिश्चित करना चाहिए कि उनके पास ग्राहक जमा निकासी, चेक और इलेक्ट्रॉनिक भुगतान जैसे लेनदेन को संसाधित करने के लिए पर्याप्त तरलता हो। इसका मतलब यह है कि बैंकों को अपने ग्राहकों की फंडिंग आवश्यकताओं को पूरा करने के लिए हर समय पर्याप्त नकदी या आसानी से प्राप्त होने वाली संपत्ति रखने की आवश्यकता है, जबकि उनकी भुगतान सेवाओं का कुशल संचालन बनाए रखना है। इसके अलावा, बैंकों को भुगतान प्रणालियों और समाशोधन प्रणालियों में सक्रिय रूप से शामिल होने की आवश्यकता है जो यह सुनिश्चित करते हैं कि धन कुशलतापूर्वक और समय पर आ और निपट सके, इस प्रकार उनके दैनिक संचालन की सहजता और सुरक्षा बनी रहे।

पर्याप्त बैंक तरलता यह सुनिश्चित करने का आधार है कि बैंक विभिन्न परिस्थितियों में समय पर अपने दायित्वों को पूरा करने में सक्षम हैं। इसमें न केवल ग्राहक जमा और बैंक के अपने उधार शामिल हैं, बल्कि अन्य वित्तीय साधनों की एक विस्तृत श्रृंखला भी शामिल है। बैंकों को यह सुनिश्चित करना चाहिए कि बाजार में उतार-चढ़ाव, अनिश्चितता और अप्रत्याशित घटनाओं के बावजूद उनके संचालन की स्थिरता बनी रहे।

यह तरलता संरक्षण बैंकों को बड़े पैमाने पर जमा निकासी, भुगतान की मांग और बाजार में होने वाले बदलावों से उत्पन्न होने वाले वित्तपोषण दबावों से निपटने में सक्षम बनाता है, जिससे भुगतान में देरी या धन की कमी के कारण प्रतिबद्धताओं को पूरा करने में विफलता के जोखिम से बचा जा सकता है। पर्याप्त तरलता बनाए रखने से, बैंक अपनी विश्वसनीयता और मजबूत वित्तीय स्थिति सुनिश्चित कर सकते हैं, जोखिम के प्रति अपनी लचीलापन बढ़ा सकते हैं और वित्तीय बाजारों में प्रतिस्पर्धा और विश्वास बनाए रख सकते हैं।

बैंक कई तरीकों से तरलता प्राप्त कर सकते हैं और उसे बनाए रख सकते हैं ताकि यह सुनिश्चित हो सके कि वे विभिन्न प्रकार की भुगतान और वित्तपोषण आवश्यकताओं को पूरा करने में सक्षम हैं। ग्राहक जमा बैंकों के लिए वित्तपोषण के सबसे महत्वपूर्ण स्रोतों में से एक है और तरलता का एक महत्वपूर्ण स्रोत है। बैंक आय और लाभ उत्पन्न करने के लिए अपने ऋण संचालन और अन्य निवेशों के लिए जमा पर निर्भर करते हैं। जमा के आकार और स्थिरता का बैंक की तरलता और संचालन करने की क्षमता पर सीधा प्रभाव पड़ता है।

इसलिए, बैंक आमतौर पर ग्राहकों की जमाराशियों को आकर्षित करने और बनाए रखने के लिए कदम उठाते हैं, जैसे कि प्रतिस्पर्धी ब्याज दरें, सुविधाजनक निकासी सेवाएं और गुणवत्तापूर्ण ग्राहक सेवा प्रदान करना, ताकि उनकी जमाराशियों का आकार बनाए रखा और बढ़ाया जा सके तथा विभिन्न वित्तपोषण आवश्यकताओं और बाजार में होने वाले परिवर्तनों के अनुरूप पर्याप्त तरलता सुनिश्चित की जा सके।

बैंक अस्थायी तरलता सहायता प्राप्त करने के लिए केंद्रीय बैंक से ऋण के लिए आवेदन कर सकते हैं या रिवर्स रीपरचेज ऑपरेशन में भाग ले सकते हैं। केंद्रीय बैंक आमतौर पर देश की मौद्रिक नीति का निष्पादक होता है और वित्तीय बाजारों में तरलता को विनियमित और प्रबंधित करने के लिए जिम्मेदार होता है। जब बैंकों को धन की कमी का सामना करना पड़ता है या अतिरिक्त तरलता की आवश्यकता होती है, तो वे केंद्रीय बैंक से अल्पकालिक ऋण के लिए आवेदन कर सकते हैं। ये ऋण, जो आमतौर पर कम ब्याज दरों पर प्रदान किए जाते हैं, बैंकों को अस्थायी वित्तपोषण आवश्यकताओं को पूरा करने और उनके सामान्य संचालन और भुगतान करने की क्षमता सुनिश्चित करने में मदद करते हैं।

इसके अलावा, बैंक सेंट्रल बैंक के रिवर्स रेपो ऑपरेशन में भी भाग ले सकते हैं। रिवर्स रेपो एक अल्पकालिक ऋण वित्तपोषण साधन है जिसमें बैंक अपनी होल्डिंग्स (आमतौर पर अत्यधिक तरल प्रतिभूतियाँ जैसे सरकारी बॉन्ड) को भविष्य में एक निश्चित अवधि के बाद उन्हें वापस खरीदने के समझौते के साथ सेंट्रल बैंक को बेचते हैं। रिवर्स रेपो ऑपरेशन बैंकों को तरलता प्राप्त करने और फंड की मांग में तेजी या अप्रत्याशित स्थितियों से निपटने के लिए फंड तक त्वरित पहुँच प्रदान करते हैं।

बैंक कई तरह की अधिक तरल संपत्तियों को धारण करके अपनी तरलता बढ़ा सकते हैं। इन परिसंपत्तियों में सरकारी बॉन्ड शामिल हैं, क्योंकि उन्हें आम तौर पर सबसे सुरक्षित और सबसे अधिक तरल संपत्तियों में से एक माना जाता है। इसके अलावा, बैंक अत्यधिक तरल स्टॉक रख सकते हैं, यानी, ऐसे स्टॉक जो बाजार में सक्रिय रूप से कारोबार करते हैं और आसानी से लिक्विडेट हो जाते हैं।

इसके अलावा, अन्य आसानी से प्राप्त की जा सकने वाली प्रतिभूतियाँ महत्वपूर्ण परिसंपत्तियाँ हैं जिनका उपयोग बैंक तरलता की ज़रूरतों को पूरा करने के लिए करते हैं क्योंकि वे बाज़ार में अपेक्षाकृत तरल होती हैं और भुगतान और अन्य वित्तपोषण आवश्यकताओं को पूरा करने के लिए उन्हें जल्दी से भुनाया जा सकता है। इन परिसंपत्तियों को धारण करके, बैंक जमा निकासी और अन्य भुगतान आवश्यकताओं के मामले में अपने तरलता जोखिम को अधिक लचीले ढंग से और मज़बूती से प्रबंधित कर सकते हैं।

बैंक अपने तरलता जोखिम को प्रभावी ढंग से प्रबंधित कर सकते हैं और विभिन्न प्रकार के बाजार संचालन के माध्यम से तरलता बढ़ा सकते हैं, जिसमें अपने परिसंपत्ति पोर्टफोलियो को समायोजित करने के लिए बॉन्ड खरीदना और बेचना, ब्याज दर स्वैप या वायदा अनुबंध जैसे डेरिवेटिव के साथ हेजिंग, और परिसंपत्ति प्रतिभूतिकरण के माध्यम से जारी करने के लिए प्रतिभूतियों में परिसंपत्तियों को पैकेजिंग करना शामिल है। ये संचालन बैंकों को बाजार में होने वाले बदलावों और ग्राहकों की जरूरतों के प्रति लचीले ढंग से प्रतिक्रिया करने में सक्षम बनाते हैं, जिससे प्रभावी रूप से तरलता जोखिम का प्रबंधन होता है और तरलता का स्तर बढ़ता है।

बैंकों को बाज़ार जोखिम, ऋण जोखिम और परिचालन जोखिम जैसे विभिन्न जोखिमों से खुद को बचाने में मदद करने के लिए अच्छा बैंक तरलता प्रबंधन आवश्यक है। पर्याप्त तरलता सुनिश्चित करके, बैंक अप्रत्याशित घटनाओं के कारण होने वाले फंड के नुकसान को कम कर सकते हैं, पर्याप्त फंड बनाए रख सकते हैं और ज़रूरत पड़ने पर बाज़ार में होने वाले बदलावों और ग्राहकों की ज़रूरतों पर तुरंत प्रतिक्रिया दे सकते हैं। तरलता को प्रभावी ढंग से प्रबंधित करके, बैंक अप्रत्याशित घटनाओं या बाज़ार में उतार-चढ़ाव की स्थिति में पूंजी के बहिर्वाह के जोखिम को कम कर सकते हैं, जिससे उनकी वित्तीय स्थिरता और प्रतिष्ठा बनी रहती है।

संक्षेप में, बैंक लिक्विडिटी का मतलब बैंक की परिसंपत्तियों, खास तौर पर नकदी और नकदी समकक्षों की क्षमता से है, जिन्हें भुगतान और ऋण सेवा आवश्यकताओं को पूरा करने के लिए जल्दी से प्राप्त किया जा सकता है। बैंकों के लिए जमा निकासी, ऋण वितरण, ब्याज भुगतान और अन्य लिक्विडिटी गतिविधियों को संभालने के लिए अच्छा लिक्विडिटी प्रबंधन आवश्यक है और बैंक लिक्विडिटी जोखिम से बचने में मदद करता है।

बैंक तरलता जोखिम क्या है?

यह वह जोखिम है जिससे बैंक को जूझना पड़ता है: समय पर अपनी प्रतिबद्धताओं को पूरा करने के लिए पर्याप्त धनराशि प्राप्त न कर पाने का जोखिम। यह जोखिम कई कारकों के कारण हो सकता है, जिसमें बड़े पैमाने पर जमा राशि की निकासी, बाजार में अस्थिरता या बैंक की अपनी बैलेंस शीट में असंतुलन शामिल है, लेकिन यह इन्हीं तक सीमित नहीं है। विशेष रूप से, बैंक लिक्विडिटी जोखिम में बैंक की अपनी अल्पकालिक देनदारियों और अन्य फंडिंग जरूरतों को पूरा करने के लिए जल्दी और उचित लागत पर पर्याप्त धनराशि प्राप्त करने में असमर्थता शामिल है।

जब किसी बैंक की ज़रूरतें उसके उपलब्ध फंड से ज़्यादा हो जाती हैं, तो वह समय पर जमा निकासी, ऋण चुकौती और अन्य संवितरण आवश्यकताओं को पूरा करने में सक्षम नहीं हो सकता है, जिससे तरलता की समस्या हो सकती है। बैंक की तरलता समस्याओं का मूल कारण आमतौर पर उसकी परिसंपत्तियों और देनदारियों के बीच बेमेल होना या बाज़ार की स्थिति खराब होने पर परिसंपत्तियों को जल्दी से समाप्त करने में असमर्थता है। ऐसे मामलों में, बैंकों को ग्राहकों से बड़े पैमाने पर निकासी या ऋण परिपक्वता पर अपर्याप्त धन का सामना करना पड़ सकता है, जो उनके सामान्य संचालन को प्रभावित कर सकता है।

बैंक की परिसंपत्तियों और देनदारियों के बीच बेमेल के कारण संवितरण और वित्तपोषण आवश्यकताओं के बीच असंतुलन हो सकता है, जिससे बैंक का तरलता जोखिम बढ़ सकता है। सबसे पहले, यह स्थिति बैंकों को जमा निकासी, ऋण मूलधन और ब्याज, या अन्य देनदारियों को समय पर चुकाने में चुनौतियों का सामना कर सकती है। उदाहरण के लिए, यदि बैंक की अल्पकालिक देनदारियाँ तत्काल वसूली योग्य परिसंपत्तियों से अधिक हैं, तो उसे भुगतान आवश्यकताओं को पूरा करने के लिए प्रतिकूल शर्तों पर परिसंपत्तियों को जल्दी से समाप्त करने की आवश्यकता हो सकती है, जिससे परिसंपत्ति तरलता जोखिम बढ़ जाता है।

दूसरा, परिसंपत्ति-देयता का असंतुलन भी बैंक की पूंजी पर्याप्तता और सुदृढ़ता को कमजोर कर सकता है, विशेष रूप से यदि बैंक दीर्घकालिक परिसंपत्तियों को सहारा देने के लिए अल्पकालिक वित्तपोषण पर निर्भर करता है, जिससे बाजार में अस्थिरता या वित्तपोषण संबंधी बाधाओं के समय दीर्घकालिक प्रतिबद्धताओं को पूरा करना कठिन हो सकता है, जिससे तरलता की समस्या और भी बढ़ सकती है।

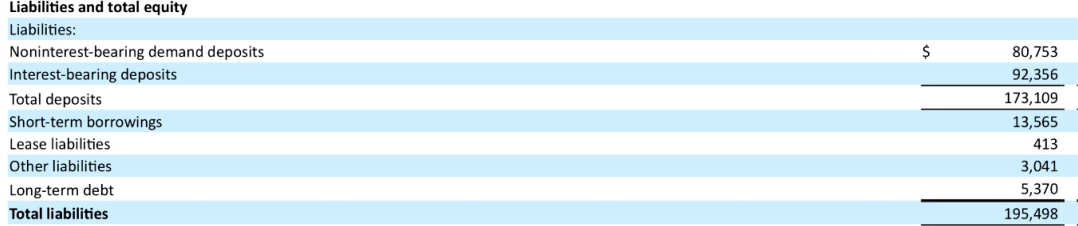

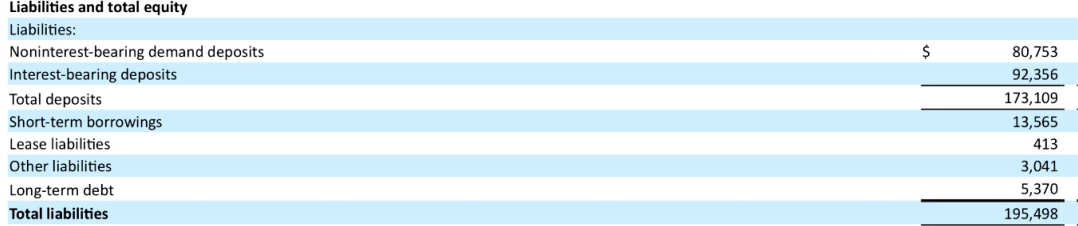

2023 में सिलिकॉन वैली बैंक की विफलता परिसंपत्तियों और देनदारियों के बीच बेमेल के कारण बैंक की तरलता जोखिम का मामला था। जैसा कि नीचे दिए गए चार्ट में दिखाया गया है, बैंक की बैलेंस शीट "अल्पकालिक उधार लेने और दीर्घकालिक उधार देने" (यानी, निधियों का अल्पकालिक स्रोत और निधियों का दीर्घकालिक उपयोग) के कारण परिपक्वता बेमेल (परिसंपत्ति पक्ष की परिपक्वता और देयता पक्ष की परिपक्वता के बीच बेमेल) दिखाती है। दिसंबर 2022 के अंत में। सिलिकॉन वैली बैंक की जमा राशि $173.1 बिलियन या कुल देनदारियों का 89 प्रतिशत थी। इस राशि में से, $92.3 बिलियन ब्याज-असर वाली जमा राशि थी।

यह भी संभावना है कि बैंकों को बाजार की तंगी के समय या जब बैंक का क्रेडिट खराब हो, तो उच्च लागत पर धन जुटाने की आवश्यकता हो सकती है, जिसका उसके मुनाफे पर असर पड़ सकता है। तंग बाजारों का मतलब आमतौर पर फंड की आपूर्ति में कमी या फंड की लागत में वृद्धि है, जिसके परिणामस्वरूप बैंकों को फंड प्राप्त करने में उच्च उधार दरों या अन्य वित्तपोषण लागतों का सामना करना पड़ता है। ये अतिरिक्त लागतें बैंक के परिचालन व्यय को बढ़ा सकती हैं और इसके शुद्ध लाभ मार्जिन को कम कर सकती हैं।

इसके अलावा, बैंक की क्रेडिट रेटिंग को नुकसान पहुंचने से निवेशकों का उस पर भरोसा कम हो सकता है, जिसके कारण उधार लेने की लागत और बढ़ सकती है या फंडिंग प्राप्त करना अधिक कठिन हो सकता है। इस मामले में, बैंकों को पूंजी के कम कुशल उपयोग के साथ-साथ सीमित व्यावसायिक विस्तार का सामना करना पड़ सकता है। बैंक की क्रेडिट रेटिंग के बारे में निवेशकों की बढ़ती चिंता के कारण, बैंकों को फंड आकर्षित करने के लिए उच्च ब्याज दरों का भुगतान करना पड़ सकता है या सख्त उधार प्रतिबंधों का सामना करना पड़ सकता है, जिसका बैंक की वित्तीय स्थिति और भविष्य के विकास पर नकारात्मक प्रभाव पड़ सकता है।

भुगतान और समाशोधन प्रणालियाँ बैंकों के सामान्य संचालन के लिए महत्वपूर्ण हैं, क्योंकि वे समय पर धन की प्राप्ति और निपटान सुनिश्चित करती हैं और ग्राहकों के लेन-देन और ऋण चुकौती को संसाधित करने में बैंकों की सहायता करती हैं। यदि अन्य वित्तीय संस्थानों में तरलता की समस्याएँ इन प्रणालियों के सामान्य संचालन को प्रभावित करती हैं, तो बैंकों को वित्तपोषण तरलता में उतार-चढ़ाव से निपटने के लिए अतिरिक्त उपाय करने की आवश्यकता हो सकती है, जैसे कि अपनी निधि प्रबंधन रणनीतियों को समायोजित करके जोखिम को कम करना या भुगतान और समाशोधन के वैकल्पिक साधन खोजना।

ऐसे समय भी होते हैं जब आर्थिक मंदी, वित्तीय बाज़ार में झटका या कोई बड़ी ऋण घटना होती है, उदाहरण के लिए, जिससे बैंकों पर जमा राशि निकालने या उनकी परिसंपत्तियों के मूल्यह्रास का दबाव बढ़ सकता है, जो बदले में उनके तरलता जोखिम को बढ़ा सकता है। आर्थिक मंदी के दौरान, ग्राहक बड़े पैमाने पर जमा राशि निकाल सकते हैं, जिससे बैंकों के लिए धन की कमी हो सकती है। साथ ही, वित्तीय बाज़ारों में झटके और प्रमुख ऋण घटनाओं के कारण बैंकों द्वारा रखी गई परिसंपत्तियों का मूल्य गिर सकता है, जिससे इन परिसंपत्तियों को बेचना अधिक कठिन हो जाता है या उन्हें केवल छूट पर बेचना संभव हो जाता है, जिससे बैंक की तरलता समस्याएँ और बढ़ जाती हैं।

बैंक लिक्विडिटी जोखिम न केवल बैंक को दिवालिया होने की ओर ले जा सकता है, बल्कि वित्तीय संकट का कारण भी बन सकता है। इसलिए ऐसे जोखिम के अस्तित्व के लिए बैंकों को प्रभावी लिक्विडिटी प्रबंधन उपायों को अपनाने की आवश्यकता होती है ताकि यह सुनिश्चित किया जा सके कि विभिन्न बाजार स्थितियों के तहत लिक्विडिटी का पर्याप्त स्तर बनाए रखा जा सके।

बैंक की तरलता का आकलन कैसे किया जाता है?

बैंक की तरलता की स्थिति का आकलन करने के लिए, कोई व्यक्ति कई पहलुओं पर गौर कर सकता है और इसकी तरलता स्थिति की व्यापक तस्वीर प्राप्त करने के लिए विभिन्न संकेतकों और विधियों का उपयोग कर सकता है। उदाहरण के लिए, दैनिक तरलता प्रबंधन करना संभव है, जो नकदी प्रवाह की निगरानी, परिसंपत्तियों और देनदारियों के परिपक्वता मिलान का आकलन और वित्तपोषण स्रोतों के विविधीकरण को सुनिश्चित करके बैंकों द्वारा कार्यान्वित किए जाने वाले उपायों की एक श्रृंखला है। बैंक नियमित रूप से नकदी प्रवाह और बहिर्वाह की निगरानी और विश्लेषण के साथ-साथ अपनी परिसंपत्तियों की तरलता विशेषताओं के माध्यम से संभावित वित्तपोषण आवश्यकताओं का अनुमान लगाते हैं और उनका जवाब देते हैं।

इसके अलावा, बैंक परिसंपत्तियों और देनदारियों की उचित परिपक्वता प्रोफ़ाइल बनाए रखकर और यह सुनिश्चित करके कि अल्पकालिक देनदारियों का उपयोग अल्पकालिक परिसंपत्तियों के निपटान और पुनर्भुगतान का समर्थन करने के लिए किया जा सकता है, तरलता जोखिम को कम करते हैं। फंडिंग स्रोतों का विविधीकरण भी महत्वपूर्ण रणनीतियों में से एक है, जिसके तहत बैंक विभिन्न बाजार और आर्थिक वातावरण की चुनौतियों का सामना करने और दिन-प्रतिदिन के संचालन की सहजता और स्थिरता सुनिश्चित करने के लिए जमा, बाजार वित्तपोषण और केंद्रीय बैंक समर्थन जैसे वित्तपोषण के विभिन्न स्रोतों के माध्यम से तरलता स्थिरता बनाए रखते हैं।

उदाहरण के लिए, किसी बैंक की बैलेंस शीट का विश्लेषण उसकी परिसंपत्तियों की तरलता विशेषताओं और उसकी देनदारियों की परिपक्वता प्रोफ़ाइल पर विशेष ध्यान देकर किया जा सकता है। बैंक द्वारा रखी गई नकदी, जमाराशि, अल्पकालिक बांड और अत्यधिक तरल प्रतिभूतियों जैसी परिसंपत्तियों के साथ-साथ अल्पकालिक जमाराशि, उधार और अन्य अल्पकालिक देनदारियों की संरचना और परिपक्वता पर ध्यान दें।

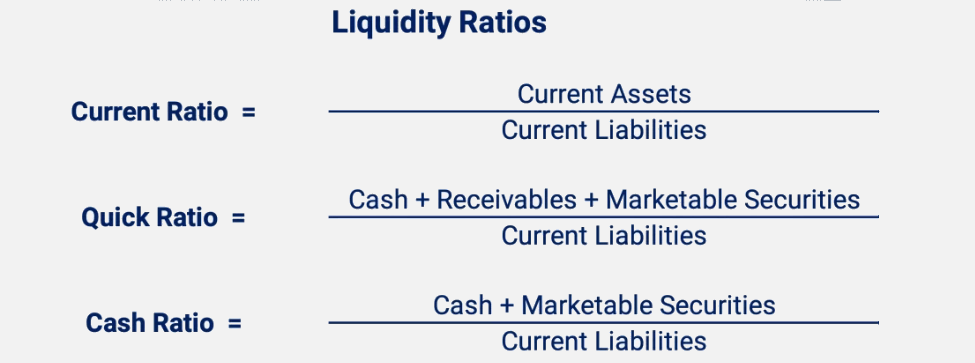

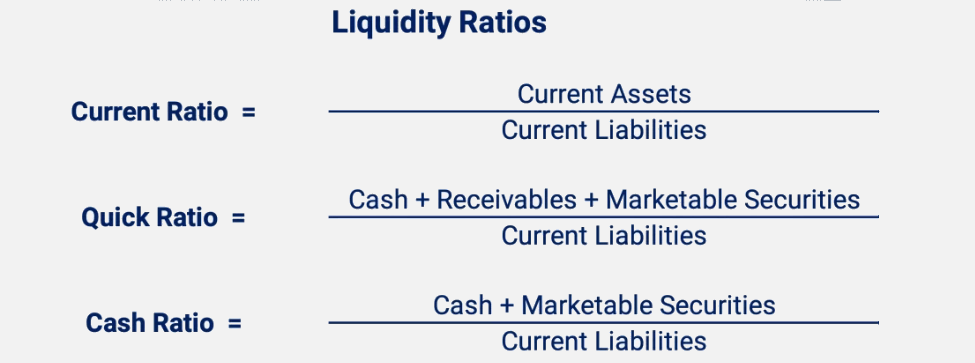

फिर बैंक के तरलता जोखिम को मापने के लिए विभिन्न तरलता संकेतकों और अनुपातों का उपयोग किया जा सकता है, जैसे कि तरलता कवरेज अनुपात, तरल परिसंपत्तियों का तरल देनदारियों से अनुपात और नकदी प्रवाह प्रक्षेपण विश्लेषण। ये संकेतक यह आकलन करने में मदद कर सकते हैं कि क्या बैंक के पास अपनी अल्पकालिक और दीर्घकालिक देयता प्रतिबद्धताओं को पूरा करने के लिए पर्याप्त धन है।

लिक्विडिटी कवरेज अनुपात (LCR) इस बात का एक महत्वपूर्ण संकेतक है कि क्या बैंक की उच्च-गुणवत्ता वाली तरल संपत्तियों की होल्डिंग्स 30-दिन के तनाव परिदृश्य का सामना करने पर अपने शुद्ध नकदी बहिर्वाह को कवर करने के लिए पर्याप्त हैं। LCR का मूल्य आमतौर पर 100% से कम नहीं होना चाहिए। इसका मतलब यह है कि बैंकों को संभावित नकदी बहिर्वाह परिदृश्यों को कवर करने के लिए कम से कम पर्याप्त उच्च-गुणवत्ता वाली तरल संपत्तियाँ रखनी चाहिए और यह सुनिश्चित करना चाहिए कि वे वित्तपोषण के बाहरी स्रोतों पर निर्भर किए बिना अल्पावधि में अपने भुगतान दायित्वों को पूरा कर सकें।

एलसीआर की गणना बैंक द्वारा रखी गई अत्यधिक तरल परिसंपत्तियों (जैसे, नकदी, सरकारी बांड, आदि) के अनुमानित शुद्ध नकदी बहिर्वाह के अनुपात पर आधारित है। एक उच्च एलसीआर अल्पावधि में अप्रत्याशित वित्तपोषण आवश्यकताओं को संभालने की बैंक की क्षमता को दर्शाता है और इसलिए इसे विनियामक और बाजार मूल्यांकन में तरलता प्रबंधन का एक स्वस्थ और मजबूत संकेतक माना जाता है। पर्याप्त तरलता कवरेज अनुपात (एलसीआर) बनाए रखने से, बैंक तरलता जोखिम के प्रति अपने जोखिम को कम करने और प्रतिकूल बाजार स्थितियों और तनावपूर्ण स्थितियों का सामना करने की अपनी क्षमता को बढ़ाने में सक्षम होते हैं।

नकद अनुपात बैंक द्वारा कुल जमाराशियों में रखी गई नकदी के अनुपात का एक माप है और इसका उपयोग बैंक की अल्पकालिक जमा निकासी आवश्यकताओं को पूरा करने की क्षमता को दर्शाने के लिए किया जाता है। यह अनुपात सीधे बैंक के तरलता प्रबंधन और जोखिम नियंत्रण रणनीतियों को प्रभावित करता है। उच्च नकद अनुपात का मतलब है कि बैंक अल्पावधि में अपने ग्राहकों की नकद निकासी अनुरोधों को अधिक आसानी से पूरा करने में सक्षम है, इस प्रकार तरलता चुनौतियों का जोखिम कम हो जाता है।

आम तौर पर, नकद अनुपात बहुत अधिक नहीं होना चाहिए क्योंकि नकद ब्याज आय उत्पन्न नहीं करता है, जो बैंक की लाभप्रदता को प्रभावित कर सकता है। हालांकि, बहुत कम नकद अनुपात के परिणामस्वरूप बैंक बड़े पैमाने पर जमा निकासी अनुरोधों का समय पर जवाब देने में असमर्थ हो सकता है, जिससे तरलता जोखिम बढ़ जाता है। इसलिए, बैंकों को अपने व्यवसाय मॉडल, ग्राहकों की जरूरतों और बाजार की स्थितियों को ध्यान में रखते हुए अपने नकद अनुपात को उचित रूप से निर्धारित और प्रबंधित करने की आवश्यकता है, ताकि यह सुनिश्चित किया जा सके कि तरलता और लाभप्रदता बनाए रखने के बीच संतुलन बना रहे।

नेट स्टेबल फंडिंग रेशियो (एनएसएफआर) एक संकेतक है जो एक बैंक की दीर्घकालिक सुदृढ़ता और तरलता जोखिम का आकलन करता है, इसके लिए बैंक की परिसंपत्तियों के उस अनुपात को मापा जाता है, जो एक वर्ष के तनाव परिदृश्य के तहत वित्तपोषण के स्थिर स्रोतों द्वारा पर्याप्त रूप से समर्थित है। एनएसएफआर के लिए आवश्यक है कि बैंक के पास पर्याप्त स्थिर वित्तपोषण हो, जो तनाव की अवधि के दौरान बैंक को निरंतर आधार पर समर्थन देने में सक्षम हो, ताकि यह सुनिश्चित हो सके कि उसका व्यवसाय सुदृढ़ तरीके से संचालित हो रहा है।

NSFR के अनुसार बैंकों को विभिन्न परिसंपत्तियों और देनदारियों की अपेक्षित स्थिरता पर विचार करना चाहिए ताकि यह सुनिश्चित हो सके कि वित्तपोषण स्रोत उनकी परिसंपत्तियों की दीर्घकालिक प्रकृति का समर्थन करने के लिए पर्याप्त हैं। उदाहरण के लिए, दीर्घकालिक जमा, दीर्घकालिक ऋण और विभिन्न पूंजीगत साधनों को वित्तपोषण के स्थिर स्रोत माना जाता है, जबकि अल्पकालिक बाजार वित्तपोषण पर निर्भर वित्तपोषण को स्थिर नहीं माना जाता है। यह व्यापक मूल्यांकन बैंकों को अपनी परिसंपत्ति और देयता संरचनाओं को बेहतर ढंग से प्रबंधित करने, तरलता जोखिम को कम करने और जोखिम के प्रति उनकी समग्र सुदृढ़ता और लचीलापन में सुधार करने में मदद करता है।

दूसरी ओर, रिज़र्व आवश्यकता अनुपात, जमाराशि का वह प्रतिशत है जिसे केंद्रीय बैंक वाणिज्यिक बैंकों से रिज़र्व के रूप में रखने और उधार देने या अन्य निवेशों के लिए उपयोग न करने की अपेक्षा करता है। यह अनुपात यह सुनिश्चित करने के लिए निर्धारित किया जाता है कि बैंक संभावित बड़े पैमाने पर जमा निकासी की स्थिति में ग्राहकों की ज़रूरतों को पूरा करने के लिए पर्याप्त नकदी भंडार बनाए रखें। ऐसी आवश्यकता वित्तीय प्रणाली की स्थिरता बनाए रखने और बैंकों की तरलता की कमी से उत्पन्न होने वाले प्रणालीगत जोखिमों को रोकने में मदद करती है।

यह इस बात की भी जांच कर सकता है कि क्या बैंक केंद्रीय बैंक द्वारा प्रदान की जाने वाली तरलता सहायता पर भरोसा कर सकते हैं, जैसे कि केंद्रीय बैंक से ऋण के लिए आवेदन करना या रिवर्स रीपरचेज ऑपरेशन में भाग लेना। इसके अलावा, विश्लेषण करें कि क्या बैंकों के पास तरलता को प्रबंधित करने और बढ़ाने के लिए बाजार संचालन का उपयोग करने की रणनीति है, जैसे कि बांड खरीदना और बेचना और परिसंपत्ति प्रतिभूतिकरण करना।

इस बीच, आकस्मिक स्थितियों में तनाव परीक्षण आयोजित करना बैंकों के तरलता प्रदर्शन और विभिन्न बाजार स्थितियों से निपटने की क्षमता का आकलन करने के लिए एक महत्वपूर्ण पद्धति है। इस तरह के परीक्षण विभिन्न प्रकार के प्रतिकूल बाजार वातावरणों का अनुकरण करते हैं, जैसे कि बड़े पैमाने पर जमा निकासी, परिसंपत्ति बाजार में अस्थिरता और अन्य स्थितियाँ जो तरलता की कमी का कारण बन सकती हैं।

तनाव परीक्षण बैंकों को तनाव परिदृश्यों के तहत अपनी तरलता स्थिति का व्यापक रूप से आकलन करने और संभावित जोखिम बिंदुओं और कमजोरियों की पहचान करने की अनुमति देता है। यह विश्लेषण बैंकों को प्रभावी तरलता प्रबंधन रणनीतियों और उपायों को तैयार करने में मदद करता है ताकि यह सुनिश्चित किया जा सके कि वे अपने फंड की सुरक्षा और स्थिरता की रक्षा के लिए अप्रत्याशित परिस्थितियों का सामना करने के लिए समय पर और उचित प्रतिवाद कर सकें।

उपरोक्त संकेतकों और विधियों के उपयोग के माध्यम से, बैंक और नियामक बैंक तरलता की स्थिति का व्यापक रूप से आकलन कर सकते हैं, संभावित तरलता जोखिमों की पहचान कर सकते हैं और उचित प्रबंधन उपाय कर सकते हैं। यह न केवल बैंक के स्थिर संचालन में योगदान देता है, बल्कि समग्र रूप से वित्तीय प्रणाली की स्थिरता को बनाए रखने में भी मदद करता है।

| पहलू

|

विवरण।

|

जोखिम

|

मूल्यांकन पद्धति |

| परिभाषा

|

किसी बैंक की तरलता उसकी परिसंपत्तियों को शीघ्रता से नकदी में परिवर्तित करने की क्षमता है।

|

परिसंपत्ति तरलता

|

नकदी प्रवाह परीक्षण से तनाव के दौरान भी तेजी से परिसंपत्ति प्राप्ति सुनिश्चित होती है। |

| भूमिका

|

यह शोधन क्षमता सुनिश्चित करता है, प्रतिष्ठा बढ़ाता है, तथा जोखिम का कुशलतापूर्वक प्रबंधन करता है।

|

देयता तरलता

|

देयता परिपक्वता का विश्लेषण करने से अल्पावधि ऋण चुकौती सुनिश्चित होती है। |

| जोखिम

|

बैंक को परिसंपत्ति रूपांतरण और समय पर देयता पुनर्भुगतान का जोखिम उठाना पड़ता है।

|

तरलता बफर

|

स्थिर परिचालन के लिए बाजार में अस्थिरता के बीच तरलता का प्रबंधन करें।

|

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।