การเทรด

เกี่ยวกับ EBC

สรุป

สรุป

สภาพคล่องของธนาคารคือความสามารถในการระดมสินทรัพย์เพื่อตอบสนองการถอนและการชำระเงินของลูกค้า ซึ่งประเมินโดยตัวชี้วัด เช่น ความครอบคลุมและอัตราส่วนเงินสด

การล่มสลายของธนาคาร Silicon Valley ทำให้เกิดความโกรธเกรี้ยว เนื่องจากไม่มีใครคาดคิดว่าธนาคารขนาดใหญ่จะล้มเหลวมาก่อน อย่างไรก็ตาม ไม่ใช่ขนาดหรือประวัติของธนาคารที่เป็นศูนย์กลางของโศกนาฏกรรมครั้งนี้ แต่เป็นความสามารถของธนาคารในการรับมือกับความท้าทายด้านสภาพคล่อง ดังนั้นในบทความนี้ เราจะมาเจาะลึกแนวคิดเรื่องสภาพคล่องของธนาคารและการประเมินความเสี่ยงกัน

สภาพคล่องของธนาคารหมายถึงอะไร?

หมายถึงความสามารถของสินทรัพย์ของธนาคาร โดยเฉพาะเงินสดและรายการเทียบเท่าเงินสด ในการตอบสนองการชำระเงินและชำระหนี้ กล่าวอีกนัยหนึ่ง สภาพคล่องของธนาคารหมายถึงความสามารถของธนาคารในการชำระบัญชีสินทรัพย์อย่างรวดเร็วเพื่อตอบสนองความต้องการด้านการชำระเงินและเงินทุนต่างๆ

นี่เป็นส่วนสำคัญมากในการดำเนินงานของธนาคาร เนื่องจากธนาคารจำเป็นต้องจัดการกับการถอนเงินฝาก การเบิกจ่ายเงินกู้ การชำระดอกเบี้ย และกิจกรรมการไหลเวียนของเงินทุนอื่นๆ จากลูกค้าอย่างพร้อมเพรียง การจัดการสภาพคล่องของธนาคารที่ดีสามารถช่วยหลีกเลี่ยงความล่าช้าในการชำระเงินหรือความล้มเหลวในการปฏิบัติตามข้อผูกพันเนื่องจากการขาดแคลนเงินทุน ดังนั้นจึงรักษาความน่าเชื่อถือและการดำเนินงานที่มั่นคง

เพื่อลดความเสี่ยงในการชำระเงินและความไม่แน่นอนในการไหลของเงินทุน ธนาคารจะต้องตรวจสอบให้แน่ใจว่ามีสภาพคล่องเพียงพอในการประมวลผลธุรกรรม เช่น การถอนเงินฝากของลูกค้า เช็ค และการชำระเงินทางอิเล็กทรอนิกส์ ซึ่งหมายความว่าธนาคารจำเป็นต้องมีเงินสดเพียงพอหรือสินทรัพย์ที่สามารถรับรู้ได้ง่ายตลอดเวลา เพื่อตอบสนองความต้องการด้านเงินทุนของลูกค้า ขณะเดียวกันก็รักษาการดำเนินงานบริการการชำระเงินที่มีประสิทธิภาพ นอกจากนี้ ธนาคารจำเป็นต้องมีส่วนร่วมอย่างจริงจังในระบบการชำระเงินและระบบการหักบัญชีเพื่อให้แน่ใจว่าเงินจะมาถึงและชำระอย่างมีประสิทธิภาพและทันเวลา ซึ่งจะช่วยรักษาความราบรื่นและความปลอดภัยของการดำเนินงานในแต่ละวัน

สภาพคล่องของธนาคารที่เพียงพอเป็นพื้นฐานในการทำให้แน่ใจว่าธนาคารสามารถปฏิบัติตามภาระผูกพันของตนเมื่อถึงกำหนดชำระภายในเวลาที่กำหนดภายใต้สถานการณ์ต่างๆ ซึ่งไม่เพียงแต่รวมถึงเงินฝากของลูกค้าและการกู้ยืมของธนาคารเท่านั้น แต่ยังรวมไปถึงเครื่องมือทางการเงินอื่นๆ ที่หลากหลายอีกด้วย ธนาคารจะต้องตรวจสอบให้แน่ใจว่าการดำเนินงานของตนมีเสถียรภาพเมื่อเผชิญกับความผันผวนของตลาด ความไม่แน่นอน และเหตุการณ์ที่ไม่คาดคิด

การคุ้มครองสภาพคล่องนี้ช่วยให้ธนาคารสามารถรับมือกับการถอนเงินฝากจำนวนมาก ความต้องการในการชำระเงิน และแรงกดดันด้านเงินทุนที่เกิดจากการเปลี่ยนแปลงของตลาด ดังนั้นจึงหลีกเลี่ยงความเสี่ยงในการชำระเงินล่าช้าหรือไม่สามารถปฏิบัติตามข้อผูกพันอันเนื่องมาจากการขาดแคลนเงินทุน ด้วยการรักษาสภาพคล่องที่เพียงพอ ธนาคารสามารถรับประกันความน่าเชื่อถือและสถานะทางการเงินที่ดี เพิ่มความยืดหยุ่นต่อความเสี่ยง และรักษาความสามารถในการแข่งขันและความไว้วางใจในตลาดการเงิน

ธนาคารสามารถรับและรักษาสภาพคล่องได้หลายวิธีเพื่อให้แน่ใจว่าสามารถตอบสนองความต้องการด้านการชำระเงินและเงินทุนที่หลากหลาย เงินฝากของลูกค้าเป็นแหล่งเงินทุนที่สำคัญที่สุดแห่งหนึ่งสำหรับธนาคารและเป็นแหล่งสภาพคล่องที่สำคัญ ธนาคารต่างๆ พึ่งพาเงินฝากสำหรับการดำเนินการให้กู้ยืมและการลงทุนอื่นๆ เพื่อสร้างรายได้และผลกำไร ขนาดและความมั่นคงของเงินฝากมีผลกระทบโดยตรงต่อสภาพคล่องและความสามารถในการดำเนินงานของธนาคาร

ดังนั้น ธนาคารมักจะใช้มาตรการเพื่อดึงดูดและรักษาเงินฝากของลูกค้า เช่น เสนออัตราดอกเบี้ยที่แข่งขันได้ บริการถอนเงินที่สะดวกสบาย และการบริการลูกค้าที่มีคุณภาพ เพื่อรักษาและเพิ่มขนาดเงินฝาก และเพื่อให้มั่นใจว่ามีสภาพคล่องเพียงพอที่จะตอบสนองต่อความต้องการเงินทุนต่างๆ และ การเปลี่ยนแปลงของตลาด

ธนาคารอาจขอสินเชื่อจากธนาคารกลางหรือเข้าร่วมในการดำเนินการซื้อคืนแบบย้อนกลับเพื่อรับการสนับสนุนสภาพคล่องชั่วคราว โดยปกติธนาคารกลางจะเป็นผู้ดำเนินนโยบายการเงินของประเทศ และมีหน้าที่รับผิดชอบในการควบคุมและจัดการสภาพคล่องในตลาดการเงิน เมื่อธนาคารประสบปัญหาการขาดแคลนเงินทุนหรือต้องการสภาพคล่องเพิ่มเติม ก็สามารถขอสินเชื่อระยะสั้นจากธนาคารกลางได้ เงินกู้เหล่านี้ซึ่งโดยปกติจะให้ในอัตราดอกเบี้ยที่ต่ำกว่า ช่วยให้ธนาคารต่างๆ สามารถตอบสนองความต้องการเงินทุนชั่วคราว และรับประกันการดำเนินงานปกติและความสามารถในการชำระเงิน

นอกจากนี้ ธนาคารต่างๆ ยังสามารถมีส่วนร่วมในการดำเนินการ Reverse Repo ของธนาคารกลางได้อีกด้วย Reverse Repo คือตราสารหนี้ระยะสั้นที่ธนาคารขายการถือครอง (โดยปกติจะเป็นหลักทรัพย์ที่มีสภาพคล่องสูง เช่น พันธบัตรรัฐบาล) ให้กับธนาคารกลาง โดยมีข้อตกลงที่จะซื้อคืนหลังจากช่วงระยะเวลาหนึ่งในอนาคต การดำเนินการซื้อคืนแบบย้อนกลับช่วยให้ธนาคารมีวิธีที่ง่ายดายในการได้รับสภาพคล่องและการเข้าถึงเงินทุนอย่างรวดเร็วเพื่อจัดการกับความต้องการกองทุนหรือสถานการณ์ที่ไม่คาดคิด

ธนาคารสามารถเพิ่มสภาพคล่องได้โดยการถือครองสินทรัพย์ที่มีสภาพคล่องหลากหลายประเภท สินทรัพย์เหล่านี้รวมถึงพันธบัตรรัฐบาล เนื่องจากโดยทั่วไปถือว่าเป็นหนึ่งในสินทรัพย์ที่ปลอดภัยที่สุดและมีสภาพคล่องมากที่สุด นอกจากนี้ ธนาคารสามารถถือหุ้นที่มีสภาพคล่องสูงได้ เช่น หุ้นที่มีการซื้อขายในตลาดและชำระบัญชีได้ง่าย

นอกจากนี้ หลักทรัพย์ที่สามารถรับรู้ได้ง่ายอื่นๆ ยังเป็นสินทรัพย์สำคัญที่ธนาคารใช้เพื่อตอบสนองต่อความต้องการด้านสภาพคล่อง เนื่องจากหลักทรัพย์ดังกล่าวมีสภาพคล่องในตลาดค่อนข้างมาก และสามารถชำระบัญชีได้อย่างรวดเร็วเพื่อรองรับการชำระเงินและความต้องการด้านเงินทุนอื่นๆ ด้วยการถือครองสินทรัพย์เหล่านี้ ธนาคารสามารถบริหารความเสี่ยงด้านสภาพคล่องได้อย่างยืดหยุ่นและเชื่อถือได้มากขึ้น เมื่อต้องเผชิญกับการถอนเงินฝากและความต้องการการชำระเงินอื่นๆ

ธนาคารสามารถจัดการความเสี่ยงด้านสภาพคล่องได้อย่างมีประสิทธิภาพและเพิ่มสภาพคล่องผ่านการดำเนินการในตลาดที่หลากหลาย รวมถึงการซื้อและขายพันธบัตรเพื่อปรับพอร์ตสินทรัพย์ การป้องกันความเสี่ยงด้วยอนุพันธ์ เช่น สัญญาแลกเปลี่ยนอัตราดอกเบี้ยหรือสัญญาซื้อขายล่วงหน้า และบรรจุสินทรัพย์ลงในหลักทรัพย์เพื่อการออกหลักทรัพย์ผ่านการแปลงสินทรัพย์เป็นหลักทรัพย์ . การดำเนินงานเหล่านี้ช่วยให้ธนาคารสามารถตอบสนองการเปลี่ยนแปลงของตลาดและความต้องการของลูกค้าได้อย่างยืดหยุ่น จึงช่วยบริหารความเสี่ยงด้านสภาพคล่องและเพิ่มระดับสภาพคล่องได้อย่างมีประสิทธิภาพ

การจัดการสภาพคล่องของธนาคารที่ดีถือเป็นสิ่งสำคัญในการช่วยให้ธนาคารป้องกันตนเองจากความเสี่ยงต่างๆ เช่น ความเสี่ยงด้านตลาด ความเสี่ยงด้านเครดิต และความเสี่ยงด้านปฏิบัติการ ด้วยการรับรองสภาพคล่องที่เพียงพอ ธนาคารสามารถลดการสูญเสียเงินทุนเนื่องจากเหตุการณ์ที่ไม่คาดฝัน รักษาเงินทุนให้เพียงพอ และตอบสนองต่อการเปลี่ยนแปลงของตลาดและความต้องการของลูกค้าได้อย่างรวดเร็วเมื่อจำเป็น ด้วยการจัดการสภาพคล่องอย่างมีประสิทธิภาพ ธนาคารสามารถลดความเสี่ยงของเงินทุนไหลออกเมื่อเผชิญกับเหตุการณ์ที่คาดเดาไม่ได้หรือความผันผวนของตลาด ซึ่งจะช่วยรักษาเสถียรภาพทางการเงินและชื่อเสียงของพวกเขา

โดยสรุป สภาพคล่องของธนาคารหมายถึงความสามารถของสินทรัพย์ของธนาคาร โดยเฉพาะเงินสดและรายการเทียบเท่าเงินสด ที่จะรับรู้ได้อย่างรวดเร็วเพื่อตอบสนองความต้องการในการชำระเงินและชำระหนี้ การจัดการสภาพคล่องที่ดีถือเป็นสิ่งสำคัญสำหรับธนาคารในการจัดการกับการถอนเงินฝาก การเบิกจ่ายเงินกู้ การจ่ายดอกเบี้ย และกิจกรรมด้านสภาพคล่องอื่นๆ และช่วยหลีกเลี่ยงความเสี่ยงด้านสภาพคล่องของธนาคาร

ความเสี่ยงด้านสภาพคล่องของธนาคารคืออะไร?

นี่คือความเสี่ยงที่ธนาคารต้องเผชิญ: ความเสี่ยงที่ไม่สามารถรับเงินทุนเพียงพอที่จะปฏิบัติตามข้อผูกพันได้ทันเวลา ความเสี่ยงนี้อาจเกิดจากปัจจัยหลายประการ รวมถึงแต่ไม่จำกัดเพียงการถอนเงินฝากจำนวนมาก ความไม่มั่นคงของตลาด หรือความไม่สมดุลในงบดุลของธนาคาร โดยเฉพาะอย่างยิ่ง ความเสี่ยงด้านสภาพคล่องของธนาคารเกี่ยวข้องกับการที่ธนาคารไม่สามารถได้รับเงินทุนเพียงพออย่างรวดเร็วและด้วยต้นทุนที่สมเหตุสมผลเพื่อรองรับหนี้สินระยะสั้นและความต้องการเงินทุนอื่น ๆ เมื่อจำเป็น

เมื่อความต้องการของธนาคารเกินเงินทุนที่มีอยู่ ธนาคารอาจไม่สามารถตอบสนองการถอนเงินฝาก การชำระคืนเงินกู้ และความต้องการเบิกจ่ายอื่น ๆ ได้ทันเวลา ซึ่งอาจนำไปสู่ปัญหาสภาพคล่องได้ สาเหตุของปัญหาสภาพคล่องของธนาคารมักจะอยู่ที่ความไม่ตรงกันระหว่างสินทรัพย์และหนี้สิน หรือไม่สามารถชำระสินทรัพย์ได้อย่างรวดเร็วเมื่อสภาวะตลาดตกต่ำ ในกรณีเช่นนี้ ธนาคารอาจเผชิญกับการถอนเงินจำนวนมากจากลูกค้าหรือมีเงินทุนไม่เพียงพอเมื่อครบกำหนดเงินกู้ ซึ่งอาจส่งผลกระทบต่อการดำเนินงานปกติของธนาคาร

ความไม่ตรงกันระหว่างสินทรัพย์และหนี้สินของธนาคารอาจนำไปสู่ความไม่สมดุลระหว่างการเบิกจ่ายและความต้องการเงินทุน ส่งผลให้ความเสี่ยงด้านสภาพคล่องของธนาคารเพิ่มขึ้น ประการแรก สถานการณ์นี้อาจทำให้ธนาคารเผชิญกับความท้าทายในการชำระคืนการถอนเงินฝาก เงินต้นและดอกเบี้ยของเงินกู้ หรือหนี้สินอื่น ๆ ได้ทันเวลา ตัวอย่างเช่น หากหนี้สินระยะสั้นของธนาคารมีมากกว่าสินทรัพย์ที่สามารถรับรู้ได้ในทันที ธนาคารอาจจำเป็นต้องชำระบัญชีสินทรัพย์อย่างรวดเร็วในเงื่อนไขที่ไม่เอื้ออำนวยเพื่อตอบสนองความต้องการในการชำระเงิน ส่งผลให้ความเสี่ยงด้านสภาพคล่องของสินทรัพย์เพิ่มขึ้น

ประการที่สอง ความไม่สอดคล้องกันของสินทรัพย์และหนี้สินอาจทำให้ความเพียงพอและความแข็งแกร่งของเงินกองทุนของธนาคารลดลง โดยเฉพาะอย่างยิ่งหากธนาคารอาศัยการจัดหาเงินทุนระยะสั้นเพื่อสนับสนุนสินทรัพย์ระยะยาว ซึ่งอาจส่งผลให้ยากต่อการปฏิบัติตามข้อผูกพันระยะยาวในช่วงเวลาที่ตลาดผันผวนหรือ ข้อจำกัดด้านเงินทุน ส่งผลให้ปัญหาสภาพคล่องรุนแรงขึ้นอีก

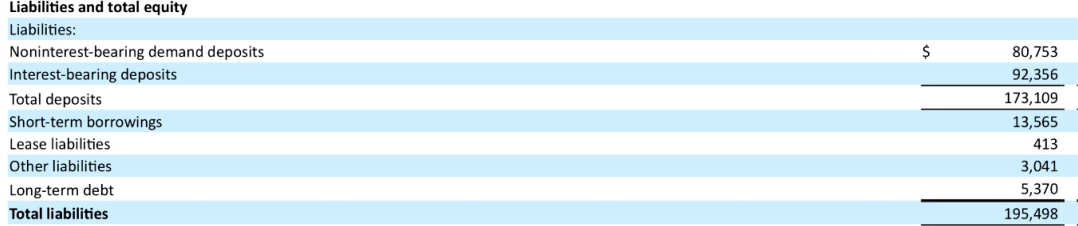

ความล้มเหลวของธนาคาร Silicon Valley ในปี 2566 เกิดจากความเสี่ยงด้านสภาพคล่องของธนาคารเนื่องจากสินทรัพย์และหนี้สินไม่ตรงกัน ดังที่แสดงในแผนภูมิด้านล่าง งบดุลของธนาคารแสดงความไม่ตรงกันของวันครบกำหนด (ความไม่ตรงกันระหว่างอายุของด้านสินทรัพย์และอายุของด้านหนี้สิน) ที่เกิดจาก "การกู้ยืมระยะสั้นและการกู้ยืมระยะยาว" (กล่าวคือ แหล่งที่มาในระยะสั้นของ เงินทุนและการใช้เงินทุนระยะยาว) ณ สิ้นเดือนธันวาคม 2022 เงินฝากของ Silicon Valley Bank อยู่ที่ 173.1 พันล้านดอลลาร์ หรือ 89 เปอร์เซ็นต์ของหนี้สินทั้งหมด ในจำนวนนี้ 92.3 พันล้านดอลลาร์เป็นเงินฝากที่มีดอกเบี้ย

นอกจากนี้ยังมีความเป็นไปได้ที่ธนาคารอาจจำเป็นต้องระดมทุนด้วยต้นทุนที่สูงขึ้นในช่วงเวลาที่ตลาดตึงตัวหรือเมื่อเครดิตของธนาคารลดลง ซึ่งอาจส่งผลกระทบต่อความสามารถในการทำกำไร ตลาดที่คับแคบมักหมายถึงอุปทานของเงินทุนลดลงหรือต้นทุนของเงินทุนเพิ่มขึ้น ส่งผลให้ธนาคารต้องเผชิญกับอัตราการกู้ยืมที่สูงขึ้นหรือต้นทุนทางการเงินอื่น ๆ ในการได้รับเงินทุน ค่าใช้จ่ายเพิ่มเติมเหล่านี้สามารถเพิ่มค่าใช้จ่ายในการดำเนินงานของธนาคารและลดอัตรากำไรสุทธิได้

นอกจากนี้ ความเสียหายต่ออันดับเครดิตของธนาคารอาจส่งผลให้ความเชื่อมั่นของนักลงทุนลดลง ซึ่งอาจทำให้ต้นทุนการกู้ยืมสูงขึ้นอีกหรือหาแหล่งเงินทุนได้ยากขึ้น ในกรณีนี้ ธนาคารอาจเผชิญกับการใช้เงินทุนอย่างมีประสิทธิภาพน้อยลง รวมถึงการขยายธุรกิจที่จำกัด เนื่องจากความกังวลของนักลงทุนที่เพิ่มขึ้นเกี่ยวกับอันดับเครดิตของธนาคาร ธนาคารอาจจำเป็นต้องจ่ายอัตราดอกเบี้ยที่สูงขึ้นเพื่อดึงดูดเงินทุน หรือเผชิญกับข้อจำกัดในการกู้ยืมที่เข้มงวดมากขึ้น ซึ่งอาจส่งผลเสียต่อสถานะทางการเงินของธนาคารและการเติบโตในอนาคต

ระบบการชำระเงินและการหักบัญชีมีความสำคัญอย่างยิ่งต่อการดำเนินงานปกติของธนาคาร เนื่องจากระบบเหล่านี้ช่วยให้มั่นใจได้ว่าเงินจะมาถึงและชำระหนี้ได้ทันเวลา และสนับสนุนธนาคารในการประมวลผลธุรกรรมของลูกค้าและการชำระหนี้ หากปัญหาสภาพคล่องของสถาบันการเงินอื่นส่งผลกระทบต่อการดำเนินงานปกติของระบบเหล่านี้ ธนาคารอาจจำเป็นต้องใช้มาตรการเพิ่มเติมเพื่อรับมือกับความผันผวนของสภาพคล่องของแหล่งเงินทุน เช่น การลดความเสี่ยงโดยการปรับกลยุทธ์การจัดการกองทุน หรือหาช่องทางการชำระเงินและการหักบัญชีทางเลือก

นอกจากนี้ยังมีบางครั้งที่เกิดภาวะเศรษฐกิจตกต่ำ ภาวะตลาดการเงินตกตะลึง หรือเหตุการณ์ด้านสินเชื่อที่สำคัญ เป็นต้น ซึ่งอาจนำไปสู่แรงกดดันที่สูงขึ้นต่อธนาคารในการถอนเงินฝากหรือค่าเสื่อมราคาของสินทรัพย์ ซึ่งอาจส่งผลให้ความเสี่ยงด้านสภาพคล่องรุนแรงขึ้น . ในช่วงที่เศรษฐกิจตกต่ำ ลูกค้าอาจถอนเงินฝากจำนวนมาก ซึ่งนำไปสู่ข้อจำกัดด้านเงินทุนสำหรับธนาคาร ในเวลาเดียวกัน ความผันผวนในตลาดการเงินและเหตุการณ์ด้านเครดิตที่สำคัญอาจทำให้มูลค่าของสินทรัพย์ที่ธนาคารถืออยู่ลดลง ทำให้ยากต่อการชำระบัญชีสินทรัพย์เหล่านี้หรือขายได้ในราคาส่วนลดเท่านั้น ส่งผลให้ปัญหาสภาพคล่องของธนาคารรุนแรงขึ้นอีก

ความเสี่ยงด้านสภาพคล่องของธนาคารอาจไม่เพียงแต่ทำให้ธนาคารล้มละลายเท่านั้น แต่ยังอาจเป็นสาเหตุให้เกิดวิกฤตทางการเงินอีกด้วย การมีอยู่ของความเสี่ยงดังกล่าวทำให้ธนาคารต้องใช้มาตรการการจัดการสภาพคล่องที่มีประสิทธิภาพเพื่อให้แน่ใจว่ามีการรักษาสภาพคล่องในระดับที่เพียงพอภายใต้สภาวะตลาดต่างๆ

วิธีการประเมินสภาพคล่องของธนาคาร

ในการประเมินสภาพคล่องของธนาคาร คุณสามารถดูได้หลายแง่มุม และใช้ตัวบ่งชี้และวิธีการต่างๆ เพื่อให้ได้ภาพรวมของสถานะสภาพคล่องของธนาคาร ตัวอย่างเช่น มีความเป็นไปได้ที่จะดำเนินการจัดการสภาพคล่องรายวัน ซึ่งเป็นชุดมาตรการที่ธนาคารนำมาใช้โดยการติดตามกระแสเงินสด ประเมินการจับคู่อายุของสินทรัพย์และหนี้สิน และรับรองการกระจายแหล่งเงินทุน ธนาคารต่างๆ คาดการณ์และตอบสนองต่อความต้องการด้านเงินทุนที่เป็นไปได้โดยการติดตามและวิเคราะห์กระแสเงินสดเข้าและออกอย่างสม่ำเสมอ รวมถึงลักษณะสภาพคล่องของสินทรัพย์

นอกจากนี้ ธนาคารยังลดความเสี่ยงด้านสภาพคล่องด้วยการรักษาสถานะสินทรัพย์และหนี้สินให้ถึงกำหนดที่เหมาะสม และรับประกันว่าหนี้สินระยะสั้นจะสามารถนำมาใช้เพื่อรองรับการชำระหนี้และการชำระคืนสินทรัพย์ระยะสั้นได้ การกระจายแหล่งเงินทุนเป็นหนึ่งในกลยุทธ์ที่สำคัญ โดยธนาคารจะรักษาเสถียรภาพสภาพคล่องผ่านแหล่งเงินทุนที่แตกต่างกัน เช่น เงินฝาก การจัดหาเงินทุนในตลาด และการสนับสนุนจากธนาคารกลาง เพื่อตอบสนองความท้าทายของตลาดและสภาพแวดล้อมทางเศรษฐกิจต่างๆ และเพื่อให้มั่นใจถึงความราบรื่นและเสถียรภาพ ของการดำเนินงานในแต่ละวัน

ตัวอย่างเช่น งบดุลของธนาคารสามารถวิเคราะห์ได้โดยคำนึงถึงลักษณะสภาพคล่องของสินทรัพย์และสถานะการครบกำหนดชำระของหนี้สินเป็นพิเศษ มุ่งเน้นไปที่สินทรัพย์ เช่น เงินสด เงินฝาก พันธบัตรระยะสั้น และหลักทรัพย์ที่มีสภาพคล่องสูงที่ธนาคารถืออยู่ ตลอดจนองค์ประกอบและวันครบกำหนดของเงินฝากระยะสั้น เงินกู้ยืม และหนี้สินระยะสั้นอื่นๆ

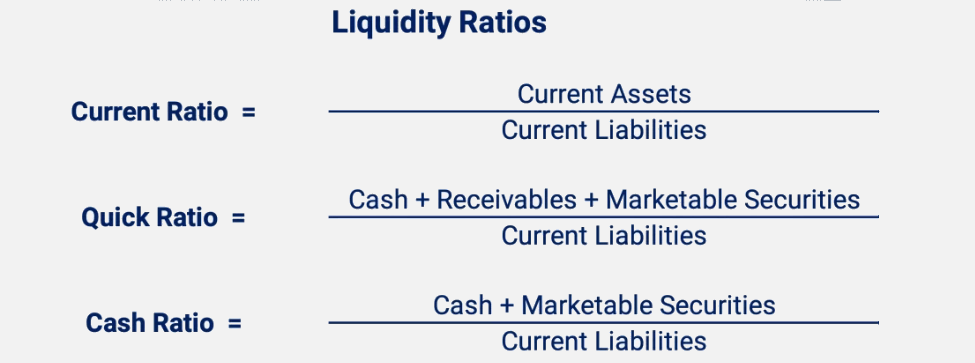

จากนั้นตัวชี้วัดและอัตราส่วนสภาพคล่องต่างๆ สามารถใช้วัดความเสี่ยงด้านสภาพคล่องของธนาคารได้ เช่น อัตราส่วนความสามารถในการครอบคลุมสภาพคล่อง อัตราส่วนของสินทรัพย์สภาพคล่องต่อหนี้สินสภาพคล่อง และการวิเคราะห์ประมาณการกระแสเงินสด ตัวชี้วัดเหล่านี้สามารถช่วยในการประเมินว่าธนาคารมีเงินทุนเพียงพอที่จะปฏิบัติตามข้อผูกพันหนี้สินระยะสั้นและระยะยาวหรือไม่

อัตราส่วนความสามารถในการครอบคลุมสภาพคล่อง (LCR) เป็นตัวบ่งชี้ที่สำคัญว่าการถือครองสินทรัพย์สภาพคล่องคุณภาพสูงของธนาคารนั้นเพียงพอที่จะรองรับกระแสเงินสดไหลออกสุทธิเมื่อเผชิญกับสถานการณ์ตึงเครียดใน 30 วันหรือไม่ โดยทั่วไปค่าของ LCR จะต้องไม่น้อยกว่า 100% ซึ่งหมายความว่าธนาคารจะต้องมีสินทรัพย์สภาพคล่องคุณภาพสูงอย่างน้อยเพียงพอเพื่อให้ครอบคลุมสถานการณ์กระแสเงินสดไหลออกที่เป็นไปได้ และให้แน่ใจว่าพวกเขาสามารถปฏิบัติตามภาระผูกพันในการชำระเงินในระยะสั้นโดยไม่ต้องพึ่งพาแหล่งเงินทุนภายนอก

การคำนวณ LCR ขึ้นอยู่กับอัตราส่วนของสินทรัพย์ที่มีสภาพคล่องสูงที่ธนาคารถืออยู่ (เช่น เงินสด พันธบัตรรัฐบาล ฯลฯ) ต่อกระแสเงินสดไหลออกสุทธิที่คาดการณ์ไว้ LCR ที่สูงบ่งชี้ถึงความสามารถของธนาคารในการจัดการความต้องการเงินทุนที่ไม่คาดคิดในระยะสั้น ดังนั้นจึงถือเป็นตัวบ่งชี้ที่แข็งแกร่งและแข็งแกร่งของการจัดการสภาพคล่องในการประเมินด้านกฎระเบียบและตลาด ด้วยการรักษาอัตราส่วนความสามารถในการครอบคลุมสภาพคล่อง (LCR) ที่เพียงพอ ธนาคารจึงสามารถลดความเสี่ยงด้านสภาพคล่องและเพิ่มความสามารถในการทนต่อสภาวะตลาดที่ไม่เอื้ออำนวยและสถานการณ์ตึงเครียดได้

อัตราส่วนเงินสดเป็นการวัดอัตราส่วนของเงินสดที่ธนาคารถือต่อเงินฝากทั้งหมด และใช้เพื่อสะท้อนถึงความสามารถของธนาคารในการตอบสนองความต้องการถอนเงินฝากระยะสั้น อัตราส่วนนี้ส่งผลโดยตรงต่อการบริหารสภาพคล่องและกลยุทธ์การควบคุมความเสี่ยงของธนาคาร อัตราส่วนเงินสดที่สูงหมายความว่าธนาคารสามารถตอบสนองคำขอถอนเงินสดของลูกค้าได้ง่ายขึ้นในระยะสั้น ซึ่งจะช่วยลดความเสี่ยงจากความท้าทายด้านสภาพคล่อง

โดยทั่วไปอัตราส่วนเงินสดไม่ควรสูงเกินไป เนื่องจากเงินสดไม่ก่อให้เกิดรายได้ดอกเบี้ยซึ่งอาจส่งผลกระทบต่อความสามารถในการทำกำไรของธนาคาร อย่างไรก็ตาม อัตราส่วนเงินสดที่ต่ำเกินไปอาจส่งผลให้ธนาคารไม่สามารถตอบสนองต่อคำขอถอนเงินจำนวนมากได้ทันเวลา ส่งผลให้ความเสี่ยงด้านสภาพคล่องเพิ่มขึ้น ดังนั้น ธนาคารจึงต้องกำหนดและจัดการอัตราส่วนเงินสดอย่างเหมาะสม โดยคำนึงถึงรูปแบบธุรกิจ ความต้องการของลูกค้า และสภาวะตลาด เพื่อให้แน่ใจว่าจะพบความสมดุลระหว่างการรักษาสภาพคล่องและความสามารถในการทำกำไร

Net Stable Funding Ratio (NSFR) เป็นตัวบ่งชี้ที่ใช้ประเมินความมั่นคงและความเสี่ยงด้านสภาพคล่องในระยะยาวของธนาคาร โดยการวัดสัดส่วนของสินทรัพย์ของธนาคารที่ได้รับการสนับสนุนอย่างเพียงพอจากแหล่งเงินทุนที่มีความมั่นคงภายใต้สถานการณ์ตึงเครียดในหนึ่งปี NSFR กำหนดให้ ว่าธนาคารมีแหล่งเงินทุนที่มั่นคงเพียงพอซึ่งสามารถสนับสนุนธนาคารได้อย่างต่อเนื่องในช่วงที่เกิดภาวะตึงเครียดเพื่อให้มั่นใจว่าธุรกิจดำเนินไปในลักษณะที่ดี

NSFR กำหนดให้ธนาคารพิจารณาความมั่นคงที่คาดหวังของสินทรัพย์และหนี้สินต่างๆ โดยรวม เพื่อให้แน่ใจว่าแหล่งเงินทุนเพียงพอที่จะรองรับลักษณะสินทรัพย์ในระยะยาว ตัวอย่างเช่น เงินฝากระยะยาว เงินกู้ยืมระยะยาว และตราสารทุนต่างๆ ถือเป็นแหล่งเงินทุนที่มั่นคง ในขณะที่แหล่งเงินทุนที่ขึ้นอยู่กับการจัดหาเงินทุนในตลาดระยะสั้นไม่ถือว่ามีเสถียรภาพ การประเมินที่ครอบคลุมนี้ช่วยให้ธนาคารจัดการโครงสร้างสินทรัพย์และหนี้สินได้ดีขึ้น ลดความเสี่ยงด้านสภาพคล่อง และปรับปรุงความมั่นคงโดยรวมและความยืดหยุ่นต่อความเสี่ยง

ในทางกลับกัน อัตราส่วนเงินสำรองคือเปอร์เซ็นต์ของเงินฝากที่ธนาคารกลางกำหนดให้ธนาคารพาณิชย์เก็บไว้เป็นเงินสำรองและไม่ใช้เพื่อการให้กู้ยืมหรือการลงทุนอื่นๆ อัตราส่วนนี้กำหนดไว้เพื่อให้แน่ใจว่าธนาคารจะรักษาเงินสดสำรองไว้เพียงพอต่อความต้องการของลูกค้าเมื่อเผชิญกับการถอนเงินฝากจำนวนมากที่อาจเกิดขึ้น ข้อกำหนดดังกล่าวช่วยรักษาเสถียรภาพของระบบการเงินและป้องกันความเสี่ยงเชิงระบบที่เกิดจากการขาดสภาพคล่องของธนาคาร

นอกจากนี้ยังอาจตรวจสอบว่าธนาคารสามารถพึ่งพาการสนับสนุนสภาพคล่องจากธนาคารกลางได้หรือไม่ เช่น โดยการขอสินเชื่อจากธนาคารกลาง หรือการเข้าร่วมในการดำเนินการซื้อคืนแบบย้อนกลับ นอกจากนี้ วิเคราะห์ว่าธนาคารมีกลยุทธ์ในการใช้การดำเนินการของตลาดเพื่อจัดการและเพิ่มสภาพคล่องหรือไม่ เช่น การซื้อและขายพันธบัตร และการดำเนินการแปลงสินทรัพย์เป็นหลักทรัพย์

ในขณะเดียวกัน การดำเนินการทดสอบภาวะวิกฤตในสถานการณ์ฉุกเฉินเป็นวิธีการสำคัญในการประเมินประสิทธิภาพสภาพคล่องของธนาคารและความสามารถในการรับมือภายใต้สภาวะตลาดที่แตกต่างกัน การทดสอบดังกล่าวจำลองสภาพแวดล้อมทางการตลาดที่ไม่เอื้ออำนวยหลายประการ เช่น การถอนเงินฝากจำนวนมาก ความผันผวนของตลาดสินทรัพย์ และสถานการณ์อื่น ๆ ที่อาจนำไปสู่ข้อจำกัดด้านสภาพคล่อง

การทดสอบภาวะวิกฤตช่วยให้ธนาคารสามารถประเมินสถานะสภาพคล่องของตนภายใต้สถานการณ์ความเครียดได้อย่างครอบคลุม และระบุจุดความเสี่ยงและจุดอ่อนที่เป็นไปได้ การวิเคราะห์นี้ช่วยให้ธนาคารกำหนดกลยุทธ์และมาตรการการจัดการสภาพคล่องที่มีประสิทธิภาพเพื่อให้แน่ใจว่าธนาคารสามารถใช้มาตรการรับมือที่เหมาะสมและทันท่วงทีเมื่อเผชิญกับสถานการณ์ที่ไม่คาดฝันเพื่อปกป้องความปลอดภัยและความมั่นคงของเงินทุน

ด้วยการใช้ตัวบ่งชี้และวิธีการข้างต้น ธนาคารและหน่วยงานกำกับดูแลสามารถประเมินสถานะของสภาพคล่องของธนาคารอย่างครอบคลุม ระบุความเสี่ยงด้านสภาพคล่องที่อาจเกิดขึ้น และใช้มาตรการการจัดการที่เหมาะสม ซึ่งไม่เพียงแต่ช่วยให้การดำเนินงานของธนาคารมีเสถียรภาพเท่านั้น แต่ยังช่วยรักษาเสถียรภาพของระบบการเงินโดยรวมอีกด้วย

| ด้าน | คำอธิบาย. | ปัจจัยเสี่ยง | วิธีการประเมินมูลค่า |

| คำนิยาม | สภาพคล่องของธนาคารคือความสามารถในการแปลงสินทรัพย์เป็นเงินสดได้อย่างรวดเร็ว | สภาพคล่องของสินทรัพย์ | การทดสอบกระแสเงินสดช่วยให้มั่นใจได้ว่าสินทรัพย์จะเกิดขึ้นได้อย่างรวดเร็วภายใต้ภาวะกดดัน |

| บทบาท | รับประกันความสามารถในการละลาย เพิ่มชื่อเสียง และจัดการความเสี่ยงอย่างมีประสิทธิภาพ | สภาพคล่องของความรับผิดชอบ | การวิเคราะห์การครบกำหนดชำระหนี้ช่วยให้มั่นใจในการชำระหนี้ระยะสั้น |

| ความเสี่ยง | ธนาคารมีความเสี่ยงในการแปลงสินทรัพย์และการชำระคืนหนี้สินตามกำหนดเวลา | บัฟเฟอร์สภาพคล่อง | บริหารจัดการสภาพคล่องท่ามกลางความผันผวนของตลาดเพื่อการดำเนินงานที่มั่นคง |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบกลยุทธ์การซื้อขายออปชั่นที่มีประสิทธิผลที่สุดที่เทรดเดอร์ที่ประสบความสำเร็จใช้ เหมาะอย่างยิ่งสำหรับการเพิ่มผลกำไรและจำกัดการขาดทุน

2025-04-11

สำรวจหลักพื้นฐานของการซื้อขายฟอเร็กซ์อัตโนมัติสำหรับผู้เริ่มต้น รวมถึงวิธีการทำงาน ความแตกต่างจากการซื้อขายปกติ และเคล็ดลับในการเริ่มต้นอย่างปลอดภัย

2025-04-11

รู้จักการคำนวณ Lot Size ใน Forex อย่างถูกวิธี ช่วยบริหารความเสี่ยงและเพิ่มโอกาสทำกำไรในตลาด Forex อย่างมั่นใจ

2025-04-11