El colapso del Silicon Valley Bank había causado furor, ya que nadie hasta entonces había esperado que un banco tan grande quebrara. Sin embargo, no fue el tamaño o la historia del banco lo que estuvo en el centro de esta tragedia, sino la capacidad del banco para hacer frente a los retos de liquidez. Así que en este artículo, vamos a profundizar en el concepto de liquidez bancaria y su evaluación de riesgos.

¿Qué es la liquidez bancaria?

Se refiere a la capacidad de los activos de un banco, especialmente el efectivo y los equivalentes de efectivo, para hacer frente a sus pagos y al servicio de la deuda. En otras palabras, la liquidez bancaria se refiere a la capacidad de un banco de liquidar sus activos rápidamente para hacer frente a los diversos pagos y necesidades de financiación a los que se enfrenta.

Es una parte muy importante de las operaciones de un banco porque los bancos necesitan gestionar con facilidad los retiros de depósitos, los desembolsos de préstamos, los pagos de intereses y otras diversas actividades de flujo de fondos de sus clientes. Una buena gestión de la liquidez bancaria puede ayudar a evitar retrasos en los pagos o el incumplimiento de los compromisos debido a la escasez de fondos, preservando así su credibilidad y la estabilidad de sus operaciones.

Para reducir el riesgo de pago y la incertidumbre en el flujo de fondos, los bancos deben asegurarse de que disponen de liquidez suficiente para procesar transacciones como retiradas de depósitos de clientes, cheques y pagos electrónicos. Esto significa que los bancos deben disponer en todo momento de suficiente efectivo o activos fácilmente realizables para satisfacer las necesidades de financiación de sus clientes y mantener al mismo tiempo el funcionamiento eficaz de sus servicios de pago. Además, los bancos necesitan participar activamente en los sistemas de pago y en los sistemas de compensación que garantizan que los fondos puedan llegar y liquidarse de manera eficiente y puntual, manteniendo así la fluidez y la seguridad de sus operaciones diarias.

Una liquidez bancaria adecuada es la base para garantizar que los bancos puedan hacer frente a sus obligaciones a medida que vencen de manera oportuna en diversas circunstancias. Esto incluye no sólo los depósitos de los clientes y los empréstitos propios del banco, sino también una amplia gama de otros instrumentos financieros. Los bancos deben garantizar el mantenimiento de la estabilidad de sus operaciones frente a la volatilidad del mercado, la incertidumbre y los acontecimientos inesperados.

Esta protección de la liquidez bancaria permite a los bancos hacer frente a retiradas de depósitos a gran escala, demandas de pago y presiones de financiación derivadas de los cambios del mercado, evitando así el riesgo de retrasos en los pagos o de incumplimiento de los compromisos debido a la escasez de fondos. Manteniendo una liquidez adecuada, los bancos pueden garantizar su credibilidad y una posición financiera sólida, aumentar su resistencia al riesgo y mantener la competitividad y la confianza en los mercados financieros.

Los bancos pueden obtener y mantener liquidez de varias maneras para asegurarse de que son capaces de responder a una variedad de necesidades de pago y financiación. Los depósitos de los clientes son una de las fuentes de financiación más importantes para los bancos y una importante fuente de liquidez bancaria. Los bancos dependen de los depósitos para sus operaciones de préstamo y otras inversiones para generar ingresos y ganancias. El tamaño y la estabilidad de los depósitos tienen un impacto directo en la liquidez de un banco y en su capacidad para operar.

Por lo tanto, los bancos suelen tomar medidas para atraer y retener los depósitos de los clientes, como ofrecer tipos de interés competitivos, servicios de retirada cómodos y un servicio de atención al cliente de calidad, para mantener y aumentar el tamaño de sus depósitos y garantizar una liquidez bancaria suficiente para responder a las distintas necesidades de financiación y a los cambios del mercado.

Los bancos pueden solicitar préstamos al banco central o participar en operaciones de recompra inversa para obtener apoyo temporal de liquidez. El banco central suele ser el ejecutor de la política monetaria del país y se encarga de regular y gestionar la liquidez en los mercados financieros. Cuando los bancos se enfrentan a una escasez de fondos o necesitan liquidez adicional, pueden solicitar préstamos a corto plazo al banco central. Estos préstamos, que suelen concederse a tipos de interés más bajos, ayudan a los bancos a hacer frente a necesidades temporales de financiación y a garantizar sus operaciones normales y su capacidad para efectuar pagos.

Además, los bancos también pueden participar en las operaciones de recompra inversa del Banco Central. Un repo inverso es un instrumento de financiación de deuda a corto plazo en el que los bancos venden sus tenencias (normalmente valores de gran liquidez, como bonos del Estado) al banco central con el acuerdo de recomprarlas de nuevo tras un cierto periodo de tiempo en el futuro. Las operaciones de recompra inversa proporcionan a los bancos una forma fácil de obtener liquidez bancaria y un acceso rápido a los fondos para hacer frente a picos en la demanda de fondos o a situaciones inesperadas.

Los bancos pueden aumentar su liquidez bancaria manteniendo una variedad de activos más líquidos. Entre estos activos se encuentran los bonos del Estado, ya que suelen considerarse entre los activos más seguros y líquidos. Además, los bancos pueden poseer valores de gran liquidez, es decir, valores que se negocian activamente en el mercado y se liquidan con facilidad.

Además, otros valores fácilmente realizables son activos importantes que los bancos utilizan para responder a las necesidades de liquidez porque son relativamente líquidos en el mercado y pueden liquidarse rápidamente para satisfacer los pagos y otras necesidades de financiación. Al mantener estos activos, los bancos pueden gestionar su riesgo de liquidez de forma más flexible y fiable frente a los retiros de depósitos y otras necesidades de pago.

Los bancos pueden gestionar eficazmente su riesgo de liquidez y aumentar la liquidez a través de diversas operaciones de mercado, como la compra y venta de bonos para ajustar sus carteras de activos, la cobertura con derivados como swaps de tipos de interés o contratos de futuros, y el empaquetamiento de activos en valores para su emisión a través de la titulización de activos. Estas operaciones permiten a los bancos responder con flexibilidad a los cambios del mercado y a las necesidades de los clientes, gestionando así eficazmente el riesgo de liquidez y aumentando los niveles de liquidez bancaria.

Una buena gestión de la liquidez bancaria es esencial para ayudar a los bancos a protegerse contra diversos riesgos, como el riesgo de mercado, el riesgo de crédito y el riesgo operativo. Al garantizar una liquidez adecuada, los bancos pueden minimizar la pérdida de fondos debida a acontecimientos imprevistos, mantener fondos suficientes y responder rápidamente a los cambios del mercado y a las necesidades de los clientes cuando sea necesario. Gestionando eficazmente la liquidez, los bancos pueden reducir el riesgo de salidas de capital ante acontecimientos imprevisibles o la volatilidad del mercado, manteniendo así su estabilidad financiera y su reputación.

En resumen, la liquidez bancaria se refiere a la capacidad de los activos de un banco, especialmente el efectivo y los equivalentes de efectivo, de realizarse rápidamente para satisfacer las necesidades de pago y del servicio de la deuda. Una buena gestión de la liquidez es esencial para que los bancos gestionen los retiros de depósitos, los desembolsos de préstamos, los pagos de intereses y otras actividades relacionadas con la liquidez, y ayuda a evitar el riesgo de liquidez bancaria.

Qué es el riesgo de liquidez bancaria?

El riesgo de liquidez bancaria se refiere a la vulnerabilidad de una institución financiera a no adquirir con prontitud fondos suficientes para cumplir con sus obligaciones. Este riesgo se deriva de varios factores, entre ellos los retiros de depósitos a gran escala, la volatilidad del mercado y los desequilibrios dentro del balance del banco. En concreto, implica el reto de conseguir fondos con rapidez y a un coste razonable para hacer frente a las obligaciones a corto plazo y a otras obligaciones financieras.

Cuando un banco se encuentra con un déficit de fondos disponibles en relación con sus necesidades, puede tener dificultades para cumplir puntualmente con los retiros de depósitos, los reembolsos de préstamos y otros desembolsos esenciales. Este déficit puede interrumpir las operaciones normales y plantear retos importantes. Las causas principales de los problemas de liquidez bancaria suelen girar en torno a los desajustes entre el activo y el pasivo de un banco, o a su incapacidad para liquidar activos con prontitud en condiciones de mercado desfavorables. Estas situaciones pueden precipitar escenarios en los que los bancos experimenten un aumento de los retiros de los clientes o una insuficiencia de fondos al vencimiento de los préstamos.

Un desajuste entre el activo y el pasivo de un banco puede provocar un desequilibrio entre los desembolsos y las necesidades de financiación, aumentando el riesgo de liquidez del banco. En primer lugar, esta situación puede exponer a los bancos a dificultades para reembolsar a tiempo los retiros de depósitos, el principal y los intereses de los préstamos u otros pasivos. Por ejemplo, si los pasivos a corto plazo de un banco superan a los activos de realización inmediata, es posible que tenga que liquidar activos rápidamente en condiciones desfavorables para hacer frente a las necesidades de pago, aumentando el riesgo de liquidez bancaria de los activos.

En segundo lugar, los desajustes entre activos y pasivos también pueden debilitar la adecuación del capital y la solidez de un banco, sobre todo si el banco depende de la financiación a corto plazo para respaldar los activos a largo plazo, lo que puede dificultar el cumplimiento de los compromisos a largo plazo en tiempos de volatilidad del mercado o de restricciones de financiación, agravando aún más los problemas de liquidez bancaria.

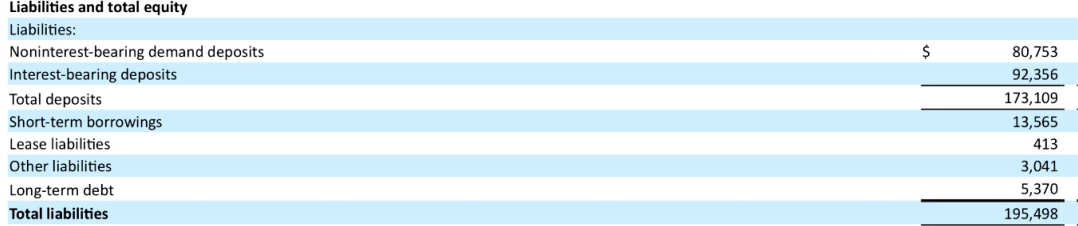

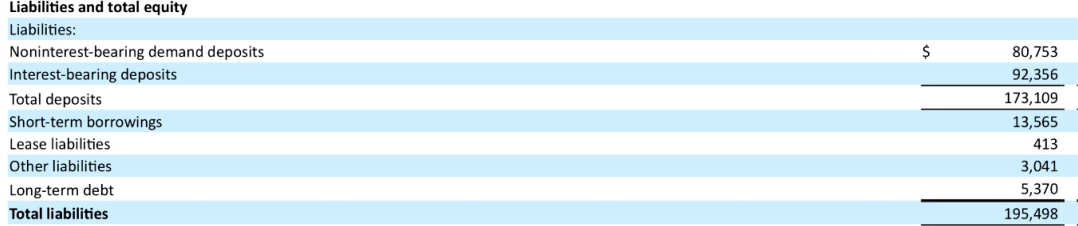

La quiebra del Silicon Valley Bank en 2023 fue un caso de riesgo de liquidez bancaria debido a un desajuste entre activos y pasivos. Como se muestra en el siguiente gráfico, el balance del banco muestra un desajuste de vencimientos (un desajuste entre el vencimiento del activo y el vencimiento del pasivo) causado por «tomar prestado a corto plazo y prestar a largo plazo» (es decir, fuente de fondos a corto plazo y uso de fondos a largo plazo). A finales de diciembre de 2022 los depósitos de Silicon Valley Bank ascendían a 173.100 millones de dólares, es decir, el 89% del pasivo total. De esta cantidad, 92.300 millones de dólares eran depósitos que devengaban intereses.

También existe la posibilidad de que los bancos necesiten captar fondos a un coste más elevado en épocas de estrechez del mercado o cuando el crédito del banco se vea afectado, lo que podría repercutir en su rentabilidad. La estrechez de los mercados suele significar una reducción de la oferta de fondos o un aumento de su coste, lo que hace que los bancos tengan que hacer frente a tipos de interés más altos u otros costes de financiación para obtener fondos. Estos costes adicionales pueden aumentar los gastos de explotación de un banco y comprimir su margen de ganancia neto.

Además, el daño a la calificación crediticia de un banco puede provocar una reducción de la confianza de los inversores en él, lo que a su vez puede hacer que el coste de los préstamos sea aún mayor o que la financiación sea más difícil de obtener. En este caso, los bancos pueden enfrentarse a un uso menos eficiente del capital, así como a una expansión empresarial limitada. Debido a la mayor preocupación de los inversores por la calificación crediticia de un banco, es posible que los bancos tengan que pagar tipos de interés más altos para atraer fondos o enfrentarse a restricciones más estrictas a la hora de obtener préstamos, lo que puede tener un impacto negativo en la posición financiera del banco y en su crecimiento futuro.

Los sistemas de pago y compensación son fundamentales para el funcionamiento normal de los bancos, ya que garantizan la llegada y liquidación puntual de los fondos y ayudan a los bancos a procesar las transacciones de los clientes y el reembolso de la deuda. Si los problemas de liquidez bancaria de otras instituciones financieras afectan al funcionamiento normal de estos sistemas, es posible que los bancos tengan que tomar medidas adicionales para hacer frente a las fluctuaciones de la liquidez de financiación, como mitigar los riesgos ajustando sus estrategias de gestión de fondos o encontrando medios alternativos de pago y compensación.

También hay ocasiones en las que se produce una recesión económica, una conmoción de los mercados financieros o un acontecimiento crediticio importante, por ejemplo, que pueden provocar una mayor presión sobre los bancos para que retiren depósitos o deprecien sus activos, lo que a su vez puede agravar su riesgo de liquidez bancaria. Durante una recesión económica, los clientes pueden realizar retiradas de depósitos a gran escala, lo que provoca restricciones de financiación para los bancos. Al mismo tiempo, las sacudidas de los mercados financieros y los acontecimientos crediticios importantes pueden hacer caer el valor de los activos en poder de los bancos, lo que dificulta la liquidación de estos activos o sólo permite venderlos con descuento, agravando aún más los problemas de liquidez de los bancos.

El riesgo de liquidez bancaria no sólo puede exponer a un banco a la insolvencia, sino que incluso puede ser el desencadenante de una crisis financiera. La existencia de dicho riesgo exige, por tanto, que los bancos adopten medidas eficaces de gestión de la liquidez para garantizar el mantenimiento de niveles adecuados de liquidez en las distintas condiciones del mercado.

Cómo se evalúa la liquidez bancaria

Para evaluar la salud de la liquidez de un banco, se pueden tener en cuenta varios aspectos y utilizar diversos indicadores y métodos para obtener una imagen completa de su posición de liquidez. Por ejemplo, es posible llevar a cabo una gestión diaria de la liquidez bancaria, que es una serie de medidas aplicadas por los bancos mediante el seguimiento de los flujos de efectivo, la evaluación de la correspondencia entre los vencimientos de los activos y los pasivos y la garantía de la diversificación de las fuentes de financiación. Los bancos se anticipan y responden a las posibles necesidades de financiación supervisando y analizando periódicamente las entradas y salidas de efectivo, así como las características de liquidez de sus activos.

Además, los bancos reducen el riesgo de liquidez manteniendo un perfil de vencimiento razonable de los activos y pasivos y asegurándose de que los pasivos a corto plazo puedan utilizarse para respaldar la liquidación y el reembolso de los activos a corto plazo. La diversificación de las fuentes de financiación es también una de las estrategias importantes, por la que los bancos mantienen la estabilidad de la liquidez bancaria a través de diferentes fuentes de financiación, como depósitos, financiación de mercado y apoyo del banco central, para hacer frente a los retos de los distintos entornos económicos y de mercado y garantizar la fluidez y estabilidad de las operaciones diarias.

Por ejemplo, el balance de un banco puede analizarse prestando especial atención a las características de liquidez bancaria de sus activos y al perfil de vencimiento de sus pasivos. Hay que centrarse en activos como el efectivo, los depósitos, los bonos a corto plazo y los valores de gran liquidez que posea el banco, así como en la composición y el vencimiento de los depósitos a corto plazo, los empréstitos y otros pasivos a corto plazo.

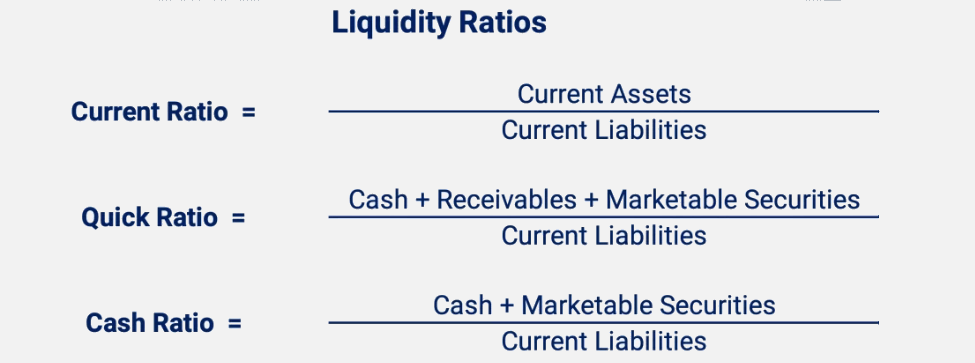

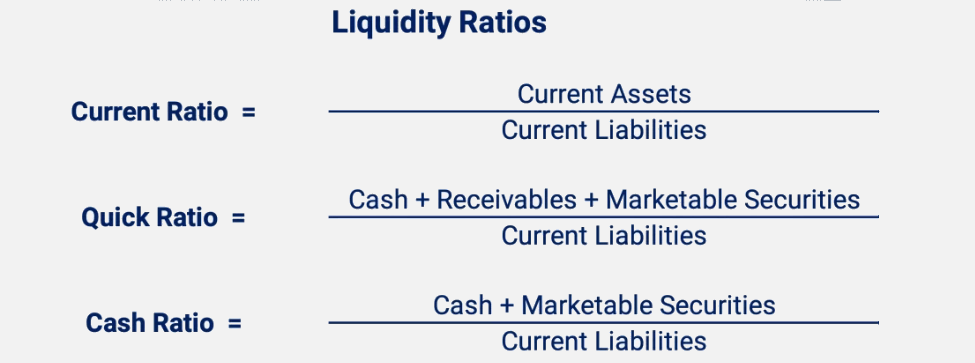

A continuación, pueden utilizarse diversos indicadores y coeficientes de liquidez bancaria para cuantificar el riesgo de liquidez de un banco, como el coeficiente de cobertura de liquidez, la relación entre los activos líquidos y los pasivos líquidos, y el análisis de proyección del flujo de caja. Estos indicadores pueden ayudar a evaluar si un banco dispone de fondos suficientes para cumplir sus compromisos de pasivo a corto y largo plazo.

El coeficiente de cobertura de liquidez (LCR) es un indicador importante de si las tenencias de activos líquidos de alta calidad de un banco son suficientes para cubrir sus salidas netas de efectivo cuando se enfrenta a un escenario de tensión de 30 días. Normalmente se exige que el valor del LCR no sea inferior al 100%. Esto significa que los bancos deben mantener al menos suficientes activos líquidos de alta calidad para cubrir posibles escenarios de salidas de efectivo y garantizar que pueden cumplir sus obligaciones de pago a corto plazo sin depender de fuentes de financiación externas.

El cálculo del LCR se basa en la relación entre los activos de gran liquidez bancaria que posee el banco (por ejemplo, efectivo, bonos del Estado, etc.) y las salidas de efectivo netas previstas. Un LCR elevado indica la capacidad de un banco para hacer frente a necesidades de financiación imprevistas a corto plazo y, por lo tanto, se considera un indicador sano y sólido de la gestión de la liquidez en las evaluaciones reguladoras y del mercado. Manteniendo un coeficiente de cobertura de liquidez (LCR) adecuado, los bancos pueden reducir su exposición al riesgo de liquidez y mejorar su capacidad para soportar condiciones de mercado desfavorables y situaciones de tensión.

El ratio de caja es una medida de la relación entre el efectivo en poder del banco y el total de depósitos y se utiliza para reflejar la capacidad del banco para responder a las necesidades de retiro de depósitos a corto plazo. Este coeficiente afecta directamente a la gestión de la liquidez bancaria y a las estrategias de control de riesgos de un banco. Un ratio de caja elevado significa que el banco puede satisfacer más fácilmente las solicitudes de retirada de efectivo de sus clientes a corto plazo, reduciendo así el riesgo de problemas de liquidez.

Normalmente, los ratios de caja no deben ser demasiado elevados porque el efectivo no genera ingresos por intereses, lo que puede afectar a la rentabilidad del banco. Sin embargo, un ratio de caja demasiado bajo puede hacer que el banco sea incapaz de responder a tiempo a las solicitudes de retirada de depósitos a gran escala, aumentando así el riesgo de liquidez. Por lo tanto, los bancos deben establecer y gestionar sus ratios de efectivo adecuadamente, teniendo en cuenta su modelo de negocio, las necesidades de los clientes y las condiciones del mercado, para garantizar que se encuentra un equilibrio entre el mantenimiento de la liquidez bancaria y la rentabilidad.

El coeficiente de financiación estable neta (NSFR, por sus siglas en inglés) es un indicador que evalúa la solidez a largo plazo y el riesgo de liquidez bancaria de un banco midiendo la proporción de los activos de un banco que están adecuadamente respaldados por fuentes de financiación estables en un escenario de tensión de un año.El NSFR exige que un banco mantenga suficiente financiación estable que sea capaz de respaldar al banco de forma continuada durante periodos de tensión para garantizar que su negocio funciona de forma sólida.

El NSFR exige a los bancos que consideren la estabilidad esperada de diversos activos y pasivos en conjunto para garantizar que las fuentes de financiación sean suficientes para respaldar la naturaleza a largo plazo de sus activos. Por ejemplo, los depósitos a largo plazo, los préstamos a largo plazo y diversos instrumentos de capital se consideran fuentes estables de financiación, mientras que la financiación dependiente de la financiación de mercado a corto plazo no se considera estable. Esta evaluación global ayuda a los bancos a gestionar mejor sus estructuras de activos y pasivos, a reducir el riesgo de liquidez bancaria y a mejorar su solidez general y su resistencia al riesgo.

El coeficiente de reservas obligatorias, por su parte, es el porcentaje de los depósitos que el banco central exige a los bancos comerciales que mantengan como reservas y no utilicen para préstamos u otras inversiones. Este coeficiente se fija para garantizar que los bancos mantengan suficientes reservas de efectivo para satisfacer las necesidades de los clientes ante posibles retiros de depósitos a gran escala. Este requisito contribuye a mantener la estabilidad del sistema financiero y a prevenir los riesgos sistémicos derivados de la falta de liquidez bancaria.

También puede examinar si los bancos pueden contar con el apoyo de liquidez proporcionado por el banco central, como por ejemplo solicitando préstamos al banco central o participando en operaciones de recompra inversa. Además, analizar si los bancos tienen estrategias para utilizar las operaciones de mercado para gestionar y aumentar la liquidez bancaria, como la compraventa de bonos y la titulización de activos.

Mientras tanto, la realización de pruebas de tensión en situaciones de contingencia es una metodología importante para evaluar el rendimiento de la liquidez de los bancos y su capacidad para hacer frente a diferentes condiciones de mercado. Dichas pruebas simulan una variedad de entornos de mercado desfavorables, como retiros de depósitos a gran escala, volatilidad del mercado de activos y otras situaciones que podrían provocar restricciones de liquidez.

Las pruebas de resistencia permiten a los bancos evaluar exhaustivamente su posición de liquidez bancaria en situaciones de tensión e identificar posibles puntos de riesgo y debilidades. Este análisis ayuda a los bancos a formular estrategias y medidas eficaces de gestión de la liquidez para garantizar que puedan adoptar contramedidas oportunas y adecuadas ante circunstancias imprevistas para salvaguardar la seguridad y estabilidad de sus fondos.

Mediante el uso de los indicadores y métodos mencionados, los bancos y los reguladores pueden evaluar exhaustivamente el estado de la liquidez bancaria, identificar los posibles riesgos de liquidez y tomar las medidas de gestión adecuadas. Esto no sólo contribuye al funcionamiento estable del propio banco, sino que también ayuda a mantener la estabilidad del sistema financiero en su conjunto.

| Aspectos |

Descripción. |

Factores de riesgo |

Metodología de valoración |

| Definición |

La liquidez de un banco es su capacidad para convertir rápidamente los activos en efectivo. |

Liquidez de los activos |

El análisis del flujo de efectivo garantiza la rápida realización de los activos en situaciones de estrés. |

| Role |

Garantiza el estado de caja, aumenta la reputación y gestiona el riesgo de forma eficaz. |

Liquidez del pasivo |

El análisis del vencimiento del pasivo garantiza el reembolso de la deuda a corto plazo. |

| Riesgos |

El banco arriesga la conversión de activos y el reembolso puntual de pasivos. |

Reserva de liquidez |

Gestionar la liquidez en medio de la volatilidad del mercado para lograr operaciones estables. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.