En la era de la tecnología, todos nuestros estilos de vida cambian con el avance de la tecnología. En particular, la velocidad a la que las plataformas de medios sociales se sustituyen unas a otras es simplemente alucinante. Como líder en el espacio de los medios sociales, Facebook también se está convirtiendo poco a poco en la primera ola que está siendo lamida en la playa. Quizá por ello, en 2021 Facebook decidió centrarse en las monedas virtuales y la tecnología de realidad aumentada y rebautizó la empresa como META. Y ahora echaremos un vistazo al análisis de las acciones de Meta y a sus perspectivas de inversión.

¿Qué es Meta?

Meta originalmente se llamaba Facebook, Inc. (Facebook) y es una empresa tecnológica estadounidense fundada en 2004 por Mark Zuckerberg y otros. La empresa se centró inicialmente en la plataforma de redes sociales Facebook y posteriormente adquirió empresas como Instagram y WhatsApp para convertirse en una de las mayores redes sociales del mundo.

El fundador de Meta, Mark Zukerberg, creó la plataforma de redes sociales en la Universidad de Harvard en 2004. inicialmente como una red social dentro del campus para los estudiantes de Harvard. Sin embargo, su diseño limpio y sus potentes funciones sociales atrajeron cada vez a más usuarios, convirtiéndose rápidamente en un éxito en Harvard y expandiéndose pronto a otras universidades estadounidenses.

Con la introducción de nuevas funciones, como los muros de graffiti y los clubes que comparten fotos, Facebook (Meta) atrajo cada vez a más usuarios y se convirtió en una de las mayores plataformas sociales del mundo. Esta expansión permitió a Facebook ir más allá del campus y convertirse en una parte importante de la vida cotidiana de la gente.

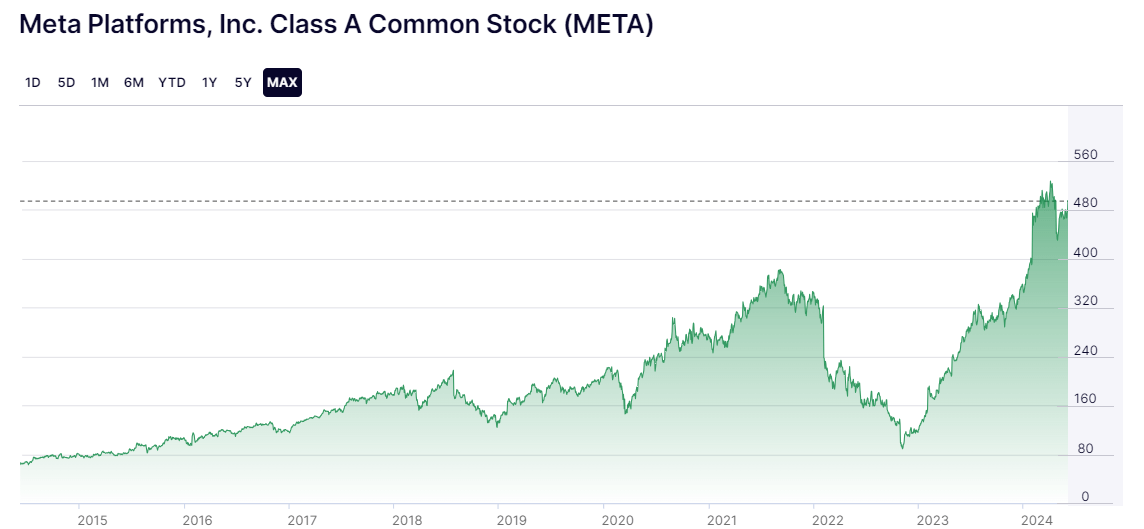

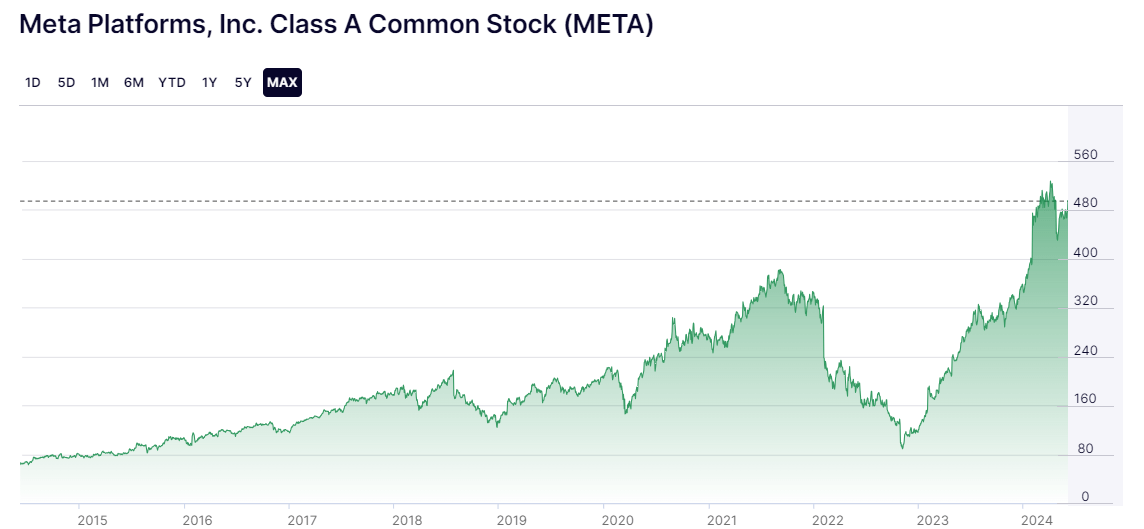

Apenas dos años después, Facebook tenía un rápido alcance mundial y se convirtió en uno de los cinco principales gigantes tecnológicos junto a Microsoft, Amazon, Apple y Google. En 2012 Facebook (Meta) salió a bolsa en el NASDAQ, convirtiendo a sus fundadores en superricos y valorados en decenas de miles de millones de dólares. En 2021. el precio de sus acciones se había multiplicado por diez, convirtiéndola en una de las cinco mayores empresas del mundo por capitalización bursátil.

Pero a medida que el tamaño de su base de usuarios sigue creciendo, Facebook se enfrenta cada vez a más desafíos. Uno de los problemas más destacados es la privacidad. Facebook (Meta) ha provocado el descontento de los usuarios con funciones como la mensajería dinámica e incluso ha sido acusada de difundir información falsa en las elecciones presidenciales de Estados Unidos. Además, la revisión y gestión de contenidos también ha sido uno de los retos a los que se ha enfrentado Facebook.

Para hacer frente a la competencia del mercado y a las futuras tendencias de desarrollo, la empresa matriz de Facebook decidió pasarse al metauniverso y anunció en octubre de 2021 que había cambiado su nombre por el de Meta Platforms, Inc. Mark Zuckerberg anunció el cambio, lo que significa que Facebook se convertirá en una de las filiales de la empresa y dejará de ser una marca global.

El significado del nombre "Meta"

El nombre «Meta» significa el compromiso de la empresa de estar a la vanguardia de la inteligencia artificial y la transición de su enfoque de ser únicamente una plataforma social a ser pionera en el desarrollo de tecnologías metaversas. Desde el cambio de nombre, el precio de las acciones de la empresa ha experimentado fluctuaciones significativas, pasando de un punto alto a uno bajo antes de recuperarse gradualmente. Esta volatilidad refleja el gran interés y entusiasmo de los inversores bursátiles por el concepto del metaverso.

En la actualidad, el principal segmento de ingresos de Meta se divide en dos grandes bloques: en primer lugar, los ingresos publicitarios, procedentes principalmente de los anuncios digitales en sus diversas plataformas sociales; y en segundo lugar, el negocio del metauniverso, es decir, la disposición y el desarrollo del campo del metauniverso. Tanto el crecimiento constante de los ingresos publicitarios como las inversiones y el desarrollo en el negocio del metauniverso son componentes importantes de las perspectivas de futuro de la empresa.

Aunque el trazado y las inversiones de Meta en el campo del metauniverso se han enfrentado a muchos retos, su rendimiento se ha estabilizado gradualmente y el precio de sus acciones ha seguido recuperándose. Y la empresa también ha ajustado su enfoque estratégico en medio de las dificultades, prestando más atención al desarrollo de la tecnología de inteligencia artificial en respuesta a las cambiantes demandas del mercado y los entornos competitivos.

En resumen, la trayectoria de Meta ha estado llena de retos y oportunidades. A pesar de las muchas dificultades y presiones, ha abierto nuevos caminos para su desarrollo ajustando continuamente su estrategia, innovando sus productos y servicios y realizando inversiones y disposiciones oportunas.

Razones de la caída del precio de las acciones de Meta

Facebook (Meta), una de las mayores plataformas de medios sociales del mundo, ha estado en el punto de mira desde su transformación en una empresa metauniversal. Recientemente, la empresa publicó su informe de resultados, que mostró un aumento significativo de las ganancias. Pero a pesar de los resultados estelares de la empresa, en los que tanto los ingresos como las ganancias superaron las expectativas, el precio de las acciones cayó un poco tras la publicación del informe de ganancias.

Una de las razones podría ser que al mercado le preocupan un poco los futuros gastos de capital y las expectativas de ingresos de la empresa. A pesar de los excelentes resultados mostrados en el informe de ganancias, a los inversores puede preocuparles que los futuros planes de inversión de la empresa, especialmente las elevadas inversiones en los campos de la inteligencia artificial y el metauniverso, puedan ejercer cierta presión sobre la rentabilidad de la empresa.

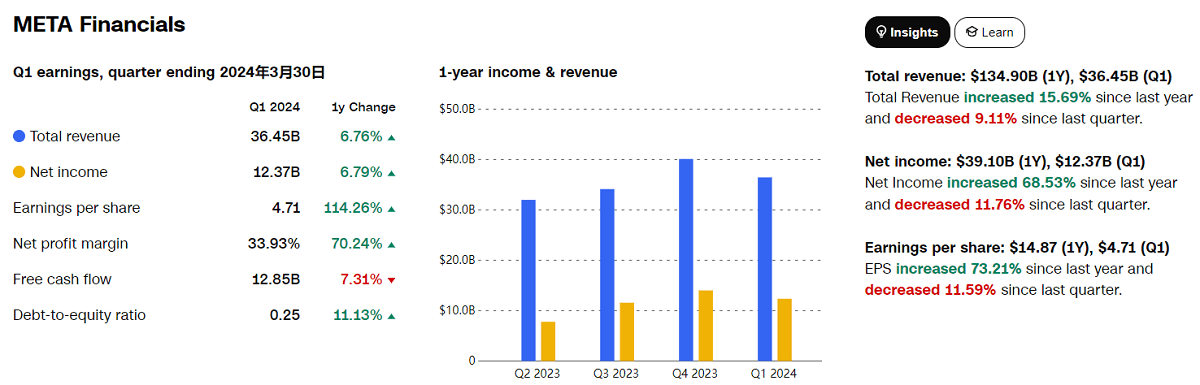

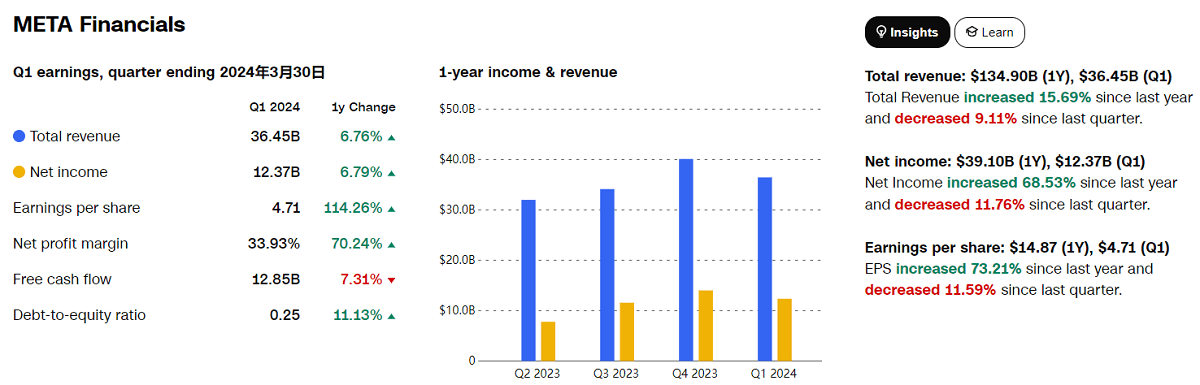

Según los últimos datos, el informe de beneficios de Meta correspondiente al primer trimestre de 2024 mostró unos resultados brillantes. Los ingresos totales ascendieron a 36.460 millones de dólares, un 27% más que en el mismo periodo del año anterior, mientras que la ganancia neta fue de 12.370 millones de dólares, un 117% más. Esto se debió en gran medida a los buenos resultados de su negocio principal, la Familia de Aplicaciones (FOA), que aportó el 98% de los ingresos, mientras que Reality Labs, que representa el metauniverso, registró un aumento interanual de los ingresos del 50%.

Y, a pesar del importante crecimiento de los ingresos, Meta registró un descenso de los costes y gastos, con lo que los márgenes operativos y netos volvieron a los altos niveles observados durante los 20 años de pandemia de la Nueva Corona. Los márgenes de flujo de caja libre también crecieron significativamente, hasta casi el 30%.

Mientras tanto, la base de usuarios activos FOA (Family of Apps) de Meta sigue creciendo, superando los 3.000 millones, lo que demuestra un sólido crecimiento del tamaño de los usuarios. Al mismo tiempo, los ingresos aportados por usuario también están aumentando, lo que podría significar que la empresa está aplicando una estrategia publicitaria más eficaz o lanzando más funciones de pago, aumentando así la disposición a pagar de los usuarios y las tasas de clics en los anuncios.

Además de FOA, otras aplicaciones de la empresa, como Reals y Strides, también están mostrando un buen crecimiento en términos de base de usuarios y actividad. Esto demuestra que la empresa está ampliando su base de usuarios mediante la diversificación de su oferta de productos y que ha logrado cierto éxito en diferentes áreas de aplicación, lo que proporciona un ámbito más amplio para el crecimiento futuro de la empresa.

Mientras que el negocio principal de ingresos está en buena forma, los inversores también observan que Meta planea elevar su rango de capex a 30.000-37.000 millones de dólares, principalmente para inversiones en servidores y construcción de hardware, así como para la expansión de los centros de datos. Esto significa que la empresa aumentará sus inversiones en infraestructuras para soportar el tamaño y las demandas crecientes de su negocio. La empresa también espera seguir aumentando sus inversiones en IA, y estos aumentos en los gastos de capital son bastante preocupantes para los inversores.

La creciente competencia en el sector de la publicidad digital es una fuente importante de incertidumbre para los inversores sobre el futuro de la empresa. En el sector tecnológico, Meta se enfrenta a la presión competitiva de rivales como Google, Microsoft y TikTok, que tienen una fuerte presencia y ventaja de recursos en áreas como la publicidad digital, la computación en la nube y la inteligencia artificial.

Por ejemplo, Google, el mayor motor de búsqueda del mundo y gigante de la publicidad digital, compite con ella en el mercado de la publicidad digital y ha realizado grandes inversiones en IA y computación en nube. Microsoft, por su parte, ha mostrado un fuerte crecimiento a través de su servicio de computación en la nube Azure y sus tecnologías de IA (por ejemplo, Copilot), lo que supone un reto para Meta. Además, TikTok ha ascendido rápidamente en el espacio de las redes sociales y los vídeos cortos, ejerciendo una presión competitiva sobre los carretes de Instagram de la empresa, que atraen a un gran número de usuarios jóvenes.

La actualización de la política de privacidad de Apple, que restringe de nuevo el seguimiento de las aplicaciones y la recopilación de datos, ha creado retos para la industria de la publicidad digital, por lo que Meta está buscando modelos y soluciones publicitarias alternativas para compensar este impacto. Mientras tanto, el auge de TikTok supone una amenaza para su crecimiento de usuarios y su negocio publicitario.

En consecuencia, a pesar de los resultados estelares de Meta, es posible que los inversores sigan desconfiando de las perspectivas de crecimiento de la empresa a corto plazo, lo que provocaría algunos descensos en la cotización. Pero a largo plazo, si la empresa puede utilizar eficazmente estas inversiones y hacer crecer su negocio y sus ganancias, se espera que el precio de las acciones vuelva a una trayectoria ascendente.

Y también es posible que la caída de la cotización de Meta ante los buenos resultados de las ganancias se deba a que el mercado ha sido informado con antelación de las perspectivas de crecimiento de la empresa, de ahí la venta masiva tras el informe de ganancias. Además, algunos inversores pueden estar aprovechando la volatilidad de la cotización tras el anuncio de beneficios para realizar operaciones a corto plazo y obtener ganancias, lo que también podría provocar una caída a corto plazo de la cotización.

Dado que el mercado financiero es un juego de suma cero, los inversores deben tener más habilidades de trading y paciencia para conseguir ganancias sostenibles en el mercado. Por lo tanto, es importante que los inversores a largo plazo mantengan la calma y la paciencia y no se dejen influir por las fluctuaciones a corto plazo, sino que se centren en el potencial de crecimiento a largo plazo y en los factores fundamentales de una empresa.

Análisis de las inversiones en acciones de Meta

El precio de las acciones de la empresa ha subido un 42% desde principios de 2024, lo que demuestra el optimismo del mercado sobre sus perspectivas de crecimiento futuro. Aunque el precio de las acciones cayó justo después del informe de beneficios, se recuperó rápidamente y ahora cotiza en torno a los 493 $. Esto demuestra la opinión de los inversores de que la empresa sigue teniendo un valor de inversión muy alto, probablemente basado en sus sólidos resultados financieros, su diversificada disposición empresarial y la confianza en su potencial de crecimiento futuro.

Esto se debe a que la oportunidad de inversión de Meta en el espacio de la publicidad digital es clara. A medida que el mercado mundial de la publicidad se transforma digitalmente, la empresa cuenta con importantes puntos fuertes en la entrega de anuncios de precisión y en los datos de los usuarios. Su sólida posición en este espacio ofrece a los inversores la perspectiva de un crecimiento constante. A medida que más marcas y vendedores cambien su enfoque hacia las plataformas digitales, la empresa, como una de las principales plataformas de publicidad digital, continuará beneficiándose de esta tendencia, proporcionando importantes beneficios a largo plazo a los inversores.

Además del espacio publicitario digital, sus inversiones en IA también presentan oportunidades de crecimiento a largo plazo. Con el avance continuo de la tecnología de IA, se espera que Meta logre grandes avances en la entrega de anuncios y la experiencia del usuario, consolidando aún más su posición en el mercado. Como una de las principales empresas tecnológicas del mundo, sus inversiones en estas áreas emergentes reportarán considerables beneficios futuros a los inversores y sentarán unas bases sólidas para el crecimiento a largo plazo de la empresa.

Además, Meta ha demostrado su gran capacidad de adaptación afrontando con éxito los retos del mercado en varias ocasiones, como la respuesta eficaz a la actualización de la política de privacidad de Apple y el auge de TikTok. Esta capacidad para responder con éxito a los desafíos añade confianza al crecimiento futuro de la empresa, demostrando su resistencia y su capacidad para innovar en respuesta a los cambios de la industria y a las presiones de la competencia. Esta adaptabilidad no sólo aporta estabilidad a la empresa, sino que también proporciona a los inversores una visión positiva de las perspectivas futuras.

Algunos inversores se fijarán en la propiedad de acciones de los ejecutivos de una empresa como uno de los indicadores clave para evaluar las perspectivas de una compañía. Aunque el hecho de que algunos ejecutivos vendan acciones puede suscitar dudas, no significa necesariamente que las perspectivas de la empresa sean malas. El continuo aumento de las tenencias de acciones por parte de las grandes instituciones muestra confianza y optimismo en el futuro de la empresa, lo que refleja el reconocimiento de su potencial de crecimiento y valor a largo plazo. Los inversores deben tener en cuenta la situación general de la empresa y el entorno del mercado en lugar de basarse únicamente en el comportamiento de trading de ejecutivos individuales.

Y no sólo los estados financieros de la empresa muestran que los beneficios han superado las expectativas, sino que la declaración de un dividendo de 0,50 dólares por acción demuestra que la posición financiera Meta es sólida y saludable. Este rendimiento puede atraer a algunos inversores, especialmente a los que buscan ingresos y dividendos constantes.

Sin embargo, algunos inversores pueden estar preocupados por la declaración de dividendos de la empresa porque temen que el futuro crecimiento de los beneficios de la empresa pueda no ser suficiente para justificar un reparto de dividendos sostenido o que pueda señalar una falta de confianza en la búsqueda de nuevas oportunidades de crecimiento por parte de la empresa. Esta preocupación es legítima, ya que el reparto de dividendos suele requerir que Meta tenga un flujo de caja y una rentabilidad estables.

Al mismo tiempo, la subida del 15% del precio de las acciones de Meta hasta un máximo histórico ha suscitado dudas entre algunos inversores. Por un lado, es posible que les preocupe perderse la subida de la cotización, sobre todo teniendo en cuenta el potencial de crecimiento futuro de la empresa. Por otro lado, también puede preocuparles que la cotización se haya sobrecalentado y exista el riesgo de un retroceso.

Para los inversores a largo plazo, incluso si el precio de la acción sube a máximos históricos, ahora puede seguir siendo un buen momento para comprar si creen en el potencial de crecimiento a largo plazo de Meta y planean mantener la acción durante mucho tiempo. Con el sólido negocio de la empresa y su huella estratégica en áreas como la publicidad digital, la IA y el metaverso, así como su buen rendimiento financiero, una retención a largo plazo podría dar lugar a rendimientos considerables.

Sin embargo, para los inversores a corto plazo, el hecho de que la acción haya subido a máximos históricos podría significar un mayor riesgo. Y dado el potencial de Meta, esperar a que la cotización retroceda antes de entrar en el mercado es una estrategia acertada. Esto reduce el riesgo de la inversión y permite obtener mayores beneficios cuando se presenten mejores oportunidades de entrada.

Además, comprar por tramos también es una opción para reducir el riesgo mediante el promediado de costes. Al escalonar las inversiones en el tiempo, los inversores pueden captar mejor las fluctuaciones del mercado y evitar una concentración excesiva de las inversiones en un momento dado. Esta estrategia no sólo ayuda a suavizar el impacto de las fluctuaciones de los precios en las inversiones, sino que también mantiene una posición más estable cuando los movimientos del mercado son inciertos.

En conclusión, los inversores deben decidir si compran metavalores y cuándo hacerlo en función de sus objetivos de inversión, su tolerancia al riesgo y las condiciones del mercado. Antes de tomar una decisión, es aconsejable llevar a cabo una investigación y evaluación exhaustivas para tomar una decisión de inversión informada.

Análisis de las acciones de Meta y perspectivas de inversión

| Puntos fuertes |

Desventajas |

Riesgos |

| Sólidos resultados financieros |

Mercado publicitario digital competitivo |

Presión de la competencia |

| Cartera de negocios diversificada |

Elevado programa de gastos de capital |

Impacto de la actualización de la política de privacidad de Apple |

| Resistente e innovadora |

Precio de las acciones en máximos históricos |

Mayor riesgo de inversiones a corto plazo |

| Potencial de crecimiento a largo plazo |

|

Mayor probabilidad de volatilidad del precio de las acciones |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.