Na era da tecnologia, todos os nossos estilos de vida mudam com o avanço da tecnologia. Em particular, a velocidade com que as plataformas de redes sociais se substituem é simplesmente estonteante. Como líder no espaço de mídia social, o Facebook também está lentamente se tornando a onda de frente na praia. Talvez por isso, em 2021, o Facebook decidiu focar em moedas virtuais e tecnologia de realidade aumentada e rebatizou a empresa META. E agora daremos uma olhada na análise de ações e insights de investimento da Meta.

O que é META?

O que é META?

Foi originalmente chamada de Facebook, Inc.(Facebook) e é uma empresa americana de tecnologia fundada em 2024 por Mark Zuckerberg e outros. A empresa começou como uma plataforma de rede social chamada Facebook e posteriormente adquiriu empresas como Instagram e WhatsApp para se tornar uma das malores redes sociais do mundo.

O fundador da empresa, Mark Zukerberg, criou a plataforma na Universidade de Harvard em 2004. inicialmente como um site de rede social no campus para estudantes de Harvard. No entanto, seu design limpo e seus poderosos recursos sociais atraíram cada vez mais usuários, tornando-se rapidamente um sucesso em Harvard e logo se expandindo para outras universidades dos EUA.

Com a introdução de novos recursos, como paredes grafitadas e clubes de compartilhamento de fotos, o Facebook atraiu cada vez mais usuários e se tornou uma das maiores plataformas sociais do mundo. Essa expansão permitiu que o Facebook fosse além do campus e se tornasse uma parte importante do dia a dia das pessoas.

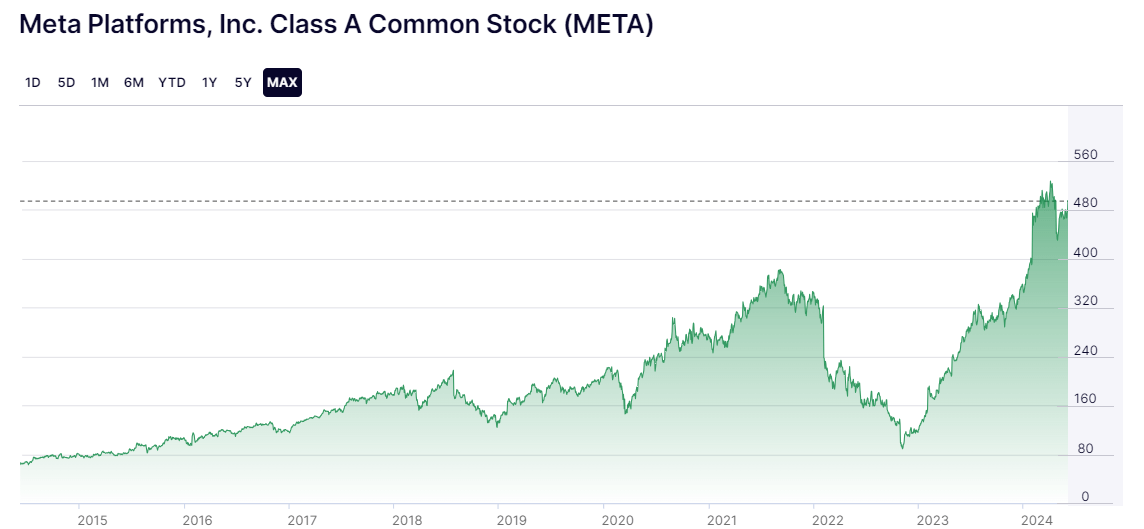

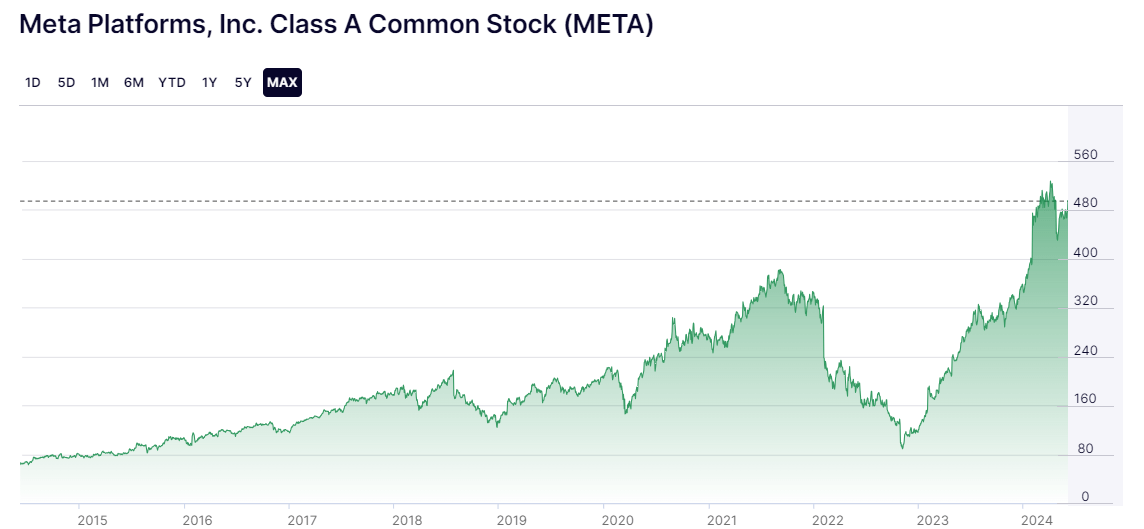

Apenas dois anos depois, o Facebook teve um rápido alcance global e tornou-se um dos cinco maiores gigantes da tecnologia, ao lado da Microsoft, Amazon, Apple e Google. Em 2012, o Facebook abriu o capital na NASDAQ, tornando seus fundadores super-ricos e valendo dezenas de bilhões de dólares. Em 2021, o preço das suas ações disparou dez vezes, tornando-a uma das cinco maiores empresas do mundo em capitalização de mercado.

Mas à medida que o tamanho da sua base de utilizadores continua a crescer, o Facebook enfrenta cada vez mais desafios. Uma das questões mais proeminentes é a privacidade. O Facebook causou insatisfação dos usuários com recursos como mensagens dinâmicas e até foi acusado de divulgar informações falsas nas eleições presidenciais dos EUA. Além disso, a revisão e gestão de conteúdos também tem sido um dos desafios que o Facebook tem enfrentado.

Para fazer face à concorrência do mercado e às tendências de desenvolvimento futuro, a empresa-mãe do Facebook decidiu entrar no metauniverso e anunciou em outubro de 2021 que tinha mudado o seu nome para Meta Platforms, Inc. Mark Zuckerberg anunciou a mudança, o que significa que o Facebook irá tornar-se uma das subsidiárias da empresa e não mais uma marca abrangente.

O nome “Meta” significa “meta”. o que significa que a empresa estará ativamente envolvida no campo da inteligência artificial e mudará o posicionamento da empresa de uma plataforma social para o desenvolvimento e aplicação de tecnologias de meta-universo. O preço das ações da empresa flutuou dramaticamente desde a mudança de nome, embora tenha caído de um máximo para um mínimo. Caiu do ponto mais alto para o mais baixo e depois se recuperou gradativamente, mostrando o entusiasmo e a preocupação dos investidores do mercado de ações com o conceito de metauniverso.

E hoje em dia o principal segmento de receitas da Meta está dividido em dois grandes blocos: primeiro, as receitas publicitárias, principalmente provenientes de anúncios digitais nas suas diversas plataformas sociais; e segundo, o negócio do metauniverso, ou seja, o layout e desenvolvimento do campo do metauniverso. O crescimento constante nas receitas de publicidade, bem como o investimento e o desenvolvimento no negócio do proto-universo são componentes importantes das perspectivas futuras da empresa.

Embora o layout e o investimento da Meta no campo do meta-universo tenham enfrentado muitos desafios, o seu desempenho estabilizou gradualmente e o preço das suas ações continuou a recuperar. E a empresa também ajustou o seu foco estratégico em meio às dificuldades, transferindo mais atenção para o desenvolvimento de tecnologia de inteligência artificial em resposta às mudanças nas demandas do mercado e nos ambientes competitivos.

Resumindo, a jornada da Meta foi repleta de desafios e oportunidades. Apesar de muitas dificuldades e pressões, abriu novos caminhos para o seu desenvolvimento, ajustando continuamente a sua estratégia, inovando os seus produtos e serviços e fazendo investimentos e layouts oportunos.

Razões para a queda do preço das ações Meta

Razões para a queda do preço das ações Meta

O Facebook, uma das maiores plataformas de mídia social do mundo, tem estado sob os holofotes desde a sua transformação em uma empresa de metauniverso. Recentemente, a empresa divulgou seu relatório de resultados, que mostrou um aumento significativo nos lucros. Mas apesar do desempenho estelar dos lucros da empresa, com as receitas e os lucros a excederem as expectativas, o preço das ações caiu um pouco após a divulgação do relatório de lucros.

Uma das razões para isto pode ser que o mercado tem algumas preocupações sobre as futuras despesas de capital e expectativas de receitas da empresa. Apesar dos excelentes resultados apresentados no relatório de lucros, os investidores podem estar preocupados que os futuros planos de investimento da empresa, especialmente os elevados investimentos nas áreas de inteligência artificial e meta-universo, possam colocar alguma pressão sobre a rentabilidade da empresa.

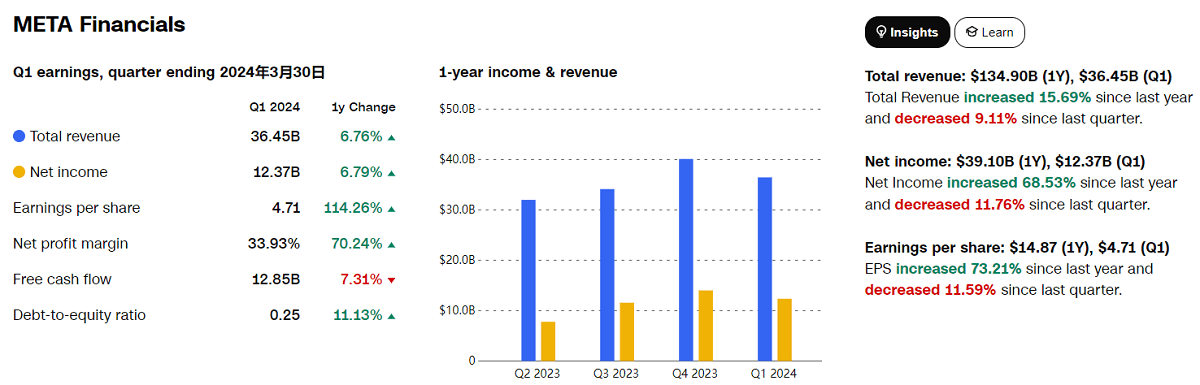

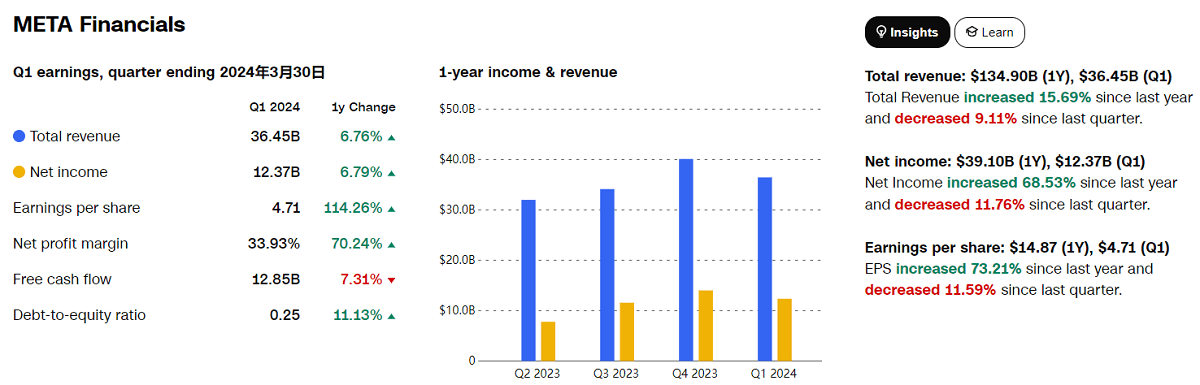

De acordo com os dados mais recentes, o relatório de lucros da empresa para o primeiro trimestre de 2024 mostrou um desempenho brilhante. A receita total foi de US$ 36,46 bilhões, um aumento de 27% em relação ao ano anterior, enquanto o lucro líquido foi de US$ 12,37 bilhões, um aumento de 117%. Isso se deveu em grande parte ao forte desempenho de seu negócio principal, a Família de Aplicativos (FOA), que contribuiu com 98% da receita, enquanto o Reality Labs, que representa o metauniverso, registrou um aumento de 50% na receita ano após ano. .

E, apesar do crescimento significativo da receita, a Meta percebeu uma queda nos custos e despesas, trazendo as margens operacionais e líquidas de volta aos altos níveis observados durante os 20 anos da Pandemia da Nova Coroa. As margens de fluxo de caixa livre também cresceram significativamente, para quase 30%.

Enquanto isso, a base de usuários ativos FOA (Família de Aplicativos) da empresa continua a crescer, ultrapassando 3 bilhões, demonstrando um crescimento sólido no tamanho dos usuários. Ao mesmo tempo, a receita contribuída por utilizador também está a aumentar, o que pode significar que a empresa está a implementar uma estratégia de publicidade mais eficaz ou a lançar mais funcionalidades pagas, aumentando assim a disponibilidade dos utilizadores para pagar e as taxas de cliques nos anúncios.

Além do FOA, os demais apps da empresa, como Reals e Strides, também apresentam bom crescimento em base de usuários e atividade. Isto mostra que a empresa está expandindo sua base de usuários através da diversificação do layout de seus produtos e obteve algum sucesso em diferentes áreas de aplicação, proporcionando um escopo mais amplo para o crescimento futuro da empresa.

Embora o principal negócio de receitas esteja em boa forma, os investidores também observam que a Meta planeato aumentar sua faixa de investimentos para US$ 30 a US$ 37 bilhões, principalmente para investimentos em servidores e construção de hardware, bem como expansão de data centers. Isto significa que a empresa aumentará o seu investimento em infra-estruturas para suportar o tamanho e as exigências crescentes do seu negócio. A empresa também espera continuar a aumentar os seus investimentos em IA, e estes aumentos nas despesas de capital são bastante preocupantes para os investidores.

A crescente concorrência na indústria da publicidade digital é uma importante fonte de incerteza para os investidores sobre o futuro da empresa. No setor tecnológico, enfrenta pressão competitiva de rivais como Google, Microsoft e TikTok, que têm uma forte presença e vantagem de recursos em áreas como publicidade digital, computação em nuvem e inteligência artificial.

Por exemplo, o Google, o maior motor de busca e gigante da publicidade digital do mundo, compete com ele no mercado de publicidade digital e tem investido pesadamente em IA e computação em nuvem. A Microsoft, por outro lado, tem demonstrado um forte crescimento através do seu serviço de computação em nuvem Azure e tecnologias de IA (por exemplo, Copilot), representando um desafio para a Meta. Além disso, o TikTok cresceu rapidamente nas mídias sociais e no espaço de vídeos curtos, colocando pressão competitiva nos carretéis do Instagram da empresa, que atraem um grande número de usuários jovens.

A atualização da política de privacidade da Apple, que restringe recentemente o rastreamento de aplicativos e a coleta de dados, criou desafios para a indústria de publicidade digital, por isso a Meta está procurando modelos e soluções de publicidade alternativas para compensar esse impacto. Enquanto isso, a ascensão do TikTok representa uma ameaça ao crescimento do número de usuários e ao negócio de publicidade.

Como resultado, apesar dos excelentes resultados de lucros da Meta, os investidores podem ainda estar cautelosos quanto às perspectivas de crescimento da empresa no curto prazo, levando a algumas descidas no preço das acções. Mas, a longo prazo, se a empresa conseguir utilizar eficazmente estes investimentos e aumentar os seus negócios e lucros, espera-se que o preço das ações retorne a uma trajetória ascendente.

E também é possível que a queda do preço das ações da Meta face aos bons resultados de lucros se deva ao facto de o mercado ter sido informado antecipadamente das perspetivas de crescimento da empresa, daí a liquidação após o relatório de lucros. Além disso, alguns investidores podem estar a tirar partido da volatilidade do preço das ações após o anúncio dos lucros para realizar transações de curto prazo e realizar lucros, o que também poderá levar a uma queda de curto prazo no preço das ações.

Dado que o mercado financeiro é um jogo de soma zero, os investidores precisam de ter mais competências comerciais e paciência para obterem lucros sustentáveis no mercado. Portanto, é importante que os investidores de longo prazo permaneçam calmos e pacientes e não sejam influenciados por flutuações de curto prazo, mas sim concentrem-se no potencial de crescimento de longo prazo e nos fundamentos de uma empresa.

Análise de investimento em ações da Meta

Análise de investimento em ações da Meta

O preço das ações da empresa subiu 42% desde o início de 2024. o que mostra o otimismo do mercado quanto às suas perspectivas de crescimento futuro. Embora o preço das ações tenha caído logo após o relatório de lucros, ela se recuperou rapidamente e agora está cotada em cerca de US$ 493. Isto demonstra a opinião dos investidores de que a empresa ainda detém um valor de investimento muito elevado, provavelmente baseado no seu forte desempenho financeiro, na estrutura empresarial diversificada e na confiança no seu potencial de crescimento futuro.

Isso ocorre porque a oportunidade de investimento da Meta no espaço publicitário digital é clara. À medida que o mercado global de publicidade se transforma digitalmente, a empresa possui pontos fortes significativos na entrega precisa de anúncios e nos dados do usuário. A sua forte posição neste espaço oferece aos investidores a perspectiva de um crescimento constante. À medida que mais marcas e profissionais de marketing mudam o seu foco para plataformas digitais, a empresa, como uma das principais plataformas de publicidade digital, continuará a beneficiar desta tendência, proporcionando retornos substanciais a longo prazo aos investidores.

Além do espaço publicitário digital, os seus investimentos em IA também apresentam oportunidades de crescimento a longo prazo. Com o avanço contínuo da tecnologia de IA, espera-se que a empresa faça avanços na entrega de anúncios e na experiência do usuário, consolidando ainda mais sua posição no mercado. Como uma das principais empresas de tecnologia do mundo, os seus investimentos nestas áreas emergentes trarão retornos futuros consideráveis aos investidores e estabelecerão uma base sólida para o crescimento a longo prazo da empresa.

Além disso, a Meta demonstrou a sua forte adaptabilidade ao enfrentar com sucesso os desafios do mercado em diversas ocasiões, tais como responder de forma eficaz à atualização da política de privacidade da Apple e à ascensão do TikTok. Esta capacidade de responder com sucesso aos desafios acrescenta confiança ao crescimento futuro da empresa, demonstrando a sua resiliência e capacidade de inovar em resposta às mudanças da indústria e às pressões competitivas. Esta adaptabilidade não só traz estabilidade à empresa, mas também proporciona aos investidores uma perspectiva positiva sobre as perspectivas futuras.

Alguns investidores considerarão a participação acionária dos executivos de uma empresa como um dos principais indicadores na avaliação das perspectivas de uma empresa. Embora alguns executivos que vendem ações possam levantar dúvidas, isso não significa necessariamente que as perspectivas da empresa sejam negativas. O aumento contínuo das participações accionistas por parte de grandes instituições demonstra confiança e optimismo no futuro da empresa, reflectindo o reconhecimento do seu potencial de crescimento e valor a longo prazo. Os investidores devem considerar a situação global da empresa e o ambiente de mercado, em vez de confiar apenas no comportamento comercial de executivos individuais.

E não só as demonstrações financeiras da empresa mostram que os lucros superaram as expectativas, mas a declaração de um dividendo de 0,50 dólares por ação mostra que a posição financeira da empresa é sólida e saudável. Este desempenho pode agradar a alguns investidores, especialmente aqueles que procuram rendimentos e dividendos estáveis.

No entanto, alguns investidores podem estar preocupados com a declaração de dividendos da empresa porque temem que o crescimento futuro dos lucros da empresa possa não ser suficiente para justificar uma distribuição sustentada de dividendos ou que possa sinalizar uma falta de confiança na procura de novas oportunidades de crescimento pela empresa. Esta preocupação é legítima, uma vez que as distribuições de dividendos normalmente exigem que uma empresa tenha fluxo de caixa e rentabilidade estáveis.

Ao mesmo tempo, o aumento de 15% no preço das ações da Meta para um máximo histórico levantou dúvidas entre alguns investidores. Por um lado, podem estar preocupados com a possibilidade de perderem o aumento do preço das acções, especialmente tendo em conta o potencial de crescimento futuro da empresa. Por outro lado, também podem estar preocupados com o sobreaquecimento do preço das ações e com o risco de uma retração.

Para investidores de longo prazo, mesmo que o preço das ações suba para máximos históricos, agora ainda pode ser um bom momento para comprar se acreditarem no potencial de crescimento a longo prazo da Meta e planearem manter as ações por um longo tempo. Com o forte negócio e a presença estratégica da empresa em áreas como a publicidade digital, a IA e o metaverso, bem como o seu bom desempenho financeiro, uma retenção a longo prazo pode levar a retornos consideráveis.

No entanto, para os investidores de curto prazo, o facto de as ações terem subido para máximos históricos pode significar um risco maior. E dado o potencial da Meta, esperar que o preço das ações caia antes de entrar no mercado é uma estratégia sólida. Isto reduz o risco de investimento e permite retornos mais elevados quando melhores oportunidades de entrada estão disponíveis.

Além disso, comprar em parcelas também é uma opção para reduzir o risco através da média dos custos. Ao distribuir o calendário dos investimentos, os investidores podem captar melhor as flutuações do mercado e evitar a concentração excessiva de investimentos num determinado momento. Esta estratégia não só ajuda a atenuar o impacto das flutuações de preços nos investimentos, mas também mantém uma posição mais estável quando os movimentos do mercado são incertos.

Concluindo, os investidores devem decidir se e quando comprar ações Meta com base nos seus objetivos de investimento, tolerância ao risco e condições de mercado. Antes de tomar uma decisão, é aconselhável realizar pesquisas e avaliações completas para tomar uma decisão de investimento informada.

Análise de ações e insights de investimento da Meta

| Forças |

Desvantagens |

Riscos |

| Forte desempenho financeiro |

Mercado competitivo de publicidade digital |

Pressão do Concorrente |

| Portfólio diversificado de negócios |

Programa de alto gasto de capital |

Impacto da atualização da política de privacidade da Apple |

| Resiliente e inovador |

Preço das ações em alta histórica |

Aumento do risco de investimento de curto prazo |

| Potencial de crescimento a longo prazo |

|

Maior probabilidade de volatilidade no preço das ações |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que é META?

O que é META? Razões para a queda do preço das ações Meta

Razões para a queda do preço das ações Meta Análise de investimento em ações da Meta

Análise de investimento em ações da Meta