تجارة

حول إي بي سي

اريخ النشر: 2024-06-21

لقد أثار انهيار بنك وادي السليكون ضجة كبيرة، إذ لم يكن أحد قبل ذلك الوقت يتوقع إفلاس مثل هذا البنك الضخم. ومع ذلك، لم يكن حجم البنك أو تاريخه هو محور هذه المأساة، بل كانت قدرة البنك على مواجهة تحديات السيولة. لذلك، في هذه المقالة، دعونا نلقي نظرة عميقة على مفهوم السيولة المصرفية وتقييم مخاطرها.

ماذا تعني السيولة البنكية؟

ويشير إلى قدرة أصول البنك، وخاصة النقد وما في حكمه، على الوفاء بمدفوعاته وخدمة الديون. وبعبارة أخرى، تشير سيولة البنك إلى قدرة البنك على تسييل أصوله بسرعة لتلبية مختلف المدفوعات واحتياجات التمويل التي يواجهها.

إنه جزء مهم جدًا من عمليات البنك لأن البنوك تحتاج إلى التعامل بسهولة مع عمليات سحب الودائع، وصرف القروض، ومدفوعات الفائدة، ومختلف أنشطة تدفق الأموال الأخرى من عملائها. يمكن أن تساعد الإدارة الجيدة للسيولة المصرفية على تجنب التأخير في المدفوعات أو الفشل في الوفاء بالالتزامات بسبب نقص الأموال، وبالتالي الحفاظ على مصداقيتها وعملياتها المستقرة.

وللحد من مخاطر الدفع وعدم اليقين في تدفق الأموال، يجب على البنوك التأكد من أن لديها سيولة كافية لمعالجة المعاملات مثل سحب ودائع العملاء والشيكات والمدفوعات الإلكترونية. وهذا يعني أن البنوك بحاجة إلى أن يكون لديها ما يكفي من النقد أو الأصول التي يمكن تحقيقها بسهولة في جميع الأوقات لتلبية احتياجات التمويل لعملائها مع الحفاظ على التشغيل الفعال لخدمات الدفع الخاصة بهم. بالإضافة إلى ذلك، يجب على البنوك أن تشارك بنشاط في أنظمة الدفع وأنظمة المقاصة التي تضمن وصول الأموال وتسويتها بكفاءة وفي الوقت المناسب، وبالتالي الحفاظ على سلاسة وأمن عملياتها اليومية.

إن السيولة المصرفية الكافية هي الأساس لضمان قدرة البنوك على الوفاء بالتزاماتها عند استحقاقها في الوقت المناسب في ظل مجموعة متنوعة من الظروف. ولا يشمل ذلك ودائع العملاء وقروض البنك الخاصة فحسب، بل يشمل أيضًا مجموعة واسعة من الأدوات المالية الأخرى. يجب على البنوك التأكد من الحفاظ على استقرار عملياتها في مواجهة تقلبات السوق وعدم اليقين والأحداث غير المتوقعة.

وتمكن حماية السيولة هذه البنوك من التعامل مع عمليات سحب الودائع على نطاق واسع، وطلبات الدفع، وضغوط التمويل الناشئة عن تغيرات السوق، وبالتالي تجنب مخاطر تأخر المدفوعات أو الفشل في الوفاء بالالتزامات بسبب نقص الأموال. ومن خلال الحفاظ على السيولة الكافية، تستطيع البنوك ضمان مصداقيتها ومركزها المالي السليم، وزيادة قدرتها على مواجهة المخاطر، والحفاظ على قدرتها التنافسية والثقة في الأسواق المالية.

يمكن للبنوك الحصول على السيولة والحفاظ عليها بعدة طرق لضمان قدرتها على الاستجابة لمجموعة متنوعة من احتياجات الدفع والتمويل. تعتبر ودائع العملاء من أهم مصادر تمويل البنوك ومصدر مهم للسيولة. تعتمد البنوك على الودائع في عمليات الإقراض والاستثمارات الأخرى لتوليد الدخل والأرباح. إن حجم واستقرار الودائع لهما تأثير مباشر على سيولة البنك وقدرته على العمل.

ولذلك، تتخذ البنوك عادة تدابير لجذب ودائع العملاء والاحتفاظ بها، مثل تقديم أسعار فائدة تنافسية، وخدمات سحب مريحة، وخدمة عملاء عالية الجودة، للحفاظ على حجم ودائعهم وزيادتها ولضمان سيولة كافية للاستجابة لاحتياجات التمويل المختلفة و تغيرات السوق.

ويجوز للبنوك التقدم بطلب للحصول على قروض من البنك المركزي أو المشاركة في عمليات إعادة الشراء العكسي للحصول على دعم مؤقت للسيولة. عادة ما يكون البنك المركزي هو منفذ السياسة النقدية للبلاد وهو المسؤول عن تنظيم وإدارة السيولة في الأسواق المالية. عندما تواجه البنوك نقصًا في الأموال أو تحتاج إلى سيولة إضافية، يمكنها التقدم بطلب للحصول على قروض قصيرة الأجل من البنك المركزي. وتساعد هذه القروض، التي يتم تقديمها عادة بأسعار فائدة أقل، البنوك على تلبية احتياجات التمويل المؤقتة وضمان عملياتها العادية وقدرتها على سداد المدفوعات.

بالإضافة إلى ذلك، يمكن للبنوك أيضًا المشاركة في عمليات إعادة الشراء العكسي التي يقوم بها البنك المركزي. الريبو العكسي هو أداة تمويل ديون قصيرة الأجل تبيع فيها البنوك ممتلكاتها (عادة أوراق مالية عالية السيولة مثل السندات الحكومية) إلى البنك المركزي مع اتفاق على إعادة شرائها مرة أخرى بعد فترة معينة من الزمن في المستقبل. توفر عمليات إعادة الشراء العكسي للبنوك طريقة سهلة للحصول على السيولة والوصول السريع إلى الأموال للتعامل مع فترات الذروة في الطلب على الأموال أو المواقف غير المتوقعة.

يمكن للبنوك تعزيز سيولتها من خلال الاحتفاظ بمجموعة متنوعة من الأصول الأكثر سيولة. وتشمل هذه الأصول السندات الحكومية، حيث تعتبر بشكل عام من بين الأصول الأكثر أمانًا والأكثر سيولة. بالإضافة إلى ذلك، يمكن للبنوك أن تحتفظ بأسهم عالية السيولة، أي الأسهم التي يتم تداولها بشكل نشط في السوق ويمكن تصفيتها بسهولة.

وبالإضافة إلى ذلك، فإن الأوراق المالية الأخرى التي يمكن تحقيقها بسهولة هي أصول مهمة تستخدمها البنوك للاستجابة لاحتياجات السيولة لأنها سائلة نسبيا في السوق ويمكن تسييلها بسرعة لتلبية المدفوعات واحتياجات التمويل الأخرى. ومن خلال الاحتفاظ بهذه الأصول، تستطيع البنوك إدارة مخاطر السيولة لديها بشكل أكثر مرونة وموثوقية في مواجهة عمليات سحب الودائع واحتياجات الدفع الأخرى.

يمكن للبنوك إدارة مخاطر السيولة بشكل فعال وزيادة السيولة من خلال مجموعة متنوعة من عمليات السوق، بما في ذلك شراء وبيع السندات لضبط محافظ أصولها، والتحوط باستخدام المشتقات مثل مقايضات أسعار الفائدة أو العقود الآجلة، وتجميع الأصول في الأوراق المالية لإصدارها من خلال توريق الأصول. . وتمكن هذه العمليات البنوك من الاستجابة بمرونة لتغيرات السوق واحتياجات العملاء، وبالتالي إدارة مخاطر السيولة بشكل فعال وزيادة مستويات السيولة.

تعد الإدارة الجيدة للسيولة المصرفية أمرًا ضروريًا لمساعدة البنوك على حماية نفسها من المخاطر المختلفة، مثل مخاطر السوق، ومخاطر الائتمان، والمخاطر التشغيلية. ومن خلال ضمان السيولة الكافية، يمكن للبنوك تقليل خسارة الأموال بسبب الأحداث غير المتوقعة، والحفاظ على أموال كافية، والاستجابة بسرعة لتغيرات السوق واحتياجات العملاء عند الحاجة. ومن خلال الإدارة الفعالة للسيولة، تستطيع البنوك الحد من مخاطر تدفقات رأس المال إلى الخارج في مواجهة أحداث غير متوقعة أو تقلبات السوق، وبالتالي الحفاظ على استقرارها المالي وسمعتها.

باختصار، تشير سيولة البنك إلى قدرة أصول البنك، وخاصة النقد وما في حكمه، على تحقيقها بسرعة لتلبية احتياجات الدفع وخدمة الديون. تعد الإدارة الجيدة للسيولة ضرورية للبنوك للتعامل مع عمليات سحب الودائع وصرف القروض ومدفوعات الفائدة وأنشطة السيولة الأخرى وتساعد على تجنب مخاطر السيولة المصرفية.

ما هي مخاطر السيولة البنكية؟

وهذا هو الخطر الذي يتعرض له البنك: خطر عدم قدرته على الحصول على أموال كافية للوفاء بالتزاماته في الوقت المناسب. يمكن أن يكون سبب هذا الخطر عدد من العوامل، بما في ذلك، على سبيل المثال لا الحصر، عمليات سحب الودائع على نطاق واسع، أو عدم استقرار السوق، أو الاختلالات في الميزانية العمومية للبنك. وعلى وجه التحديد، تنطوي مخاطر السيولة المصرفية على عدم قدرة البنك على الحصول على أموال كافية بسرعة وبتكلفة معقولة للوفاء بالتزاماته قصيرة الأجل واحتياجات التمويل الأخرى عند الحاجة.

عندما تتجاوز احتياجات البنك أمواله المتاحة، فقد لا يتمكن من تلبية عمليات سحب الودائع وسداد القروض واحتياجات الصرف الأخرى في الوقت المناسب، مما قد يؤدي إلى مشاكل في السيولة. السبب الجذري لمشاكل السيولة لدى البنك يكمن عادة في عدم التطابق بين أصوله والتزاماته أو في عدم قدرته على تسييل الأصول بسرعة عندما تتدهور ظروف السوق. وفي مثل هذه الحالات، قد تواجه البنوك عمليات سحب واسعة النطاق من العملاء أو عدم كفاية الأموال عند استحقاق القرض، مما قد يؤثر على عملياتها العادية.

قد يؤدي عدم التطابق بين أصول البنك والتزاماته إلى اختلال التوازن بين المدفوعات واحتياجات التمويل، مما يزيد من مخاطر السيولة لدى البنك. أولا، قد يعرض هذا الوضع البنوك لتحديات في سداد عمليات سحب الودائع، أو أصل القرض والفائدة، أو الالتزامات الأخرى في الوقت المناسب. على سبيل المثال، إذا تجاوزت التزامات البنك قصيرة الأجل الأصول التي يمكن تحقيقها على الفور، فقد يحتاج إلى تصفية الأصول بسرعة بشروط غير مواتية لتلبية احتياجات الدفع، مما يزيد من مخاطر سيولة الأصول.

ثانياً، قد يؤدي عدم تطابق الأصول والخصوم أيضاً إلى إضعاف كفاية رأس مال البنك وسلامته، خاصة إذا كان البنك يعتمد على التمويل قصير الأجل لدعم الأصول طويلة الأجل، الأمر الذي قد يجعل من الصعب تلبية الالتزامات طويلة الأجل في أوقات تقلبات السوق أو ومعوقات التمويل، مما يزيد من تفاقم مشاكل السيولة.

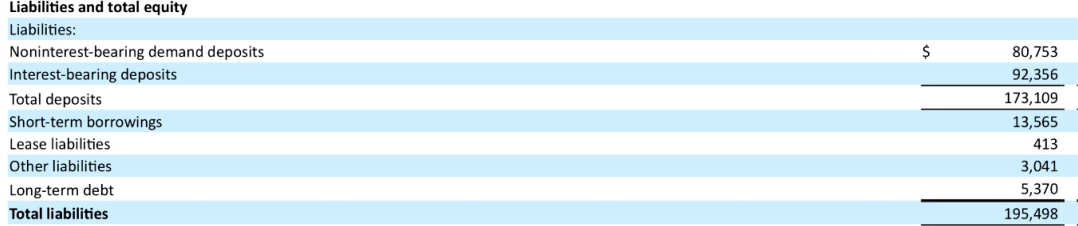

كان فشل بنك وادي السيليكون في عام 2023 بمثابة حالة من مخاطر السيولة المصرفية بسبب عدم التطابق بين الأصول والالتزامات. كما هو موضح في الرسم البياني أدناه، تُظهر الميزانية العمومية للبنك عدم تطابق في تاريخ الاستحقاق (عدم تطابق بين تاريخ استحقاق جانب الأصول واستحقاق جانب الالتزامات) بسبب "الاقتراض على المكشوف والإقراض على المدى الطويل" (أي مصدر قصير الأجل للقروض) الأموال والاستخدام طويل الأجل للأموال). وفي نهاية ديسمبر 2022، بلغت ودائع بنك وادي السيليكون 173.1 مليار دولار، أو 89 بالمئة من إجمالي الالتزامات. ومن هذا المبلغ، كان 92.3 مليار دولار عبارة عن ودائع بفائدة.

وهناك أيضًا احتمال أن تحتاج البنوك إلى جمع الأموال بتكلفة أعلى في أوقات ضيق السوق أو عندما يكون ائتمان البنك ضعيفًا، مما قد يكون له تأثير على ربحيته. ويعني ضيق الأسواق عادةً انخفاضًا في المعروض من الأموال أو زيادة في تكلفة الأموال، مما يؤدي إلى مواجهة البنوك معدلات اقتراض أعلى أو تكاليف تمويل أخرى في الحصول على الأموال. يمكن لهذه التكاليف الإضافية أن تزيد من نفقات تشغيل البنك وتضغط على هامش صافي ربحه.

وبالإضافة إلى ذلك، فإن الضرر الذي يلحق بالتصنيف الائتماني للبنك قد يؤدي إلى انخفاض ثقة المستثمرين فيه، الأمر الذي قد يؤدي بدوره إلى زيادة تكلفة الاقتراض أو زيادة صعوبة الحصول على التمويل. وفي هذه الحالة، قد تواجه البنوك استخدامًا أقل كفاءة لرأس المال بالإضافة إلى توسع محدود في أعمالها. وبسبب قلق المستثمرين المتزايد بشأن التصنيف الائتماني للبنك، قد تحتاج البنوك إلى دفع أسعار فائدة أعلى لجذب الأموال أو مواجهة قيود اقتراض أكثر صرامة، مما قد يكون له تأثير سلبي على المركز المالي للبنك ونموه المستقبلي.

تعتبر أنظمة الدفع والمقاصة ضرورية للعمليات العادية للبنوك، لأنها تضمن وصول الأموال وتسويتها في الوقت المناسب ودعم البنوك في معالجة معاملات العملاء وسداد الديون. إذا كانت مشاكل السيولة في المؤسسات المالية الأخرى تؤثر على التشغيل الطبيعي لهذه الأنظمة، فقد تحتاج البنوك إلى اتخاذ تدابير إضافية للتعامل مع التقلبات في سيولة التمويل، مثل تخفيف المخاطر عن طريق تعديل استراتيجيات إدارة الأموال أو إيجاد وسائل بديلة للدفع والمقاصة.

هناك أيضًا أوقات يحدث فيها انكماش اقتصادي، أو صدمة في الأسواق المالية، أو حدث ائتماني كبير، على سبيل المثال، مما قد يؤدي إلى زيادة الضغط على البنوك لسحب الودائع أو انخفاض قيمة أصولها، وهو ما قد يؤدي بدوره إلى تفاقم مخاطر السيولة لديها. . خلال فترات الانكماش الاقتصادي، قد يقوم العملاء بإجراء عمليات سحب واسعة النطاق للودائع، مما يؤدي إلى قيود التمويل على البنوك. وفي الوقت نفسه، قد تؤدي الصدمات في الأسواق المالية والأحداث الائتمانية الكبرى إلى انخفاض قيمة الأصول التي تحتفظ بها البنوك، مما يزيد من صعوبة تصفية هذه الأصول أو من الممكن فقط بيعها بسعر مخفض، مما يؤدي إلى تفاقم مشاكل السيولة لدى البنوك.

إن مخاطر السيولة البنكية قد لا تعرض البنك للإفلاس فحسب، بل قد تكون أيضًا سببًا لأزمة مالية. ولذلك فإن وجود مثل هذه المخاطر يتطلب من البنوك اعتماد تدابير فعالة لإدارة السيولة لضمان الحفاظ على مستويات كافية من السيولة في ظل ظروف السوق المختلفة.

كيف يتم تقييم السيولة البنكية

لتقييم صحة سيولة البنك، يمكن للمرء أن ينظر إلى عدد من الجوانب واستخدام مؤشرات وأساليب مختلفة للحصول على صورة شاملة عن وضع السيولة لديه. على سبيل المثال، من الممكن إجراء إدارة يومية للسيولة، وهي عبارة عن سلسلة من التدابير التي تنفذها البنوك من خلال مراقبة التدفقات النقدية، وتقييم مطابقة استحقاق الأصول والخصوم، وضمان تنويع مصادر التمويل. تتوقع البنوك احتياجات التمويل المحتملة وتستجيب لها من خلال مراقبة وتحليل التدفقات النقدية الداخلة والخارجة بشكل منتظم، بالإضافة إلى خصائص السيولة لأصولها.

بالإضافة إلى ذلك، تعمل البنوك على تقليل مخاطر السيولة من خلال الحفاظ على تاريخ استحقاق معقول للأصول والالتزامات والتأكد من إمكانية استخدام الالتزامات قصيرة الأجل لدعم تسوية وسداد الأصول قصيرة الأجل. كما يعد تنويع مصادر التمويل أحد الاستراتيجيات المهمة حيث تحافظ البنوك على استقرار السيولة من خلال مصادر التمويل المختلفة مثل الودائع وتمويل السوق ودعم البنك المركزي لمواجهة تحديات البيئات السوقية والاقتصادية المختلفة ولضمان السلاسة والاستقرار. من العمليات اليومية.

على سبيل المثال، يمكن تحليل الميزانية العمومية للبنك مع إيلاء اهتمام خاص لخصائص السيولة لأصوله وملف استحقاق التزاماته. التركيز على الأصول مثل النقد والودائع والسندات قصيرة الأجل والأوراق المالية عالية السيولة التي يحتفظ بها البنك، بالإضافة إلى تكوين واستحقاق الودائع قصيرة الأجل والقروض وغيرها من الالتزامات قصيرة الأجل.

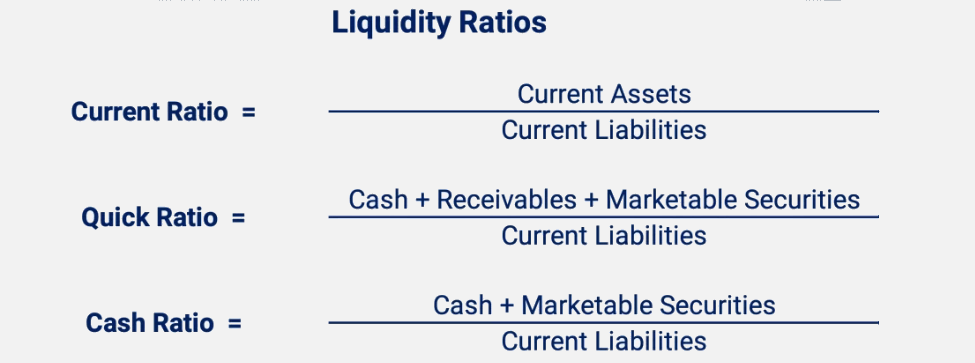

ثم يمكن استخدام مؤشرات ونسب السيولة المختلفة لتحديد مخاطر السيولة للبنك، مثل نسبة تغطية السيولة، ونسبة الأصول السائلة إلى الالتزامات السائلة، وتحليل توقعات التدفق النقدي. يمكن أن تساعد هذه المؤشرات في تقييم ما إذا كان لدى البنك أموال كافية للوفاء بالتزاماته قصيرة الأجل وطويلة الأجل.

تعد نسبة تغطية السيولة (LCR) مؤشرا هاما على ما إذا كانت ممتلكات البنك من الأصول السائلة عالية الجودة كافية لتغطية صافي التدفقات النقدية الخارجة عند مواجهة سيناريو الضغط لمدة 30 يوما. عادةً ما يشترط ألا تقل قيمة نسبة تغطية السيولة (LCR) عن 100%. ويعني هذا أن البنوك يجب أن تحتفظ على الأقل بما يكفي من الأصول السائلة عالية الجودة لتغطية سيناريوهات التدفق النقدي الخارجي المحتملة والتأكد من قدرتها على الوفاء بالتزاماتها المتعلقة بالسداد على المدى القصير دون الاعتماد على مصادر تمويل خارجية.

ويعتمد حساب نسبة تغطية السيولة على نسبة الأصول عالية السيولة التي يحتفظ بها البنك (مثل النقد والسندات الحكومية وغيرها) إلى صافي التدفقات النقدية الخارجة المتوقعة. ويشير ارتفاع نسبة تغطية السيولة إلى قدرة البنك على التعامل مع احتياجات التمويل غير المتوقعة على المدى القصير، وبالتالي يعتبر مؤشرا صحيا وقويا لإدارة السيولة في التقييمات التنظيمية والسوقية. من خلال الحفاظ على نسبة تغطية سيولة كافية (LCR)، تتمكن البنوك من تقليل تعرضها لمخاطر السيولة وتعزيز قدرتها على تحمل ظروف السوق غير المواتية والمواقف العصيبة.

نسبة النقد هي مقياس لنسبة النقد الذي يحتفظ به البنك إلى إجمالي الودائع وتستخدم لتعكس قدرة البنك على الاستجابة لاحتياجات سحب الودائع قصيرة الأجل. وتؤثر هذه النسبة بشكل مباشر على إدارة السيولة لدى البنك واستراتيجيات التحكم في المخاطر. ويعني ارتفاع نسبة النقد أن البنك قادر على تلبية طلبات السحب النقدي لعملائه بسهولة أكبر على المدى القصير، وبالتالي تقليل مخاطر تحديات السيولة.

عادة، لا ينبغي أن تكون نسب النقدية مرتفعة للغاية لأن النقد لا يولد دخل الفوائد، مما قد يؤثر على ربحية البنك. ومع ذلك، فإن النسبة النقدية المنخفضة للغاية قد تؤدي إلى عدم قدرة البنك على الاستجابة لطلبات سحب الودائع واسعة النطاق في الوقت المناسب، وبالتالي زيادة مخاطر السيولة. ولذلك، يتعين على البنوك تحديد وإدارة نسبها النقدية بشكل مناسب، مع الأخذ في الاعتبار نموذج أعمالها واحتياجات العملاء وظروف السوق، لضمان وجود التوازن بين الحفاظ على السيولة والربحية.

إن نسبة صافي التمويل المستقر (NSFR) هي مؤشر يقيم سلامة البنك على المدى الطويل ومخاطر السيولة من خلال قياس نسبة أصول البنك المدعومة بشكل مناسب بمصادر تمويل مستقرة في ظل سيناريو الضغط لمدة عام واحد. وتتطلب نسبة صافي التمويل المستقر أن يمتلك البنك تمويلاً مستقراً كافياً قادراً على دعم البنك بشكل مستمر خلال فترات الضغط لضمان سير أعماله بطريقة سليمة.

ويتطلب صافي التمويل المستقر من البنوك أن تأخذ في الاعتبار الاستقرار المتوقع لمختلف الأصول والالتزامات بشكل إجمالي للتأكد من أن مصادر التمويل كافية لدعم الطبيعة طويلة الأجل لأصولها. على سبيل المثال، تعتبر الودائع طويلة الأجل والقروض طويلة الأجل وأدوات رأس المال المختلفة مصادر تمويل مستقرة، في حين أن التمويل المعتمد على تمويل السوق قصير الأجل لا يعتبر مستقرا. ويساعد هذا التقييم الشامل البنوك على إدارة هياكل أصولها وخصومها بشكل أفضل، والحد من مخاطر السيولة، وتحسين سلامتها العامة ومرونتها في مواجهة المخاطر.

ومن ناحية أخرى، فإن نسبة الاحتياطي المطلوب هي النسبة المئوية للودائع التي يطلب البنك المركزي من البنوك التجارية الاحتفاظ بها كاحتياطيات وعدم استخدامها للإقراض أو الاستثمارات الأخرى. تم تحديد هذه النسبة لضمان احتفاظ البنوك باحتياطيات نقدية كافية لتلبية احتياجات العملاء في مواجهة عمليات سحب الودائع المحتملة على نطاق واسع. ويساعد مثل هذا الشرط في الحفاظ على استقرار النظام المالي ومنع المخاطر النظامية الناشئة عن نقص السيولة لدى البنوك.

وقد تدرس أيضًا ما إذا كان بإمكان البنوك الاعتماد على دعم السيولة الذي يقدمه البنك المركزي، مثل التقدم بطلب للحصول على قروض من البنك المركزي أو المشاركة في عمليات إعادة الشراء العكسي. بالإضافة إلى ذلك، قم بتحليل ما إذا كانت البنوك لديها استراتيجيات لاستخدام عمليات السوق لإدارة السيولة وزيادتها، مثل شراء وبيع السندات وإجراء توريق الأصول.

وفي الوقت نفسه، يعد إجراء اختبارات التحمل في المواقف الطارئة منهجية مهمة لتقييم أداء سيولة البنوك وقدرتها على التكيف في ظل ظروف السوق المختلفة. تحاكي مثل هذه الاختبارات مجموعة متنوعة من بيئات السوق غير المواتية، مثل عمليات سحب الودائع على نطاق واسع، وتقلبات سوق الأصول، وغيرها من المواقف التي قد تؤدي إلى قيود السيولة.

يسمح اختبار الضغط للبنوك بإجراء تقييم شامل لوضع السيولة لديها في ظل سيناريوهات الضغط وتحديد نقاط المخاطر ونقاط الضعف المحتملة. يساعد هذا التحليل البنوك على صياغة استراتيجيات وتدابير فعالة لإدارة السيولة لضمان قدرتها على اتخاذ الإجراءات المضادة المناسبة وفي الوقت المناسب في مواجهة الظروف غير المتوقعة لحماية سلامة واستقرار أموالها.

ومن خلال استخدام المؤشرات والأساليب المذكورة أعلاه، يمكن للبنوك والجهات التنظيمية إجراء تقييم شامل لحالة سيولة البنوك، وتحديد مخاطر السيولة المحتملة، واتخاذ التدابير الإدارية المناسبة. وهذا لا يساهم في التشغيل المستقر للبنك نفسه فحسب، بل يساعد أيضًا في الحفاظ على استقرار النظام المالي ككل.

| وجوه | وصف. | عوامل الخطر | منهجية التقييم |

| تعريف | سيولة البنك هي قدرته على تحويل الأصول إلى نقد بسرعة. | سيولة الأصول | يضمن اختبار التدفق النقدي تحقيق الأصول بسرعة تحت الضغط. |

| دور | يضمن الملاءة المالية ويعزز السمعة ويدير المخاطر بكفاءة. | سيولة المسؤولية | ويضمن تحليل استحقاق الالتزامات سداد الديون على المدى القصير. |

| المخاطر | يخاطر البنك بتحويل الأصول وسداد الالتزامات في الوقت المناسب. | عازلة السيولة | إدارة السيولة وسط تقلبات السوق من أجل عمليات مستقرة. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.