تجارة

حول إي بي سي

اريخ النشر: 2024-06-21

عند التداول في الأسواق المالية، من المهم الانتباه إلى العلاقة بين العرض والطلب، لأنها تحدد تكوين الأسعار وعمل السوق. والخيار الأول لمعظم القادمين الجدد إلى الصناعة هو النظر إلى المؤشرات الفنية المختلفة وأنماط الرسم البياني على أمل العثور على إشارات التداول. ولكن بالنسبة للمحترفين الحقيقيين، فإن عمق السوق هو الذي يوفر نظرة ثاقبة لسلوك السوق والعلاقة الحقيقية بين العرض والطلب. دعونا نلقي نظرة فاحصة على تحليل عمق السوق وتطبيقه لتجنب اتخاذ قرارات تداول سيئة بناءً على معلومات سطحية.

ما هو عمق السوق؟

ويطلق عليه عمق السوق ويتم التعبير عنه بعدد أوامر الشراء والبيع ومستويات أسعارها المعروضة على منصات التداول المباشرة. وهو مفهوم مهم في الأسواق المالية، ويصف قدرة السوق على استيعاب الصفقات واسعة النطاق دون تغيير سعر الأصل بشكل كبير.

عادة ما يتم عرض عمق السوق في شكل دفتر أوامر أو مخطط عمق، مما يسمح للمتداولين بالحصول على صورة واضحة عن العرض والطلب الحالي في السوق. وتعكس هذه المعلومات مدى رغبة المشترين والبائعين في السوق في التداول بأية أسعار وبأي كميات، مما يعكس سيولة السوق واستقراره، مما يجعله أحد المؤشرات الرئيسية لتقييم صحة السوق.

وهو يتألف من عمق الشراء وعمق البيع. عمق العرض هو إجمالي عدد الأصول أو الأوراق المالية التي يرغب المشترون في شرائها بسعر سوق معين، وعادة ما يظهر كسعر متناقص وكمية متزايدة. ومن ناحية أخرى، فإن عمق البيع هو الكمية الإجمالية للأصل أو الضمان الذي يرغب جميع البائعين في بيعه بسعر معين، وعادة ما يظهر على أنه سعر متزايد وكمية متزايدة.

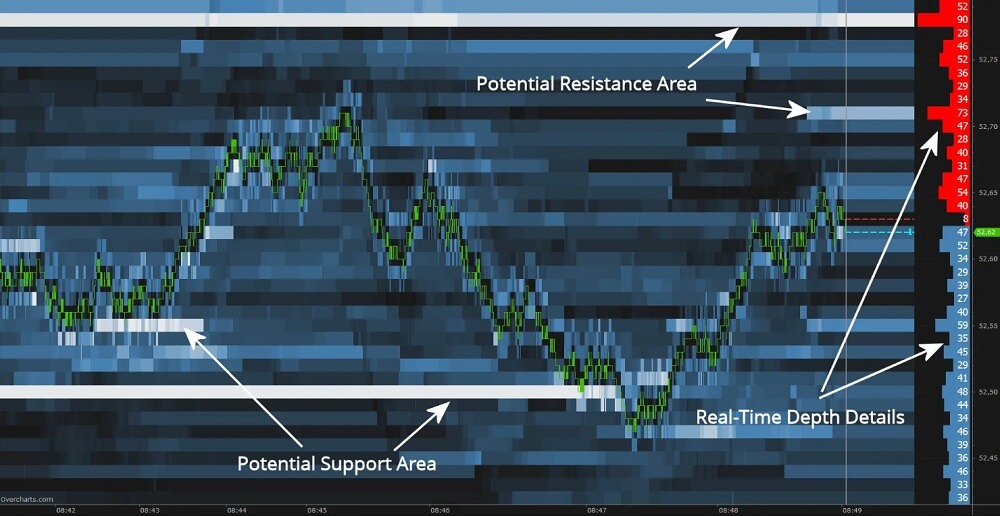

يعكس عمق العطاءات رغبة السوق في الشراء وقوة الدعم للأصل عند مستوى سعر معين. عادة ما يشير عمق الشراء الأعمق إلى قوة شرائية قوية بالقرب من السعر، مما قد يشكل مستوى دعم للسعر، في حين أن عمق الشراء الضحل قد يشكل بعض المقاومة لزيادات الأسعار.

يعكس عمق البيع إجمالي عدد الأصول في السوق الراغبة في البيع فوق سعر معين واستعداد البائعين للبيع. عادة ما يشير عمق البيع الأعمق إلى ضغط العرض القوي فوق السعر، مما قد يشكل مستوى مقاومة للسعر، في حين أن عمق البيع الضحل قد يشكل بعض الدعم لانخفاض السعر.

يعد عمق السوق أحد المؤشرات الرئيسية المستخدمة لتقييم سيولة السوق. وهو يعكس نشاط التداول في السوق وسيولة الأصل من خلال إظهار الأسعار والكميات التي يرغب المشترون والبائعون في التداول بها في السوق الحالية. عندما يكون عمق الشراء والبيع في دفتر الأوامر كبيرا، فهذا يشير إلى أن السوق عميق جدا، أي أن هناك عددا كبيرا من أوامر الشراء والبيع جاهزة للتنفيذ بالقرب من السعر الحالي.

في هذه الحالة، يكون السوق قادرًا على استيعاب عمليات التداول الكبيرة دون التأثير بشكل كبير على سعر الأصل أو الورقة المالية. ولذلك، فإن عمق السوق الأكبر يعني عادةً أن السوق أكثر سيولة، وأن تكاليف المعاملات منخفضة نسبيًا، وأن المتداولين قادرون على شراء أو بيع الأصول بسهولة أكبر.

ومن خلال تحليل عمق السوق، يمكن للمتداولين استنتاج المستويات المحتملة من الدعم والمقاومة لأسعار السوق. على سبيل المثال، عندما يكون عمق الشراء (أي عدد أوامر الشراء) أعلى من عمق البيع (أي عدد أوامر البيع)، فإن ذلك يشير إلى أن هناك عددًا أكبر من المشترين في السوق يرغبون في شراء الأصل بالسعر الحالي. السعر والعرض أقل نسبيا من البائعين. في هذه الحالة، قد يدعم عمق الشراء حركة السعر التصاعدية لأن قوة الشراء الأكبر في السوق يمكن أن تجذب المزيد من المشترين إلى السوق وتدفع الأسعار إلى الأعلى.

على العكس من ذلك، عندما يكون عمق البيع أعلى من عمق الشراء، فهذا يعني أن هناك المزيد من البائعين في السوق الراغبين في بيع الأصل بالسعر الحالي، في حين أن هناك نقص نسبي في الطلب من المشترين. وفي هذه الحالة، قد يؤدي عمق المبيعات إلى ممارسة ضغط هبوطي نظرًا لوجود المزيد من عمليات البيع في السوق، مما قد يتسبب في انخفاض الأسعار أو منعها من الارتفاع.

وعادة ما يتم عرض عمق بيانات السوق علنًا في شكل دفاتر أوامر للشراء والبيع، مما يعزز شفافية السوق. فهو يعطي المتداولين صورة أوضح عن العرض والطلب في السوق، بما في ذلك الأسعار والكميات المحددة التي يرغب المشترون والبائعون في التداول بها في السوق الحالية. تساعد هذه المعلومات المتداولين على صياغة استراتيجيات تداول أكثر دقة، وإدارة مخاطر التداول بفعالية، واختيار الوقت الأمثل للدخول إلى السوق والخروج منه.

واستناداً إلى عمق السوق، يمكن للمتداولين تطوير استراتيجيات تداول أكثر دقة. يقومون بتحليل دفاتر الأوامر أو الرسوم البيانية العميقة لتقييم عدد وكمية أوامر الشراء والبيع عند مستويات أسعار مختلفة، لاختيار سعر الشراء أو البيع الأمثل، ولتقييم حالة العرض والطلب في السوق بشكل أكثر دقة.

كما أنه يساعد المتداولين على تحسين استراتيجيات التداول الخاصة بهم من خلال ضمان اختيار التوقيت المناسب لعمليات الدخول والخروج، بالإضافة إلى إدارة حجم التداولات بشكل فعال لتقليل التأثير السلبي لتقلبات الأسعار المحتملة وانزلاق التداولات. لا يعمل هذا النهج على تحسين كفاءة تنفيذ التجارة فحسب، بل يعزز أيضًا دقة قرارات التداول.

وباختصار، يعد عمق السوق مؤشرا هاما على سيولة واستقرار الأسواق المالية، مما يعكس قدرة السوق على استيعاب المعاملات واسعة النطاق دون تغيير الأسعار بشكل كبير. ومن الناحية العملية، فهو يساعد المستثمرين والمتداولين على تقييم صحة السوق وتكلفة التداول حتى يتمكنوا من اتخاذ قرارات تداول أكثر استنارة.

كيف يتم النظر إلى عمق السوق؟

كأداة مالية، يتم توفير عمق السوق عادة من خلال دفاتر الطلبات أو الرسوم البيانية العميقة على منصات التداول. تصور هذه الأدوات عدد أوامر الشراء والبيع عند مستويات أسعار مختلفة، مما يساعد المتداولين على تقييم العرض والطلب في السوق وتحركات الأسعار بدقة.

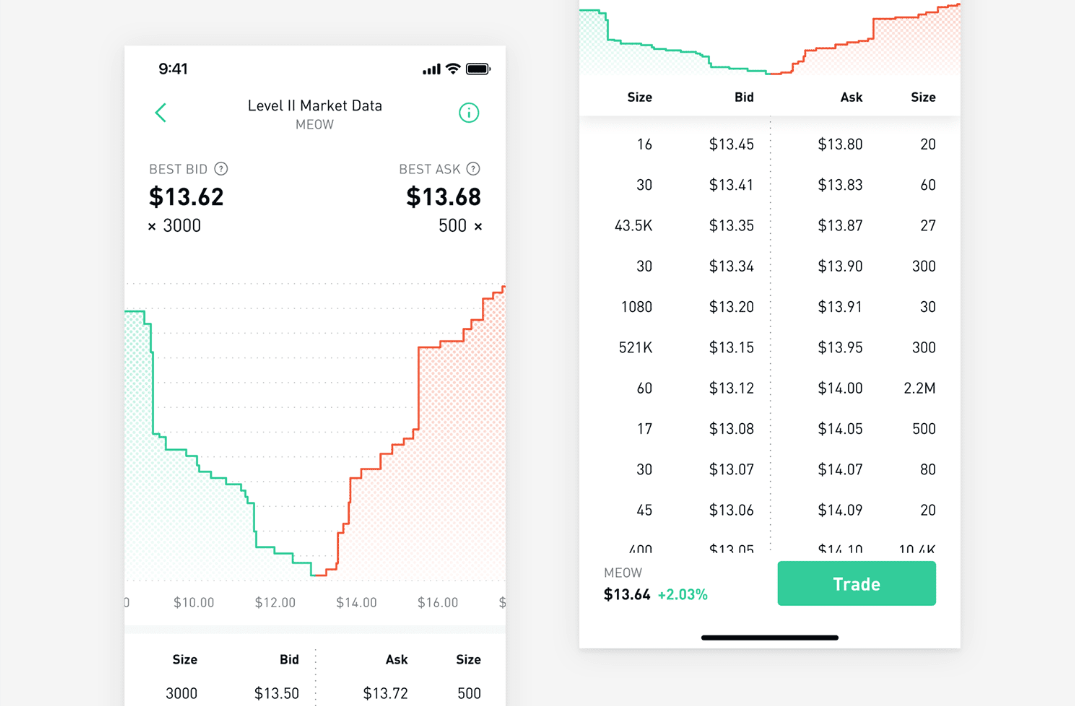

يتم عادةً عرض دفتر الأوامر على منصة التداول في شكل جدول أو قائمة، مع ترتيب أوامر الشراء على الجانب الأيسر من الأعلى إلى الأقل سعرًا وأوامر البيع على الجانب الأيمن مرتبة من الأقل إلى الأعلى سعرًا، مما يساعد المتداولين على تصور الرقم للطلبات بمستويات أسعار مختلفة وحالة العرض والطلب في السوق.

تظهر أوامر الشراء عدد عمليات الشراء عند كل مستوى سعر، مما يعكس عدد المستثمرين أو المتداولين في السوق الراغبين في شراء أصل أو ورقة مالية بأسعار مختلفة. من ناحية أخرى، تظهر أوامر البيع عدد عمليات البيع عند كل مستوى سعر، مما يشير إلى المالكين أو المتداولين في السوق الذين يرغبون في بيع الأصل أو الورقة المالية بأسعار مختلفة.

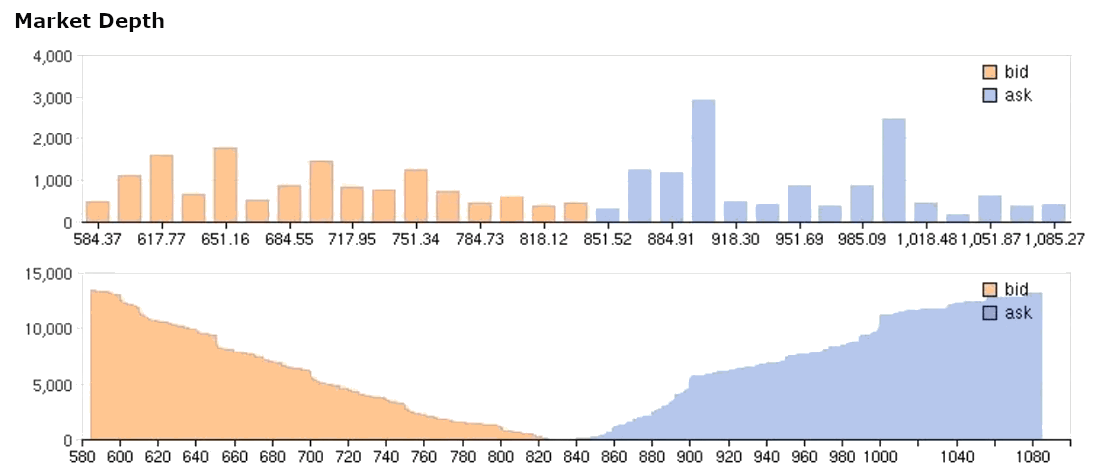

الرسم البياني المتعمق هو أداة تعرض معلومات السوق المتعمقة في شكل شريط أو مخطط مساحي. وينقسم عادة إلى نصف علوي، يوضح عمق البيع، أي طلبات البائعين الراغبين في بيع الأصول، ونصف سفلي، يوضح عمق الشراء، أي أوامر المشترين الراغبين في شراء الأصول. يوضح المحور الأفقي السعر، ويوضح المحور الرأسي عدد الأوامر أو تراكم الأوامر.

يعد التمييز بين مستويات الأسعار المختلفة وكميات الطلب من خلال استخدام ألوان مختلفة أو مناطق مظللة طريقة شائعة لمخططات العمق لعرض معلومات متعمقة في السوق. في الرسم البياني العميق، يتم تمثيل كل مستوى سعر عادةً بشريط أو منطقة، حيث يمثل المحور الأفقي السعر والمحور الرأسي يمثل كمية الطلب أو تراكم الطلب. كلما زاد ارتفاع الشريط أو المنطقة، زاد عدد الأوامر أو التراكمات عند مستوى السعر هذا.

يمكن للمتداولين تحليل الرسوم البيانية العميقة لتصور توزيع أوامر الشراء والبيع في السوق، وخاصة في المناطق القريبة من سعر السوق الحالي. تساعد هذه المعلومات المتداولين على تحديد نقاط الدعم والمقاومة المحتملة وتطوير استراتيجيات التداول المناسبة وخطط إدارة المخاطر وفقًا لذلك. توفر مخططات العمق مرجعًا أكثر دقة للسوق، مما يساعد المتداولين على التنبؤ بتحركات الأسعار واتخاذ قرارات تداول أكثر استنارة.

مع عمق مخططات السوق، يمكن للمتداولين رؤية حجم أوامر الشراء والبيع بوضوح عند مستويات أسعار مختلفة، مما يمكن أن يساعدهم في صياغة استراتيجيات التداول. على سبيل المثال، يمكن للمتداولين أن يقرروا تحديد سعر الشراء أو البيع بناءً على مقارنة عمق الشراء وعمق البيع.

إذا كان عمق الشراء كبيرا، فإنه يشير إلى دعم شراء قوي في السوق، ويمكن للمرء أن يفكر في تحديد نقطة شراء بالقرب من السعر الحالي تحسبا لارتفاع السعر. على العكس من ذلك، إذا كان عمق البيع كبيرًا، فيمكن اختيار تحديد نقطة بيع بالقرب من السعر الحالي لتجنب خطر انخفاض السعر.

بالإضافة إلى ذلك، يمكن أن يساعد عمق السوق المتداولين على اختيار الوقت الأمثل للدخول إلى السوق والخروج منه. من خلال النظر إلى الرسوم البيانية المتعمقة، يمكن للمتداولين تحديد مستويات الدعم والمقاومة عند مستويات أسعار معينة، وهي نقاط السعر التي تؤثر عادة على حركة السوق على المدى القصير. ونتيجة لذلك، يمكن للمتداولين أن يقرروا وقت الشراء أو البيع بناءً على بياناته لزيادة احتمالية نجاح وربحية تداولاتهم.

المعلومات المتعمقة في السوق هي معلومات فورية بطبيعتها وتتغير باستمرار مع ظروف السوق وسلوك المتداول. ونتيجة لذلك، يحتاج المتداولون في كثير من الأحيان إلى مراقبة دفاتر الطلبات والرسوم البيانية المتعمقة عن كثب وإجراء تعديلات في الوقت المناسب على استراتيجيات التداول الخاصة بهم. تصور دفاتر الطلبات والرسوم البيانية العميقة عدد أوامر الشراء والبيع عند مستويات أسعار مختلفة، مما يساعد المتداولين على اكتساب فهم أعمق لعلاقات العرض والطلب في السوق وتحركات الأسعار.

ومن خلال الاستخدام الفعال لهذه الأدوات، يتمكن المتداولون من تحديد تحركات السوق بشكل أكثر دقة واختيار أفضل وقت للدخول والخروج، وبالتالي تحسين دقة وكفاءة قرارات التداول. يساعد تحليل السوق المتعمق وفي الوقت المناسب المتداولين على فهم تغيرات السوق وتقليل المخاطر وتحسين استراتيجيات التداول لتحقيق نتائج تداول أفضل في سوق تنافسية.

تداول عمق السوق

يشير هذا إلى الطريقة التي يستخدم بها المتداولون معلومات السوق العميقة (مثل أوامر الشراء والبيع في دفتر الطلبات) لتحسين استراتيجيات التداول الخاصة بهم، والتي تتضمن بشكل أساسي تتبع الأوامر المعلقة، وتداول الانزلاق، وتوفير السيولة، وأوامر الجليد، والمراجحة اللحظية، وما إلى ذلك. على. يمكن أن يساعد المتداولين على صياغة وتنفيذ استراتيجيات التداول بشكل أكثر فعالية للتعامل مع ظروف السوق المختلفة وتقلباته.

من بينها، يعد تتبع الأوامر المعلقة (مراقبة دفتر الطلبات) طريقة مهمة للمتداولين لتقييم ضغوط البيع والشراء ومعنويات السوق من خلال مراقبة عدد وتغييرات الأوامر المعلقة في دفتر الطلبات. تتضمن هذه الطريقة مراقبة الطلبات الكبيرة وإلغاءاتها، مما يساعد المتداولين على فهم حالة العرض والطلب وحركات الأسعار في السوق بشكل أكثر دقة وصياغة استراتيجيات التداول وخطط إدارة المخاطر بشكل فعال، وبالتالي تحسين دقة وكفاءة قرارات التداول.

يشير تتبع الطلبات الكبيرة إلى مراقبة أوامر الشراء أو البيع الكبيرة التي تظهر في دفتر الطلبات. عادة ما يكون لهذه الطلبات الكبيرة تأثير كبير على السوق ويمكن أن تؤثر بشكل مباشر على تحركات أسعار السوق. ومن خلال تتبع هذه الطلبات الكبيرة، يتمكن المتداولون من فهم الطلب الفعلي على التداول في السوق واتجاه تدفقات رأس المال بشكل أفضل، مما يساعدهم على اتخاذ قرارات التداول المناسبة.

يمكن أن تعكس عمليات سحب الأوامر المعلقة التغيرات في معنويات المشاركين في السوق وديناميكيات السوق. قد يشير سحب الطلبات الكبيرة إلى أن آراء المشاركين في السوق حول سعر معين أو اتجاه السوق قد تغيرت؛ قد يؤثر هذا التغيير على تحركات أسعار السوق على المدى القصير واتجاهات السوق على المدى الطويل.

التداول الانزلاقي هو الفرق بين سعر التنفيذ الفعلي والسعر المتوقع في الصفقة. يستخدم المتداولون عمق معلومات السوق لتقليل تأثير الانزلاق، وبالتالي تقليل تكاليف المعاملات وتحسين كفاءة ونجاح تنفيذ التجارة.

يتم ذلك عن طريق تحليل عدد أوامر الشراء والبيع في دفتر الطلبات أولاً لتقدير تكاليف الانزلاق المحتملة للصفقات الكبيرة. من أجل تقليل تأثير الانزلاق، يتم بعد ذلك تقسيم الصفقات الكبيرة إلى عدة صفقات أصغر. يمكن لاستراتيجية حجم التداول المتنوعة هذه أن تقلل من تأثير معاملة واحدة على سعر السوق، وتقلل من احتمالية الانزلاق ودرجة التأثير، وبالتالي تحسين تنفيذ استراتيجيات التداول.

يشير توفير السيولة إلى عدد من المتداولين في السوق الذين يقدمون للمشترين والبائعين أوامر لكسب الفرق بين سعر العرض وسعر الطلب. يلعب هؤلاء المتداولون دورًا رئيسيًا في السوق، ليس فقط للمساعدة في ضمان عمل السوق بكفاءة ولكن أيضًا لكسب الأرباح من خلال فروق أسعار العرض والطلب. تتطلب هذه الإستراتيجية من المتداولين أن يكون لديهم حساسية لعمق السوق وتحركات الأسعار من أجل تعديل إستراتيجية توفير السيولة الخاصة بهم في الوقت المناسب والحفاظ على المرونة وخفة الحركة في بيئة السوق المتغيرة.

يعد استخدام استراتيجية الأوامر المعلقة ذات الطلب المحدد أسلوبًا شائعًا لتوفير السيولة. سيقوم المتداولون بوضع أمر معلق بين أسعار العرض وأسعار الطلب في دفتر الطلبات في نفس الوقت، الأمر الذي لا يوفر السيولة اللازمة للسوق فحسب، بل يسمح أيضًا للمتداول بالاستفادة من فروق أسعار العرض والطلب.

وبدلاً من ذلك، يستخدم بعض المتداولين استراتيجية محايدة للسوق، مما يعني أنهم يقومون في نفس الوقت بشراء وبيع الأصول الأساسية من أجل التحوط ضد مخاطر السوق. وينطوي هذا النهج عادة على التحوط للأوراق المالية الأساسية أو الأدوات المالية ذات الصلة، وبالتالي تقليل تأثير تقلبات السوق على محافظ أصولها والمساعدة في الحفاظ على عوائد مستقرة نسبيا وإدارة المخاطر.

ومن ناحية أخرى، فإن أوامر جبل الجليد هي استراتيجية تقلل من التقلبات الكبيرة في الأسعار في السوق عن طريق تقسيم الطلبات الكبيرة إلى طلبات أصغر يتم إطلاقها تدريجياً في السوق. المفتاح هو إخفاء الحجم الفعلي للطلب وإظهار جزء فقط من حجم الطلب لمنع المشاركين الآخرين في السوق من إدراك أن هناك صفقة كبيرة جارية. وفي الوقت نفسه، تساعد أوامر الجبل الجليدي المتداولين على إدارة مخاطر السوق بشكل فعال والحفاظ على استقرار السوق من خلال تنفيذ عمليات تداول كبيرة على دفعات، حيث يكون لكل تنفيذ أمر صغير تأثير أقل على السوق.

المراجحة الفورية هي إستراتيجية مراجحة تستفيد من فروق الأسعار بين البورصات المختلفة للشراء والبيع بسرعة. من خلال تحليل معلومات السوق المتعمقة، يمكن للمتداولين تنفيذ عمليات الشراء والبيع لنفس الأصول بسرعة عبر البورصات المختلفة للحصول على فرص المراجحة. تعتمد هذه الإستراتيجية على تقنيات التداول عالية التردد لالتقاط واستغلال فروق أسعار السوق مع زمن وصول منخفض للغاية، وبالتالي زيادة الأرباح وتقليل المخاطر.

علاوة على ذلك، يعتمد التداول العميق في السوق على الأدوات المتقدمة والدعم الفني. تستخدم أنظمة التداول الخوارزمية وعالية التردد خوارزميات آلية تقوم بإجراء تحليلات وعمليات تداول معقدة واستراتيجيات تنفيذ منخفضة الكمون تستجيب بسرعة لتغيرات السوق في أجزاء من الثانية للاستفادة من فروق الأسعار الفورية. لا تعمل هذه التقنيات على زيادة سرعة ودقة التداول فحسب، بل تتيح أيضًا الاستخدام الفعال للمعلومات لتصميم استراتيجيات تداول أكثر تعقيدًا وتطورًا.

ومع ذلك، فإنه يتطلب أيضًا من المتداولين امتلاك مستوى عالٍ من القدرة الفنية وفهم عميق للسوق. وتمكنهم هذه القدرات من التعامل بفعالية مع بيئات السوق سريعة الحركة وعالية المخاطر، ويجب أن يكونوا مجهزين باستراتيجيات فعالة لإدارة المخاطر لحماية استثماراتهم. وبالتالي فإن التنفيذ الناجح لاستراتيجيات التداول هذه لا يعتمد فقط على تطبيق الأدوات التقنية، بل يتطلب أيضًا من المتداولين أن يظلوا مرنين ورشيقين في مواجهة تحديات السوق.

في حين أن استراتيجيات التداول المتعمقة في السوق تجلب العديد من المزايا، إلا أنها تأتي أيضًا مع بعض المخاطر والتحديات. الأول هو تأثير تقلبات السوق، خاصة خلال فترات التقلبات العالية عندما يمكن أن تتغير المعلومات بسرعة، مما يزيد من صعوبة ومخاطر قرارات التداول. ثانيًا، قد تؤدي الطلبات الكبيرة إلى الانزلاق، حيث ينحرف سعر المعاملة الفعلي عن السعر المتوقع، مما قد يؤدي أيضًا إلى ارتفاع تكاليف المعاملات وتحدي ربحية المتداولين.

وأخيرا، تتعرض أنظمة التداول عالية التردد والتداول الخوارزمي لخطر الأعطال الفنية وأخطاء التنفيذ. يمكن أن يؤدي هذا الخطر إلى تنفيذ عمليات التداول بشكل متقطع أو غير دقيق، مما قد يؤثر على كفاءة عمليات المتداول والنتيجة النهائية للتداول. ولذلك، فإن الإدارة الفعالة للمخاطر والدعم الفني أمر بالغ الأهمية للتنفيذ الناجح لاستراتيجيات التداول.

باختصار، يساعد التداول المتعمق في السوق المتداولين على فهم ديناميكيات السوق بشكل أفضل، وتحسين استراتيجيات التداول، وتقليل تكاليف التداول من خلال الاستفادة من المعلومات من دفاتر الطلبات والرسوم البيانية المتعمقة. على الرغم من المخاطر العالية والتعقيد المرتبط بهذا النوع من التداول، بالنسبة للمتداولين المهرة، يمكن لاستراتيجية التداول هذه أن توفر مزايا كبيرة وفرصًا للربح.

| فئة | تعريف. | التطبيقات |

| عمق السوق | قدرة السوق على التعاملات الكبيرة | تقييم السيولة وتطوير استراتيجيات التداول |

| شراء العمق | العدد الإجمالي لأوامر الشراء | توقع ارتفاع الأسعار على أساس مستويات الدعم |

| عمق البيع | إجمالي عدد أوامر البيع | التنبؤ بانخفاضات الأسعار على أساس مستويات المقاومة |

| سجل الطلبيات | عرض أوامر الشراء والبيع مع الأسعار. | الصفقات الوقت على أساس العرض والطلب |

| التداول العميق | استخدام عمق السوق لاستراتيجيات التداول. | تعزيز كفاءة التجارة، وخفض تكاليف المعاملات |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.