取引

EBCについて

公開日: 2024-06-21

更新日: 2024-10-25

シリコンバレー銀行の破綻は、それまで誰も予想していなかったため、大騒動となりました。しかし、破綻の原因は銀行の規模や歴史ではなく、むしろ流動性の問題に対処する銀行の能力でした。そこでこの記事では、銀行の流動性の概念とそのリスク評価について深く掘り下げてみましょう。

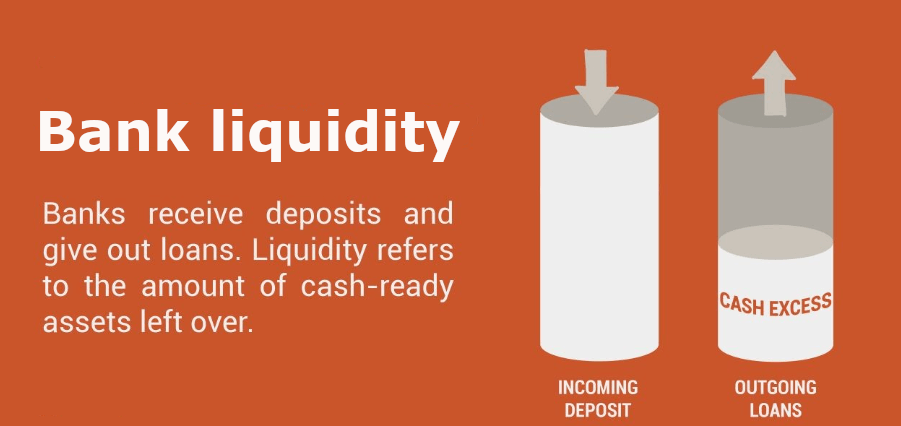

銀行の流動性の意味とは?

これは、銀行の資産、特に現金および現金同等資産で支払いや債務返済に対応できる能力を指します。銀行の流動性とは、銀行が支払いや資金調達のニーズを満たすために、資産の迅速な換金能力を指します。

銀行は顧客からの預金の引き出し、ローンや利息の支払い、その他の資金の流れを迅速に処理する必要があるため、流動性管理は重要な銀行業務の一つと言えます。銀行の流動性管理が適切であれば、資金不足による債務不履行を回避でき、銀行の信頼性と安定した業務を維持できます。

支払いリスクと資金の流れの不確実性を軽減するために、銀行は顧客の預金引き出し、小切手、電子支払いなどの取引処理に、十分な流動性を確保する必要があります。つまり、銀行は顧客の資金ニーズを満たすために、十分な現金または容易に換金可能な資産を常に手元に置いておく必要があり、同時に支払いサービスの効率的な運用を維持する必要があります。さらに、銀行は資金が効率的かつタイムリーに到着し決済されることを保証する支払いシステムと決済システムに積極的に関与し、日常業務の円滑さと安全性を維持する必要があります。

十分な銀行流動性は、さまざまな状況下で期限が到来した債務を銀行が適時に履行できるようにする基礎となります。これには、顧客預金や銀行自身の借入金だけでなく、その他のさまざまな金融商品も含まれます。銀行は、市場の変動性、不確実性、予期せぬ出来事に直面しても、業務の安定性が維持されるようにする必要があります。

この流動性保護により、銀行は大規模な預金の払戻し、支払い要求、市場の変化による資金繰りの逼迫に対処し、資金不足による支払い遅延や約束の履行不能のリスクを回避することができます。顧客の預金は銀行にとって最も重要な資金調達源の1つで、流動性の重要な源でもあります。銀行は、融資業務やその他の投資で収入と利益創出のために預金に依存しています。預金の規模と安定性は、銀行の流動性と運営能力に直接影響します。

そのため、銀行は競争力のある金利、便利な引出しサービス、質の高い顧客サービスの提供など、顧客の預金を集め、保持するための措置を講じ、預金額の増加など、さまざまな資金調達ニーズや市場の変化に対応するため十分な流動性を確保しています。

銀行は一時的な流動性の支援を得るために、中央銀行に融資を申請したり、リバースレポ取引に参加したりすることができます。中央銀行は通常、国の金融政策の執行者で、金融市場の流動性の規制と管理を担当しています。銀行が資金不足に陥ったり、追加の流動性が必要になった場合、中央銀行に短期融資を申請することができます。通常、低金利で提供されるこれらの融資は、銀行が資金ニーズに対処し、通常の業務と支払い能力の担保に役立ちます。

さらに銀行は、中央銀行のリバースレポ取引にも参加できます。リバースレポ取引は短期の負債調達手段で、銀行が保有資産(通常は国債などの流動性の高い証券)を中央銀行に売却し、一定期間後に買い戻すという契約を結びます。これにより、銀行は資金需要のピークや予期せぬ状況に対処するために、簡単に流動性を確保し、資金に迅速にアクセスできるようになります。

銀行はより流動性の高いさまざまな資産を保有することで、流動性を高めることができます。これらの資産には、一般的に最も安全で流動性の高い資産の1つであると考えられている国債が含まれます。さらに銀行は、市場で活発に取引され簡単に換金可能な、流動性の高い株式を保有することもできます。

さらに有価証券は、市場で比較的流動性が高く、支払いやその他の資金調達のために迅速に換金できるため、銀行が流動性のニーズに対応するために使用する重要な資産です。この資産を保有し、銀行は預金の引き出しやその他の支払いが必要なときに、流動性リスクをより柔軟かつ確実に管理できます。

銀行は、債券の売買による資産ポートフォリオの調整、金利スワップや先物契約などのデリバティブによるヘッジ、資産を証券化して発行するなど、さまざまな市場操作を通じて流動性リスクを効果的に管理し、流動性を高めることができます。これらにより、銀行は市場の変化や顧客のニーズに柔軟に対応し、流動性レベルを高めることができます。

銀行の流動性管理を適切に行うことは、市場リスク、信用リスク、運用リスクなどのさまざまなリスクから銀行を守るために不可欠です。流動性を確保することで、銀行は予期せぬ出来事による資金の損失を最小限に抑え、資金を維持し、必要に応じて市場の変化や顧客のニーズに迅速に対応できます。流動性を効果的に管理することで、銀行資本流出のリスクを軽減し、財務の安定性と評判を持続できます。

要約すると、銀行の流動性とは、銀行の資産、特に現金および現金同等物を迅速に換金して支払いおよび債務返済のニーズを満たす能力を指します。銀行が預金の引き出し、ローンの支払い、利息の支払い、およびその他の流動性活動を処理するためには、適切な流動性管理が不可欠であり、銀行の流動性リスクを回避するのに役立ちます。

銀行の流動性リスクとは何か?

これは銀行が期限内に義務を果たすための十分な資金を調達できないリスクを指します。このリスクは、多額の預金の引き出し、市場の不安定性、銀行の貸借対照表の不均衡など、さまざまな要因によって引き起こされる可能性があります。具体的には、銀行の流動性リスクは、必要なときに銀行が短期負債やその他の資金調達ニーズに対し、十分な資金を迅速かつ妥当なコストで調達できないことに関係しています。

銀行の需要が利用可能な資金を上回ると、預金の引き出し、ローンの返済、その他の支払いにタイムリーに対応できなくなる可能性があり、流動性の問題につながる可能性があります。流動性の問題の根本的な原因は、通常、資産と負債の不一致、または市場状況が悪化したときに資産を迅速に換金できないことにあります。このような場合、銀行は顧客からの大規模な引き出しやローンの満期時の資金不足に直面し、通常の業務に影響を及ぼす可能性があります。

銀行の資産と負債の不一致は、支払いと資金需要の不均衡につながり、銀行の流動性リスクを増大させます。まずこの状況では、銀行は預金の引き出し、ローンの元本と利息、またはその他の負債を適時に返済することが困難になります。たとえば、銀行の短期負債が即時換金可能な資産を超過した場合、支払いニーズを満たすために不利な条件で資産を迅速に換金する必要が生じ、資産の流動性リスクが増大するでしょう。

第二に、資産と負債の不一致は、銀行の自己資本と健全性をも弱める可能性があります。特に銀行が長期資産を支えるために短期資金に依存している場合、市場のボラティリティや資金制約の時期に長期的なコミットメントを満たすことが困難になり、流動性の問題をさらに悪化させる可能性があります。

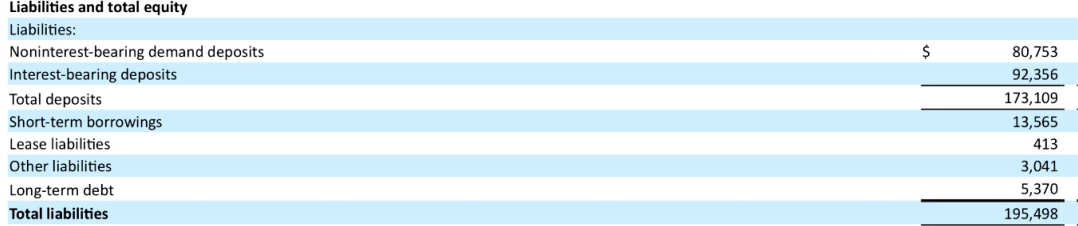

2023年のシリコンバレー銀行の破綻は、資産と負債のミスマッチによる銀行の流動性リスクの事例でした。以下の図表に示すように、銀行の貸借対照表には、「短期借入・長期貸出」(短期的な資金源と長期的な資金の使い道)によって生じた満期ミスマッチ(資産側の満期と負債側の満期の不一致)が見られます。2022年12月末のシリコンバレー銀行の預金は1,731億ドルで、総負債の89%を占めました。このうち、923億ドルが利付預金でした。

また、市場がひっ迫しているときや銀行の信用が悪化しているときには、銀行がより高いコストで資金を調達する必要が生じ、これが銀行の収益性に影響を及ぼします。市場がひっ迫すると、資金供給の減少または資金コストの増加が起こり、銀行は資金調達の際に借入金利やその他の資金調達コストの上昇に直面することになります。追加コストにより、銀行の営業費用が増加し、純利益率が圧迫されます。

さらに、銀行の信用格付けが損なわれると、銀行に対する投資家の信頼が低下し、借入コストがさらに上昇したり、資金調達が困難になります。この場合、銀行は資本の有効活用が低下し、事業拡大が制限されます。銀行の信用格付けに対する投資家の懸念が高まると、銀行は資金を集めるに高い金利を支払う必要が生じたり、借入制限が厳しくなります。これは、銀行の財務状況と将来の成長に悪影響を及ぼす。

決済システムは、資金の即時着金と決済を保証し、銀行による顧客取引と債務返済の処理をサポートするため、銀行の通常の業務に欠かせません。他の金融機関の流動性の問題が決済システムに影響を与える場合、銀行は資金管理戦略の調整によるリスクの軽減や、代替の決済および決済手段の検討など、資金流動性の変動に対処するための追加措置を講じる必要がある場合があります。

また、景気後退、金融市場のショック、または経済危機などが発生すると、銀行への預金引き出しや資産価値の下落の圧力が高まり、流動性リスクが悪化することもあります。景気後退時には、顧客が預金を大量に引き出し、銀行の資金調達が制約される可能性があります。同時に、金融市場のショックや大きな信用イベントにより、銀行が保有する資産の価値が下落し、これらの資産の換金が困難になったり、割引価格での売却しかできなくなったりして、銀行の流動性問題がさらに悪化する可能性があります。

銀行の流動性リスクは、銀行を破綻に追い込むだけでなく、金融危機の引き金となる可能性もあります。したがってこのようなリスクが存在する場合、銀行はさまざまな市場状況下で十分な流動性レベルを維持するため、効果的な流動性管理措置を講じる必要があります。

銀行の流動性の評価方法

銀行の流動性の健全性を評価するには、さまざまな指標や方法を検討し、銀行の流動性状況を把握する必要があります。銀行は現金の流入と流出、および資産の流動性特性を定期的に監視および分析することで、資金調達のニーズを予測し、対応します。

さらに、適切な満期期限のある資産と負債を保有するとともに、短期負債が短期資産の決済と返済に十分に使用できるようにすることで、流動性リスクを軽減することができます。資金源の多様化も重要な戦略の1つで、銀行は預金、市場資金調達、中央銀行の支援など、さまざまな資金源を通じて流動性の安定性を保ち、市場や経済環境の課題に対応し、業務の円滑さと安定性を確保しています。

たとえば、銀行の貸借対照表を用いて、資産の流動性特性と負債の満期期限のある資産に特に注意して分析できます。銀行が保有する現金、預金、短期債券、流動性の高い証券などの資産、および短期預金、借入金、その他の短期負債の構成と満期に注目します。

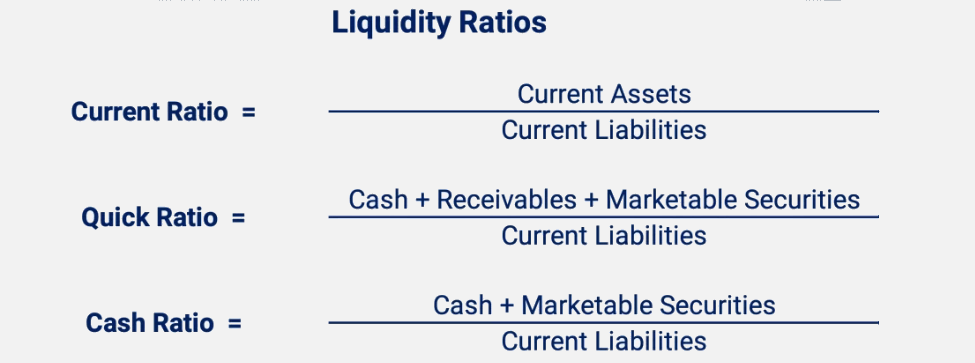

次に、流動性カバレッジ比率、流動資産と流動負債の比率、キャッシュフロー予測分析など、さまざまな流動性指標と比率を使用して、銀行の流動性リスクを定量化できます。これらの指標は、銀行が短期および長期の負債履行に十分な資金があるかを評価するのに役立つでしょう。

流動性カバレッジ比率 (LCR) は、30 日間のストレステストに対して、銀行が保有する高品質の流動資産が純現金流出をカバーするのに十分であるかどうかを示す重要な指標です。LCRの値は100%以上である必要があります。つまり、銀行は現金流出を賄い、外部の資金源に頼ることなく短期間で支払いを履行できるようにするために、高品質の流動資産を保有する必要があります。

LCRの計算は、銀行が保有する流動性の高い資産(現金、国債など)と予測される純現金流出額の比率に基づいています。LCRが高いということは、銀行が短期的に予期せぬ資金需要の対応能力を示しており、規制当局および市場評価においては流動性管理の健全かつ強固な指標とみなされています。適切な流動性カバレッジ比率(LCR)を維持することで、銀行は流動性リスクに晒されることなく、不利な市場状況やストレスの多い状況に耐える能力を高めることができます。

現金比率は、銀行が保有する現金と総預金の比率を測る指標であり、短期預金の引き出し需要の銀行の対応能力を測るために使用されます。この比率は、銀行の流動性管理とリスク管理戦略に直接影響します。現金比率が高いということは、銀行が短期的に顧客の現金引き出し要求に容易に対応できることを意味し、流動性の問題のリスクが軽減されます。

現金比率は高過ぎない方が良いとされる理由は、現金は利息収入を生まないため、銀行の収益性に影響を与える可能性があるからです。しかし、現金比率が低すぎると、銀行は大口の預金払戻し要求に即座に対応できず、流動性リスクが増大する可能性があります。したがって銀行は、ビジネスモデル、顧客ニーズ、市場状況を考慮し、流動性の維持と収益性のバランスが取れるように、現金比率を適切に調整および管理する必要があります。

安定純資金調達比率 (NSFR) は、1年間のストレステストの下で安定した資金調達源に支えられている銀行の資産の割合を測定することにより、銀行の長期的な健全性と流動性リスクを評価する指標です。NSFRでは、銀行がテスト期間中に継続的に銀行を支え、事業が健全に運営されることを保証するのに十分な安定資金を保有することが求められます。

NSFRでは、銀行はさまざまな資産と負債の総合的な安定性を考慮し、資金源が資産の長期性を支えるのに十分かどうか確認する必要があります。たとえば、長期預金、長期ローン、さまざまな資本手段は安定した資金源とみなされますが、短期市場資金調達に依存する資金は安定しているとはいえません。この総合評価から、銀行は資産と負債の構造をより適切に管理し、流動性リスクを軽減し、全体の健全性とリスク耐性を向上させることができます。

一方、預金準備率は、中央銀行が商業銀行に貸付やその他の投資に使用せず、準備金として預かっている預金の割合です。この比率は、大規模な預金引き出しの恐れがある場合、銀行が顧客のニーズを満たすのに十分な現金準備金を維持できるようにするために設定されています。このような要件は、金融システムの安定性を維持し、銀行の流動性不足から生じるシステミックリスクを防ぐのに役立ちます。

また、中央銀行からの融資の申請やリバースレポ取引への参加など、中央銀行が提供する流動性支援に頼ることができるかどうかも調査することができます。さらに、債券の売買や資産の証券化の実施など、市場操作を利用して流動性を管理および増加させる戦略を取れるかどうかを分析します。

そして一方、不測の事態を想定したストレステストの実施から、さまざまな市場状況下での銀行の流動性の実績と対応能力を評価します。このようなテストでは、大規模な預金の引き出し、市場の変動、流動性の制約につながる状況など、さまざまな不都合な市場環境をシミュレーションします。

ストレステストにより、銀行は流動性を総合的に評価し、潜在的なリスクと弱点を特定できます。この分析により、銀行は効果的な流動性管理戦略と対策を考え、不測の事態に直面しても迅速かつ適切な対策を講じて資金の安全性と安定性を確保できるようになります。

上記の指標や手法を活用し、銀行や規制当局は流動性を総合的に評価し、潜在的なリスクを特定し、適切な管理・措置を講じることができるため、銀行自体の安定的な運営はもちろん、金融システム全体の安定性の維持にも役立ちます。

| 説明 | リスク | 評価方法 | |

| 意味 | 銀行の流動性とは、資産を迅速に現金に換金する能力です。 | 資産の流動性 | キャッシュフローテストにより、ストレス下でも迅速な資産への流動が保証されます。 |

| 役割 | 支払い能力を確保し、評判を高め、リスクを効率的に管理します。 | 負債の流動性 | 負債の満期を分析することで、短期での債務返済が保証されます。 |

| リスク | 銀行は資産の転換と期限内の債務返済のリスクを負います。 | 流動性バッファ | 変動する市場下で流動性を管理し、安定した運営を行います。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。