تجارة

حول إي بي سي

ملخص:

ملخص:

يقيس معدل الانحراف انحراف السعر عن المتوسط المتحرك، مما يساعد في تحديد ظروف ذروة الشراء أو ذروة البيع وفرص التداول.

في الحياة، يتطلع الناس غالبًا إلى الارتفاع المستمر في أسعار المساكن. وعلى نحو مماثل، في سوق الأوراق المالية، يأمل العديد من المستثمرين أيضًا أن تظهر أسعار الأسهم المرتفعة وكأنها تتراجع. لا تعكس مشاعر السوق هذه فقط النفسية العامة للمستثمرين، بل قد تؤثر أيضًا على سعر السهم صعودًا أو هبوطًا. ونتيجة لذلك، يتم استخدام مؤشر الغياب السلوكي (BIAS) على نطاق واسع في دوائر المستثمرين كأداة تحليلية مصممة لمساعدة المستثمرين على تحديد مخاطر التراجع المحتمل في سعر السهم المرتفع. في القسم التالي، سنناقش مؤشر الغياب السلوكي وتقنيات تطبيقه بالتفصيل.

ماذا تعني نسبة الانحراف؟

الاسم الإنجليزي لهذا المؤشر هو Bias Ratio، وهو مؤشر تحليل فني يستخدم لقياس درجة الانحراف بين سعر أحد الأصول المالية ومتوسطه المتحرك. ويساعد هذا المؤشر المستثمرين على تحديد ما إذا كان السوق في حالة ذروة شراء أو ذروة بيع وما إذا كانت هناك إمكانية لتصحيح الأسعار.

يعود أحد الأصول النظرية لهذه النظرية إلى قانون جرانفيل، الذي ينص على أن أسعار الأسهم سوف تعود دائماً إلى متوسطها في الأمد البعيد. وتستند هذه الفكرة إلى تأثير "عودة المتوسط" الموجود في السوق، والذي يعني أنه بعد انحراف كبير، يميل سعر السهم عادة إلى التقارب مع مستواه المتوسط.

تعتمد هذه النظرية على تحليل نفسية المستثمر، والذي يشير إلى أن انحرافات الأسعار تعكس تقلبات نفسية السوق. فعندما ينحرف سعر السهم كثيرًا عن متوسطه المتحرك، يميل الاتجاه النفسي للمستثمرين إلى دفع سعر السهم مرة أخرى نحو متوسطه. وبالتالي، يعكس هذا المؤشر أيضًا تأثير معنويات السوق على تحركات أسعار الأسهم.

على وجه التحديد، عندما يكون سعر السهم أعلى بكثير من المتوسط المتحرك البسيط، فإن معنويات السوق المحمومة قد تتسبب في بدء المستثمرين في القلق بشأن خطر التراجع، مما قد يدفع سعر السهم إلى الانخفاض والعودة إلى المتوسط المتحرك البسيط. وعلى العكس من ذلك، عندما يكون سعر السهم أقل بكثير من المتوسط المتحرك البسيط، فإن التشاؤم المفرط في السوق قد يؤدي إلى إثارة اهتمام الشراء من المستثمرين، مما يدفع سعر السهم إلى الارتفاع والاقتراب من المتوسط المتحرك البسيط.

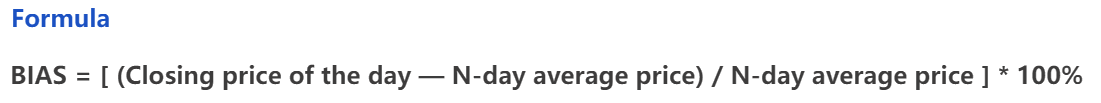

كأداة قياس لهذه النظرية، يساعد مؤشر BIAS المستثمرين على تقييم احتمالية عودة سعر السهم إلى متوسطه من خلال حساب مدى انحراف سعر السهم عن المتوسط. وعملية الحساب بسيطة نسبيًا، حيث يمكن استنتاجها عن طريق تحويل الفجوة بين السعر الحالي والمتوسط المتحرك إلى نسبة مئوية. الصيغة المحددة هي الانحراف = (السعر الحالي - المتوسط المتحرك) ~ المتوسط المتحرك × 100 بالمائة.

من بينها، المتوسط المتحرك (MA) هو متوسط سعر السهم في فترة زمنية معينة؛ تشمل الدورة المشتركة 6 أيام، 12 يومًا، 24 يومًا، إلخ. والسعر الحالي هو عادةً سعر الإغلاق. بافتراض أن سعر الإغلاق اليوم هو 90 دولارًا ومتوسط السعر خلال الأيام الـ 24 الماضية هو 100 دولارًا. عندئذٍ يكون الانحراف = (90-100)^100=-10%.

في الوقت نفسه، يعد مؤشر BIAS فعالاً في الكشف عن الحالات المتطرفة للسوق، مثل الشراء المفرط أو البيع المفرط. فهو يُظهِر قيمًا إيجابية أو سلبية كبيرة عندما ينحرف السعر كثيرًا عن المتوسط المتحرك، وبالتالي يساعد المستثمرين على التعرف على وقت الشراء المفرط أو البيع المفرط للسوق. توفر هذه المعلومات للمستثمرين أدلة رئيسية لتحديد فرص التراجع أو الارتفاع المحتملة.

من خلال النظر إلى هذه التطرفات، يمكن للمستثمرين التعرف على ما إذا كانت السوق تشهد ارتفاعات أو انخفاضات مفرطة، كما يمكنهم تعديل استراتيجية الاستثمار الخاصة بهم لتجنب المخاطر أو الاستفادة من فرص التعافي عند الاقتضاء. إن استخدام الإشارات التي توفرها نسبة الانحراف في الوقت المناسب يمكن أن يحسن قرارات الاستثمار بشكل فعال ويقلل من المخاطر المحتملة مع اغتنام الفرص الناشئة عن انعكاسات السوق.

علاوة على ذلك، قد تعطي نسبة الانحراف إشارات شراء وبيع متكررة في بيئة السوق ذات التقلبات العالية في الأسعار. وقد تؤدي هذه الإشارات المتكررة في بعض الأحيان إلى قيام المستثمرين بإجراء عدد كبير جدًا من الصفقات، وبالتالي زيادة تكاليف التداول. وقد يتم تكبد عمولات ورسوم انزلاق على كل صفقة، وعلى المدى الطويل، قد يكون لهذه التكاليف تأثير سلبي على العائدات الاستثمارية الإجمالية. لذلك، يحتاج المستثمرون إلى توخي الحذر في تفسير الإشارات عند استخدامها لتجنب إضافة تكاليف غير ضرورية عن طريق الإفراط في التداول.

بالطبع، قد يؤدي استخدام نسبة الانحراف بمعزل عن غيرها إلى تحليل غير مكتمل. وذلك لأنها في حد ذاتها تعكس بشكل أساسي مدى انحراف السعر عن المتوسط المتحرك البسيط ولا يمكنها تغطية جميع معلومات السوق. لتحسين دقة اتخاذ القرار، يجب على المستثمرين استخدامها مع مؤشرات فنية أخرى (على سبيل المثال، MACD وRSI وما إلى ذلك). يمكن أن توفر هذه المؤشرات تحليلاً أكثر شمولاً لاتجاهات السوق والزخم ومواقف ذروة الشراء وذروة البيع، وبالتالي مساعدة المستثمرين على اتخاذ قرارات استثمارية أكثر علمية.

كما قال وارن بافيت، فإن فهم التغيرات في معنويات السوق يمكن أن يوفر للمستثمرين فرص استثمارية ممتازة. ونتيجة لذلك، تلعب نسبة الانحراف، كأداة تحليلية بسيطة ولكنها فعالة، دورًا مهمًا في التداول اليومي للمستثمرين. فهي تساعد المستثمرين على تحديد الحالات المتطرفة للسوق وتوفر أداة ملائمة لتعديل استراتيجيات الاستثمار واغتنام الفرص السوقية.

كيفية قراءة مؤشر الانحراف

باعتباره مؤشرًا يقيس درجة انحراف السعر عن المتوسط المتحرك، فإن وظيفته الرئيسية هي مساعدة المستثمرين على تحديد حالات ذروة الشراء وذروة البيع في السوق. من خلال فهم وتفسير نسبة الانحراف، يمكن للمستثمرين تحديد ردود الفعل المبالغ فيها في السوق بشكل أكثر دقة حتى يتمكنوا من تعديل استراتيجياتهم الاستثمارية في الوقت المناسب، واغتنام الفرص المحتملة في السوق، وتحسين قرارات التداول الخاصة بهم.

من خلال حسابها، يمكن للمستثمرين أولاً التمييز بين ما إذا كانت تنتمي إلى قيمة إيجابية أم سلبية. بشكل عام، عندما يكون سعر السهم أعلى من المتوسط المتحرك، تكون نسبة الانحراف إيجابية. يشير هذا إلى أن السوق في حالة ذروة شراء عندما يكون السعر لديه انحراف كبير بالنسبة للمتوسط المتحرك. بعبارة أخرى، يعني هذا عادةً أن السوق ارتفع بسرعة كبيرة في الأمد القريب وهناك خطر التراجع. يمكن أن يساعد هذا المستوى من الانحراف المستثمرين في تحديد ما إذا كانوا بحاجة إلى تعديل استراتيجيتهم أو التفكير في جني الأرباح.

عادةً، عندما يتجاوز BIAS 8% أو 10%، تميل المخاطر إلى أن تفوق الفوائد. في هذه الحالة، قد تكون السوق قد ارتفعت بشكل مفرط وقد يبيع المستثمرون بسرعة لتأمين الأرباح. قد يتصرف المتداولون قصيرو الأجل والمستثمرون الأفراد، على وجه الخصوص، بسرعة خوفًا من تراجع الأسعار، وبالتالي زيادة تقلبات السوق. وبالتالي، فإن هذا عادةً ما يكون بمثابة إشارة تحذير لتذكير المستثمرين بضرورة توخي الحذر في ظل ظروف السوق الحالية.

وعندما يكون سعر السهم أقل من المتوسط المتحرك، يكون الانحراف سلبيًا. ويشير ذلك إلى أن السوق في حالة ذروة بيع عندما ينحرف السعر بشكل كبير نسبيًا عن المتوسط المتحرك. بعبارة أخرى، يعني هذا عادةً أن انحدار السوق على المدى القصير كان سريعًا جدًا وقد تكون هناك بعض الإمكانات للتعافي. يمكن أن يساعد هذا المستوى من الانحراف المستثمرين في تحديد فرص الشراء المحتملة أو تقييم ما إذا كان من الضروري تعديل استراتيجية موقفهم.

كلما ارتفعت هذه القيمة السلبية، كلما ابتعد سعر السهم عن المتوسط، وهو ما يخلق عادة زخمًا للارتفاع. وكما أن الكرة التي يتم ضغطها في الماء تميل بشكل طبيعي إلى الطفو إلى الأعلى، فعندما ينخفض سعر السهم بشكل مفرط إلى ما دون المتوسط المتحرك البسيط، فقد يواجه السوق بعض القوة التصحيحية التي تدفع سعر السهم إلى العودة إلى ما يقرب من المتوسط المتحرك البسيط. ونتيجة لذلك، عادة ما تكون هذه إشارة ارتداد، مما يشير إلى أن السوق قد تشهد ارتفاعًا في الأسعار.

وبناءً على درجة الانحراف بين السعر والمتوسطات المتحركة، إذا كانت قيمتها كبيرة، فهذا يشير عادةً إلى أن السعر انحرف بشكل كبير عن المتوسطات، مما يشير إلى أن السوق قد تكون في حالة ذروة شراء أو ذروة بيع. إذا كانت قيمة BIAS صغيرة، فهذا يعني أن انحراف السعر عن المتوسط صغير، وأن السوق في النطاق الطبيعي للتقلبات، وأن تغير السعر أكثر اتساقًا مع المتوسط، وأن الاتجاه سلس نسبيًا.

عندما يكون الانحراف كبيرًا وإيجابيًا باستمرار، فهذا يشير عادةً إلى أن السوق في ذروة الشراء وقد يحدث تصحيح للسعر. في هذه المرحلة، يجب على المستثمرين توخي الحذر والنظر في تقليص المراكز أو المراقبة لتجنب الخسائر. عندما يكون الانحراف كبيرًا وسالبًا باستمرار، فهذا يعني عادةً أن السوق في ذروة البيع وقد ترتفع الأسعار. قد يفكر المستثمرون في بناء أو إضافة مراكزهم للاستفادة من الارتفاع المحتمل.

عندما يظل الانحراف ضمن نطاق معتدل ومتماشياً مع اتجاه السعر، يُنظر إلى هذا عادةً كإشارة إلى أن اتجاه السوق مستقر ومن المرجح أن يستمر. في هذه الحالة، لا يساعد مؤشر BIAS المتداولين على تأكيد قوة الاتجاه الحالي فحسب، بل يشير أيضًا إلى اتجاه الاتجاه، وبالتالي يوفر دعمًا قويًا لتطوير استراتيجيات تداول دقيقة.

عندما يظهر مؤشر BIAS قيمًا متطرفة ويبدأ في التراجع، فإن هذا يشير عادةً إلى انعكاس محتمل لاتجاه السوق. على سبيل المثال، قد يشير مؤشر BIAS الإيجابي المرتفع جدًا أو مؤشر BIAS السلبي المنخفض جدًا إلى أن السوق في حالة شراء مفرط أو بيع. وعندما يعود مؤشر BIAS إلى المتوسط، فقد يشير ذلك إلى انعكاس الاتجاه. يجب على المستثمرين مراقبة هذه العملية للاستفادة من التوقيت لتعديل استراتيجية الاستثمار الخاصة بهم.

عند تفسير مؤشر BIAS، من المهم أيضًا النظر إلى معلمات الفترة الخاصة به. بشكل عام، يمكن لمؤشر BIAS قصير الأجل (مثل 5 أيام) للتداول قصير الأجل أن يعكس بسرعة تقلبات الأسعار قصيرة الأجل لمساعدة المتداولين على اغتنام الفرص قصيرة الأجل. من ناحية أخرى، يعد مؤشر BIAS طويل الأجل (مثل 50 يومًا) مناسبًا للاستثمار طويل الأجل، حيث يحلل التغيرات في الاتجاهات طويلة الأجل ويوفر للمستثمرين أساسًا سليمًا لاتخاذ القرار. يمكن أن يؤدي استخدام مزيج من نسب الانحراف قصيرة الأجل وطويلة الأجل إلى فهم تحركات السوق بشكل أكثر دقة وتحسين استراتيجيات الاستثمار.

يمكن أيضًا دمجه مع مؤشرات فنية أخرى مثل MACD وRSI وKDJ، مما قد يعزز دقة وموثوقية التحليل بشكل كبير. يساعد MACD في تحديد التغيرات في الاتجاهات، ويوفر RSI إشارات ذروة الشراء أو ذروة البيع، ويظهر KDJ التطرفات السعرية. من خلال الجمع بين هذه المؤشرات، يتمكن المستثمرون من تحليل حالة السوق بطريقة أكثر شمولاً وبالتالي اتخاذ قرارات تداول أكثر علمية.

في الختام، يمكن لنسبة الانحراف، كأداة تحليلية بسيطة ولكنها فعّالة، أن تساعد المستثمرين على تحديد إشارات البيع والشراء المحتملة في السوق. وفي الوقت نفسه، يجب تحليلها بالتزامن مع المؤشرات الفنية الأخرى وأساسيات السوق لتشكيل قرار استثماري أكثر شمولاً وتحسين معدل نجاح قرارات الاستثمار.

نصائح لاستخدام نسبة الانحراف

على الرغم من أن تحليل التحيز كأداة تحليلية بسيطة يمكنه تقديم إشارات ذروة الشراء أو ذروة البيع للسوق بشكل فعال، إلا أن الاعتماد عليه وحده لصياغة استراتيجيات الاستثمار ليس كافياً. قد يتجاهل تفسير تحليل التحيز وحده تعقيد السوق وديناميكياتها. لذلك، يجب على المستثمرين تحليل مجموعة واسعة من العوامل بشكل شامل في التطبيق العملي من أجل صياغة قرارات استثمارية أكثر دقة وعلمية.

على سبيل المثال، يُستخدم هذا المؤشر بشكل عام للإشارة إلى حالة ذروة الشراء أو ذروة البيع عندما تكون الأسعار متقلبة. على سبيل المثال، عندما يصل مؤشر BIAS لـ 5 أيام إلى 5%، يُنظر إليه عادةً على أنه انحراف مرتفع؛ وعندما يصل مؤشر BIAS لـ 10 أيام إلى 7%، تكون درجة الانحراف أكبر؛ وعندما يصل مؤشر BIAS لـ 20 يومًا إلى 12%، فهذا يشير إلى وجود انحراف أكثر أهمية بين السعر وSMA. يمكن أن تساعد هذه المستويات المختلفة من الانحراف المستثمرين في تقييم التطرف في السوق وبالتالي الاستفادة بشكل أفضل من فرص الارتداد أو الارتداد المحتملة.

وفي سوق الأوراق المالية، تختلف مستويات حساسية أنواع مختلفة من الأسهم لمؤشر BIAS. وعادةً ما تكون قيمة الأسهم ذات القيمة السوقية الكبيرة مرجعية صغيرة نسبيًا لهذا المؤشر بسبب استقرارها الأعلى. ومن ناحية أخرى، تميل الأسهم الأصغر إلى التقلبات السعرية الأكثر حدة بسبب رأسمالها السوقي الأصغر وسيولتها الأقل نسبيًا، لذا يتم تحديد القيمة المرجعية لمؤشر BIAS عند مستوى أعلى.

وهذا يعني أن مؤشر BIAS للأسهم ذات القيمة السوقية الكبيرة قد يشير إلى حالة ذروة الشراء أو ذروة البيع في السوق ضمن نطاق أصغر من الانحرافات، في حين قد تشير الأسهم ذات القيمة السوقية الصغيرة إلى ظروف سوقية مماثلة ضمن نطاق أوسع من الانحرافات. وينبغي للمستثمرين تعديل قيمهم المرجعية وفقًا لنوع السهم وخصائص السوق من أجل تقييم ظروف السوق بشكل أكثر دقة.

علاوة على ذلك، نظرًا لأن تشكيل وتغير اتجاهات السوق يتأثر بمجموعة متنوعة من العوامل، فإن الاعتماد على مؤشر BIAS وحده لإصدار أحكام الشراء والبيع قد يؤدي إلى سوء التقدير. على سبيل المثال، قد يستمر السوق في الارتفاع بسبب الأساسيات القوية أو الإشارات الفنية الأخرى، وحتى إذا أظهر ذروة الشراء، فقد لا يكون هناك تراجع فوري.

كما أن تغيرات الأخبار ومعنويات السوق وعوامل أخرى قد تؤثر على حجم مؤشر الانحراف المعياري. على سبيل المثال، عندما يكون هناك حدث إخباري كبير في السوق، مثل إصدار تقرير أرباح شركة، أو تغيير في السياسة، أو تحديث للبيانات الاقتصادية الكلية، فإن كل هذه المعلومات قد يكون لها تأثير فوري على سعر السهم، مما يتسبب في تقلبه بشكل غير طبيعي، وبالتالي فإن الاعتماد على مؤشر الانحراف المعياري وحده قد لا يكون شاملاً بدرجة كافية.

في الممارسة العملية، قد يفشل مؤشر BIAS في الوصول إلى الارتفاعات المتوقعة عندما يرتفع السعر بشكل حاد، على سبيل المثال، فوق 1000 دولار. مما قد يؤدي إلى اعتقاد المستثمرين خطأً أن السوق لم تصل إلى ذروة ارتفاعها بعد. لذلك، يجب استخدامه جنبًا إلى جنب مع المؤشرات الفنية الأخرى وطرق تحليل السوق لتحسين دقة وشمولية الحكم.

بالإضافة إلى ذلك، تتطلب أنواع التداول المختلفة تفسيرات مختلفة لنسبة الانحراف. على سبيل المثال، في التداول قصير الأجل، عندما يصبح نسبة الانحراف الإيجابية كبيرة، يجب على المستثمرين أن يكونوا منتبهين لاحتمالية تراجع الأسعار والنظر في تقليص المراكز في الوقت المناسب لتأمين الأرباح. في هذه المرحلة، قد يكون سعر السهم قد تحرك بعيدًا عن المتوسط المتحرك البسيط وقد يكون السوق في ذروة الشراء، مما يؤدي إلى زيادة خطر التراجع. من خلال مراقبة التغيرات في نسبة الانحراف، يمكن للمتداولين قصيري الأجل تعديل استراتيجياتهم في الوقت المناسب لمنع الخسائر بسبب تراجعات السوق.

بالنسبة لحاملي الأسهم المتوسطة والطويلة الأجل، قبل أن يعود سعر السهم إلى المتوسط، يمكنهم الاستمرار في الاحتفاظ باستثماراتهم وانتظار عودة السوق إلى ما يقرب من المتوسط قبل التفكير في البيع. يمكن أن تساعد التغييرات في نسبة الانحراف في تحديد اتجاه تعديل السوق، بحيث عندما يقترب سعر السهم من المتوسط، وفقًا لحالة السوق، يمكنك اتخاذ القرار المناسب بالبيع وتحسين استراتيجية الموقف.

عندما يكون التباعد السلبي مرتفعًا، فبالرغم من إمكانية حدوث ارتداد، إلا أن هذا الارتداد يكون قصير الأجل في أغلب الأحيان. لذلك، لا ينبغي للمستثمرين أن يستثمروا بشكل أعمى، بل ينبغي لهم مراقبة اتجاه السوق بعناية وتقييم استدامة وقوة الارتداد لتجنب المخاطر المحتملة المرتبطة بالتقلبات قصيرة الأجل.

في الختام، تُستخدم نسبة الانحراف بشكل أساسي للحكم على حالة ذروة الشراء أو ذروة البيع على المدى القصير، وهي ذات فائدة محدودة في الحكم على الاتجاه العام الإجمالي. لذلك، يجب على المستثمرين الجمع بين المؤشرات الفنية الأخرى وطرق تحليل السوق للحكم بشكل شامل على اتجاه السوق. وبهذه الطريقة، يمكننا تحديد فرص السوق والمخاطر بشكل أفضل وتطوير استراتيجيات تداول أكثر دقة وقابلية للتكيف.

| نصائح التقديم | وصف |

| تحديد الفترة المناسبة | اختر فترة متوسط متحرك (على سبيل المثال، 5، 10، 20 يومًا) للتقلبات. |

| مراقبة القيم المتطرفة | يشير الانحراف الشديد (>8% أو }-8%) إلى انعكاس محتمل. |

| الجمع مع المؤشرات الأخرى | استخدم نسبة الانحراف مع مؤشر القوة النسبية (RSI) ومؤشر التقارب والتباعد (MACD) للحصول على إشارات أفضل. |

| راقب تغيرات الاتجاه. | تتبع نسبة الانحراف لتحديد الاتجاهات والانعكاسات. |

| تحديد نقاط وقف الخسارة | قم بتعيين نقاط وقف الخسارة باستخدام نسبة الانحراف لإدارة المخاطر. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29