En la vida, la gente suele esperar con impaciencia que los precios de la vivienda sigan subiendo. Del mismo modo, en el mercado bursátil, muchos inversores también esperan que la subida de los precios de las acciones parezca retroceder. Esta opinión del mercado no sólo refleja la psicología general de los inversores, sino que también puede afectar realmente al precio de las acciones al alza o a la baja. Por ello, el Indicador de Ausencia de Comportamiento (BIAS) se utiliza ampliamente en los círculos de inversores como una herramienta analítica diseñada para ayudar a los inversores a identificar el riesgo de un posible retroceso en un precio de las acciones al alza. En la siguiente sección, analizaremos en detalle el indicador de desviación y sus técnicas de aplicación.

¿Qué es el indicador de desviación?

Su nombre en inglés es Bias Ratio, que es un indicador de análisis técnico utilizado para medir el grado de desviación entre el precio de un activo financiero y su media móvil. Ayuda a los inversores a determinar si el mercado está sobrecomprado o sobrevendido y si existe la posibilidad de un retroceso de los precios.

Uno de sus orígenes teóricos se remonta a la Ley de Granville, que afirma que los precios de las acciones siempre volverán a su media a largo plazo. Esta idea se basa en el efecto de «reversión a la media» que existe en el mercado, lo que significa que tras una desviación significativa, el precio de una acción suele tender a converger a su nivel medio.

Esta teoría se basa en el análisis de la psicología del inversor, que sugiere que las desviaciones de los precios reflejan las fluctuaciones de la psicología del mercado. Cuando el precio de las acciones se desvía demasiado de su media móvil, la tendencia psicológica de los inversores tiende a empujar el precio de las acciones de nuevo hacia su media. Por lo tanto, este indicador también refleja el impacto de la opinión del mercado en los movimientos del precio de las acciones.

Concretamente, cuando el precio de las acciones se sitúa muy por encima de la SMA, la opinión exagerada del mercado puede hacer que los inversores empiecen a preocuparse por el riesgo de un retroceso, lo que podría hacer que el precio de las acciones bajara y volviera hacia la SMA. A la inversa, cuando el precio de las acciones está significativamente por debajo de la SMA, un pesimismo excesivo en el mercado puede desencadenar el interés comprador de los inversores, empujando el precio de las acciones al alza y acercándose a la SMA.

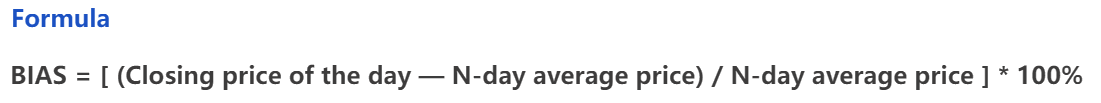

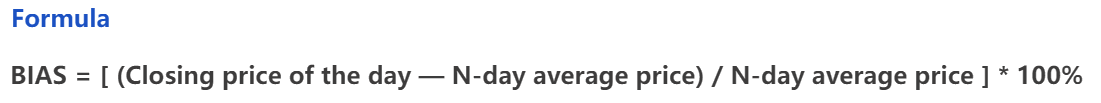

Como herramienta de medición de esta teoría, el indicador de desviación ayuda a los inversores a evaluar la probabilidad de que el precio de una acción vuelva a su media calculando cuánto se ha desviado el precio de la acción de la media. Y el proceso de cálculo es relativamente sencillo, ya que se obtiene convirtiendo la diferencia entre el precio actual y la media móvil en un porcentaje. La fórmula concreta es Desviación = (Precio actual - Media móvil) Media móvil x 100 por cien.

Entre ellas, la media móvil (MA) es la media del precio de las acciones en un determinado periodo de tiempo; el ciclo común incluye 6 días, 12 días, 24 días, etc. Y el precio actual suele ser el precio de cierre. Suponiendo que el precio de cierre de hoy es de 90 $ y el precio medio de los últimos 24 días es de 100 $. entonces la desviación = (90-100)100=-10%.

Al mismo tiempo, el indicador de desviación es eficaz para revelar estados extremos del mercado, como la sobrecompra o la sobreventa. Muestra valores positivos o negativos significativos cuando el precio se desvía demasiado de la media móvil, ayudando así a los inversores a reconocer cuándo el mercado está sobrecomprado o sobrevendido. Esta información proporciona a los inversores pistas clave para identificar posibles oportunidades de retroceso o repunte.

Observando estos extremos, los inversores pueden reconocer si el mercado está experimentando subidas o bajadas excesivas y también ser capaces de ajustar su estrategia de inversiones para evitar riesgos o aprovechar las oportunidades de rebote cuando sea oportuno. Utilizar las señales que proporciona el indicador de desviación en el momento adecuado puede optimizar eficazmente las decisiones de inversión y reducir los riesgos potenciales, al tiempo que se aprovechan las oportunidades que surgen de los retrocesos del mercado.

Además, el indicador de desviación puede dar señales frecuentes de compra y venta en un entorno de mercado con una gran volatilidad de precios. Estas señales frecuentes pueden llevar a veces a los inversores a hacer demasiadas operaciones, aumentando así los costes de trading. Se puede incurrir en comisiones y gastos de deslizamiento en cada operación y, a largo plazo, estos costes pueden tener un impacto negativo en el rendimiento global de las inversiones. Por lo tanto, los inversores deben tener cuidado al interpretar las señales cuando las utilicen para evitar añadir costes innecesarios por exceso de operaciones.

Por supuesto, utilizar el indicador de desviación de forma aislada puede dar lugar a un análisis incompleto. Esto se debe a que, por sí solo, refleja principalmente el grado de desviación de los precios con respecto al SMA y no puede abarcar toda la información del mercado. Para mejorar la precisión de la toma de decisiones, los inversores deberían utilizarlo en combinación con otros indicadores técnicos (por ejemplo, MACD, RSI, etc.). Estos indicadores pueden proporcionar un análisis más completo de las tendencias del mercado, el impulso y las situaciones de sobrecompra y sobreventa, ayudando así a los inversores a tomar decisiones de inversión más científicas.

Como dijo Warren Buffett, captar los cambios en la opinión del mercado puede proporcionar a los inversores excelentes oportunidades de inversión. En consecuencia, el indicador de desviación, como herramienta analítica sencilla pero eficaz, desempeña un papel importante en el trading diario de los inversores. Ayuda a los inversores a identificar los estados extremos del mercado y proporciona una herramienta práctica para ajustar las estrategias de inversión y aprovechar las oportunidades del mercado.

Cómo interpretar el indicador de desviación

Como indicador que mide el grado de desviación de los precios con respecto a una media móvil, su función principal es ayudar a los inversores a identificar los estados de sobrecompra y sobreventa en el mercado. Al entender e interpretar el indicador de desviación, los inversores pueden identificar con mayor precisión las sobrecompras en el mercado para poder ajustar sus estrategias de inversión a tiempo, aprovechar las oportunidades potenciales en el mercado y optimizar sus decisiones de trading.

Al calcularlo, los inversores pueden distinguir en primer lugar si pertenece a un valor positivo o negativo. En general, cuando el precio de las acciones se sitúa por encima de la media móvil, el indicador de desviación es positivo. Esto indica que el mercado se encuentra en un estado de sobrecompra cuando el precio tiene una gran desviación con respecto a la media móvil. En otras palabras, esto suele significar que el mercado ha subido demasiado rápido a corto plazo y que existe el riesgo de un retroceso. Este nivel de desviación puede ayudar a los inversores a decidir si necesitan ajustar su estrategia o considerar la posibilidad de tomar ganancias.

Normalmente, cuando el indicador de desviación supera el 8% o el 10%, los riesgos tienden a superar a los beneficios. En este caso, es posible que el mercado se haya sobrecalentado y que los inversores vendan rápidamente para bloquear las ganancias. Los traders a corto plazo y los inversores minoristas, en particular, pueden actuar con rapidez por temor a un retroceso de los precios, aumentando así la volatilidad del mercado. Por ello, suele ser una señal de advertencia para recordar a los inversores que sean cautos en las condiciones actuales del mercado.

Y cuando la cotización está por debajo de la media móvil, la desviación es negativa. Indica que el mercado se encuentra en un estado de sobreventa cuando el precio se ha desviado significativamente con respecto a la media móvil. En otras palabras, esto suele significar que la caída a corto plazo del mercado ha sido demasiado rápida y que puede haber cierto potencial de rebote. Este nivel de desviación puede ayudar a los inversores a identificar posibles oportunidades de compra o a evaluar si es necesario ajustar su estrategia de posiciones.

Cuanto mayor sea el valor negativo del indicador de desviación, más se está alejando la cotización de la media, lo que a menudo crea el impulso para un repunte. Al igual que una pelota presionada contra el agua tiene una tendencia natural a flotar hacia arriba, cuando el precio de una acción cae excesivamente por debajo de la SMA, el mercado puede experimentar alguna fuerza correctiva que empuje el precio de la acción de nuevo cerca de la SMA. Como resultado, esto suele ser una señal de rebote, que sugiere que el mercado puede estar experimentando un repunte de precios.

Y dependiendo del grado de desviación entre el precio y las medias móviles, si su valor es grande, suele indicar que el precio se ha desviado significativamente de las medias, señalando que el mercado puede estar sobrecomprado o sobrevendido. Si el valor del BIAS es pequeño, significa que la desviación del precio con respecto a la media es pequeña, que el mercado se encuentra en el rango normal de fluctuaciones, que la variación del precio es más coherente con la media y que la tendencia es relativamente suave.

Cuando el indicador de desviación es grande y sistemáticamente positiva, suele indicar que el mercado está sobrecomprado y puede producirse una corrección de los precios. En ese momento, los inversores deben ser cautos y plantearse reducir posiciones o vigilar para evitar pérdidas. Cuando la desviación es grande y sistemáticamente negativa, suele significar que el mercado está sobrevendido y los precios pueden repuntar. Los inversores pueden considerar la posibilidad de aumentar o incrementar sus posiciones para aprovechar un posible repunte.

Cuando la desviación se mantiene dentro de un rango moderado y en línea con la tendencia del precio, suele considerarse una señal de que la tendencia en el mercado es estable y tiene probabilidades de continuar. En este caso, el BIAS no sólo ayuda a los traders a confirmar la fuerza de la tendencia actual, sino que también indica la dirección de la tendencia, proporcionando así un fuerte apoyo para desarrollar estrategias de trading precisas.

Cuando el indicador de desviación muestra valores extremos y comienza a retroceder, suele indicar una posible inversión de la tendencia del mercado. Por ejemplo, un BIAS positivo muy alto o un BIAS negativo muy bajo pueden indicar que el mercado está sobrecomprado o vendido. Y cuando el indicador BIAS vuelve a la media, puede señalar un cambio de tendencia. Los inversores deben observar este proceso para aprovechar el momento oportuno para ajustar su estrategia de inversiones.

Al interpretar el indicador de desviación también es importante fijarse en sus parámetros de periodo. En general, el BIAS a corto plazo (como 5 días) para el trading a corto plazo puede reflejar rápidamente las fluctuaciones de precios a corto plazo para ayudar a los traders a aprovechar las oportunidades a corto plazo. En cambio, el BIAS a largo plazo (por ejemplo, 50 dólares) es adecuado para las inversiones a largo plazo, ya que analiza los cambios en las tendencias a largo plazo y proporciona a los inversores una base sólida para la toma de decisiones. Utilizando una combinación de indicadores de desviación a corto y largo plazo se pueden captar con mayor precisión los movimientos del mercado y optimizar las estrategias de inversión.

También puede combinarse con otros indicadores técnicos como el MACD, el RSI y el kdj, lo que puede mejorar significativamente la precisión y la fiabilidad del análisis. El MACD ayuda a identificar los cambios de tendencia, el RSI proporciona señales de sobrecompra o sobreventa y el KDJ muestra los extremos de los precios. Combinando estos indicadores, los inversores pueden analizar el estado del mercado de forma más exhaustiva y, por tanto, tomar decisiones de trading más científicas.

En conclusión, el indicador de desviación, como herramienta analítica sencilla pero eficaz, puede ayudar a los inversores a identificar posibles señales de compra y venta en el mercado. Al mismo tiempo, debe analizarse junto con otros indicadores técnicos y factores fundamentales del mercado para formar una decisión de inversión más completa y mejorar la tasa de éxito de las decisiones de inversión.

Consejos para utilizar el indicador de desviación

Aunque, como simple herramienta analítica, el indicador de desviación puede proporcionar eficazmente señales de sobrecompra o sobreventa del mercado, no basta con confiar únicamente en ella para formular estrategias de inversión. La interpretación del RSI por sí sola puede ignorar la complejidad y la dinámica del mercado. Por lo tanto, los inversores deben analizar exhaustivamente una amplia gama de factores en la aplicación práctica para formular decisiones de inversión más precisas y científicas.

Por ejemplo, se utiliza generalmente para referirse al estado de sobrecompra o sobreventa cuando los precios son volátiles. Por ejemplo, cuando el indicador de desviación de 5 días alcanza el 5%, suele considerarse una desviación elevada; cuando el indicador de desviación de 10 días alcanza el 7%, el grado de desviación es aún mayor; y cuando el indicador de desviación de 20 días alcanza el 12%, indica que existe una desviación más significativa entre el precio y el SMA. Estos diferentes niveles de desviación pueden ayudar a los inversores a evaluar los extremos del mercado y, por tanto, a aprovechar mejor las posibles oportunidades de retroceso o rebote.

Y en el mercado bursátil, los distintos tipos de valores tienen diferentes niveles de sensibilidad al SMA. Normalmente, los valores de gran capitalización pueden tener un valor de referencia relativamente pequeño para este indicador debido a su mayor estabilidad. Las acciones de menor tamaño, por el contrario, tienden a tener fluctuaciones de precios más drásticas debido a su menor Capitalización bursátil y a su liquidez relativamente menor, por lo que el valor de referencia del indicador de desviación se fija más alto.

Esto significa que el indicador de desviación de los valores de gran capitalización puede indicar un estado de sobrecompra o sobreventa del mercado dentro de un rango de desviaciones más pequeño, mientras que los valores de pequeña capitalización pueden indicar condiciones de mercado similares dentro de un rango de desviaciones más amplio. Los inversores deben ajustar sus valores de referencia según el tipo de acción y las características del mercado para evaluar con mayor precisión las condiciones del mercado.

Además, dado que la formación y el cambio de las tendencias del mercado se ven afectados por una serie de factores, basarse únicamente en el indicador de desviación para emitir juicios de compra y venta puede dar lugar a juicios erróneos. Por ejemplo, el mercado puede seguir subiendo debido a unos factores fundamentales sólidos o a otras señales técnicas, y aunque muestre sobrecompra, puede que no se produzca un retroceso inmediato.

Además, los cambios en las noticias, la opinión del mercado y otros factores pueden afectar al tamaño del BIAS. Por ejemplo, cuando se produce un acontecimiento noticioso importante en el mercado, como la publicación del informe de beneficios de una empresa, un cambio de política o una actualización de los datos macroeconómicos, toda esta información puede tener un impacto inmediato en la cotización de las acciones, haciendo que fluctúe de forma anormal, por lo que confiar únicamente en el indicador de desviación puede no ser lo suficientemente exhaustivo.

En la práctica, el indicador de desviación puede no alcanzar los máximos esperados cuando el precio sube bruscamente, por ejemplo, por encima de 1.000 dólares, lo que puede llevar a los inversores a creer erróneamente que el mercado aún no está sobrecalentado. Por lo tanto, debe utilizarse junto con otros indicadores técnicos y métodos de análisis del mercado para mejorar la precisión y exhaustividad del juicio.

Además, los distintos tipos de trading requieren diferentes interpretaciones del BIAS. Por ejemplo, en el trading a corto plazo, cuando el BIAS positivo se hace grande, los inversores deben estar atentos a posibles retrocesos de los precios y considerar la posibilidad de reducir posiciones en el momento adecuado para bloquear las ganancias. En ese momento, la cotización puede haberse alejado de la SMA y el mercado puede estar sobrecomprado, lo que aumenta el riesgo de un retroceso. Al vigilar los cambios en el indicador de desviación, los traders a corto plazo pueden ajustar sus estrategias a tiempo para evitar pérdidas debidas a retrocesos del mercado.

Para los poseedores a medio y largo plazo, antes de que el precio de las acciones vuelva a la media, pueden seguir manteniendo sus inversiones y esperar a que el mercado retroceda hasta acercarse a la media antes de plantearse vender. Los cambios en el indicador de desviación pueden ayudar a determinar la tendencia de ajuste del mercado, de modo que cuando el precio de las acciones se acerque a la media, según la situación del mercado, podrá tomar la decisión adecuada de vender y optimizar la estrategia de posición.

Cuando la divergencia negativa es alta, aunque puede haber un rebote, éste suele durar poco. Por lo tanto, los inversores no deben ir en largo a ciegas, sino que deben observar detenidamente la tendencia del mercado y evaluar la sostenibilidad y la fuerza del rebote para evitar los riesgos potenciales asociados a las fluctuaciones a corto plazo.

En conclusión, el indicador de desviación se utiliza principalmente para juzgar el estado de sobrecompra o sobreventa a corto plazo y tiene una utilidad limitada para juzgar la tendencia general global. Por lo tanto, los inversores deben combinar otros indicadores técnicos y métodos de análisis del mercado para juzgar de forma exhaustiva la tendencia del mercado. De este modo, podemos identificar mejor las oportunidades y los riesgos del mercado y desarrollar estrategias de trading más precisas y adaptables.

Consejos para aplicar el indicador de desviación

| Consejos de aplicación |

Descripción |

| Establecer el período apropiado |

Elija un periodo medio móvil (por ejemplo, 5, 10, 20 días) para la volatilidad. |

| Observar los valores extremos |

Una desviación extrema (>8% o -8%) indica un posible cambio de tendencia. |

| Combinar con otros indicadores |

Utilice el indicador de desviación con el RSI y el MACD para obtener mejores señales. |

| Observar los cambios de tendencia |

Siga el indicador de desviación para detectar tendencias y retrocesos. |

| Fijar puntos de Stop Loss |

Establezca puntos de stop-loss con el indicador de desviación para gestionar el riesgo. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.