Na vida, as pessoas frequentemente esperam ansiosamente pelo aumento contínuo dos preços dos imóveis. Da mesma forma, no mercado de ações, muitos investidores também esperam que o aumento dos preços das ações possa parecer retroceder. Esse sentimento de mercado não apenas reflete a psicologia geral dos investidores, mas também pode realmente afetar o preço das ações para cima ou para baixo. Como resultado, o Indicador Comportamental de Ausência (BIAS) é amplamente usado em círculos de investidores como uma ferramenta analítica projetada para ajudar os investidores a identificar o risco de uma possível retração no aumento do preço das ações. Na próxima seção, discutiremos o indicador de desvio BIAS e suas técnicas de aplicação em detalhes.

O que significa Indicador de Desvio?

Seu nome em inglês é Bias Ratio, que é um indicador de análise técnica usado para medir o grau de desvio entre o preço de um ativo financeiro e sua média móvel. Ele ajuda os investidores a determinar se o mercado está sobrecomprado ou sobrevendido e se há possibilidade de retração de preço.

Uma de suas origens teóricas pode ser rastreada até a Lei de Granville, que afirma que os preços das ações sempre retornarão à sua média de longo prazo. Essa ideia é baseada no efeito "reversão média" que existe no mercado, o que significa que, após um desvio significativo, o preço de uma ação geralmente tende a convergir para seu nível médio.

Esta teoria é baseada na análise da psicologia do investidor, que sugere que os desvios de preço refletem flutuações na psicologia do mercado. Quando o preço das ações se desvia muito de sua média móvel, a tendência psicológica dos investidores tende a empurrar o preço das ações de volta para sua média. Portanto, este indicador de desvio também reflete o impacto do sentimento do mercado nos movimentos dos preços das ações.

Especificamente, quando o preço das ações está significativamente acima da SMA, o sentimento superaquecido do mercado pode fazer com que os investidores comecem a se preocupar com o risco de um recuo, o que pode levar o preço das ações para baixo e de volta para a SMA. Por outro lado, quando o preço das ações está significativamente abaixo da SMA, o pessimismo excessivo no mercado pode desencadear o interesse de compra dos investidores, levando o preço das ações a se recuperar e se aproximar da SMA.

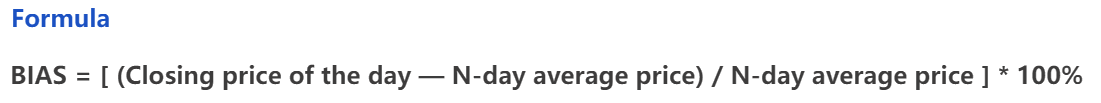

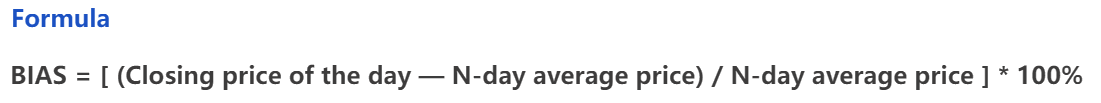

Como uma ferramenta de medição para essa teoria, o indicador de desvio BIAS ajuda os investidores a avaliar a probabilidade de um preço de ação retornar à sua média, calculando o quanto o preço da ação se desviou da média. E o processo de cálculo é relativamente simples, pois pode ser derivado convertendo a lacuna entre o preço atual e a média móvel em uma porcentagem. A fórmula específica é Desvio = (Preço Atual - Média Móvel) ~ Média Móvel x 100 por cento.

Entre elas, a média móvel (MA) é a média do preço das ações em um determinado período de tempo; o ciclo comum inclui 6 dias, 12 dias, 24 dias, etc. E o preço atual geralmente é o preço de fechamento. Supondo que o preço de fechamento de hoje seja $ 90 e o preço médio dos últimos 24 dias seja $ 100, então o desvio = (90-100) ^ 100 = -10%.

Ao mesmo tempo, o indicador de desvio BIAS é eficaz em revelar estados extremos do mercado, como sobrecompra ou sobrevenda. Ele mostra valores positivos ou negativos significativos quando o preço se desvia muito da média móvel, ajudando assim os investidores a reconhecer quando o mercado está sobrecomprado ou sobrevendido. Essas informações fornecem aos investidores pistas importantes para identificar potenciais oportunidades de recuo ou alta.

Ao observar esses extremos, os investidores podem reconhecer se o mercado está passando por altas ou baixas excessivas e também ser capazes de ajustar sua estratégia de investimento para evitar riscos ou aproveitar oportunidades de recuperação quando apropriado. Usar os sinais fornecidos pelo indicador de desvio no momento certo pode efetivamente otimizar decisões de investimento e reduzir riscos potenciais enquanto aproveita oportunidades decorrentes de reversões de mercado.

Além disso, o indicador de desvio pode dar sinais frequentes de compra e venda em um ambiente de mercado com alta volatilidade de preços. Essa sinalização frequente pode, às vezes, levar os investidores a fazer muitas negociações, aumentando assim os custos de negociação. Comissões e taxas de deslizamento podem ser incorridas em cada negociação e, a longo prazo, esses custos podem ter um impacto negativo nos retornos gerais do investimento. Portanto, os investidores precisam ter cuidado ao interpretar os sinais ao usá-los para evitar adicionar custos desnecessários ao negociar em excesso.

Claro, usar o indicador de desvio isoladamente pode resultar em uma análise incompleta. Isso ocorre porque, por si só, ela reflete principalmente a extensão do desvio de preço da SMA e não pode cobrir todas as informações de mercado. Para melhorar a precisão da tomada de decisão, os investidores devem usá-la em combinação com outros indicadores técnicos (por exemplo, MACD, RSI, etc.). Esses indicadores podem fornecer uma análise mais abrangente das tendências de mercado, momentum e situações de sobrecompra e sobrevenda, ajudando assim os investidores a tomar decisões de investimento mais científicas.

Como Warren Buffett disse, compreender mudanças no sentimento do mercado pode fornecer aos investidores excelentes oportunidades de investimento. Como resultado, o indicador de desvio, como uma ferramenta analítica simples, mas eficaz, desempenha um papel importante nas negociações diárias dos investidores. Ele ajuda os investidores a identificar estados extremos do mercado e fornece uma ferramenta conveniente para ajustar estratégias de investimento e aproveitar oportunidades de mercado.

Como ler o Indicador de Desvio

Como um indicador que mede o grau de desvio de preço de uma média móvel, sua principal função é ajudar os investidores a identificar estados de sobrecompra e sobrevenda no mercado. Ao entender e interpretar o indicador de desvio, os investidores podem identificar com mais precisão as reações exageradas no mercado para que possam ajustar suas estratégias de investimento em tempo hábil, aproveitar oportunidades potenciais no mercado e otimizar suas decisões de negociação.

Ao calculá-lo, os investidores podem primeiro distinguir se ele pertence a um valor positivo ou negativo. Em termos gerais, quando o preço das ações está acima da média móvel, o indicador de desvio é positiva. Isso indica que o mercado está em um estado de sobrecompra quando o preço tem um grande desvio em relação à média móvel. Em outras palavras, isso geralmente significa que o mercado subiu muito rápido no curto prazo e há risco de retração. Esse nível de desvio pode ajudar os investidores a decidir se precisam ajustar sua estratégia ou considerar obter lucros.

Normalmente, quando o indicador de desvio BIAS excede 8% ou 10%, os riscos tendem a superar os benefícios. Nesse caso, o mercado pode ter superaquecido e os investidores podem vender rapidamente para garantir lucros. Os traders de curto prazo e os investidores de varejo, em particular, podem agir rapidamente por medo de uma retração de preço, aumentando assim a volatilidade do mercado. Como tal, isso geralmente é um sinal de alerta para lembrar os investidores de serem cautelosos nas condições atuais do mercado.

E quando o preço das ações está abaixo da média móvel, o indicador de desvio é negativo. Ele indica que o mercado está em um estado de sobrevenda quando o preço desviou significativamente em relação à média móvel. Em outras palavras, isso geralmente significa que o declínio de curto prazo do mercado foi muito rápido e pode haver algum potencial para uma recuperação. Esse nível de desvio pode ajudar os investidores a identificar potenciais oportunidades de compra ou avaliar se é necessário ajustar sua estratégia de posição.

Quanto mais negativo for esse valor, mais o preço das ações se afasta da média, o que muitas vezes cria impulso para uma alta. Assim como uma bola pressionada na água tem uma tendência natural de flutuar para cima, quando o preço de uma ação cai excessivamente abaixo da SMA, o mercado pode experimentar alguma força corretiva que empurra o preço das ações de volta para perto da SMA. Como resultado, isso geralmente é um sinal de salto, sugerindo que o mercado pode estar passando por uma alta de preços.

E dependendo do grau de desvio entre o preço e as médias móveis, se seu valor for grande, geralmente indica que o preço desviou significativamente das médias, sinalizando que o mercado pode estar sobrecomprado ou sobrevendido. Se o valor do indicador de desvio BIAS for pequeno, significa que o desvio do preço da média é pequeno, o mercado está na faixa normal de flutuações, a mudança de preço é mais consistente com a média e a tendência é relativamente suave.

Quando é grande e consistentemente positivo, geralmente indica que o mercado está sobrecomprado e uma correção de preço pode ocorrer. Neste ponto, os investidores devem ser cautelosos e considerar reduzir posições ou observar para evitar perdas. Quando o desvio é grande e consistentemente negativo, geralmente significa que o mercado está sobrevendido e os preços podem se recuperar. Os investidores podem considerar construir ou aumentar suas posições para aproveitar uma possível alta.

Quando o desvio permanece dentro de uma faixa moderada e alinhado com a tendência do preço, isso geralmente é visto como um sinal de que a tendência do mercado é estável e provavelmente continuará. Nesse caso, o indicador de desvio BIAS não apenas ajuda os traders a confirmar a força da tendência atual, mas também indica a direção da tendência, fornecendo assim um forte suporte para o desenvolvimento de estratégias de negociação precisas.

Quando o BIAS mostra valores extremos e começa a regredir, geralmente sinaliza uma possível reversão da tendência do mercado. Por exemplo, um BIAS positivo muito alto ou um BIAS negativo muito baixo pode indicar que o mercado está sobrecomprado ou vendido. E quando o indicador de desvio BIAS reverte para a média, pode sinalizar uma reversão da tendência. Os investidores devem observar esse processo para capitalizar o momento de ajustar sua estratégia de investimento.

Ao interpretar o indicador de desvio BIAS, também é importante observar seus parâmetros de período. Em termos gerais, o BIAS de curto prazo (como 5 dias) para negociação de curto prazo pode refletir rapidamente as flutuações de preço de curto prazo para ajudar os traders a aproveitar as oportunidades de curto prazo. O BIAS de longo prazo (por exemplo, 50 dias), por outro lado, é adequado para investimentos de longo prazo, analisando mudanças em tendências de longo prazo e fornecendo aos investidores uma base sólida para a tomada de decisões. Usar uma combinação de taxas de desvio de curto e longo prazo pode compreender com mais precisão os movimentos do mercado e otimizar as estratégias de investimento.

Ele também pode ser combinado com outros indicadores técnicos, como MACD, RSI e KDJ, que podem aumentar significativamente a precisão e a confiabilidade da análise. O MACD ajuda a identificar mudanças nas tendências, o RSI fornece sinais de sobrecompra ou sobrevenda e o KDJ mostra extremos de preço. Ao combinar esses indicadores, os investidores conseguem analisar o estado do mercado de uma maneira mais abrangente e, assim, tomar decisões de negociação mais científicas.

Concluindo, o indicador de desvio, como uma ferramenta analítica simples, mas eficaz, pode ajudar os investidores a identificar potenciais sinais de compra e venda no mercado. Ao mesmo tempo, ele deve ser analisado em conjunto com outros indicadores técnicos e fundamentos de mercado para formar uma decisão de investimento mais abrangente e melhorar a taxa de sucesso das decisões de investimento.

Dicas para usar o indicador de desvio

Embora, como uma ferramenta analítica simples, o indicador de desvio possa efetivamente fornecer sinais de sobrecompra ou sobrevenda do mercado, confiar somente nela para formular estratégias de investimento não é suficiente. A interpretação do BIAS sozinha pode ignorar a complexidade e a dinâmica do mercado. Portanto, os investidores devem analisar de forma abrangente uma ampla gama de fatores na aplicação prática para formular decisões de investimento mais precisas e científicas.

Por exemplo, é geralmente usado para se referir ao status de sobrecompra ou sobrevenda quando os preços são voláteis. Por exemplo, quando o indicador SMA BIAS de 5 dias atinge 5%, é geralmente considerado um desvio alto; quando o SMA BIAS de 10 dias atinge 7%, o grau de desvio é ainda maior; e quando o SMA BIAS de 20 dias atinge 12%, indica que há um desvio mais significativo entre o preço e o SMA. Esses diferentes níveis de desvio podem ajudar os investidores a avaliar os extremos do mercado e, assim, capitalizar melhor em possíveis oportunidades de retração ou recuperação.

E no mercado de ações, diferentes tipos de ações têm diferentes níveis de sensibilidade ao BIAS. Normalmente, ações de grande capitalização podem ter um valor de referência relativamente pequeno para esse indicador devido à sua maior estabilidade. Ações menores, por outro lado, tendem a ter flutuações de preço mais drásticas devido à sua menor capitalização de mercado e relativamente menos liquidez, então o valor de referência do BIAS é definido mais alto.

Isso significa que o indicador de desvio BIAS para ações de grande capitalização pode indicar um estado de sobrecompra ou sobrevenda do mercado dentro de uma faixa menor de desvios, enquanto ações de pequena capitalização podem indicar condições de mercado semelhantes dentro de uma faixa maior de desvios. Os investidores devem ajustar seus valores de referência de acordo com o tipo de ação e as características do mercado para avaliar as condições de mercado com mais precisão.

Além disso, como a formação e a mudança das tendências de mercado são afetadas por uma variedade de fatores, confiar apenas no indicador de desvio BIAS para fazer julgamentos de compra e venda pode levar a julgamentos errados. Por exemplo, o mercado pode continuar a subir devido a fundamentos fortes ou outros sinais técnicos e, mesmo que mostre sobrecomprado, pode não haver um recuo imediato.

Além disso, mudanças de notícias, sentimento do mercado e outros fatores podem afetar o tamanho do BIAS. Por exemplo, quando há um grande evento de notícias no mercado, como a divulgação do relatório de lucros de uma empresa, uma mudança de política ou uma atualização de dados macroeconômicos, todas essas informações podem ter um impacto imediato no preço das ações, fazendo com que ele flutue anormalmente, então confiar apenas no indicador de desvio pode não ser abrangente o suficiente.

Na prática, o BIAS pode falhar em atingir as máximas esperadas quando o preço sobe bruscamente, por exemplo, acima de $1.000, o que pode levar os investidores a acreditarem erroneamente que o mercado ainda não está superaquecido. Portanto, ele deve ser usado em conjunto com outros indicadores técnicos e métodos de análise de mercado para melhorar a precisão e a abrangência do julgamento.

Além disso, diferentes tipos de negociação exigem diferentes interpretações de BIAS. Por exemplo, em negociações de curto prazo, quando o BIAS positivo se torna grande, os investidores devem estar alertas para possíveis retrações de preço e considerar reduzir posições no momento certo para garantir lucros. Neste ponto, o preço das ações pode ter se afastado da SMA e o mercado pode estar sobrecomprado, levando a um risco maior de um recuo. Ao monitorar as mudanças no indicador de desvio, os traders de curto prazo podem ajustar suas estratégias a tempo para evitar perdas devido a recuos do mercado.

Para detentores de médio e longo prazo, antes que o preço das ações retorne à média, eles podem continuar a manter seu investimento e esperar que o mercado volte para perto da média antes de considerar a venda. Mudanças no indicador de desvio podem ajudar a determinar a tendência de ajuste do mercado, de modo que quando o preço das ações estiver próximo da média, de acordo com a situação do mercado, você pode tomar a decisão apropriada para vender e otimizar a estratégia de posição.

Quando a divergência negativa é alta, embora possa haver uma recuperação, a recuperação geralmente é curta. Portanto, os investidores não devem entrar em posições compradas às cegas, mas devem observar cuidadosamente a tendência do mercado e avaliar a sustentabilidade e a força da recuperação para evitar os riscos potenciais associados a flutuações de curto prazo.

Concluindo, o indicador de desvio é usada principalmente para julgar o status de sobrecompra ou sobrevenda de curto prazo e é de uso limitado para julgar a tendência geral. Portanto, os investidores devem combinar outros indicadores técnicos e métodos de análise de mercado para julgar de forma abrangente a tendência do mercado. Dessa forma, podemos identificar melhor as oportunidades e os riscos do mercado e desenvolver estratégias de negociação mais precisas e adaptáveis.

Dicas para aplicar o Indicador de Desvio

| Dicas de aplicação |

Descrição |

| Definir o período apropriado |

Escolha um período de média móvel (por exemplo, 5, 10, 20 dias) para volatilidade. |

| Observando valores extremos |

Desvio extremo (>8% ou }-8%) indica reversão potencial. |

| Combine com outros indicadores |

Use o indicador de desvio com RSI e MACD para melhores sinais. |

| Fique atento às mudanças de tendências. |

Acompanhe o indicador de desvio para identificar tendências e reversões. |

| Definindo pontos de stop loss |

Defina pontos de stop-loss com o indicador de desvio para gerenciar riscos. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.