Dalam kehidupan, orang sering kali menantikan kenaikan harga perumahan yang berkelanjutan. Begitu pula di pasar saham, banyak investor juga berharap bahwa kenaikan harga saham dapat terlihat kembali. Sentimen pasar ini tidak hanya mencerminkan psikologi umum investor tetapi juga dapat memengaruhi harga saham naik atau turun. Akibatnya, Indikator Perilaku Ketidakhadiran (BIAS) banyak digunakan di kalangan investor sebagai alat analisis yang dirancang untuk membantu investor mengidentifikasi risiko kemungkinan kemunduran harga saham yang meningkat. Di bagian berikutnya, kita akan membahas indikator BIAS dan teknik penerapannya secara terperinci.

Apa arti Rasio Deviasi?

Nama bahasa Inggrisnya adalah Bias Ratio, yang merupakan indikator analisis teknis yang digunakan untuk mengukur tingkat deviasi antara harga aset keuangan dan rata-rata pergerakannya. Indikator ini membantu investor untuk menentukan apakah pasar sedang overbought atau oversold dan apakah ada kemungkinan harga akan kembali naik.

Salah satu asal usul teoritisnya dapat ditelusuri kembali ke Hukum Granville, yang menyatakan bahwa harga saham akan selalu kembali ke rata-rata jangka panjangnya. Ide ini didasarkan pada efek "mean reversion" yang ada di pasar, yang berarti bahwa setelah penyimpangan yang signifikan, harga saham biasanya cenderung konvergen ke level rata-ratanya.

Teori ini didasarkan pada analisis psikologi investor, yang menyatakan bahwa penyimpangan harga mencerminkan fluktuasi psikologi pasar. Ketika harga saham menyimpang terlalu jauh dari rata-rata pergerakannya, kecenderungan psikologis investor cenderung mendorong harga saham kembali ke arah rata-ratanya. Oleh karena itu, indikator ini juga mencerminkan dampak sentimen pasar terhadap pergerakan harga saham.

Secara khusus, ketika harga saham jauh di atas SMA, sentimen pasar yang terlalu panas dapat menyebabkan investor mulai khawatir tentang risiko kemunduran, yang dapat mendorong harga saham turun dan kembali mendekati SMA. Sebaliknya, ketika harga saham jauh di bawah SMA, pesimisme yang berlebihan di pasar dapat memicu minat beli dari investor, mendorong harga saham untuk reli dan bergerak mendekati SMA.

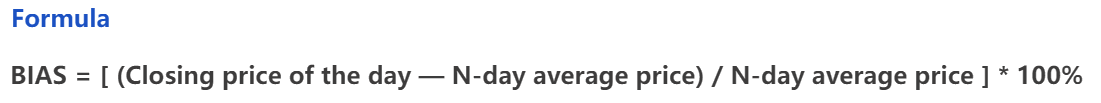

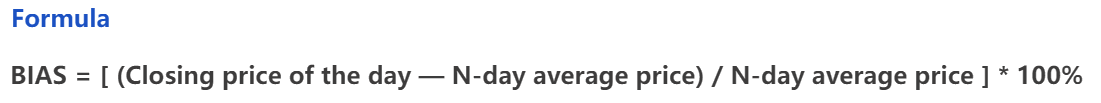

Sebagai alat ukur untuk teori ini, indikator BIAS membantu investor menilai kemungkinan harga saham kembali ke nilai rata-ratanya dengan menghitung seberapa jauh harga saham telah menyimpang dari nilai rata-rata. Proses perhitungannya pun relatif sederhana, karena dapat diperoleh dengan mengubah selisih antara harga saat ini dan rata-rata bergerak menjadi persentase. Rumus spesifiknya adalah Deviasi = (Harga Saat Ini - Rata-rata Bergerak) ~ Rata-rata Bergerak x 100 persen.

Di antara semuanya, moving average (MA) adalah rata-rata harga saham dalam periode waktu tertentu; siklus umum mencakup 6 hari, 12 hari, 24 hari, dst. Dan harga saat ini biasanya adalah harga penutupan. Dengan asumsi bahwa harga penutupan hari ini adalah $90 dan harga rata-rata 24 hari terakhir adalah $100, maka deviasinya = (90-100)^100=-10%.

Pada saat yang sama, indikator BIAS efektif dalam mengungkap kondisi pasar yang ekstrem, seperti overbuyt atau oversold. Indikator ini menunjukkan nilai positif atau negatif yang signifikan ketika harga menyimpang terlalu jauh dari moving average, sehingga membantu investor mengenali saat pasar sedang overbought atau oversold. Informasi ini memberi investor petunjuk utama untuk mengidentifikasi potensi pullback atau peluang rally.

Dengan mengamati titik-titik ekstrem ini, investor dapat mengenali apakah pasar mengalami kenaikan atau penurunan yang berlebihan dan juga dapat menyesuaikan strategi investasi mereka untuk menghindari risiko atau memanfaatkan peluang pemulihan jika diperlukan. Menggunakan sinyal yang disediakan oleh Deviation Ratio pada waktu yang tepat dapat secara efektif mengoptimalkan keputusan investasi dan mengurangi potensi risiko sekaligus memanfaatkan peluang yang timbul dari pembalikan pasar.

Selain itu, rasio deviasi dapat memberikan sinyal beli dan jual yang sering dalam lingkungan pasar dengan volatilitas harga yang tinggi. Sinyal yang sering seperti itu terkadang dapat menyebabkan investor melakukan terlalu banyak perdagangan, sehingga meningkatkan biaya perdagangan. Komisi dan biaya slippage dapat dikenakan pada setiap perdagangan, dan dalam jangka panjang, biaya ini dapat berdampak negatif pada pengembalian investasi secara keseluruhan. Oleh karena itu, investor perlu berhati-hati dalam menafsirkan sinyal saat menggunakannya untuk menghindari penambahan biaya yang tidak perlu akibat perdagangan yang berlebihan.

Tentu saja, penggunaan rasio deviasi secara terpisah dapat menghasilkan analisis yang tidak lengkap. Hal ini karena, dengan sendirinya, rasio tersebut terutama mencerminkan tingkat deviasi harga dari SMA dan tidak dapat mencakup semua informasi pasar. Untuk meningkatkan akurasi pengambilan keputusan, investor harus menggunakannya dalam kombinasi dengan indikator teknis lainnya (misalnya, MACD, RSI, dll.). Indikator-indikator ini dapat memberikan analisis yang lebih komprehensif tentang tren pasar, momentum, dan situasi overbought dan oversold, sehingga membantu investor membuat keputusan investasi yang lebih ilmiah.

Seperti yang dikatakan Warren Buffett, memahami perubahan sentimen pasar dapat memberi investor peluang investasi yang sangat baik. Hasilnya, Deviation Ratio, sebagai alat analisis yang sederhana namun efektif, memainkan peran penting dalam perdagangan harian investor. Alat ini membantu investor mengidentifikasi kondisi pasar yang ekstrem dan menyediakan alat yang mudah digunakan untuk menyesuaikan strategi investasi dan memanfaatkan peluang pasar.

Cara membaca Indikator Deviasi

Sebagai indikator yang mengukur tingkat deviasi harga dari moving average, fungsi utamanya adalah membantu investor mengidentifikasi kondisi overbought dan oversold di pasar. Dengan memahami dan menginterpretasikan rasio deviasi, investor dapat mengidentifikasi reaksi berlebihan di pasar dengan lebih akurat sehingga mereka dapat menyesuaikan strategi investasi mereka tepat waktu, memanfaatkan peluang potensial di pasar, dan mengoptimalkan keputusan perdagangan mereka.

Dengan menghitungnya, investor dapat terlebih dahulu membedakan apakah nilainya positif atau negatif. Secara umum, ketika harga saham berada di atas moving average, rasio deviasinya positif. Hal ini menunjukkan bahwa pasar berada dalam kondisi jenuh beli ketika harga memiliki deviasi yang besar relatif terhadap moving average. Dengan kata lain, ini biasanya berarti bahwa pasar telah naik terlalu cepat dalam jangka pendek dan ada risiko kemunduran. Tingkat deviasi ini dapat membantu investor memutuskan apakah mereka perlu menyesuaikan strategi mereka atau mempertimbangkan untuk mengambil untung.

Biasanya, ketika BIAS melebihi 8% atau 10%, risiko cenderung lebih besar daripada manfaatnya. Dalam kasus ini, pasar mungkin terlalu panas dan investor mungkin menjual dengan cepat untuk mengunci keuntungan. Pedagang jangka pendek dan investor ritel, khususnya, mungkin bertindak cepat karena takut akan penurunan harga, sehingga meningkatkan volatilitas pasar. Dengan demikian, ini biasanya merupakan sinyal peringatan untuk mengingatkan investor agar berhati-hati dalam kondisi pasar saat ini.

Dan ketika harga saham berada di bawah moving average, deviasinya negatif. Ini menunjukkan bahwa pasar berada dalam kondisi jenuh jual ketika harga telah menyimpang secara signifikan relatif terhadap moving average. Dengan kata lain, ini biasanya berarti bahwa penurunan jangka pendek pasar terlalu cepat dan mungkin ada potensi untuk rebound. Tingkat deviasi ini dapat membantu investor mengidentifikasi peluang pembelian potensial atau menilai apakah perlu untuk menyesuaikan strategi posisi mereka.

Semakin tinggi nilai negatif ini, semakin jauh harga saham bergerak menjauh dari rata-rata, yang sering kali menciptakan momentum untuk reli. Sama seperti bola yang ditekan ke dalam air memiliki kecenderungan alami untuk mengapung ke atas, ketika harga saham jatuh jauh di bawah SMA, pasar mungkin mengalami beberapa kekuatan korektif yang mendorong harga saham kembali mendekati SMA. Akibatnya, ini biasanya merupakan sinyal pantulan, yang menunjukkan bahwa pasar mungkin mengalami reli harga.

Dan tergantung pada tingkat deviasi antara harga dan moving average, jika nilainya besar, biasanya menunjukkan bahwa harga telah menyimpang secara signifikan dari rata-rata, yang menandakan bahwa pasar mungkin overbought atau oversold. Jika nilai BIAS kecil, berarti deviasi harga dari rata-rata kecil, pasar berada dalam kisaran fluktuasi normal, perubahan harga lebih konsisten dengan rata-rata, dan trennya relatif mulus.

Bila nilainya besar dan konsisten positif, biasanya hal ini mengindikasikan bahwa pasar sedang kelebihan beli dan koreksi harga dapat terjadi. Pada titik ini, investor harus berhati-hati dan mempertimbangkan untuk mengurangi posisi atau mengamati untuk menghindari kerugian. Bila deviasinya besar dan konsisten negatif, biasanya berarti bahwa pasar sedang kelebihan jual dan harga dapat bangkit kembali. Investor dapat mempertimbangkan untuk membangun atau menambah posisi mereka untuk memanfaatkan potensi kenaikan.

Bila deviasi tetap dalam kisaran moderat dan sejalan dengan tren harga, ini biasanya dilihat sebagai sinyal bahwa tren pasar stabil dan kemungkinan akan berlanjut. Dalam hal ini, BIAS tidak hanya membantu pedagang untuk mengonfirmasi kekuatan tren saat ini tetapi juga menunjukkan arah tren, sehingga memberikan dukungan kuat untuk mengembangkan strategi perdagangan yang tepat.

Ketika BIAS menunjukkan nilai ekstrem dan mulai mengalami kemunduran, biasanya hal itu menandakan kemungkinan pembalikan tren pasar. Misalnya, BIAS positif yang sangat tinggi atau BIAS negatif yang sangat rendah dapat mengindikasikan bahwa pasar sedang mengalami kelebihan beli atau kelebihan jual. Dan ketika indikator BIAS kembali ke nilai rata-rata, hal itu dapat menandakan pembalikan tren. Investor harus memperhatikan proses ini untuk memanfaatkan waktu guna menyesuaikan strategi investasi mereka.

Saat menafsirkan indikator BIAS, penting juga untuk melihat parameter periodenya. Secara umum, BIAS jangka pendek (misalnya 5 hari) untuk perdagangan jangka pendek dapat dengan cepat mencerminkan fluktuasi harga jangka pendek untuk membantu pedagang memahami peluang jangka pendek. BIAS jangka panjang (misalnya, 50 hari), di sisi lain, cocok untuk investasi jangka panjang, menganalisis perubahan tren jangka panjang dan memberi investor dasar yang kuat untuk pengambilan keputusan. Menggunakan kombinasi rasio deviasi jangka pendek dan jangka panjang dapat lebih akurat memahami pergerakan pasar dan mengoptimalkan strategi investasi.

Indikator ini juga dapat dikombinasikan dengan indikator teknis lain seperti MACD, RSI, dan KDJ, yang dapat meningkatkan akurasi dan keandalan analisis secara signifikan. MACD membantu mengidentifikasi perubahan tren, RSI memberikan sinyal jenuh beli atau jenuh jual, dan KDJ menunjukkan harga ekstrem. Dengan menggabungkan indikator-indikator ini, investor dapat menganalisis keadaan pasar secara lebih komprehensif dan dengan demikian membuat keputusan perdagangan yang lebih ilmiah.

Kesimpulannya, Deviation Ratio, sebagai alat analisis yang sederhana namun efektif, dapat membantu investor mengidentifikasi sinyal beli dan jual yang potensial di pasar. Pada saat yang sama, rasio ini harus dianalisis bersama dengan indikator teknis dan fundamental pasar lainnya untuk membentuk keputusan investasi yang lebih komprehensif dan meningkatkan tingkat keberhasilan keputusan investasi.

Tips untuk menggunakan Deviation Ratio

Meskipun, sebagai alat analisis sederhana, alat ini dapat secara efektif memberikan sinyal pasar yang overbought atau oversold, mengandalkan alat ini saja untuk merumuskan strategi investasi tidaklah cukup. Interpretasi BIAS saja dapat mengabaikan kompleksitas dan dinamika pasar. Oleh karena itu, investor harus menganalisis secara komprehensif berbagai faktor dalam aplikasi praktis untuk merumuskan keputusan investasi yang lebih akurat dan ilmiah.

Misalnya, secara umum digunakan untuk merujuk pada status overbought atau oversold ketika harga sedang fluktuatif. Misalnya, ketika indikator SMA BIAS 5 hari mencapai 5%, biasanya dianggap sebagai deviasi tinggi; ketika SMA BIAS 10 hari mencapai 7%, tingkat deviasinya bahkan lebih besar; dan ketika SMA BIAS 20 hari mencapai 12%, ini menunjukkan bahwa ada deviasi yang lebih signifikan antara harga dan SMA. Tingkat deviasi yang berbeda ini dapat membantu investor menilai ekstrem pasar dan dengan demikian memanfaatkan peluang retracement atau rebound yang mungkin terjadi dengan lebih baik.

Dan di pasar saham, berbagai jenis saham memiliki tingkat sensitivitas yang berbeda terhadap BIAS. Biasanya, saham berkapitalisasi besar mungkin memiliki nilai referensi yang relatif kecil untuk indikator ini karena stabilitasnya yang lebih tinggi. Di sisi lain, saham yang lebih kecil cenderung memiliki fluktuasi harga yang lebih drastis karena kapitalisasi pasarnya yang lebih kecil dan likuiditasnya yang relatif lebih sedikit, sehingga nilai referensi BIAS ditetapkan lebih tinggi.

Artinya, BIAS untuk saham berkapitalisasi besar dapat mengindikasikan kondisi pasar yang overbought atau oversold dalam rentang deviasi yang lebih kecil, sementara saham berkapitalisasi kecil dapat mengindikasikan kondisi pasar yang serupa dalam rentang deviasi yang lebih luas. Investor harus menyesuaikan nilai referensi mereka menurut jenis saham dan karakteristik pasar untuk menilai kondisi pasar dengan lebih akurat.

Selain itu, karena pembentukan dan perubahan tren pasar dipengaruhi oleh berbagai faktor, mengandalkan indikator BIAS saja untuk membuat penilaian beli dan jual dapat menyebabkan kesalahan penilaian. Misalnya, pasar dapat terus naik karena fundamental yang kuat atau sinyal teknis lainnya, dan bahkan jika pasar menunjukkan overbought, mungkin tidak ada pullback langsung.

Selain itu, perubahan berita, sentimen pasar, dan faktor-faktor lain dapat memengaruhi ukuran BIAS. Misalnya, ketika ada peristiwa berita besar di pasar, seperti rilis laporan laba perusahaan, perubahan kebijakan, atau pembaruan data ekonomi makro, semua informasi ini dapat berdampak langsung pada harga saham, menyebabkannya berfluktuasi secara tidak normal, jadi mengandalkan Rasio Deviasi saja mungkin tidak cukup komprehensif.

Dalam praktiknya, BIAS mungkin gagal mencapai titik tertinggi yang diharapkan ketika harga naik tajam, misalnya, di atas $1.000. yang dapat menyebabkan investor keliru percaya bahwa pasar belum terlalu panas. Oleh karena itu, sebaiknya digunakan bersama dengan indikator teknis dan metode analisis pasar lainnya untuk meningkatkan akurasi dan kelengkapan penilaian.

Selain itu, berbagai jenis perdagangan memerlukan interpretasi BIAS yang berbeda. Misalnya, dalam perdagangan jangka pendek, ketika BIAS positif menjadi besar, investor harus waspada terhadap kemungkinan penurunan harga dan mempertimbangkan untuk mengurangi posisi pada waktu yang tepat untuk mengunci keuntungan. Pada titik ini, harga saham mungkin telah menjauh dari SMA dan pasar mungkin mengalami kelebihan beli, yang menyebabkan peningkatan risiko kemunduran. Dengan memantau perubahan rasio deviasi, pedagang jangka pendek dapat menyesuaikan strategi mereka tepat waktu untuk mencegah kerugian karena kemunduran pasar.

Bagi pemegang saham jangka menengah dan panjang, sebelum harga saham kembali ke rata-rata, mereka dapat terus menahan investasi mereka dan menunggu pasar kembali mendekati rata-rata sebelum mempertimbangkan untuk menjual. Perubahan rasio deviasi dapat membantu menentukan tren penyesuaian pasar, sehingga ketika harga saham mendekati rata-rata, sesuai dengan situasi pasar, Anda dapat membuat keputusan yang tepat untuk menjual dan mengoptimalkan strategi posisi.

Ketika divergensi negatif tinggi, meskipun mungkin ada rebound, rebound tersebut sering kali berumur pendek. Oleh karena itu, investor tidak boleh mengambil posisi long secara membabi buta, tetapi harus mengamati tren pasar dengan saksama dan menilai keberlanjutan dan kekuatan rebound untuk menghindari potensi risiko yang terkait dengan fluktuasi jangka pendek.

Kesimpulannya, rasio deviasi terutama digunakan untuk menilai status overbought atau oversold jangka pendek dan penggunaannya terbatas dalam menilai tren umum secara keseluruhan. Oleh karena itu, investor harus menggabungkan indikator teknis dan metode analisis pasar lainnya untuk menilai tren pasar secara komprehensif. Dengan cara ini, kita dapat mengidentifikasi peluang dan risiko pasar dengan lebih baik dan mengembangkan strategi perdagangan yang lebih akurat dan adaptif.

Tips untuk menerapkan Indikator Deviasi

| Tips Aplikasi

|

Keterangan

|

| Mengatur periode yang tepat

|

Pilih periode rata-rata bergerak (misalnya, 5, 10, 20 hari) untuk volatilitas.

|

| Mengamati nilai ekstrim

|

Deviasi ekstrem (>8% atau }-8%) menunjukkan potensi pembalikan.

|

| Gabungkan dengan indikator lainnya

|

Gunakan rasio deviasi dengan RSI dan MACD untuk sinyal yang lebih baik.

|

| Perhatikan perubahan tren.

|

Lacak Rasio Deviasi untuk melihat tren dan pembalikan.

|

| Menetapkan Titik Stop Loss

|

Tetapkan titik stop-loss dengan Rasio Deviasi untuk mengelola risiko.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.