Mulai Trading

Tentang EBC

Diterbitkan pada:

2024-08-16

Diperbarui pada: 2024-09-24

Terkait analisis teknis di kalangan investor, Teori Gann tidak diragukan lagi merupakan topik penting yang tidak dapat diabaikan. Meskipun metode analisis ini pertama kali diusulkan pada tahun 1920-an, metode ini masih beredar luas di dunia investasi saat ini, masih bergairah, dan terus memengaruhi banyak investor melalui ujian waktu. Sekarang, mari kita jelajahi misteri metodologi investasi legendaris ini dan dapatkan pemahaman yang lebih mendalam tentang ide-ide inti dan teknik penerapan Teori Gann.

Apa itu Teori Gann?

Ini adalah metode analisis teknis yang dikembangkan oleh William D. Gann yang banyak digunakan dalam prediksi dan analisis pasar saham, pasar berjangka, dan pasar valuta asing. Teori ini didasarkan pada hubungan antara siklus pasar, harga, dan waktu dan menyatakan bahwa perubahan harga pasar bersifat teratur dan dapat diprediksi secara matematis dan geometris.

Konsep inti teori Gann meliputi Garis Sudut Gann, Kisi Gann, Siklus Waktu Gann, Angka Gann, dan Sektor Gann. Dengan menggabungkan geometri, astronomi, dan matematika, alat-alat ini dirancang untuk mengungkap cara kerja internal pasar dan membantu investor menganalisis tren harga, support, resistance, dan fluktuasi siklus.

Teori Gann menyatakan bahwa terdapat hubungan simetris antara waktu dan harga dan bahwa fluktuasi pasar tidak hanya dipengaruhi oleh pergerakan harga tetapi juga terkait erat dengan siklus waktu. Gann menekankan sifat siklus pasar, dengan meyakini bahwa pasar akan mengulang tren dan fluktuasi sebelumnya dalam jangka waktu tertentu. Sudut Gann, salah satu alat utamanya, digunakan untuk menganalisis support dan resistance harga pasar dalam siklus waktu yang berbeda dan, pada saat yang sama, untuk memprediksi titik balik utama di pasar melalui hubungan kuadrat antara harga dan waktu.

Selain itu, Gann menggunakan hukum alam seperti Golden Section dan deret Fibonacci, yang menunjukkan bahwa pergerakan pasar mengikuti siklus dan rasio yang mirip dengan yang ditemukan di alam. Hukum alam ini membantu mengungkap siklus dan pola dalam pasar dan menyediakan alat yang ampuh untuk memprediksi pergerakan pasar.

Melalui Gann Angle Lines dan Gann Grids, teori Gann membantu menganalisis pergerakan harga pasar dan level-level penting, sementara Gann Time Cycles dan Gann Numbers menyediakan alat untuk memprediksi tren dan perubahan pasar. Metode-metode analitis ini tidak hanya mengandalkan data pasar historis tetapi juga menggabungkan karakteristik waktu dan harga pasar dalam upaya menemukan pola dan keteraturan yang bersifat instruktif dalam lingkungan pasar yang kompleks.

Kekuatan Teori Gann adalah menyediakan kerangka kerja yang komprehensif untuk analisis pasar, termasuk siklus waktu dan perkiraan harga. Melalui alat-alat seperti Gann Angle Lines dan Gann Time Cycles, teori ini membantu investor mengidentifikasi level support dan resistance serta titik balik pasar. Dikombinasikan dengan geometri, matematika, dan hukum alam, teori ini secara sistematis mengungkap siklus pasar dan fluktuasi harga untuk membantu investor mengembangkan strategi perdagangan yang efektif.

Bagi investor yang ahli dalam menguasai dan menerapkan teori Gann, teori ini dapat membantu memprediksi titik balik utama di pasar secara akurat. Dengan menggabungkan siklus waktu dan prakiraan harga, investor dapat mengidentifikasi level support dan resistance pasar yang penting dan dengan demikian mengembangkan strategi perdagangan yang lebih akurat.

Dan teori ini tidak hanya digunakan secara luas di pasar saham, tetapi cakupan penerapannya juga mencakup berbagai pasar keuangan seperti futures, valuta asing, dan komoditas. Dengan menganalisis hubungan antara siklus pasar, harga, dan waktu, teori ini menyediakan alat peramalan dan analisis sistematis untuk memperdagangkan berbagai aset keuangan, yang memungkinkan investor untuk menerapkan kerangka analitis yang sama di berbagai pasar untuk mengidentifikasi peluang perdagangan potensial dan titik balik pasar utama.

Akan tetapi, meskipun teori Gann menyediakan perangkat analisis sistematis, investor yang berbeda dapat mencapai kesimpulan yang berbeda tentang situasi pasar yang sama karena kompleksitas kondisi pasar dan perbedaan interpretasi investor individu. Subjektivitas ini memungkinkan untuk menunjukkan perbedaan individu yang kuat dalam penerapan praktisnya, yang memengaruhi keakuratan dan konsistensi prediksi.

Selain itu, teori ini lahir pada awal abad ke-20, dan dengan perubahan lingkungan pasar dan kemajuan teknologi, beberapa investor khawatir bahwa validitasnya dapat terancam, terutama di pasar tempat perdagangan frekuensi tinggi dan perdagangan algoritmik modern lazim. Teknik perdagangan yang baru muncul dan dinamika pasar ini dapat membuat teori Gann tradisional menjadi menantang, yang mengharuskan investor untuk menilai kembali penerapannya di pasar kontemporer.

Selain itu, teori Gann melibatkan analisis matematika dan geometri yang kompleks, yang mencakup sejumlah alat dan metode canggih seperti Garis Sudut Gann dan Kisi Gann. Bagi pemula, alat dan metode ini tidak hanya memerlukan pemahaman teoritis yang mendalam tetapi juga pengalaman operasional praktis, sehingga mereka perlu menginvestasikan banyak waktu dan upaya dalam pembelajaran dan praktik sistematis untuk menguasai prinsip-prinsip inti teori dan keterampilan aplikasi.

Sebagai kesimpulan, Teori Gann, sebagai metode analisis teknis yang sudah lama ada, menawarkan perspektif unik tentang analisis pasar, khususnya dalam hal siklus waktu dan perkiraan harga. Teori ini dapat menjadi alat analisis yang ampuh bagi investor yang bersedia menginvestasikan waktu dalam studi dan penelitian mendalam. Namun, karena kompleksitas dan subjektivitasnya, investor perlu berhati-hati saat menerapkannya, dan sebaiknya menggabungkannya dengan metode analisis dan alat pasar lainnya untuk meningkatkan akurasi keputusan mereka.

Inti utama teori Gann

Inti utama teori Gann

William D. Gann (WD Gann) meyakini bahwa pergerakan pasar mengikuti hukum intrinsik, terutama dalam hal simetri waktu dan harga serta periodisitasnya. Teorinya menekankan bahwa fluktuasi pasar tidak hanya acak tetapi juga teratur dan bahwa hubungan antara waktu dan harga dapat diungkapkan melalui model geometris dan matematika untuk memprediksi pergerakan pasar.

Gann meyakini bahwa waktu dan harga merupakan dua elemen penting dalam analisis pasar dan bahwa terdapat hubungan simetris dan proporsional yang mendalam di antara keduanya. Dalam kerangka analitisnya, simetri waktu dan harga dipandang sebagai kunci untuk memprediksi titik balik pasar. Dengan meneliti simetri dan proporsionalitas ini, teori Gan mampu mengungkap potensi perubahan dan titik balik utama di pasar, sehingga memberikan investor dasar strategis untuk pengambilan keputusan.

Gann mengembangkan konsep "waktu sama dengan harga", yang menyatakan bahwa pasar dapat berubah ketika pergerakan harga sebanding dengan periode waktu. Hal ini menunjukkan bahwa harga dan waktu saling terkait, dan dengan menganalisis proporsionalitasnya, titik-titik pembalikan pasar yang penting dapat diprediksi.

Gann meyakini bahwa pergerakan pasar bersifat siklus, dengan harga tertinggi dan terendah pasar berulang dalam siklus waktu tertentu. Siklus ini tidak hanya dipengaruhi oleh peristiwa historis, tetapi juga dapat dipengaruhi oleh fenomena alam dan faktor lainnya. Oleh karena itu, mengidentifikasi dan memahami pola siklus ini sangat penting untuk peramalan pasar.

Teori Gann menggunakan data historis untuk menganalisis siklus pasar dan memprediksi titik balik pasar di masa mendatang dengan mengidentifikasi siklus waktu utama seperti 90 hari, 180 hari, dan 360 hari. Pendekatan ini membantu investor membuat keputusan investasi yang lebih tepat dengan memeriksa perilaku pasar di masa lalu dan membantu mereka menentukan kemungkinan pergerakan pasar di masa mendatang.

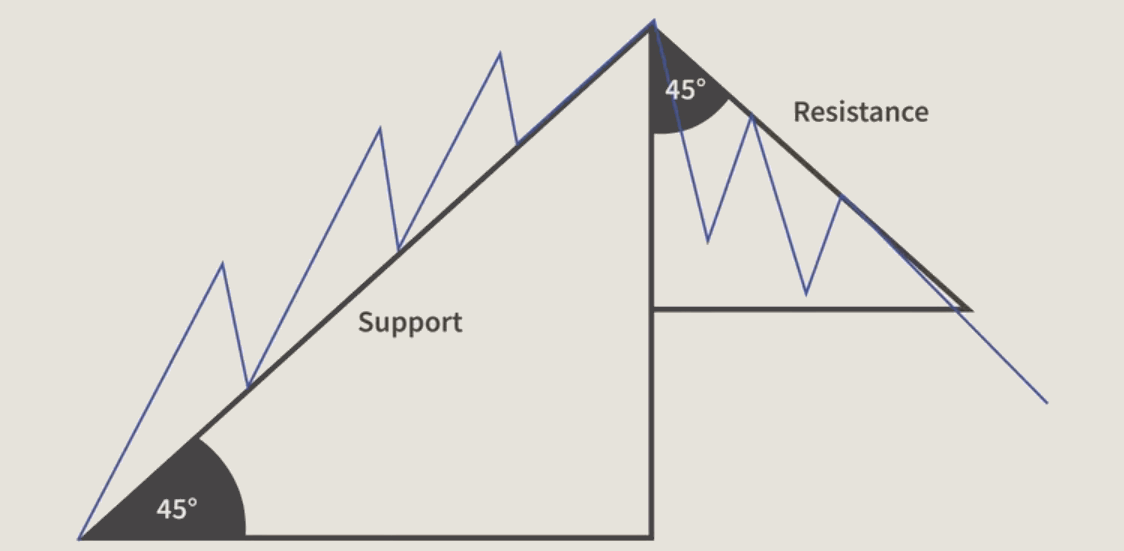

Garis Sudut Gann merupakan salah satu alat utama dalam Teori Gann dan digunakan untuk menggambarkan perubahan harga pasar melalui berbagai sudut. Yang paling umum digunakan adalah garis sudut 45 derajat (yaitu, kemiringan 1:1), yang menggambarkan hubungan ekuilibrium antara harga dan waktu dan menunjukkan simetri harga dan waktu. Garis sudut lainnya, seperti 1:2, 2:1, dll., digunakan untuk menunjukkan kekuatan dan tren yang berbeda di pasar. Garis sudut ini membantu menganalisis pergerakan harga di pasar dan memprediksi potensi level support dan resistance.

Gann Fan juga membantu mengidentifikasi support dan resistance di pasar dengan menggambar beberapa garis sudut (termasuk 45 derajat dan kelipatannya) ke arah luar dari titik harga tertentu. Penembusan atau support dari garis-garis sudut ini biasanya menandakan perubahan tren pasar. Dengan menggunakan Gann Fan, investor dapat menganalisis pergerakan pasar dengan lebih akurat dan memprediksi titik-titik pembalikan utama sehingga mereka dapat mengembangkan strategi perdagangan yang sesuai.

Gann mengusulkan bahwa ada hubungan kuadrat antara harga dan waktu, di mana akar kuadrat waktu sebanding dengan akar kuadrat harga. Hubungan ini digunakan untuk memprediksi titik balik utama di pasar. Dengan menghitung kuadrat waktu dan kuadrat harga pada titik balik penting di pasar, investor dapat memprediksi titik balik berikutnya yang mungkin terjadi di pasar.

Gann meyakini bahwa pergerakan pasar mengikuti hukum dasar alam dan jagat raya, seperti golden section dan deret Fibonacci. Hukum-hukum ini tidak hanya mencerminkan perubahan siklus di pasar, tetapi juga sesuai dengan fenomena siklus di alam dan jagat raya. Teori Gann menunjukkan bahwa siklus naik-turun pasar terkait erat dengan hukum alam ini, sehingga mengungkap siklus dan keteraturan pasar yang melekat.

Dengan menggabungkan siklus pasar dengan hukum alam, teori Gann berupaya menangkap esensi pergerakan pasar untuk memprediksi pergerakan pasar di masa mendatang. Pendekatan ini tidak hanya bergantung pada analisis data historis, tetapi juga menggabungkan pola siklus yang ditemukan di alam, sehingga memberikan perspektif unik untuk memahami dan memprediksi perilaku pasar.

Teori sistematis yang dikembangkan oleh William Gann berdasarkan pengalaman pasarnya yang luas dan penerapan gabungan matematika dan hukum alam, teori Gann menawarkan pendekatan unik terhadap prediksi pasar dan telah mencapai keberhasilan luar biasa sepanjang sejarah. Meskipun kompleksitasnya membuat banyak investor sulit untuk memahaminya sepenuhnya, esensi teori dan metodologinya tetap menjadi panduan penting untuk analisis pasar dan keputusan investasi.

Teknik Aplikasi Praktis Teori Gann

Teori Gann menyediakan seperangkat alat analisis sistematis bagi investor untuk membantu mereka membuat keputusan perdagangan. Melalui analisis komprehensif tentang level support dan resistance pasar, siklus waktu, pergerakan harga, dan faktor-faktor lainnya, investor dapat lebih memahami tren pasar, mengoptimalkan strategi investasi, dan mengurangi risiko.

Saat menganalisis pasar saham, Anda dapat memulai dengan menggambar Garis Sudut Gann untuk mengidentifikasi level support dan resistance, menggunakan titik tertinggi dan terendah pasar utama sebagai titik awal. Garis sudut dengan kemiringan yang berbeda (misalnya, garis 45 derajat dan kelipatannya) membantu mengidentifikasi tren utama dan area pembalikan potensial. Dengan mengamati penembusan atau support pada garis sudut, investor dapat menentukan perubahan dalam tren pasar dan menangkap titik balik utama untuk mengembangkan strategi perdagangan yang efektif.

Misalnya, pertimbangkan untuk membeli saat pasar mendekati titik terendah sepanjang masa dan menjual saat mendekati titik tertinggi. Namun, kehati-hatian harus dilakukan saat menghadapi titik terendah atau titik tertinggi keempat. Dalam tren naik, koreksi 5-7 poin biasanya merupakan sinyal beli; dalam tren turun, reli 5-7 poin cocok untuk membeli. Reli atau koreksi 10-12 poin juga dapat digunakan sebagai dasar operasi.

Kemudian gunakan Gann square untuk menganalisis dan membuat kisi persegi harga dan waktu. Kisi tersebut membagi sumbu harga dan waktu secara merata untuk membantu mengidentifikasi area utama support dan resistance. Menganalisis lokasi persimpangan ini dapat mengidentifikasi titik pembalikan pasar yang potensial. Ketika harga bergerak tidak biasa atau menembus titik persimpangan utama, biasanya hal itu menandakan pembalikan tren. Gann square memberikan perspektif sistematis yang membantu memprediksi perubahan pasar secara akurat dan menyesuaikan strategi perdagangan.

Mengidentifikasi dan menganalisis fluktuasi siklus dalam data historis merupakan hal penting saat menggunakan teori Gann. Dengan meninjau data pasar masa lalu, pola antara fluktuasi harga dan siklus waktu dapat diidentifikasi. Berdasarkan siklus ini, investor dapat memprediksi titik pembalikan pasar di masa mendatang dan menyesuaikan strategi perdagangan mereka pada saat-saat penting.

Gann yakin bahwa pergerakan pasar siklus ditentukan oleh siklus waktu, biasanya setiap 10 tahun sebagai siklus siklus yang signifikan. Misalnya, puncak pasar 10 tahun lalu dapat digunakan untuk memprediksi puncak pasar 10 tahun mendatang. Pendekatan ini membantu investor untuk melacak ritme pasar dan dengan demikian membuat keputusan investasi yang lebih berwawasan ke depan.

Saat menerapkan Gann Fan, titik harga utama dipilih terlebih dahulu sebagai titik awal, dan dari titik ini, beberapa garis kipas digambar, termasuk 45 derajat dan kelipatannya. Garis-garis ini membantu mengidentifikasi level support dan resistance di pasar. Mengamati bagaimana harga bereaksi pada garis-garis ini memungkinkan seseorang untuk menentukan tren pasar dan titik pembalikan potensial. Saat harga pasar menembus atau menyentuh garis kipas ini, biasanya hal itu menandakan perubahan tren atau pembalikan.

Seperti yang ditunjukkan di atas, dengan memplot diagram kipas Gann, kita dapat menemukan titik beli dan jual yang berbeda untuk perdagangan. Menurut strategi perdagangan tren, pertimbangkan untuk membeli saat harga naik dari titik kunci kiri. Dan saat harga menyentuh garis 1:1, biasanya ada sinyal pembalikan, di mana seseorang dapat menjual pada titik kunci tersebut.

Perhitungan periode waktu melibatkan analisis mendalam terhadap data pasar historis untuk mengidentifikasi pola fluktuasi siklus. Dengan mengukur interval waktu fluktuasi harga masa lalu, seperti 90, 180, atau 360 hari, investor dapat mengidentifikasi titik pembalikan pasar dalam siklus waktu ini. Berdasarkan pola siklus ini, titik balik pasar yang mungkin terjadi di masa mendatang dapat diprediksi, sehingga memberikan data untuk mendukung keputusan investasi. Metode ini membantu investor untuk memprediksi waktu perubahan tren pasar dan meningkatkan akurasi keputusan mereka.

Pendekatan analitis Gann berfokus pada sentimen pasar dan fluktuasi harga, yang sesuai dengan keuangan perilaku modern. Keuangan perilaku menunjukkan bahwa sentimen dan keyakinan investor memiliki dampak signifikan pada harga pasar, yang sering kali menyebabkan fluktuasi harga yang menyimpang dari ekspektasi rasional. Teori Gann mengungkap hukum pasar melalui analisis geometris, sementara keuangan perilaku menjelaskan faktor psikologis di balik hukum ini.

Teori Gann juga menekankan pentingnya stop-loss sebagai langkah utama untuk melindungi modal investor. Dengan menetapkan titik stop-loss yang wajar, investor dapat keluar tepat waktu ketika pasar tidak bergerak seperti yang diharapkan, menghindari kerugian besar karena fluktuasi harga yang drastis, dan memastikan stop-loss tepat waktu ketika pasar tidak bergerak seperti yang diharapkan.

Dalam penerapan teori Gann, juga disarankan untuk menghindari perdagangan berlebihan dan perubahan posisi yang sering, terutama jika tidak ada sinyal yang jelas untuk mempertahankan posisi yang ada. Hal ini mengurangi frekuensi perdagangan dan biaya komisi, sehingga meningkatkan efisiensi perdagangan dan mengurangi biaya. Dengan strategi investasi yang stabil, investor lebih mampu menangkap tren pasar dan mengoptimalkan pengembalian jangka panjang.

Selain itu, Jahn menyarankan agar investor menghindari pemusatan seluruh uang mereka dalam satu investasi dan menganjurkan pembatasan perdagangan hingga kurang dari 10 persen dari jumlah pokok. Praktik ini membantu mendiversifikasi risiko dan menghindari kerugian yang signifikan akibat kinerja investasi individual yang buruk. Dengan menyebarkan modal ke berbagai investasi dasar, investor dapat mengurangi risiko portofolio mereka secara keseluruhan sekaligus meningkatkan peluang untuk memperoleh pengembalian yang konsisten. Strategi manajemen risiko ini bertujuan untuk melindungi modal dan mempertahankan fleksibilitas investasi dalam lingkungan pasar yang tidak menentu.

Penerapan praktis teori Gann tidak hanya memerlukan pemahaman mendalam tentang pasar, tetapi juga kombinasi alat analisis teknis dan data pasar lainnya. Investor harus memanfaatkan alat-alat seperti Gann Angle Line dan Gann Sector secara menyeluruh dan menggabungkannya dengan data tentang tren pasar, volume perdagangan, indikator ekonomi, dan data lainnya untuk melakukan analisis yang komprehensif. Melalui analisis multilevel ini, investor dapat memahami tren pasar dengan lebih akurat, mengoptimalkan keputusan perdagangan, dan meningkatkan kemungkinan keberhasilan investasi.

| Ide Inti | Tips Aplikasi |

| Harga pasar memiliki pola fluktuasi siklus. | Memprediksi Masa Depan dengan Data Historis |

| Waktu dan harga memiliki hubungan yang simetris. | Menentukan level support dan resistance |

| Harga bergerak pada sudut tertentu dari waktu ke waktu. | Menentukan arah tren |

| Hubungan proporsional antara waktu dan harga | Mengidentifikasi zona harga utama |

| Manajemen uang dan strategi stop-loss | Menetapkan pemberhentian pelindung |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.