Bản tóm tắt:

Bản tóm tắt:

Lý thuyết Gann sử dụng hình học và toán học để dự đoán xu hướng thị trường và điểm đảo chiều. Sử dụng các đường góc và hình quạt để xác định hỗ trợ và kháng cự.

Khi nói đến phân tích kỹ thuật trong giới đầu tư, Lý thuyết Gann chắc chắn là một chủ đề quan trọng không thể bỏ qua. Mặc dù phương pháp phân tích này lần đầu tiên được đề xuất vào những năm 1920, nhưng nó vẫn được lưu hành rộng rãi trong thế giới đầu tư ngày nay, vẫn sôi động và tiếp tục ảnh hưởng đến nhiều nhà đầu tư qua thử thách của thời gian. Bây giờ, hãy cùng khám phá những bí ẩn của phương pháp đầu tư huyền thoại này và hiểu sâu hơn về các ý tưởng cốt lõi và kỹ thuật ứng dụng của Lý thuyết Gann.

Lý thuyết Gann là gì?

Đây là một phương pháp phân tích kỹ thuật do William D. Gann phát triển, được sử dụng rộng rãi trong dự đoán và phân tích thị trường chứng khoán, tương lai và ngoại hối. Lý thuyết này dựa trên mối quan hệ giữa chu kỳ thị trường, giá cả và thời gian và cho rằng những thay đổi về giá thị trường là đều đặn và có thể dự đoán được bằng toán học và hình học.

Các khái niệm cốt lõi của lý thuyết Gann bao gồm Đường góc Gann, Lưới Gann, Chu kỳ thời gian Gann, Số Gann và Khu vực Gann. Kết hợp hình học, thiên văn học và toán học, các công cụ này được thiết kế để tiết lộ hoạt động bên trong của thị trường và giúp các nhà đầu tư phân tích xu hướng giá, hỗ trợ kháng cự và biến động theo chu kỳ.

Lý thuyết Gann cho rằng có một mối quan hệ đối xứng giữa thời gian và giá cả và rằng các biến động của thị trường không chỉ bị ảnh hưởng bởi các biến động giá cả mà còn liên quan chặt chẽ đến các chu kỳ thời gian. Gann nhấn mạnh bản chất chu kỳ của thị trường, tin rằng thị trường sẽ lặp lại các xu hướng và biến động trước đó trong một khoảng thời gian nhất định. Góc Gann, một trong những công cụ cốt lõi của ông, được sử dụng để phân tích mức hỗ trợ và kháng cự của giá thị trường trong các chu kỳ thời gian khác nhau và đồng thời, để dự đoán các điểm đảo chiều quan trọng trên thị trường thông qua mối quan hệ bình phương giữa giá cả và thời gian.

Ngoài ra, Gann sử dụng các định luật tự nhiên như Phần Vàng và dãy Fibonacci, cho thấy các chuyển động của thị trường tuân theo các chu kỳ và tỷ lệ tương tự như những chu kỳ và tỷ lệ được tìm thấy trong tự nhiên. Các định luật tự nhiên này giúp tiết lộ các chu kỳ và mô hình trong thị trường và cung cấp một công cụ mạnh mẽ để dự đoán các chuyển động của thị trường.

Thông qua Gann Angle Lines và Gann Grids, lý thuyết Gann giúp phân tích biến động giá thị trường và các mức chính, trong khi Gann Time Cycles và Gann Numbers cung cấp các công cụ để dự đoán xu hướng và thay đổi của thị trường. Các phương pháp phân tích này không chỉ dựa vào dữ liệu thị trường lịch sử mà còn kết hợp các đặc điểm về thời gian và giá của thị trường để tìm ra các mô hình và quy luật có tính hướng dẫn trong môi trường thị trường phức tạp.

Điểm mạnh của Lý thuyết Gann là nó cung cấp một khuôn khổ toàn diện cho phân tích thị trường, bao gồm chu kỳ thời gian và dự báo giá. Thông qua các công cụ như Gann Angle Lines và Gann Time Cycles, nó giúp các nhà đầu tư xác định các mức hỗ trợ và kháng cự cũng như các điểm đảo chiều của thị trường. Kết hợp với hình học, toán học và các quy luật tự nhiên, nó tiết lộ một cách có hệ thống các chu kỳ thị trường và biến động giá để giúp các nhà đầu tư phát triển các chiến lược giao dịch hiệu quả.

Đối với các nhà đầu tư thành thạo trong việc nắm vững và áp dụng lý thuyết Gann, lý thuyết này có thể giúp dự đoán chính xác các điểm đảo chiều quan trọng trên thị trường. Bằng cách kết hợp các chu kỳ thời gian và dự báo giá, các nhà đầu tư có thể xác định các mức hỗ trợ và kháng cự quan trọng của thị trường và do đó phát triển các chiến lược giao dịch chính xác hơn.

Và nó không chỉ được sử dụng rộng rãi trên thị trường chứng khoán mà phạm vi ứng dụng của nó còn bao gồm nhiều thị trường tài chính như tương lai, ngoại hối và hàng hóa. Bằng cách phân tích mối quan hệ giữa chu kỳ thị trường, giá cả và thời gian, lý thuyết này cung cấp các công cụ phân tích và dự báo có hệ thống để giao dịch nhiều loại tài sản tài chính khác nhau, cho phép các nhà đầu tư áp dụng cùng một khuôn khổ phân tích ở các thị trường khác nhau để xác định các cơ hội giao dịch tiềm năng và các điểm đảo chiều chính của thị trường.

Tuy nhiên, bất chấp các công cụ phân tích có hệ thống do lý thuyết Gann cung cấp, các nhà đầu tư khác nhau có thể đưa ra các kết luận khác nhau về cùng một tình huống thị trường do tính phức tạp của các điều kiện thị trường và sự khác biệt trong cách diễn giải của từng nhà đầu tư. Tính chủ quan này giúp thể hiện sự khác biệt lớn giữa các cá nhân trong ứng dụng thực tế, ảnh hưởng đến tính chính xác và tính nhất quán của các dự đoán.

Hơn nữa, nó ra đời vào đầu thế kỷ 20, và với môi trường thị trường thay đổi và những tiến bộ công nghệ, một số nhà đầu tư lo ngại rằng tính hợp lệ của nó có thể bị ảnh hưởng, đặc biệt là ở những thị trường mà giao dịch tần suất cao hiện đại và giao dịch thuật toán đang thịnh hành. Những kỹ thuật giao dịch mới nổi và động lực thị trường này có thể khiến lý thuyết Gann truyền thống trở nên thách thức, đòi hỏi các nhà đầu tư phải đánh giá lại khả năng áp dụng của nó trong các thị trường đương đại.

Ngoài ra, lý thuyết Gann còn bao gồm các phân tích toán học và hình học phức tạp, bao gồm một số công cụ và phương pháp tiên tiến như Gann Angle Lines và Gann Grids. Đối với người mới bắt đầu, các công cụ và phương pháp này không chỉ đòi hỏi sự hiểu biết sâu sắc về lý thuyết mà còn đòi hỏi kinh nghiệm vận hành thực tế, vì vậy họ cần đầu tư nhiều thời gian và công sức vào việc học tập và thực hành có hệ thống để nắm vững các nguyên tắc cốt lõi của lý thuyết và kỹ năng ứng dụng.

Tóm lại, Lý thuyết Gann, là một phương pháp phân tích kỹ thuật lâu đời, cung cấp một góc nhìn độc đáo về phân tích thị trường, đặc biệt là về chu kỳ thời gian và dự báo giá. Nó có thể là một công cụ phân tích mạnh mẽ cho các nhà đầu tư sẵn sàng đầu tư thời gian vào nghiên cứu và tìm hiểu chuyên sâu. Tuy nhiên, do tính phức tạp và chủ quan của nó, các nhà đầu tư cần thận trọng khi áp dụng nó và tốt nhất là kết hợp nó với các phương pháp phân tích và công cụ thị trường khác để tăng cường độ chính xác cho các quyết định của họ.

Bản chất chính của lý thuyết Gann

Bản chất chính của lý thuyết Gann

William D. Gann (WD Gann) tin rằng các chuyển động của thị trường tuân theo các quy luật nội tại, đặc biệt là về tính đối xứng của thời gian và giá cả và tính chu kỳ của chúng. Lý thuyết của ông nhấn mạnh rằng các biến động của thị trường không chỉ ngẫu nhiên mà còn đều đặn và mối quan hệ giữa thời gian và giá cả có thể được tiết lộ thông qua các mô hình hình học và toán học để dự đoán các chuyển động của thị trường.

Gann tin rằng thời gian và giá cả là hai yếu tố quan trọng trong phân tích thị trường và có mối quan hệ đối xứng và tỷ lệ sâu sắc giữa chúng. Trong khuôn khổ phân tích của mình, tính đối xứng của thời gian và giá cả được coi là chìa khóa để dự đoán các điểm đảo chiều của thị trường. Bằng cách xem xét các tính đối xứng và tỷ lệ này, lý thuyết của Gan có thể tiết lộ những thay đổi tiềm ẩn và các điểm đảo chiều quan trọng trên thị trường, do đó cung cấp cho các nhà đầu tư cơ sở chiến lược để ra quyết định.

Gann đã phát triển khái niệm 'thời gian bằng giá', cho rằng thị trường có thể đảo chiều khi biến động giá tỷ lệ thuận với khoảng thời gian. Điều này cho thấy giá và thời gian có mối quan hệ với nhau và bằng cách phân tích tỷ lệ thuận của chúng, có thể dự đoán được các điểm đảo chiều chính của thị trường.

Gann tin rằng các chuyển động của thị trường là theo chu kỳ, với các mức cao và thấp của thị trường lặp lại theo một chu kỳ thời gian cụ thể. Tính chu kỳ này không chỉ chịu ảnh hưởng của các sự kiện lịch sử mà còn có thể bị ảnh hưởng bởi các hiện tượng tự nhiên và các yếu tố khác. Do đó, việc xác định và hiểu các mô hình theo chu kỳ này rất quan trọng đối với dự báo thị trường.

Lý thuyết Gann sử dụng dữ liệu lịch sử để phân tích tính chu kỳ của thị trường và dự đoán các điểm đảo chiều của thị trường trong tương lai bằng cách xác định các chu kỳ thời gian chính như 90 ngày, 180 ngày và 360 ngày. Phương pháp này giúp các nhà đầu tư đưa ra quyết định đầu tư sáng suốt hơn bằng cách xem xét hành vi thị trường trong quá khứ và giúp họ xác định các biến động có thể xảy ra trong tương lai của thị trường.

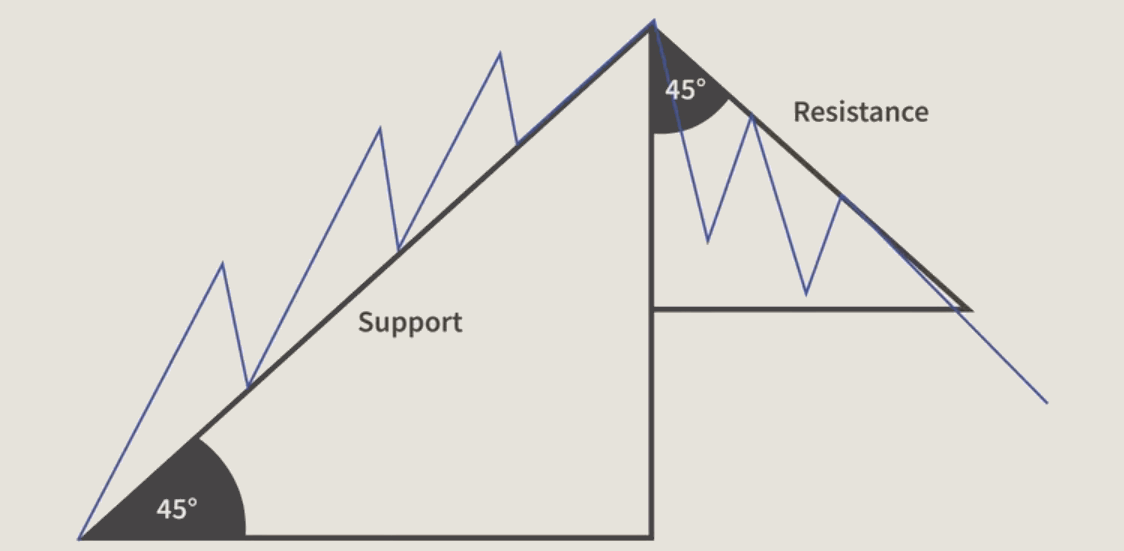

Đường góc Gann là một trong những công cụ chính trong Lý thuyết Gann và được sử dụng để mô tả những thay đổi về giá thị trường qua các góc độ khác nhau. Đường được sử dụng phổ biến nhất là đường góc 45 độ (tức là độ dốc 1:1), biểu thị mối quan hệ cân bằng giữa giá và thời gian và cho thấy tính đối xứng của giá và thời gian. Các đường góc khác, chẳng hạn như 1:2. 2:1. v.v., được sử dụng để chỉ ra các điểm mạnh và xu hướng khác nhau trên thị trường. Các đường góc này giúp phân tích các biến động giá trên thị trường và dự đoán các mức hỗ trợ và kháng cự tiềm năng.

Gann Fan còn giúp xác định hỗ trợ và kháng cự trên thị trường bằng cách vẽ nhiều đường góc (bao gồm 45 độ và bội số của chúng) hướng ra ngoài từ một điểm giá nhất định. Sự đột phá hoặc hỗ trợ của các đường góc này thường báo hiệu sự thay đổi trong xu hướng thị trường. Bằng cách sử dụng Gann Fan, các nhà đầu tư có thể phân tích chính xác hơn các chuyển động của thị trường và dự đoán các điểm đảo chiều chính để họ có thể phát triển các chiến lược giao dịch phù hợp.

Gann đề xuất rằng có một mối quan hệ bình phương giữa giá và thời gian, trong đó căn bậc hai của thời gian tỷ lệ thuận với căn bậc hai của giá. Mối quan hệ này được sử dụng để dự đoán các điểm ngoặt quan trọng trên thị trường. Bằng cách tính bình phương của thời gian và bình phương của giá tại một điểm ngoặt quan trọng trên thị trường, các nhà đầu tư có thể dự đoán điểm ngoặt tiếp theo có thể xảy ra trên thị trường.

Gann tin rằng các chuyển động của thị trường tuân theo các quy luật cơ bản của tự nhiên và vũ trụ, chẳng hạn như phần vàng và chuỗi Fibonacci. Các quy luật này không chỉ phản ánh những thay đổi theo chu kỳ trên thị trường mà còn tương ứng với các hiện tượng theo chu kỳ trong tự nhiên và vũ trụ. Lý thuyết của Gann cho rằng các chu kỳ lên xuống của thị trường có liên quan chặt chẽ đến các quy luật tự nhiên này, do đó cho thấy tính chu kỳ và tính đều đặn vốn có của thị trường.

Bằng cách kết hợp các chu kỳ thị trường với các quy luật tự nhiên, lý thuyết Gann cố gắng nắm bắt bản chất của các chuyển động thị trường để dự đoán các chuyển động thị trường trong tương lai. Cách tiếp cận này không chỉ dựa vào việc phân tích dữ liệu lịch sử mà còn kết hợp các mô hình chu kỳ được tìm thấy trong tự nhiên, do đó cung cấp một góc nhìn độc đáo để hiểu và dự đoán hành vi thị trường.

Một lý thuyết có hệ thống do William Gann phát triển dựa trên kinh nghiệm thị trường sâu rộng của ông và ứng dụng kết hợp toán học và luật tự nhiên, lý thuyết của Gann cung cấp một cách tiếp cận độc đáo để dự đoán thị trường và đã đạt được thành công đáng kể trong suốt lịch sử. Mặc dù tính phức tạp của nó khiến nhiều nhà đầu tư khó nắm bắt đầy đủ, nhưng bản chất của lý thuyết và phương pháp luận của nó vẫn là một hướng dẫn quan trọng cho phân tích thị trường và các quyết định đầu tư.

Kỹ thuật ứng dụng thực tế của lý thuyết Gann

Lý thuyết Gann cung cấp cho các nhà đầu tư một bộ công cụ phân tích có hệ thống để giúp họ đưa ra quyết định giao dịch. Thông qua phân tích toàn diện về mức hỗ trợ và kháng cự của thị trường, chu kỳ thời gian, biến động giá và các yếu tố khác, các nhà đầu tư có thể nắm bắt tốt hơn xu hướng thị trường, tối ưu hóa chiến lược đầu tư và giảm thiểu rủi ro.

Khi phân tích thị trường chứng khoán, bạn có thể bắt đầu bằng cách vẽ Đường góc Gann để xác định mức hỗ trợ và kháng cự, sử dụng mức cao và thấp chính của thị trường làm điểm khởi đầu. Đường góc có độ dốc khác nhau (ví dụ: đường 45 độ và bội số của chúng) giúp xác định xu hướng chính và vùng đảo chiều tiềm năng. Bằng cách quan sát các điểm đột phá hoặc hỗ trợ trên các đường góc, nhà đầu tư có thể xác định những thay đổi trong xu hướng thị trường và nắm bắt các điểm đảo chiều chính để phát triển các chiến lược giao dịch hiệu quả.

Ví dụ, hãy cân nhắc mua khi thị trường gần mức đáy mọi thời đại và bán khi thị trường gần mức đỉnh. Tuy nhiên, cần thận trọng khi gặp đáy hoặc đỉnh thứ tư. Trong xu hướng tăng, đợt điều chỉnh 5-7 điểm thường là tín hiệu mua; trong xu hướng giảm, đợt tăng giá 5-7 điểm là phù hợp để mua. Đợt tăng giá hoặc điều chỉnh 10-12 điểm cũng có thể được sử dụng làm cơ sở cho các hoạt động.

Sau đó, sử dụng hình vuông Gann để phân tích và tạo lưới giá và thời gian. Lưới chia đều các trục giá và thời gian để giúp xác định các khu vực hỗ trợ và kháng cự chính. Phân tích vị trí của các giao điểm này có thể xác định các điểm đảo ngược thị trường tiềm năng. Khi giá có động thái bất thường hoặc phá vỡ gần điểm giao điểm chính, thường là tín hiệu đảo ngược xu hướng. Hình vuông Gann cung cấp góc nhìn có hệ thống giúp dự đoán chính xác các thay đổi của thị trường và điều chỉnh các chiến lược giao dịch.

Xác định và phân tích các biến động theo chu kỳ trong dữ liệu lịch sử là chìa khóa khi sử dụng lý thuyết Gann. Bằng cách xem xét dữ liệu thị trường trong quá khứ, các mô hình giữa biến động giá và chu kỳ thời gian có thể được xác định. Dựa trên các chu kỳ này, các nhà đầu tư có thể dự đoán các điểm đảo ngược thị trường trong tương lai và điều chỉnh chiến lược giao dịch của họ tại các thời điểm quan trọng.

Gann tin rằng các chuyển động theo chu kỳ của thị trường được xác định theo chu kỳ thời gian, thường là 10 năm một lần như một chu kỳ theo chu kỳ quan trọng. Ví dụ, đỉnh thị trường 10 năm trước có thể được sử dụng để dự đoán đỉnh thị trường 10 năm sau. Cách tiếp cận này giúp các nhà đầu tư theo dõi nhịp điệu thị trường và do đó đưa ra các quyết định đầu tư có tính hướng tới tương lai hơn.

Khi áp dụng Gann Fan, trước tiên, một điểm giá chính được chọn làm điểm khởi đầu và từ điểm này, nhiều đường fan được vẽ, bao gồm 45 độ và bội số của nó. Những đường này giúp xác định các mức hỗ trợ và kháng cự trên thị trường. Quan sát cách giá phản ứng trên các đường này cho phép người ta xác định xu hướng thị trường và các điểm đảo chiều tiềm năng. Khi giá thị trường phá vỡ hoặc chạm vào các đường fan này, thường thì nó báo hiệu sự thay đổi xu hướng hoặc đảo chiều.

Như đã trình bày ở trên, bằng cách vẽ biểu đồ Gann Fan, chúng ta có thể tìm thấy các điểm mua và bán khác nhau để giao dịch. Theo chiến lược giao dịch theo xu hướng, hãy cân nhắc mua khi giá tăng từ điểm then chốt bên trái. Và khi giá chạm vào đường 1:1, thường có tín hiệu đảo chiều, tại thời điểm đó, người ta có thể bán tại điểm then chốt đó.

Tính toán các khoảng thời gian liên quan đến việc phân tích sâu dữ liệu thị trường lịch sử để xác định các mô hình biến động theo chu kỳ. Bằng cách đo các khoảng thời gian của các biến động giá trong quá khứ, chẳng hạn như 90, 180 hoặc 360 ngày, các nhà đầu tư có thể xác định các điểm đảo ngược thị trường trong các chu kỳ thời gian này. Dựa trên các mô hình của các chu kỳ này, các điểm đảo chiều có thể xảy ra trên thị trường trong tương lai được dự đoán, do đó cung cấp dữ liệu để hỗ trợ các quyết định đầu tư. Phương pháp này giúp các nhà đầu tư dự đoán thời điểm thay đổi xu hướng thị trường và cải thiện độ chính xác của các quyết định của họ.

Phương pháp phân tích của Gann tập trung vào tâm lý thị trường và biến động giá, phù hợp với tài chính hành vi hiện đại. Tài chính hành vi cho rằng tâm lý và niềm tin của nhà đầu tư có tác động đáng kể đến giá thị trường, thường dẫn đến biến động giá đi chệch khỏi kỳ vọng hợp lý. Lý thuyết Gann tiết lộ các quy luật của thị trường thông qua phân tích hình học, trong khi tài chính hành vi giải thích các yếu tố tâm lý đằng sau các quy luật này.

Lý thuyết Gann cũng nhấn mạnh tầm quan trọng của lệnh dừng lỗ như một biện pháp chính để bảo vệ vốn của nhà đầu tư. Bằng cách thiết lập các điểm dừng lỗ hợp lý, nhà đầu tư có thể thoát ra kịp thời khi thị trường không diễn biến như mong đợi, tránh được những khoản lỗ lớn do biến động giá mạnh và đảm bảo lệnh dừng lỗ kịp thời khi thị trường không diễn biến như mong đợi.

Khi áp dụng lý thuyết Gann, cũng nên tránh giao dịch quá mức và thay đổi vị thế thường xuyên, đặc biệt là khi không có tín hiệu rõ ràng để duy trì vị thế hiện tại. Điều này làm giảm tần suất giao dịch và phí hoa hồng, do đó tăng hiệu quả giao dịch và giảm chi phí. Với chiến lược đầu tư ổn định, các nhà đầu tư có thể nắm bắt xu hướng thị trường tốt hơn và tối ưu hóa lợi nhuận dài hạn.

Ngoài ra, Jahn khuyến nghị các nhà đầu tư tránh tập trung toàn bộ tiền của mình vào một khoản đầu tư duy nhất và ủng hộ việc giới hạn giao dịch ở mức dưới 10 phần trăm số tiền gốc. Thực hành này giúp đa dạng hóa rủi ro và tránh những tổn thất đáng kể do hiệu suất kém của từng khoản đầu tư. Bằng cách phân bổ vốn vào nhiều khoản đầu tư cơ bản, các nhà đầu tư có thể giảm rủi ro cho toàn bộ danh mục đầu tư của mình đồng thời cải thiện cơ hội đạt được lợi nhuận nhất quán. Chiến lược quản lý rủi ro này nhằm bảo vệ vốn và duy trì tính linh hoạt của đầu tư trong môi trường thị trường không chắc chắn.

Ứng dụng thực tế của lý thuyết Gann không chỉ đòi hỏi sự hiểu biết sâu sắc về thị trường mà còn cần sự kết hợp của các công cụ phân tích kỹ thuật khác và dữ liệu thị trường. Các nhà đầu tư nên sử dụng toàn diện các công cụ như Gann Angle Line và Gann Sector và kết hợp chúng với dữ liệu về xu hướng thị trường, khối lượng giao dịch, chỉ số kinh tế và các dữ liệu khác để tiến hành phân tích toàn diện. Thông qua phân tích nhiều cấp độ này, các nhà đầu tư có thể nắm bắt chính xác hơn các xu hướng thị trường, tối ưu hóa các quyết định giao dịch và tăng khả năng thành công trong đầu tư.

| Ý tưởng cốt lõi | Mẹo ứng dụng |

| Giá thị trường có xu hướng biến động theo chu kỳ. | Dự đoán tương lai bằng dữ liệu lịch sử |

| Thời gian và giá cả có mối quan hệ đối xứng. | Xác định mức hỗ trợ và kháng cự |

| Giá di chuyển theo một góc nhất định theo thời gian. | Xác định hướng xu hướng |

| Mối quan hệ tỷ lệ thuận giữa thời gian và giá cả | Xác định vùng giá chính |

| Quản lý tiền và chiến lược dừng lỗ | Thiết lập các điểm dừng bảo vệ |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.

Tìm hiểu paladi là gì, cách sử dụng và giá trị, độ hiếm và tiềm năng đầu tư của paladi so với vàng vào năm 2025.

2025-04-24

OpenAI có tham gia thị trường chứng khoán vào năm 2025 không? Tìm hiểu cách tiếp cận AI, triển vọng IPO của OpenAI và các lựa chọn thay thế tốt nhất cho các nhà đầu tư quan tâm.

2025-04-24

Mô hình ABCD là một công cụ giao dịch phổ biến, nhưng tránh những sai lầm như hiểu sai các điểm chính và giao dịch quá mức là rất quan trọng để giao dịch thành công.

2025-04-24