Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Đồng Yên mất giá do chính sách tiền tệ nới lỏng thúc đẩy khả năng cạnh tranh xuất khẩu nhưng lại làm tăng chi phí nhập khẩu; các nhà đầu tư có thể mua tài sản Nhật Bản với giá rẻ.

Gần đây, nhiều bạn bè có kế hoạch đi du lịch Nhật Bản để mua mỹ phẩm, và những bức ảnh phong cảnh Nhật Bản thường xuyên xuất hiện trong nhóm bạn bè, và một số người thậm chí còn cân nhắc đến việc đầu tư bất động sản tại Nhật Bản. Lý do cơ bản cho hiện tượng này rất đơn giản: đồng yên đã mất giá, khiến việc đi Nhật Bản trở nên rẻ hơn và chi tiêu ít hơn cho việc mua sắm. Tuy nhiên, điều quan trọng là các nhà đầu tư phải hiểu được lý do thực sự khiến đồng yên mất giá và các động lực kinh tế đằng sau nó. Điều này sẽ giúp tạo ra tư duy đầu tư đúng đắn và tránh chạy theo đám đông một cách mù quáng. Trong phần tiếp theo, chúng ta sẽ đi sâu vào các lý do khiến đồng yên mất giá, tác động của nó và các chiến lược đầu tư để đối phó với nó.

Nguyên nhân khiến đồng yên mất giá

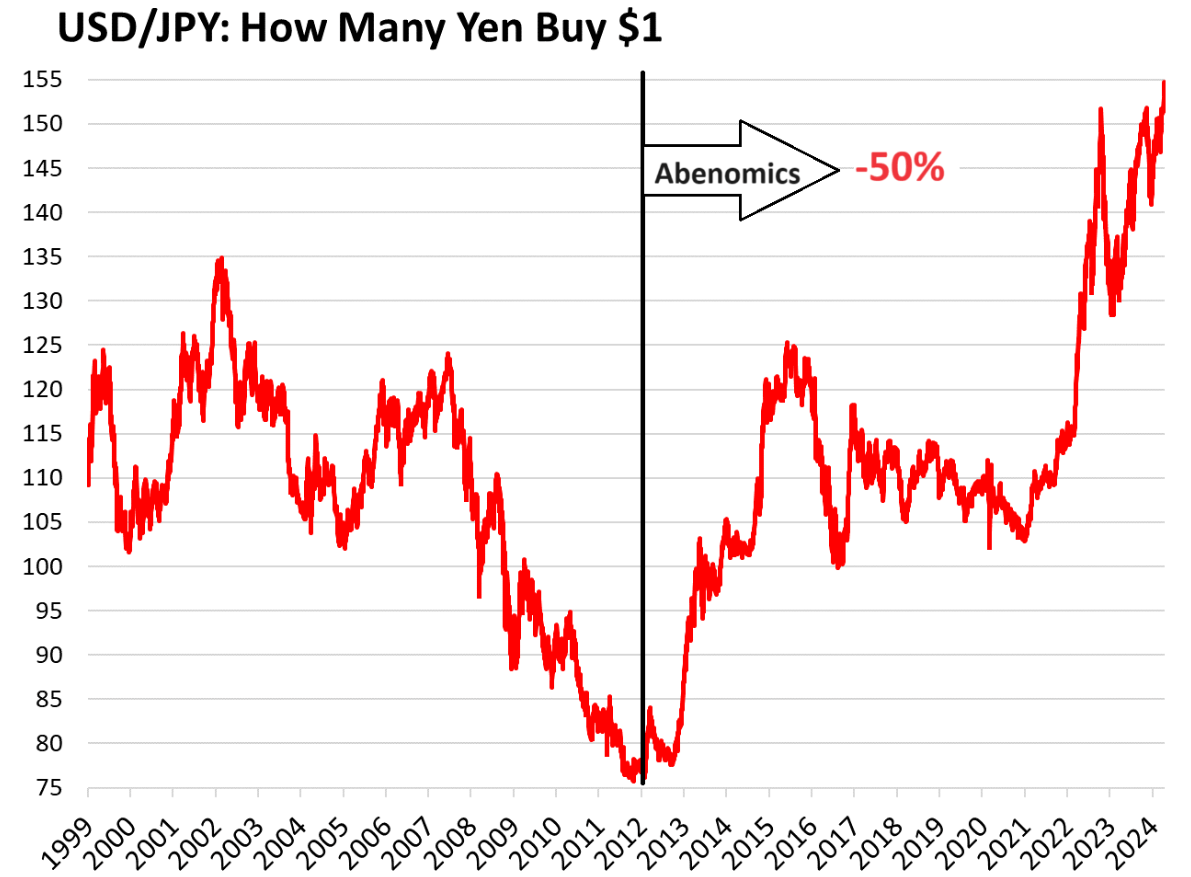

Giống như cổ phiếu, giá trị của tiền tệ cũng trải qua những thăng trầm. Đồng yên đã trải qua sự mất giá đáng kể nhiều lần trong lịch sử của nó. Ví dụ, sau cuộc khủng hoảng tài chính châu Á năm 1997, đồng yên đã trải qua những biến động mạnh so với đồng đô la Mỹ, mất giá từ khoảng 90/USD xuống còn khoảng 130/USD.

Năm 2012. Shinzo Abe trở thành Thủ tướng Nhật Bản và thực hiện 'AbeEconomics.'? Kinh tế.'? Một trong những biện pháp chính là thúc đẩy sự mất giá của đồng yên. Kết quả là các chính sách của ông, đồng yên đã mất giá so với đồng đô la Mỹ từ khoảng 80/US$ năm 2012 xuống còn 120-125/US$ năm 2015. Giai đoạn mất giá của đồng yên này được coi rộng rãi là dấu hiệu của sự thành công trong chính sách, thúc đẩy đáng kể tăng trưởng xuất khẩu của Nhật Bản và tác động tích cực đến sự phục hồi kinh tế.

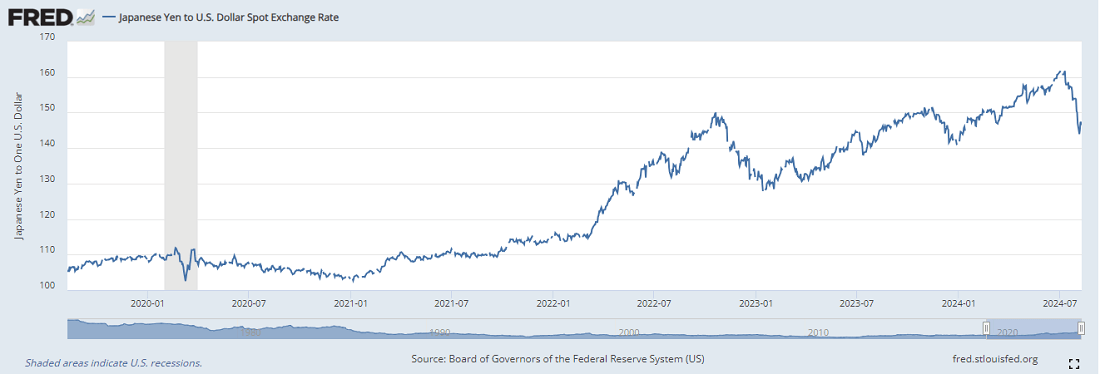

Sự bùng phát của COVID-19 đã mang đến sự bất ổn kinh tế toàn cầu và những thách thức cho nền kinh tế Nhật Bản. Để ứng phó với suy thoái kinh tế, Ngân hàng Nhật Bản tiếp tục chính sách tiền tệ thích ứng, dẫn đến việc đồng yên mất giá so với đô la Mỹ xuống khoảng 140/đô la Mỹ vào năm 2022 và 2023.

Sau đó, đồng yên đã ở trong tình trạng mất giá kéo dài, một xu hướng chủ yếu bắt nguồn từ sự kết hợp của nhiều yếu tố kinh tế và chính sách. Chính sách tiền tệ thích ứng liên tục của Ngân hàng Nhật Bản, cùng với môi trường lãi suất thấp kéo dài, đã dẫn đến sự suy giảm sức mua của đồng yên. Ngoài ra, những thay đổi trong tình hình kinh tế quốc tế, chẳng hạn như sự không chắc chắn về tăng trưởng kinh tế toàn cầu và các điều chỉnh chính sách ở các nền kinh tế lớn, đã làm gia tăng thêm áp lực phải mất giá đồng yên. Tất cả các yếu tố này đã kết hợp lại để khiến đồng yên liên tục yếu đi trong một thời gian dài hơn.

Hãy nhớ rằng Nhật Bản từ lâu đã phải đối mặt với thâm hụt thương mại, nghĩa là nhập khẩu đã vượt quá xuất khẩu. Nhật Bản đã thâm hụt thương mại trong mỗi ba năm trở lại đây. Tình hình này đã dẫn đến dòng vốn chảy ra khỏi Nhật Bản, làm tăng áp lực lên đồng yên mất giá. Thâm hụt thương mại cho thấy Nhật Bản không đủ sức cạnh tranh trên thị trường quốc tế và cần nhiều ngoại tệ hơn để thanh toán cho hàng nhập khẩu, điều này có thể làm giảm giá trị của đồng yên.

Và kể từ năm 2016, Ngân hàng Nhật Bản đã thực hiện chính sách lãi suất âm, ban đầu được đặt ở mức -0,1%. Chính sách lãi suất âm đã dẫn đến lợi nhuận rất thấp từ tiền gửi và đầu tư tại Nhật Bản. Để tìm kiếm lợi nhuận cao hơn, các nhà đầu tư và tổ chức tài chính đã vay đồng yên và thay vào đó đầu tư vào các tài sản nước ngoài có lãi suất cao hơn, chẳng hạn như trái phiếu kho bạc Hoa Kỳ hoặc châu Âu và bất động sản. Các giao dịch chênh lệch giá như vậy đã tiếp tục làm tăng nhu cầu về ngoại tệ trong khi thúc đẩy xu hướng mất giá của đồng yên.

Không chỉ các cá nhân và tổ chức, mà ngay cả chính phủ Nhật Bản và các tập đoàn lớn cũng tham gia vào hoạt động chênh lệch tỷ giá hối đoái. Chính phủ Nhật Bản đã đầu tư mạnh vào trái phiếu nước ngoài và thu được lợi nhuận thông qua chênh lệch giá. Hoạt động này làm trầm trọng thêm sự mất giá của đồng yên vì họ cần phải đổi đồng yên sang các loại tiền tệ khác để đầu tư. Đến lượt mình, các tập đoàn có thể đẩy đồng yên xuống thấp hơn nữa bằng cách hồi hương các tài sản đô la hoặc euro có lợi nhuận về Nhật Bản.

Mức nợ chính phủ của Nhật Bản rất cao, vượt quá 250% GDP tính đến thời điểm hiện tại. Trong hoàn cảnh này, nếu Ngân hàng Nhật Bản ổn định tỷ giá hối đoái yên bằng cách tăng lãi suất, điều này có thể gây ra tình trạng hỗn loạn dữ dội trên thị trường tài chính trong nước. Mức nợ cao khiến Ngân hàng Nhật Bản phải đối mặt với một tình thế tiến thoái lưỡng nan về chính sách rất lớn, hạn chế các lựa chọn của mình trong chính sách tiền tệ.

Ngoài ra, chính phủ Nhật Bản nắm giữ một lượng lớn trái phiếu kho bạc Hoa Kỳ. Kho bạc. Nếu chính phủ Nhật Bản chọn bán các trái phiếu kho bạc này để hỗ trợ tỷ giá hối đoái của đồng yên, điều này sẽ ảnh hưởng đến tính thanh khoản của thị trường trái phiếu kho bạc Hoa Kỳ và có thể gây ra sự bất mãn của Kho bạc Hoa Kỳ. Kho bạc Hoa Kỳ có thể thực hiện các biện pháp đối phó với Nhật Bản, chẳng hạn như liệt kê Nhật Bản là quốc gia thao túng tỷ giá hối đoái, điều này càng làm tăng thêm khó khăn của chính phủ Nhật Bản trong hoạt động tỷ giá hối đoái.

Hơn nữa, thị trường rất nhạy cảm với các chính sách và hành động của Ngân hàng Nhật Bản. Nếu thị trường tin rằng BOJ không thể phản ứng hiệu quả với áp lực mất giá đối với đồng yên, họ có thể làm đồng yên mất giá thêm và làm đồng yên mất giá trầm trọng hơn. Sự mất kết nối giữa kỳ vọng của thị trường và các chính sách thực tế đã dẫn đến một vòng luẩn quẩn mất giá của đồng yên.

Kể từ tháng 4 năm 2024, đồng yên tiếp tục giảm so với đồng đô la Mỹ, có thời điểm kéo dài mức giảm lên 2 phần trăm. Đến cuối tháng 6, tỷ giá hối đoái thậm chí đã giảm xuống dưới mức 1,160 yên, mức thấp nhất trong 38 năm. Mặc dù đồng yên đã phục hồi kể từ đó, nhưng tỷ giá hối đoái gần đây lại một lần nữa có xu hướng giảm.

Nguyên nhân là do chính sách tăng lãi suất của Fed đã dẫn đến sự gia tăng chênh lệch lãi suất giữa Nhật Bản và Hoa Kỳ, dẫn đến dòng vốn chảy ra khỏi Nhật Bản, khiến đồng yên mất giá. Mặc dù hầu hết các nhà phân tích hiện kỳ vọng rằng Fed có thể cắt giảm lãi suất 2-3 lần trước khi kết thúc năm, nhưng Ngân hàng Nhật Bản có thể sẽ rất thận trọng về tốc độ tăng lãi suất tiếp theo, xét đến tình trạng yếu kém của nền kinh tế Nhật Bản. Do đó, chênh lệch lớn giữa Nhật Bản và Hoa Kỳ vẫn tồn tại và mô hình chung là đồng đô la mạnh và đồng yên yếu rất khó thay đổi.

Nhìn chung, đằng sau sự mất giá của đồng yên là sự kết hợp giữa chính sách kinh tế của Nhật Bản, hành vi thị trường và nhiều yếu tố trong môi trường kinh tế quốc tế. Để ứng phó với xu hướng mất giá này, Nhật Bản cần tìm ra sự cân bằng mới giữa chính sách kinh tế và hoạt động thị trường để tránh thêm rủi ro kinh tế và tài chính.

Tác động của việc mất giá đồng yên

Tác động của việc mất giá đồng yên

Là một quốc gia phát triển, sự mất giá của đồng yên có tác động sâu rộng. Sự mất giá của đồng tiền này đã có tác động đáng kể không chỉ đến nền kinh tế trong nước của Nhật Bản mà còn đến các quốc gia châu Á khác, với những tác động lan tỏa đáng kể. Ngoài ra, sự mất giá của đồng yên đã có tác động rộng rãi đến nền kinh tế toàn cầu và thị trường tài chính.

Đối với nền kinh tế Nhật Bản, tác động của việc đồng yên mất giá là hai mặt. Thứ nhất, việc đồng yên mất giá có thể kích thích đáng kể xuất khẩu của Nhật Bản. Hàng hóa sản xuất tại Nhật Bản tương đối rẻ hơn trên thị trường quốc tế, do đó nâng cao khả năng cạnh tranh của họ. Điều này không chỉ giúp mở rộng thị phần ở nước ngoài của các công ty Nhật Bản mà còn thu hút thêm nhiều khách du lịch nước ngoài đến Nhật Bản, thúc đẩy hơn nữa sự tăng trưởng của ngành du lịch. Ngoài ra, việc tăng doanh thu xuất khẩu là động lực tích cực cho sự tăng trưởng chung của nền kinh tế Nhật Bản.

Tuy nhiên, mặt trái của vấn đề là chi phí sản xuất tăng cao đối với các công ty Nhật Bản. Với việc đồng yên mất giá, chi phí nguyên liệu thô và năng lượng nhập khẩu đã tăng lên, ảnh hưởng trực tiếp đến các công ty phụ thuộc vào nhập khẩu, có khả năng dẫn đến tăng chi phí sản xuất và nén biên lợi nhuận. Về lâu dài, áp lực chi phí này có thể làm suy yếu khả năng cạnh tranh của các công ty Nhật Bản trên thị trường quốc tế và có tác động tiêu cực đến sự phát triển bền vững và lành mạnh của nền kinh tế Nhật Bản. Do đó, mặc dù có một số lợi ích kinh tế từ việc phá giá trong ngắn hạn, nhưng cần phải đánh giá cẩn thận các tác động dài hạn của nó.

Giống như trường hợp của thị trường chứng khoán Nhật Bản, mặc dù đạt mức cao mới và phá vỡ mức cao lịch sử trước đó trong quá khứ gần đây, mức tăng trưởng thực tế bị hạn chế khi tính bằng đô la Mỹ. Thị trường bất động sản cũng hoạt động tương tự, với giá nhà ở Tokyo vẫn chưa thể trở lại mức trước bong bóng vỡ của những năm 1990 tính theo đô la Mỹ, mặc dù giá tính theo đô la Nhật Bản đã vượt quá mức cao lịch sử.

Do đó, việc đồng yên tiếp tục mất giá không chỉ cho thấy những vấn đề về cấu trúc trong nền kinh tế Nhật Bản mà còn có thể báo trước một số khó khăn cho sự phát triển kinh tế trong tương lai. Mặc dù việc mất giá đã mang lại một số lợi ích cho nền kinh tế Nhật Bản trong ngắn hạn, chẳng hạn như kích thích xuất khẩu và du lịch, nhưng những tác động dài hạn của nó vẫn cần được đánh giá thận trọng. Việc mất giá liên tục có thể gây ra những thách thức kinh tế sâu sắc hơn, làm suy yếu niềm tin của thị trường, làm tăng sự biến động của thị trường tài chính và do đó gây ra mối đe dọa tiềm tàng đối với sự ổn định kinh tế chung của Nhật Bản.

Sự mất giá của đồng yên đã có tác động sâu sắc không chỉ đến nền kinh tế Nhật Bản mà còn đến nền kinh tế toàn cầu, đặc biệt là các nước châu Á mà Nhật Bản có quan hệ đầu tư và kinh tế, thương mại mạnh mẽ. Nó có thể gây ra rủi ro phá giá cạnh tranh trên thị trường, điều này không có lợi cho xuất khẩu của các nước như Trung Quốc và Hàn Quốc.

Đồng yên mất giá đã làm tăng đáng kể sức cạnh tranh của hàng hóa Nhật Bản trên thị trường quốc tế, đặc biệt là trong các lĩnh vực như ô tô và điện tử, vốn đang cạnh tranh trực tiếp với Trung Quốc. Khi hàng hóa Nhật Bản trở nên rẻ hơn, các ngành sản xuất trung và cao cấp của Trung Quốc có thể phải đối mặt với nguy cơ mất đơn hàng, điều này sẽ làm suy yếu khả năng xuất khẩu của Trung Quốc trong các lĩnh vực này.

Tình hình này đặt ra mối đe dọa tiềm tàng đối với nền kinh tế Trung Quốc, đặc biệt là trong bối cảnh hiện nay khi xuất khẩu là động lực tăng trưởng chính. Nếu sức cạnh tranh xuất khẩu của Trung Quốc bị suy yếu, tăng trưởng kinh tế nói chung có thể bị ảnh hưởng tiêu cực, làm trầm trọng thêm tình trạng suy thoái hiện nay về đầu tư và tiêu dùng.

Ngoài ra, sự mất giá của đồng yên có thể dẫn đến sự tăng giá của đồng nhân dân tệ so với đồng yên, điều này sẽ có ý nghĩa quan trọng đối với môi trường thương mại và đầu tư giữa Trung Quốc và Nhật Bản. Khi giá hàng hóa Nhật Bản trở nên hấp dẫn hơn, các nhà xuất khẩu Trung Quốc có thể phải đối mặt với áp lực cạnh tranh lớn hơn khi hàng hóa Nhật Bản trở nên cạnh tranh hơn về giá trên thị trường quốc tế.

Đồng thời, đồng yên mất giá có thể thu hút nhiều nhà đầu tư nước ngoài hơn vào thị trường Nhật Bản, do đó tăng cường sức hấp dẫn của Nhật Bản trên thị trường đầu tư toàn cầu. Tuy nhiên, nó cũng có thể khiến các nhà đầu tư Nhật Bản phải trả giá đắt hơn khi đầu tư vào thị trường Trung Quốc và làm suy yếu mong muốn đầu tư vào Trung Quốc của họ, do đó ảnh hưởng đến dòng vốn và hợp tác kinh tế giữa Trung Quốc và Nhật Bản.

Xu hướng mất giá của đồng yên đã cho thấy sự thiếu phối hợp chính sách tiền tệ giữa các nền kinh tế toàn cầu lớn và sự thiếu phối hợp này có tác động sâu rộng đến dòng vốn quốc tế, biến động tỷ giá hối đoái và các quyết định đầu tư thị trường. Do đó, các nhà đầu tư và tổ chức tài chính toàn cầu cần phải điều chỉnh chiến lược của mình để ứng phó với sự thay đổi này. Sự khác biệt về chính sách này, được truyền qua các thị trường tài chính, đã ảnh hưởng thêm đến nền kinh tế toàn cầu và gây ra mối đe dọa tiềm tàng đối với sự ổn định kinh tế của một số quốc gia.

Nhìn chung, sự mất giá của đồng yên là một hiện tượng phức tạp và đa diện với những tác động sâu rộng đến nền kinh tế Nhật Bản cũng như nền kinh tế toàn cầu. Sự mất giá liên tục của đồng yên không chỉ định hình lại bối cảnh kinh tế khu vực mà còn đặt ra những thách thức quan trọng đối với sự ổn định của nền kinh tế toàn cầu và động lực thị trường. Sự thay đổi này buộc các quốc gia phải thận trọng hơn và phối hợp hơn trong việc ứng phó với những biến động của nền kinh tế toàn cầu và điều chỉnh các chính sách nội bộ của mình để duy trì sự phát triển và ổn định kinh tế bền vững.

Chiến lược ứng phó đầu tư khi đồng Yên Nhật mất giá

Chiến lược ứng phó đầu tư khi đồng Yên Nhật mất giá

Hiện tại, đồng yên đang ở mức thấp kỷ lục so với đô la Mỹ. Vào năm 2022. 10.000 yên vẫn có thể đổi được khoảng 85 đô la Mỹ, nhưng hiện tại chỉ có thể đổi được khoảng 62 đô la Mỹ. Điều này có nghĩa là nếu bạn giữ đô la Mỹ để chi tiêu ở Nhật Bản, về cơ bản bạn đang được hưởng mức giảm giá hơn 25%. Đây là lý do tại sao một lượng lớn khách du lịch và người thay thế đã đổ xô đến Nhật Bản, tạo nên cơn sốt mua sắm.

Các chuyên gia dự đoán rằng đồng yên có khả năng tiếp tục suy yếu khi Ngân hàng Nhật Bản duy trì chính sách lãi suất thấp. Điều này không chỉ làm tăng sức hấp dẫn của chi tiêu ngắn hạn mà còn tạo cơ hội đầu tư vào tài sản Nhật Bản với giá chiết khấu. Mua cổ phiếu và bất động sản Nhật Bản hoặc đầu tư vào các công ty Nhật Bản bằng đô la Mỹ tương đương với việc mua tài sản chất lượng với chi phí thấp hơn.

Tuy nhiên, biến động tỷ giá hối đoái là con dao hai lưỡi. Trong khi sự mất giá của đồng yên trong ngắn hạn mang lại cơ hội đầu tư, nếu đồng yên tiếp tục mất giá, nó có thể ảnh hưởng đến lợi tức đầu tư. Giả sử rằng đô la để mua tài sản của Nhật Bản, tỷ giá hối đoái hiện tại là một đô la đến 150 yên, tương lai của đồng yên, và sau đó giảm xuống còn một đô la đến 160 yên, ngay cả khi tài sản được định giá bằng đồng yên không thay đổi giá trị của đồng đô la trở lại thời điểm giảm giá trị của đồng đô la.

Nhật Bản vừa trải qua '30 năm mất mát', tăng trưởng kinh tế chậm và giảm phát nghiêm trọng. Để đảo ngược tình trạng này, chính phủ và ngân hàng trung ương Nhật Bản đã thực hiện một loạt các biện pháp, bao gồm hạ lãi suất và bán nợ của Hoa Kỳ. Các khoản tiền này được sử dụng cho xây dựng cơ sở hạ tầng, nghiên cứu và phát triển khoa học và công nghệ, v.v., với mục đích kích thích tăng trưởng kinh tế.

Ví dụ, thông qua việc bán trái phiếu Hoa Kỳ, Nhật Bản đã thu được hàng nghìn tỷ yên, được sử dụng để hỗ trợ các dự án đường sắt cao tốc và năng lượng xanh, thúc đẩy sự phát triển của chuỗi công nghiệp có liên quan. Ngoài ra, Nhật Bản cũng hỗ trợ các doanh nghiệp đổi mới và nâng cao khả năng cạnh tranh của họ thông qua việc thành lập quỹ nghiên cứu và phát triển khoa học và công nghệ.

Bất chấp các biện pháp tích cực mà chính phủ Nhật Bản đã thực hiện, vẫn còn nghi ngờ liệu sự phục hồi kinh tế có thực sự đạt được hay không. Trong 30 năm qua, Nhật Bản đã thử các chính sách tương tự, nhưng kết quả không đáng kể. Môi trường kinh tế toàn cầu hiện nay rất phức tạp và các yếu tố như rủi ro địa chính trị và tranh chấp thương mại quốc tế cũng có thể kéo chậm sự phục hồi kinh tế của Nhật Bản.

Và để ứng phó với sự mất giá của đồng yên, Nhật Bản đã công bố kế hoạch bán trái phiếu Hoa Kỳ trên diện rộng từ năm 2026 và thực hiện chính sách tăng lãi suất. Những sáng kiến này nhằm mục đích ổn định tỷ giá hối đoái của đồng yên, nhưng chúng cũng làm tăng sự bất ổn của thị trường. Tác động tiêu cực của việc tăng lãi suất đối với thị trường càng trầm trọng hơn do tình hình kinh tế của Nhật Bản cho thấy gánh nặng nghiêm trọng. Những động thái chính sách này càng làm suy yếu niềm tin của thị trường vào nền kinh tế Nhật Bản và làm tăng sự biến động trên thị trường toàn cầu.

Tất nhiên, nếu đầu tư vào cổ phiếu Nhật Bản tăng trưởng cao, chẳng hạn như các công ty có lợi nhuận hàng năm là 20 phần trăm, khoản đầu tư của người đó vẫn có thể mang lại lợi nhuận tốt ngay cả khi tỷ giá hối đoái mất giá. Ngược lại, nếu lợi nhuận đầu tư thấp, tỷ giá hối đoái mất giá thêm có thể làm trầm trọng thêm các khoản lỗ. Do đó, đầu tư vào tài sản Nhật Bản không chỉ phụ thuộc vào tỷ giá hối đoái mà còn phải đánh giá cẩn thận tiềm năng của các tài sản được đầu tư.

Điều đáng chú ý là các công ty công nghệ Nhật Bản đang hoạt động mạnh mẽ trong các lĩnh vực bán dẫn và năng lượng mới, thể hiện khả năng cạnh tranh và đổi mới mạnh mẽ. Nếu một người lạc quan về tiềm năng tăng trưởng dài hạn của các lĩnh vực này, thì biến động tỷ giá hối đoái ngắn hạn có thể không có tác động đáng kể đến lợi nhuận cuối cùng. Các nhà đầu tư nên tập trung vào xu hướng dài hạn của các lĩnh vực này thay vì biến động thị trường ngắn hạn, đặc biệt là trong bối cảnh nhu cầu toàn cầu về chất bán dẫn và các nguồn năng lượng mới vẫn tiếp tục, dự kiến sẽ là các lĩnh vực tăng trưởng quan trọng trong tương lai.

Tóm lại, sự mất giá của đồng yên tạo ra cơ hội cho một đợt lao dốc ngắn hạn vào các tài sản của Nhật Bản, nhưng cũng cần phải cảnh giác với những rủi ro liên quan đến việc tỷ giá hối đoái suy yếu kéo dài. Đối với các nhà đầu tư dài hạn, điều quan trọng là phải tập trung vào giá trị nội tại và tiềm năng tăng trưởng dài hạn của các tài sản được đầu tư thay vì bị ảnh hưởng bởi những biến động tỷ giá hối đoái ngắn hạn. Bằng cách đánh giá giá trị thực của tài sản, các nhà đầu tư có thể tìm thấy các cơ hội đầu tư vững chắc trong các thị trường biến động và đảm bảo tính bền vững của lợi nhuận dài hạn.

| Lý do | Sự va chạm | Chiến lược đầu tư |

| Ngân hàng trung ương nới lỏng, lãi suất thấp | Đồng Yên mất giá, kích thích xuất khẩu | Đầu tư vào các công ty tập trung vào xuất khẩu |

| Chênh lệch lãi suất Nhật Bản-Hoa Kỳ rộng hơn | Đồng Yên giảm nhanh hơn do dòng vốn chảy ra. | Mua tài sản yên |

| Tăng trong giao dịch chênh lệch lãi suất ngoại hối | Biến động thị trường tăng cao | Sử dụng các công cụ phòng ngừa rủi ro |

| Thâm hụt thương mại dài hạn | Chi phí nhập khẩu cao hơn, lợi nhuận chịu áp lực | Tập trung vào các nhà xuất khẩu |

| Nợ cao, không gian chính sách hạn chế | Tăng lãi suất mạnh, niềm tin suy yếu | Đầu tư vào tài sản trú ẩn an toàn |

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ dành cho mục đích thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc các lời khuyên khác mà chúng ta nên tin cậy. Không có ý kiến nào trong tài liệu này cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ khoản đầu tư, chứng khoán, giao dịch hoặc chiến lược đầu tư cụ thể nào là phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29