ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-08-16

हाल ही में, कई दोस्त सौंदर्य प्रसाधन खरीदने के लिए जापान की यात्रा करने की योजना बना रहे हैं, और जापानी दृश्यों की तस्वीरें अक्सर दोस्तों के सर्कल में दिखाई देती हैं, और कुछ लोग जापान में रियल एस्टेट में उतरने पर भी विचार कर रहे हैं। इस घटना का अंतर्निहित कारण सरल है: येन का मूल्यह्रास हुआ है, जिससे जापान जाना और खरीदारी पर कम खर्च करना सस्ता हो गया है। हालांकि, निवेशकों के लिए येन के मूल्यह्रास के वास्तविक कारण और इसके पीछे के आर्थिक चालकों को समझना महत्वपूर्ण है। यह सही निवेश मानसिकता बनाने और भीड़ का आँख मूंदकर अनुसरण करने से बचने में मदद करेगा। अगले भाग में, हम येन के मूल्यह्रास के कारणों, इसके प्रभाव और इससे निपटने के लिए निवेश रणनीतियों पर गहराई से चर्चा करेंगे।

येन के अवमूल्यन के कारण

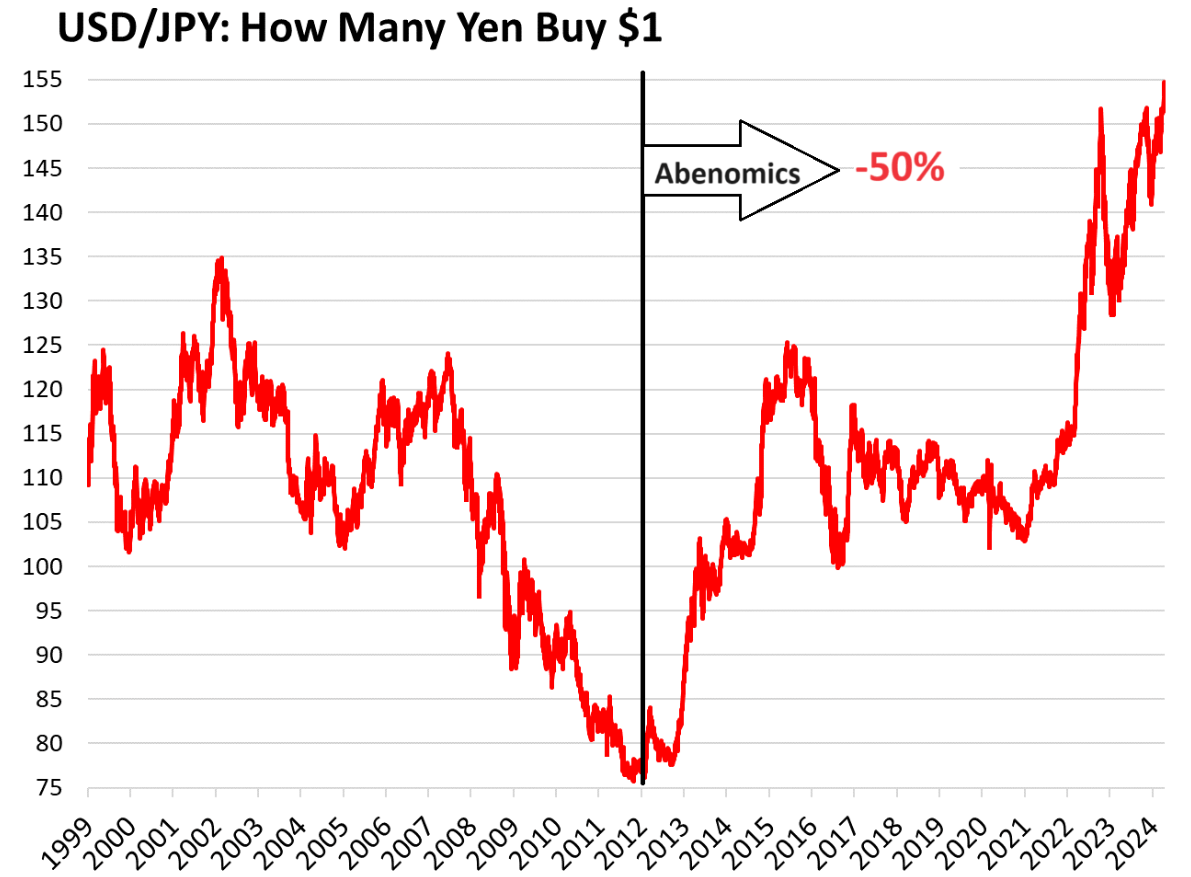

स्टॉक की तरह ही, मुद्राओं का मूल्य भी उतार-चढ़ाव से गुजरता है। येन ने अपने इतिहास में कई बार महत्वपूर्ण मूल्यह्रास का अनुभव किया है। उदाहरण के लिए, 1997 में एशियाई वित्तीय संकट के बाद, येन ने अमेरिकी डॉलर के मुकाबले तेज उतार-चढ़ाव का अनुभव किया, जो लगभग 90/USD से लगभग 130/USD तक गिर गया।

2012 में शिंजो आबे जापान के प्रधानमंत्री बने और उन्होंने 'आबेइकॉनॉमिक्स' लागू किया। अर्थशास्त्र'? इसके मुख्य उपायों में से एक येन के अवमूल्यन को बढ़ावा देना है। उनकी नीतियों के परिणामस्वरूप, येन का मूल्य अमेरिकी डॉलर के मुकाबले 2012 में लगभग 80/US$ से घटकर 2015 में 120-125/US$ हो गया। येन के अवमूल्यन के इस चरण को व्यापक रूप से नीतिगत सफलता के संकेत के रूप में देखा जाता है, जिसने जापान के निर्यात विकास को महत्वपूर्ण रूप से बढ़ावा दिया और आर्थिक सुधार को सकारात्मक रूप से प्रभावित किया।

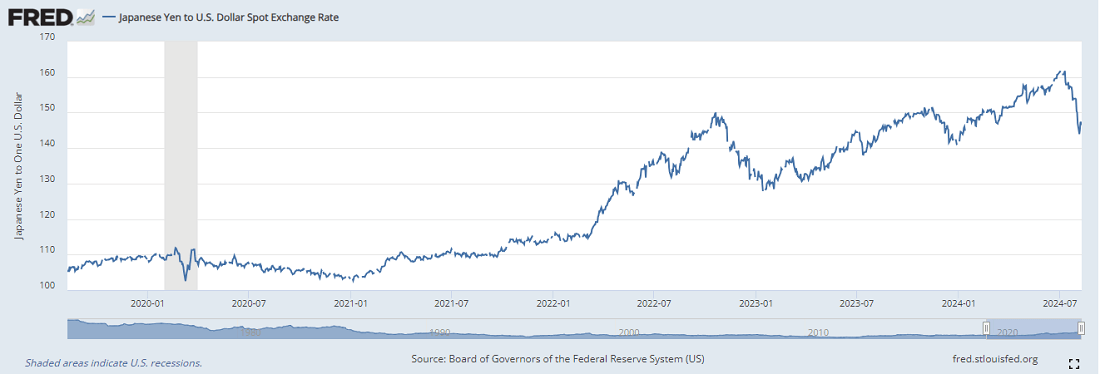

कोविड-19 महामारी ने वैश्विक आर्थिक अनिश्चितता और जापानी अर्थव्यवस्था के लिए चुनौतियां ला दीं। आर्थिक मंदी के जवाब में, बैंक ऑफ जापान ने अपनी उदार मौद्रिक नीति जारी रखी, जिसके कारण 2022 और 2023 में अमेरिकी डॉलर के मुकाबले येन का मूल्य लगभग 140/US$ हो गया।

इसके बाद, येन लंबे समय से मूल्यह्रास की स्थिति में है, यह प्रवृत्ति मुख्य रूप से कई आर्थिक और नीतिगत कारकों के संयोजन से उत्पन्न हुई है। बैंक ऑफ जापान की निरंतर उदार मौद्रिक नीति, लंबे समय से कम ब्याज दर के माहौल के साथ मिलकर, येन की क्रय शक्ति में गिरावट का कारण बनी है। इसके अलावा, अंतरराष्ट्रीय आर्थिक स्थिति में बदलाव, जैसे कि वैश्विक आर्थिक विकास के बारे में अनिश्चितता और प्रमुख अर्थव्यवस्थाओं में नीति समायोजन, ने येन के मूल्यह्रास के दबाव को और बढ़ा दिया है। इन सभी कारकों ने मिलकर येन को लंबे समय तक लगातार कमजोर बना दिया है।

ध्यान रखें कि जापान लंबे समय से व्यापार घाटे का सामना कर रहा है, जिसका अर्थ है कि आयात निर्यात से अधिक हो गया है। जापान ने पिछले तीन वर्षों में से प्रत्येक में व्यापार घाटा चलाया है। इस स्थिति के कारण जापान से पूंजी का बहिर्वाह हुआ है, जिससे येन पर मूल्यह्रास का दबाव बढ़ गया है। व्यापार घाटा दर्शाता है कि जापान अंतरराष्ट्रीय बाजार में पर्याप्त प्रतिस्पर्धी नहीं है और आयात के भुगतान के लिए उसे अधिक विदेशी मुद्रा की आवश्यकता है, जिससे येन का मूल्य कम हो सकता है।

और 2016 से बैंक ऑफ जापान ने नकारात्मक ब्याज दर नीति लागू की है, जिसे शुरू में -0.1% पर सेट किया गया था। नकारात्मक ब्याज दर नीति के परिणामस्वरूप जापान के भीतर जमा और निवेश पर बहुत कम रिटर्न मिला है। उच्च रिटर्न की तलाश में, निवेशकों और वित्तीय संस्थानों ने येन उधार लिया और इसके बजाय उच्च ब्याज दरों वाली विदेशी परिसंपत्तियों में निवेश किया, जैसे कि यूएस या यूरोपीय ट्रेजरी बॉन्ड और रियल एस्टेट। इस तरह के आर्बिट्रेज लेनदेन ने येन के मूल्यह्रास की प्रवृत्ति को बढ़ावा देते हुए विदेशी मुद्राओं की मांग को बढ़ाना जारी रखा है।

न केवल व्यक्ति और संस्थाएँ, बल्कि जापानी सरकार और बड़ी कंपनियाँ भी विदेशी मुद्रा अंतरपणन में शामिल रही हैं। जापानी सरकार ने विदेशी बॉन्ड में भारी निवेश किया और स्प्रेड के ज़रिए आय अर्जित की। इस ऑपरेशन ने येन के अवमूल्यन को और बढ़ा दिया क्योंकि उन्हें निवेश के लिए येन को अन्य मुद्राओं में बदलने की ज़रूरत थी। बदले में, कंपनियाँ लाभदायक डॉलर या यूरो परिसंपत्तियों को वापस जापान में वापस लाकर येन को और नीचे धकेल सकती हैं।

जापान का सरकारी ऋण स्तर बहुत अधिक है, जो आज सकल घरेलू उत्पाद के 250% से अधिक है। इन परिस्थितियों में, यदि बैंक ऑफ जापान ब्याज दरों को बढ़ाकर येन विनिमय दर को स्थिर करता है, तो इससे घरेलू वित्तीय बाजार में हिंसक उथल-पुथल मच सकती है। उच्च ऋण स्तर बैंक ऑफ जापान को एक बड़ी नीतिगत दुविधा का सामना करना पड़ता है, जिससे मौद्रिक नीति में उसके विकल्प सीमित हो जाते हैं।

इसके अलावा, जापानी सरकार के पास बड़ी मात्रा में अमेरिकी ट्रेजरी है। ट्रेजरी। यदि जापानी सरकार येन की विनिमय दर का समर्थन करने के लिए इन ट्रेजरी बांडों को बेचने का विकल्प चुनती है, तो इससे अमेरिकी ट्रेजरी बांडों की बाजार तरलता प्रभावित होगी और अमेरिकी ट्रेजरी के असंतोष को बढ़ावा मिल सकता है। अमेरिकी ट्रेजरी जापान के खिलाफ जवाबी कार्रवाई कर सकता है, जैसे कि जापान को विनिमय दर में हेरफेर करने वाले के रूप में सूचीबद्ध करना, जो विनिमय दर संचालन में जापानी सरकार की कठिनाई को और बढ़ाता है।

इसके अलावा, बाजार बैंक ऑफ जापान की नीतियों और कार्रवाइयों के प्रति बहुत संवेदनशील है। अगर बाजार को लगता है कि BOJ येन पर मूल्यह्रास के दबाव का प्रभावी ढंग से जवाब देने में असमर्थ है, तो यह येन को और कम कर सकता है और इसके मूल्यह्रास को बढ़ा सकता है। बाजार की अपेक्षाओं और वास्तविक नीतियों के बीच इस वियोग ने येन के मूल्यह्रास के एक दुष्चक्र को जन्म दिया है।

अप्रैल 2024 से येन की कीमत में अमेरिकी डॉलर के मुकाबले गिरावट जारी है, एक समय तो यह 2 प्रतिशत तक गिर गई थी। जून के अंत तक, विनिमय दर 1.160 येन के निशान से भी नीचे गिर गई थी, जो 38 साल का सबसे निचला स्तर था। हालाँकि तब से येन में सुधार हुआ है, लेकिन हाल ही में विनिमय दर में एक बार फिर गिरावट आई है।

इसका कारण यह है कि फेड की ब्याज दर वृद्धि नीति ने जापान और अमेरिका के बीच ब्याज दर के अंतर को बढ़ा दिया है, जिसके कारण जापान से पूंजी का बहिर्वाह हुआ है, जिसके परिणामस्वरूप येन का मूल्यह्रास हुआ है। हालाँकि अब अधिकांश विश्लेषकों को उम्मीद है कि फेड वर्ष के अंत से पहले 2-3 बार दरों में कटौती कर सकता है, लेकिन जापानी अर्थव्यवस्था की कमज़ोर स्थिति को देखते हुए बैंक ऑफ़ जापान अगली दर वृद्धि की गति में बहुत सतर्क रहने की संभावना है। नतीजतन, जापान और अमेरिका के बीच बड़ा अंतर अभी भी मौजूद है, और एक मजबूत डॉलर और एक कमजोर येन के सामान्य पैटर्न को बदलना मुश्किल है।

कुल मिलाकर, येन के अवमूल्यन के पीछे जापानी आर्थिक नीति, बाजार व्यवहार और अंतरराष्ट्रीय आर्थिक वातावरण में कई कारकों का संयोजन है। इस अवमूल्यन प्रवृत्ति से निपटने के लिए, जापान को आगे के आर्थिक और वित्तीय जोखिमों से बचने के लिए आर्थिक नीति और बाजार संचालन के बीच एक नया संतुलन खोजने की आवश्यकता है।

येन के मूल्यह्रास का प्रभाव

येन के मूल्यह्रास का प्रभाव

एक विकसित देश के रूप में, येन के अवमूल्यन के दूरगामी परिणाम हैं। इस मुद्रा अवमूल्यन का न केवल जापान की घरेलू अर्थव्यवस्था पर बल्कि अन्य एशियाई देशों पर भी महत्वपूर्ण प्रभाव पड़ा है, जिसका महत्वपूर्ण प्रभाव पड़ा है। इसके अलावा, येन के अवमूल्यन का वैश्विक अर्थव्यवस्था और वित्तीय बाजारों पर व्यापक प्रभाव पड़ा है।

जापानी अर्थव्यवस्था के लिए, येन के अवमूल्यन का प्रभाव दोतरफ़ा है। सबसे पहले, येन के अवमूल्यन से जापान के निर्यात को काफ़ी बढ़ावा मिल सकता है। जापानी निर्मित सामान अंतरराष्ट्रीय बाज़ार में अपेक्षाकृत कम महंगे हैं, जिससे उनकी प्रतिस्पर्धात्मकता बढ़ जाती है। इससे न केवल जापानी कंपनियों की विदेशी बाज़ार हिस्सेदारी का विस्तार करने में मदद मिलती है, बल्कि जापान में ज़्यादा विदेशी पर्यटकों को भी आकर्षित किया जाता है, जिससे पर्यटन के विकास को और बढ़ावा मिलता है। इसके अलावा, निर्यात राजस्व में वृद्धि जापानी अर्थव्यवस्था के समग्र विकास के लिए एक सकारात्मक बढ़ावा है।

हालांकि, सिक्के का दूसरा पहलू जापानी कंपनियों के लिए उत्पादन लागत में वृद्धि है। येन के अवमूल्यन के साथ, आयातित कच्चे माल और ऊर्जा की लागत में वृद्धि हुई है, जो सीधे आयात पर निर्भर फर्मों को प्रभावित करती है, जिससे संभावित रूप से उनकी उत्पादन लागत में वृद्धि और लाभ मार्जिन में कमी हो सकती है। लंबे समय में, यह लागत दबाव अंतरराष्ट्रीय बाजार में जापानी फर्मों की प्रतिस्पर्धात्मकता को कमजोर कर सकता है और जापानी अर्थव्यवस्था के निरंतर और स्वस्थ विकास पर नकारात्मक प्रभाव डाल सकता है। इसलिए, अल्पावधि में अवमूल्यन से कुछ आर्थिक लाभ होने के बावजूद, इसके दीर्घकालिक प्रभावों का सावधानीपूर्वक मूल्यांकन किया जाना चाहिए।

जापानी शेयर बाजार के मामले में, हाल के दिनों में नई ऊंचाइयों को छूने और पिछले ऐतिहासिक ऊंचाइयों को तोड़ने के बावजूद, अमेरिकी डॉलर में मूल्यांकित होने पर वास्तविक वृद्धि सीमित है। प्रॉपर्टी मार्केट ने भी इसी तरह का प्रदर्शन किया है, टोक्यो के घरों की कीमतें अभी भी अमेरिकी डॉलर के संदर्भ में 1990 के दशक के बुलबुला फटने से पहले के स्तर पर लौटने में विफल रही हैं, भले ही जापानी संदर्भ में कीमतें पहले ही अपने ऐतिहासिक उच्च स्तर को पार कर चुकी हैं।

इस प्रकार, येन का निरंतर अवमूल्यन न केवल जापानी अर्थव्यवस्था के भीतर संरचनात्मक समस्याओं को प्रकट करता है, बल्कि भविष्य के आर्थिक विकास के लिए कई कठिनाइयों का भी पूर्वाभास करा सकता है। हालाँकि अवमूल्यन ने जापानी अर्थव्यवस्था को अल्पावधि में कुछ लाभ पहुँचाए हैं, जैसे निर्यात और पर्यटन को बढ़ावा देना, लेकिन इसके दीर्घकालिक प्रभावों का अभी भी सावधानी से आकलन करने की आवश्यकता है। निरंतर अवमूल्यन से गहरी आर्थिक चुनौतियाँ पैदा हो सकती हैं, बाज़ार का भरोसा कमज़ोर हो सकता है, वित्तीय बाज़ार में अस्थिरता बढ़ सकती है, और इस प्रकार जापान की समग्र आर्थिक स्थिरता के लिए संभावित ख़तरा पैदा हो सकता है।

येन के अवमूल्यन का न केवल जापानी अर्थव्यवस्था पर बल्कि वैश्विक अर्थव्यवस्था पर भी गहरा असर पड़ा है, खासकर एशियाई देशों पर जिनके साथ जापान के मजबूत निवेश और आर्थिक और व्यापारिक संबंध हैं। इससे बाजार में प्रतिस्पर्धी अवमूल्यन का जोखिम बढ़ सकता है, जो चीन और कोरिया जैसे देशों के निर्यात के लिए प्रतिकूल है।

येन के अवमूल्यन ने अंतर्राष्ट्रीय बाजार में जापानी वस्तुओं की प्रतिस्पर्धात्मकता में उल्लेखनीय वृद्धि की है, खासकर ऑटोमोबाइल और इलेक्ट्रॉनिक्स जैसे क्षेत्रों में, जो चीन के साथ सीधे प्रतिस्पर्धा में हैं। जैसे-जैसे जापानी सामान सस्ते होते जाएंगे, चीन के मध्यम और उच्च-स्तरीय विनिर्माण उद्योगों को ऑर्डर खोने का जोखिम उठाना पड़ सकता है, जिससे इन क्षेत्रों में निर्यात करने की चीन की क्षमता कमजोर हो जाएगी।

यह स्थिति चीन की अर्थव्यवस्था के लिए एक संभावित खतरा है, खासकर वर्तमान संदर्भ में जहां निर्यात विकास का मुख्य इंजन है। यदि चीन की निर्यात प्रतिस्पर्धात्मकता कमजोर होती है, तो समग्र आर्थिक विकास पर प्रतिकूल प्रभाव पड़ सकता है, जिससे निवेश और खपत में मौजूदा मंदी और बढ़ सकती है।

इसके अलावा, येन के अवमूल्यन से येन के सापेक्ष रेनमिनबी की कीमत में वृद्धि हो सकती है, जिसका चीन और जापान के बीच व्यापार और निवेश के माहौल पर महत्वपूर्ण प्रभाव पड़ेगा। जैसे-जैसे जापानी वस्तुओं की कीमत अधिक आकर्षक होती जाएगी, चीनी निर्यातकों को अधिक प्रतिस्पर्धी दबाव का सामना करना पड़ सकता है क्योंकि जापानी वस्तुएं अंतर्राष्ट्रीय बाजारों में अधिक मूल्य-प्रतिस्पर्धी हो जाएंगी।

साथ ही, येन के अवमूल्यन से जापानी बाजार में अधिक विदेशी निवेशक आकर्षित हो सकते हैं, जिससे वैश्विक निवेश बाजार में जापान का आकर्षण बढ़ सकता है। हालांकि, इससे जापानी निवेशकों के लिए चीनी बाजार में निवेश करना अधिक महंगा हो सकता है और चीन में निवेश करने की उनकी इच्छा कम हो सकती है, जिससे चीन और जापान के बीच पूंजी प्रवाह और आर्थिक सहयोग प्रभावित हो सकता है।

येन के अवमूल्यन की प्रवृत्ति ने प्रमुख वैश्विक अर्थव्यवस्थाओं के बीच मौद्रिक नीति समन्वय की कमी को उजागर किया है, और समन्वय की इस कमी के अंतर्राष्ट्रीय पूंजी प्रवाह, विनिमय दर की अस्थिरता और बाजार निवेश निर्णयों पर दूरगामी प्रभाव हैं। इस प्रकार वैश्विक निवेशकों और वित्तीय संस्थानों को इस परिवर्तन के जवाब में अपनी रणनीतियों को समायोजित करने की आवश्यकता है। वित्तीय बाजारों के माध्यम से प्रसारित इस नीति विचलन ने वैश्विक अर्थव्यवस्था को और अधिक प्रभावित किया और कुछ देशों की आर्थिक स्थिरता के लिए संभावित खतरा पैदा किया।

कुल मिलाकर, येन का अवमूल्यन एक जटिल और बहुआयामी घटना है जिसका जापानी अर्थव्यवस्था के साथ-साथ वैश्विक अर्थव्यवस्था पर भी दूरगामी प्रभाव पड़ता है। येन के निरंतर अवमूल्यन ने न केवल क्षेत्रीय आर्थिक परिदृश्य को नया आकार दिया है, बल्कि वैश्विक अर्थव्यवस्था और बाजार की गतिशीलता की स्थिरता के लिए भी महत्वपूर्ण चुनौतियाँ खड़ी की हैं। इस परिवर्तन ने देशों को वैश्विक अर्थव्यवस्था में उतार-चढ़ाव का जवाब देने और निरंतर आर्थिक विकास और स्थिरता बनाए रखने के लिए अपनी आंतरिक नीतियों को समायोजित करने में अधिक सतर्क और समन्वित होने के लिए मजबूर किया है।

जापानी येन के अवमूल्यन पर निवेश प्रतिक्रिया रणनीतियाँ

जापानी येन के अवमूल्यन पर निवेश प्रतिक्रिया रणनीतियाँ

वर्तमान में, येन अमेरिकी डॉलर के मुकाबले रिकॉर्ड निचले स्तर पर है। 2022 में 10,000 येन को अभी भी लगभग 85 अमेरिकी डॉलर में बदला जा सकता था, लेकिन अब इसे केवल 62 अमेरिकी डॉलर में बदला जा सकता है। इसका मतलब यह है कि अगर आप जापान में खर्च करने के लिए अमेरिकी डॉलर रखते हैं, तो आप अनिवार्य रूप से 25% से अधिक की छूट का आनंद ले रहे हैं। यही कारण है कि बड़ी संख्या में पर्यटक और सरोगेट्स जापान में उमड़ पड़े हैं, जिससे खरीदारी में उछाल आया है।

विशेषज्ञों का अनुमान है कि येन के कमजोर होने की संभावना है क्योंकि बैंक ऑफ जापान अपनी कम ब्याज दर नीति को बनाए रखता है। इससे न केवल अल्पकालिक खर्च का आकर्षण बढ़ता है बल्कि रियायती कीमतों पर जापानी परिसंपत्तियों में निवेश करने के अवसर भी मिलते हैं। जापानी स्टॉक और संपत्तियां खरीदना या अमेरिकी डॉलर के साथ जापानी कंपनियों में निवेश करना कम लागत पर गुणवत्ता वाली संपत्ति हासिल करने के बराबर है।

हालांकि, विनिमय दर में उतार-चढ़ाव एक दोधारी तलवार है। जबकि अल्पावधि में येन का अवमूल्यन निवेश के अवसर प्रदान करता है, अगर येन का अवमूल्यन जारी रहता है, तो यह निवेश पर प्रतिफल को प्रभावित कर सकता है। यह मानते हुए कि जापानी संपत्ति खरीदने के लिए डॉलर, वर्तमान विनिमय दर 150 येन के लिए एक डॉलर है, येन का भविष्य, और फिर एक डॉलर से 160 येन तक गिर गया, भले ही येन-मूल्यवर्ग में संपत्ति डॉलर के मूल्य में कोई बदलाव न हो, डॉलर के मूल्य में कमी के समय तक वापस।

जापान ने अभी-अभी 'खोए हुए 30 साल' का अनुभव किया है, आर्थिक विकास धीमा है, और अपस्फीति गंभीर है। इस स्थिति को उलटने के लिए, जापानी सरकार और केंद्रीय बैंक ने कई उपाय किए, जिनमें कम ब्याज दरें और अमेरिकी ऋण बेचना शामिल है। इन निधियों का उपयोग बुनियादी ढांचे के निर्माण, वैज्ञानिक और तकनीकी अनुसंधान और विकास आदि के लिए किया गया, जिसका उद्देश्य आर्थिक विकास को प्रोत्साहित करना था।

उदाहरण के लिए, अमेरिकी बॉन्ड बेचकर जापान ने खरबों येन प्राप्त किए हैं, जिनका उपयोग हाई-स्पीड रेल और हरित ऊर्जा परियोजनाओं को समर्थन देने के लिए किया गया है, जिससे संबंधित औद्योगिक श्रृंखला के विकास को बढ़ावा मिला है। इसके अलावा, जापान ने वैज्ञानिक और तकनीकी अनुसंधान और विकास के लिए एक कोष की स्थापना करके उद्यमों को नवाचार करने और उनकी प्रतिस्पर्धात्मकता बढ़ाने के लिए भी समर्थन दिया है।

जापानी सरकार द्वारा उठाए गए सकारात्मक कदमों के बावजूद, यह अभी भी संदिग्ध है कि क्या वास्तव में आर्थिक सुधार हासिल किया जा सकता है। पिछले 30 वर्षों में, जापान ने इसी तरह की नीतियों की कोशिश की है, लेकिन परिणाम महत्वपूर्ण नहीं रहे हैं। वर्तमान वैश्विक आर्थिक वातावरण जटिल है, और भू-राजनीतिक जोखिम और अंतर्राष्ट्रीय व्यापार विवाद जैसे कारक भी जापान की आर्थिक सुधार को पीछे खींच सकते हैं।

और येन के अवमूल्यन के जवाब में, जापान ने 2026 से बड़े पैमाने पर अमेरिकी ऋण बेचने और ब्याज दर वृद्धि की नीति लागू करने की योजना की घोषणा की है। इन पहलों का उद्देश्य येन विनिमय दर को स्थिर करना है, लेकिन वे बाजार की अनिश्चितता को भी बढ़ाते हैं। बाजार पर ब्याज दर वृद्धि का नकारात्मक प्रभाव इस तथ्य से और बढ़ गया कि जापान की आर्थिक स्थिति ने एक गंभीर बोझ दिखाया। इन नीतिगत कदमों ने जापानी अर्थव्यवस्था में बाजार के विश्वास को और कम कर दिया और वैश्विक बाजारों में अस्थिरता को बढ़ा दिया।

बेशक, अगर कोई उच्च वृद्धि वाले जापानी शेयरों में निवेश करता है, जैसे कि 20 प्रतिशत वार्षिक रिटर्न वाली कंपनियाँ, तो उसके निवेश से तब भी अच्छा रिटर्न मिल सकता है, जब विनिमय दर में गिरावट आती है। इसके विपरीत, अगर निवेश रिटर्न कम है, तो विनिमय दर में और गिरावट से नुकसान बढ़ सकता है। इसलिए, जापानी परिसंपत्तियों में निवेश केवल विनिमय दर पर ही निर्भर नहीं होना चाहिए, बल्कि निवेश की गई परिसंपत्तियों की क्षमता का भी सावधानीपूर्वक आकलन करना चाहिए।

यह ध्यान देने योग्य है कि जापानी प्रौद्योगिकी कंपनियाँ सेमीकंडक्टर और नई ऊर्जा क्षेत्रों में मज़बूत प्रदर्शन कर रही हैं, जो मज़बूत प्रतिस्पर्धा और नवाचार का प्रदर्शन करती हैं। यदि कोई इन क्षेत्रों की दीर्घकालिक विकास क्षमता पर आशावादी है, तो अल्पकालिक विनिमय दर में उतार-चढ़ाव का अंतिम रिटर्न पर कोई खास असर नहीं हो सकता है। निवेशकों को अल्पकालिक बाजार उतार-चढ़ाव के बजाय इन क्षेत्रों के दीर्घकालिक रुझानों पर ध्यान केंद्रित करना चाहिए, खासकर सेमीकंडक्टर और नए ऊर्जा स्रोतों की निरंतर वैश्विक मांग की पृष्ठभूमि में, जिनके भविष्य में महत्वपूर्ण विकास क्षेत्र होने की उम्मीद है।

संक्षेप में कहें तो, येन के अवमूल्यन से जापानी परिसंपत्तियों में अल्पकालिक गिरावट का अवसर मिलता है, लेकिन विनिमय दर के निरंतर कमजोर होने से जुड़े जोखिमों से सावधान रहने की भी आवश्यकता है। दीर्घकालिक निवेशकों के लिए, अल्पकालिक विनिमय दर में उतार-चढ़ाव से प्रभावित होने के बजाय निवेश की गई परिसंपत्तियों के आंतरिक मूल्य और दीर्घकालिक विकास क्षमता पर ध्यान केंद्रित करना महत्वपूर्ण है। परिसंपत्तियों के वास्तविक मूल्य का आकलन करके, निवेशक अस्थिर बाजारों में ठोस निवेश के अवसर पा सकते हैं और दीर्घकालिक रिटर्न की स्थिरता सुनिश्चित कर सकते हैं।

| कारण | प्रभाव | निवेश रणनीतियाँ |

| केंद्रीय बैंक की ढील, कम ब्याज दरें | येन का अवमूल्यन, निर्यात को प्रोत्साहन | निर्यात-केंद्रित फर्मों में निवेश करें |

| जापान-अमेरिका दर प्रसार व्यापक | पूंजी बहिर्वाह से येन में तेजी से गिरावट आती है। | येन परिसंपत्तियां खरीदें |

| विदेशी मुद्रा कैरी ट्रेड में वृद्धि | बाजार में अस्थिरता बढ़ी | हेजिंग उपकरणों का उपयोग करें |

| दीर्घकालिक व्यापार घाटा | आयात लागत में वृद्धि, मुनाफे पर दबाव | निर्यातकों पर ध्यान |

| उच्च ऋण, सीमित पॉलिसी स्थान | कठोर ब्याज वृद्धि, कमजोर आत्मविश्वास | सुरक्षित परिसंपत्तियों में निवेश करें |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।