Recentemente, muitos amigos planejam viajar ao Japão para comprar cosméticos, e fotos de paisagens japonesas aparecem com frequência no grupo de amigos, e algumas pessoas estão até mesmo pensando em investir no mercado imobiliário no Japão. A razão subjacente a esse fenômeno é simples: o iene se desvalorizou, tornando mais barato ir ao Japão e gastar menos em compras. Entretanto, é fundamental que os investidores entendam o motivo real da depreciação do iene e os fatores econômicos por trás dela. Isso ajudará a criar a mentalidade correta de investimento e evitará seguir cegamente a multidão. Na próxima seção, vamos nos aprofundar nos motivos da depreciação do iene, seu impacto e estratégias de investimento para lidar com isso.

As razões para a depreciação do iene

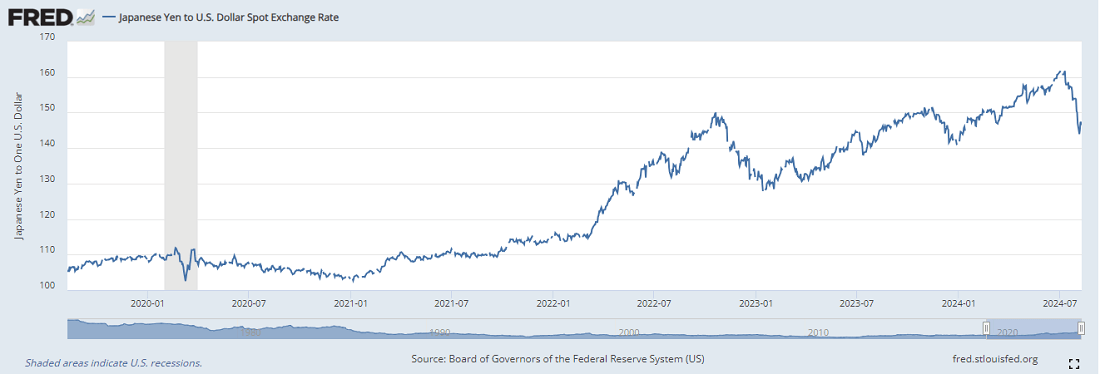

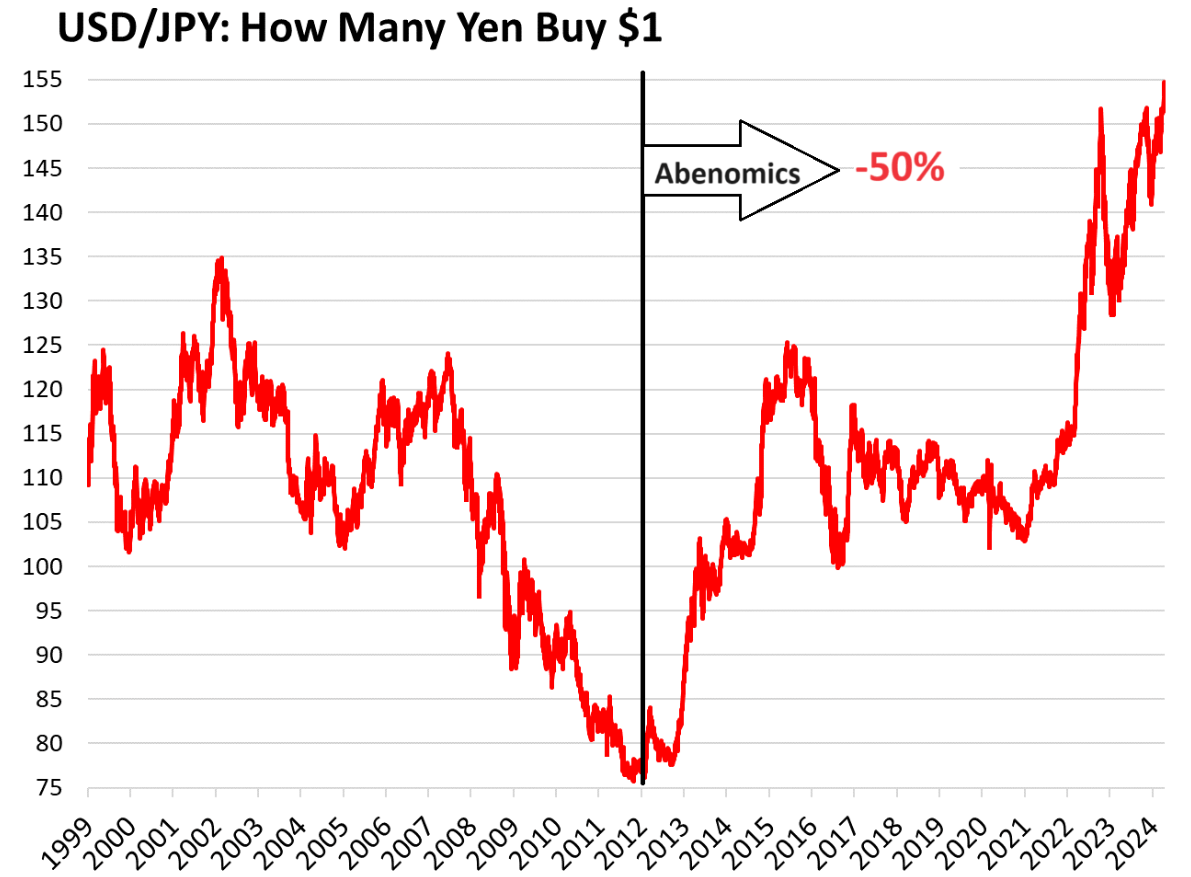

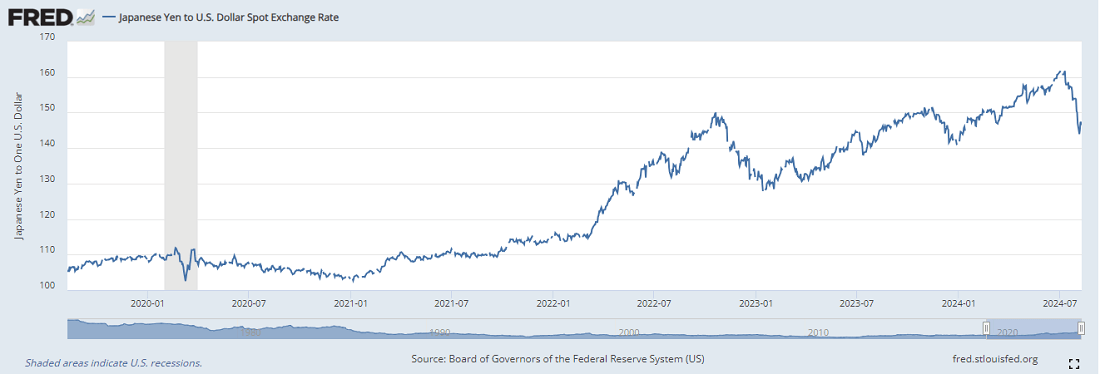

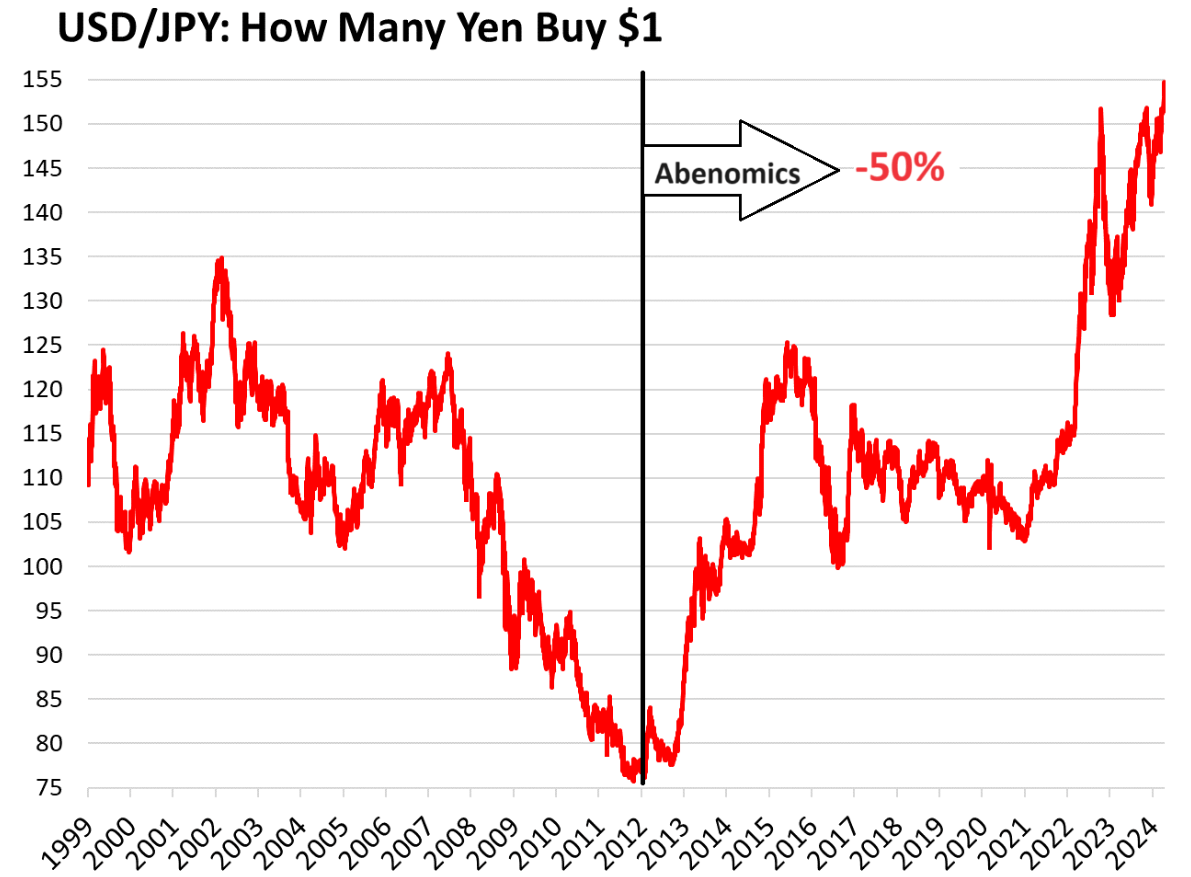

Assim como as ações, o valor das moedas passa por altos e baixos. O iene sofreu depreciação significativa várias vezes em sua história. Por exemplo, após a Crise Financeira Asiática em 1997, o iene sofreu flutuações bruscas em relação ao dólar americano, depreciando de cerca de 90/USD para cerca de 130/USD.

Em 2012, Shinzo Abe se tornou Primeiro Ministro do Japão e implementou a 'AbeEconomics.'? Economia.'? Uma das principais medidas é promover a depreciação do iene. Como resultado de suas políticas, o iene se depreciou em relação ao dólar americano de cerca de 80/US$ em 2012 para 120-125/US$ em 2015. Essa fase de depreciação do iene é amplamente vista como um sinal de sucesso político, impulsionando significativamente o crescimento das exportações do Japão e impactando positivamente a recuperação econômica.

O surto de COVID-19 trouxe incerteza econômica global e desafios para a economia japonesa. Em resposta à crise econômica, o Banco do Japão continuou sua política monetária acomodatícia, o que levou à depreciação do iene em relação ao dólar americano para aproximadamente 140/US$ em 2022 e 2023.

Subsequentemente, o iene tem estado em um estado prolongado de depreciação, uma tendência que decorre em grande parte de uma combinação de múltiplos fatores econômicos e políticos. A política monetária acomodatícia contínua do Banco do Japão, juntamente com um ambiente prolongado de baixa taxa de juros, levou a um declínio no poder de compra do iene. Além disso, mudanças na situação econômica internacional, como a incerteza sobre o crescimento econômico global e ajustes de política nas principais economias, intensificaram ainda mais a pressão para depreciação do iene. Todos esses fatores se combinaram para tornar o iene persistentemente mais fraco por um longo período de tempo.

Tenha em mente que o Japão há muito tempo enfrenta um déficit comercial, o que significa que as importações excederam as exportações. O Japão teve um déficit comercial em cada um dos últimos três anos ou mais. Essa situação levou a saídas de capital do Japão, o que aumentou a pressão sobre o iene para depreciar. Os déficits comerciais indicam que o Japão não é competitivo o suficiente no mercado internacional e precisa de mais moeda estrangeira para pagar pelas importações, o que pode diminuir o valor do iene.

E desde 2016, o Banco do Japão implementou uma política de taxa de juros negativa, inicialmente definida em -0,1%. A política de taxa de juros negativa resultou em retornos muito baixos sobre depósitos e investimentos no Japão. Em busca de retornos mais altos, investidores e instituições financeiras tomaram emprestado ienes e, em vez disso, investiram em ativos estrangeiros com taxas de juros mais altas, como títulos do Tesouro dos EUA ou da Europa e imóveis. Essas transações de arbitragem continuaram a aumentar a demanda por moedas estrangeiras, ao mesmo tempo em que alimentavam a tendência de depreciação do iene.

Não apenas indivíduos e instituições, mas até mesmo o governo japonês e grandes corporações têm se envolvido em arbitragem cambial. O governo japonês investiu pesadamente em títulos estrangeiros e obteve renda por meio de spreads. Essa operação exacerbou a depreciação do iene porque eles precisavam trocar o iene por outras moedas para investimento. As corporações, por sua vez, podem empurrar o iene para baixo ainda mais ao repatriar ativos lucrativos em dólar ou euro de volta para o Japão.

O nível de dívida do governo japonês é muito alto, excedendo 250% do PIB atualmente. Sob essas circunstâncias, se o Banco do Japão estabilizasse a taxa de câmbio do iene aumentando as taxas de juros, isso poderia desencadear uma turbulência violenta no mercado financeiro doméstico. O alto nível de dívida faz com que o Banco do Japão enfrente um enorme dilema político, limitando suas opções em política monetária.

Além disso, o governo japonês detém uma grande quantidade de títulos do Tesouro dos EUA. Se o governo japonês decidir vender esses títulos do Tesouro para dar suporte à taxa de câmbio do iene, isso afetará a liquidez de mercado dos títulos do Tesouro dos EUA e pode desencadear a insatisfação do Tesouro dos EUA. O Tesouro dos EUA pode tomar contramedidas contra o Japão, como listar o Japão como um manipulador de taxas de câmbio, o que aumenta ainda mais a dificuldade do governo japonês em operações de taxas de câmbio.

Além disso, o mercado é muito sensível às políticas e ações do Banco do Japão. Se o mercado acredita que o BOJ é incapaz de responder efetivamente à pressão de depreciação sobre o iene, ele pode encurtar ainda mais o iene e exacerbar sua depreciação. Essa desconexão entre as expectativas do mercado e as políticas reais levou a um círculo vicioso de depreciação do iene.

Desde abril de 2024, o iene continua a cair em relação ao dólar dos Estados Unidos, em um ponto estendendo seu declínio para 2%. No final de junho, a taxa de câmbio caiu abaixo da marca de 1,160 iene, uma baixa de 38 anos. Embora o iene tenha se recuperado desde então, a taxa de câmbio voltou a ter uma tendência de queda recentemente.

A razão para isso é que a política de aumento da taxa de juros do Fed levou a uma ampliação do diferencial da taxa de juros entre o Japão e os EUA, o que levou a saídas de capital do Japão, resultando em uma depreciação do iene. Embora a maioria dos analistas agora espere que o Fed possa ter 2-3 cortes de taxa antes do final do ano, o Banco do Japão provavelmente será muito cauteloso no ritmo do próximo aumento da taxa, dado o estado fraco da economia japonesa. Como resultado, o grande spread entre o Japão e os EUA ainda existe, e o padrão geral de um dólar forte e um iene fraco é difícil de mudar.

No geral, por trás da depreciação do iene está uma combinação de política econômica japonesa, comportamento de mercado e múltiplos fatores no ambiente econômico internacional. Para lidar com essa tendência de depreciação, o Japão precisa encontrar um novo equilíbrio entre política econômica e operações de mercado para evitar mais riscos econômicos e financeiros.

Impacto da depreciação do iene

Impacto da depreciação do iene

Como um país desenvolvido, a depreciação do iene tem implicações de longo alcance. Essa depreciação da moeda japonesa teve um impacto significativo não apenas na economia doméstica do Japão, mas também em outros países asiáticos, com efeitos colaterais significativos. Além disso, a depreciação do iene teve um impacto abrangente na economia global e nos mercados financeiros.

Para a economia japonesa, o impacto da depreciação do iene é duplo. Primeiro, a depreciação do iene pode estimular significativamente as exportações do Japão. Os produtos feitos no Japão são relativamente menos caros no mercado internacional, aumentando assim sua competitividade. Isso não apenas ajuda a expandir a participação de mercado no exterior das empresas japonesas, mas também atrai mais turistas estrangeiros para o Japão, impulsionando ainda mais o crescimento do turismo. Além disso, o aumento na receita de exportação é um impulso positivo para o crescimento geral da economia japonesa.

No entanto, o outro lado da moeda é o aumento dos custos de produção para as empresas japonesas. Com a depreciação do iene, o custo das matérias-primas e energia importadas aumentou, o que afeta diretamente as empresas dependentes de importação, potencialmente levando a um aumento em seus custos de produção e compressão das margens de lucro. A longo prazo, essa pressão de custo pode enfraquecer a competitividade das empresas japonesas no mercado internacional e ter um impacto negativo no desenvolvimento sustentado e saudável da economia japonesa. Portanto, apesar de alguns benefícios econômicos da desvalorização no curto prazo, seus efeitos de longo prazo precisam ser cuidadosamente avaliados.

Como no caso do mercado de ações japonês, apesar de atingir novas máximas e romper as máximas históricas anteriores no passado recente, o crescimento real é limitado quando denominado em dólares americanos. O mercado imobiliário teve um desempenho semelhante, com os preços das casas em Tóquio ainda falhando em retornar aos níveis pré-estouro da bolha da década de 1990 em termos de dólares americanos, embora os preços em termos japoneses já tenham excedido suas máximas históricas.

Assim, a contínua depreciação do iene não só revela problemas estruturais dentro da economia japonesa, mas também pode prenunciar uma série de dificuldades para o desenvolvimento econômico futuro. Embora a depreciação tenha trazido alguns benefícios para a economia japonesa no curto prazo, como o estímulo às exportações e ao turismo, seus efeitos de longo prazo ainda precisam ser avaliados com cautela. Uma depreciação sustentada pode desencadear desafios econômicos mais profundos, enfraquecer a confiança do mercado, aumentar a volatilidade do mercado financeiro e, portanto, representar uma ameaça potencial à estabilidade econômica geral do Japão.

A depreciação do iene teve um impacto profundo não apenas na economia japonesa, mas também na economia global, especialmente em países asiáticos com os quais o Japão tem fortes investimentos e laços econômicos e comerciais. Pode desencadear o risco de desvalorização competitiva no mercado, o que é desfavorável às exportações de países como China e Coreia.

A depreciação do iene aumentou significativamente a competitividade dos produtos japoneses no mercado internacional, especialmente em áreas como automóveis e eletrônicos, que estão em competição direta com a China. À medida que os produtos japoneses se tornam mais baratos, as indústrias de manufatura de médio e alto padrão da China podem enfrentar o risco de perder pedidos, o que enfraqueceria a capacidade da China de exportar nesses setores.

Essa situação representa uma ameaça potencial à economia da China, especialmente no contexto atual em que as exportações são o principal motor do crescimento. Se a competitividade das exportações da China for enfraquecida, o crescimento econômico geral pode ser afetado negativamente, exacerbando a atual desaceleração do investimento e do consumo.

Além disso, a depreciação do iene pode levar a uma valorização do renminbi (RMB) em relação ao iene, o que teria implicações importantes para o ambiente de comércio e investimento entre a China e o Japão. À medida que o preço dos produtos japoneses se torna mais atraente, os exportadores chineses podem enfrentar maior pressão competitiva, à medida que os produtos japoneses se tornam mais competitivos em termos de preço nos mercados internacionais.

Ao mesmo tempo, a depreciação do iene pode atrair mais investidores estrangeiros para o mercado japonês, aumentando assim a atratividade do Japão no mercado global de investimentos. No entanto, também pode tornar mais caro para os investidores japoneses investir no mercado chinês e enfraquecer sua disposição de investir na China, afetando assim os fluxos de capital e a cooperação econômica entre a China e o Japão.

A tendência de depreciação do iene revelou uma falta de coordenação da política monetária entre as principais economias globais, e essa falta de coordenação tem implicações de longo alcance para os fluxos de capital internacional, volatilidade da taxa de câmbio e decisões de investimento de mercado. Investidores globais e instituições financeiras precisaram, portanto, ajustar suas estratégias em resposta a essa mudança. Essa divergência de política, transmitida pelos mercados financeiros, afetou ainda mais a economia global e representou uma ameaça potencial à estabilidade econômica de certos países.

No geral, a depreciação do iene é um fenômeno complexo e multifacetado com implicações de longo alcance para a economia japonesa, bem como para a economia global. A depreciação contínua do iene não apenas remodelou o cenário econômico regional, mas também apresentou desafios importantes para a estabilidade da economia global e a dinâmica do mercado. Essa mudança forçou os países a serem mais cautelosos e coordenados na resposta às flutuações na economia global e no ajuste de suas políticas internas para manter o desenvolvimento econômico sustentado e a estabilidade.

Estratégias de resposta de investimento à depreciação do iene japonês

Estratégias de resposta de investimento à depreciação do iene japonês

Atualmente, o iene está em uma baixa recorde em relação ao dólar americano. Em 2022, 10.000 ienes ainda poderiam ser trocados por cerca de 85 dólares americanos, mas agora só podem ser trocados por cerca de 62 dólares americanos. Isso significa que se você tiver dólares americanos para gastar no Japão, estará essencialmente aproveitando um desconto de mais de 25%. É por isso que um grande número de turistas e substitutos migraram para o Japão, criando um boom de compras.

Especialistas preveem que o iene provavelmente continuará a enfraquecer, já que o Banco do Japão mantém sua política de juros baixos. Isso não só aumenta a atratividade de gastos de curto prazo, mas também fornece oportunidades de investir em ativos japoneses a preços com desconto. Comprar ações e propriedades japonesas ou investir em empresas japonesas com dólares americanos é equivalente a adquirir ativos de qualidade a um custo menor.

No entanto, a volatilidade da taxa de câmbio é uma faca de dois gumes. Enquanto a depreciação do iene no curto prazo fornece oportunidades de investimento, se o iene continuar a depreciar, pode afetar o retorno do investimento. Supondo que o dólar para comprar ativos japoneses, a taxa de câmbio atual é de um dólar para 150 ienes, o futuro do iene, e depois caiu para um dólar para 160 ienes, mesmo se os ativos em ienes denominados nenhuma mudança no valor do dólar de volta ao tempo da redução no valor do dólar.

O Japão acaba de experimentar os "30 anos perdidos", crescimento econômico lento e a deflação é séria. Para reverter essa situação, o governo japonês e o banco central tomaram uma série de medidas, incluindo taxas de juros mais baixas e a venda de dívida dos EUA. Esses fundos foram usados para construção de infraestrutura, pesquisa e desenvolvimento científico e tecnológico, etc., com a intenção de estimular o crescimento econômico.

Por exemplo, ao vender títulos dos EUA, o Japão obteve trilhões de ienes, que foram usados para dar suporte a projetos de ferrovias de alta velocidade e energia verde, impulsionando o desenvolvimento da cadeia industrial relevante. Além disso, o Japão também deu suporte a empresas para fazer inovações e aumentar sua competitividade ao criar um fundo para pesquisa e desenvolvimento científico e tecnológico.

Apesar das medidas positivas tomadas pelo governo japonês, ainda é duvidoso se uma recuperação econômica pode realmente ser alcançada. Nos últimos 30 anos, o Japão tentou políticas semelhantes, mas os resultados não foram significativos. O atual ambiente econômico global é complexo, e fatores como riscos geopolíticos e disputas comerciais internacionais também podem arrastar para baixo a recuperação econômica do Japão.

E em resposta à depreciação do iene, o Japão anunciou planos para vender dívida dos EUA em larga escala a partir de 2026 e implementar uma política de aumentos nas taxas de juros. Essas iniciativas visam estabilizar a taxa de câmbio do iene, mas também aumentam a incerteza do mercado. O impacto negativo do aumento da taxa de juros no mercado foi ainda mais ampliado pelo fato de que a situação econômica do Japão mostrou um fardo sério. Essas mudanças políticas minaram ainda mais a confiança do mercado na economia japonesa e aumentaram a volatilidade nos mercados globais.

Claro, se alguém investir em ações japonesas de alto crescimento, como empresas com retornos anuais de 20 por cento, seu investimento ainda pode render bons retornos mesmo se a taxa de câmbio se depreciar. Pelo contrário, se os retornos do investimento forem baixos, uma depreciação adicional da taxa de câmbio pode exacerbar as perdas. Portanto, investir em ativos japoneses não deve depender apenas da taxa de câmbio, mas também avaliar cuidadosamente o potencial dos ativos investidos.

Vale a pena notar que as empresas de tecnologia japonesas estão tendo um forte desempenho nos setores de semicondutores e novas energias, demonstrando forte competitividade e inovação. Se alguém for otimista quanto ao potencial de crescimento de longo prazo desses setores, as flutuações cambiais de curto prazo podem não ter um impacto significativo nos retornos finais. Os investidores devem se concentrar nas tendências de longo prazo desses setores em vez das flutuações de mercado de curto prazo, especialmente no contexto da demanda global contínua por semicondutores e novas fontes de energia, que devem ser áreas de crescimento importantes no futuro.

Para resumir, a depreciação do iene oferece uma oportunidade para uma queda de curto prazo em ativos japoneses, mas também é preciso ter cuidado com os riscos associados a um enfraquecimento sustentado da taxa de câmbio. Para investidores de longo prazo, é crucial focar no valor intrínseco e no potencial de crescimento de longo prazo dos ativos investidos em vez de ser influenciado por flutuações de curto prazo na taxa de câmbio. Ao avaliar o valor real dos ativos, os investidores podem encontrar oportunidades sólidas de investimento em mercados voláteis e garantir a sustentabilidade dos retornos de longo prazo.

Razões, impactos e estratégias de investimento para a depreciação do iene.

| Razão |

Impacto |

Estratégias de investimento |

| Flexibilização do banco central, taxas baixas |

Depreciação do iene, estimula exportações |

Invista em empresas focadas na exportação |

| Maior spread de taxas entre Japão e EUA |

O iene cai mais rápido devido às saídas de capital |

Comprar ativos em ienes |

| Aumento nas operações de carry trade em Forex |

Aumento da volatilidade do mercado |

Use instrumentos de hedge |

| Déficit comercial de longo prazo |

Custos de importação mais altos, lucros pressionados |

Foco nos exportadores |

| Dívida elevada, espaço político limitado |

Aumentos severos nas taxas, confiança enfraquecida |

Invista em ativos de refúgio seguro |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

Impacto da depreciação do iene

Impacto da depreciação do iene Estratégias de resposta de investimento à depreciação do iene japonês

Estratégias de resposta de investimento à depreciação do iene japonês