Торговля

Краткое содержание:

Краткое содержание:

Обесценивание иены из-за мягкой денежно-кредитной политики повышает конкурентоспособность экспорта, но увеличивает стоимость импорта; инвесторы могут дешево покупать японские активы.

В последнее время многие друзья планируют отправиться в Японию за косметикой, а фотографии японских пейзажей часто появляются в кругу друзей, а некоторые люди даже подумывают окунуться в недвижимость в Японии. Основная причина этого явления проста: иена обесценилась, что сделало поездку в Японию более дешевой и сократило расходы на шопинг. Однако инвесторам жизненно важно понять истинную причину обесценивания иены и экономические факторы, стоящие за этим. Это поможет сформировать правильное инвестиционное мышление и избежать слепого следования за толпой. В следующем разделе мы рассмотрим причины обесценивания иены, его влияние и инвестиционные стратегии для борьбы с ним.

Причины обесценивания иены

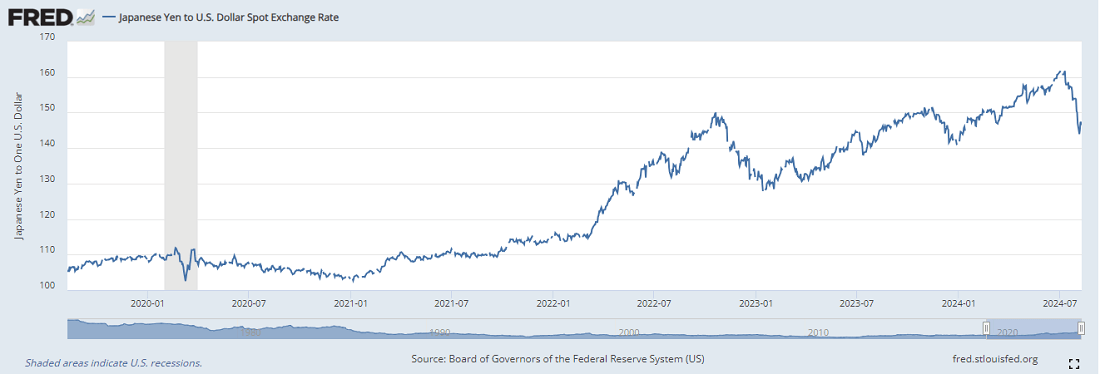

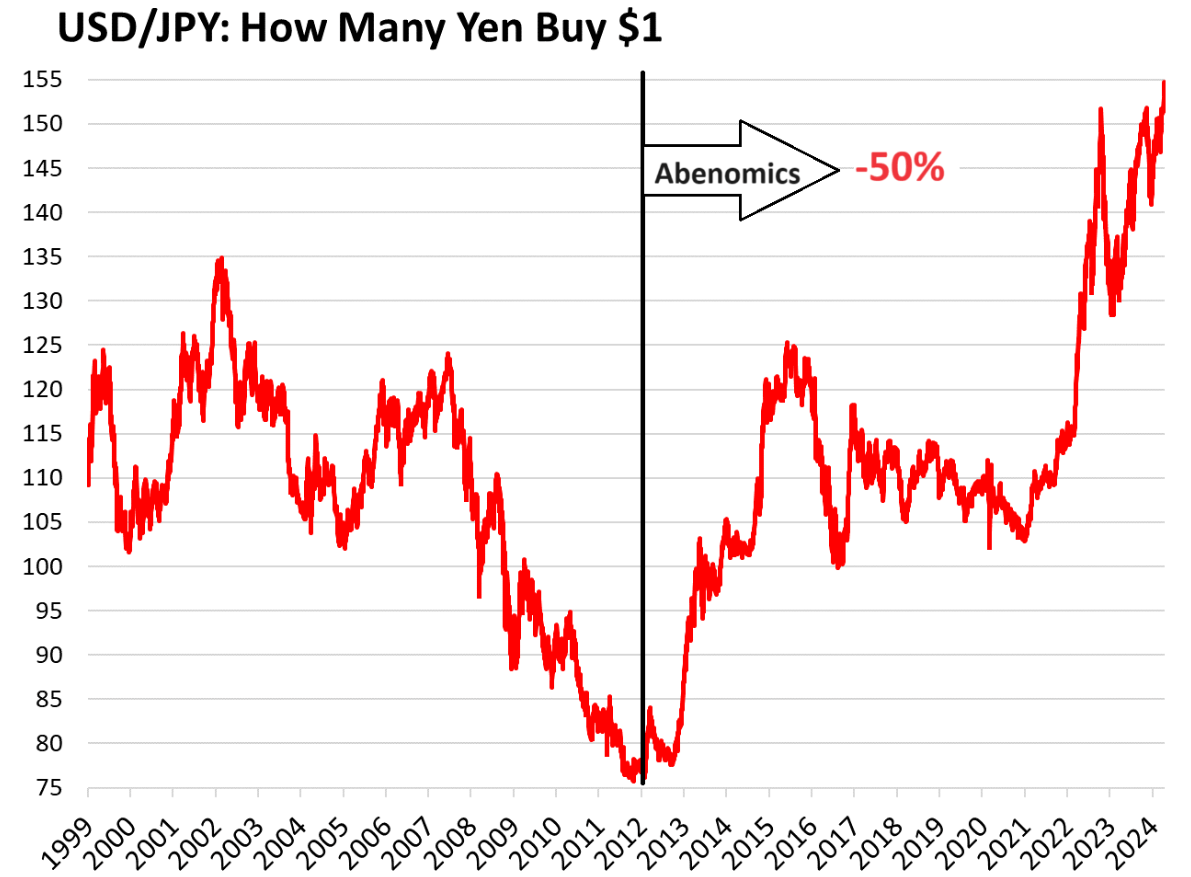

Как и акции, стоимость валют переживает взлеты и падения. Иена несколько раз в своей истории переживала значительное обесценивание. Например, после азиатского финансового кризиса в 1997 году иена испытала резкие колебания по отношению к доллару США, обесценившись примерно с 90/USD до примерно 130/USD.

В 2012 г. Синдзо Абэ стал премьер-министром Японии и реализовал «AbeEconomics.»? Economics.»? Одной из ключевых мер является содействие обесцениванию иены. В результате его политики иена обесценилась по отношению к доллару США примерно с 80/US$ в 2012 г. до 120-125/US$ в 2015 г. Эта фаза обесценивания иены широко рассматривается как признак успеха политики, значительно стимулирующий рост экспорта Японии и положительно влияющий на восстановление экономики.

Вспышка COVID-19 принесла глобальную экономическую неопределенность и проблемы для японской экономики. В ответ на экономический спад Банк Японии продолжил свою адаптивную денежно-кредитную политику, что привело к снижению курса иены по отношению к доллару США примерно до 140/US$ в 2022 и 2023 годах.

Впоследствии иена находилась в состоянии длительного обесценивания, тенденция, которая в значительной степени обусловлена сочетанием множества экономических и политических факторов. Продолжающаяся адаптивная денежно-кредитная политика Банка Японии в сочетании с продолжительной средой низких процентных ставок привела к снижению покупательной способности иены. Кроме того, изменения в международной экономической ситуации, такие как неопределенность относительно глобального экономического роста и корректировки политики в основных экономиках, еще больше усилили давление с целью обесценивания иены. Все эти факторы в совокупности привели к тому, что иена постоянно слабела в течение более длительного периода времени.

Имейте в виду, что Япония долгое время сталкивалась с дефицитом торгового баланса, что означает, что импорт превышал экспорт. Япония имела дефицит торгового баланса в каждом из последних трех лет или около того. Эта ситуация привела к оттоку капитала из Японии, что усилило давление на иену в сторону ее обесценивания. Дефицит торгового баланса указывает на то, что Япония недостаточно конкурентоспособна на международном рынке и нуждается в большем количестве иностранной валюты для оплаты импорта, что может снизить стоимость иены.

А с 2016 года Банк Японии внедрил политику отрицательной процентной ставки, изначально установленную на уровне -0,1%. Политика отрицательной процентной ставки привела к очень низкой доходности депозитов и инвестиций в Японии. В поисках более высокой доходности инвесторы и финансовые учреждения брали в долг иены и вместо этого инвестировали в иностранные активы с более высокими процентными ставками, такие как казначейские облигации США или Европы и недвижимость. Такие арбитражные сделки продолжали увеличивать спрос на иностранные валюты, подпитывая тенденцию к снижению курса иены.

Не только частные лица и учреждения, но даже японское правительство и крупные корпорации были вовлечены в валютный арбитраж. Японское правительство инвестировало значительные средства в зарубежные облигации и получало доход за счет спредов. Эта операция усугубила обесценивание иены, поскольку им нужно было обменять иену на другие валюты для инвестиций. Корпорации, в свою очередь, могут еще больше снизить иену, репатриируя прибыльные долларовые или евроактивы обратно в Японию.

Уровень государственного долга Японии очень высок, превышая 250% ВВП на сегодняшний день. При таких обстоятельствах, если Банк Японии стабилизирует курс иены путем повышения процентных ставок, это может спровоцировать сильные потрясения на внутреннем финансовом рынке. Высокий уровень долга ставит Банк Японии перед огромной политической дилеммой, ограничивая его возможности в денежно-кредитной политике.

Кроме того, японское правительство держит большой объем казначейских облигаций США. Казначейство. Если японское правительство решит продать эти казначейские облигации, чтобы поддержать курс иены, это повлияет на ликвидность рынка казначейских облигаций США и может вызвать недовольство Казначейства США. Казначейство США может принять контрмеры против Японии, например, включить Японию в список манипуляторов валютного курса, что еще больше увеличит трудности японского правительства в операциях с валютным курсом.

Более того, рынок очень чувствителен к политике и действиям Банка Японии. Если рынок считает, что BOJ не способен эффективно отреагировать на обесценивающее давление на иену, он может еще больше сократить иену и усугубить ее обесценивание. Этот разрыв между ожиданиями рынка и фактической политикой привел к порочному кругу обесценивания иены.

С апреля 2024 года иена продолжала падать по отношению к доллару США, в какой-то момент увеличив свое падение до 2 процентов. К концу июня обменный курс даже упал ниже отметки 1,160 иены, 38-летнего минимума. Хотя с тех пор иена восстановилась, обменный курс в последнее время снова демонстрирует тенденцию к снижению.

Причина этого в том, что политика повышения процентных ставок ФРС привела к увеличению разницы в процентных ставках между Японией и США, что привело к оттоку капитала из Японии, что привело к обесцениванию иены. Хотя большинство аналитиков теперь ожидают, что ФРС может провести 2-3 снижения ставок до конца года, Банк Японии, вероятно, будет очень осторожен в темпах следующего повышения ставок, учитывая слабое состояние японской экономики. В результате большой спред между Японией и США все еще существует, и общую картину сильного доллара и слабой иены трудно изменить.

В целом, за обесцениванием иены стоит сочетание японской экономической политики, поведения рынка и многочисленных факторов международной экономической среды. Чтобы справиться с этой тенденцией к обесцениванию, Японии необходимо найти новый баланс между экономической политикой и рыночными операциями, чтобы избежать дальнейших экономических и финансовых рисков.

Влияние обесценивания иены

Влияние обесценивания иены

Для развитой страны обесценивание иены имеет далеко идущие последствия. Это обесценивание валюты оказало значительное влияние не только на внутреннюю экономику Японии, но и на другие азиатские страны, с существенными косвенными эффектами. Кроме того, обесценивание иены оказало широкомасштабное влияние на мировую экономику и финансовые рынки.

Для японской экономики влияние обесценивания иены является двусторонним. Во-первых, обесценивание иены может существенно стимулировать экспорт Японии. Товары японского производства относительно менее дороги на международном рынке, что повышает их конкурентоспособность. Это не только помогает расширить зарубежную долю рынка японских компаний, но и привлекает больше иностранных туристов в Японию, еще больше стимулируя рост туризма. Кроме того, увеличение экспортных доходов является положительным стимулом для общего роста японской экономики.

Однако другая сторона медали — это рост издержек производства для японских компаний. С обесцениванием иены стоимость импортируемого сырья и энергии выросла, что напрямую влияет на импортозависимые компании, потенциально приводя к росту их издержек производства и сокращению прибыли. В долгосрочной перспективе это давление издержек может ослабить конкурентоспособность японских компаний на международном рынке и оказать негативное влияние на устойчивое и здоровое развитие японской экономики. Поэтому, несмотря на некоторые экономические выгоды от девальвации в краткосрочной перспективе, ее долгосрочные последствия необходимо тщательно оценить.

Как и в случае с японским фондовым рынком, несмотря на достижение новых максимумов и преодоление предыдущих исторических максимумов в недавнем прошлом, реальный рост ограничен, если его деноминировать в долларах США. Рынок недвижимости вел себя аналогичным образом, при этом цены на жилье в Токио все еще не смогли вернуться к уровням до краха пузыря 1990-х годов в долларовом выражении, хотя цены в японском выражении уже превысили свои исторические максимумы.

Таким образом, продолжающееся обесценивание иены не только выявляет структурные проблемы в японской экономике, но и может предвещать ряд трудностей для будущего экономического развития. Хотя обесценивание принесло некоторые выгоды японской экономике в краткосрочной перспективе, такие как стимулирование экспорта и туризма, его долгосрочные эффекты все еще необходимо оценивать с осторожностью. Длительное обесценивание может спровоцировать более глубокие экономические проблемы, ослабить доверие рынка, повысить волатильность финансового рынка и, таким образом, представлять потенциальную угрозу общей экономической стабильности Японии.

Обесценивание иены оказало глубокое влияние не только на японскую экономику, но и на мировую экономику, особенно на азиатские страны, с которыми у Японии прочные инвестиционные и торгово-экономические связи. Это может вызвать риск конкурентной девальвации на рынке, что неблагоприятно для экспорта таких стран, как Китай и Корея.

Снижение курса иены значительно повысило конкурентоспособность японских товаров на международном рынке, особенно в таких областях, как автомобили и электроника, которые напрямую конкурируют с Китаем. Поскольку японские товары дешевеют, китайские средние и высокие промышленные отрасли могут столкнуться с риском потери заказов, что ослабит экспортные возможности Китая в этих секторах.

Такая ситуация представляет потенциальную угрозу экономике Китая, особенно в нынешних условиях, когда экспорт является основным двигателем роста. Если экспортная конкурентоспособность Китая ослабнет, общий экономический рост может пострадать, усугубив текущий спад инвестиций и потребления.

Кроме того, обесценивание иены может привести к повышению курса юаня по отношению к иене, что будет иметь важные последствия для торговой и инвестиционной среды между Китаем и Японией. Поскольку цена японских товаров становится более привлекательной, китайские экспортеры могут столкнуться с большим конкурентным давлением, поскольку японские товары становятся более конкурентоспособными по цене на международных рынках.

В то же время, обесценивание иены может привлечь больше иностранных инвесторов на японский рынок, тем самым повысив привлекательность Японии на мировом инвестиционном рынке. Однако это также может сделать инвестиции в китайский рынок для японских инвесторов более дорогими и ослабить их готовность инвестировать в Китай, тем самым влияя на потоки капитала и экономическое сотрудничество между Китаем и Японией.

Тенденция к снижению курса иены выявила отсутствие координации денежно-кредитной политики среди основных мировых экономик, и это отсутствие координации имеет далеко идущие последствия для международных потоков капитала, волатильности обменного курса и решений по рыночным инвестициям. Таким образом, глобальным инвесторам и финансовым институтам необходимо было скорректировать свои стратегии в ответ на это изменение. Это расхождение в политике, переданное через финансовые рынки, еще больше повлияло на мировую экономику и создало потенциальную угрозу экономической стабильности некоторых стран.

В целом, обесценивание иены является сложным и многогранным явлением с далеко идущими последствиями для японской экономики, а также для мировой экономики. Продолжающееся обесценивание иены не только изменило региональный экономический ландшафт, но и создало важные проблемы для стабильности мировой экономики и динамики рынка. Это изменение заставило страны быть более осторожными и скоординированными в реагировании на колебания в мировой экономике и корректировке своей внутренней политики с целью поддержания устойчивого экономического развития и стабильности.

Стратегии инвестиционного реагирования на обесценивание японской иены

Стратегии инвестиционного реагирования на обесценивание японской иены

В настоящее время иена находится на рекордно низком уровне по отношению к доллару США. В 2022 году 10 000 иен все еще можно было обменять примерно на 85 долларов США, но теперь их можно обменять только примерно на 62 доллара США. Это означает, что если вы держите доллары США, чтобы потратить их в Японии, вы по сути получаете скидку более 25%. Вот почему большое количество туристов и суррогатов устремилось в Японию, создав торговый бум.

Эксперты прогнозируют, что иена, скорее всего, продолжит слабеть, поскольку Банк Японии сохраняет политику низких процентных ставок. Это не только повышает привлекательность краткосрочных расходов, но и предоставляет возможности для инвестирования в японские активы по сниженным ценам. Покупка японских акций и недвижимости или инвестирование в японские компании за доллары США эквивалентно приобретению качественных активов по более низкой стоимости.

Однако волатильность обменного курса — палка о двух концах. В то время как обесценивание иены в краткосрочной перспективе предоставляет инвестиционные возможности, если иена продолжит обесцениваться, это может повлиять на доходность инвестиций. Если предположить, что доллар покупается за японские активы, текущий обменный курс составляет доллар за 150 иен, будущий курс иены, а затем упал до доллара за 160 иен, даже если активы в иенах не изменятся в стоимости доллара обратно к моменту снижения стоимости доллара.

Япония только что пережила «потерянные 30 лет», медленный экономический рост, а дефляция серьезна. Чтобы переломить эту ситуацию, правительство Японии и центральный банк приняли ряд мер, включая снижение процентных ставок и продажу долга США. Эти средства были использованы на строительство инфраструктуры, научные и технологические исследования и разработки и т. д. с целью стимулирования экономического роста.

Например, продав облигации США, Япония получила триллионы иен, которые были использованы для поддержки проектов высокоскоростных железных дорог и зеленой энергетики, стимулируя развитие соответствующей промышленной цепочки. Кроме того, Япония также поддержала предприятия в создании инноваций и повышении их конкурентоспособности, создав фонд для научных и технологических исследований и разработок.

Несмотря на позитивные меры, принятые японским правительством, все еще сомнительно, что экономический подъем действительно может быть достигнут. За последние 30 лет Япония пробовала проводить подобную политику, но результаты не были значительными. Текущая глобальная экономическая среда сложна, и такие факторы, как геополитические риски и международные торговые споры, также могут затормозить экономическое восстановление Японии.

А в ответ на обесценивание иены Япония объявила о планах крупномасштабной продажи долга США с 2026 года и реализации политики повышения процентных ставок. Эти инициативы направлены на стабилизацию обменного курса иены, но они также увеличивают неопределенность рынка. Негативное влияние повышения процентных ставок на рынок еще больше усилилось из-за того, что экономическая ситуация в Японии оказалась под серьезным бременем. Эти политические шаги еще больше подорвали доверие рынка к японской экономике и увеличили волатильность на мировых рынках.

Конечно, если инвестировать в быстрорастущие японские акции, например, компании с годовой доходностью 20 процентов, то инвестиции могут все равно принести хорошую прибыль, даже если обменный курс упадет. Напротив, если доходность инвестиций низкая, дальнейшее падение обменного курса может усугубить убытки. Поэтому инвестирование в японские активы должно зависеть не только от обменного курса, но и тщательно оценивать потенциал инвестированных активов.

Стоит отметить, что японские технологические компании демонстрируют высокие показатели в секторах полупроводников и новой энергетики, демонстрируя сильную конкурентоспособность и инновации. Если кто-то настроен оптимистично относительно долгосрочного потенциала роста этих секторов, краткосрочные колебания обменного курса могут не оказать существенного влияния на конечную прибыль. Инвесторам следует сосредоточиться на долгосрочных тенденциях этих секторов, а не на краткосрочных колебаниях рынка, особенно на фоне сохраняющегося мирового спроса на полупроводники и новые источники энергии, которые, как ожидается, станут важными областями роста в будущем.

Подводя итог, можно сказать, что обесценивание иены действительно дает возможность для краткосрочного погружения в японские активы, но также необходимо опасаться рисков, связанных с устойчивым ослаблением обменного курса. Для долгосрочных инвесторов крайне важно сосредоточиться на внутренней стоимости и долгосрочном потенциале роста инвестированных активов, а не поддаваться краткосрочным колебаниям обменного курса. Оценивая истинную стоимость активов, инвесторы могут найти надежные инвестиционные возможности на нестабильных рынках и обеспечить устойчивость долгосрочной доходности.

| Причина | Влияние | Инвестиционные стратегии |

| Смягчение политики центрального банка, низкие ставки | Обесценивание иены стимулирует экспорт | Инвестируйте в экспортно-ориентированные компании |

| Более широкий спред ставок Япония-США | Иена падает быстрее из-за оттока капитала. | Купить активы в иенах |

| Рост объемов сделок керри-трейд на рынке Форекс | Повышенная волатильность рынка | Используйте инструменты хеджирования |

| Долгосрочный торговый дефицит | Более высокие затраты на импорт, давление на прибыль | Фокус на экспортерах |

| Высокий уровень задолженности, ограниченное пространство для маневра в политике | Жесткое повышение ставок, ослабление доверия | Инвестируйте в безопасные активы |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24

Изучите основы бэктестинга в торговле, от начала до избежания ошибок и интерпретации результатов — ваше основное руководство по совершенствованию стратегий.

2025-04-24