Торговля

Краткое содержание:

Краткое содержание:

Аккредитив — это банковская гарантия, обеспечивающая безопасность платежа и поставки в международной торговле, включающая подачу заявки, выдачу и оплату.

В эту эпоху международной торговли покупатели и продавцы сталкиваются с проблемами транзакций, которые простираются на тысячи миль. Продавцы обеспокоены тем, что покупатели не заплатят после отправки товара, в то время как покупатели обеспокоены тем, что продавцы не доставят товар после оплаты. В разгар этой неопределенности появление аккредитива приносит чувство безопасности и основу доверия обеим сторонам. Он служит гарантией от банка, гарантирующей безопасное проведение транзакции, так что и покупатели, и продавцы могут быть уверены, что деньги выплачиваются одной рукой, а товары доставляются другой, реализуя истинное равенство транзакций и безопасность. Теперь мы подробнее рассмотрим безопасность международных торговых платежей, классификацию аккредитива и процесс работы.

Что такое аккредитив?

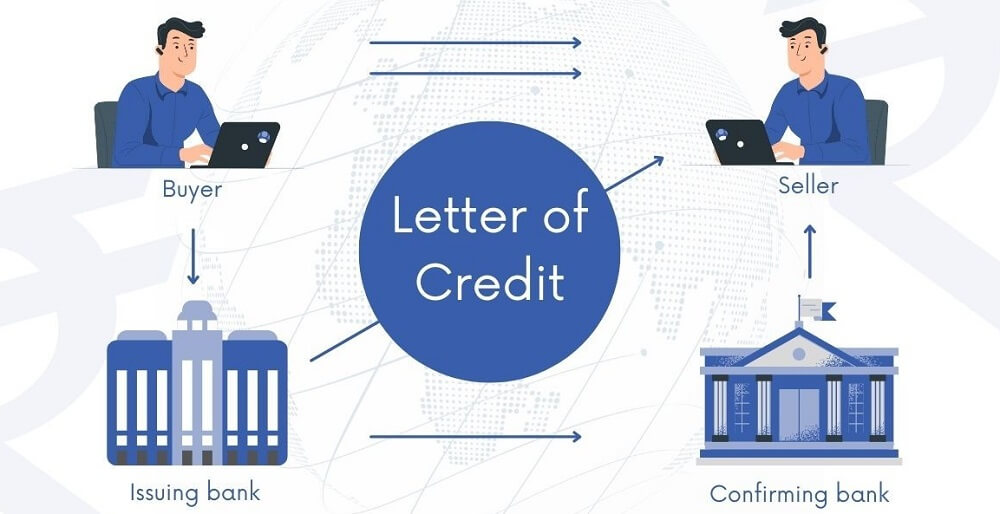

L/C, сокращенно полное название аккредитива, — это финансовый инструмент, выпускаемый банком или другими финансовыми учреждениями по заявлению покупателя, используемый в международной или внутренней торговле для обеспечения безопасности платежа и поставки между покупателем и продавцом. Он предоставляет гарантию платежа для продавца; то есть после того, как продавец предоставит документы в соответствии с условиями аккредитива, банк произведет оплату от имени покупателя продавцу.

Письменный документ, выдаваемый банком, который обещает выплатить в соответствии с определенными условиями, является одним из важнейших платежных методов в международной торговле. Его принцип аналогичен обеспеченным сделкам, то есть банк как банк-эмитент, после соглашения между покупателем и продавцом, обязуется уплатить деньги в соответствии с условиями.

Прежде всего, покупатель предоставит содержание сделки и требования в форме заявления, поданного в банк. Банк примет заявление на открытие аккредитива, которое будет доставлено в местонахождение продавца в банке. Продавец отгружает товар в соответствии с ними и передает документы, представляющие товар, в местный банк. Банк проверяет, нет ли ошибок, и платит продавцу за товар. А покупатель может принять поставку товара на основании документов после того, как банк их выкупит.

Как финансовый инструмент, независимый от торгового контракта, он предоставляет независимую гарантию платежа как покупателю, так и продавцу. В отличие от торгового контракта он выдается банком покупателя (банком-эмитентом) и гарантирует продавцу, что платеж будет произведен в соответствии с условиями. Таким образом, он исполняется независимо от торгового контракта и может быть использован покупателем и продавцом для осуществления транзакции.

Важно отметить, что это основано на документах, а не на самих товарах. Банки производят платежи в соответствии с требованиями предписанных документов, а не путем прямой проверки или обработки фактических товаров. Это означает, что банк обеспокоен точностью и соответствием документов, чтобы гарантировать, что сделка между покупателем и продавцом в соответствии с условиями контракта будет успешно завершена, как согласовано. Фактическое состояние и качество товаров согласованы и являются ответственностью покупателя и продавца в базовом договоре сделки, и они не связаны напрямую с ролью банка в нем.

Когда продавец представляет соответствующие документы, банк должен произвести оплату в соответствии с условиями, что является основным принципом в аккредитивной сделке. Условия подробно определяют тип документов, которые должен предоставить продавец, количество, стандарты качества, место отгрузки, условия оплаты и другие особые требования.

При работе с ним основной заботой банка является полнота и соответствие документов, а не фактическая поставка или качество товара. Такая договоренность помогает защитить права и интересы как продавца, так и покупателя и обеспечивает выполнение сделки в соответствии с договорным соглашением, одновременно сводя к минимуму споры, возникающие из-за несоответствия качества или количества товара. В результате продавцу остается только убедиться, что документы соответствуют его требованиям, чтобы получить платеж от банка, что делает его одним из наиболее широко используемых безопасных платежных инструментов в международной торговле.

На практике импортер (покупатель) может гарантировать, что поставщик получит оплату только после поставки и предоставления квалифицированных документов, открыв аккредитив, что снижает риск досрочной оплаты. Экспортер (продавец) может быть уверен в безопасности платежа после его получения и гарантировать, что он может получить платеж от банка после предоставления квалифицированных документов. В то же время банк, как посредник, может получать комиссионный доход через этот расчетный бизнес и, в то же время, способствовать торговой деятельности между клиентами.

Это значительно облегчает жизнь как покупателям, так и продавцам. С банковской гарантией обеим сторонам больше не нужно беспокоиться о кредитных проблемах, даже с далекими и незнакомыми клиентами. Покупатели могут покупать с уверенностью, поскольку это гарантирует, что они заплатят только в том случае, если выполнят условия договора. Для продавца это не просто гарантия оплаты, но и важный инструмент, гарантирующий, что оплата может быть получена своевременно, что так же ценно, как и фактическая наличная сделка.

Надежный аккредитив может даже использоваться в качестве обеспечения банковского кредита, что способствует ликвидности продавца. Его существование делает торговлю более надежной и эффективной, особенно когда речь идет о крупных сделках или трансграничной торговле. Его роль особенно значительна. Он не только упрощает процесс транзакции между покупателями и продавцами, но и значительно снижает риск транзакции, позволяя глобальной торговле проходить более гладко.

Однако, хотя он играет важную роль в международной торговле, он также несет определенные риски. Банки отвечают только за проверку соответствия документов при авансировании оплаты за товары, не занимаясь фактической проверкой конкретных товаров. Это открывает возможность для продавца совершить ошибку, подделав документы, не отправив товар или отправив контрафактный товар, что может привести к значительным финансовым потерям для покупателя.

Аналогичным образом, если покупатель злонамеренно искажает или фальсифицирует условия, например, намеренно изменяя сумму или срок действия, это также может привести к тому, что продавец в конечном итоге не получит оплату за товар и, таким образом, понесет потерю как денег, так и товара. Эти ситуации подчеркивают важность осмотрительной практики и строгого соблюдения договорных условий обеими сторонами при использовании аккредитивов в международной торговле. Эффективное управление контрактами и использование правил, которым необходимо следовать для снижения и управления потенциальными рисками, имеют важное значение для обеспечения безопасности и надежности торговых операций.

В заключение, аккредитив играет незаменимую роль в международной торговле как инструмент гарантии платежа, предоставляемый банками. Он эффективно снижает риск платежа в трансграничных транзакциях, заменяя коммерческий кредит и гарантируя права и безопасность покупателей и продавцов в транзакциях. Это не только своего рода гарантия платежа, но и важный инструмент торгового финансирования, который обеспечивает плавный ход транзакции и безопасный поток средств посредством вмешательства и гарантии банка.

Процесс работы аккредитива

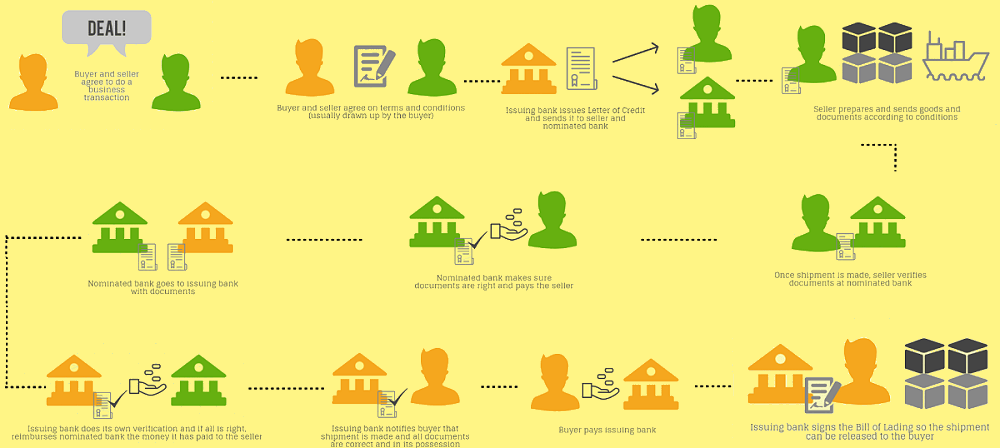

Его полный рабочий процесс должен включать ключевые шаги, такие как подача заявки, выпуск, доставка документов, подача документов, проверка документов и оплата. Сначала покупатель подает заявку в банк-эмитент, подробно излагая условия и требования сделки. Банк-эмитент открывает аккредитив на основании заявки и уведомляет продавца и уведомляющий банк.

Затем продавец завершает поставку товара в соответствии с требованиями, подготавливает соответствующие документы, представляет их в уведомляющий банк для проверки и направляет их в банк-эмитент. Банк-эмитент проверяет полноту и соответствие документов и платит продавцу, если они соответствуют требованиям; в противном случае продавец обязан изменить или дополнить документы. Этот процесс обеспечивает права и интересы обеих сторон в международной торговле и безопасность платежей.

В частности, когда покупатель, после достижения торгового соглашения с продавцом, может сделать запрос в свой банк (банк-эмитент), представить подробные условия и требования сделки, такие как описание товара, количество, цена, период отгрузки и другую соответствующую информацию, а также предоставить необходимые документы по обеспечению. Получив заявку, банк-эмитент рассмотрит и оценит ее, чтобы убедиться, что заявка соответствует международным торговым нормам и требованиям. Как только банк-эмитент подтвердит, что заявка верна, он откроет аккредитив и уведомит банк продавца (уведомляющий банк), тем самым инициировав выполнение сделки и процесс оплаты товара.

После того, как продавец получает аккредитив, выпущенный банком покупателя (банком-эмитентом), ему необходимо доставить товар в соответствии с требованиями. Обычно в нем подробно описываются конкретные требования, такие как описание товара, количество, стандарты качества, место и время отправки. Продавец должен гарантировать, что товар будет отправлен и доставлен в соответствии с этими требованиями.

В то же время продавец также должен подготовить соответствующие документы в соответствии с условиями, такие как коносаменты (документы морской перевозки), счета-фактуры, страховые документы, упаковочные листы и т. д. Эти документы должны полностью соответствовать требованиям, и любое несоответствие может привести к задержке или отказу в оплате. Поэтому продавец должен проявить особую осторожность при подготовке этих документов, чтобы убедиться, что каждая деталь в порядке для обеспечения оплаты.

Полнота и точность документов в этом процессе имеют решающее значение для успешного завершения сделки; они являются не только основанием для оплаты товара покупателем, но и основанием для принятия банком решения о платеже. Поэтому продавец должен полностью понимать требования аккредитива при доставке товара и подготовке документов и гарантировать, что поставка товара и подготовка документов будут завершены в течение указанного периода отгрузки.

После того, как продавец подготовил соответствующие документы (такие как коносаменты, счета-фактуры, страховые полисы и т. д.) в соответствии с требованиями аккредитива, следующим шагом является представление этих документов в назначенный уведомляющий банк. Уведомляющий банк проведет аудит этих документов, чтобы подтвердить их соответствие и полноту условиям.

После прохождения аудита уведомляющий банк направит документы в банк-эмитент. Получив документы, банк-эмитент еще раз проверит, соответствуют ли документы требованиям аккредитива. Если все соответствует требованиям, банк-эмитент обещает своевременно заплатить продавцу в соответствии с условиями. Это означает, что подготовка и подача документов имеют первостепенное значение для продавца, поскольку только документы, соответствующие требованиям, могут обеспечить бесперебойную оплату.

При предоставлении документов продавец обычно должен убедиться, что они точны и полны, избегая любых ошибок или несоответствий, которые могут привести к отказу в оплате. Это включает подтверждение того, что описание и количество товара точны, что сумма счета соответствует контракту и что информация о доставке в коносаменте в порядке. Строго следуя условиям и своевременно предоставляя соответствующие документы, продавец может эффективно управлять и контролировать риски сделки и обеспечивать ее успешное завершение.

После того, как продавец подготовил соответствующие документы (например, коносамент, счет-фактуру, страховой полис и т. д.) в соответствии с требованиями, эти документы будут строго проверены банком-эмитентом. Процесс проверки банком-эмитентом включает в себя детальное изучение содержания документов, чтобы убедиться, что они полностью соответствуют всем условиям и положениям, изложенным в ваучере. Банк-эмитент проверит точность описания товаров, последовательность количеств, соответствие цены за единицу, обоснованность периода отгрузки и полноту всей другой требуемой документации.

Кроме того, банк-эмитент также гарантирует, что формат документов соответствует требованиям международной торговой практики и применимого законодательства, чтобы избежать ошибок, которые могут привести к задержкам платежа или отказу в платеже. Только когда банк-эмитент подтвердит, что все документы в порядке и полностью соответствуют условиям, он продолжит процесс оплаты, чтобы гарантировать своевременную оплату продавцу.

Платеж является последним шагом в сделке по аккредитиву; ключом к банку-эмитенту является предоставление продавцом документов для проверки. После того, как банк-эмитент подтвердит, что документы соответствуют всем требованиям и условиям переписанного письма, включая, помимо прочего, точность описания товара, последовательность количества и цену за единицу в соответствии с разумностью периода отгрузки, банк-эмитент выплатит продавцу платеж за товар в соответствии с требованиями.

Это означает, что банк-эмитент берет на себя ответственность за оплату, и даже если покупатель не выполнит свои платежные обязательства, продавец все равно может рассчитывать на него, чтобы потребовать оплату от банка-эмитента. Если в документах есть расхождения, банк-эмитент вернет документы и потребует от продавца внести исправления или дополнения, чтобы гарантировать, что документы в конечном итоге соответствуют всем требованиям. Этот строгий процесс проверки обеспечивает безопасность и надежность транзакции, защищая права и интересы как покупателя, так и продавца и избегая возможных споров и задержек по оплате.

Сколько существует видов аккредитивов?

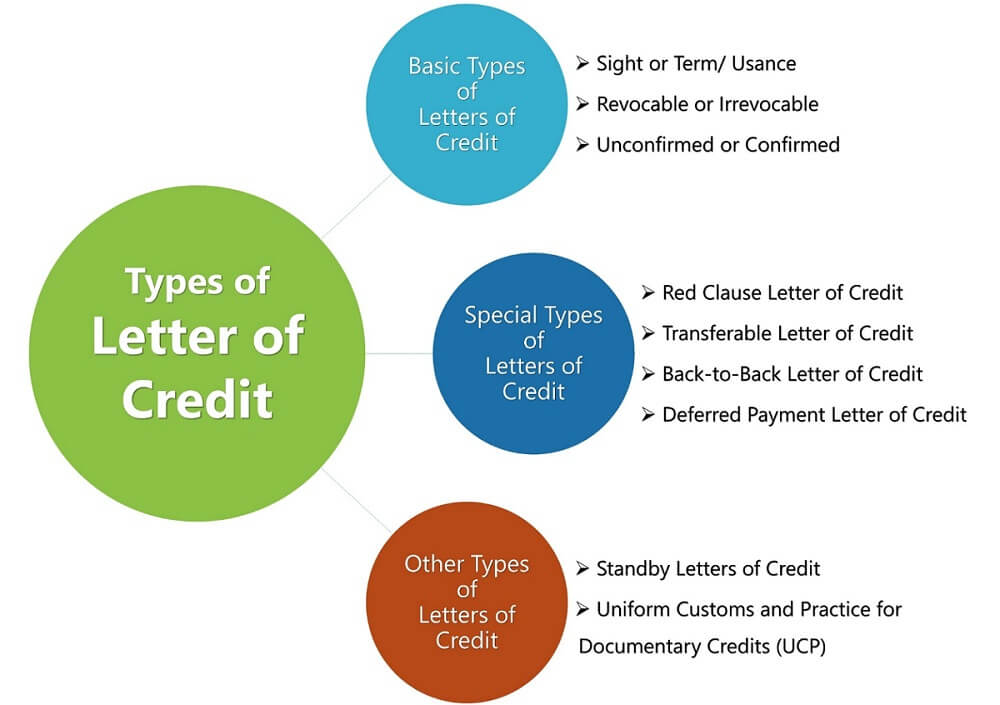

Его можно разделить на несколько видов в зависимости от различных условий и целей. Например, в зависимости от различных условий оплаты, существуют спотовые и форвардные. В зависимости от классификации по условиям отзыва, существуют два основных вида: отзывные и безотзывные. В зависимости от того, есть ли гарантия от других банков, существуют два вида: подтвержденные и неподтвержденные. В зависимости от классификации использования существуют два вида: коммерческие и резервные. В зависимости от классификации платежа существуют платежные, акцептные и негоциативные.

Аккредитив с подачей заявления требует от банка-эмитента немедленной оплаты товара продавцу по получении документов в соответствии с условиями. Он гарантирует, что продавец сможет быстро получить оплату товара, и эффективно снижает платежные риски и задержки в сделке. Для покупателя его использование обеспечивает своевременный доступ к купленным товарам, одновременно повышая надежность и эффективность сделки. Он широко используется в международной торговле из-за своей природы в режиме реального времени и роли гарантии платежа, и он особенно подходит для сценариев, когда транзакции и платежи должны быть завершены быстро.

С другой стороны, форвардный аккредитив требует от банка произвести платеж в соответствии с согласованным периодом времени, например, 30 дней, 60 дней, 90 дней и т. д., после получения документов в соответствии с условиями. Он позволяет покупателю иметь более длительный период времени для оплаты товара, тем самым обеспечивая гибкость в организации средств и подходит для международных торговых сделок с длительными сроками выполнения.

Безотзывный аккредитив означает, что он не может быть изменен или отменен без согласия всех соответствующих сторон (включая банк-эмитент, бенефициара и заявителя), поэтому обеспечивает высокую степень безопасности и стабильности и широко используется в международной торговле. Отзывной аккредитив (отзывной аккредитив) может быть изменен или отменен банком-эмитентом или заявителем без согласия бенефициара из-за более высокого риска фактического применения.

Подтвержденный аккредитив (подтвержденный аккредитив) выпускается в дополнение к банку-эмитенту; другой банк (подтверждающий банк) также несет ответственность за оплату. Он обеспечивает двойную гарантию для продавца и повышенную безопасность. Обычно он используется, когда продавец не полностью доверяет кредитному статусу банка-эмитента или национальный кредитный статус покупателя недостаточен для обеспечения беспрепятственного завершения сделки. Неподтвержденный аккредитив — это ответственность только банка-эмитента за оплату; никакой другой банк не обязан предоставлять дополнительные гарантии. Он несет более высокий риск, поскольку продавец может полагаться только на кредит банка-эмитента для обеспечения оплаты.

Коммерческий аккредитив (Commercial L/C) используется в общих сделках по купле-продаже товаров и является наиболее распространенной формой в международной торговле. Он служит платежным инструментом как для покупателей, так и для продавцов, гарантируя, что продавец может получить платеж своевременно после предоставления документов в соответствии с требованиями, тем самым способствуя безопасности и бесперебойному ходу сделки.

Резервный аккредитив используется как своего рода гарантийный инструмент, который в основном используется для обеспечения того, чтобы заявитель выполнил договорные обязательства. Обычно, когда заявитель не выполняет условия договора, возникают дефолты или другие проблемы, бенефициар может получить платеж по требованию. Обычно он используется в международной торговле, связанной с услугами, строительными проектами, тендерными гарантиями и другими потребностями для обеспечения выполнения мероприятия. При обычных обстоятельствах он используется не для оплаты товаров, а как средство обеспечения платежа и выполнения договора.

Платежный аккредитив (Payment L/C) требует от бенефициара предоставления документов в соответствии с условиями банка-эмитента для немедленной оплаты. Он гарантирует, что продавец, предоставляя документы в соответствии с требованиями к товарам, может быть быстро оплачен; обычно он используется при немедленной оплате торговых сделок.

Акцептный аккредитив (Acceptance L/C) выдается банком-эмитентом бенефициару для представления документов в соответствии с условиями акцепта бенефициара для открытия форвардного векселя и в векселе в дату погашения платежа. Он позволяет покупателю оплатить товар в согласованную дату в будущем и обычно используется в сделках, требующих отсрочки платежа.

Негоциирующий аккредитив — это негоциирующий банк (обычно банк или учреждение торгового финансирования по выбору бенефициара), который покупает документы, представленные бенефициаром в соответствии с условиями переговоров, и платит бенефициару авансом за товары. Негоциирующий банк затем запрашивает оплату у банка-эмитента. Он предоставляет бенефициару гибкие варианты оплаты и особенно подходит для ситуаций, когда требуется быстрый доступ к средствам.

В дополнение к этому, существуют возобновляемые, встречные и авансовые типы аккредитивов, в зависимости от способа оплаты. Они предоставляют множество вариантов в соответствии с конкретными потребностями и платежными соглашениями в торговой сделке, обеспечивая большую гибкость и безопасность как для покупателей, так и для продавцов в международной торговле.

| Функции | Описание | Замечания |

| Безопасность платежей | Банковская гарантия оплаты продавцом. | Повышение безопасности транзакций. |

| Независимость | Касается только документального соответствия. | Избегайте споров по контракту. |

| Условный | Оплата зависит от соответствия документов. | Требуется строгая проверка документов. |

| Безотзывность | Большинство из них не подлежат отмене и изменению. | Обеспечить высокий уровень безопасности. |

| Банковские гарантии | Выпущено и гарантировано банком. | Предоставьте дополнительный кредит. |

| Инструменты финансирования | Может использоваться для торгового финансирования. | Улучшить денежный поток продавца. |

| Инструментальность | На основании документов, а не товаров. | Сокращение количества споров по грузам. |

| Управление рисками | Контролирует платежные риски в трансграничных сделках. | Необходимо сотрудничество и контракты. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Прогноз цен на серебро 2025 с экспертным мнением. Узнайте, как экономические факторы могут повлиять на рынок и пришло ли время покупать в 2025 году и далее.

2025-04-24

Изучите различия между точками разворота Камарильи и уровнями Фибоначчи, чтобы определить, какой метод обеспечивает большую точность для вашей торговой стратегии.

2025-04-24

Узнайте, как торговать EURUSD, используя экономические новости. Изучите стратегии, тайминг и советы по риску, чтобы получить прибыль от самой торгуемой в мире валютной пары.

2025-04-24