Di era perdagangan internasional ini, pembeli dan penjual dihadapkan pada tantangan transaksi yang menjangkau ribuan mil. Penjual khawatir pembeli tidak akan membayar setelah barang dikirim, sementara pembeli khawatir penjual tidak akan mengirimkan barang setelah pembayaran dilakukan. Di tengah ketidakpastian ini, munculnya letter of credit membawa rasa aman dan landasan kepercayaan bagi kedua belah pihak. Ini berfungsi sebagai jaminan dari bank untuk memastikan bahwa transaksi dilakukan dengan aman, sehingga baik pembeli maupun penjual dapat yakin bahwa uang dibayarkan dengan satu tangan dan barang dikirimkan dengan tangan lainnya, mewujudkan kesetaraan transaksi dan keamanan serta keselamatan yang sebenarnya. Sekarang kita akan melihat lebih dekat pada keamanan pembayaran perdagangan internasional, klasifikasi letter of credit, dan proses operasi.

Apa itu letter of credit?

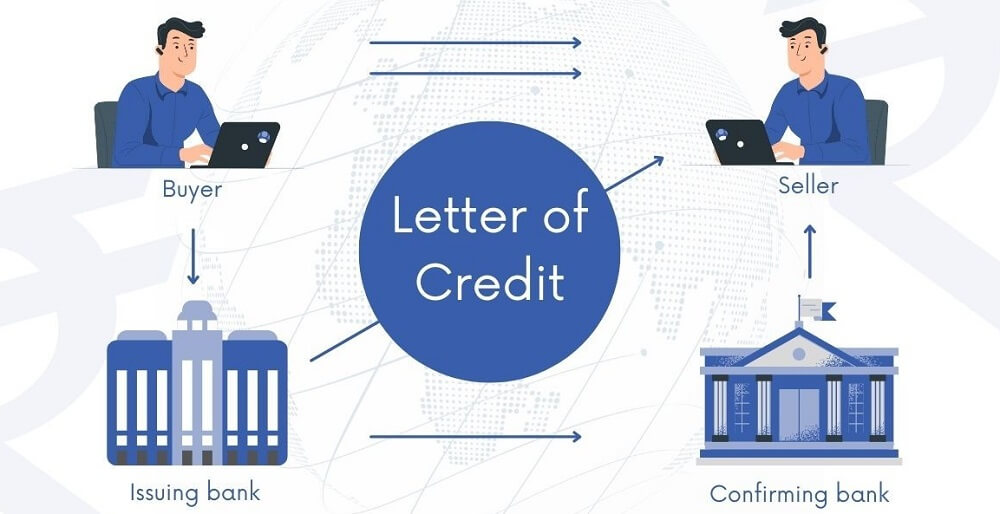

L/C, yang disingkat dengan nama lengkap Letter of Credit, adalah instrumen keuangan yang diterbitkan oleh bank atau lembaga keuangan lainnya sesuai dengan permohonan pembeli, yang digunakan dalam perdagangan internasional atau perdagangan dalam negeri, untuk menjamin keamanan pembayaran dan penyerahan antara pembeli dan penjual. L/C memberikan jaminan pembayaran bagi penjual; yaitu, setelah penjual menyerahkan dokumen sesuai dengan ketentuan letter of credit, bank akan membayar atas nama pembeli kepada penjual.

Dokumen tertulis yang diterbitkan oleh bank yang berjanji untuk membayar sesuai dengan persyaratan tertentu merupakan salah satu metode pembayaran terpenting dalam perdagangan internasional. Prinsipnya mirip dengan transaksi yang dijamin, yaitu bank sebagai bank penerbit, setelah terjadi kesepakatan antara pembeli dan penjual, terhadap komitmen penjual untuk membayar uang sesuai dengan ketentuan.

Pertama-tama, pembeli akan memberikan isi transaksi dan persyaratan dalam bentuk aplikasi yang diajukan ke bank. Bank akan menerima aplikasi untuk membuka letter of credit, yang akan dikirimkan ke lokasi penjual di bank. Penjual mengirimkan barang sesuai dengan mereka dan menyerahkan dokumen yang mewakili barang tersebut ke bank setempat. Bank memverifikasi bahwa tidak ada kesalahan dan membayar penjual untuk barang tersebut. Dan pembeli dapat menerima pengiriman barang berdasarkan dokumen tersebut setelah bank menebusnya.

Sebagai instrumen keuangan yang independen dari kontrak perdagangan, instrumen ini memberikan jaminan pembayaran yang independen bagi pembeli dan penjual. Tidak seperti kontrak perdagangan, instrumen ini diterbitkan oleh bank pembeli (bank penerbit) dan menjamin kepada penjual bahwa pembayaran akan dilakukan sesuai dengan ketentuan. Dengan demikian, instrumen ini dilaksanakan secara independen dari kontrak perdagangan dan dapat diandalkan oleh pembeli dan penjual untuk melaksanakan transaksi.

Perlu dicatat bahwa hal ini didasarkan pada dokumen dan bukan pada barang itu sendiri. Bank melakukan pembayaran sesuai dengan persyaratan dokumen yang ditentukan dan bukan dengan memeriksa atau menangani barang secara langsung. Artinya, bank berkepentingan dengan keakuratan dan kesesuaian dokumen untuk memastikan bahwa transaksi antara pembeli dan penjual berdasarkan ketentuan kontrak berhasil diselesaikan sesuai kesepakatan. Kondisi dan kualitas barang yang sebenarnya disepakati dan menjadi tanggung jawab pembeli dan penjual dalam kontrak transaksi yang mendasarinya, dan tidak terkait langsung dengan peran bank di dalamnya.

Bila penjual menyerahkan dokumen yang sesuai, bank harus melakukan pembayaran sesuai dengan ketentuan, yang merupakan prinsip inti dalam transaksi letter of credit. Ketentuan tersebut menentukan secara rinci jenis dokumen yang harus disediakan penjual, kuantitas, standar kualitas, lokasi pengiriman, ketentuan pembayaran, dan persyaratan khusus lainnya.

Dalam menanganinya, perhatian utama bank adalah kelengkapan dan kesesuaian dokumen, bukan pada pengiriman atau kualitas barang yang sebenarnya. Pengaturan ini membantu melindungi hak dan kepentingan penjual dan pembeli serta memastikan bahwa transaksi dilakukan sesuai dengan perjanjian kontrak, sekaligus meminimalkan perselisihan yang timbul akibat ketidaksesuaian kualitas atau kuantitas barang. Akibatnya, penjual hanya perlu memastikan bahwa dokumen memenuhi persyaratannya untuk memperoleh pembayaran dari bank, yang menjadikannya salah satu instrumen pembayaran aman yang paling banyak digunakan dalam perdagangan internasional.

Dalam penerapan praktis, importir (pembeli) dapat memastikan bahwa pemasok akan menerima pembayaran hanya setelah pengiriman dan penyerahan dokumen yang memenuhi syarat dengan membuka letter of credit, yang mengurangi risiko pembayaran lebih awal. Eksportir (penjual) dapat yakin akan keamanan pembayaran setelah menerimanya dan memastikan bahwa ia dapat menerima pembayaran dari bank setelah menyerahkan dokumen yang memenuhi syarat. Pada saat yang sama, bank, sebagai perantara, dapat memperoleh pendapatan komisi melalui bisnis penyelesaian ini dan, pada saat yang sama, mempromosikan aktivitas perdagangan antar pelanggan.

Hal ini sangat memudahkan pembeli dan penjual. Dengan adanya jaminan bank, kedua belah pihak tidak perlu lagi khawatir akan masalah kredit, bahkan dengan pelanggan yang jauh dan tidak dikenal. Pembeli dapat membeli dengan yakin karena jaminan ini menjamin bahwa mereka hanya akan membayar jika mereka memenuhi persyaratan kontrak. Bagi penjual, ini bukan hanya jaminan pembayaran tetapi alat penting untuk memastikan bahwa pembayaran dapat diperoleh kembali tepat waktu, sama berharganya dengan transaksi tunai yang sebenarnya.

Surat kredit yang andal bahkan dapat digunakan sebagai agunan pinjaman bank, yang memudahkan likuiditas penjual. Keberadaannya membuat perdagangan menjadi lebih andal dan efisien, terutama jika menyangkut transaksi besar atau perdagangan lintas batas. Perannya sangat penting. Surat kredit tidak hanya menyederhanakan proses transaksi antara pembeli dan penjual, tetapi juga sangat mengurangi risiko transaksi, sehingga perdagangan global dapat berjalan lebih lancar.

Namun, meskipun memegang peranan penting dalam perdagangan internasional, hal ini juga disertai risiko tertentu. Bank hanya bertanggung jawab untuk memeriksa kepatuhan dokumen saat melakukan pembayaran di muka untuk barang tanpa melibatkan verifikasi aktual barang tertentu. Hal ini membuka kemungkinan bagi penjual untuk melakukan kesalahan dengan memalsukan dokumen, tidak mengirimkan barang, atau mengirimkan barang palsu, yang semuanya dapat mengakibatkan kerugian finansial yang signifikan bagi pembeli.

Demikian pula, jika pembeli dengan sengaja mengubah atau memalsukan ketentuan, misalnya, dengan sengaja mengubah jumlah atau periode validitas, hal ini juga dapat mengakibatkan penjual akhirnya gagal menerima pembayaran untuk barang tersebut dan dengan demikian menderita kerugian baik uang maupun barang tersebut. Situasi ini menekankan pentingnya praktik yang bijaksana dan kepatuhan yang ketat terhadap ketentuan kontrak oleh kedua belah pihak saat menggunakan letter of credit dalam perdagangan internasional. Manajemen kontrak yang efektif dan penggunaan aturan yang harus diikuti untuk mengurangi dan mengelola potensi risiko sangat penting untuk memastikan keamanan dan keandalan transaksi perdagangan.

Singkatnya, letter of credit memegang peranan penting dalam perdagangan internasional sebagai instrumen jaminan pembayaran yang disediakan oleh bank. Letter of credit secara efektif mengurangi risiko pembayaran dalam transaksi lintas batas dengan menggantikan kredit komersial dan menjamin hak serta keamanan pembeli dan penjual dalam transaksi. Letter of credit bukan hanya semacam jaminan pembayaran, tetapi juga instrumen pembiayaan perdagangan penting yang menjamin kelancaran transaksi dan aliran dana yang aman melalui intervensi dan jaminan bank.

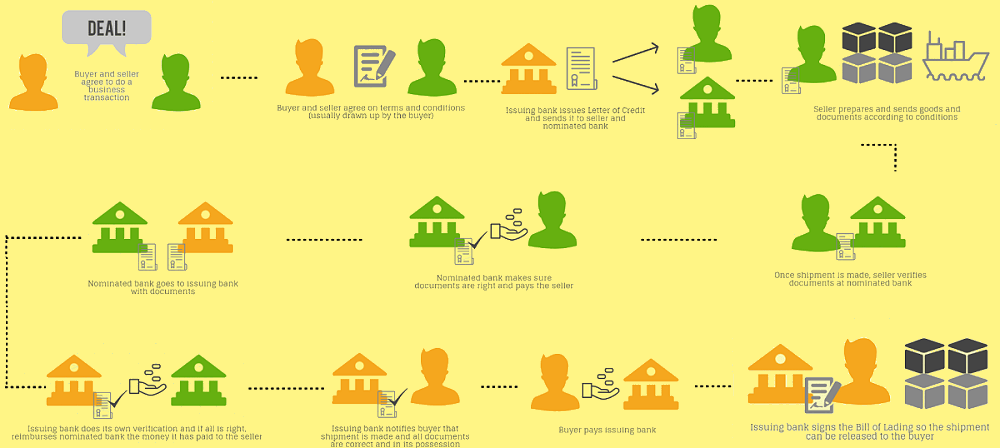

Proses Operasional Letter of Credit

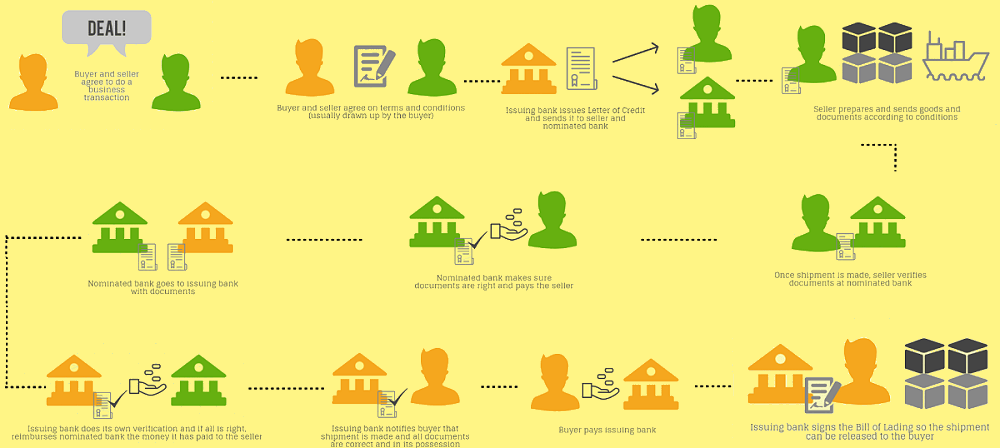

Proses operasinya yang lengkap harus mencakup langkah-langkah utama seperti aplikasi, penerbitan, pengiriman dokumen, penyerahan dokumen, pemeriksaan dokumen, dan pembayaran. Pembeli terlebih dahulu mengajukan aplikasi ke bank penerbit, yang menjabarkan ketentuan dan persyaratan transaksi secara terperinci. Bank penerbit membuka letter of credit berdasarkan aplikasi tersebut dan memberi tahu penjual dan bank yang memberi tahu.

Penjual kemudian menyelesaikan pengiriman barang sesuai dengan persyaratan, menyiapkan dokumen terkait, menyerahkannya ke bank pemberi tahu untuk ditinjau, dan meneruskannya ke bank penerbit. Bank penerbit memeriksa kelengkapan dan kesesuaian dokumen dan membayar penjual jika dokumen memenuhi persyaratan; jika tidak, penjual diharuskan mengubah atau melengkapi dokumen. Proses ini memastikan hak dan kepentingan kedua belah pihak dalam perdagangan internasional dan keamanan pembayaran.

Secara khusus, ketika pembeli, setelah mencapai kesepakatan perdagangan dengan penjual, dapat mengajukan permintaan kepada banknya (bank penerbit), Menyerahkan kondisi dan persyaratan transaksi terperinci, seperti deskripsi barang, jumlah, harga, jangka waktu pengiriman, dan informasi relevan lainnya, dan memberikan dokumen jaminan yang diperlukan. Setelah menerima aplikasi, bank penerbit akan meninjau dan mengevaluasinya untuk memastikan bahwa aplikasi tersebut mematuhi norma dan persyaratan perdagangan internasional. Setelah bank penerbit mengonfirmasi bahwa aplikasi tersebut benar, bank tersebut akan membuka letter of credit dan memberi tahu bank penjual (bank yang memberi tahu), sehingga memulai pelaksanaan transaksi dan proses pembayaran barang.

Setelah penjual menerima L/C yang diterbitkan oleh bank pembeli (bank penerbit), penjual perlu mengirimkan barang sesuai yang diminta. Biasanya, L/C akan merinci persyaratan khusus seperti deskripsi barang, jumlah, standar kualitas, tempat, dan waktu pengiriman. Penjual harus memastikan bahwa barang dikirim dan diserahkan sesuai dengan persyaratan ini.

Pada saat yang sama, penjual juga perlu menyiapkan dokumen-dokumen terkait sesuai dengan ketentuan, seperti bill of lading (dokumen pengangkutan laut), faktur, dokumen asuransi, packing list, dan sebagainya. Dokumen-dokumen ini harus sepenuhnya sesuai dengan persyaratan, dan ketidaksesuaian apa pun dapat menyebabkan keterlambatan atau penolakan pembayaran. Oleh karena itu, penjual harus sangat berhati-hati dalam menyiapkan dokumen-dokumen ini untuk memastikan bahwa setiap detail sudah sesuai untuk mengamankan pembayaran.

Kelengkapan dan keakuratan dokumen dalam proses ini sangat penting untuk keberhasilan penyelesaian transaksi; dokumen tidak hanya menjadi dasar bagi pembeli untuk membayar barang tetapi juga menjadi dasar bagi bank untuk membuat keputusan pembayaran. Oleh karena itu, penjual harus sepenuhnya memahami persyaratan letter of credit saat mengirimkan barang dan menyiapkan dokumen, serta memastikan bahwa pengiriman barang dan persiapan dokumen diselesaikan dalam jangka waktu pengiriman yang ditentukan.

Setelah penjual menyiapkan dokumen-dokumen terkait (seperti bill of lading, faktur, polis asuransi, dll.) sesuai dengan persyaratan letter of credit, langkah selanjutnya adalah menyerahkan dokumen-dokumen ini ke bank notifikasi yang ditunjuk. Bank notifikasi akan mengaudit dokumen-dokumen ini untuk memastikan konsistensi dan kelengkapannya dengan syarat dan ketentuan.

Setelah lolos audit, bank yang memberi tahu akan mengirimkan dokumen tersebut ke bank penerbit. Setelah menerima dokumen, bank penerbit akan memeriksa ulang apakah dokumen tersebut memenuhi persyaratan letter of credit. Jika semuanya memenuhi persyaratan, bank penerbit akan berjanji untuk membayar penjual tepat waktu sesuai dengan ketentuan. Artinya, persiapan dan penyerahan dokumen menjadi hal yang sangat penting bagi penjual, karena hanya dokumen yang memenuhi persyaratan yang dapat memastikan pembayaran lancar.

Dalam menyerahkan dokumen, penjual biasanya perlu memastikan bahwa dokumen tersebut akurat dan lengkap, menghindari kesalahan atau ketidakkonsistenan yang dapat menyebabkan penolakan pembayaran. Ini termasuk mengonfirmasi bahwa deskripsi dan jumlah barang akurat, bahwa jumlah faktur sesuai dengan kontrak, dan bahwa informasi pengiriman pada bill of lading sudah sesuai. Dengan benar-benar mematuhi ketentuan dan menyerahkan dokumen yang sesuai secara tepat waktu, penjual dapat secara efektif mengelola dan mengendalikan risiko transaksi dan memastikan penyelesaiannya dengan sukses.

Setelah penjual menyiapkan dokumen terkait (misalnya, bill of lading, faktur, polis asuransi, dll.) sesuai dengan persyaratan, dokumen-dokumen ini akan diaudit secara ketat oleh bank penerbit. Proses peninjauan oleh bank penerbit mencakup pemeriksaan terperinci atas isi dokumen untuk memastikan bahwa dokumen-dokumen tersebut sepenuhnya mematuhi semua syarat dan ketentuan yang ditetapkan dalam voucher. Bank penerbit akan memeriksa keakuratan deskripsi barang, konsistensi kuantitas, kesesuaian harga satuan, kewajaran jangka waktu pengiriman, dan kelengkapan semua dokumentasi lain yang diperlukan.

Selain itu, bank penerbit juga akan memastikan bahwa format dokumen sesuai dengan persyaratan praktik perdagangan internasional dan hukum yang berlaku, untuk menghindari kesalahan yang dapat menyebabkan keterlambatan pembayaran atau penolakan pembayaran. Hanya jika bank penerbit mengonfirmasi bahwa semua dokumen sudah sesuai dan sepenuhnya mematuhi syarat dan ketentuan, maka bank akan melanjutkan proses pembayaran untuk memastikan bahwa pembayaran dilakukan kepada penjual tepat waktu.

Pembayaran merupakan langkah terakhir dalam transaksi letter of credit; kunci bagi bank penerbit adalah penjual menyerahkan dokumen untuk ditinjau. Setelah bank penerbit mengonfirmasi bahwa dokumen mematuhi semua persyaratan dan ketentuan surat yang ditulis ulang, termasuk namun tidak terbatas pada keakuratan deskripsi barang, konsistensi kuantitas, dan harga satuan sesuai dengan kewajaran jangka waktu pengiriman, bank penerbit akan membayar penjual pembayaran barang sebagaimana diharuskan.

Artinya, bank penerbit bertanggung jawab atas pembayaran, dan meskipun pembeli gagal memenuhi kewajiban pembayarannya, penjual tetap dapat mengandalkannya untuk menagih pembayaran dari bank penerbit. Jika terdapat ketidaksesuaian dalam dokumen, bank penerbit akan mengembalikan dokumen tersebut dan meminta penjual untuk melakukan koreksi atau penambahan guna memastikan bahwa dokumen tersebut pada akhirnya memenuhi semua persyaratan. Proses peninjauan yang ketat ini memastikan keamanan dan keandalan transaksi sekaligus melindungi hak dan kepentingan pembeli dan penjual serta menghindari kemungkinan sengketa dan penundaan pembayaran.

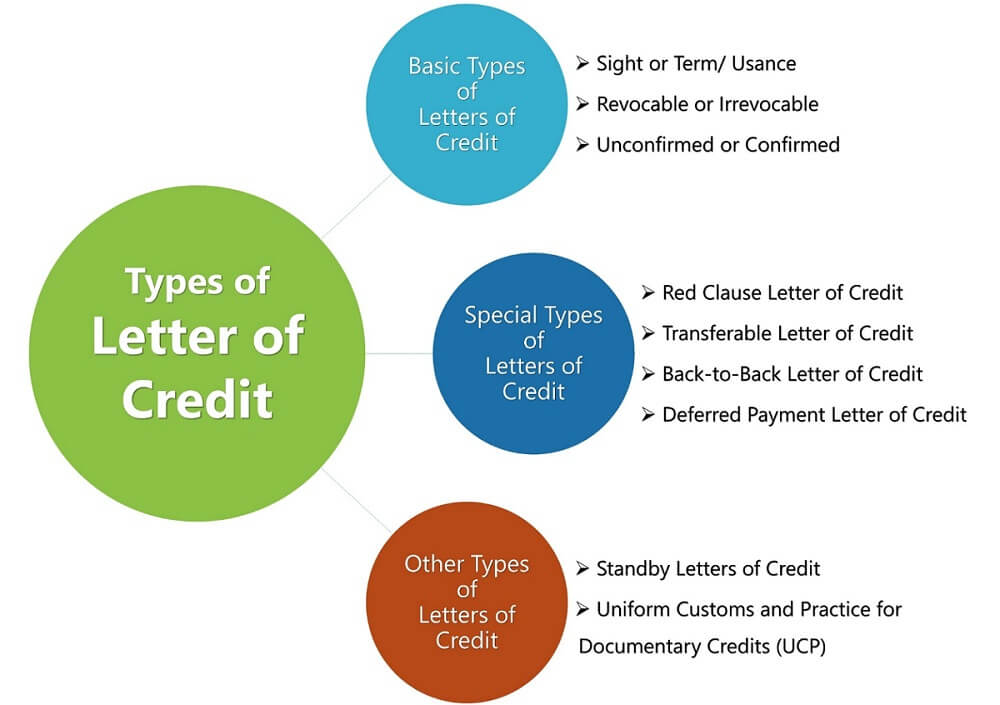

Ada berapa jenis letter of credit?

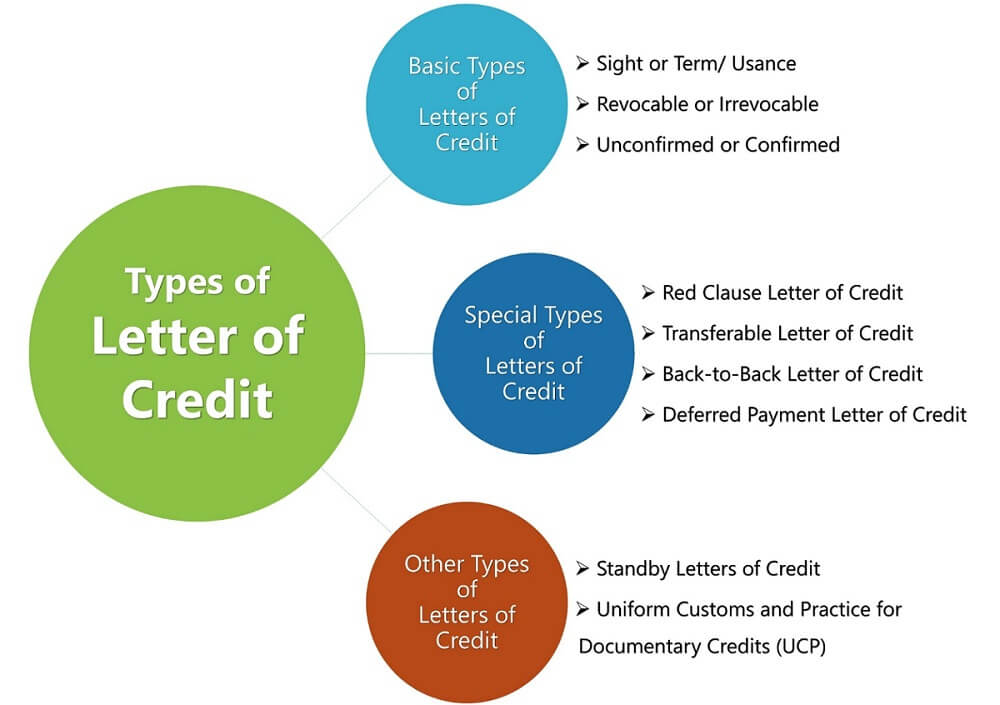

Dapat dibagi menjadi beberapa jenis menurut kondisi dan tujuan yang berbeda. Misalnya, menurut ketentuan pembayaran yang berbeda, ada spot dan forward. Menurut klasifikasi menurut kondisi pencabutan, ada dua jenis utama: dapat dibatalkan dan tidak dapat dibatalkan. Menurut ada atau tidaknya jaminan dari bank lain, ada dua jenis: dikonfirmasi dan tidak dikonfirmasi. Menurut klasifikasi penggunaan, ada dua jenis: komersial dan siaga. Menurut klasifikasi pembayaran, ada pembayaran, penerimaan, dan negosiasi.

L/C dengan sight mengharuskan bank penerbit untuk membayar barang kepada penjual segera setelah dokumen diterima sesuai dengan syarat dan ketentuan. L/C dengan sight memastikan bahwa penjual dapat memperoleh pembayaran barang dengan cepat dan efektif, sehingga mengurangi risiko pembayaran dan keterlambatan transaksi. Bagi pembeli, penggunaan L/C dengan sight memastikan akses tepat waktu ke barang yang dibeli sekaligus meningkatkan keandalan dan efisiensi transaksi. L/C ini banyak digunakan dalam perdagangan internasional karena sifatnya yang real-time dan perannya sebagai jaminan pembayaran, dan L/C ini sangat cocok untuk skenario di mana transaksi dan pembayaran perlu diselesaikan dengan cepat.

Sebaliknya, Forward L/C mengharuskan bank melakukan pembayaran sesuai dengan jangka waktu yang disepakati, seperti 30 hari, 60 hari, 90 hari, dst., setelah menerima dokumen sesuai dengan syarat dan ketentuan. Hal ini memungkinkan pembeli memiliki jangka waktu yang lebih lama untuk membayar barang, sehingga memberikan fleksibilitas dalam mengatur dana, dan cocok untuk transaksi perdagangan internasional dengan waktu tunggu yang lama.

L/C yang tidak dapat dibatalkan mengacu pada fakta bahwa L/C tersebut tidak dapat diubah atau dibatalkan tanpa persetujuan dari semua pihak terkait (termasuk bank penerbit, penerima, dan pemohon) dan karenanya memberikan tingkat keamanan dan stabilitas yang tinggi dan banyak digunakan dalam perdagangan internasional. Surat kredit yang dapat dibatalkan (L/C yang dapat dibatalkan) dapat diubah atau dibatalkan oleh bank penerbit atau pemohon tanpa persetujuan dari penerima karena risiko aplikasi yang sebenarnya lebih tinggi.

Surat kredit yang dikonfirmasi (confirmed L/C) diterbitkan sebagai tambahan dari bank penerbit; bank lain (confirming bank) juga menanggung tanggung jawab pembayaran. Hal ini memberikan jaminan ganda bagi penjual dan keamanan yang lebih baik. Hal ini biasanya digunakan ketika penjual tidak sepenuhnya mempercayai status kredit bank penerbit atau status kredit nasional pembeli buruk untuk memastikan penyelesaian transaksi yang lancar. Unconfirmed L/C hanya menjadi tanggung jawab bank penerbit untuk membayar; tidak ada bank lain yang diharuskan memberikan jaminan tambahan. Hal ini membawa risiko yang lebih tinggi karena penjual hanya dapat mengandalkan kredit bank penerbit untuk memastikan pembayaran.

Surat kredit komersial (Commercial L/C) digunakan dalam transaksi umum untuk pembelian dan penjualan barang dan merupakan bentuk yang paling umum dalam perdagangan internasional. Surat kredit komersial berfungsi sebagai alat pembayaran bagi pembeli dan penjual untuk memastikan bahwa penjual dapat memperoleh pembayaran tepat waktu setelah penyediaan dokumen sesuai dengan persyaratan, sehingga meningkatkan keamanan dan kelancaran transaksi.

Standby L/C digunakan sebagai semacam alat jaminan, yang utamanya digunakan untuk memastikan bahwa pemohon memenuhi kewajiban kontraktual. Biasanya, ketika pemohon gagal memenuhi persyaratan kontrak, terjadi wanprestasi, atau masalah lain, penerima manfaat dapat memperoleh pembayaran sesuai permintaan. Biasanya digunakan dalam perdagangan internasional yang melibatkan jasa, proyek konstruksi, jaminan penawaran, dan kebutuhan lain untuk memastikan pelaksanaan acara. Dalam keadaan normal, ini tidak digunakan untuk membayar barang tetapi sebagai sarana untuk memastikan pembayaran dan pelaksanaan kontrak.

Surat kredit pembayaran (Payment L/C) mengharuskan penerima untuk menyerahkan dokumen sesuai dengan syarat dan ketentuan bank penerbit untuk membayar segera. Surat ini memastikan bahwa penjual, dalam penyerahan dokumen sesuai dengan persyaratan barang, dapat segera dibayar; surat ini biasanya digunakan dalam pembayaran langsung transaksi perdagangan.

Surat penerimaan kredit (Acceptance L/C) diterbitkan oleh bank penerbit kepada penerima untuk menyerahkan dokumen sesuai dengan ketentuan penerimaan penerima untuk membuka wesel berjangka dan dalam wesel pada tanggal jatuh tempo pembayaran. Hal ini memungkinkan pembeli untuk membayar barang pada tanggal yang disepakati di masa mendatang dan biasanya digunakan dalam transaksi yang memerlukan pembayaran yang ditangguhkan.

L/C negosiasi adalah bank negosiasi (biasanya bank atau lembaga pembiayaan perdagangan yang dipilih oleh penerima) yang membeli dokumen yang diserahkan oleh penerima sesuai dengan syarat dan ketentuan negosiasi dan membayar barang kepada penerima di muka. Bank negosiasi kemudian meminta pembayaran dari bank penerbit. Bank ini menyediakan opsi pembayaran yang fleksibel kepada penerima dan sangat cocok untuk situasi yang membutuhkan akses cepat ke dana.

Selain itu, ada beberapa jenis letter of credit, yaitu revolving, back-to-back, dan advance, tergantung pada metode pembayarannya. Letter of credit menyediakan berbagai opsi sesuai dengan kebutuhan dan pengaturan pembayaran tertentu dalam transaksi perdagangan, sehingga memberikan fleksibilitas dan keamanan yang lebih baik bagi pembeli dan penjual dalam perdagangan internasional.

Karakteristik surat kredit

| Fitur |

Keterangan |

Perkataan |

| Keamanan pembayaran |

Jaminan bank untuk pembayaran penjual. |

Meningkatkan keamanan transaksi. |

| Kemerdekaan |

Hanya menyangkut kepatuhan dokumenter. |

Hindari perselisihan kontrak. |

| Bersyarat |

Pembayaran tergantung pada kepatuhan dokumen. |

Memerlukan audit dokumen yang ketat. |

| Hal tdk ditarik kembali |

Sebagian besar tidak dapat dibatalkan dan diubah. |

Memberikan keamanan yang tinggi. |

| Jaminan Bank |

Diterbitkan dan dijamin oleh bank. |

Berikan kredit tambahan. |

| Alat pembiayaan |

Dapat digunakan untuk pembiayaan perdagangan. |

Meningkatkan arus kas penjual. |

| Perantaraan |

Berdasarkan pada dokumen, bukan barang. |

Mengurangi perselisihan kargo. |

| Manajemen Risiko |

Mengontrol risiko pembayaran dalam transaksi lintas batas. |

Membutuhkan kerjasama dan kontrak. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.