要約

要約

信用状は、申請、発行、支払いを伴う国際貿易における支払いと配送の安全性を保証する銀行保証です。

国際貿易の時代において、買い手と売り手は数千マイルに及ぶ取引の課題に直面しています。売り手は、買い手が商品を送った後に支払いをしないのではないかと心配し、買い手は、売り手が支払いを済ませた後に商品を引き渡さないのではないかと心配しています。このような不確実性の中で、信用状の出現は、双方に安心感と信頼の基盤をもたらしました。信用状は、取引が安全に行われることを保証する銀行からの保証として機能し、買い手と売り手の両方が、一方の手でお金が支払われ、もう一方の手で商品が引き渡されることを安心でき、取引の平等と安全を実現します。この文章では、国際貿易の支払いセキュリティ、信用状の分類、および操作プロセスを詳しく見ていきます。

信用状とは?

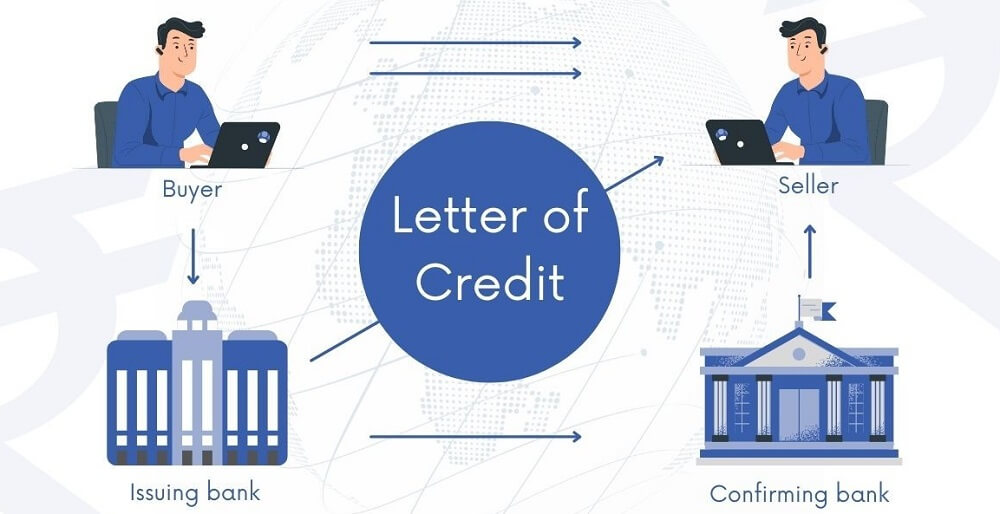

信用状(略称L/C)は、銀行やその他の金融機関が買い手の申請に基づいて発行する金融手段であり、国際貿易や国内貿易で使用され、買い手と売り手の間の支払いと配送の安全性を確保します。売り手に支払いの保証を提供するということは、売り手が信用状の条件に従って書類を提出した後、銀行が買い手に代わって売り手に支払います。

銀行が発行する、一定の条件に従って支払いを約束する書面は、国際貿易における最も重要な支払い方法の 1 つです。その原理は担保取引に似ており、つまり、銀行が発行銀行となり、買い手と売り手の合意後、売り手に条件に従って金銭を支払うことを約束します。

まず、買い手は銀行に申請書の形で取引内容と要件を提供します。銀行は信用状開設の申請書を受理し、売り手の所在地に届けられます。売り手はそれに従って商品を発送し、商品を表す書類を現地の銀行に渡します。銀行は間違いがないことを確認し、売り手に商品の代金を支払います。そして、銀行が支払った後、買い手は書類に基づいて商品を受け取ることができます。

貿易契約とは独立した金融商品は、買い手と売り手の両方に対して独立した支払い保証を提供します。貿易契約とは異なり、これは買い手の銀行 (発行銀行) によって発行され、条件に従って支払いが行われることを売り手に保証します。したがって、これは貿易契約とは独立して実行され、買い手と売り手が取引を実行するために信頼することができます。

重要なのは、それが書類に基づいており、商品自体に基づいていないことです。銀行は、実際の商品を直接検査したり扱ったりするのではなく、規定の書類の要件に従って支払いを行います。つまり、銀行は、契約条件に基づく買い手と売り手の間の取引が合意どおりに正常に完了することを保証するため、書類の正確性と適合性に関心を持っています。商品の実際の状態と品質は、基礎となる取引契約における買い手と売り手の合意された責任であり、銀行の役割とは直接関係がありません。

売り手が準拠した文書を提出した場合、銀行は条件に従って支払いを行う必要があります。これは信用状取引の基本原則です。条件には、売り手が提供しなければならない文書の種類、数量、品質基準、出荷場所、支払い条件、およびその他の特定の要件が詳細に規定されています。

銀行がこれに対処する際、主な関心事は実際の納品や商品の品質ではなく、書類の完全性と適合性です。この取り決めは、売り手と買い手の両方の権利と利益を保護し、取引が契約上の合意に従って実行されることを保証すると同時に、商品の品質や数量の不一致から生じる紛争を最小限に抑えるのに役立ちます。その結果、売り手は銀行から支払いを受けるために書類が要件を満たしていることを確認するだけで済みます。そのため、これは国際貿易で最も広く使用されている安全な支払い手段の 一つとなっています。

実際のところ、輸入者(買い手)は信用状を開設することで、サプライヤーが納品と適格な書類の提出後にのみ支払いを受け取ることを保証できるため、早期支払いのリスクが軽減されます。輸出者(売り手)は、支払いを受け取った後の支払いの安全性を確信でき、適格な書類を提出した後に銀行から支払いを受け取ることができることを保証できます。同時に、銀行は仲介者として、この決済業務を通じて手数料収入を得ることができ、同時に顧客間の貿易活動を促進することができます。

これは買い手と売り手の両方にとって非常に便利です。銀行の保証があれば、たとえ遠方でなじみのない顧客であっても、両者は信用問題を心配する必要がなくなります。買い手は契約条件を満たした場合にのみ支払うことが保証されるため、安心して購入できます。売り手にとっては、これは単なる支払いの保証ではなく、支払いが適時に回収されることを保証する重要なツールであり、実際の現金取引と同じくらい価値があります。

信頼性の高い信用状は、銀行ローンの担保としても使用でき、売り手の流動性を高めます。信用状の存在により、特に大規模な取引や国境を越えた取引の場合、取引の信頼性と効率が向上します。その役割は特に重要です。買い手と売り手の間の取引プロセスを簡素化するだけでなく、取引のリスクを大幅に軽減し、国際貿易をよりスムーズに進めることができます。

しかし、信用状は国際貿易において重要な役割を果たしている一方で、一定のリスクも伴います。銀行は、商品の支払いを前払いする際に、書類のコンプライアンスを確認する責任のみを負い、特定の商品の実際の検証は行いません。これにより、売り手が書類を偽造したり、商品を発送しなかったり、偽造品を発送したりするなどのミスを犯す可能性があり、これらは買い手に多大な経済的損失をもたらす可能性があります。

同様に、買い手が悪意を持って条件を改ざんしたり偽造したりした場合、たとえば、金額や有効期限を故意に変更した場合、売り手は最終的に商品の支払いを受けられなくなり、お金と商品の両方を失う可能性があります。これらの状況は、国際貿易で信用状を使用する場合、両当事者が慎重な慣行と契約条件の厳格な遵守の重要性を強調しています。効果的な契約管理と、潜在的なリスクの軽減と管理に従うルールの使用は、貿易取引の安全性と信頼性を確保するために不可欠です。

結論として、信用状は銀行が提供する支払保証手段として国際貿易に不可欠な役割を果たしています。信用状は商業信用に代わるものであり、取引における買い手と売り手の権利と安全を確保することで、国境を越えた取引における支払リスクを効果的に軽減します。信用状は一種の支払保証であるだけでなく、銀行の介入と保証を通じて取引の円滑な進行と資金の安全な流れを確保する重要な貿易金融ツールでもあります。

信用状の手続きプロセス

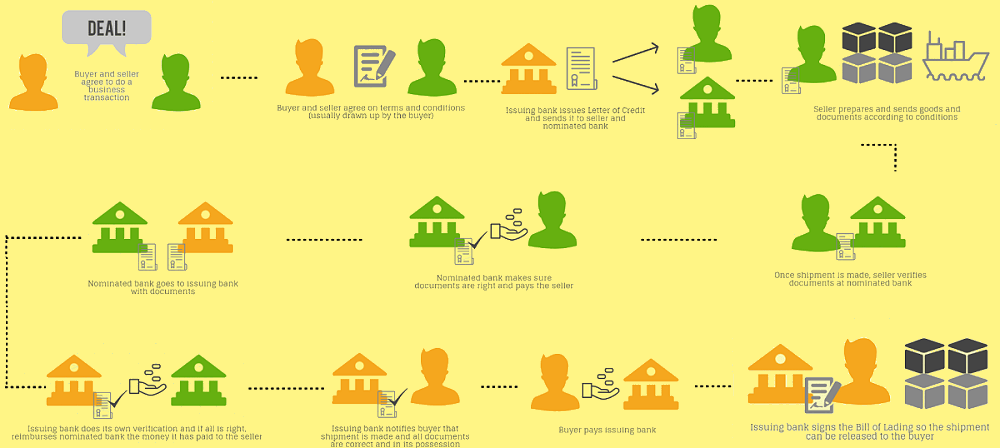

プロセスには、申請、発行、書類の送付、書類の提出、書類の審査、支払いなどの主要なステップが含まれます。まず、買い手は発行銀行に申請書を提出し、取引条件と要件を詳細に規定します。発行銀行は申請書に基づいて信用状を発行し、売り手と通知銀行に通知します。

その後、売主は要求に従って商品の配送を完了し、関連書類を準備し、通知銀行に提出して審査を受け、発行銀行に転送します。発行銀行は書類の完全性と適合性を審査し、要件を満たしている場合は売主に支払います。そうでない場合は、売主は書類を修正または補足する必要があります。このプロセスにより、国際貿易と支払いの安全性における両当事者の権利と利益が確保されます。

具体的には、買い手は売り手と貿易契約を締結した後、買い手の銀行(発行銀行)に申請して、商品の説明、数量、価格、出荷期間、その他の関連情報などの詳細な取引条件と要件を提出し、必要な担保文書を提供することができます。 申請を受け取った発行銀行は、申請が国際貿易の規範と要件に準拠していることを確認するために、審査および評価します。 発行銀行は、申請が正しいことを確認すると、信用状を開設し、売り手の銀行(通知銀行)に通知し、取引の実行と商品の支払いプロセスを開始します。

売り手は買い手の発行銀行が発行した信用状を受け取ったら、要求どおりに商品を配送する必要があります。通常、信用状には商品の説明、数量、品質基準、出荷場所、出荷時間などの具体的な要件が詳しく記載されています。売り手は、商品がこれらの要件に従って出荷および配送されるようにする必要があります。

同時に、売主は船荷証券(海上輸送書類)、請求書、保険書類、梱包明細書など、条件に従って関連書類を準備する必要もあります。これらの書類は要件に完全に準拠している必要があり、不適合があると支払いの遅延や拒否につながる可能性があります。したがって、売主は支払いを確実にするために、これらの書類の準備に細心の注意を払い、細部まできちんと整っていることを確認する必要があります。

このプロセスにおける書類の完全性と正確性は、取引を成功裏に完了するために非常に重要です。書類は、買い手が商品代金を支払うための根拠であるだけでなく、銀行が支払い判断を下すための根拠でもあります。したがって、売り手は、商品の配送と書類の準備の際に信用状の要件を十分に理解し、指定された出荷期間内に商品の配送と書類の準備が完了するようにする必要があります。

売主が信用状の要件に従って関連文書(船荷証券、請求書、保険証券など)を準備したら、次のステップはこれらの文書を指定通知銀行に提出することです。通知銀行はこれらの文書を審査し、契約条件との整合性と完全性を確認します。

審査に合格すると、通知銀行は書類を発行銀行に送ります。書類を受け取った発行銀行は、書類が信用状の要件を満たしているかどうかを再確認します。すべてが要件を満たしている場合、発行銀行は条件に従って期限通りに売り手に支払うことを約束します。これは、書類の準備と提出が売り手にとって最も重要であることを意味します。なぜなら、要件を満たした書類だけがスムーズな支払いを保証できるからです。

書類を提出する際、売り手は通常、支払い拒否につながるような間違いや矛盾を避け、書類が正確かつ完全であることを確認する必要があります。これには、商品の説明と数量が正確であること、請求額が契約と一致していること、船荷証券の出荷情報が適切であることの確認が含まれます。条件を厳守し、準拠した書類を適時に提出することで、売り手は取引のリスクを効果的に管理および制御し、取引を成功裏に完了させることができます。

売り手が要件に従って対応する文書(船荷証券、インボイス、保険証券など)を準備すると、これらの文書は発行銀行によって厳密に審査されます。発行銀行の審査プロセスには、文書の内容を詳細に検査して、バウチャーに記載されているすべての条件に完全に準拠していることを確認することが含まれます。発行銀行は、商品の説明の正確さ、数量の一貫性、単価の適合性、出荷期間の妥当性、およびその他の必要なすべての文書の完全性を確認します。

さらに、発行銀行は、支払いの遅延や支払い拒否につながる可能性のあるエラーを回避するために、書類の形式が国際貿易慣行および適用法の要件に準拠していることを確認します。発行銀行は、すべての書類が適切であり、利用規約に完全に準拠していることを確認した場合にのみ、支払いプロセスを続行し、売り手への支払いが期限どおりに行われるようにします。

支払いは信用状取引の最後のステップです。発行銀行にとって重要なのは、売り手が審査のために書類を提出することです。発行銀行は、商品の説明の正確さ、数量の一貫性、出荷期間の合理性に合わせた単価など、書き換えられた信用状のすべての要件と条件に書類が準拠していることを確認すると、要求に応じて売り手に商品の支払いを行います。

これは、発行銀行が支払いの責任を負い、買い手が支払い義務を果たせなかった場合でも、売り手は発行銀行に支払いを請求できることを意味します。書類に矛盾がある場合、発行銀行は書類を返却し、売り手に修正または追加を要求して、書類が最終的にすべての要件を満たしていることを確認します。この厳格な審査プロセスにより、取引の安全性と信頼性が確保され、買い手と売り手の両方の権利と利益が保護され、支払い紛争や遅延の可能性が回避されます。

信用状の種類

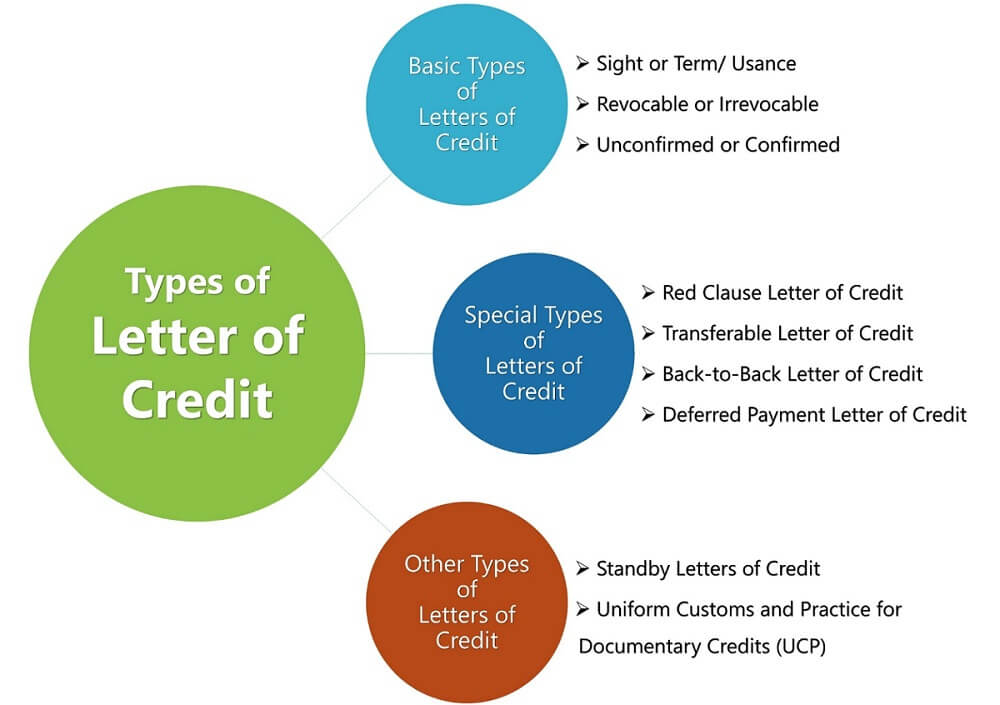

さまざまな条件や目的に基づいて、いくつかの種類に分けられます。例えば、支払条件によって、スポット取引と先物取引があります。取消条件によって、取消可能と取消不可の2つの主な種類があります。他銀行の保証の有無によって、確認済と未確認の2つの種類があります。用途によっては、商用とスタンバイの2つの種類があります。支払い方法によって、支払、承諾、交渉があります。

一覧払いの信用状では、発行銀行は、条件に従って書類を受け取ったらすぐに売主に商品の代金を支払う必要があります。これにより、売主は商品の支払いを迅速に受けることができ、取引における支払いリスクと遅延を効果的に削減できます。買主にとっては、一覧信用状を使用すると、購入した商品にタイムリーにアクセスできると同時に、取引の信頼性と効率が向上します。一覧信用状はリアルタイム性と支払い保証の役割があるため、国際貿易で広く使用されており、取引と支払いを迅速に完了する必要があるシナリオに特に適しています。

一方、フォワード信用状では、条件に従った書類を受け取った後、銀行は30日、60日、90日などの合意された期間に従って支払いを行う必要があります。これにより、買い手は商品の支払いに長い期間を持つことができ、資金の手配に柔軟性がもたらされ、リードタイムの長い国際貿易取引に適しています。

取消不能信用状は、発行銀行、受益者、申請者を含む関係者全員の同意なしには変更や取り消しができないことから、安全性と安定性が高く、国際貿易で広く利用されています。取消可能信用状は、実際の申請のリスクが高いため、受益者の同意がなくても発行銀行または申請者が変更や取り消しを行うことができます。

確認信用状(confirmed L/C)は、発行銀行に加えて、別の銀行(確認銀行)も支払い責任を負います。これは、売り手に二重の保証を提供し、セキュリティを強化します。これは通常、売り手が発行銀行の信用状態を完全に信頼していない場合、または買い手の国内信用状態が悪い場合に使用され、取引がスムーズに完了することを保証します。未確認L/Cは、発行銀行のみが支払い責任を負い、他の銀行が追加の保証を提供する必要はありません。売り手は支払いを確実にするために発行銀行の信用にのみ依存できるため、より高いリスクを伴います。

商業信用状(Commercial L/C)は、商品の売買の一般的な取引に使用され、国際貿易で最も一般的な形式です。これは、売り手と買い手の双方にとっての支払いツールとして機能し、売り手が要件に沿った書類を提供した後、適時に支払いを受けられるようにすることで、取引の安全性と円滑な進行を促進します。

スタンバイ信用状(Standby L/C)は一種の保証ツールとして使用され、主に申請者が契約上の義務を履行することを保証するために使用されます。通常、申請者が契約条件を履行できなかったり、債務不履行やその他の問題が発生したりした場合、受益者は要求に応じて支払いを受けることができます。通常、これはサービス、建設プロジェクト、入札保証、およびその他のニーズを伴う国際貿易で使用され、機会の履行を保証します。通常、これは商品の支払いには使用されず、支払いと契約の履行を保証する手段として使用されます。

支払信用状(Payment L/C)では、即時支払いを行うために、受益者は発行銀行の条件に従って書類を提出する必要があります。これにより、商品の要件に従って書類を提出することで、売主は迅速に支払いを受けることができます。通常、貿易取引の即時支払いに使用されます。

承諾信用状(Acceptance L/C)は、発行銀行が受益者に発行するもので、受益者が為替手形を開設し、支払満期日に為替手形に受益者の承諾条件に沿った書類を提出することを要求します。これにより、買手は将来の合意日に商品代金を支払うことができ、通常は延払いが必要な取引で使用されます。

交渉信用状(negotiation L/C)は、ネゴシエーションの条件に従って受益者が提出した書類を購入し、受益者に商品の代金を前払いする交渉銀行 (通常は受益者が選択した銀行または貿易金融機関) です。その後、交渉銀行は発行銀行に支払いを求めます。交渉信用状は受益者に柔軟な支払いオプションを提供し、資金を迅速に入手する必要がある状況に特に適しています。

これに加えて、支払い方法に応じて、リボルビング型、バックツーバック型、および前払い型の信用状があります。これらは、貿易取引における特定のニーズと支払い取り決めに応じてさまざまなオプションを提供し、国際貿易における買い手と売り手の両方に高い柔軟性と安全性を提供します。

| 特徴 | 説明 | 備考 |

| 支払いの安全性 | 売主の支払いに対して銀行が保証します。 | 取引のセキュリティを強化します。 |

| 独立性 | 文書のコンプライアンスのみに関連します。 | 契約上の紛争を回避します。 |

| 条件付き | 支払いは書類の遵守状況に応じて異なります。 | 厳格な書類審査が必要です。 |

| 取消不能 | ほとんどは取り消しも変更もできません。 | 高いセキュリティを提供します。 |

| 銀行保証 | 銀行が発行し保証します。 | 追加の信用を提供します。 |

| 資金調達ツール | 貿易金融に利用できます。 | 売り手のキャッシュフローを改善します。 |

| 対象 | 商品ではなく書類に基づきます。 | 貨物紛争を抑えます。 |

| リスク管理 | 国境を越えた取引における支払いリスクを管理します。 | 協力と契約が必要です。 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

グランマーチンゲール法は、勝てば必ず利益が出る設計のハイリスク・ハイリターン型の資金管理手法です。ただし、ベット額の急増や連敗リスクが大きいため、小額で慎重に運用することが重要です。

2025-08-31

ウォール街の格言トップ10は、投資家が冷静さを保ち、リスクを管理するための知恵を凝縮したものです。これらの教訓を意識することで、長期的な投資成果を高めることができます。

2025-08-31

ピラミッティングとは、利益が出ている方向に追加ポジションを重ねて効率的に利益を伸ばす手法です。ただし強いトレンドでのみ有効であり、資金管理や損切りルールを守るべきです。

2025-08-31