تجارة

حول إي بي سي

اريخ النشر: 2024-08-09

في عصر التجارة الدولية هذا، يواجه المشترون والبائعون تحديات في المعاملات تمتد لآلاف الأميال. يشعر البائعون بالقلق من أن المشترين لن يدفعوا بعد إرسال البضائع، بينما يشعر المشترون بالقلق من أن البائعين لن يسلموا البضائع بعد إجراء الدفع. في خضم هذا الغموض، يجلب ظهور خطاب الاعتماد شعورًا بالأمان وأساسًا من الثقة لكلا الطرفين. إنه بمثابة ضمان من البنك لضمان تنفيذ المعاملة بأمان، بحيث يمكن لكل من المشترين والبائعين الاطمئنان إلى دفع الأموال بيد واحدة وتسليم البضائع باليد الأخرى، وتحقيق المساواة الحقيقية في المعاملات والسلامة والأمان. الآن سوف نلقي نظرة فاحصة على أمان الدفع في التجارة الدولية، وتصنيف خطاب الاعتماد، وعملية التشغيل.

ما هو خطاب الاعتماد؟

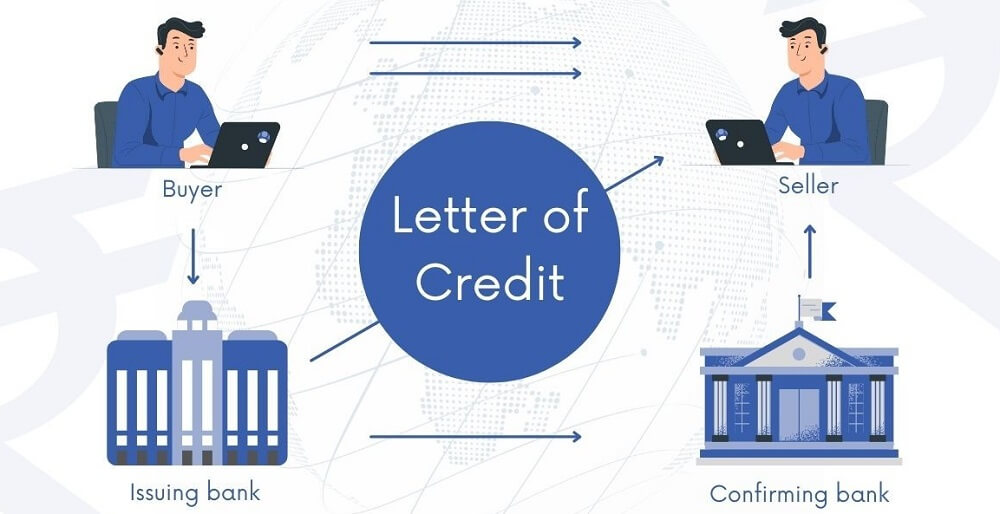

خطاب الاعتماد، أو ما يعرف اختصارًا باسم خطاب الاعتماد، هو أداة مالية يصدرها البنك أو المؤسسات المالية الأخرى بناءً على طلب المشتري، ويستخدم في التجارة الدولية أو التجارة الداخلية، لضمان أمان الدفع والتسليم بين المشتري والبائع. وهو يوفر ضمانًا للدفع للبائع؛ أي أنه بعد أن يقدم البائع المستندات وفقًا لشروط خطاب الاعتماد، يقوم البنك بالدفع نيابة عن المشتري للبائع.

الوثيقة المكتوبة التي يصدرها البنك والتي يتعهد فيها بالدفع وفق شروط معينة هي واحدة من أهم وسائل الدفع في التجارة الدولية، ومبدأها يشبه المعاملات المضمونة، أي أن البنك بصفته البنك المصدر، بعد الاتفاق بين المشتري والبائع، يلتزم البائع بدفع المال وفق الشروط.

أولاً، يقوم المشتري بتقديم محتوى المعاملة والمتطلبات في شكل طلب يقدمه إلى البنك. سيقبل البنك طلب فتح خطاب اعتماد، والذي سيتم تسليمه إلى موقع البائع في البنك. يقوم البائع بشحن البضائع وفقًا لها ويسلم المستندات التي تمثل البضائع إلى البنك المحلي. يتحقق البنك من عدم وجود خطأ ويدفع للبائع ثمن البضائع. ويمكن للمشتري استلام البضائع على أساس المستندات بعد استردادها من البنك.

وباعتبارها أداة مالية مستقلة عن عقد التجارة، فإنها توفر ضمانًا مستقلاً للسداد لكل من المشتري والبائع. وعلى عكس عقد التجارة، يتم إصدارها من قبل بنك المشتري (البنك المصدر) وتضمن للبائع أن السداد سيتم وفقًا للشروط. وعلى هذا النحو، يتم تنفيذها بشكل مستقل عن عقد التجارة ويمكن للمشتري والبائع الاعتماد عليها لإتمام المعاملة.

ومن المهم أن نلاحظ أن الأمر يعتمد على المستندات وليس على البضائع نفسها، فالبنوك تقوم بالدفع وفقاً لمتطلبات المستندات المقررة وليس من خلال فحص البضائع أو التعامل معها بشكل مباشر، وهذا يعني أن البنك يهتم بدقة ومطابقة المستندات لضمان إتمام المعاملة بين المشتري والبائع بموجب شروط العقد بنجاح كما هو متفق عليه. ويتم الاتفاق على الحالة الفعلية وجودة البضائع وهي مسؤولية المشتري والبائع في عقد المعاملة الأساسي، ولا ترتبط بشكل مباشر بدور البنك فيها.

عندما يقدم البائع مستندات مطابقة للمواصفات، يتعين على البنك أن يقوم بالسداد وفقًا للشروط، وهو مبدأ أساسي في معاملة خطاب الاعتماد. تحدد الشروط بالتفصيل نوع المستندات التي يتعين على البائع تقديمها، والكمية، ومعايير الجودة، وموقع الشحن، وشروط الدفع، وغير ذلك من المتطلبات المحددة.

عند التعامل مع هذا الأمر، يكون الاهتمام الرئيسي للبنك هو اكتمال ومطابقة المستندات وليس التسليم الفعلي أو جودة البضائع. يساعد هذا الترتيب على حماية حقوق ومصالح كل من البائع والمشتري ويضمن تنفيذ المعاملة وفقًا للاتفاقية التعاقدية، وفي الوقت نفسه يقلل من النزاعات الناشئة عن عدم مطابقة جودة أو كمية البضائع. ونتيجة لذلك، يحتاج البائع فقط إلى التأكد من أن المستندات تلبي متطلباته من أجل الحصول على الدفع من البنك، مما يجعله أحد أكثر أدوات الدفع الآمنة استخدامًا على نطاق واسع في التجارة الدولية.

في التطبيق العملي، يمكن للمستورد (المشتري) التأكد من أن المورد لن يتلقى الدفع إلا بعد تسليم وتقديم المستندات المؤهلة من خلال فتح خطاب اعتماد، مما يقلل من مخاطر الدفع المبكر. يمكن للمصدر (البائع) التأكد من أمان الدفع بعد استلامه والتأكد من أنه يمكنه تلقي الدفع من البنك بعد تقديم المستندات المؤهلة. في الوقت نفسه، يكون البنك، كوسيط، قادرًا على كسب دخل العمولة من خلال أعمال التسوية هذه، وفي الوقت نفسه، تعزيز الأنشطة التجارية بين العملاء.

إن ضمان البنك يسهل بشكل كبير على كل من المشترين والبائعين. فبفضل ضمان البنك، لم يعد على الطرفين أن يقلقا بشأن مشاكل الائتمان، حتى مع العملاء البعيدين وغير المألوفين. ويمكن للمشترين الشراء بثقة لأن ذلك يضمن لهم أنهم لن يدفعوا إلا إذا استوفوا شروط العقد. وبالنسبة للبائع، فهو ليس مجرد ضمان للدفع بل أداة مهمة لضمان إمكانية استرداد الدفع في الوقت المناسب، وهو أمر قيم مثل المعاملة النقدية الفعلية.

يمكن استخدام خطاب الاعتماد الموثوق به كضمان لقرض مصرفي، مما يسهل سيولة البائع. وجوده يجعل التجارة أكثر موثوقية وكفاءة، خاصة عندما يتعلق الأمر بالمعاملات الكبيرة أو التجارة عبر الحدود. دوره مهم بشكل خاص. فهو لا يبسط عملية المعاملة بين المشترين والبائعين فحسب، بل يقلل أيضًا بشكل كبير من مخاطر المعاملة، مما يسمح للتجارة العالمية بالمضي قدمًا بسلاسة أكبر.

ومع ذلك، على الرغم من أن هذا الأمر يلعب دورًا مهمًا في التجارة الدولية، إلا أنه ينطوي أيضًا على بعض المخاطر. فالبنوك مسؤولة فقط عن التحقق من امتثال المستندات عند تقديم الدفع مقابل السلع دون إشراك التحقق الفعلي من السلع المحددة. وهذا يفتح المجال أمام البائع لارتكاب خطأ من خلال تزوير المستندات، أو الفشل في شحن السلع، أو شحن السلع المقلدة، وكل هذا يمكن أن يؤدي إلى خسائر مالية كبيرة للمشتري.

وعلى نحو مماثل، إذا قام المشتري عمداً بالتلاعب بالشروط أو تزويرها، على سبيل المثال، عن طريق تغيير المبلغ أو فترة الصلاحية عمداً، فقد يؤدي هذا أيضاً إلى فشل البائع في نهاية المطاف في تلقي الدفع مقابل البضائع وبالتالي تكبد خسارة في كل من المال والبضائع. وتؤكد هذه المواقف على أهمية الممارسات الحكيمة والالتزام الصارم بالشروط التعاقدية من قبل الطرفين عند استخدام خطابات الاعتماد في التجارة الدولية. إن الإدارة الفعالة للعقود واستخدام القواعد الواجب اتباعها للحد من المخاطر المحتملة وإدارتها أمران ضروريان لضمان سلامة وموثوقية المعاملات التجارية.

وفي الختام، تلعب خطابات الاعتماد دورًا لا غنى عنه في التجارة الدولية كأداة ضمان للسداد تقدمها البنوك. فهي تقلل بشكل فعال من مخاطر السداد في المعاملات عبر الحدود من خلال استبدال الائتمان التجاري وضمان حقوق وسلامة المشترين والبائعين في المعاملات. إنها ليست مجرد نوع من ضمان السداد ولكنها أيضًا أداة تمويل تجارية مهمة تضمن التقدم السلس للمعاملة والتدفق الآمن للأموال من خلال تدخل البنك وضمانه.

عملية تشغيل خطاب الاعتماد

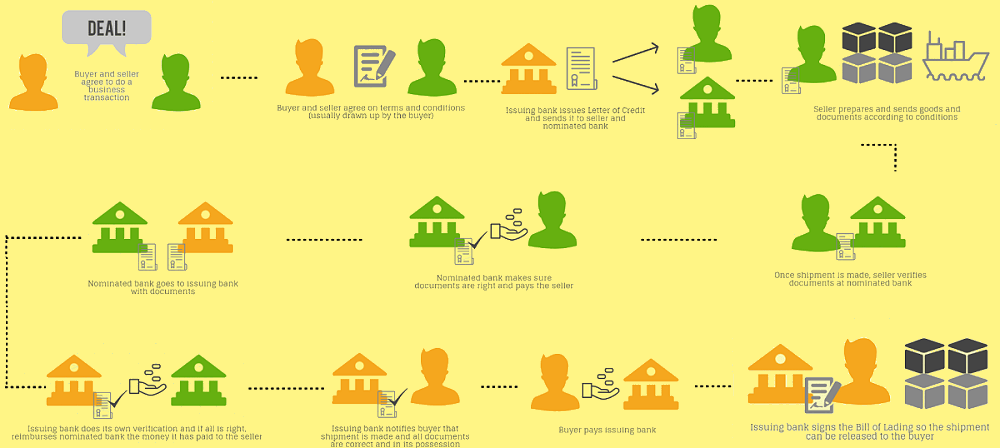

يجب أن تتضمن عملية التشغيل الكاملة خطوات رئيسية مثل التقديم والإصدار وتسليم المستندات وتقديم المستندات وفحص المستندات والسداد. يقدم المشتري أولاً طلبًا إلى البنك المصدر، موضحًا شروط المعاملة ومتطلباتها بالتفصيل. يفتح البنك المصدر خطاب اعتماد بناءً على الطلب ويخطر البائع والبنك المبلغ.

ثم يقوم البائع بإكمال تسليم البضاعة وفقًا للمتطلبات، وإعداد المستندات ذات الصلة، وتقديمها إلى البنك المُخطر للمراجعة، وإرسالها إلى البنك المصدر. يقوم البنك المصدر بفحص اكتمال المستندات وتوافقها ويدفع للبائع إذا كانت تلبي المتطلبات؛ وإلا، يكون البائع ملزمًا بتعديل المستندات أو استكمالها. تضمن هذه العملية حقوق ومصالح الطرفين في التجارة الدولية وأمن الدفع.

على وجه التحديد، عندما يتمكن المشتري، بعد التوصل إلى اتفاق تجاري مع البائع، من تقديم طلب إلى بنكه (البنك المصدر)، وتقديم شروط ومتطلبات المعاملة التفصيلية، مثل وصف البضائع والكمية والسعر وفترة الشحن وغيرها من المعلومات ذات الصلة، وتوفير مستندات الضمان اللازمة. عند استلام الطلب، سيقوم البنك المصدر بمراجعته وتقييمه للتأكد من امتثال الطلب لمعايير ومتطلبات التجارة الدولية. بمجرد تأكيد البنك المصدر أن الطلب صحيح، فإنه سيفتح خطاب اعتماد ويخطر بنك البائع (البنك المُخطر)، وبالتالي بدء تنفيذ المعاملة وعملية الدفع للبضائع.

بمجرد استلام البائع لخطاب الاعتماد الصادر عن بنك المشتري (البنك المصدر)، فإنه يحتاج إلى تسليم البضائع على النحو المطلوب. وعادةً ما يتضمن هذا الخطاب تفاصيل متطلبات محددة مثل وصف البضائع والكمية ومعايير الجودة ومكان ووقت الشحن. ويتعين على البائع التأكد من شحن البضائع وتسليمها وفقًا لهذه المتطلبات.

في الوقت نفسه، يحتاج البائع أيضًا إلى إعداد المستندات ذات الصلة وفقًا للشروط، مثل سندات الشحن (مستندات النقل البحري)، والفواتير، ومستندات التأمين، وقوائم التعبئة، وما إلى ذلك. يجب أن تكون هذه المستندات متوافقة تمامًا مع المتطلبات، وأي عدم تطابق قد يؤدي إلى تأخير أو رفض الدفع. لذلك، يجب على البائع توخي الحذر الشديد في إعداد هذه المستندات للتأكد من أن كل التفاصيل مرتبة من أجل تأمين الدفع.

إن اكتمال ودقة المستندات في هذه العملية أمر بالغ الأهمية لإتمام الصفقة بنجاح؛ فهي ليست فقط الأساس الذي يعتمد عليه المشتري لدفع ثمن البضائع، بل إنها أيضًا الأساس الذي يعتمد عليه البنك لإصدار حكم الدفع. لذلك، يجب على البائع أن يفهم تمامًا متطلبات خطاب الاعتماد عند تسليم البضائع وإعداد المستندات، وأن يضمن اكتمال تسليم البضائع وإعداد المستندات في غضون فترة الشحن المحددة.

بمجرد أن يقوم البائع بإعداد المستندات ذات الصلة (مثل سندات الشحن والفواتير ووثائق التأمين وما إلى ذلك) وفقًا لمتطلبات خطاب الاعتماد، فإن الخطوة التالية هي تقديم هذه المستندات إلى البنك المخطر المعين. سيقوم البنك المخطر بمراجعة هذه المستندات للتأكد من اتساقها واكتمالها مع الشروط والأحكام.

بعد اجتياز التدقيق، يرسل البنك المُخطر المستندات إلى البنك المصدر. عند استلام المستندات، سيتحقق البنك المصدر من امتثال المستندات لمتطلبات خطاب الاعتماد. إذا كان كل شيء يفي بالمتطلبات، فإن البنك المصدر يعد بدفع البائع في الوقت المحدد وفقًا للشروط. وهذا يعني أن إعداد المستندات وتقديمها له أهمية قصوى بالنسبة للبائع، لأن المستندات التي تلبي المتطلبات فقط هي التي يمكنها ضمان الدفع السلس.

عند تقديم المستندات، يحتاج البائع عادةً إلى التأكد من دقتها واكتمالها، وتجنب أي أخطاء أو تناقضات قد تؤدي إلى رفض الدفع. ويشمل ذلك التأكد من دقة وصف وكمية البضائع، وأن مبلغ الفاتورة يتوافق مع العقد، وأن معلومات الشحن على بوليصة الشحن صحيحة. من خلال اتباع الشروط بدقة وتقديم المستندات المتوافقة في الوقت المناسب، يمكن للبائع إدارة ومراقبة مخاطر المعاملة بشكل فعال وضمان إتمامها بنجاح.

بمجرد أن يقوم البائع بإعداد المستندات المقابلة (على سبيل المثال، بوليصة الشحن، الفاتورة، وثيقة التأمين، إلخ) وفقًا للمتطلبات، سيتم تدقيق هذه المستندات بدقة من قبل البنك المصدر. تتضمن عملية المراجعة التي يقوم بها البنك المصدر فحصًا تفصيليًا لمحتويات المستندات للتأكد من أنها متوافقة تمامًا مع جميع الشروط والأحكام المنصوص عليها في القسيمة. سيتحقق البنك المصدر من دقة وصف البضائع، وتناسق الكميات، وتوافق السعر الوحدوي، ومعقولية فترة الشحن، واكتمال جميع المستندات الأخرى المطلوبة.

بالإضافة إلى ذلك، سيضمن البنك المصدر أيضًا أن يكون تنسيق المستندات متوافقًا مع متطلبات ممارسات التجارة الدولية والقوانين المعمول بها، وذلك لتجنب أي أخطاء قد تؤدي إلى تأخير الدفع أو رفض الدفع. فقط عندما يؤكد البنك المصدر أن جميع المستندات سليمة ومتوافقة تمامًا مع الشروط والأحكام، سيستمر في عملية الدفع لضمان سداد الدفعة للبائع في الوقت المحدد.

الدفع هو الخطوة الأخيرة في معاملة خطاب الاعتماد؛ والمفتاح بالنسبة للبنك المصدر هو أن يقدم البائع المستندات للمراجعة. بمجرد أن يؤكد البنك المصدر أن المستندات تتوافق مع جميع متطلبات وشروط الخطاب المعاد صياغته، بما في ذلك على سبيل المثال لا الحصر دقة وصف البضائع، وتناسق الكمية، والسعر الوحدوي بما يتماشى مع معقولية فترة الشحن، سيدفع البنك المصدر للبائع الدفعة مقابل البضائع حسب الحاجة.

وهذا يعني أن البنك المصدر يتحمل مسؤولية الدفع، وحتى إذا فشل المشتري في الوفاء بالتزاماته بالدفع، فلا يزال بإمكان البائع الاعتماد عليه للمطالبة بالدفع من البنك المصدر. وفي حالة وجود تناقضات في المستندات، سيعيد البنك المصدر المستندات ويطلب من البائع إجراء تصحيحات أو إضافات لضمان استيفاء المستندات في النهاية لجميع المتطلبات. وتضمن عملية المراجعة الدقيقة هذه أمن وموثوقية المعاملة مع حماية حقوق ومصالح كل من المشتري والبائع وتجنب النزاعات والتأخيرات المحتملة في الدفع.

كم عدد أنواع خطابات الاعتماد؟

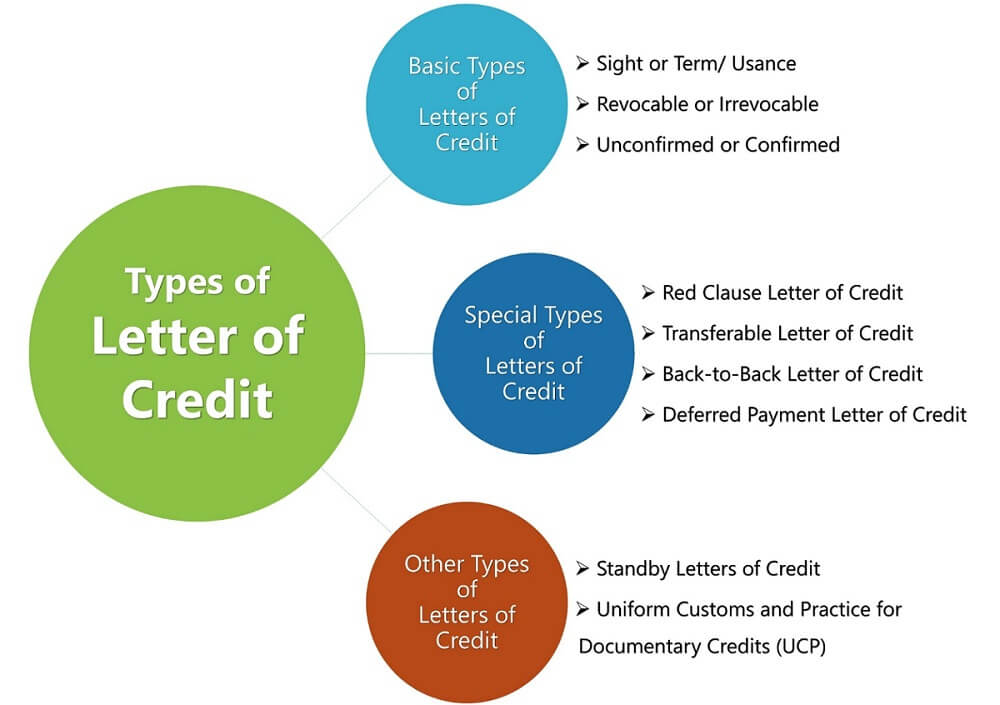

يمكن تقسيمها إلى عدة أنواع وفقًا لشروط وأغراض مختلفة. على سبيل المثال، وفقًا لشروط الدفع المختلفة، هناك حوالات وآجلة. وفقًا للتصنيف وفقًا لشروط الإلغاء، هناك نوعان رئيسيان: قابل للإلغاء وغير قابل للإلغاء. وفقًا لما إذا كان هناك ضمان من بنوك أخرى، هناك نوعان: مؤكد وغير مؤكد. وفقًا لتصنيف الاستخدام، هناك نوعان: تجاري واحتياطي. وفقًا لتصنيف الدفع، هناك دفع وقبول وتفاوض.

يتطلب خطاب الاعتماد المستندي من البنك المصدر دفع ثمن البضائع للبائع فور استلام المستندات وفقًا للشروط والأحكام. ويضمن ذلك أن يتمكن البائع من الحصول على الدفع مقابل البضائع بسرعة وفعالية، مما يقلل من مخاطر الدفع والتأخير في المعاملة. بالنسبة للمشتري، يضمن استخدامه الوصول في الوقت المناسب إلى البضائع المشتراة مع تعزيز موثوقية وكفاءة المعاملة. يتم استخدامه على نطاق واسع في التجارة الدولية بسبب طبيعته في الوقت الفعلي ودوره في ضمان الدفع، وهو مناسب بشكل خاص للسيناريوهات التي يتعين فيها إكمال المعاملات والمدفوعات بسرعة.

من ناحية أخرى، يتطلب خطاب الاعتماد المقدم من البنك السداد وفقًا لفترة زمنية متفق عليها، مثل 30 يومًا، أو 60 يومًا، أو 90 يومًا، وما إلى ذلك، عند استلام المستندات وفقًا للشروط والأحكام. ويسمح هذا للمشتري بالحصول على فترة زمنية أطول لدفع ثمن البضائع، وبالتالي توفير المرونة في ترتيب الأموال، وهو مناسب لمعاملات التجارة الدولية ذات فترات التسليم الطويلة.

يشير خطاب الاعتماد غير القابل للإلغاء إلى حقيقة أنه لا يمكن تغييره أو إلغاؤه دون موافقة جميع الأطراف ذات الصلة (بما في ذلك البنك المصدر والمستفيد والمتقدم) وبالتالي يوفر درجة عالية من الأمان والاستقرار ويُستخدم على نطاق واسع في التجارة الدولية. يمكن تغيير خطاب الاعتماد القابل للإلغاء (خطاب الاعتماد القابل للإلغاء) أو إلغاؤه من قبل البنك المصدر أو المتقدم دون موافقة المستفيد بسبب المخاطر الأعلى للتطبيق الفعلي.

يتم إصدار خطاب الاعتماد المؤكد (خطاب الاعتماد المؤكد) بالإضافة إلى البنك المصدر؛ ويتحمل بنك آخر (البنك المؤكد) أيضًا مسؤولية الدفع. وهو يوفر ضمانًا مزدوجًا للبائع وأمانًا معززًا. وعادةً ما يتم استخدامه عندما لا يثق البائع تمامًا في الحالة الائتمانية للبنك المصدر أو تكون الحالة الائتمانية الوطنية للمشتري سيئة لضمان إتمام المعاملة بسلاسة. خطاب الاعتماد غير المؤكد هو مسؤولية البنك المصدر فقط عن الدفع؛ ولا يُطلب من أي بنك آخر تقديم ضمانات إضافية. وهو يحمل مخاطر أعلى لأن البائع لا يمكنه الاعتماد إلا على ائتمان البنك المصدر لضمان الدفع.

تُستخدم خطابات الاعتماد التجارية في المعاملات العامة لشراء وبيع السلع وهي الشكل الأكثر شيوعًا في التجارة الدولية. وهي بمثابة أداة دفع لكل من المشترين والبائعين لضمان حصول البائع على الدفع في الوقت المناسب بعد تقديم المستندات بما يتماشى مع المتطلبات، وبالتالي تعزيز الأمان والتقدم السلس للمعاملة.

يستخدم خطاب الاعتماد الاحتياطي كنوع من أدوات الضمان، والذي يستخدم بشكل أساسي لضمان وفاء مقدم الطلب بالالتزامات التعاقدية. وعادةً، عندما يفشل مقدم الطلب في الوفاء بشروط العقد أو يتخلف عن السداد أو تنشأ مشاكل أخرى، يمكن للمستفيد الحصول على الدفع عند الطلب. وعادةً ما يستخدم في التجارة الدولية التي تنطوي على خدمات ومشاريع بناء وسندات عطاءات واحتياجات أخرى لضمان أداء المناسبة. وفي الظروف العادية، لا يستخدم لدفع ثمن البضائع ولكن كوسيلة لضمان الدفع وأداء العقد.

يتطلب خطاب الاعتماد للدفع من المستفيد تقديم مستندات تتوافق مع شروط وأحكام البنك المصدر للدفع فورًا. ويضمن ذلك إمكانية سداد البائع بسرعة عند تسليم المستندات وفقًا لمتطلبات البضائع؛ وعادةً ما يُستخدم في الدفع الفوري للمعاملات التجارية.

خطاب الاعتماد بالقبول (Acceptance L/C) يصدره البنك المصدر للمستفيد لتقديم المستندات بما يتماشى مع شروط قبول المستفيد لفتح سند صرف آجل وفي سند الصرف في تاريخ استحقاق الدفع. وهو يسمح للمشتري بدفع ثمن البضائع في تاريخ متفق عليه في المستقبل وعادة ما يستخدم في المعاملات التي تتطلب الدفع المؤجل.

خطاب الاعتماد التفاوضي هو بنك تفاوضي (عادةً بنك أو مؤسسة تمويل تجاري يختارها المستفيد بنفسه) يشتري المستندات التي يقدمها المستفيد وفقًا لشروط وأحكام التفاوض ويدفع للمستفيد مقدمًا مقابل البضائع. ثم يسعى البنك التفاوضي إلى الحصول على الدفع من البنك المصدر. ويوفر للمستفيد خيارات دفع مرنة وهو مناسب بشكل خاص للمواقف التي تتطلب الوصول السريع إلى الأموال.

بالإضافة إلى ذلك، هناك أنواع من خطابات الاعتماد الدورية والمتتالية والمقدمة، وذلك حسب طريقة الدفع. وهي توفر مجموعة متنوعة من الخيارات وفقًا للاحتياجات المحددة وترتيبات الدفع في المعاملات التجارية، مما يوفر قدرًا أكبر من المرونة والأمان لكل من المشترين والبائعين في التجارة الدولية.

| سمات | وصف | ملاحظات |

| أمان الدفع | ضمان بنكي لدفع البائع. | تعزيز أمن المعاملات. |

| استقلال | يتعلق الأمر فقط بالامتثال للوثائق. | تجنب النزاعات العقدية. |

| شرطي | يعتمد الدفع على امتثال الوثيقة. | يتطلب تدقيقًا صارمًا للوثائق. |

| لا رجعة فيه | معظمها غير قابلة للإلغاء أو التغيير. | توفير مستوى عال من الأمن. |

| ضمانات بنكية | صادرة ومضمونة من قبل البنك. | توفير الائتمان الإضافي. |

| أدوات التمويل | يمكن استخدامها لتمويل التجارة. | تحسين التدفق النقدي للبائع. |

| الآلية | بناءً على المستندات وليس البضائع. | تقليل النزاعات المتعلقة بالشحن. |

| إدارة المخاطر | التحكم في مخاطر الدفع في الصفقات عبر الحدود. | يحتاج إلى تعاون وعقود. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.