تجارة

حول إي بي سي

ملخص:

ملخص:

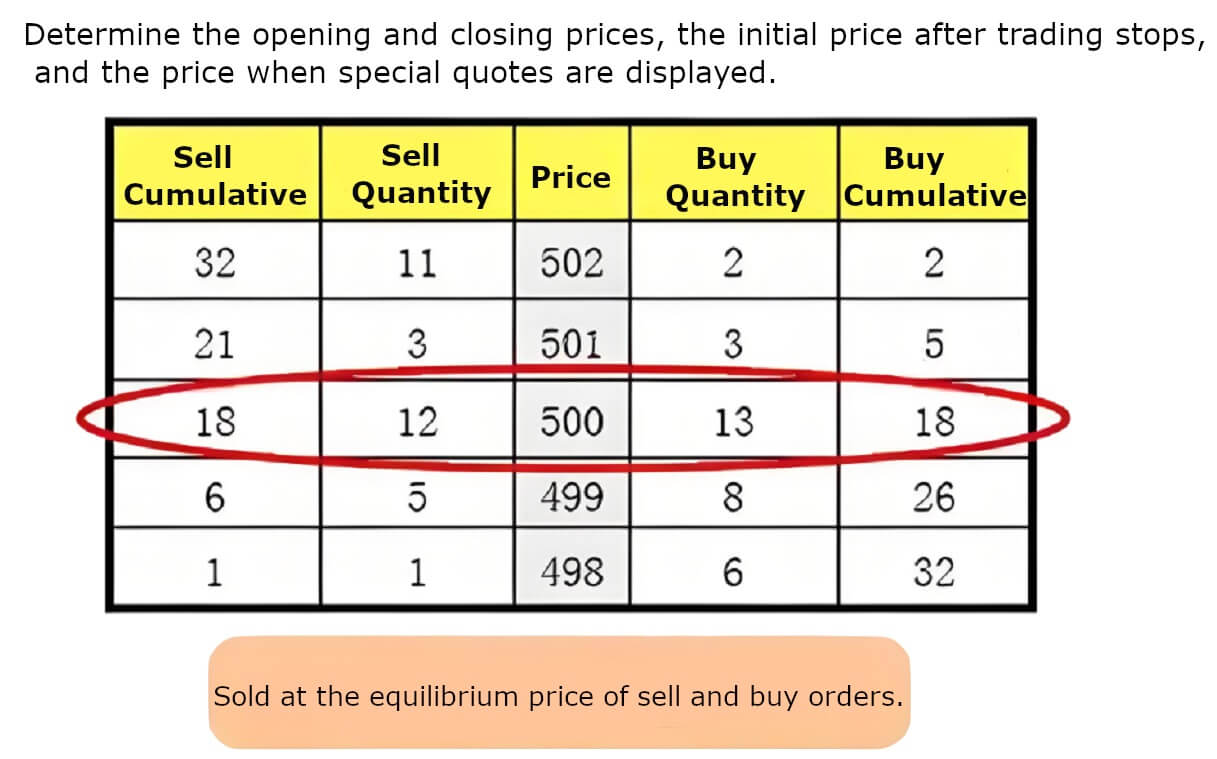

يتم تحديد أسعار الافتتاح والإغلاق من خلال المطابقة المركزية، مما يضمن العدالة ويسمح للمستثمرين بتحسين الاستراتيجيات.

في سوق الأوراق المالية، تكون فترة المزايدة المجمعة أشبه بلعبة شد الحبل. حيث يقاتل كل من المشترين والبائعين من أجل مصالحهم الخاصة. وتكون رغبتهم في التداول مركزية ومجمعة خلال هذه الفترة حتى يتم التوصل إلى سعر افتتاح متفق عليه بشكل متبادل. وهذه العملية مليئة بقوى السوق والألعاب التي تقود في نهاية المطاف تداول الأسهم إلى مرحلة التداول العادية. والآن دعونا نلقي نظرة جيدة على قواعد وتقنيات آلية المزايدة المجمعة.

ما هو مزاد المكالمات؟

إنها آلية تداول في سوق الأوراق المالية تستخدم لتحديد سعر تداول الأسهم خلال فترة زمنية معينة (عادة ساعات الافتتاح والإغلاق). وتتمثل ميزتها الرئيسية في تجميع أوامر البيع والشراء على مدى فترة زمنية ثم تلخيص المعاملات وفقًا لقواعد معينة للوصول إلى سعر معاملة موحد.

الغرض الرئيسي من مزاد البيع والشراء هو تحديد أسعار الافتتاح والإغلاق اليومية للأسهم لضمان استمرارية واستقرار تداول السوق. عند الافتتاح، يتم من خلال جمع المشترين والبائعين لأمر العمولة العثور على سعر معاملة مناسب لتحديد سعر افتتاح اليوم. وعند الإغلاق، يتم تحديد سعر التداول النهائي من خلال دمج الرغبة في الشراء والبيع في السوق في ذلك الوقت، مما يحدد سعر إغلاق السهم.

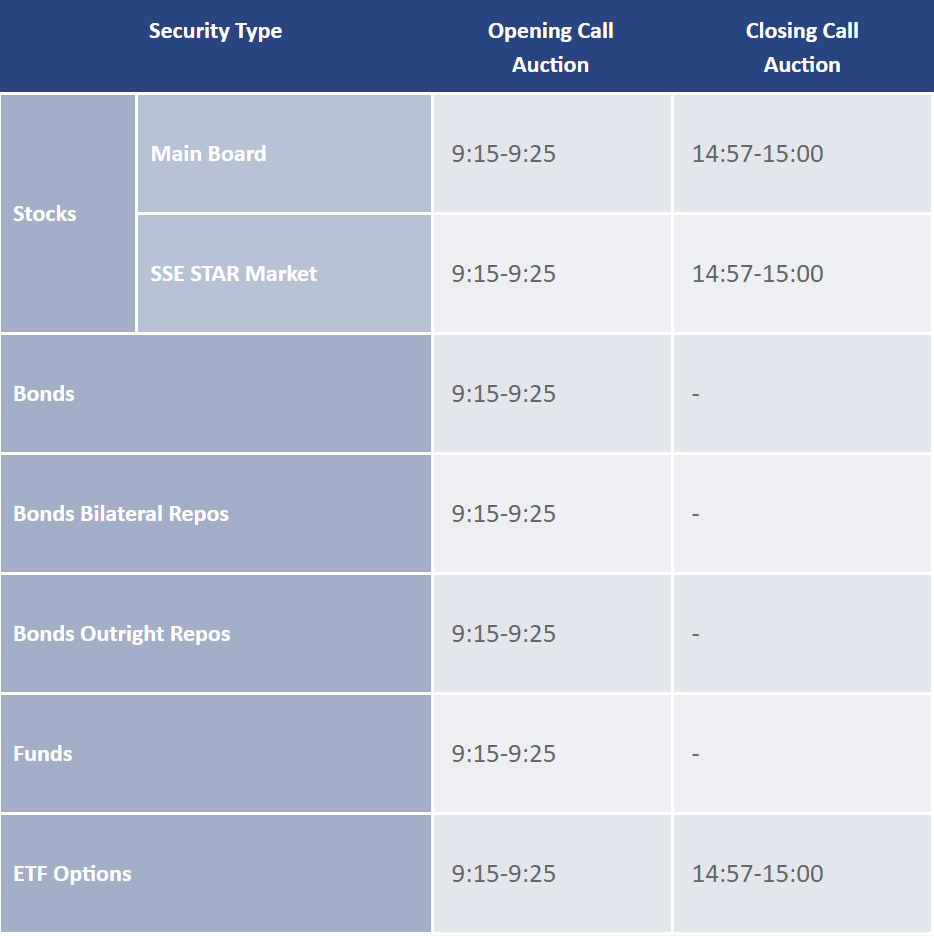

يعد العرض الافتتاحي الإجمالي جزءًا مهمًا من صباح كل يوم تداول في سوق الأوراق المالية، وعادةً ما يكون من الساعة 9:15 صباحًا إلى 9:25 صباحًا. خلال هذا الوقت، يمكن للمشاركين في السوق على جانبي الشراء والبيع تقديم أوامر الشراء والبيع الخاصة بهم تحسبًا لمعاملة بالسعر الأكثر ملاءمة.

بشكل عام، تُعرف الفترة من 9:15 إلى 9:20 بفترة المزايدة الحرة، حيث يكون للمستثمرين حرية تقديم أوامر البيع والشراء أو إلغائها في أي وقت، حسب ظروف السوق. خلال الفترة من 9:20 إلى 9:25، يُسمح للمستثمرين بمواصلة تقديم أوامر البيع والشراء ولكن لا يُسمح لهم بإلغاء أوامرهم خلال هذه الفترة. وهذا يعني أنه بمجرد تقديم الأوامر، لا يمكن للمستثمرين سحبها خلال هذه الفترة.

وفي الساعة 9:25، يقوم نظام التداول في البورصة بتجميع ومطابقة جميع أوامر الشراء والبيع الصالحة. وبناءً على قواعد المزايدة، يتم تحديد حجم الأوامر التي يمكن تنفيذها بأفضل سعر، ويُستخدم هذا السعر كسعر افتتاح لليوم. وتضمن هذه العملية أن يكون سعر الافتتاح عادلاً وفعالاً وتضع الأساس للتشغيل الطبيعي للسوق.

عادة ما يتم إجراء المزايدة المجمعة في الدقائق الأخيرة من كل يوم تداول، من الساعة 14:57 إلى الساعة 15:00. والغرض الرئيسي منها هو تحديد سعر إغلاق اليوم من خلال تجميع ومطابقة جميع الطلبات الصالحة. وخلال هذا الوقت، يمكن للمستثمرين تقديم أوامر الشراء والبيع، ولكن بمجرد تقديمها، لا يمكن إلغاؤها.

من الساعة 14:57 إلى 15:0 توفر للمستثمرين الفرصة الأخيرة للمشاركة في تداول اليوم. خلال هذا الوقت، يمكن للمستثمرين تقديم أوامر الشراء والبيع ولكن لا يُسمح لهم بإلغائها. بدلاً من ذلك، بحلول الساعة 15:00، سيقوم نظام التداول في البورصة بتجميع ومطابقة جميع أوامر الشراء والبيع الصالحة. بناءً على قواعد مزاد الشراء، يتم تحديد حجم الأوامر التي يمكن تنفيذها بأفضل سعر، ويُستخدم هذا السعر كسعر إغلاق لليوم.

يتم تحديد سعر الإغلاق عادةً على أساس جميع الطلبات الصالحة المقدمة، وخاصة تلك المقدمة في الدقائق القليلة الماضية. تساعد هذه الآلية على تجنب التقلبات السعرية الدرامية الناجمة عن طلب كبير واحد مع توفير سعر تسوية عادل للمستثمرين. في هذه العملية، يتم تركيز الرغبة في الشراء والبيع في السوق خلال فترة زمنية قصيرة، ويمكن لسعر الإغلاق الناتج أن يعكس بشكل فعال رغبة التداول لمجموعة واسعة من المستثمرين وتوازن سعر السوق.

وتضمن آلية المزاد العلني استقرار الأسعار ونزاهتها في السوق عند فتح السوق وإغلاقه. ويمكن للمستثمرين تقديم أوامر الشراء والبيع خلال هذه الفترة، ويتم تجميع هذه الأوامر مركزياً في وقت محدد لتشكيل سعر الافتتاح أو الإغلاق في النهاية. وتعكس هذه الآلية بشكل فعال الرغبة العامة للمستثمرين في الشراء والبيع، حيث يعتمد سعر المعاملة النهائي على توازن الأسعار لجميع الأوامر الصالحة. وهذا لا يساعد فقط في الحد من تقلبات الأسعار، بل يعزز أيضاً شفافية السوق ونزاهة التداول، مما يضمن تمتع جميع المشاركين بنفس فرص التداول في نفس بيئة السوق.

علاوة على ذلك، يساعد ذلك على زيادة سيولة السوق خلال هذه الفترة حيث يتم تقديم عدد كبير من الطلبات مركزيًا. يقدم المستثمرون أوامر الشراء والبيع خلال هذه الفترة، والتي تتم معالجتها وتجميعها مركزيًا، مما يساعد على إنشاء أسعار افتتاح وإغلاق السوق بشكل أكثر وضوحًا. تقلل هذه العملية من احتمالية تقلب الأسعار حيث يتمكن السوق من عكس رغبة غالبية المستثمرين في التداول عند افتتاح وإغلاق السوق بشكل أكثر فعالية، وبالتالي تعزيز استقرار السوق وقابليته للتنبؤ.

بالإضافة إلى ذلك، لا يقتصر دورها على تحديد سعر السهم عند افتتاح السوق وإغلاقه؛ بل إنها تزود المشاركين في السوق بمعلومات مهمة حول حركة سعر السهم، والتي تعمل كمرجع لهم لاتخاذ قرارات التداول. ومن خلال أوامر الشراء والبيع المقدمة خلال هذه الفترة، يمكن للمستثمرين مراقبة علاقات العرض والطلب ومستويات الأسعار في السوق، وبالتالي تقييم المشاعر والتوقعات العامة للسوق. لا تساعد هذه المعلومات في صياغة استراتيجيات التداول قصيرة الأجل فحسب، بل توفر أيضًا أدلة لاتخاذ قرارات الاستثمار طويلة الأجل.

بشكل عام، تلعب آلية مزاد البيع والشراء دورًا مهمًا للغاية في سوق الأوراق المالية. فمن خلال المنافسة المفتوحة على الأسعار، يتم تحديد أسعار البداية والنهاية للتداول اليومي، وضمان انفتاح السوق وشفافيتها وعدالة الأسعار، كما تعكس توقعات المستثمرين وسلوكياتهم في السوق. كما أصبحت أداة مرجعية مهمة للمستثمرين في عمليات السوق.

| يكتب | الاستدلال | تفسير |

| العمود الأحمر | شراء قوي | يظهر شراء قوي، مما قد يؤدي إلى ارتفاع سعر السهم. |

| العمود الأخضر | بيع قوي | يظهر عمليات بيع قوية، مما قد يؤدي إلى انخفاض سعر السهم. |

| أحمر مرتفع | زيادة الشراء | يشير الشريط الأحمر المرتفع إلى شراء قوي، مما قد يؤدي إلى ارتفاع السعر. |

| أخضر مرتفع | زيادة المبيعات | يشير الشريط الأخضر المرتفع إلى عمليات بيع قوية، مما قد يؤدي إلى انخفاض السعر. |

قواعد معاملات المزاد العلني

كآلية لتحديد أسعار الافتتاح والإغلاق من خلال التجميع المركزي لأوامر الشراء والبيع قبل فتح وإغلاق سوق الأوراق المالية، تتم المزادات الهاتفية عادةً قبل فترة من فتح سوق الأوراق المالية رسميًا، اعتمادًا على لوائح البورصة. على سبيل المثال، في سوق الأسهم الصينية من الفئة أ، يكون هذا الوقت من الساعة 9:15 صباحًا إلى 9:25 صباحًا

خلال فترة المزاد العلني، يشارك المستثمرون في السوق من خلال تقديم أوامر محدودة. والأمر المحدد هو السعر الذي يحدده المستثمر لشراء أو بيع سهم ما، ولن يتم تنفيذه إلا إذا كان سعر السوق عند سعر الأمر أو أفضل منه. ويسمح هذا النهج للمستثمرين بالمشاركة في المزايدة في ظل ظروف سعرية محددة، مما يضمن قدرتهم على التداول بالسعر الذي يتوقعونه.

وخلال عملية التداول هذه، يقوم السوق بتجميع وإغلاق الصفقة وفقًا لأمر الحد الذي قدمه المشتري والبائع. وتتبع هذه العملية مبادئ السعر أولاً والوقت أولاً: يتم تنفيذ الطلبات ذات حدود العرض الأعلى وحدود الطلب الأدنى أولاً، بينما تتم معالجة الطلبات بنفس السعر حسب الأولوية. وتضمن هذه القواعد التداول العادل وكفاءة السوق من خلال إنشاء سعر افتتاح أو إغلاق موحد للأسهم ضمن إطار زمني محدود.

خلال هذه الفترة، يوجه مبدأ أولوية السعر تحديد أولويات أوامر الشراء ذات الأسعار المرتفعة وأوامر البيع ذات الأسعار المنخفضة، مما يساعد على إرساء استقرار أسعار السوق. عادةً ما تحدد البورصات نقاط توقف وانخفاض أسعار الأسهم، وهي نطاقات سعرية تستند إلى سعر إغلاق يوم التداول السابق. تحد نقاط التوقف الصعودية والهبوطية من تقلبات أسعار الأسهم ضمن نطاق معين، مما يمنع تقلبات الأسعار الكبيرة بشكل غير طبيعي ويحمي مصالح المستثمرين في نفس الوقت.

في نهاية مزاد البيع والشراء، يقوم النظام بإغلاق الصفقة بناءً على أوامر العمولة الصالحة في السوق. وإذا كانت هناك أوامر متعددة بنفس السعر، يقوم النظام بإغلاقها بالترتيب الذي تم تقديمها به. وفي النهاية، يقوم النظام باختيار السعر الذي يخلق أكبر حجم تداول كسعر افتتاح أو إغلاق نهائي، وبالتالي ضمان إجراء التداول في السوق في بيئة عادلة وفعالة.

وفي الوقت نفسه، يتبع النظام أيضًا مبدأ حكم الأغلبية، أي أنه في حالة وجود أسعار متعددة يمكن أن تشكل أكبر حجم تداول، فإنه سيعطي الأولوية للسعر الذي يمكنه تلبية أكبر عدد من الأوامر الموكلة إليه باعتباره سعر المعاملة النهائي، وذلك ليعكس رغبات غالبية المستثمرين. وعلى وجه التحديد، عندما ينتهي المزايدة، سيقوم النظام بتلخيص جميع أوامر الشراء والبيع المقدمة وفقًا لمبادئ أولوية السعر والأولوية الزمنية للمعاملة.

إن مبدأ حكم الأغلبية يعني أنه في حالة وجود عدد كبير من أوامر الشراء وعدد صغير من أوامر البيع في نطاق سعري معين، أو العكس، فإن النظام سوف يحدد سعر الصفقة النهائي الذي سيتم تشكيله بناءً على عدد هذه الأوامر. وهذا لا يضمن العدالة في التداول فحسب، بل يتيح أيضًا للأسعار في السوق أن تعكس رغبات مجموعة واسعة من المستثمرين، وبالتالي تعزيز شفافية السوق والسيولة.

بالإضافة إلى ذلك، أثناء مزاد البيع، إذا كانت هناك أسعار متعددة قادرة على تكوين نفس الحد الأقصى للتداول، يتم عادةً اختيار السعر الأقرب إلى سعر إغلاق يوم التداول السابق كسعر الافتتاح أو الإغلاق النهائي. تساعد هذه الممارسة في الحفاظ على استمرارية سعر السوق لأن السعر الذي يقترب من سعر إغلاق يوم التداول السابق يمكن اعتباره مستوى السعر الإجماعي الحالي للمشاركين في السوق.

لنفترض أن سعر إغلاق السهم في اليوم السابق للتداول كان 10 دولارات. أثناء مزاد الشراء، إذا كانت هناك أسعار متعددة تعمل على تعظيم الحجم وكان الفارق بين أوامر الشراء المفتوحة وأوامر البيع المفتوحة متساويًا، فسيختار نظام التداول السعر الأقرب إلى سعر إغلاق اليوم السابق للتداول كسعر المعاملة النهائي.

على سبيل المثال، بافتراض أنه في عملية جمع العطاءات، تكون أوامر شراء وبيع الأسهم كما يلي: أوامر الشراء (السعر، الكمية): 9.80 يوان، 1000 سهم؛ أوامر البيع (السعر، الكمية): 10.20 يوان، 1000 سهم. هناك أيضًا الأسعار التالية: أمر الشراء (السعر، الكمية): 9.90 دولارًا أمريكيًا. 500 سهم؛ أمر البيع (السعر، الكمية): 10.10 دولارًا أمريكيًا. 500 سهم.

في هذه الحالة، يتم تنفيذ أوامر الشراء والبيع عند 9.80 دولار و10.20 دولار بنفس الحجم والفرق. ثم يختار نظام التداول السعر الأقرب إلى سعر إغلاق يوم التداول السابق (10 دولارات) كسعر نهائي. وبالتالي، يمكن اختيار 10 دولارات أو 10.10 دولارات كسعر نهائي للمعاملة لضمان استمرارية السوق واستقرارها.

وتضمن هذه القواعد العدالة في السوق ويقين الأسعار أثناء عملية المزاد العلني، كما توفر للمستثمرين بيئة تداول مفتوحة وشفافة. ومن خلال هذه الآلية، يتمكن المشاركون في السوق من الحصول على معلومات أسعار السوق الصالحة قبل فتح وإغلاق السوق، وهو ما يشكل أساسًا مهمًا لاتخاذ قرارات التداول.

نصائح لشراء وبيع الأسهم من خلال مزاد البيع والشراء

يعتبر مزاد البيع والشراء جلسة تداول مهمة للغاية في سوق الأوراق المالية، حيث يحدد سعر افتتاح السهم ويعكس أيضًا التوقعات العامة ومعنويات السوق تجاه السهم قبل الافتتاح. خلال هذه الفترة، بالإضافة إلى فهم القواعد المحددة والتفاصيل التشغيلية، مثل فترة صلاحية الأمر وحدود نطاق السعر وما إلى ذلك، يمكن للمستثمرين أيضًا الاستفادة من عدد من التقنيات لتحسين استراتيجيات التداول الخاصة بهم وزيادة احتمالات نجاح التداول.

أولاً، تعتبر مراقبة الأشرطة الحمراء والخضراء في سوق الأوراق المالية طريقة شائعة للتحليل الفني. يمثل الشريط الأحمر القوة الشرائية؛ وكلما ارتفع الشريط يشير إلى طلب قوي على الشراء؛ ويمثل الشريط الأخضر القوة البيعية؛ وكلما ارتفع الشريط يشير إلى زيادة ضغوط البيع. من خلال مقارنة طول ودرجات ألوان الأشرطة الحمراء والخضراء، يمكن للمستثمرين تقييم التباين بين قوى الشراء والبيع في السوق والمساعدة في اتخاذ القرار بشأن شراء أو بيع أو الاحتفاظ بالسهم.

خلال مزاد البيع، يمكن استخدام ملاحظة اتجاهات الأسعار الواضحة أو حجم التداول المتركز في مناطق سعرية محددة كاستراتيجية تداول فعّالة. قد يفكر المستثمرون في متابعة هذه الاتجاهات، لأنها تعكس تعبيرًا مركّزًا عن قدر كبير من الاستعداد للشراء والبيع في السوق. ومع ذلك، فإن مفتاح النجاح يكمن في اتباع قواعد التداول، بما في ذلك استراتيجيات الدخول والخروج في الوقت المناسب وإدارة المخاطر الفعّالة لتعظيم نجاح التداول وإمكانات الربح.

التداول المضاد للاتجاه هو استراتيجية يختار المستثمرون من خلالها التداول في الاتجاه المعاكس للاتجاه السائد الحالي عندما تكون هناك إشارات واضحة لانعكاس السوق. تتطلب هذه الاستراتيجية الحذر لضمان تأكيد إشارة الانعكاس من خلال التحليل الفني أو الأساسي وتحديد مستويات معقولة لوقف الخسارة للسيطرة على المخاطر. يتطلب تنفيذ عمليات عكس الاتجاه الالتزام الصارم بخطة تداول، بما في ذلك نقاط الدخول الواضحة ونقاط الربح المستهدفة، بالإضافة إلى التعلم المستمر وتعديل الاستراتيجية لتحسين نجاح التداول والربحية على المدى الطويل.

ثانيًا، يمكن الاستفادة من فترات زمنية لتحديد نوايا رأس المال. تُعرف الفترة بين 9:15 و9:20 في تداول الأسهم بفترة تجربة السوق أو فترة ما قبل الافتتاح. خلال هذه الفترة، يكون المستثمرون أحرارًا في وضع وسحب الأوامر المعلقة لاختبار ردود فعل السوق وتعديل استراتيجيات التداول.

تعتبر أوامر التجربة مؤقتة ولا يتم تنفيذها عادةً على الفور، ويمكن للمستثمرين تعديل أو إلغاء أوامرهم في أي وقت وفقًا لتغيرات السوق. توفر فترة التجربة للمستثمرين فرصة لتقييم العرض والطلب وحركة الأسعار في السوق، مما يساعدهم على الاستعداد قبل الافتتاح الرسمي للسوق.

في تداول الأسهم، تعتبر الفترة من 9:20 إلى 9:25 هي المرحلة الأساسية لمزاد البيع. وخلال هذه الفترة، يقدم المستثمرون أمر عمولة لا يمكن سحبه بعد الآن؛ ومن ثم، تُعرف هذه المرحلة باسم لحظة الاستيلاء الحقيقية على الرقائق. وينصب التركيز في هذه المرحلة على مراقبة الأوامر المعلقة، أي العدد والسعر الذي يرغب المستثمرون في شراء أو بيع الأسهم به. تكشف الأوامر المعلقة عن قوة السوق ونوايا المستثمرين في التداول وتساعد في التنبؤ بحركات الأسعار التالية ومعنويات السوق.

وعندما يتعلق الأمر بفترة تداول الأسهم من 9:24 إلى 9:25، فإنها تعتبر وقتًا حاسمًا لاقتناص الرقائق. وخلال هذا الوقت، ينتبه المستثمرون عن كثب إلى السوق، وستظهر الأسهم القوية حقًا إشارات لاقتناص الرقائق خلال هذه الدقيقة. وهذا يعني أن المستثمرين قد يركزون على اقتناص الأسهم التي يعتقدون أنها تتمتع بإمكانات من أجل ملاحقة فرص الصعود أو الربح المحتملة. وغالبًا ما يكون للنشاط خلال هذه الدقيقة تأثير على حركة السوق خلال اليوم، ويُعتبر لحظة استراتيجية مهمة في السوق.

تعتبر إشارات التذبذب مؤشرات مهمة يستخدمها المستثمرون في سوق الأوراق المالية لتحديد ما إذا كان السهم يجتذب قدرًا كبيرًا من اهتمام رأس المال والمشاركة. يمكنك ملاحظة كثافة النقاط البيضاء في معاملات السوق. تمثل هذه النقاط البيضاء معاملات فردية كبيرة، وإذا ظهرت بشكل متكرر، فهذا يشير إلى أن السهم نشط للغاية ويحظى باهتمام رأسمالي كبير.

في الوقت نفسه، من المهم الانتباه إلى تغيرات الحجم خلال الدقائق الخمس من 9:20 إلى 9:25. وخاصة إذا زاد الحجم بشكل كبير خلال هذه الفترة، وخاصة إذا تجاوز حجم الخط الإيجابي بشكل كبير حجم الخط السلبي وزاد الحجم بمقدار ضعفين على الأقل مقارنة بالخط السابق، فهذا عادة ما يُنظر إليه كإشارة على أن الصناديق تسرق الرقائق بنشاط.

بالإضافة إلى ذلك، سوف يراقب المستثمرون حجم التداول وعدد الطلبات الكبيرة خلال الدقيقة الأخيرة قبل فتح السوق، أي بين الساعة 9:24 و9:25. إذا زاد حجم التداول تدريجيًا خلال هذه الفترة وكانت هناك طلبات كبيرة، فهذا يدل على وجود صناديق تستحوذ بنشاط على السهم في اللحظة الأخيرة.

خلال مرحلة المزاد العلني، يحتاج المستثمرون أيضًا إلى الانتباه إلى نمو الحجم وتقلبات الأسعار، والتي يمكن تحقيقها من خلال برامج تداول الأسهم الاحترافية أو منصات التداول عبر الإنترنت. عادة ما يتميز خطف العطاءات بزيادة مفاجئة في الحجم وتقلبات سريعة في الأسعار، مما يميل إلى جذب انتباه عدد كبير من المستثمرين.

ثانيًا، بعد فتح القرص، يمكنك التأكد بشكل أكبر من الاستيلاء على الأسهم من خلال ملاحظة مخطط الوقت. على سبيل المثال، عندما يقع مخطط توقيت الخط الأبيض (عادةً خط السعر) فوق الخط الأصفر (مثل خط المتوسط أو خط مرجعي آخر) ويقع الخط الأصفر فوق المحور الصفري (محور السعر)، يُظهر هذا الهيكل أن سعر السهم قوي في الأداء اليومي وهو مؤشر على الاستيلاء النشط على الرقائق.

من الممكن أيضًا التركيز على نمط تغير الحجم، وخاصة الحجم الإيجابي والحجم السلبي. يشير الحجم الإيجابي عادةً إلى اتجاه صعودي قوي في السوق، مما قد يستمر في دفع سعر السهم إلى الأعلى، وقد يفكر المستثمرون في الشراء في هذا الوقت. على العكس من ذلك، يشير الانكماش السلبي إلى ضعف قوى البائعين، مما قد يشير إلى أن الاتجاه القصير على وشك الانتهاء أو يتحول إلى اتجاه طويل، لذلك يمكن للمستثمرين الانتظار والترقب أو البحث عن فرص شراء معاكسة للاتجاه.

تساعد طريقة التحليل الفني هذه، التي تجمع بين مرحلة مزاد الشراء والرسوم البيانية للوقت داخل اليوم، المستثمرين على تحديد واستغلال الأسهم الساخنة وفرص المساومة في السوق. ومع ذلك، لا تزال قرارات الاستثمار بحاجة إلى مراعاة مخاطر السوق واستراتيجيات الاستثمار الفردية لضمان قرارات التداول الفعالة والتحكم في المخاطر.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.

| الوصف | غاية |

| قم بتحليل الأشرطة الحمراء والخضراء وحركات الأسعار. | توقع تحركات الأسعار وإنشاء استراتيجيات التداول. |

| حدد نطاق السعر للشراء أو البيع. | المشاركة في العروض بأسعار مستهدفة لتعزيز التداول. |

| شاهد الحجم والسعر من 9:20 إلى 9:25. | ابحث عن الأسهم الساخنة والفرص لتحسين التداولات. |

| تحليل التغيرات في الحجم الصعودي والهبوطي. | تحديد الأسهم القوية والضعيفة لتحسين التوقعات. |

| تعيين وقف الخسائر عند إشارات الانعكاس. | تقليل المخاطر وزيادة إمكانات الربح على المدى الطويل. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29