取引

EBCについて

公開日: 2024-08-09

更新日: 2024-09-30

株式市場では、集約入札の期間は綱引きのようなものです。買い手と売り手はそれぞれ自分の利益のために戦っています。この期間中、両者の取引意欲は集中化され、相互に合意した開始価格に達するまで集約されます。このプロセスには市場の力とゲームが満ちており、最終的に株式取引を通常の取引段階に導きます。それでは、コールオープション(板寄せ)のルールとテクニックを詳しく見ていきましょう。

コールオークション(板寄せ)とは?

コールオークションは証券市場における取引メカニズムであり、一定期間(通常は取引開始時間と取引終了時間)の株式の取引価格を決定するために使用されます。主な特徴は、一定期間の売買注文を一元化し、一定のルールに従って取引をまとめ、均一の取引価格に到達することです。

コールオークションの主な目的は、株式の毎日の始値と終値を決定し、市場取引の継続性と安定性を確保することです。始値では、委託注文の買い手と売り手を集めて適切な取引価格を見つけ、その日の始値を決定します。そして終値では、その時点での市場の売買意欲を統合して最終取引価格を決定し、株式の終値を決定します。

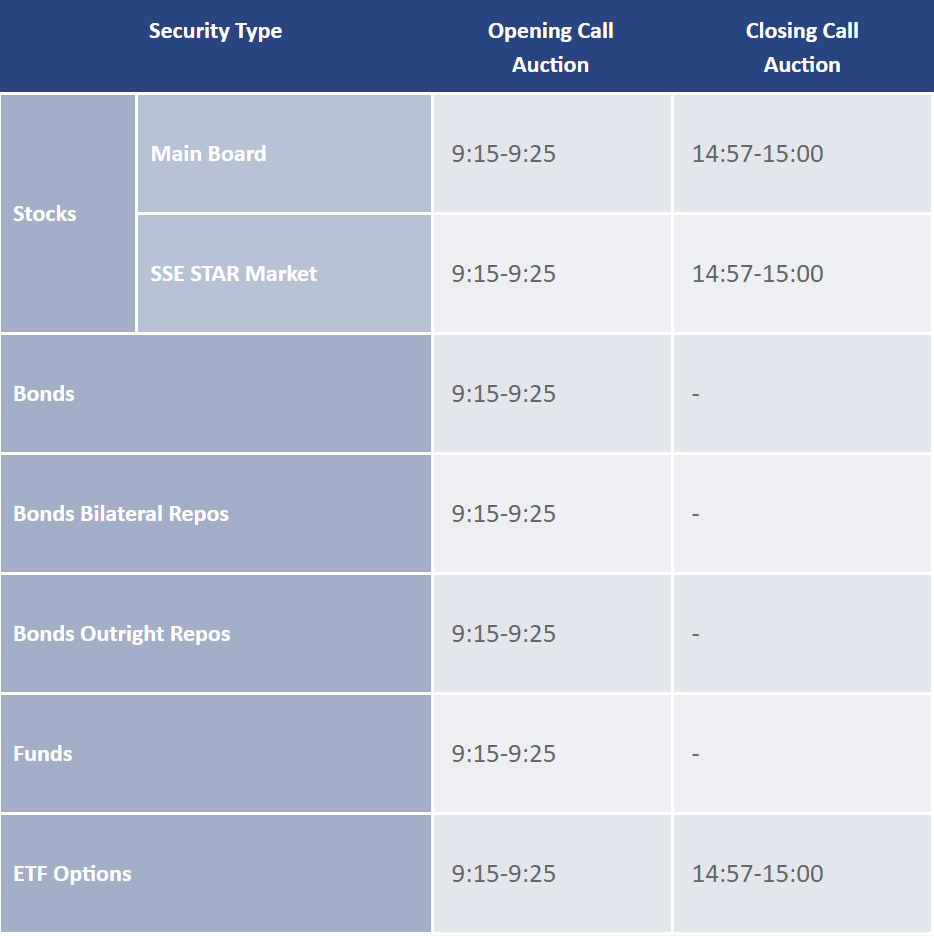

株式市場における毎取引日の午前中の重要な時間帯は、通常午前 9 時 15 分から午前 9 時 25 分までです。この時間帯に、買い側と売り側の両方の市場参加者は、最も有利な価格での取引を期待して、買い注文と売り注文を提出できます。

一般的に、9:15 から 9:20 までの期間は自由入札期間と呼ばれ、この期間中、投資家は市場の状況に応じていつでも自由に売買注文を提出したり、注文を取り消したりできます。9:20 から 9:25 までの期間中、投資家は引き続き売買注文を提出できますが、この期間中に注文を取り消すことはできません。

そして、9:25 に、取引所の取引システムがすべての有効な売買注文を集約してマッチングします。入札ルールに基づいて、最良の価格で約定できる注文の量が決定され、この価格がその日の始値として使用されます。このプロセスにより、始値が公正かつ効率的であることが保証され、市場の正常な運営の基盤が築かれます。

終値の集約入札は通常、各取引日の最後の数分、14:57 から 15:00 まで行われます。その主な目的は、すべての有効な注文を集約して照合し、その日の終値を決定することです。この時間中、投資家は買い注文と売り注文を送信できますが、送信後はキャンセルできません。

14:57 から 15:00 までは、投資家がその日の取引に参加する最後の機会となります。この時間中、投資家は売買注文を提出できますが、キャンセルすることはできません。代わりに、15:00 までに、取引所の取引システムがすべての有効な売買注文を集約して照合します。コールオークションのルールに基づいて、最良の価格で約定できる注文の量が決定され、この価格がその日の終値として使用されます。

終値の決定は通常、提出されたすべての有効な注文、特に最後の数分以内に提出された注文に基づいて計算されます。このメカニズムは、単一の大口注文によって引き起こされる劇的な価格変動を回避すると同時に、投資家に公正な決済価格を提供するのに役立ちます。このプロセスでは、市場での売買意欲が短期間に集中し、結果として得られる終値は、幅広い投資家の取引意欲と市場価格の均衡を効果的に反映することができます。

コールオークションの仕組みにより、市場の開始時と終了時に価格の確実性と公平性が確保されます。投資家はこの期間中に売買注文を提出することができ、これらの注文は特定の時間に中央で集約され、最終的に開始価格または終了価格を形成します。この仕組みは、最終的な取引価格がすべての有効な注文の価格均衡に基づいているため、投資家の売買に対する全体的な意欲を効果的に反映します。これにより、価格変動が軽減されるだけでなく、市場の透明性と取引の公平性が高まり、すべての参加者が同じ市場環境で同じ取引機会を享受できるようになります。

さらに、この期間中は大量の注文が集中的に送信されるため、市場の流動性を高めるのに役立ちます。投資家はこの期間中に買い注文と売り注文を送信し、これらの注文は集中的に処理および集約されるため、より明確な市場の始値と終値が作成されます。このプロセスにより、市場は市場の始値と終値で大多数の投資家の取引意欲をより効果的に反映できるため、価格変動の可能性が減り、市場の安定性と予測可能性が向上します。

さらに、市場の開始と終了時に株価を決定するだけでなく、市場参加者に株式の価格変動に関する重要な情報を提供し、取引の判断の参考になります。この期間中に提出された売買注文を通じて、投資家は市場の需給関係と価格レベルを観察し、市場の全体的な感情と期待を評価することができます。このような情報は、短期的な取引戦略を策定するのに役立つだけでなく、長期的な投資判断の手がかりも提供します。

全体的に、コールオークションの仕組みは株式市場において非常に重要な役割を果たしています。公開価格競争を通じて、日々の取引の開始価格と終了価格を確立し、市場の開放性と透明性、価格の公正性を確保し、投資家の市場への期待と行動を反映しています。また、投資家にとって市場運営における重要な参考ツールにもなっています。

| タイプ | 意味 | 詳細 |

| 赤色の欄 | 買いが強気 | 買いが活発で、株価が上昇する可能性がある。 |

| 緑色の欄 | 売りが強気 | 売りが強く、株価が下落する可能性がある。 |

| 赤いバーが多い | 買いの増加 | 赤いバーが高くなると、買いが強くなり、価格が上昇する可能性が高いことを示します。 |

| 緑バーが多い | 売りの増加 | 緑のバーが高くなると、売りが強くなり、価格が下落する可能性が高いことを示します。 |

コールオークション(板寄せ)取引ルール

株式市場の立合開始時と立会終了時に売買注文を集中的に集約して始値と終値を決定する仕組みとして、コールオークションは通常、取引所の規制に応じて株式市場が正式に立ち会う前に行われます。たとえば、中国のA株市場では、この時間は午前9時15分から午前9時25分です。

コールオークションの期間中、投資家は指値注文を提出して市場に参加します。指値注文は、投資家が株式の売買に指定する価格であり、市場価格が注文価格と同じかそれよりも良い場合にのみ成立します。このアプローチにより、投資家は特定の価格条件で入札に参加でき、期待する価格で取引できるようになります。

そして、この取引プロセスの間、市場は買い手と売り手が提出した指値注文に従って取引を集約し、終了します。このプロセスは、価格優先と時間優先の原則に従います。つまり、より高い入札制限とより低い売り制限の注文が最初に満たされ、同じ価格の注文は優先順位に従って処理されます。これらのルールは、限られた時間枠内で株式の均一な開始価格または終了価格を作成することにより、公正な取引と市場の効率性を保証します。

この期間中、価格優先の原則により、高価格の買い注文と低価格の売り注文が優先され、市場価格の安定が確立されます。取引所では通常、株価のストップとディップを設定します。これは、前取引日の終値に基づく価格範囲です。上下のストップは、株価の変動を一定の範囲内に制限し、異常に大きな価格変動を防ぎ、同時に投資家の利益を保護します。

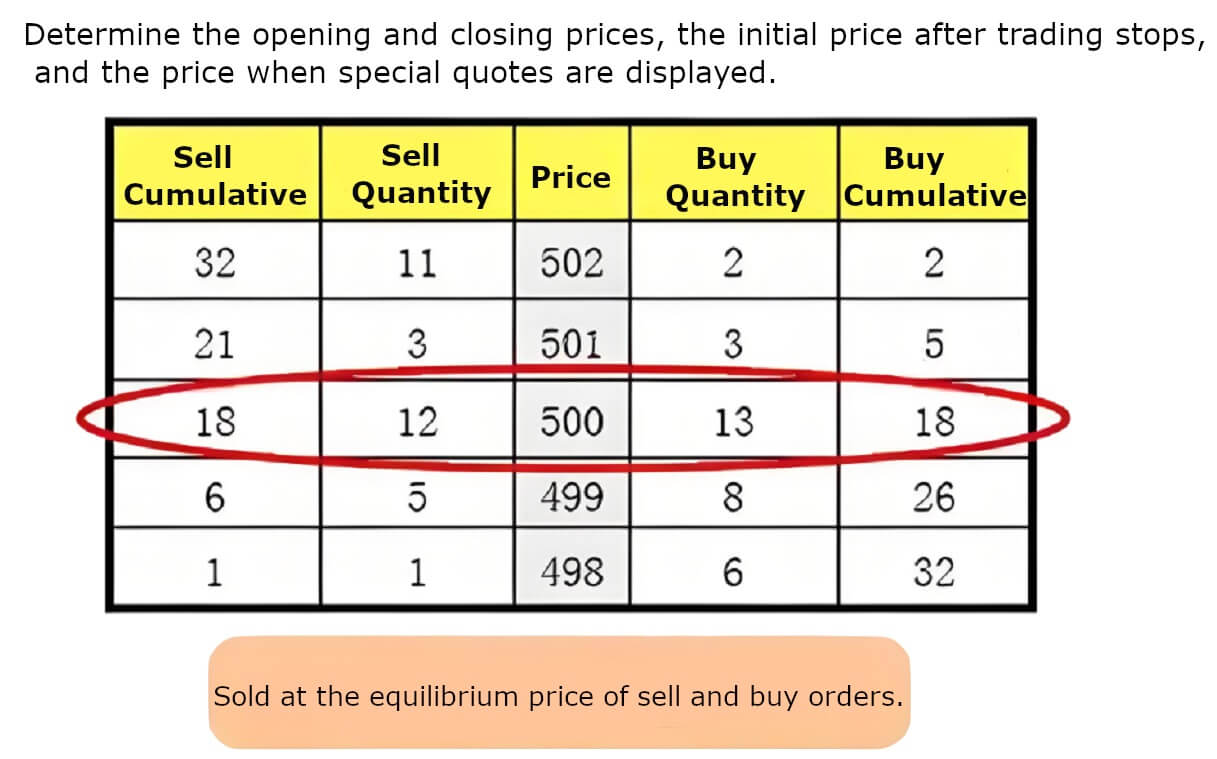

コールオークションの終了時に、システムは市場における有効な注文に基づいて取引を終了します。同じ価格の注文が複数ある場合、システムは送信された順序でそれらを終了します。最終的に、システムは最大の売上高を生み出す価格を最終的な開始価格または終了価格として選択し、市場取引が公正かつ効率的な環境で行われるようにします。

同時に、多数決原則も遵守します。つまり、最大の取引高を形成できる価格が複数ある場合、委託注文の最大数を満足できる価格を最終取引価格として優先し、多数の投資家の希望を反映します。具体的には、入札が終了すると、システムは価格優先と時間優先の原則に従って、提出されたすべての売買注文を取引にまとめます。

多数決原理とは、ある価格帯で買い注文が多く売り注文が少ない場合、またはその逆の場合、これらの注文数に基づいて最終的な取引価格が決定されるというものです。これにより、取引の公平性が確保されるだけでなく、市場での価格が幅広い投資家の希望を反映できるようになり、市場の透明性と流動性が向上します。

さらに、コールオークション中に、同じ最大取引高を形成できる価格が複数ある場合、通常、前取引日の終値に最も近い価格が最終的な始値または終値として選択されます。この慣行は、前取引日の終値に近い価格を市場参加者の現在のコンセンサス価格レベルと見なすことができるため、市場価格の連続性を維持するのに役立ちます。

前取引日の株式の終値が 10 ドルだったとします。コールオークション中に、取引量を最大化する価格が複数あり、オープン買い注文とオープン売り注文の差が等しい場合、取引システムは最終取引価格として前取引日の終値に最も近い価格を選択します。

たとえば、入札プロセスの集合において、株式の売買注文が次のとおりであるとします。買い注文 (価格、数量): 9.80 ドル、1,000 株。売り注文 (価格、数量): 10.20ドル、1,000 株。また、次の価格もあります。買い注文 (価格、数量): 9.90 ドル、500 株。売り注文 (価格、数量): 10.10 ドル、500 株。

この場合、9.80 ドルと 10.20 ドルの買い注文と売り注文は、同じ数量と同じ差で約定されます。その後、取引システムは、前取引日の終値 (10 ドル) に最も近い価格を最終約定価格として選択します。したがって、市場の継続性と安定性を確保するために、最終取引価格として 10 ドルまたは 10.10 ドルが選択される場合があります。

これらのルールは、コールオークションプロセス中の市場の公平性と価格の確実性を確保するとともに、投資家にオープンで透明な取引環境を提供します。このメカニズムを通じて、市場参加者は市場の開閉前に有効な市場価格情報を入手することができ、これは取引決定の重要な基礎となります。

コールオークションで株式を売買する際のヒント

コールオークションは株式市場において非常に重要な取引セッションです。株式の始値を決定し、始値前の株式に対する市場の全体的な期待と感情を反映するからです。この期間中、注文の有効期間、価格帯の制限などの特定のルールと運用の詳細を理解することに加えて、投資家はさまざまなテクニックを利用して取引戦略を最適化し、取引の成功の可能性を高めることもできます。

まず、株式市場で赤と緑のバーを見ることは、テクニカル分析の一般的な方法です。赤いバーは買いを表し、バーが高いほど強い買い需要を示します。緑のバーは売りを表し、バーが高いほど売り圧力が高まっていることを示します。赤と緑のバーの長さと色合いを比較することで、投資家は市場における買いと売りの対比を評価し、株式を買うか、売るか、または保有するかを決定するのに役立ちます。

コールオークション中、明確な価格トレンドや特定の価格帯に集中しているボリュームを観察することは、効果的な取引戦略として使用できます。投資家は、これらのトレンドは市場で大量の売買意欲が集中的に表れていることを反映しているため、順張りを検討するかもしれません。ただし、成功の鍵は、取引の成功と利益の可能性を最大化するためのタイミングの良いエントリーとエグジットの戦略や効果的なリスク管理など、取引のルールに従うことにあります。

逆張り取引とは、市場が反転する明確なシグナルがある場合に、投資家が現在のトレンドとは逆の方向で取引することを選択する戦略です。この戦略では、テクニカル分析またはファンダメンタル分析によって反転シグナルを確認し、リスクを制御するために適切なストップロス レベルを設定するよう注意する必要があります。順張りを実行するには、明確なエントリーポイントと目標利益ポイントを含む取引計画に厳密に従う必要があります。また、取引の成功と長期的な収益性を向上させるために、戦略を継続的に学習して調整する必要があります。

2 つ目は、時間セグメントを利用して資本意図を判断できることです。株式取引では、9:15 から 9:20 までの期間は市場トライアルまたはプレオープン期間と呼ばれます。この期間中、投資家は市場の反応をテストし、取引戦略を調整するために、保留中の注文を自由に発注および取り消すことができます。

トライアル注文は一時的なものであり、通常はすぐには執行されません。投資家は市場の変化に応じていつでも注文を調整またはキャンセルできます。市場トライアル期間は、投資家に市場の供給、需要、価格の動向を評価する機会を提供し、市場の正式な開始前に準備するのに役立ちます。

株式取引では、9:20 から 9:25 がコールオークションのコアとなるフェーズです。この時間中、投資家はもはや取り消すことのできない手数料注文を提出します。そのため、この時間は本当の手数料獲得の瞬間として知られています。この段階での焦点は、保留中の注文、つまり投資家が株を売買する意思のある数量と価格を観察することです。保留中の注文は市場の強さと投資家の取引意図を明らかにし、次の価格変動と市場感情を予測するのに役立ちます。

そして、株式取引の 9:24 から 9:25 の時間帯は、株式を掴むのに重要な時間と考えられています。この時間帯、投資家は市場に細心の注意を払い、本当に強気な株式はこの 1 分間に兆候を示します。つまり、投資家は、上昇や利益のチャンスを狙うために、潜在力があると思われる株を急いで買うことに集中する可能性があるということです。この 1 分間の活動は、その日の市場の動きに影響を与えることが多く、市場における重要な戦略的瞬間と考えられています。

スナップシグナルは、株式市場の投資家が、株式が大量の資本の注目と参加を集めているかどうかを判断するために使用する重要な指標です。市場取引では白い点の密度を観察できます。これらの白い点は、大規模な単一取引を表し、頻繁に表示される場合は、株式が非常に活発で、資本の大きな注目を集めていることを示しています。

同時に、9:20から9:25までの5分間のボリュームの変化に注意を払うことが重要です。特に、この期間中にボリュームが大幅に増加した場合、特にプラスラインのボリュームがマイナスラインのボリュームを大幅に上回り、ボリュームが前回と比較して少なくとも2倍に拡大した場合、これは通常、資本が積極的に手数料を奪い取っているというシグナルと見なされます。

また、投資家は市場が開く直前の1分間、つまり9:24~9:25の売買高と大口注文数に注目します。この時間帯に売買高が徐々に増加し、大口注文が出ている場合は、土壇場で積極的に株式を買収する資金がある兆候です。

コールオークションの段階では、投資家はプロの株式取引ソフトウェアやオンライン取引プラットフォームを通じて実現できる取引量の増加と価格変動にも注意を払う必要があります。ビッドスナッチングは通常、取引量の急激な増加と急速な価格変動を特徴とし、多くの投資家の注目を集める傾向があります。

それに開場後、タイムチャートを観察することで、株式の買収をさらに確認できます。たとえば、白い線(通常は価格線)のタイムチャートが黄色の線(平均線やその他の基準線など)より上にあり、黄色の線がゼロ軸(価格軸)より上にある場合、この構造は株価が日中パフォーマンスの強気を示し、活発な利益獲得の指標となります。

また、ボリュームの変化のパターン、特にプラスボリュームとマイナスボリュームに注目することもできます。プラスボリュームは通常、市場の強い上昇傾向を示しており、株価を押し上げ続ける可能性があり、投資家はこの時点で購入を検討できます。逆に、マイナスの収縮は売り手の力が弱まっていることを示し、ショートトレンドが終了しようとしているか、ロングトレンドに変わる可能性があることを示している可能性があるため、投資家は様子見するか、逆トレンドの買いの機会を探すことができます。

コールオークションステージと日中タイムチャートを組み合わせたこのテクニカル分析方法は、投資家が市場で人気の株や交渉の機会を特定して把握するのに役立ちます。ただし、効果的な取引決定とリスク管理を確実にするために、投資決定では市場リスクと個々の投資戦略を考慮する必要があります。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

| 説明 | 目的 |

| 赤と緑のバーと価格の動きを分析する | 価格変動を予測し、取引戦略を作成する |

| 買いまたは売りの価格範囲を設定する | 取引を促進するために目標価格で入札する |

| 9:20から9:25までの取引量と価格を確認する | 人気の株式や取引を最適化する機会を見つける |

| 強気と弱気のボリュームの変化を分析する | 強い株と弱い株を特定して予測を改善する |

| 反転シグナルにストップロスを設定する | リスクを軽減し、長期的な利益の可能性を高める |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。