Торговля

Краткое содержание:

Краткое содержание:

Аукцион «колл» — это аукцион, в котором цены открытия и закрытия устанавливаются путем централизованного сопоставления, что обеспечивает справедливость и позволяет инвесторам совершенствовать стратегии.

На фондовом рынке период агрегированных торгов похож на перетягивание каната. Покупатели и продавцы борются каждый за свои собственные интересы. Их готовность торговаться централизуется и агрегируется в течение этого времени, пока не будет достигнута взаимно согласованная цена открытия. Этот процесс полон рыночных сил и игр, которые в конечном итоге переводят торговлю акциями в фазу нормальной торговли. Теперь давайте подробно рассмотрим правила и методы механизма агрегированных торгов.

Что такое аукцион по телефону?

Это торговый механизм на рынке ценных бумаг, используемый для определения торговой цены акций за определенный период времени (обычно часы открытия и закрытия). Его основная функция — централизовать заказы на покупку и продажу за определенный период времени, а затем суммировать транзакции в соответствии с определенными правилами для получения единой цены транзакции.

Основная цель аукциона колл — определить ежедневные цены открытия и закрытия акций для обеспечения непрерывности и стабильности рыночной торговли. На открытии он посредством сбора покупателей и продавцов комиссионного ордера находит подходящую цену сделки для определения цены открытия дня. А на закрытии он определяет окончательную торговую цену, интегрируя готовность покупать и продавать на рынке в это время, что определяет цену закрытия акций.

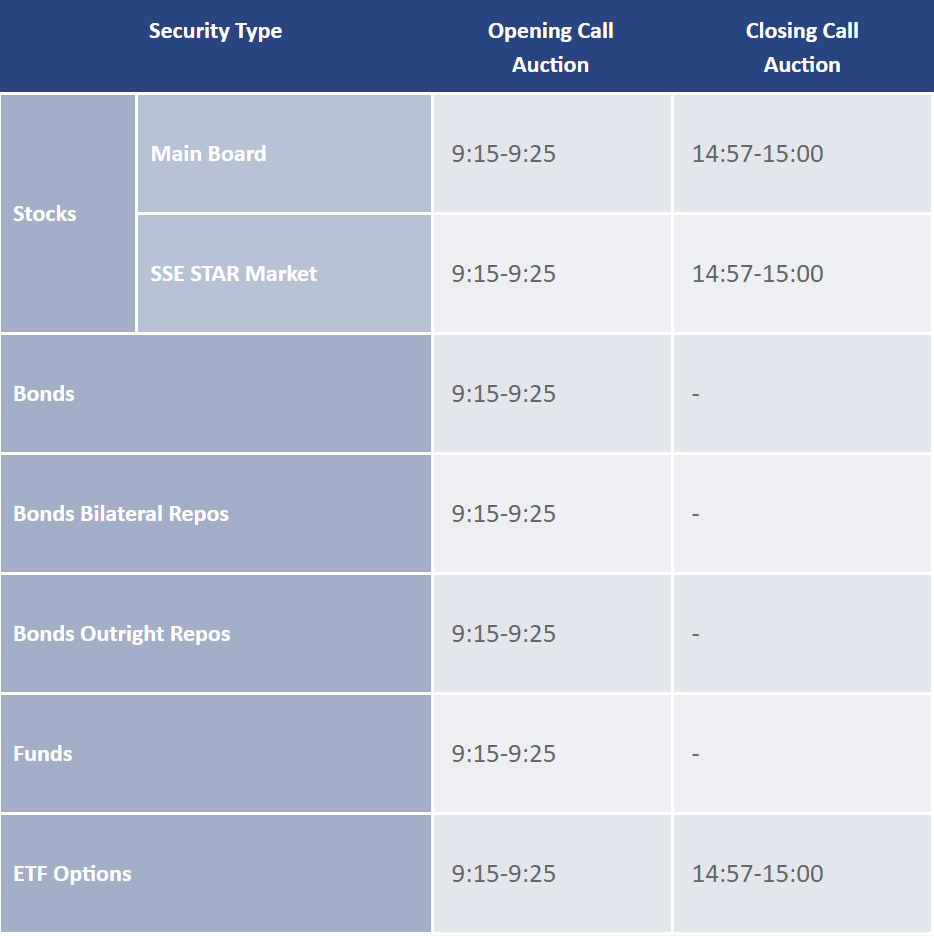

Начальная совокупная заявка является важной частью утра каждого торгового дня на фондовом рынке, обычно с 9:15 до 9:25 утра. В это время участники рынка как со стороны покупки, так и со стороны продажи могут подавать свои ордера на покупку и продажу в ожидании сделки по наиболее выгодной цене.

Вообще говоря, период с 9:15 до 9:20 известен как период свободных торгов, в течение которого инвесторы могут свободно подавать заявки на покупку и продажу или отменять их в любое время в зависимости от рыночных условий. В период с 9:20 до 9:25 инвесторам разрешено продолжать подавать заявки на покупку и продажу, но им не разрешено отменять свои заявки в течение этого периода. Это означает, что после подачи заявок инвесторы не могут отозвать их в течение этого периода.

И в 9:25. торговая система биржи агрегирует и сопоставляет все действительные ордера на покупку и продажу. На основе правил торгов определяется объем ордеров, которые могут быть выполнены по лучшей цене, и эта цена используется в качестве цены открытия дня. Этот процесс гарантирует, что цена открытия является справедливой и эффективной, и закладывает основу для нормальной работы рынка.

Закрытие Агрегированные торги обычно происходят в последние несколько минут каждого торгового дня, с 14:57 до 15:00. Их главная цель — определить цену закрытия дня путем агрегации и сопоставления всех действительных ордеров. В это время инвесторы могут подавать ордера на покупку и продажу, но после подачи они не могут быть отменены.

С 14:57 до 15:00 инвесторам предоставляется последняя возможность поучаствовать в торгах дня. В это время инвесторы могут подавать заявки на покупку и продажу, но не могут их отменить. Вместо этого к 15:00 торговая система биржи объединит и сопоставит все действительные заявки на покупку и продажу. На основе правил аукциона колл определяется объем заявок, которые могут быть выполнены по лучшей цене, и эта цена используется в качестве цены закрытия дня.

Определение цены закрытия обычно рассчитывается на основе всех действительных поданных ордеров, особенно тех, которые были отправлены в последние несколько минут. Этот механизм помогает избежать резких колебаний цен, вызванных одним крупным ордером, предоставляя инвесторам справедливую цену расчета. В этом процессе готовность покупать и продавать на рынке централизуется в течение короткого периода времени, и полученная цена закрытия может эффективно отражать торговую готовность широкого круга инвесторов и равновесие рыночной цены.

Механизм аукциона по колл-заявкам обеспечивает ценовую определенность и справедливость на рынке при открытии и закрытии рынка. Инвесторы могут подавать заявки на покупку и продажу в течение этого периода, и эти заявки централизованно объединяются в определенное время, чтобы в конечном итоге сформировать цену открытия или закрытия. Этот механизм эффективно отражает общую готовность инвесторов покупать и продавать, поскольку окончательная цена сделки основана на ценовом равновесии всех действительных заявок. Это не только помогает снизить волатильность цен, но и повышает прозрачность рынка и справедливость торговли, гарантируя, что все участники пользуются одинаковыми торговыми возможностями в одной и той же рыночной среде.

Более того, это помогает увеличить ликвидность рынка в этот период, поскольку большое количество ордеров подается централизованно. Инвесторы отправляют ордера на покупку и продажу в этот период, которые обрабатываются и агрегируются централизованно, помогая создавать более четкие цены открытия и закрытия рынка. Этот процесс снижает вероятность волатильности цен, поскольку рынок способен более эффективно отражать готовность большинства инвесторов торговать при открытии и закрытии рынка, тем самым повышая стабильность и предсказуемость рынка.

Кроме того, он не просто определяет цену акций при открытии и закрытии рынка; он предоставляет участникам рынка важную информацию о движении цены акций, которая служит им справочным материалом для принятия торговых решений. С помощью ордеров на покупку и продажу, поданных в этот период, инвесторы могут наблюдать за соотношением спроса и предложения и уровнями цен на рынке, тем самым оценивая общие настроения и ожидания рынка. Такая информация не только помогает формулировать краткосрочные торговые стратегии, но и дает подсказки для долгосрочных инвестиционных решений.

В целом, механизм аукциона по колл играет очень важную роль на фондовом рынке. Благодаря открытой ценовой конкуренции он устанавливает начальные и конечные цены для ежедневной торговли, обеспечивает открытость и прозрачность рынка и справедливость цен, а также отражает ожидания и поведение инвесторов на рынке. Он также стал важным справочным инструментом для инвесторов в рыночных операциях.

| Тип | импликация | Интерпретация |

| Красная колонна | Активные покупки | Указывает на активные покупки, которые могут привести к росту цены акций. |

| Зелёная колонна | Сильные продажи | Демонстрирует активные продажи, что может привести к снижению цены акций. |

| Высокий красный | Увеличение покупок | Более высокая красная полоса указывает на активные покупки, что может привести к повышению цены. |

| Высокий зеленый | Увеличение продаж | Более высокая зеленая полоса сигнализирует об активных продажах, что, вероятно, приведет к снижению цены. |

Правила проведения аукциона по телефону

Как механизм определения цен открытия и закрытия посредством централизованного объединения заказов на покупку и продажу до открытия и закрытия фондового рынка, аукционы колл обычно проводятся за некоторое время до официального открытия фондового рынка, в зависимости от правил биржи. Например, на китайском рынке акций класса А это время с 9:15 до 9:25 утра.

В период аукциона колл инвесторы участвуют в рынке, отправляя лимитные ордера. Лимитный ордер — это цена, указанная инвестором для покупки или продажи акций, и он будет исполнен только в том случае, если рыночная цена равна или лучше цены ордера. Такой подход позволяет инвесторам участвовать в торгах при определенных ценовых условиях, гарантируя, что они смогут торговать по ожидаемой ими цене.

И в ходе этого торгового процесса рынок объединяет и закрывает транзакцию в соответствии с лимитным ордером, представленным покупателем и продавцом. Этот процесс следует принципам «сначала цена» и «сначала время»: ордера с более высокими лимитами спроса и более низкими лимитами предложения исполняются первыми, тогда как ордера по той же цене обрабатываются в порядке приоритета. Эти правила обеспечивают честную торговлю и эффективность рынка, создавая единую цену открытия или закрытия для акций в течение ограниченного периода времени.

В этот период принцип приоритета цены направляет приоритетность высокоценных заказов на покупку и низкоценных заказов на продажу, что помогает установить стабильность рыночной цены. Биржи обычно устанавливают остановки и провалы в ценах акций, которые являются ценовыми диапазонами, основанными на цене закрытия предыдущего торгового дня. Стопы вверх и вниз ограничивают колебания цен акций в определенном диапазоне, предотвращая ненормально большие колебания цен и одновременно защищая интересы инвесторов.

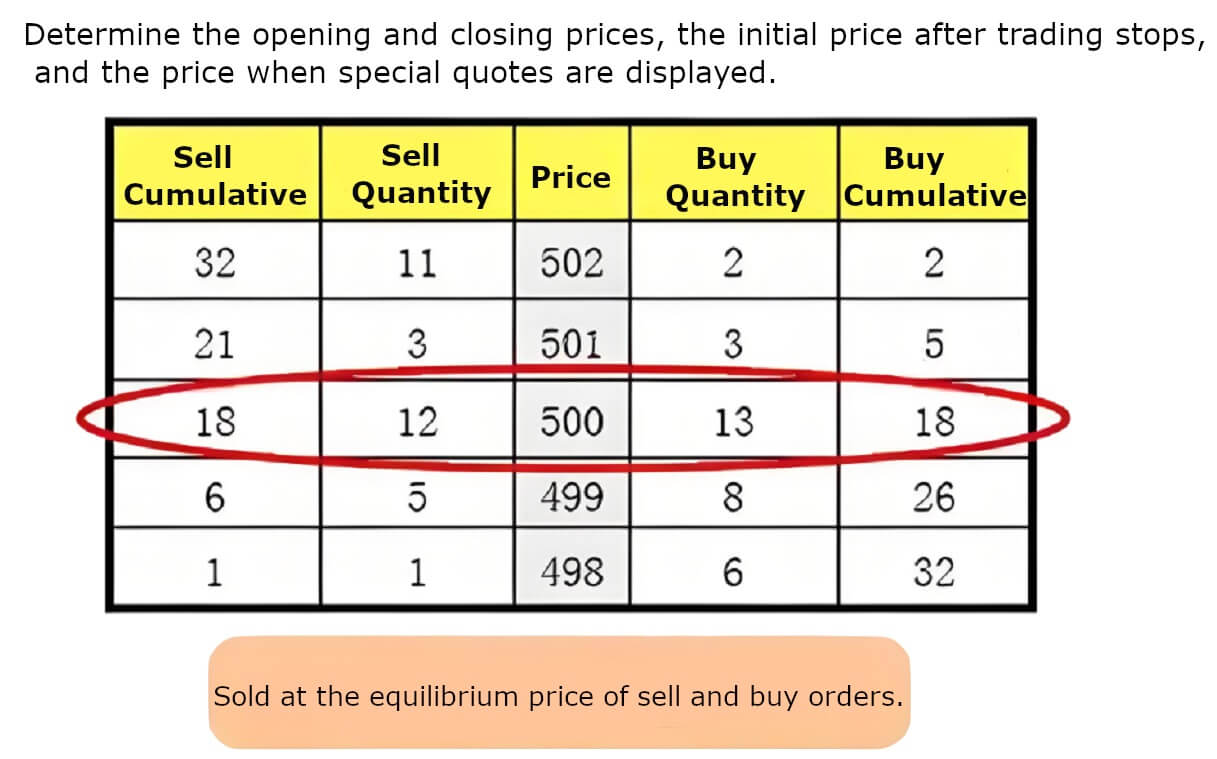

В конце аукциона колл система закрывает сделку на основе действительных ордеров комиссии на рынке. Если есть несколько ордеров с одинаковой ценой, система закроет их в том порядке, в котором они были отправлены. В конечном итоге система выберет цену, которая создает наибольший оборот, в качестве окончательной цены открытия или закрытия, тем самым гарантируя, что рыночная торговля происходит в справедливой и эффективной среде.

В то же время, он также следует принципу правила большинства, то есть, в случае нескольких цен, которые могут сформировать наибольший оборот, он будет отдавать приоритет цене, которая может удовлетворить наибольшее количество доверенных ордеров в качестве окончательной цены сделки, чтобы отразить пожелания большинства инвесторов. В частности, когда торги закончатся, система суммирует все отправленные ордера на покупку и продажу в соответствии с принципами приоритета цены и временного приоритета для сделки.

Принцип правила большинства означает, что если в определенном ценовом диапазоне имеется большое количество ордеров на покупку и малое количество ордеров на продажу, или наоборот, система определит окончательную цену сделки, которая будет сформирована на основе количества этих ордеров. Это не только обеспечивает справедливость в торговле, но и позволяет ценам на рынке отражать пожелания широкого круга инвесторов, тем самым повышая прозрачность и ликвидность рынка.

Кроме того, в ходе аукциона по колл-опционам, если существует несколько цен, способных сформировать один и тот же максимальный оборот, цена, наиболее близкая к цене закрытия предыдущего торгового дня, обычно выбирается в качестве окончательной цены открытия или закрытия. Такая практика помогает поддерживать непрерывность рыночной цены, поскольку цена, близкая к цене закрытия предыдущего торгового дня, может рассматриваться как текущий консенсусный уровень цен участников рынка.

Предположим, что цена закрытия акций за предыдущий торговый день составляла $10. Во время аукциона колл, если есть несколько цен, которые максимизируют объем, и разница между открытыми ордерами на покупку и открытыми ордерами на продажу одинакова, торговая система выберет цену, ближайшую к цене закрытия предыдущего торгового дня, в качестве окончательной цены сделки.

Например, предположим, что в коллекции процессов торгов имеются следующие ордера на покупку и продажу акций: ордера на покупку (цена, количество): 9,80 юаней, 1000 акций; ордера на продажу (цена, количество): 10,20 юаней, 1000 акций. Также имеются следующие цены: ордер на покупку (цена, количество): 9,90 долл. США, 500 акций; ордер на продажу (цена, количество): 10,10 долл. США, 500 акций.

В этом случае ордера на покупку и продажу по $9,80 и $10,20 исполняются с равным объемом и равной разницей. Затем торговая система выбирает цену, наиболее близкую к цене закрытия предыдущего торгового дня ($10), в качестве окончательной цены исполнения. Таким образом, $10 или $10,10 могут быть выбраны в качестве окончательной цены транзакции для обеспечения непрерывности и стабильности рынка.

Эти правила обеспечивают справедливость на рынке и ценовую определенность в процессе аукциона по колл-опционам, а также предоставляют инвесторам открытую и прозрачную торговую среду. Благодаря этому механизму участники рынка могут получать достоверную информацию о ценах на рынке до открытия и закрытия рынка, что служит важной основой для торговых решений.

Советы по покупке и продаже акций через колл-аукцион

Аукцион колл — очень важная торговая сессия на фондовом рынке, поскольку она определяет цену открытия акций, а также отражает общие ожидания и настроения рынка по отношению к акциям до открытия. В течение этого периода, помимо понимания конкретных правил и операционных деталей, таких как срок действия ордера, пределы ценового диапазона и т. д., инвесторы также могут использовать ряд методов для оптимизации своих торговых стратегий и повышения вероятности успеха в торговле.

Во-первых, наблюдение за красными и зелеными полосами на фондовом рынке является распространенным методом технического анализа. Красная полоса представляет покупательную способность; чем выше полоса, тем выше спрос на покупку; зеленая полоса представляет продающую способность; чем выше полоса, тем выше давление продажи. Сравнивая длину и оттенки цветов красных и зеленых полос, инвесторы могут оценить контраст между покупательской и продающей силами на рынке и принять решение о покупке, продаже или удержании акций.

Во время аукциона по колл-опционам наблюдение за четкими ценовыми тенденциями или объемом, сконцентрированным в определенных ценовых зонах, может быть использовано в качестве эффективной торговой стратегии. Инвесторы могут рассмотреть возможность следовать этим тенденциям, поскольку они отражают концентрированное выражение большого количества готовности покупать и продавать на рынке. Однако ключ к успеху заключается в соблюдении правил торговли, включая своевременные стратегии входа и выхода и эффективное управление рисками для максимизации успеха торговли и потенциальной прибыли.

Контртрендовая торговля — это стратегия, при которой инвесторы выбирают торговлю в противоположном направлении от текущего преобладающего тренда, когда есть четкие сигналы разворота рынка. Эта стратегия требует осторожности, чтобы гарантировать, что сигнал разворота подтвержден техническим или фундаментальным анализом, и что установлены разумные уровни стоп-лосса для контроля риска. Выполнение контртрендовых операций требует строгого следования торговому плану, включая четкие точки входа и целевые точки прибыли, а также постоянного обучения и корректировки стратегии для улучшения успеха торговли и долгосрочной прибыльности.

Во-вторых, временные сегменты могут использоваться для определения намерений капитала. Период между 9:15 и 9:20 в торговле акциями известен как период тестирования рынка или период предварительного открытия. В течение этого периода инвесторы могут свободно размещать и снимать отложенные ордера для проверки реакции рынка и корректировки торговых стратегий.

Пробные заказы являются временными и обычно не исполняются немедленно, и инвесторы могут корректировать или отменять свои заказы в любое время в соответствии с изменениями на рынке. Пробный период рынка дает инвесторам возможность оценить рыночное предложение, спрос и движение цен, что помогает им подготовиться до официального открытия рынка.

В торговле акциями период с 9:20 до 9:25 является основной фазой аукциона колл. В это время инвесторы отправляют комиссионный ордер, который больше не может быть отозван; поэтому он известен как настоящий момент захвата фишек. Основное внимание на этом этапе уделяется наблюдению за отложенными ордерами, т. е. за количеством и ценой, по которой инвесторы готовы покупать или продавать акции. Отложенные ордера показывают силу рынка и торговые намерения инвесторов и помогают предсказать следующие движения цен и настроения рынка.

А когда дело доходит до периода торговли акциями с 9:24 до 9:25, это считается критическим временем для захвата фишек. В это время инвесторы пристально следят за рынком, и действительно сильные акции будут подавать сигналы о захвате фишек в течение этой минуты. Это означает, что инвесторы могут сосредоточиться на скупке акций, которые, по их мнению, имеют потенциал, чтобы преследовать возможные возможности роста или прибыли. Активность в течение этой минуты часто оказывает влияние на рыночные действия дня и считается важным стратегическим моментом на рынке.

Сигналы Snap являются важными индикаторами, используемыми инвесторами на фондовом рынке для определения того, привлекает ли акция большое количество внимания и участия капитала. Вы можете наблюдать плотность белых точек в рыночных транзакциях. Эти белые точки представляют собой крупные единичные транзакции, и если они появляются часто, это указывает на то, что акция очень активна и получает значительное внимание капитала.

При этом важно обращать внимание на изменение объема в пятиминутке с 9:20 до 9:25. Особенно если объем значительно увеличивается в этот период, особенно если объем положительной линии значительно превышает объем отрицательной линии и объем увеличивается по сравнению с предыдущим как минимум в два раза, это обычно расценивается как сигнал о том, что фонды активно скупают фишки.

Кроме того, инвесторы будут следить за объемами оборота и количеством крупных заказов в последнюю минуту перед открытием рынка, т. е. между 9:24 и 9:25. Если объем оборота постепенно увеличивается в течение этого периода и есть крупные заказы, это показывает признаки того, что есть фонды, активно захватывающие акции в последнюю минуту.

На этапе аукциона по колл инвесторам также необходимо обращать внимание на рост объема и колебания цен, которые можно реализовать с помощью профессионального программного обеспечения для торговли акциями или онлайн-платформ для торговли. Схватывание заявок обычно характеризуется внезапным ростом объема и быстрыми колебаниями цен, которые, как правило, привлекают внимание большого числа инвесторов.

Во-вторых, после открытия диска вы можете дополнительно подтвердить захват акций, наблюдая за временным графиком. Например, когда временной график белой линии (обычно ценовой линии) расположен выше желтой линии (например, средней линии или другой опорной линии), а желтая линия расположена выше нулевой оси (ценовой оси), эта структура показывает, что цена акций сильна во внутридневном исполнении и является индикатором активного захвата фишек.

Также можно сосредоточиться на модели изменения объема, особенно положительном объеме и отрицательном объеме. Положительный объем обычно указывает на сильный восходящий тренд на рынке, который может продолжать толкать цену акций вверх, и инвесторы могут рассмотреть возможность покупки в это время. Напротив, отрицательное сокращение указывает на ослабление сил продавцов, что может указывать на то, что короткий тренд скоро закончится или превратится в длинный, поэтому инвесторы могут подождать и посмотреть или поискать возможности покупки против тренда.

Этот метод технического анализа, который объединяет этап аукциона колл и внутридневные графики, помогает инвесторам идентифицировать и понять горячие акции и возможности для торга на рынке. Однако инвестиционные решения по-прежнему должны учитывать рыночные риски и индивидуальные инвестиционные стратегии, чтобы гарантировать эффективные торговые решения и контроль рисков.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

| Описание | Цель |

| Проанализируйте красные и зеленые столбцы и движение цен. | Прогнозируйте движение цен и создавайте торговые стратегии. |

| Установите диапазон цен для покупки или продажи. | Участвуйте в торгах по целевым ценам для стимулирования торговли. |

| Следите за объемом и ценой с 9:20 до 9:25. | Находите горячие акции и возможности для оптимизации сделок. |

| Анализируйте бычьи и медвежьи изменения объема. | Определите сильные и слабые акции для улучшения прогнозов. |

| Устанавливайте стоп-лоссы по сигналам разворота. | Снижение риска и увеличение потенциала долгосрочной прибыли. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29