ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-08-09

शेयर बाजार में, समेकित बोली की अवधि रस्साकशी की तरह होती है। खरीदार और विक्रेता दोनों अपने-अपने हितों के लिए लड़ रहे होते हैं। इस दौरान व्यापार करने की उनकी इच्छा केंद्रीकृत और समेकित होती है, जब तक कि पारस्परिक रूप से सहमत शुरुआती कीमत पर नहीं पहुंच जाते। यह प्रक्रिया बाजार की ताकतों और खेलों से भरी होती है जो अंततः शेयर ट्रेडिंग को सामान्य ट्रेडिंग चरण में ले जाती है। अब आइए समेकित बोली तंत्र के नियमों और तकनीकों पर एक अच्छी नज़र डालें।

कॉल नीलामी क्या है?

यह प्रतिभूति बाजार में एक ट्रेडिंग तंत्र है जिसका उपयोग एक निश्चित अवधि (आमतौर पर खुलने और बंद होने के समय) में शेयरों के ट्रेडिंग मूल्य को निर्धारित करने के लिए किया जाता है। इसकी मुख्य विशेषता एक निश्चित अवधि में खरीद और बिक्री के आदेशों को केंद्रीकृत करना और फिर एक समान लेनदेन मूल्य पर पहुंचने के लिए कुछ नियमों के अनुसार लेनदेन को सारांशित करना है।

कॉल नीलामी का मुख्य उद्देश्य स्टॉक के दैनिक उद्घाटन और समापन मूल्य को निर्धारित करना है ताकि बाजार व्यापार की निरंतरता और स्थिरता सुनिश्चित हो सके। उद्घाटन के समय, यह कमीशन ऑर्डर के खरीदारों और विक्रेताओं के संग्रह के माध्यम से दिन के उद्घाटन मूल्य को निर्धारित करने के लिए एक उपयुक्त लेनदेन मूल्य खोजने के लिए होता है। और बंद होने पर, यह उस समय बाजार में खरीदने और बेचने की इच्छा को एकीकृत करके अंतिम व्यापारिक मूल्य निर्धारित करता है, जो स्टॉक के समापन मूल्य को निर्धारित करता है।

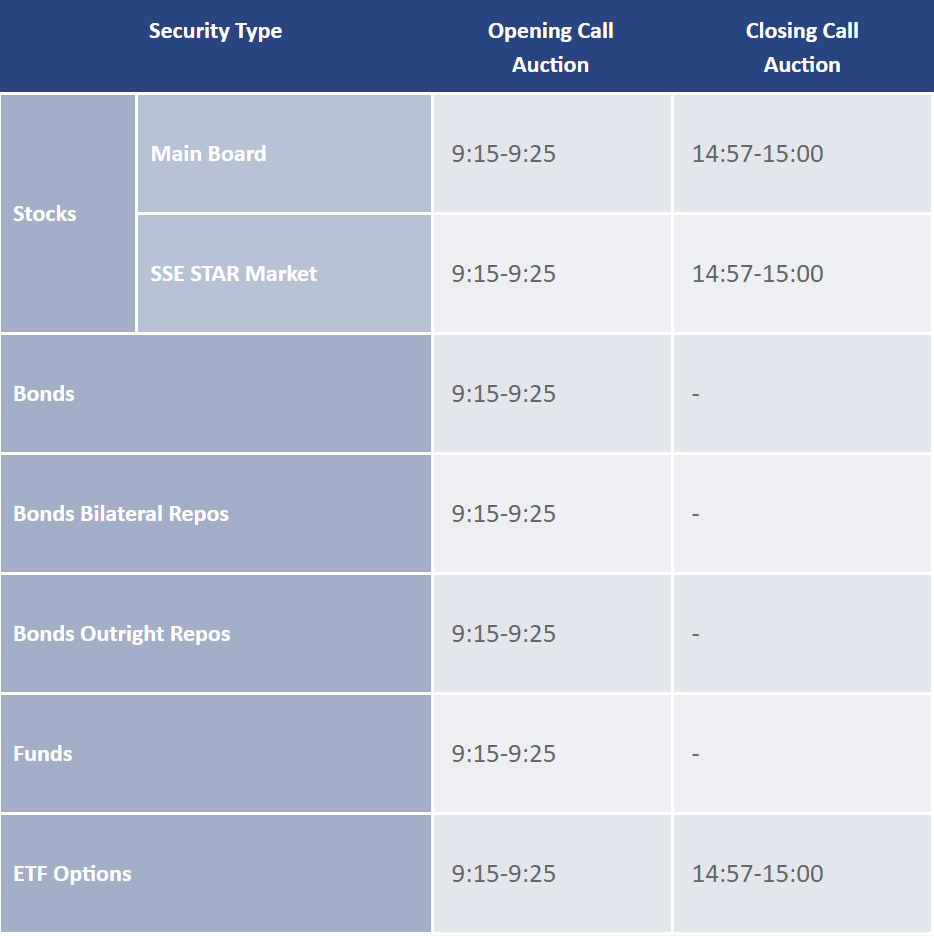

प्रारंभिक समग्र बोली स्टॉक बाजार में प्रत्येक कारोबारी दिन की सुबह का एक महत्वपूर्ण हिस्सा है, आमतौर पर सुबह 9:15 बजे से 9:25 बजे तक। इस समय के दौरान, खरीद और बिक्री दोनों पक्षों के बाजार प्रतिभागी सबसे अनुकूल मूल्य पर लेनदेन की प्रत्याशा में अपने खरीद और बिक्री के आदेश प्रस्तुत कर सकते हैं।

आम तौर पर, 9:15 से 9:20 तक की अवधि को मुफ़्त बोली अवधि के रूप में जाना जाता है, जिसके दौरान निवेशक बाज़ार की स्थितियों के आधार पर किसी भी समय खरीद और बिक्री के आदेश जमा करने या उन्हें रद्द करने के लिए स्वतंत्र होते हैं। 9:20 से 9:25 तक की अवधि के दौरान निवेशकों को खरीद और बिक्री के आदेश जमा करना जारी रखने की अनुमति है, लेकिन इस अवधि के दौरान उन्हें अपने आदेश रद्द करने की अनुमति नहीं है। इसका मतलब यह है कि एक बार आदेश जमा हो जाने के बाद, निवेशक इस अवधि के दौरान उन्हें वापस नहीं ले सकते।

और 9:25 बजे एक्सचेंज का ट्रेडिंग सिस्टम सभी वैध खरीद और बिक्री ऑर्डर को एकत्रित करता है और उनका मिलान करता है। बोली नियमों के आधार पर, सबसे अच्छी कीमत पर भरे जा सकने वाले ऑर्डर की मात्रा निर्धारित की जाती है, और इस कीमत का उपयोग दिन के लिए शुरुआती कीमत के रूप में किया जाता है। यह प्रक्रिया सुनिश्चित करती है कि शुरुआती कीमत उचित और कुशल है और बाजार के सामान्य संचालन की नींव रखती है।

समापन समेकित बोली आम तौर पर प्रत्येक कारोबारी दिन के अंतिम कुछ मिनटों में होती है, 14:57 से 15:00 तक। इसका मुख्य उद्देश्य सभी वैध आदेशों को एकत्रित करके और उनका मिलान करके दिन का समापन मूल्य निर्धारित करना है। इस समय के दौरान, निवेशक खरीद और बिक्री के आदेश प्रस्तुत कर सकते हैं, लेकिन एक बार प्रस्तुत करने के बाद, उन्हें रद्द नहीं किया जा सकता है।

14:57 से 15:0 तक निवेशकों को दिन के कारोबार में भाग लेने का अंतिम अवसर मिलता है। इस दौरान, निवेशक खरीद और बिक्री के ऑर्डर सबमिट कर सकते हैं, लेकिन उन्हें रद्द करने की अनुमति नहीं है। इसके बजाय, 15:00 बजे तक एक्सचेंज की ट्रेडिंग प्रणाली सभी वैध खरीद और बिक्री ऑर्डर को एकत्रित और मिलान करेगी। कॉल नीलामी के नियमों के आधार पर, सबसे अच्छी कीमत पर भरे जा सकने वाले ऑर्डर की मात्रा निर्धारित की जाती है, और इस कीमत का उपयोग दिन के समापन मूल्य के रूप में किया जाता है।

समापन मूल्य का निर्धारण आम तौर पर सबमिट किए गए सभी वैध ऑर्डर के आधार पर किया जाता है, खासकर पिछले कुछ मिनटों में सबमिट किए गए ऑर्डर के आधार पर। यह तंत्र निवेशकों को उचित निपटान मूल्य प्रदान करते हुए एक बड़े ऑर्डर द्वारा ट्रिगर किए गए नाटकीय मूल्य उतार-चढ़ाव से बचने में मदद करता है। इस प्रक्रिया में, बाजार में खरीदने और बेचने की इच्छा एक छोटी अवधि के भीतर केंद्रीकृत होती है, और परिणामी समापन मूल्य निवेशकों की एक विस्तृत श्रृंखला की व्यापारिक इच्छा और बाजार मूल्य के संतुलन को प्रभावी ढंग से दर्शा सकता है।

कॉल नीलामी तंत्र बाजार के खुलने और बंद होने पर बाजार में मूल्य निश्चितता और निष्पक्षता सुनिश्चित करता है। निवेशक इस अवधि के दौरान खरीद और बिक्री के आदेश प्रस्तुत कर सकते हैं, और इन आदेशों को अंततः उद्घाटन या समापन मूल्य बनाने के लिए एक विशिष्ट समय पर केंद्रीय रूप से एकत्रित किया जाता है। यह तंत्र प्रभावी रूप से निवेशकों की खरीद और बिक्री के लिए समग्र इच्छा को दर्शाता है, क्योंकि अंतिम लेनदेन मूल्य सभी वैध आदेशों के मूल्य संतुलन पर आधारित होता है। यह न केवल मूल्य अस्थिरता को कम करने में मदद करता है बल्कि बाजार पारदर्शिता और व्यापार निष्पक्षता को भी बढ़ाता है, यह सुनिश्चित करता है कि सभी प्रतिभागी समान बाजार वातावरण में समान व्यापारिक अवसरों का आनंद लें।

इसके अलावा, इस अवधि के दौरान बाजार में तरलता बढ़ाने में मदद मिलती है क्योंकि बड़ी संख्या में ऑर्डर केंद्रीय रूप से सबमिट किए जाते हैं। निवेशक इस अवधि के दौरान खरीद और बिक्री के ऑर्डर सबमिट करते हैं, जिन्हें केंद्रीय रूप से संसाधित और एकत्रित किया जाता है, जिससे बाजार के खुलने और बंद होने की कीमतों को स्पष्ट बनाने में मदद मिलती है। यह प्रक्रिया मूल्य अस्थिरता की संभावना को कम करती है क्योंकि बाजार निवेशकों के बहुमत की बाजार के खुलने और बंद होने पर व्यापार करने की इच्छा को अधिक प्रभावी ढंग से प्रतिबिंबित करने में सक्षम होता है, जिससे बाजार की स्थिरता और पूर्वानुमानशीलता बढ़ जाती है।

इसके अलावा, यह बाजार के खुलने और बंद होने पर किसी शेयर की कीमत निर्धारित करने से कहीं ज़्यादा काम करता है; यह बाजार सहभागियों को किसी शेयर की कीमत में होने वाले उतार-चढ़ाव के बारे में महत्वपूर्ण जानकारी प्रदान करता है, जो उनके लिए ट्रेडिंग निर्णय लेने के लिए एक संदर्भ के रूप में काम करता है। इस अवधि के दौरान प्रस्तुत किए गए खरीद और बिक्री के आदेशों के माध्यम से, निवेशक बाजार में आपूर्ति और मांग के संबंधों और मूल्य स्तरों का निरीक्षण कर सकते हैं, जिससे बाजार की समग्र भावना और अपेक्षाओं का आकलन किया जा सकता है। ऐसी जानकारी न केवल अल्पकालिक ट्रेडिंग रणनीतियों को तैयार करने में मदद करती है, बल्कि दीर्घकालिक निवेश निर्णयों के लिए सुराग भी प्रदान करती है।

कुल मिलाकर, शेयर बाजार में कॉल नीलामी तंत्र बहुत महत्वपूर्ण भूमिका निभाता है। खुली कीमत प्रतिस्पर्धा के माध्यम से, यह दैनिक व्यापार के लिए शुरुआती और अंतिम मूल्य निर्धारित करता है, बाजार की खुलेपन और पारदर्शिता और कीमतों की निष्पक्षता सुनिश्चित करता है, और बाजार में निवेशकों की अपेक्षाओं और व्यवहारों को भी दर्शाता है। यह बाजार संचालन में निवेशकों के लिए एक महत्वपूर्ण संदर्भ उपकरण भी बन गया है।

| प्रकार | असरः | व्याख्या |

| लाल स्तंभ | मजबूत खरीदारी | इससे मजबूत खरीदारी का संकेत मिलता है, जिससे संभवतः शेयर की कीमत बढ़ जाएगी। |

| हरा स्तंभ | मजबूत बिक्री | इससे मजबूत बिकवाली का संकेत मिलता है, जिससे संभवतः स्टॉक की कीमत में गिरावट आएगी। |

| उच्च लाल | खरीदारी में वृद्धि | ऊंची लाल पट्टी मजबूत खरीदारी का संकेत देती है, जिससे संभवतः कीमत बढ़ जाती है। |

| हाई ग्रीन | बिक्री में वृद्धि | ऊंची हरी पट्टी मजबूत बिकवाली का संकेत देती है, जिससे कीमत में गिरावट आने की संभावना होती है। |

कॉल नीलामी लेनदेन नियम

शेयर बाजार खुलने और बंद होने से पहले खरीद और बिक्री आदेशों के केंद्रीकृत एकत्रीकरण के माध्यम से शुरुआती और समापन मूल्य निर्धारित करने के तंत्र के रूप में, कॉल नीलामी आमतौर पर शेयर बाजार के आधिकारिक रूप से खुलने से कुछ समय पहले होती है, जो एक्सचेंज के नियमों पर निर्भर करता है। उदाहरण के लिए, चीन के ए-शेयर बाजार में, यह समय सुबह 9:15 बजे से 9:25 बजे तक है

कॉल नीलामी की अवधि के दौरान, निवेशक सीमा आदेश जमा करके बाजार में भाग लेते हैं। एक सीमा आदेश निवेशक द्वारा स्टॉक खरीदने या बेचने के लिए निर्दिष्ट मूल्य है और इसे केवल तभी भरा जाएगा जब बाजार मूल्य ऑर्डर मूल्य पर या उससे बेहतर हो। यह दृष्टिकोण निवेशकों को विशिष्ट मूल्य स्थितियों के तहत बोली लगाने में भाग लेने की अनुमति देता है, यह सुनिश्चित करते हुए कि वे जिस मूल्य की अपेक्षा करते हैं, उस पर व्यापार करने में सक्षम हैं।

और इस ट्रेडिंग प्रक्रिया के दौरान, बाजार खरीदार और विक्रेता द्वारा प्रस्तुत सीमा आदेश के अनुसार लेनदेन को एकत्रित करता है और बंद करता है। यह प्रक्रिया मूल्य-पहले और समय-पहले के सिद्धांतों का पालन करती है: उच्च बोली सीमा और कम पूछ सीमा वाले ऑर्डर पहले भरे जाते हैं, जबकि समान मूल्य वाले ऑर्डर प्राथमिकता के क्रम में संसाधित किए जाते हैं। ये नियम सीमित समय सीमा के भीतर स्टॉक के लिए एक समान शुरुआती या समापन मूल्य बनाकर निष्पक्ष व्यापार और बाजार दक्षता सुनिश्चित करते हैं।

इस अवधि के दौरान, मूल्य प्राथमिकता का सिद्धांत उच्च-मूल्य वाले खरीद आदेशों और कम-मूल्य वाले विक्रय आदेशों की प्राथमिकता तय करने में मार्गदर्शन करता है, जो बाजार मूल्य स्थिरता स्थापित करने में मदद करता है। एक्सचेंज आमतौर पर स्टॉक की कीमतों में स्टॉप और डिप्स सेट करते हैं, जो पिछले कारोबारी दिन के समापन मूल्य के आधार पर मूल्य सीमा होती है। अप-एंड-डाउन स्टॉप एक निश्चित सीमा के भीतर स्टॉक मूल्य में उतार-चढ़ाव को सीमित करते हैं, असामान्य रूप से बड़े मूल्य उतार-चढ़ाव को रोकते हैं और साथ ही निवेशकों के हितों की रक्षा करते हैं।

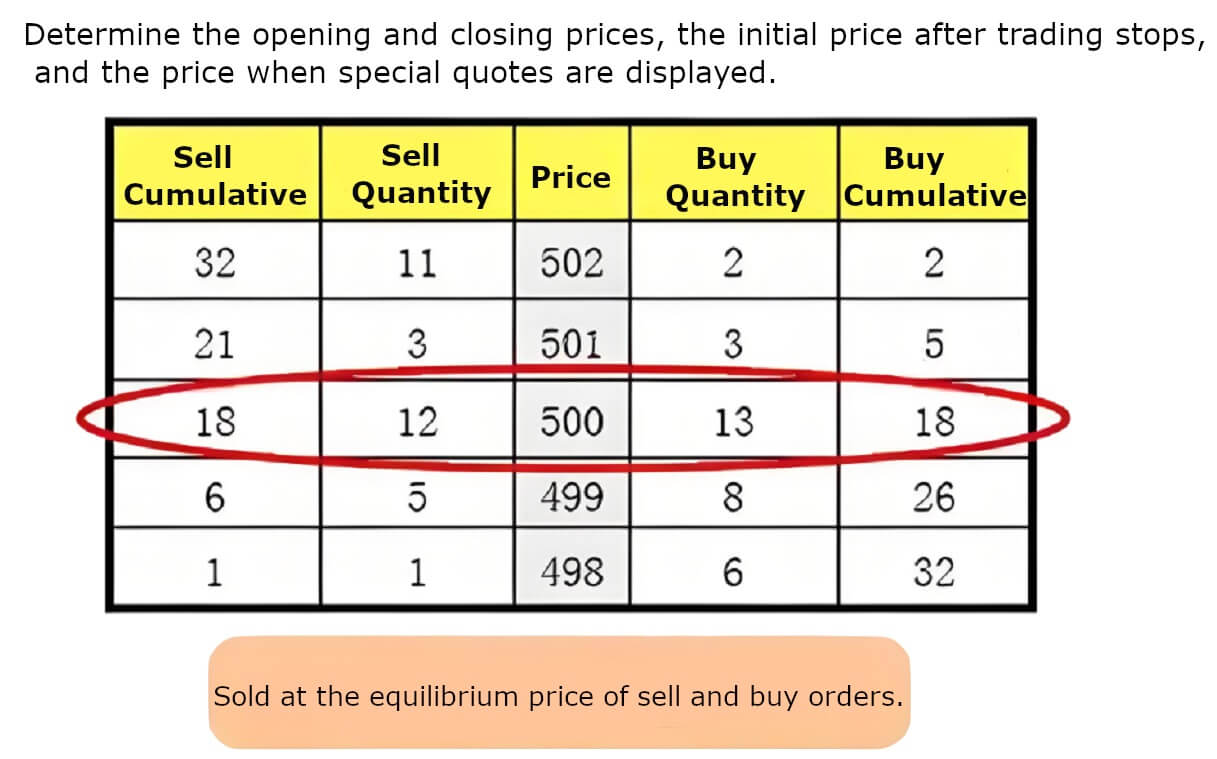

कॉल नीलामी के अंत में, सिस्टम बाजार में वैध कमीशन आदेशों के आधार पर सौदे को बंद कर देता है। यदि एक ही कीमत वाले कई ऑर्डर हैं, तो सिस्टम उन्हें उसी क्रम में बंद कर देगा जिस क्रम में उन्हें सबमिट किया गया था। अंततः, सिस्टम उस कीमत का चयन करेगा जो अंतिम उद्घाटन या समापन मूल्य के रूप में सबसे बड़ा टर्नओवर बनाता है, इस प्रकार यह सुनिश्चित करता है कि बाजार में व्यापार निष्पक्ष और कुशल वातावरण में हो।

साथ ही, यह बहुमत के नियम के सिद्धांत का भी पालन करता है, यानी, कई कीमतों के मामले में जो सबसे बड़ा कारोबार बना सकते हैं, यह उस कीमत को प्राथमिकता देगा जो अंतिम लेनदेन मूल्य के रूप में सौंपे गए आदेशों की सबसे बड़ी संख्या को पूरा कर सकता है, ताकि अधिकांश निवेशकों की इच्छाओं को प्रतिबिंबित किया जा सके। विशेष रूप से, जब बोली समाप्त होती है, तो सिस्टम लेनदेन के लिए मूल्य प्राथमिकता और समय प्राथमिकता के सिद्धांतों के अनुसार सभी प्रस्तुत खरीद और बिक्री आदेशों को सारांशित करेगा।

बहुमत नियम के सिद्धांत का अर्थ है कि यदि किसी निश्चित मूल्य सीमा में बड़ी संख्या में खरीद ऑर्डर और कम संख्या में बिक्री ऑर्डर हैं, या इसके विपरीत, सिस्टम इन ऑर्डर की संख्या के आधार पर अंतिम लेनदेन मूल्य निर्धारित करेगा। यह न केवल व्यापार में निष्पक्षता सुनिश्चित करता है बल्कि बाजार में कीमतों को निवेशकों की एक विस्तृत श्रृंखला की इच्छाओं को प्रतिबिंबित करने में सक्षम बनाता है, जिससे बाजार की पारदर्शिता और तरलता बढ़ती है।

इसके अलावा, कॉल नीलामी के दौरान, यदि एक ही अधिकतम कारोबार बनाने में सक्षम कई कीमतें हैं, तो पिछले कारोबारी दिन के समापन मूल्य के सबसे करीब की कीमत को आमतौर पर अंतिम उद्घाटन या समापन मूल्य के रूप में चुना जाता है। यह अभ्यास बाजार मूल्य निरंतरता को बनाए रखने में मदद करता है क्योंकि पिछले कारोबारी दिन के समापन मूल्य के करीब की कीमत को बाजार प्रतिभागियों के वर्तमान सर्वसम्मति मूल्य स्तर के रूप में देखा जा सकता है।

मान लीजिए कि पिछले कारोबारी दिन के लिए किसी शेयर का समापन मूल्य $10 था। कॉल नीलामी के दौरान, यदि ऐसी कई कीमतें हैं जो वॉल्यूम को अधिकतम करती हैं और खुले खरीद आदेशों और खुले बिक्री आदेशों के बीच का अंतर बराबर है, तो ट्रेडिंग सिस्टम पिछले कारोबारी दिन के समापन मूल्य के सबसे नज़दीकी मूल्य को अंतिम लेनदेन मूल्य के रूप में चुनेगा।

उदाहरण के लिए, मान लें कि बोली प्रक्रियाओं के संग्रह में, निम्नलिखित स्टॉक खरीद और बिक्री आदेश हैं: खरीद आदेश (मूल्य, मात्रा): 9.80 युआन, 1.000 शेयर; बिक्री आदेश (मूल्य, मात्रा): 10.20 युआन, 1.000 शेयर। निम्नलिखित मूल्य भी हैं: खरीद आदेश (मूल्य, मात्रा): $9.90. 500 शेयर; बिक्री आदेश (मूल्य, मात्रा): $10.10. 500 शेयर।

इस मामले में, $9.80 और $10.20 पर खरीद और बिक्री के आदेश समान मात्रा और समान अंतर के साथ भरे जाते हैं। ट्रेडिंग सिस्टम तब पिछले ट्रेडिंग दिन के समापन मूल्य ($10) के सबसे करीब की कीमत को अंतिम भरी गई कीमत के रूप में चुनता है। इस प्रकार, बाजार की निरंतरता और स्थिरता सुनिश्चित करने के लिए $10 या $10.10 को अंतिम लेनदेन मूल्य के रूप में चुना जा सकता है।

ये नियम बाजार में निष्पक्षता और कॉल नीलामी प्रक्रिया के दौरान कीमत की निश्चितता सुनिश्चित करते हैं, साथ ही निवेशकों को एक खुला और पारदर्शी व्यापारिक वातावरण भी प्रदान करते हैं। इस तंत्र के माध्यम से, बाजार सहभागी बाजार के खुलने और बंद होने से पहले वैध बाजार मूल्य निर्धारण जानकारी प्राप्त करने में सक्षम होते हैं, जो व्यापारिक निर्णयों के लिए एक महत्वपूर्ण आधार के रूप में कार्य करता है।

कॉल नीलामी के माध्यम से स्टॉक खरीदने और बेचने के लिए सुझाव

स्टॉक मार्केट में कॉल ऑक्शन एक बहुत ही महत्वपूर्ण ट्रेडिंग सेशन है, क्योंकि यह स्टॉक की शुरुआती कीमत निर्धारित करता है और ओपनिंग से पहले स्टॉक के प्रति बाजार की समग्र अपेक्षाओं और भावना को भी दर्शाता है। इस अवधि के दौरान, विशिष्ट नियमों और परिचालन विवरणों को समझने के अलावा, जैसे कि ऑर्डर की वैधता अवधि, मूल्य सीमा सीमा आदि, निवेशक अपनी ट्रेडिंग रणनीतियों को अनुकूलित करने और ट्रेडिंग की सफलता की संभावना को बढ़ाने के लिए कई तकनीकों का उपयोग भी कर सकते हैं।

सबसे पहले, शेयर बाजार में लाल और हरे रंग की पट्टियों का निरीक्षण करना तकनीकी विश्लेषण का एक सामान्य तरीका है। लाल पट्टी क्रय शक्ति का प्रतिनिधित्व करती है; पट्टी जितनी ऊंची होगी, मजबूत खरीद मांग का संकेत देती है; हरी पट्टी बिक्री शक्ति का प्रतिनिधित्व करती है; पट्टी जितनी ऊंची होगी, बिक्री दबाव में वृद्धि का संकेत देती है। लाल और हरे रंग की पट्टियों की लंबाई और रंग के शेड्स की तुलना करके, निवेशक बाजार में खरीद और बिक्री बलों के बीच अंतर का आकलन कर सकते हैं और यह तय करने में सहायता कर सकते हैं कि स्टॉक खरीदना है, बेचना है या रखना है।

कॉल नीलामी के दौरान, स्पष्ट मूल्य प्रवृत्तियों या विशिष्ट मूल्य क्षेत्रों में केंद्रित मात्रा का अवलोकन करना एक प्रभावी ट्रेडिंग रणनीति के रूप में इस्तेमाल किया जा सकता है। निवेशक इन प्रवृत्तियों का अनुसरण करने पर विचार कर सकते हैं, क्योंकि वे बाजार में खरीदने और बेचने की इच्छा की एक बड़ी मात्रा की केंद्रित अभिव्यक्ति को दर्शाते हैं। हालाँकि, सफलता की कुंजी ट्रेडिंग के नियमों का पालन करने में निहित है, जिसमें ट्रेडिंग की सफलता और लाभ की संभावना को अधिकतम करने के लिए समय पर प्रवेश और निकास रणनीतियाँ और प्रभावी जोखिम प्रबंधन शामिल हैं।

काउंटरट्रेंड ट्रेडिंग एक ऐसी रणनीति है जिसके तहत निवेशक मौजूदा प्रचलित प्रवृत्ति के विपरीत दिशा में व्यापार करना चुनते हैं जब बाजार में उलटफेर के स्पष्ट संकेत होते हैं। इस रणनीति के लिए सावधानी की आवश्यकता होती है ताकि यह सुनिश्चित किया जा सके कि तकनीकी या मौलिक विश्लेषण के माध्यम से उलटफेर के संकेत की पुष्टि की जाए और जोखिम को नियंत्रित करने के लिए उचित स्टॉप-लॉस स्तर निर्धारित किए जाएं। काउंटर-ट्रेंड संचालन के निष्पादन के लिए एक ट्रेडिंग योजना का सख्ती से पालन करना आवश्यक है, जिसमें स्पष्ट प्रवेश बिंदु और लक्ष्य लाभ बिंदु शामिल हैं, साथ ही ट्रेडिंग की सफलता और दीर्घकालिक लाभप्रदता में सुधार के लिए रणनीति का निरंतर सीखना और समायोजन करना भी शामिल है।

दूसरा, पूंजी के इरादे निर्धारित करने के लिए समय खंडों का उपयोग किया जा सकता है। स्टॉक ट्रेडिंग में 9:15 से 9:20 के बीच की अवधि को मार्केट ट्रायल या प्री-ओपनिंग अवधि के रूप में जाना जाता है। इस अवधि के दौरान, निवेशक बाजार की प्रतिक्रियाओं का परीक्षण करने और ट्रेडिंग रणनीतियों को समायोजित करने के लिए लंबित ऑर्डर देने और वापस लेने के लिए स्वतंत्र हैं।

ट्रायल ऑर्डर अस्थायी होते हैं और आमतौर पर तुरंत भरे नहीं जाते हैं, और निवेशक किसी भी समय बाजार में होने वाले बदलावों के अनुसार अपने ऑर्डर को समायोजित या रद्द कर सकते हैं। बाजार परीक्षण अवधि निवेशकों को बाजार की आपूर्ति, मांग और मूल्य आंदोलनों का आकलन करने का अवसर प्रदान करती है, जो उन्हें बाजार के आधिकारिक उद्घाटन से पहले तैयार होने में मदद करती है।

स्टॉक ट्रेडिंग में, 9:20 से 9:25 कॉल नीलामी का मुख्य चरण है। इस समय के दौरान, निवेशक एक कमीशन ऑर्डर जमा करते हैं जिसे अब वापस नहीं लिया जा सकता है; इसलिए, इसे वास्तविक चिप-ग्रैबिंग पल के रूप में जाना जाता है। इस चरण का ध्यान लंबित ऑर्डरों का निरीक्षण करना है, यानी, वह संख्या और मूल्य जिस पर निवेशक शेयर खरीदने या बेचने के लिए तैयार हैं। लंबित ऑर्डर बाजार की ताकत और निवेशकों के व्यापारिक इरादों को प्रकट करते हैं और अगले मूल्य आंदोलनों और बाजार की भावना की भविष्यवाणी करने में मदद करते हैं।

और जब स्टॉक ट्रेडिंग की 9:24 से 9:25 की अवधि की बात आती है, तो इसे चिप्स को हथियाने के लिए एक महत्वपूर्ण समय माना जाता है। इस समय के दौरान, निवेशक बाजार पर पूरा ध्यान देते हैं, और वास्तव में मजबूत स्टॉक इस मिनट के दौरान चिप हड़पने के संकेत दिखाते हैं। इसका मतलब यह है कि निवेशक उन शेयरों को खरीदने पर ध्यान केंद्रित कर सकते हैं जिनके बारे में उन्हें लगता है कि उनमें संभावित उछाल या लाभ के अवसरों का पीछा करने की क्षमता है। इस मिनट के दौरान गतिविधि अक्सर दिन के बाजार की कार्रवाई पर प्रभाव डालती है और इसे बाजार में एक महत्वपूर्ण रणनीतिक क्षण माना जाता है।

स्नैप सिग्नल शेयर बाजार में निवेशकों द्वारा इस्तेमाल किए जाने वाले महत्वपूर्ण संकेतक हैं, जो यह निर्धारित करते हैं कि कोई शेयर बड़ी मात्रा में पूंजी का ध्यान और भागीदारी आकर्षित कर रहा है या नहीं। आप बाजार के लेन-देन में सफेद बिंदुओं का घनत्व देख सकते हैं। ये सफेद बिंदु बड़े एकल लेन-देन को दर्शाते हैं, और यदि वे बार-बार दिखाई देते हैं, तो यह दर्शाता है कि शेयर अत्यधिक सक्रिय है और महत्वपूर्ण पूंजी ध्यान प्राप्त कर रहा है।

साथ ही, 9:20 से 9:25 तक के पाँच मिनट में वॉल्यूम में होने वाले बदलावों पर ध्यान देना भी ज़रूरी है। खास तौर पर अगर इस दौरान वॉल्यूम में काफ़ी वृद्धि होती है, खास तौर पर अगर सकारात्मक रेखा का वॉल्यूम नकारात्मक रेखा से काफ़ी ज़्यादा होता है और वॉल्यूम पिछले वाले की तुलना में कम से कम दो गुना बढ़ जाता है, तो इसे आमतौर पर इस बात का संकेत माना जाता है कि फंड सक्रिय रूप से चिप्स छीन रहे हैं।

इसके अलावा, निवेशक बाजार खुलने से पहले आखिरी मिनट में टर्नओवर की मात्रा और बड़े ऑर्डर की संख्या पर नज़र रखेंगे, यानी 9:24 से 9:25 के बीच। अगर इस अवधि के दौरान टर्नओवर की मात्रा धीरे-धीरे बढ़ती है और बड़े ऑर्डर मिलते हैं, तो यह इस बात का संकेत है कि फंड आखिरी समय में स्टॉक को सक्रिय रूप से हथिया रहे हैं।

कॉल नीलामी चरण के दौरान, निवेशकों को वॉल्यूम में वृद्धि और मूल्य में उतार-चढ़ाव पर भी ध्यान देने की आवश्यकता होती है, जिसे पेशेवर स्टॉक ट्रेडिंग सॉफ़्टवेयर या ऑनलाइन ट्रेडिंग प्लेटफ़ॉर्म के माध्यम से महसूस किया जा सकता है। बोली छीनना आमतौर पर वॉल्यूम में अचानक वृद्धि और तेजी से मूल्य में उतार-चढ़ाव की विशेषता है, जो बड़ी संख्या में निवेशकों का ध्यान आकर्षित करता है।

दूसरा, डिस्क खुलने के बाद, आप समय चार्ट को देखकर स्टॉक के हथियाने की पुष्टि कर सकते हैं। उदाहरण के लिए, जब सफ़ेद रेखा (आमतौर पर मूल्य रेखा) का समय चार्ट पीली रेखा (जैसे औसत रेखा या अन्य संदर्भ रेखा) के ऊपर स्थित होता है और पीली रेखा शून्य अक्ष (मूल्य अक्ष) के ऊपर स्थित होती है, तो यह संरचना दर्शाती है कि स्टॉक की कीमत इंट्राडे प्रदर्शन में मजबूत है और सक्रिय चिप ग्रैबिंग का संकेतक है।

वॉल्यूम में होने वाले बदलावों के पैटर्न पर ध्यान देना भी संभव है, खास तौर पर सकारात्मक वॉल्यूम और नकारात्मक वॉल्यूम पर। सकारात्मक वॉल्यूम आमतौर पर बाजार में एक मजबूत अपट्रेंड को इंगित करता है, जो स्टॉक की कीमत को ऊपर धकेलना जारी रख सकता है, और निवेशक इस समय खरीदने पर विचार कर सकते हैं। इसके विपरीत, एक नकारात्मक संकुचन कमजोर विक्रेताओं की ताकतों को इंगित करता है, जो यह संकेत दे सकता है कि लघु प्रवृत्ति समाप्त होने वाली है या एक लंबी प्रवृत्ति में बदल सकती है, इसलिए निवेशक प्रतीक्षा कर सकते हैं और देख सकते हैं या काउंटर-ट्रेंड खरीद के अवसरों की तलाश कर सकते हैं।

यह तकनीकी विश्लेषण विधि, जो कॉल नीलामी चरण और इंट्राडे टाइम चार्ट को जोड़ती है, निवेशकों को बाजार में हॉट स्टॉक और सौदेबाजी के अवसरों की पहचान करने और उन्हें समझने में मदद करती है। हालांकि, प्रभावी ट्रेडिंग निर्णय और जोखिम नियंत्रण सुनिश्चित करने के लिए निवेश निर्णयों में अभी भी बाजार जोखिम और व्यक्तिगत निवेश रणनीतियों को ध्यान में रखना आवश्यक है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

| विवरण | उद्देश्य |

| लाल और हरे रंग की पट्टियों और मूल्य चाल का विश्लेषण करें। | मूल्य में होने वाले उतार-चढ़ाव का पूर्वानुमान लगाएं और ट्रेडिंग रणनीति बनाएं। |

| खरीदने या बेचने के लिए मूल्य सीमा निर्धारित करें। | व्यापार को बढ़ावा देने के लिए लक्ष्य मूल्यों पर बोलियों में भाग लें। |

| 9:20 से 9:25 तक वॉल्यूम और कीमत देखें। | ट्रेडों को अनुकूलित करने के लिए हॉट स्टॉक और अवसरों को पहचानें। |

| तेजी और मंदी के वॉल्यूम परिवर्तनों का विश्लेषण करें। | पूर्वानुमानों में सुधार के लिए मजबूत और कमजोर स्टॉक की पहचान करें। |

| रिवर्सल सिग्नल पर स्टॉप लॉस निर्धारित करें। | जोखिम कम करें और दीर्घकालिक लाभ की संभावना बढ़ाएँ। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।