ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

एम0 प्रचलन में कुल नकदी को दर्शाता है, तरलता, दरों, मुद्रास्फीति और कीमतों को प्रभावित करता है, तथा व्यक्तिगत और निवेश निर्णयों को प्रभावित करता है।

क्या आपको हाल ही में ऐसा लग रहा है कि आपका बटुआ पहले की तुलना में थोड़ा ज़्यादा खाली हो गया है? चिंता न करें; हो सकता है कि इसका कारण सिर्फ़ खर्च करने की आपकी इच्छा ही न हो। वास्तव में, मुद्रा में होने वाले बदलाव भी चुपचाप आपके जीवन को प्रभावित कर रहे हों। पीपुल्स बैंक ऑफ़ चाइना द्वारा हर महीने जारी किए जाने वाले वित्तीय आंकड़ों में, मुद्रा आपूर्ति के आंकड़े प्रमुख संकेतक हैं जो फंड की तरलता को दर्शाते हैं। आज, हम M0 संकेतक की परिभाषा और प्रभाव के बारे में विस्तार से बताएंगे।

M0 क्या है?

M0 क्या है?

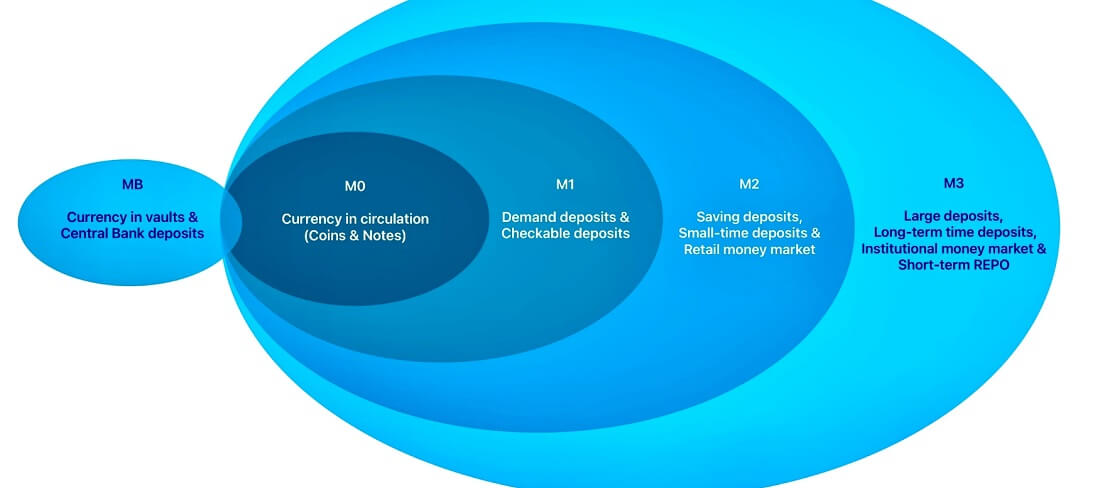

यह मुद्रा आपूर्ति का सबसे बुनियादी घटक है और इसे अक्सर "आधार मुद्रा" या "संकीर्ण मुद्रा" के रूप में संदर्भित किया जाता है। यह नोटों और सिक्कों सहित अर्थव्यवस्था में प्रसारित होने वाली नकदी की कुल राशि है, और इसमें वाणिज्यिक बैंकों द्वारा रखे गए भंडार या अन्य प्रकार की जमा राशि शामिल नहीं है। यह मुद्रा आपूर्ति का सबसे तरल और आसानी से व्यापार योग्य हिस्सा है और मुद्रा आपूर्ति का सबसे बुनियादी माप है।

इसमें दो मुख्य घटक होते हैं: जनता द्वारा रखे गए नोट और सिक्के, और केंद्रीय बैंक के पास जमा वाणिज्यिक बैंकों के भंडार। नोट और सिक्के वास्तव में बाजार में चल रही नकदी हैं, जबकि बैंक रिजर्व केंद्रीय बैंक के पास वाणिज्यिक बैंकों के खाते का शेष है, जिसे M0 की गणना में भी शामिल किया जाता है।

साथ में, ये घटक M0 बनाते हैं। मुद्रा आपूर्ति के सबसे बुनियादी स्तर के रूप में, यह अर्थव्यवस्था में नकदी प्रवाह और तरलता का प्रत्यक्ष प्रतिबिंब है। चूँकि मुद्रा के ये रूप तेज़ी से प्रसारित होते हैं और लेन-देन के लिए तुरंत उपलब्ध होते हैं, इसलिए वे अपनी सबसे अधिक तरल विशेषताएँ भी प्रदर्शित करते हैं, इस प्रकार दैनिक लेन-देन और आर्थिक गतिविधि पर सीधा प्रभाव पड़ता है।

ऐसा मुख्य रूप से इसलिए है क्योंकि M0 में वर्तमान में प्रचलन में मौजूद सभी नकदी शामिल है, जिसका उपयोग वस्तुओं या सेवाओं की खरीद के लिए तुरंत किया जा सकता है और इसमें तत्काल भुगतान क्षमता होती है। इसलिए, पैसे के सबसे बुनियादी और तरल रूप के रूप में, यह सीधे लेनदेन और भुगतान का समर्थन करने में सक्षम है, जिससे सुचारू आर्थिक गतिविधि सुनिश्चित होती है।

इसके अलावा, मुद्रा आपूर्ति के सबसे बुनियादी संकेतक के रूप में, यह पैसे के प्रवाह और अर्थव्यवस्था के स्वास्थ्य को समझने में महत्वपूर्ण महत्व रखता है। यह बाजार में नकदी की मात्रा के बारे में प्रत्यक्ष जानकारी प्रदान करता है, जिससे यह अर्थव्यवस्था की तरलता और समग्र स्थिरता को मापने में एक महत्वपूर्ण उपकरण बन जाता है। बाजार में प्रचलन में वास्तविक नकदी को सटीक रूप से दर्शाकर, यह आर्थिक गतिविधि की तरलता और स्थिरता का विश्लेषण करने में मदद करता है और मौद्रिक नीति निर्धारण और आर्थिक विश्लेषण के लिए एक महत्वपूर्ण आधार प्रदान करता है।

इसलिए नीति निर्माताओं द्वारा मुद्रास्फीति, ब्याज दरों और आर्थिक गतिविधि पर मौद्रिक नीति परिवर्तनों के संभावित प्रभाव का आकलन करने के लिए इसका उपयोग किया जाता है। M0 की निगरानी करके नीति निर्माता बाजार में नकदी प्रवाह और अर्थव्यवस्था की नकदी आवश्यकताओं के बारे में जानकारी प्राप्त करने में सक्षम होते हैं, इस प्रकार मौद्रिक नीति तैयार करने और समायोजित करने के लिए एक महत्वपूर्ण आधार प्रदान करते हैं। इस तरह, वे अर्थव्यवस्था की तरलता और स्थिरता की अधिक सटीक तस्वीर प्राप्त कर सकते हैं और इस प्रकार आर्थिक चुनौतियों का सामना करने के लिए मौद्रिक नीति को अनुकूलित कर सकते हैं।

इसके अलावा, यह मौद्रिक नीति का एक बुनियादी उपकरण है। केंद्रीय बैंक अर्थव्यवस्था में मुद्रा आपूर्ति को प्रभावित करने के लिए आधार मुद्रा को विनियमित करके अर्थव्यवस्था को नियंत्रित करते हैं। इसमें वृद्धि से सीधे बाजार में प्रचलन में नकदी की मात्रा में वृद्धि होगी, जबकि कमी से प्रचलन में नकदी की मात्रा कम हो जाएगी, जो बदले में आर्थिक गतिविधि और मुद्रास्फीति को प्रभावित करेगी।

केंद्रीय बैंक M0 को विनियमित करने के लिए मौद्रिक नीति उपकरण (जैसे खुले बाजार संचालन और पुनर्खरीद दर) का उपयोग कर सकते हैं। उदाहरण के लिए, केंद्रीय बैंक बाजार में आधार मुद्रा की मात्रा को बढ़ाने या घटाने के लिए सरकारी बॉन्ड खरीदने और बेचने जैसे खुले बाजार संचालन का उपयोग करते हैं। इस तरह के संचालन सीधे उस पर प्रभाव डालते हैं, जिससे अर्थव्यवस्था में तरलता और समग्र मुद्रा आपूर्ति को समायोजित किया जाता है।

इसे और M1 दोनों को संकीर्ण मुद्रा के रूप में संदर्भित किया जाता है, लेकिन वे दायरे में भिन्न होते हैं। M1 में M0 शामिल है। यानी, बाजार में चल रही नकदी (जैसे, बैंक नोट और सिक्के), साथ ही वाणिज्यिक बैंकों में मांग जमा। इसके विपरीत, M1 एक व्यापक संकेतक है क्योंकि यह न केवल नकदी बल्कि मांग जमा को भी कवर करता है, जिसे जल्दी से नकदी में परिवर्तित किया जा सकता है। यह M1 को मुद्रा आपूर्ति का अधिक व्यापक दृश्य प्रदान करने की अनुमति देता है, जो अर्थव्यवस्था में नकदी के अलावा धन के उपलब्ध रूपों के महत्व को दर्शाता है।

दूसरी ओर, M0 और M2 और भी अधिक भिन्न हैं, न केवल उनमें निहित धन के प्रकार और दायरे में। यह समझना महत्वपूर्ण है कि M2 में न केवल M1 (यानी, नकद और मांग जमा) शामिल हैं, बल्कि सावधि जमा और मुद्रा बाजार खाते भी शामिल हैं, जो अर्थव्यवस्था की व्यापक धन आपूर्ति और समग्र तरलता को दर्शाते हैं। हालाँकि, यह केले के लिए कम तरल है।

संक्षेप में, M0 अर्थव्यवस्था में आधार मुद्रा की मात्रा को दर्शाता है और मुद्रा आपूर्ति में सबसे छोटी कड़ी है। यह वास्तव में अर्थव्यवस्था में उपलब्ध नकदी की मात्रा का एक महत्वपूर्ण उपाय है और इसका उपयोग आमतौर पर आर्थिक गतिविधि, ब्याज दरों और मुद्रास्फीति को प्रभावित करने के लिए मौद्रिक नीति का विश्लेषण और निर्माण करने के लिए किया जाता है। साथ ही, यह बैंकिंग प्रणाली में उपलब्ध धन की मात्रा को सीधे प्रभावित करता है और केंद्रीय बैंकों के लिए मौद्रिक नीति को लागू करने का एक महत्वपूर्ण उपकरण है।

M0 में वृद्धि का क्या अर्थ है?

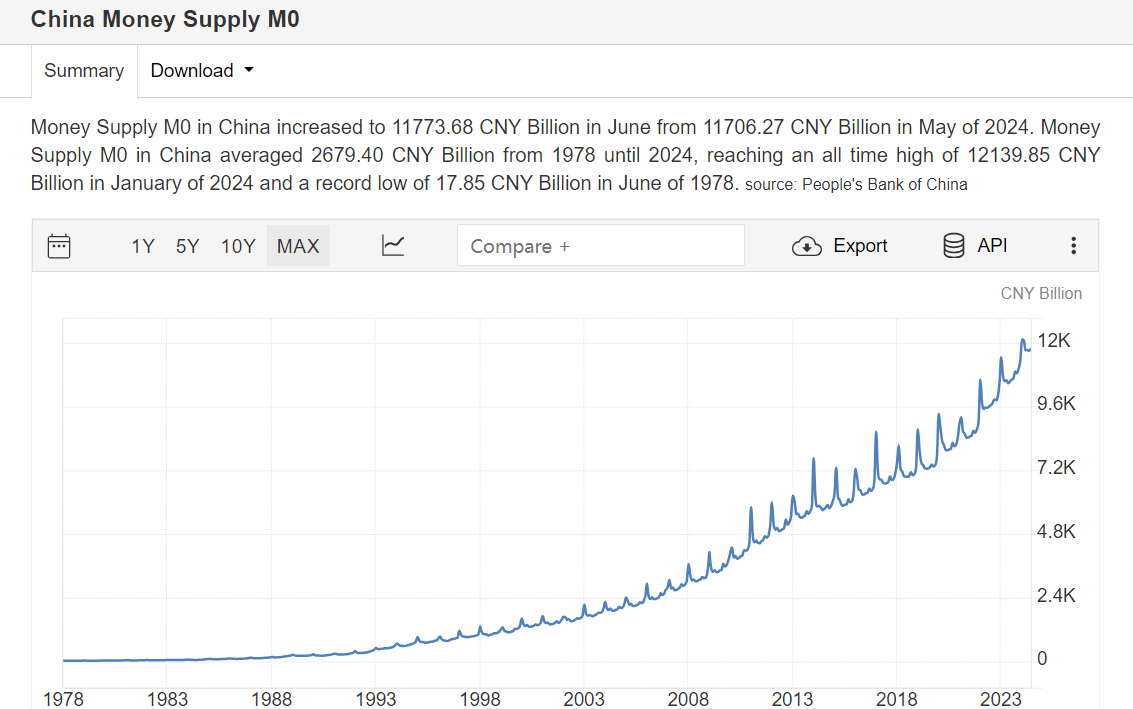

अप्रैल के अंत में वित्तीय आंकड़ों के अनुसार, चीन के प्रचलन में नकदी का M0 संतुलन साल-दर-साल 10.8 प्रतिशत बढ़कर 11.730 बिलियन युआन हो गया। इसके दो मुख्य कारण हैं: पहला, बैंकों में नकदी की कमी, जो आमतौर पर ग्राहकों द्वारा अधिक नकदी निकासी या कम जमा के कारण होती है; दूसरा, मुद्रा जारी करने में वृद्धि, जहां केंद्रीय बैंक नए पैसे छापकर बाजार में आपूर्ति का विस्तार करता है।

और M0 मनी में वृद्धि आम तौर पर नकदी की बाजार मांग में वृद्धि को दर्शाती है, जिसका अर्थ है कि लोग अधिक लेनदेन और खर्च कर रहे हैं। जैसे-जैसे नकदी अधिक तरल होती जाती है, बाजार की गतिविधि बढ़ती जाती है, और आर्थिक गतिविधि अधिक समृद्ध होने की संभावना होती है। यह वृद्धि आम तौर पर संकेत देती है कि उपभोक्ताओं और व्यवसायों का अर्थव्यवस्था पर सकारात्मक दृष्टिकोण है और वे खर्च बढ़ाने के लिए तैयार हैं, जो बदले में समग्र आर्थिक गतिशीलता को बढ़ाता है।

इसकी वृद्धि से आम तौर पर बाजार में तरलता में उल्लेखनीय वृद्धि होती है, जिसके परिणामस्वरूप बैंकिंग प्रणाली में उपलब्ध निधियों में उल्लेखनीय वृद्धि होती है। उच्च तरलता के साथ, बैंकों के पास उधार देने के लिए अधिक धन उपलब्ध होता है, जो आम तौर पर उधार लेने की लागत को कम करता है और इस प्रकार व्यवसायों और व्यक्तियों द्वारा निवेश और खर्च को प्रोत्साहित करता है।

खास तौर पर आर्थिक मंदी के दौरान, M0 में वृद्धि एक प्रभावी मौद्रिक नीति उपकरण है जो आर्थिक विकास को बढ़ावा देने में मदद कर सकता है। ब्याज दरों को कम करके और फंड की आपूर्ति बढ़ाकर, फर्म अपने व्यवसायों का विस्तार करने और नई परियोजनाओं में निवेश करने के लिए अधिक वित्तपोषण सहायता प्राप्त करने में सक्षम हैं, जबकि उपभोक्ताओं द्वारा कम उधार लागत के परिणामस्वरूप अधिक खर्च करने की संभावना है। ऐसे उपाय न केवल बाजार की जीवंतता को बहाल कर सकते हैं बल्कि समग्र रूप से अर्थव्यवस्था की वसूली और विकास को भी बढ़ावा दे सकते हैं, इस प्रकार आर्थिक विकास और नौकरी बाजार पर सकारात्मक प्रभाव पड़ता है।

इस बीच, बाजार में अधिक नकदी प्रवाह उपभोक्ताओं की क्रय शक्ति को बढ़ाता है और उपभोक्ता मांग को उत्तेजित करता है। और अधिक पूंजी के साथ, व्यवसाय निवेश और विस्तार कर सकते हैं, जिससे आर्थिक विकास को बढ़ावा मिलता है। इसके अलावा, बाजार में अधिक नकदी का मतलब है कि वाणिज्यिक बैंकों के पास भी उधार देने के लिए अधिक धन है, जो आर्थिक गतिविधि और वित्तीय बाजार गतिविधि को और बढ़ावा दे सकता है।

हालांकि, M0 में लंबे समय तक वृद्धि मुद्रास्फीति संबंधी दबाव भी ला सकती है। यदि बाजार में नकदी की आपूर्ति वस्तुओं और सेवाओं की आपूर्ति में वृद्धि के बिना बढ़ जाती है, तो इससे मूल्य स्तर में वृद्धि हो सकती है, अर्थात मुद्रास्फीति। मुद्रास्फीति पैसे की वास्तविक क्रय शक्ति को कम करती है, जिसका उपभोक्ताओं के जीवन यापन की लागत पर नकारात्मक प्रभाव पड़ सकता है, जिससे वस्तुएं और सेवाएं अधिक महंगी हो जाती हैं।

इसकी वृद्धि पर बाजार की प्रतिक्रिया अक्सर परिसंपत्ति की कीमतों की अस्थिरता में परिलक्षित होती है। बाजार में अधिक तरलता का प्रवाह आमतौर पर इक्विटी और रियल एस्टेट जैसी परिसंपत्तियों की कीमतों को बढ़ाता है, क्योंकि धन की उपलब्धता इन परिसंपत्तियों की मांग को बढ़ाती है। यह घटना विशेष रूप से आर्थिक सहजता के संदर्भ में स्पष्ट है, जहां परिसंपत्ति बाजारों में उछाल आर्थिक दृष्टिकोण के बारे में आशावादी बाजार अपेक्षाओं को दर्शा सकता है।

इसके अलावा, इसकी वृद्धि का मुद्रा विनिमय दरों पर भी असर पड़ सकता है। यदि आधार मुद्रा बहुत तेजी से बढ़ती है, तो इससे राष्ट्रीय मुद्रा का अवमूल्यन हो सकता है। ऐसा अवमूल्यन न केवल निर्यात को अधिक प्रतिस्पर्धी बनाकर अंतर्राष्ट्रीय व्यापार को प्रभावित करता है, बल्कि पूंजी प्रवाह की लागत को भी बदल सकता है और सीमा पार निवेश और वित्तीय लेनदेन के संतुलन को प्रभावित कर सकता है।

ऐसा कहा जाता है कि, M0 में वृद्धि आम तौर पर केंद्रीय बैंकों की मौद्रिक नीति संचालन को दर्शाती है जिसका उद्देश्य अर्थव्यवस्था में तरलता को समायोजित करना और आर्थिक विकास का समर्थन करना है। हालांकि, लंबे समय तक और अत्यधिक वृद्धि से मुद्रास्फीति और बाजार अस्थिरता का जोखिम भी हो सकता है। इसलिए, नीति निर्माताओं को आर्थिक स्थिरता और सतत विकास प्राप्त करने के लिए मुद्रा आपूर्ति में बदलावों को संतुलित करने की आवश्यकता है।

M0 डेटा में परिवर्तन का प्रभाव

इसमें होने वाले बदलावों का अर्थव्यवस्था पर दूरगामी प्रभाव पड़ता है, जिसमें तरलता और उधार से लेकर मुद्रास्फीति और बाजार की कीमतें शामिल हैं। इसलिए केंद्रीय बैंक आर्थिक स्थिरता बनाए रखने और विकास को बढ़ावा देने के उद्देश्य से मौद्रिक नीति तैयार करने और समायोजित करने के लिए M0 और अन्य मुद्रा आपूर्ति संकेतकों पर बारीकी से नज़र रखता है। नीति निर्माताओं को दीर्घकालिक, स्थिर आर्थिक विकास हासिल करने के लिए तरलता बढ़ाने और मुद्रास्फीति को नियंत्रित करने के बीच संतुलन बनाना चाहिए।

आम तौर पर, M0 में वृद्धि से बाजार में तरलता बढ़ती है, जिससे बैंकिंग प्रणाली अधिक ऋण और निवेश प्रदान करने में सक्षम होती है, जिससे ब्याज दरें कम होती हैं और व्यवसाय और उपभोक्ता अधिक उधार लेने और खर्च करने के लिए प्रोत्साहित होते हैं, जो बदले में आर्थिक विकास और समग्र आर्थिक गतिविधि को बढ़ावा देता है। दूसरी ओर, इसमें गिरावट से बाजार में तरलता कम हो जाती है, ब्याज दरें बढ़ जाती हैं और बैंकों की उधार देने की क्षमता सीमित हो जाती है, जिससे संभावित रूप से व्यवसाय निवेश और उपभोक्ता खर्च हतोत्साहित होता है, जिसका बदले में आर्थिक विकास पर नकारात्मक प्रभाव पड़ता है।

और इसमें लंबे समय तक या अत्यधिक वृद्धि से मुद्रास्फीति हो सकती है, क्योंकि आर्थिक विकास से अधिक धन वृद्धि कीमतों को बढ़ाती है और मुद्रा अवमूल्यन को जन्म दे सकती है, जिससे आयात और व्यापार प्रभावित होता है। इसके विपरीत, M0 में गिरावट से नकदी की कमी हो सकती है, जिससे कम फंडिंग और उच्च ब्याज दरें हो सकती हैं, जो उपभोग और निवेश को कम कर सकती हैं, जो संभवतः आर्थिक विकास के लिए हानिकारक है, और मुद्रा की कीमत में वृद्धि हो सकती है, जिससे निर्यात प्रतिस्पर्धा और अंतर्राष्ट्रीय व्यापार प्रभावित होता है।

साथ ही, इसके डेटा में होने वाले बदलावों को आमतौर पर केंद्रीय बैंक की मौद्रिक नीति के संकेत के रूप में देखा जाता है। इसमें वृद्धि अर्थव्यवस्था को प्रोत्साहित करने के लिए एक सहज नीति को इंगित करती है, जबकि कमी मुद्रास्फीति को रोकने के लिए एक सख्त नीति को इंगित करती है। ऐसे बदलाव बाजार की उम्मीदों और रणनीतियों को प्रभावित करते हैं, जो बदले में निवेश और उपभोक्ता विश्वास को प्रभावित करते हैं।

और केंद्रीय बैंकों के मौद्रिक नीति निर्णय और इन निर्णयों पर बाजार की प्रतिक्रिया दोनों ही निवेशकों की निवेश रणनीतियों के लिए महत्वपूर्ण हैं। इस प्रकार, निवेशक आमतौर पर अपनी निवेश रणनीतियों को समायोजित करने, बाजार के अवसरों की तलाश करने और संभावित जोखिमों के खिलाफ बचाव करने के लिए इन आंकड़ों में बदलावों पर बारीकी से ध्यान देते हैं।

जब M0 बहुत तेजी से बढ़ता है, तो यह मुद्रास्फीति की उम्मीदों को बढ़ा सकता है और पैसे की क्रय शक्ति को कम कर सकता है, जो बॉन्ड जैसे निश्चित आय वाले निवेशों के लिए बुरा है, लेकिन रियल एस्टेट और कीमती धातुओं जैसी वास्तविक संपत्तियों के लिए अच्छा है। इसके विपरीत, इसके गिरने से तरलता की कमी और उच्च ब्याज दरें हो सकती हैं, जो खपत और निवेश को कम कर सकती हैं, जिससे आर्थिक विकास पर नकारात्मक प्रभाव पड़ सकता है और मुद्रा की कीमत बढ़ सकती है, जिससे निर्यात प्रतिस्पर्धा और अंतर्राष्ट्रीय व्यापार प्रभावित हो सकता है। निवेशकों को रिटर्न पर मुद्रास्फीति के प्रभाव के बारे में सावधान रहना चाहिए और आर्थिक अस्थिरता से निपटने के लिए अपनी रणनीतियों को समायोजित करना चाहिए।

इसकी वृद्धि से इक्विटी, संपत्ति और अन्य परिसंपत्तियों की कीमतें भी बढ़ सकती हैं, क्योंकि बढ़ी हुई तरलता बाजार में अधिक पैसा लाती है। हालांकि, अत्यधिक वृद्धि से बाजार में अस्थिरता और मूल्य अस्थिरता हो सकती है। इसकी गिरावट से तरलता की कमी हो सकती है, जिससे ब्याज दरें बढ़ सकती हैं, खपत और निवेश कम हो सकता है और आर्थिक विकास पर नकारात्मक प्रभाव पड़ सकता है, जबकि संभावित रूप से परिसंपत्ति की कीमतों और मुद्रा की सराहना में गिरावट आ सकती है, जिससे निर्यात प्रतिस्पर्धा प्रभावित हो सकती है।

साथ ही, इसके बढ़ने से मुद्रा का अवमूल्यन हो सकता है, जिससे विनिमय दर प्रभावित हो सकती है, आयात की लागत बढ़ सकती है, अंतर्राष्ट्रीय व्यापार बाधित हो सकता है, और पूंजी प्रवाह के पैटर्न में बदलाव हो सकता है, जिससे अंतर्राष्ट्रीय निवेश पर रिटर्न कम हो सकता है। दूसरी ओर, इसके गिरने से मुद्रा की कीमत बढ़ सकती है, विनिमय दर में सुधार हो सकता है, आयात की लागत कम हो सकती है और अंतर्राष्ट्रीय पूंजी प्रवाह आकर्षित हो सकता है। हालांकि, एक सख्त मौद्रिक नीति आर्थिक गतिविधि को धीमा कर सकती है, परिसंपत्ति की कीमतों को कम कर सकती है और बाजार में तरलता को कम कर सकती है, जिससे फर्मों के लिए वित्त जुटाना मुश्किल हो सकता है और शेयर और संपत्ति बाजार प्रभावित हो सकते हैं।

आम लोगों के लिए, M0 के आंकड़े में बदलाव का भी उतना ही महत्वपूर्ण प्रभाव पड़ता है। यह सीधे तौर पर जीवन-यापन की लागत, बचत दरों और उधार लेने की लागत के साथ-साथ परिसंपत्ति मूल्य में उतार-चढ़ाव को प्रभावित करता है। कुल मिलाकर, तीन महीने के बाद इसका उतार-चढ़ाव आम लोगों के दैनिक जीवन और वित्त को कई तरह से प्रभावित करता है।

इसकी वृद्धि से मुद्रास्फीति बढ़ सकती है, वस्तुओं और सेवाओं की कीमतें बढ़ सकती हैं, और घरों के लिए जीवन-यापन की लागत बढ़ सकती है। भले ही वेतन में वृद्धि हो, लेकिन कीमतों में और वृद्धि होने पर वास्तविक क्रय शक्ति कम हो सकती है। यह रियल एस्टेट और घर की कीमतों की मांग को भी बढ़ा सकता है, जिससे घर के मालिकों को लाभ होगा लेकिन घर खरीदने वालों को उच्च लागत का सामना करना पड़ेगा। इस बीच, शेयर बाजार में भी तेजी आ सकती है, जिससे निवेश पर अधिक रिटर्न मिलेगा लेकिन संभावित रूप से बाजार में अस्थिरता पैदा हो सकती है।

एम0 में परिवर्तन अर्थव्यवस्था के लिए केंद्रीय बैंक की अपेक्षाओं को दर्शाता है, और इसकी वृद्धि आमतौर पर आर्थिक विकास को प्रोत्साहित करने, संभावित रूप से उपभोक्ता विश्वास को बढ़ाने और उपभोक्ता खर्च में वृद्धि को प्रेरित करने के उद्देश्य से होती है। यह अक्सर केंद्रीय बैंक की ब्याज दरों में कटौती के साथ होता है, जिससे बचत पर ब्याज दरें कम हो सकती हैं और इस प्रकार बचत रिटर्न कम हो सकता है।

हालांकि, कम ब्याज दरें उधार लेने की लागत को भी कम करती हैं, जिससे घर और कार ऋण सस्ते हो जाते हैं और उधारकर्ताओं के लिए अधिक फायदेमंद होते हैं। हालांकि, यह ध्यान रखना महत्वपूर्ण है कि बढ़ी हुई M0 मुद्रा मूल्यह्रास को जन्म दे सकती है, जिससे विनिमय दर प्रभावित हो सकती है, अंतर्राष्ट्रीय यात्रा और विदेशी मुद्रा लेनदेन विनिमय दर जोखिम के संपर्क में आ सकते हैं, और विदेशी वस्तुओं और सेवाओं की लागत बढ़ सकती है।

संक्षेप में, M0 में परिवर्तन अर्थव्यवस्था और व्यक्तियों के जीवन को गहराई से प्रभावित करते हैं। यह न केवल मुद्रा आपूर्ति में परिवर्तन को दर्शाता है बल्कि अर्थव्यवस्था के स्वास्थ्य और मौद्रिक नीति की दिशा को भी प्रकट करता है। इसके डेटा में परिवर्तन को देखकर, अर्थशास्त्री और नीति निर्माता बाजार की तरलता, मुद्रास्फीति, मुद्रा अवमूल्यन और आर्थिक विकास के बारे में महत्वपूर्ण जानकारी प्राप्त करने में सक्षम होते हैं और इस प्रकार समग्र आर्थिक स्थिरता और विकास को प्रभावित करने के लिए नीति और निवेश रणनीतियों को समायोजित करते हैं।

| विवरण। | प्रभाव |

| एम0 नकदी, सिक्के और बैंक रिजर्व का प्रचलन कर रहा है। | नकदी प्रवाह का सबसे अधिक तरल और प्रत्यक्ष प्रतिबिंब। |

| घटक: सार्वजनिक नकदी और बैंक रिजर्व | दैनिक लेनदेन और आर्थिक गतिविधि का समर्थन करता है। |

| तात्कालिकता और उच्च तरलता की विशेषता | उपभोग, निवेश और विकास पर प्रभाव पड़ता है। |

| वृद्धि से अर्थव्यवस्था को बढ़ावा मिलता है, कमी से अर्थव्यवस्था में मंदी आती है। | ब्याज दरों, मुद्रास्फीति और आर्थिक गतिविधि को समायोजित करता है। |

| M1 और M2 में अधिक प्रकार के पैसे होते हैं। | लागत, बचत, उधार और परिसंपत्तियों को प्रभावित करता है। |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29