EBCについて

公開日: 2024-08-09

更新日: 2024-09-26

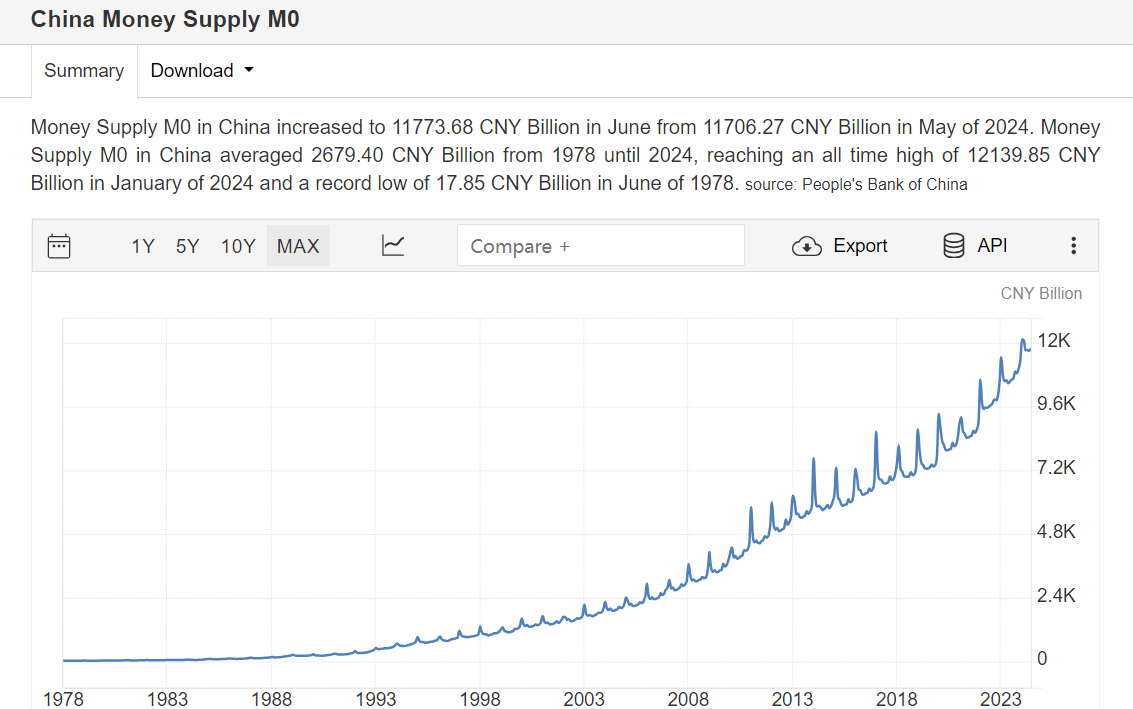

最近、財布の中身が以前より少し減ったように感じませんか?心配しないでください。原因はお金を使いたいという欲求だけではないかもしれません。実は、通貨の変化もあなたの生活に静かに影響を及ぼしているかもしれません。中国人民銀行が毎月発表する金融データの中で、マネーサプライの数字は資金の流動性を反映する重要な指標です。今日は、M0指標の定義と影響について詳しく説明します。

M0とは何ですか?

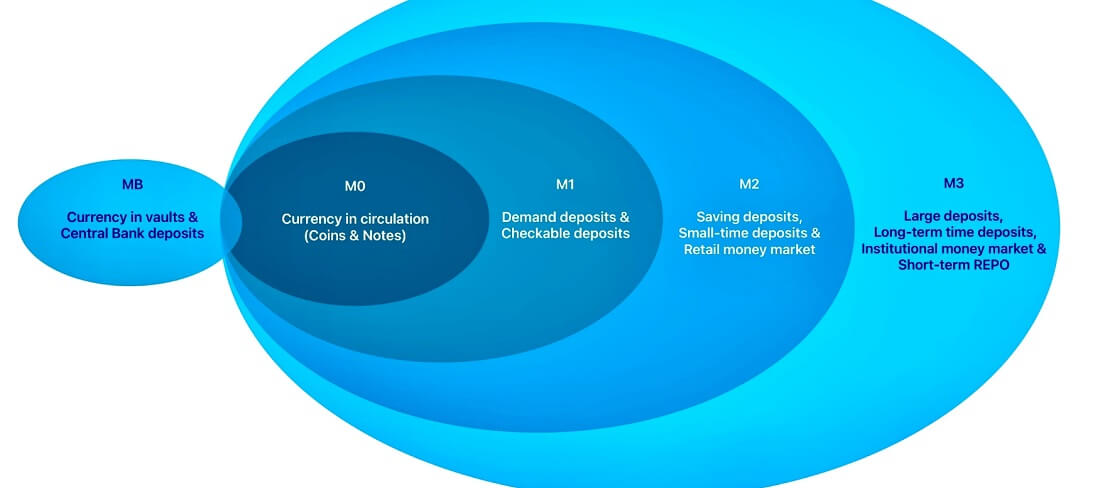

これはマネーサプライの最も基本的な構成要素であり、「ベースマネー」(base money)または「ナローマネー」(narrow money)と呼ばれることがよくあります。これは紙幣や硬貨を含む経済で流通している現金の合計額であり、商業銀行が保有する準備金やその他の形態の預金は含まれません。これはマネーサプライの中で最も流動性が高く、容易に取引できる部分であり、マネーサプライの最も基本的な尺度です。

これは、一般の人が保有する紙幣と硬貨、および中央銀行に預けられている商業銀行の準備金という 2 つの主要な要素で構成されています。紙幣と硬貨は実際に市場に流通している現金であり、銀行準備金は商業銀行の中央銀行の口座残高であり、これも M0 の計算に含まれます。

これらの要素が合わせて M0 を構成します。これはマネーサプライの最も基本的なレベルであり、経済におけるキャッシュフローと流動性を直接反映しています。このようなお金は流通が速く、すぐに取引に利用できるため、最も流動性の高い特性を示し、日常の取引や経済活動に直接影響を及ぼします。

これは主に、M0には現在流通しているすべての現金が含まれており、商品やサービスの購入にすぐに使用でき、即時の支払い能力があるためです。したがって、最も基本的で流動的な通貨として、取引と支払いを直接サポートし、円滑な経済活動を確保できます。

さらに、マネーサプライの最も基本的な指標として、マネーフローと経済の健全性を理解する上で極めて重要です。市場における現金の量に関する直接的な情報を提供するため、流動性と経済全体の安定性を測定するための重要なツールとなります。市場に流通している実際の現金を正確に反映することで、経済活動の流動性と安定性を分析するのに役立ち、金融政策の策定と経済分析の重要な基礎を提供します。

したがって、政策立案者は、金融政策の変更がインフレ、金利、経済活動に及ぼす潜在的な影響を評価するために M0 を使用します。政策立案者は M0 をモニタリングすることで、市場のキャッシュ フローと経済の現金要件に関する洞察を得ることができ、金融政策の策定と調整の重要な基礎を得ることができます。このようにして、経済の流動性と安定性をより正確に把握し、経済の課題に対応するために金融政策を最適化できます。

さらに、これは金融政策の基本的な手段です。中央銀行は、経済における通貨供給に影響を与えるためにベースマネーを規制することで経済を規制します。ベースマネーが増加すると、市場で流通する現金の量が直接増加し、減少すると流通する現金の量が減少し、経済活動とインフレに影響を与えます。

中央銀行は、金融政策ツール(公開市場操作や再割引率など)を使用して M0 を規制することができます。たとえば、中央銀行は、国債の売買などの公開市場操作を使用して、市場のベースマネーの量を増減させます。このような操作はベースマネーに直接影響を与え、それによって経済の流動性と全体的なマネーサプライを調整します。

M1とM0はどちらも狭義の貨幣と呼ばれますが、その範囲は異なります。M1には、M0、つまり市場で流通している現金(紙幣や硬貨など)と商業銀行の当座預金が含まれます。つまり、M1は現金だけでなく、すぐに現金に交換できる当座預金もカバーしているため、より広範な指標です。これにより、M1はマネーサプライのより包括的な見方を提供し、経済における現金以外の利用可能な形態の貨幣の重要性を示します。

一方、M0 と M2 は、含まれるお金の種類と範囲だけでなく、さらに異なります。M2 には、M1 (現金と当座預金) だけでなく、定期預金やマネー マーケット アカウントも含まれており、より広範なマネー サプライと経済全体の流動性を反映していることを認識することが重要です。ただし、バナナの流動性は低くなります。

要約すると、M0 は経済における基礎通貨の量を反映し、マネーサプライの最小のリンクです。これは、経済で実際に利用可能な現金の量を示す重要な指標であり、経済活動、金利、インフレに影響を与える金融政策の分析と策定によく使用されます。同時に、銀行システムで利用可能なお金の量に直接影響し、中央銀行が金融政策を実施するための重要なツールです。

M0の増加は何を意味しますか?

2024年4月末の金融統計によると、中国の流通現金残高は前年比10.8%増の117億3000万元となった。その主な理由は2つある。第一に、銀行の手持ち現金が減少したことで、これは通常、顧客による現金引出しの増加や預金の減少による。第二に、通貨発行の増加で、中央銀行が新しい紙幣を印刷して市場での供給を拡大していることである。

また、M0 マネーの増加は、通常、現金に対する市場の需要の増加を反映しており、これは人々がより多くの取引や支出を行っていることを意味します。現金の流動性が高まると、市場活動が増加し、経済活動がより活発になる可能性があります。この増加は通常、消費者と企業が経済に対して前向きな見通しを持ち、支出を増やす用意があることを示しており、それがひいては経済全体の活力を促進します。

金利が上昇すると、通常、市場の流動性が大幅に高まり、銀行システムで利用可能な資金が大幅に増加します。流動性が高まると、銀行はより多くの資金を貸し出すことができ、通常は借入コストが下がり、企業や個人の投資や支出が刺激されます。

特に景気後退期には、M0の増加は経済成長を後押しする効果的な金融政策手段となる。金利を下げて資金供給を増やすことで、企業は事業拡大や新規プロジェクトへの投資のための資金援助を多く得ることができ、消費者は借入コストの低下により支出を増やす可能性が高くなる。こうした措置は市場の活力を回復させるだけでなく、経済全体の回復と発展を促進し、経済成長と雇用市場にプラスの影響を与えることができる。

一方、市場に流入する現金が増えると、消費者の購買力が高まり、消費者の需要が刺激されます。また、資本が増えると、企業は投資や拡大が可能になり、経済成長が促進されます。さらに、市場に流入する現金が増えると、商業銀行の貸出資金も増えるため、経済活動や金融市場の活動がさらに活発化する可能性があります。

しかし、M0 の長期的な増加はインフレ圧力をもたらす可能性もあります。市場における現金供給が増加しても、商品やサービスの供給がそれに応じて増加しない場合は、物価水準の上昇、つまりインフレにつながる可能性があります。インフレはお金の実質購買力を低下させ、消費者の生活費に悪影響を及ぼし、商品やサービスの価格を高くする可能性があります。

金利上昇に対する市場の反応は、資産価格の変動に反映されることが多い。市場に流入する流動性が増えると、資金の入手可能性によってこれらの資産の需要が高まり、株式や不動産などの資産価格が上昇することが多い。この現象は、経済緩和の状況で特に顕著であり、資産市場の活況は経済見通しに関する市場の楽観的な期待を反映している可能性がある。

さらに、ベースマネーの増加は為替レートに影響を及ぼす可能性があります。ベースマネーが急速に増加した場合、国の通貨の下落につながる可能性があります。このような通貨の下落は、輸出の競争力を高めることで国際貿易に影響を与えるだけでなく、資本フローのコストを変え、国境を越えた投資と金融取引のバランスにも影響を与える可能性があります。

とはいえ、M0の増加は通常、経済の流動性を調整し、経済成長を支援することを目的とした中央銀行の金融政策操作を反映しています。しかし、長期にわたる過度の増加は、インフレや市場の不安定化のリスクを伴う可能性もあります。したがって、政策担当者は、経済の安定と持続可能な成長を実現するために、マネーサプライの変化のバランスを取る必要があります。

M0データの変更の影響

マネーサプライの変化は、流動性や借入からインフレや市場価格まで、経済に広範囲に影響を及ぼします。そのため、中央銀行は、経済の安定を維持し成長を促進することを目的とした金融政策を策定し調整するために、M0 やその他のマネーサプライ指標を注意深く監視しています。政策立案者は、長期にわたる安定した経済成長を実現するために、流動性の増加とインフレの抑制のバランスを取る必要があります。

一般的に、M0 が増加すると市場の流動性が高まり、銀行システムがより多くの融資や投資を提供できるようになり、金利が下がり、企業や消費者がより多くの借り入れや支出をするよう促され、その結果、経済成長と全体的な経済活動が刺激されます。一方、M0 が減少すると、市場の流動性が低下し、金利が上昇し、銀行の融資能力が制限されるため、企業の投資や消費者の支出が抑制される可能性があり、その結果、経済成長に悪影響を及ぼします。

また、マネーサプライが長期にわたって増加したり、過剰に増加したりすると、インフレにつながる可能性があります。マネーサプライが経済成長を上回ると、物価が上昇し、通貨の下落につながり、輸入や貿易に影響を及ぼす可能性があるからです。逆に、マネーサプライが減少すると、流動性危機が引き起こされ、資金が減り、金利が上昇し、消費や投資が抑制され、経済成長に悪影響を与える可能性があります。また、通貨高につながり、輸出競争力や国際貿易に影響を及ぼす可能性があります。

同時に、データの変化は通常、中央銀行の金融政策を示すものとして見なされます。データの増加は経済を刺激するための緩和政策を示し、減少はインフレを抑制するための引き締め政策を示します。このような変化は市場の期待と戦略に影響を与え、それが投資と消費者信頼感に影響を与えます。

中央銀行の金融政策決定と、その決定に対する市場の反応は、投資家の投資戦略にとって非常に重要です。そのため、投資家は通常、投資戦略を調整し、市場機会を探し、潜在的なリスクをヘッジするために、これらのデータの変化に細心の注意を払います。

M0 が急激に増加すると、インフレ期待が引き起こされ、お金の購買力が低下する可能性があります。これは、債券などの固定利付投資には悪影響ですが、不動産や貴金属などの実物資産には好影響です。逆に、M0 が減少すると、流動性逼迫と金利上昇につながる可能性があり、消費と投資が抑制され、経済成長に悪影響を及ぼし、通貨が上昇して輸出競争力と国際貿易に影響を及ぼす可能性があります。投資家は、インフレがリターンに与える影響を念頭に置き、経済の不安定性に対処するために戦略を調整する必要があります。

金利が上昇すると、流動性が高まることで市場に流入する資金が増えるため、株式、不動産、その他の資産の価格も上昇する可能性があります。ただし、金利が過度に上昇すると、市場の不安定化や価格の変動につながる可能性があります。金利が下がれば、流動性危機が引き起こされ、金利が上昇し、消費と投資が抑制され、経済成長に悪影響が及ぶ可能性があります。また、資産価格の下落や通貨高につながる可能性があり、輸出競争力に影響を及ぼします。

同時に、金利の上昇は通貨の下落につながり、為替レートに影響を及ぼし、輸入コストを上昇させ、国際貿易を混乱させ、資本フローのパターンを変え、国際投資の収益を減少させる可能性があります。一方、金利の下落は通貨の価値を高め、為替レートを改善し、輸入コストを下げ、国際資本の流入を引き付ける可能性があります。しかし、金融引き締め政策は経済活動を鈍らせ、資産価格を押し下げ、市場の流動性を減らし、企業の資金調達を困難にし、株式市場や不動産市場に影響を及ぼす可能性があります。

一般の人々にとって、M0の数値の変化は同様に大きな影響を及ぼします。それは生活費、貯蓄率、借入コスト、資産価格の変動に直接影響を及ぼします。全体として、3か月後のその変動は、さまざまな形で一般の人々の日常生活と財政に影響を与えます。

金利の上昇はインフレを引き起こし、商品やサービスの価格を押し上げ、世帯の生活費を上昇させる可能性がある。賃金が上昇しても、価格がさらに上昇すると実質購買力が低下する可能性がある。また、不動産や住宅価格の需要を押し上げる可能性があり、住宅所有者には利益をもたらすが、住宅購入者にはより高いコストがかかる可能性がある。一方、株式市場も上昇し、投資収益率が高まる可能性があるが、市場のボラティリティを引き起こす可能性がある。

M0 の変化は中央銀行の経済に対する期待を反映しており、その増加は通常、経済成長を刺激し、消費者の信頼を高め、消費者支出の増加を促すことを目的としています。中央銀行の金利引き下げが伴うことが多く、貯蓄金利の低下につながり、貯蓄収益が減少する可能性があります。

しかし、金利が下がると借入コストも下がり、住宅ローンや自動車ローンのコストが安くなり、借り手にとって有利になります。ただし、M0 が増加すると通貨の下落につながり、為替レートに影響を及ぼし、海外旅行や外国為替取引が為替レートリスクにさらされ、外国の商品やサービスのコストが上昇する可能性があることに注意することが重要です。

つまり、M0 の変化は経済と個人の生活に深く影響します。M0 はマネーサプライの変化を反映するだけでなく、経済の健全性と金融政策の方向性も明らかにします。データの変化を観察することで、経済学者や政策立案者は市場の流動性、インフレ、通貨の下落、経済成長に関する重要な情報を入手し、政策や投資戦略を調整して経済全体の安定と発展に影響を与えることができます。

| 定義 | 影響 |

| M0 は現金、硬貨、銀行準備金の流通量 | 最も流動的で直接的なキャッシュフローを反映する |

| 構成要素: 公的現金および銀行準備金 | 日常の取引や経済活動をサポートする |

| 即時性と高い流動性が特徴 | 消費、投資、成長に影響を与える |

| 増加は経済を後押しし、減少は経済を落ち込ませる | 金利、インフレ、経済活動を調整する |

| M1 と M2 にはさらに多くの種類のお金が含まれている | コスト、貯蓄、借入、資産に影響する |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。