¿Siente últimamente que su cartera parece un poco más desinflada que antes? No se preocupe; puede que la culpa no sea sólo de sus ganas de gastar. De hecho, los cambios en la moneda también pueden estar afectando silenciosamente a su vida. Entre los datos financieros que publica cada mes el Banco Popular de China, las cifras de la masa monetaria son indicadores clave que reflejan la liquidez de los fondos. Hoy le explicaremos en detalle la definición y el impacto del indicador M0.

¿Qué es el indicador M0?

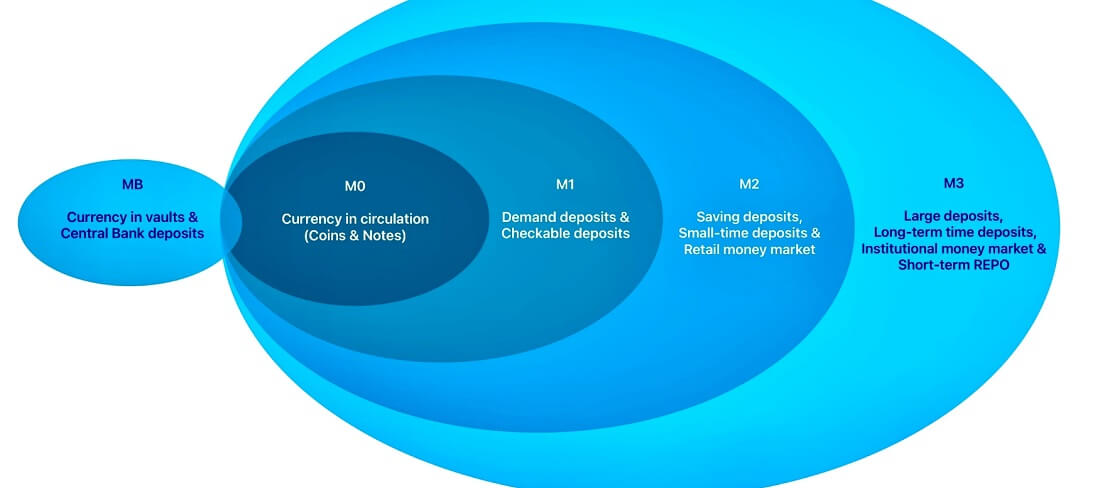

«Es el componente más básico de la oferta monetaria y suele denominarse «»dinero base«» o «»dinero estrecho«». Es la cantidad total de efectivo que circula en la economía, incluidos billetes y monedas, y no incluye las reservas ni otras formas de depósitos en manos de los bancos comerciales. Es la parte más líquida y fácilmente negociable de la oferta monetaria y la medida más básica de la oferta monetaria.»

Consta de dos componentes principales: los billetes y monedas en poder del público y las reservas de los bancos comerciales en depósito en el banco central. Los billetes y monedas son el efectivo que circula realmente en el mercado, mientras que las reservas bancarias son los saldos en cuenta de los bancos comerciales en el banco central, que también se incluyen en el cálculo del indicador M0.

Juntos, estos componentes conforman el indicador M0. Como nivel más básico de la oferta monetaria, es un reflejo directo del flujo de efectivo y de la liquidez en la economía. Dado que estas formas de dinero circulan rápidamente y están disponibles de inmediato para las transacciones, también muestran sus características más líquidas, por lo que tienen un impacto directo en las transacciones diarias y en la actividad económica.

Esto se debe principalmente a que el indicador M0 contiene todo el efectivo actualmente en circulación, que puede utilizarse inmediatamente para la compra de bienes o servicios y tiene capacidad de pago inmediata. Por lo tanto, como forma más básica y líquida de dinero, es capaz de respaldar directamente las transacciones y los pagos, garantizando una actividad económica fluida.

Además, como indicador más fundamental de la oferta monetaria, es de vital importancia para entender el flujo de dinero y la salud de la economía. Proporciona información directa sobre la cantidad de efectivo en el mercado, lo que lo convierte en una herramienta clave para medir la liquidez y la estabilidad general de la economía. Al reflejar con precisión el efectivo real en circulación en el mercado, ayuda a analizar la liquidez y la estabilidad de la actividad económica y proporciona una base importante para la elaboración de la política monetaria y el análisis económico.

Por lo tanto, los responsables políticos lo utilizan para evaluar el impacto potencial de los cambios en la política monetaria sobre la inflación, los tipos de interés y la actividad económica. Mediante el seguimiento del indicador M0. los responsables políticos pueden obtener información sobre los flujos de efectivo en el mercado y las necesidades de efectivo de la economía, proporcionando así una base importante para formular y ajustar la política monetaria. De este modo, pueden hacerse una idea más precisa de la liquidez y la estabilidad de la economía y optimizar así la política monetaria para hacer frente a los retos económicos.

Además, es una herramienta fundamental de la política monetaria. Los bancos centrales regulan la economía mediante la regulación de la base monetaria para influir en la oferta monetaria de la economía. Un aumento de la misma incrementará directamente la cantidad de efectivo en circulación en el mercado, mientras que una disminución reducirá la cantidad de efectivo en circulación, lo que a su vez afectará a la actividad económica y a la inflación.

Los bancos centrales pueden utilizar herramientas de política monetaria (como las operaciones de mercado abierto y el tipo de redescuento) para regular el indicador M0. Por ejemplo, los bancos centrales utilizan las operaciones de mercado abierto, como la compra y venta de bonos del Estado, para aumentar o disminuir la cantidad de dinero base en el mercado. Dichas operaciones le afectan directamente, ajustando así la liquidez y la oferta monetaria global de la economía.

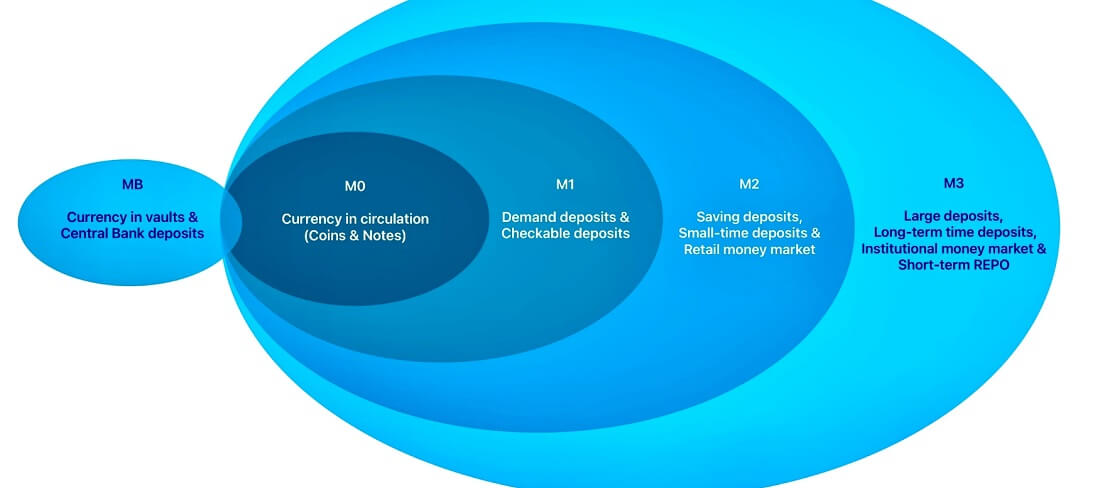

Tanto éste como el indicador M1 se denominan dinero estrecho, pero difieren en su alcance. El indicador M1 incluye el indicador M0. es decir, el efectivo que circula en el mercado (por ejemplo, billetes y monedas), así como los depósitos a la vista en bancos comerciales. En cambio, M1 es un indicador más amplio porque abarca no sólo el efectivo sino también los depósitos a la vista, que pueden convertirse rápidamente en efectivo. Esto permite que M1 ofrezca una visión más completa de la oferta monetaria, mostrando la importancia de las formas de dinero disponibles distintas del efectivo en la economía.

El indicador M0 y M2 por otra parte, son aún más diferentes, no sólo en el tipo y alcance del dinero que contienen. Es importante darse cuenta de que M2 incluye no sólo M1 (es decir, efectivo y depósitos a la vista) sino también depósitos a plazo y cuentas del mercado monetario, lo que refleja una oferta monetaria más amplia y la liquidez general de la economía. Sin embargo, su liquidez es menor en el caso de los plátanos.

En resumen, el indicador M0 refleja la cantidad de dinero base en la economía y es el eslabón más pequeño de la oferta monetaria. Es una medida importante de la cantidad de efectivo realmente disponible en una economía y se utiliza habitualmente para analizar y formular la política monetaria con el fin de influir en la actividad económica, los tipos de interés y la inflación. Al mismo tiempo, afecta directamente a la cantidad de dinero disponible en el sistema bancario y es una herramienta importante para que los bancos centrales apliquen la política monetaria.

¿Qué significa el aumento del indicador M0?

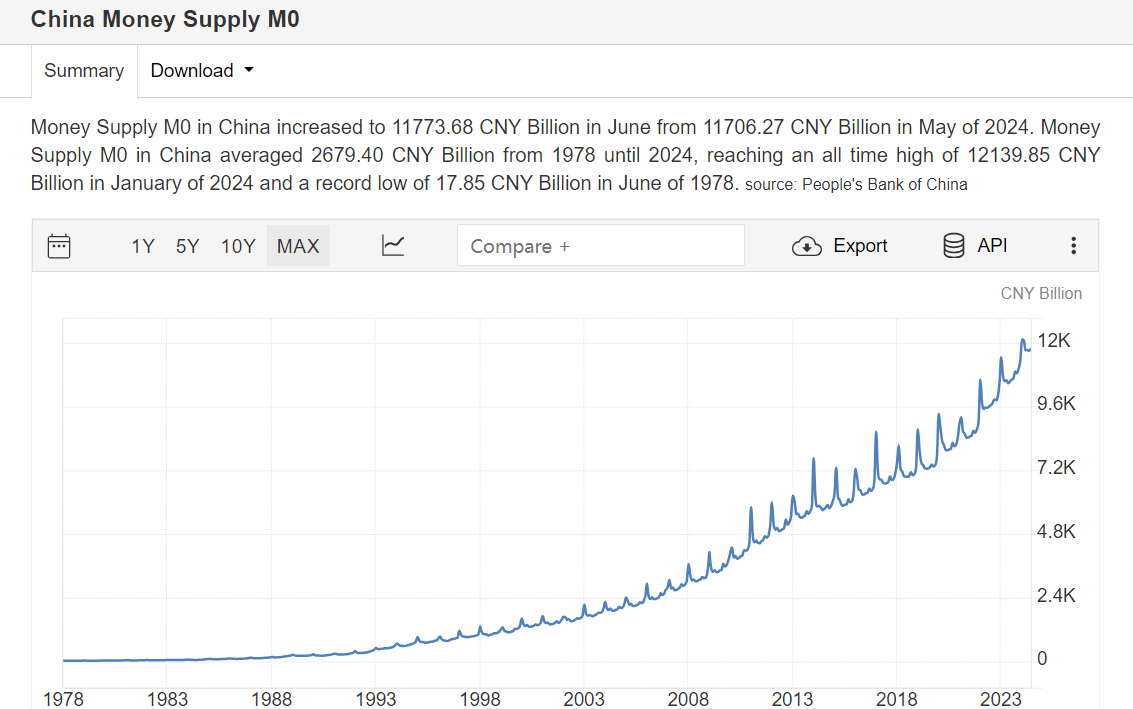

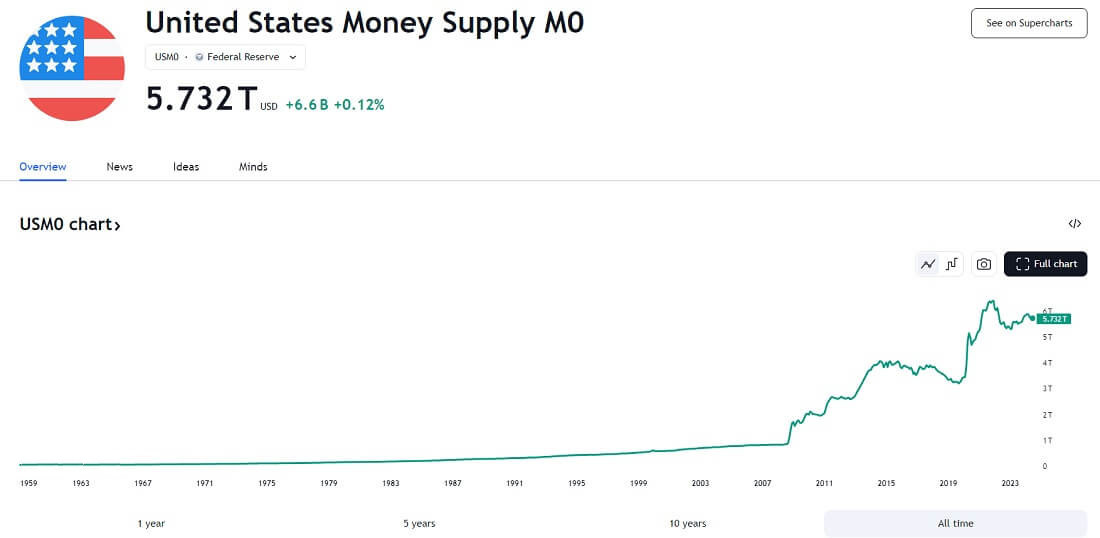

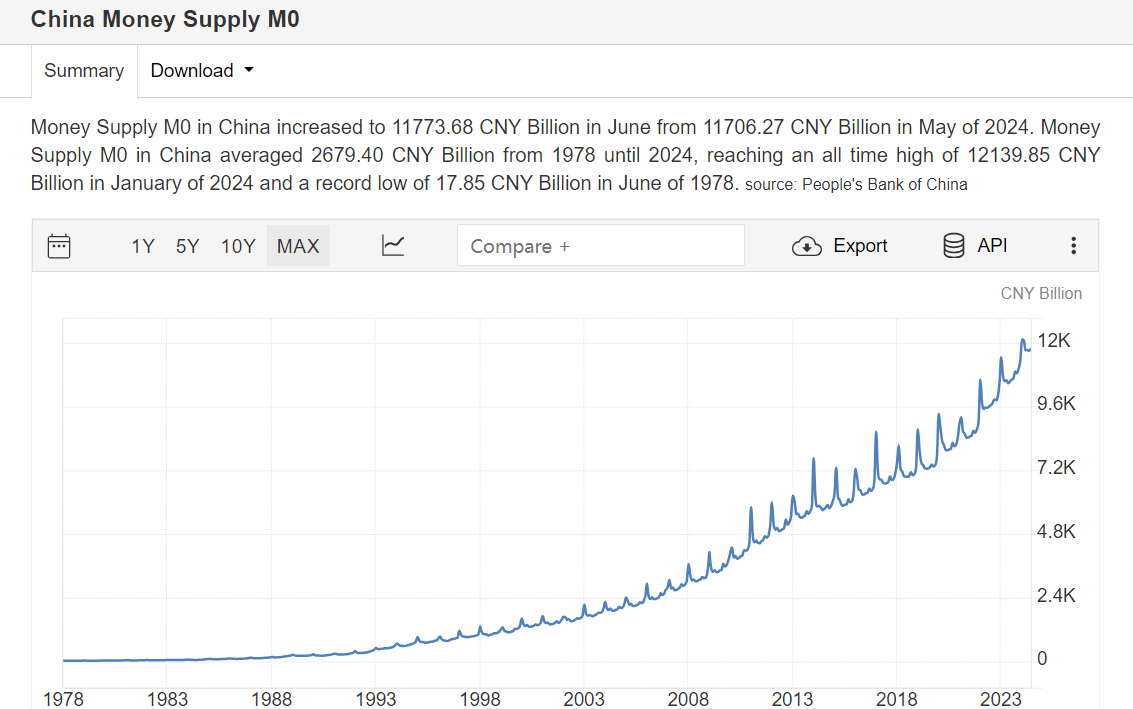

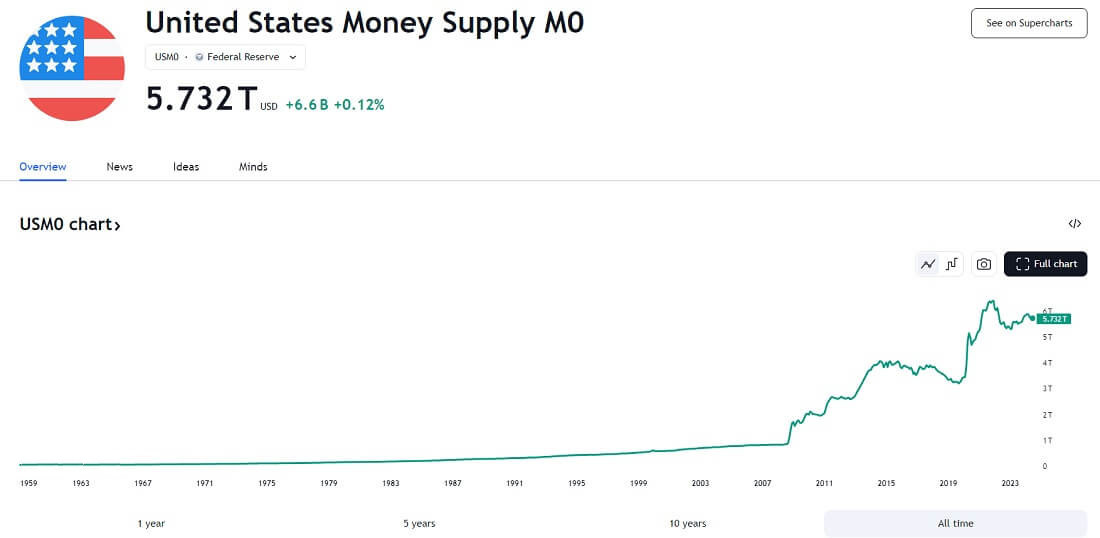

Según las estadísticas financieras de finales de abril, el saldo del indicador M0 del efectivo en circulación en China aumentó un 10,8% interanual hasta los 11,730 billones de yuanes. Hay dos razones principales para ello: en primer lugar, una disminución del efectivo en caja en los bancos, normalmente debido a más retiros de efectivo o menos depósitos por parte de los clientes; en segundo lugar, un aumento de la emisión de moneda, en la que el banco central amplía la oferta en el mercado imprimiendo dinero nuevo.

Y el crecimiento del indicador M0 suele reflejar un aumento de la demanda de efectivo en el mercado, lo que significa que la gente realiza más transacciones y gasta más. A medida que el efectivo se hace más líquido, aumenta la actividad del mercado y es probable que la actividad económica sea más próspera. Este crecimiento suele indicar que los consumidores y las empresas tienen una visión positiva de la economía y están dispuestos a aumentar el gasto, lo que a su vez impulsa el dinamismo económico general.

Su aumento suele mejorar significativamente la liquidez del mercado, lo que se traduce en un incremento importante de los fondos disponibles en el sistema bancario. Con una liquidez elevada, los bancos disponen de más fondos para conceder préstamos, lo que suele reducir los costes de los empréstitos y estimular así las inversiones y el gasto de empresas y particulares.

Especialmente durante una desaceleración económica, un aumento del indicador M0 es una herramienta eficaz de política monetaria que puede ayudar a impulsar el crecimiento económico. Al bajar los tipos de interés y aumentar la oferta de fondos, las empresas pueden obtener más apoyo financiero para ampliar sus negocios e invertir en nuevos proyectos, mientras que es probable que los consumidores gasten más como resultado de la reducción de los costes de los préstamos. Estas medidas no sólo pueden restablecer la vitalidad del mercado, sino también promover la recuperación y el desarrollo de la economía en su conjunto, lo que repercute positivamente en el crecimiento económico y el mercado laboral.

Mientras tanto, un mayor flujo de efectivo en el mercado aumenta el poder adquisitivo de los consumidores y estimula su demanda. Y con más capital, las empresas pueden invertir y expandirse, impulsando así el crecimiento económico. Además, más efectivo en el mercado significa que los bancos comerciales también disponen de más fondos para prestar, lo que puede impulsar aún más la actividad económica y la de los mercados financieros.

Sin embargo, un aumento prolongado del indicador M0 también podría provocar presiones inflacionistas. Si la oferta de efectivo en el mercado aumenta sin un incremento correspondiente de la oferta de bienes y servicios, esto puede provocar un aumento del nivel de precios, es decir, inflación. La inflación reduce el poder adquisitivo real del dinero, lo que puede repercutir negativamente en el coste de la vida de los consumidores, encareciendo los bienes y servicios.

La reacción del mercado a su aumento suele reflejarse en la volatilidad de los precios de los activos. La entrada de más liquidez en el mercado suele hacer subir los precios de activos como la renta variable y los bienes inmuebles, ya que la disponibilidad de fondos aumenta la demanda de estos activos. Este fenómeno es especialmente pronunciado en el contexto de la relajación económica, donde un auge de los mercados de activos puede reflejar las expectativas optimistas del mercado sobre las perspectivas económicas.

Además, el aumento del indicador M0 puede repercutir en los tipos de cambio de las divisas. Si la base monetaria crece demasiado rápido, puede provocar una depreciación de la moneda nacional. Una depreciación de este tipo no sólo afecta al comercio internacional al hacer más competitivas las exportaciones, sino que también puede modificar el coste de los flujos de capital y afectar al equilibrio de las inversiones transfronterizas y las transacciones financieras.

Dicho esto, los aumentos del indicador M0 suelen reflejar las operaciones de política monetaria de los bancos centrales destinadas a ajustar la liquidez de la economía y apoyar el crecimiento económico. Sin embargo, los aumentos prolongados y excesivos también pueden conllevar riesgos de inflación e inestabilidad del mercado. Por lo tanto, los responsables políticos deben equilibrar los cambios en la oferta monetaria para lograr la estabilidad económica y un crecimiento sostenible.

Impacto de los cambios en los datos del indicador M0

Los cambios en la misma tienen implicaciones de gran alcance para la economía, que van desde la liquidez y el endeudamiento hasta la inflación y los precios de mercado. Por ello, el Banco Central vigila de cerca del indicador M0 y otros indicadores de la oferta monetaria para formular y ajustar la política monetaria encaminada a mantener la estabilidad económica y promover el crecimiento. Los responsables políticos deben encontrar un equilibrio entre el aumento de la liquidez y el control de la inflación para lograr un crecimiento económico estable a largo plazo.

En términos generales, un aumento del indicador M0 impulsa la liquidez del mercado, lo que permite al sistema bancario conceder más préstamos e inversiones, reduciendo así los tipos de interés y animando a empresas y consumidores a pedir prestado y gastar más, lo que a su vez estimula el crecimiento económico y la actividad económica en general. Por el contrario, una caída de la misma reduce la liquidez del mercado, eleva los tipos de interés y limita la capacidad de los bancos para conceder préstamos, lo que puede desalentar las inversiones de las empresas y el gasto de los consumidores, lo que a su vez repercute negativamente en el crecimiento económico.

Y un aumento prolongado o excesivo de la misma podría provocar inflación, ya que un crecimiento monetario superior al crecimiento económico presiona al alza los precios y podría provocar la depreciación de la moneda, afectando a las importaciones y al comercio. A la inversa, una caída del indicador M0 podría desencadenar una crisis de liquidez, con menos financiación y tipos de interés más altos, lo que podría frenar el consumo y las inversiones, posiblemente en detrimento del crecimiento económico, y provocar la apreciación de la moneda, afectando a la competitividad de las exportaciones y al comercio internacional.

Al mismo tiempo, los cambios en sus datos suelen considerarse señales de la política monetaria del banco central. Un aumento del mismo indica una política de relajación para estimular la economía, mientras que una disminución indica una política de endurecimiento para frenar la inflación. Estos cambios afectan a las expectativas y estrategias del mercado, que a su vez afectan a las inversiones y a la confianza de los consumidores.

Y tanto las decisiones de política monetaria de los bancos centrales como la reacción del mercado a estas decisiones son cruciales para las estrategias de inversión de los inversores. Por ello, los inversores suelen prestar mucha atención a los cambios en estos datos para ajustar sus estrategias de inversión, buscar oportunidades de mercado y protegerse frente a posibles riesgos.

Cuando el indicador M0 aumenta con demasiada rapidez, puede disparar las expectativas inflacionistas y reducir el poder adquisitivo del dinero, lo que es malo para las inversiones de renta fija, como los bonos, pero bueno para los activos reales, como los inmuebles y los metales preciosos. Por el contrario, su caída podría provocar una crisis de liquidez y unos tipos de interés más altos, lo que podría frenar el consumo y las inversiones, afectando negativamente al crecimiento económico y, potencialmente, apreciando la divisa, lo que afectaría a la competitividad de las exportaciones y al comercio internacional. Los inversores deben tener en cuenta el impacto de la inflación en los rendimientos y ajustar sus estrategias para hacer frente a la inestabilidad económica.

Su aumento también puede hacer subir los precios de las acciones, los inmuebles y otros activos, ya que el incremento de la liquidez aporta más dinero al mercado. Sin embargo, un aumento excesivo podría provocar la inestabilidad del mercado y la volatilidad de los precios. Su disminución podría desencadenar una crisis de liquidez, haciendo subir los tipos de interés, frenando el consumo y las inversiones y afectando negativamente al crecimiento económico, al tiempo que podría provocar una caída de los precios de los activos y la apreciación de la moneda, lo que afectaría a la competitividad de las exportaciones.

Al mismo tiempo, su aumento podría provocar una depreciación de la moneda, afectando al tipo de cambio, elevando el coste de las importaciones, perturbando el comercio internacional y alterando el patrón de los flujos de capital, reduciendo el rendimiento de las inversiones internacionales. Su caída, por el contrario, puede provocar la apreciación de la moneda, mejorar el tipo de cambio, reducir el coste de las importaciones y atraer entradas de capital internacional. Sin embargo, una política monetaria restrictiva puede frenar la actividad económica, deprimir los precios de los activos y reducir la liquidez del mercado, dificultando a las empresas la obtención de financiación y afectando a los mercados bursátil e inmobiliario.

Para la gente corriente, los cambios en el indicador M0 tienen un impacto igualmente significativo. Afecta directamente al coste de la vida, a las tasas de ahorro y a los costes de los préstamos, así como a la volatilidad de los precios de los activos. En general, su fluctuación al cabo de tres meses afecta a la vida cotidiana y a las finanzas de la gente corriente de varias maneras.

Su incremento puede desencadenar la inflación, hacer subir los precios de los bienes y servicios y aumentar el coste de la vida de los hogares. Aunque los salarios suban, el poder adquisitivo real puede caer cuando los precios suben más. También puede hacer subir la demanda de bienes inmuebles y los precios de la vivienda, beneficiando a los propietarios pero exponiendo a los compradores a costes más elevados. Mientras tanto, el mercado bursátil también puede subir, aportando mayores rendimientos a las inversiones pero desencadenando potencialmente la volatilidad del mercado.

Los cambios en el indicador M0 reflejan las expectativas del banco central para la economía, y su aumento suele tener como objetivo estimular el crecimiento económico, impulsando potencialmente la confianza de los consumidores y provocando un aumento del gasto de consumo. Suele ir acompañado de recortes de tipos de interés por parte del banco central, lo que puede dar lugar a tipos de interés más bajos para el ahorro y reducir así la rentabilidad de éste.

Sin embargo, unos tipos de interés más bajos también reducen el coste de los préstamos, abaratando los créditos para la vivienda y el automóvil y haciéndolos más beneficiosos para los prestatarios. No obstante, es importante señalar que un aumento de M0 podría provocar una depreciación de la moneda, lo que afectaría al tipo de cambio, expondría los viajes internacionales y las transacciones en divisas al riesgo cambiario y aumentaría el coste de los bienes y servicios extranjeros.

En resumen, los cambios en el indicador M0 afectan profundamente a la economía y a la vida de los individuos. No sólo refleja los cambios en la oferta monetaria, sino que también revela la salud de la economía y la dirección de la política monetaria. Al observar los cambios en sus datos, los economistas y los responsables políticos pueden obtener información importante sobre la liquidez del mercado, la inflación, la depreciación de la moneda y el crecimiento económico, y ajustar así las estrategias políticas y de inversión para influir en la estabilidad y el desarrollo económicos generales.

Definición e impacto del indicador M0

| Descripción. |

Impacto |

| M0 es efectivo en circulación, monedas y reservas bancarias. |

El reflejo más líquido y directo del flujo de efectivo. |

| Componentes: efectivo público y reservas bancarias |

Sustenta las transacciones diarias y la actividad económica. |

| Se caracteriza por la inmediatez y la gran liquidez |

Impacta el consumo, las inversiones y el crecimiento. |

| Los aumentos impulsan, las disminuciones deprimen la economía. |

Ajusta los tipos de interés, la inflación y la actividad económica. |

| M1 y M2 contienen más tipos de dinero. |

Afecta a los costes, el ahorro, los préstamos y los activos. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.