Você sente ultimamente que sua carteira parece um pouco mais desinflada do que costumava ser? Não se preocupe; pode não ser apenas seu desejo de gastar que é o culpado. Na verdade, mudanças na moeda também podem estar afetando silenciosamente sua vida. Entre os dados financeiros divulgados pelo Banco Popular da China todo mês, os números da oferta de moeda são indicadores-chave que refletem a liquidez dos fundos. Hoje, explicaremos a definição e o impacto do indicador M0 em detalhes.

O que é M0?

O que é M0?

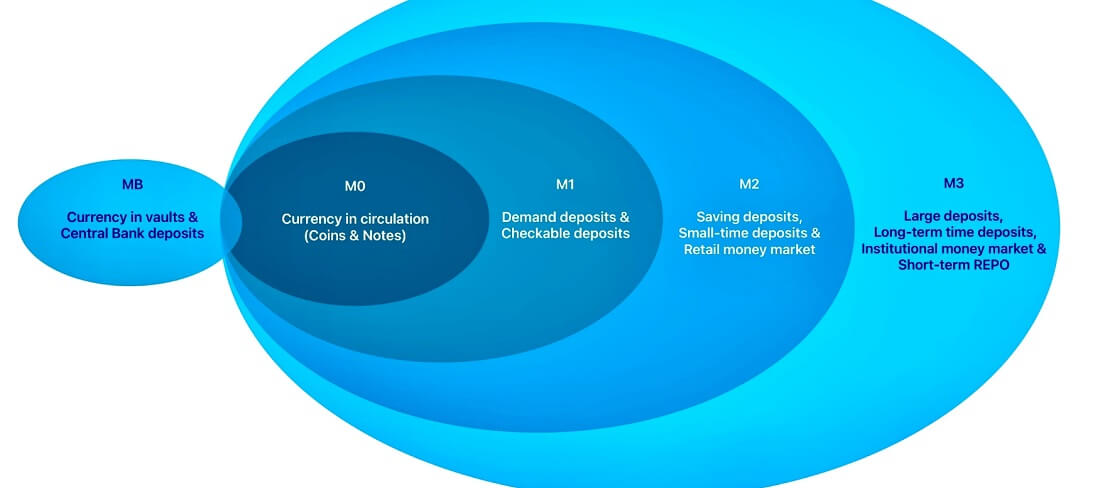

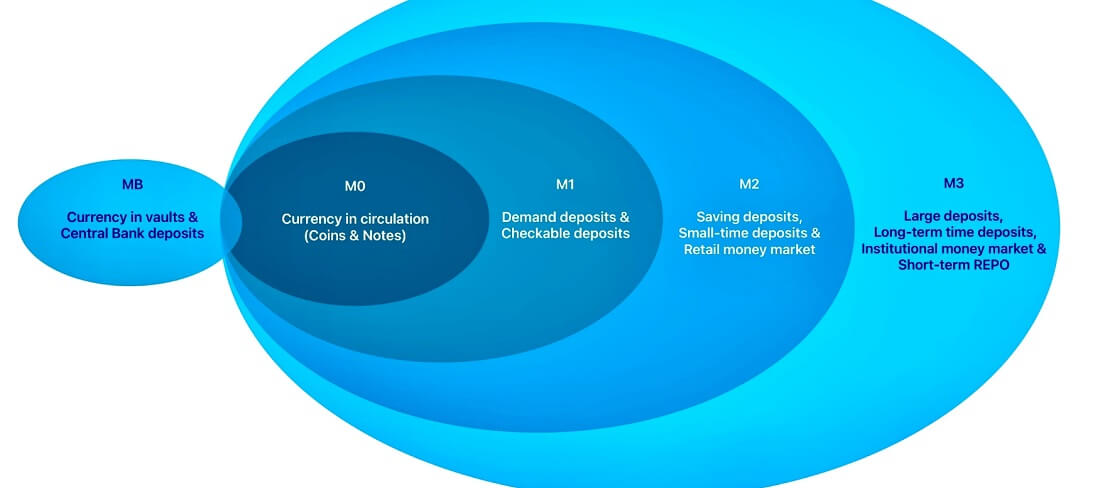

É o componente mais básico da oferta de moeda e é frequentemente chamado de "moeda base" ou "moeda estreita". É a quantidade total de dinheiro circulando na economia, incluindo notas e moedas, e não inclui reservas ou outras formas de depósitos mantidos por bancos comerciais. É a parte mais líquida e prontamente negociável da oferta de moeda e a medida mais básica da oferta de moeda.

Consiste em dois componentes principais: notas e moedas mantidas pelo público, e reservas de bancos comerciais depositadas no banco central. Notas e moedas são o dinheiro que realmente circula no mercado, enquanto reservas bancárias são os saldos de contas de bancos comerciais no banco central, que também são incluídos no cálculo de M0.

Juntos, esses componentes formam M0. Como o nível mais básico da oferta de moeda, é um reflexo direto do fluxo de caixa e da liquidez na economia. Como essas formas de dinheiro circulam rapidamente e estão imediatamente disponíveis para transações, elas também exibem suas características mais líquidas, tendo, portanto, um impacto direto nas transações diárias e na atividade econômica.

Isso ocorre principalmente porque M0 contém todo o dinheiro atualmente em circulação, que pode ser usado imediatamente para a compra de bens ou serviços e tem capacidade de pagamento imediata. Portanto, como a forma mais básica e líquida de dinheiro, ele é capaz de suportar diretamente transações e pagamentos, garantindo uma atividade econômica tranquila.

Além disso, como o indicador mais fundamental da oferta de moeda, é de vital importância para entender o fluxo de dinheiro e a saúde da economia. Ele fornece informações diretas sobre a quantidade de dinheiro no mercado, tornando-se uma ferramenta essencial para medir a liquidez e a estabilidade geral da economia. Ao refletir com precisão o dinheiro real em circulação no mercado, ele ajuda a analisar a liquidez e a estabilidade da atividade econômica e fornece uma base importante para a formulação de políticas monetárias e análise econômica.

Portanto, é usado por formuladores de políticas para avaliar o impacto potencial de mudanças na política monetária sobre a inflação, taxas de juros e atividade econômica. Ao monitorar M0, os formuladores de políticas conseguem obter insights sobre os fluxos de caixa no mercado e as necessidades de caixa da economia, fornecendo assim uma base importante para formular e ajustar a política monetária. Dessa forma, eles podem obter uma imagem mais precisa da liquidez e estabilidade da economia e, assim, otimizar a política monetária para enfrentar os desafios econômicos.

Além disso, é uma ferramenta fundamental da política monetária. Os bancos centrais regulam a economia regulando a moeda base para influenciar a oferta de moeda na economia. Um aumento nela aumentará diretamente a quantidade de dinheiro em circulação no mercado, enquanto uma diminuição reduzirá a quantidade de dinheiro em circulação, o que, por sua vez, afetará a atividade econômica e a inflação.

Os bancos centrais podem usar ferramentas de política monetária (como operações de mercado aberto e a taxa de redesconto) para regular M0. Por exemplo, os bancos centrais usam operações de mercado aberto, como comprar e vender títulos do governo, para aumentar ou diminuir a quantidade de moeda base no mercado. Essas operações afetam diretamente, ajustando assim a liquidez e a oferta geral de moeda na economia.

Tanto ele quanto M1 são chamados de dinheiro estreito, mas diferem em escopo. M1 inclui M0, ou seja, dinheiro circulando no mercado (por exemplo, notas e moedas), bem como depósitos à vista em bancos comerciais. Em contraste, M1 é um indicador mais amplo porque abrange não apenas dinheiro, mas também depósitos à vista, que podem ser rapidamente convertidos em dinheiro. Isso permite que M1 forneça uma visão mais abrangente da oferta de dinheiro, mostrando a importância das formas disponíveis de dinheiro além do dinheiro na economia.

M0 e M2, por outro lado, são ainda mais diferentes, não apenas no tipo e escopo de dinheiro que contêm. É importante perceber que M2 inclui não apenas M1 (ou seja, dinheiro e depósitos à vista), mas também depósitos a prazo e contas do mercado monetário, refletindo a oferta de moeda mais ampla e a liquidez geral da economia. No entanto, é menos líquido para bananas.

Em resumo, M0 reflete a quantidade de moeda base na economia e é o menor elo na oferta de moeda. É uma medida importante da quantidade de dinheiro realmente disponível em uma economia e é comumente usada para analisar e formular política monetária para influenciar a atividade econômica, taxas de juros e inflação. Ao mesmo tempo, afeta diretamente a quantidade de dinheiro disponível no sistema bancário e é uma ferramenta importante para os bancos centrais implementarem a política monetária.

O que significa o aumento em M0?

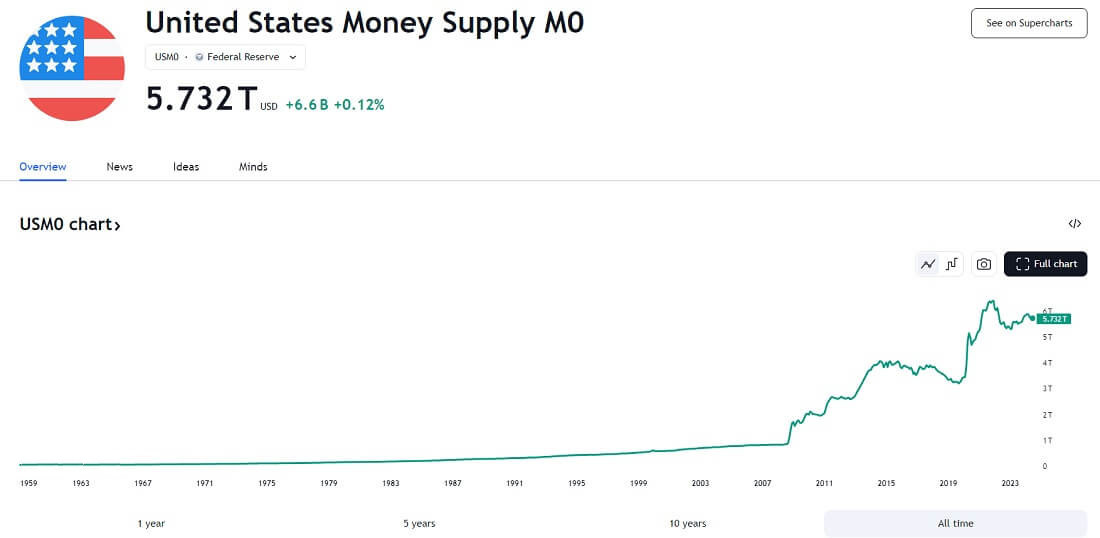

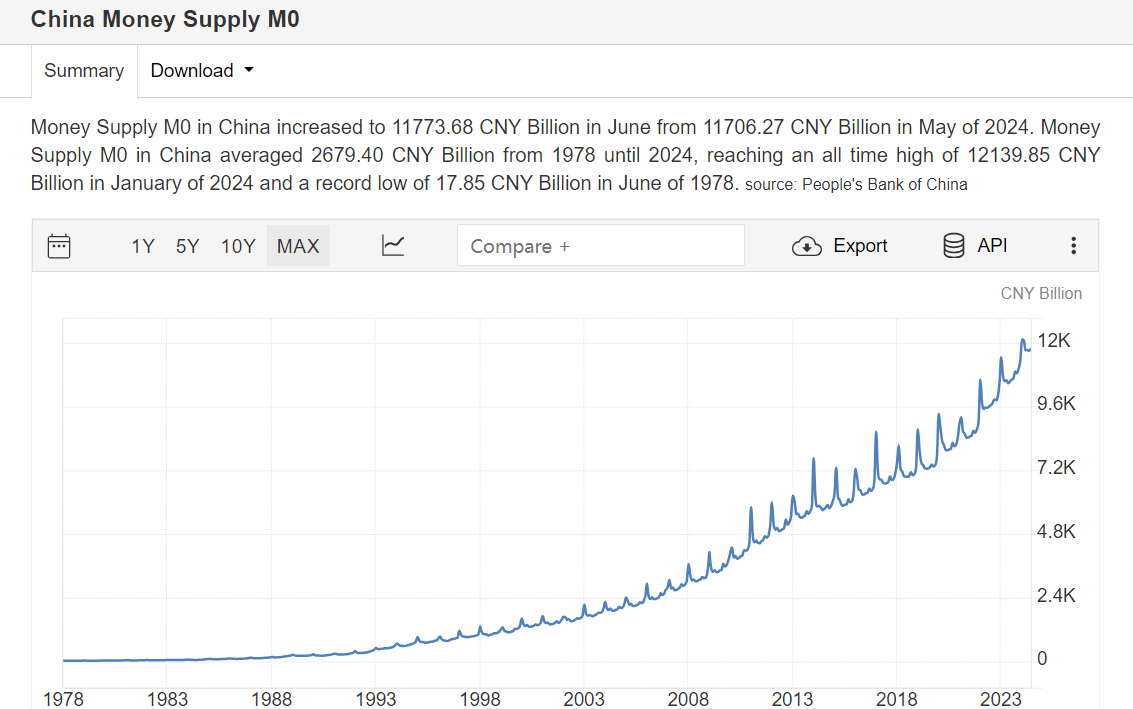

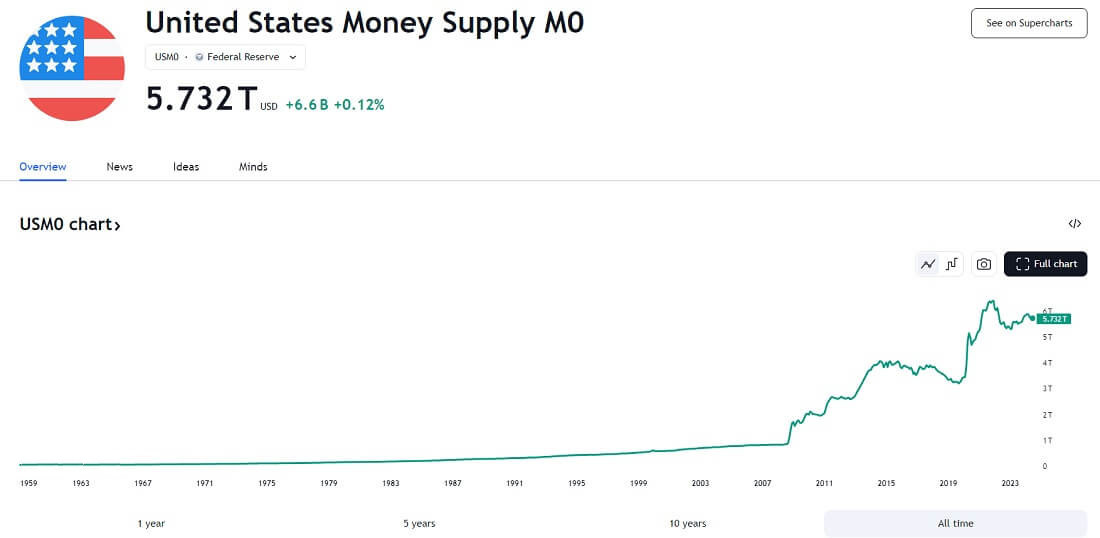

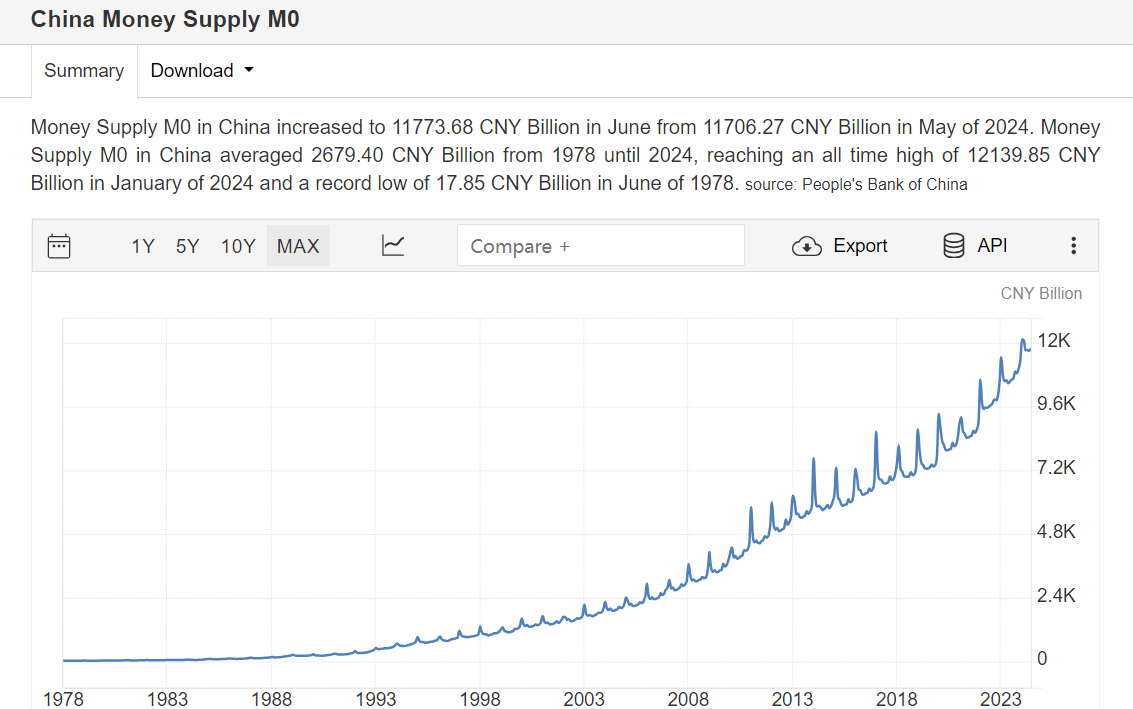

De acordo com estatísticas financeiras no final de abril, o saldo M0 de dinheiro em circulação da China aumentou em 10,8% ano a ano para 11,730 bilhões de yuans. Há duas razões principais para isso: primeiro, uma diminuição no dinheiro em caixa nos bancos, geralmente devido a mais saques de dinheiro ou menos depósitos por clientes; segundo, um aumento na emissão de moeda, onde o banco central expande a oferta no mercado imprimindo dinheiro novo.

E o crescimento do dinheiro M0 geralmente reflete um aumento na demanda do mercado por dinheiro, o que significa que as pessoas estão fazendo mais transações e gastando. À medida que o dinheiro se torna mais líquido, a atividade do mercado aumenta, e a atividade econômica provavelmente será mais próspera. Esse crescimento geralmente indica que consumidores e empresas têm uma perspectiva positiva sobre a economia e estão dispostos a aumentar os gastos, o que, por sua vez, impulsiona o dinamismo econômico geral.

Seu aumento geralmente aumenta significativamente a liquidez do mercado, resultando em um aumento significativo nos fundos disponíveis no sistema bancário. Com liquidez elevada, os bancos têm mais fundos disponíveis para empréstimos, o que normalmente reduz os custos de empréstimos e, portanto, estimula o investimento e os gastos de empresas e indivíduos.

Particularmente durante uma desaceleração econômica, um aumento em M0 é uma ferramenta de política monetária eficaz que pode ajudar a impulsionar o crescimento econômico. Ao reduzir as taxas de juros e aumentar a oferta de fundos, as empresas conseguem obter mais suporte financeiro para expandir seus negócios e investir em novos projetos, enquanto os consumidores provavelmente gastarão mais como resultado de menores custos de empréstimos. Tais medidas podem não apenas restaurar a vitalidade do mercado, mas também promover a recuperação e o desenvolvimento da economia como um todo, tendo assim um impacto positivo no crescimento econômico e no mercado de trabalho.

Enquanto isso, mais dinheiro fluindo para o mercado aumenta o poder de compra dos consumidores e estimula a demanda do consumidor. E com mais capital, as empresas podem investir e expandir, impulsionando assim o crescimento econômico. Além disso, mais dinheiro no mercado significa que os bancos comerciais também têm mais fundos para empréstimos, o que pode impulsionar ainda mais a atividade econômica e a atividade do mercado financeiro.

No entanto, um aumento prolongado em M0 também pode trazer pressões inflacionárias. Se a oferta de dinheiro no mercado aumentar sem um aumento correspondente na oferta de bens e serviços, isso pode levar a um aumento no nível de preços, ou seja, inflação. A inflação reduz o poder de compra real do dinheiro, o que pode ter um impacto negativo no custo de vida dos consumidores, tornando bens e serviços mais caros.

A reação do mercado ao seu aumento é frequentemente refletida na volatilidade dos preços dos ativos. O influxo de mais liquidez no mercado geralmente empurra para cima os preços de ativos como ações e imóveis, pois a disponibilidade de fundos aumenta a demanda por esses ativos. Esse fenômeno é particularmente pronunciado no contexto de flexibilização econômica, onde um boom nos mercados de ativos pode refletir expectativas otimistas do mercado sobre a perspectiva econômica.

Além disso, seu aumento pode ter um impacto nas taxas de câmbio. Se a moeda base crescer muito rápido, isso pode levar a uma depreciação da moeda nacional. Tal depreciação não afeta apenas o comércio internacional ao tornar as exportações mais competitivas, mas também pode alterar o custo dos fluxos de capital e afetar o equilíbrio de investimentos e transações financeiras transfronteiriças.

Dito isso, aumentos em M0 geralmente refletem as operações de política monetária dos bancos centrais visando ajustar a liquidez na economia e apoiar o crescimento econômico. No entanto, aumentos prolongados e excessivos também podem trazer riscos de inflação e instabilidade de mercado. Portanto, os formuladores de políticas precisam equilibrar as mudanças na oferta de moeda para atingir estabilidade econômica e crescimento sustentável.

Impacto das mudanças nos dados M0

Mudanças nele têm implicações de longo alcance para a economia, variando de liquidez e empréstimos a inflação e preços de mercado. O Banco Central, portanto, monitora de perto o M0 e outros indicadores de oferta de moeda para formular e ajustar a política monetária visando manter a estabilidade econômica e promover o crescimento. Os formuladores de políticas devem encontrar um equilíbrio entre aumentar a liquidez e controlar a inflação para atingir um crescimento econômico estável e de longo prazo.

Em termos gerais, um aumento em M0 impulsiona a liquidez do mercado, permitindo que o sistema bancário forneça mais empréstimos e investimentos, reduzindo assim as taxas de juros e encorajando empresas e consumidores a tomar empréstimos e gastar mais, o que por sua vez estimula o crescimento econômico e a atividade econômica geral. Uma queda nele, por outro lado, reduz a liquidez do mercado, aumenta as taxas de juros e limita a capacidade dos bancos de emprestar, potencialmente desencorajando o investimento empresarial e os gastos do consumidor, o que por sua vez tem um impacto negativo no crescimento econômico.

E aumentos prolongados ou excessivos nele podem levar à inflação, já que o crescimento monetário em excesso ao crescimento econômico empurra os preços para cima e pode levar à depreciação da moeda, afetando as importações e o comércio. Por outro lado, uma queda em M0 pode desencadear uma crise de liquidez, com menos financiamento e taxas de juros mais altas, o que pode reduzir o consumo e o investimento, possivelmente em detrimento do crescimento econômico, e levar à valorização da moeda, afetando a competitividade das exportações e o comércio internacional.

Ao mesmo tempo, mudanças em seus dados são geralmente vistas como sinalizando a política monetária do banco central. Um aumento nele indica uma política de flexibilização para estimular a economia, enquanto uma diminuição indica uma política de aperto para conter a inflação. Tais mudanças afetam as expectativas e estratégias do mercado, que por sua vez afetam o investimento e a confiança do consumidor.

E tanto as decisões de política monetária dos bancos centrais quanto a reação do mercado a essas decisões são cruciais para as estratégias de investimento dos investidores. Como tal, os investidores geralmente prestam muita atenção às mudanças nesses dados para ajustar suas estratégias de investimento, procurar oportunidades de mercado e se proteger contra riscos potenciais.

Quando M0 aumenta muito rapidamente, pode desencadear expectativas inflacionárias e reduzir o poder de compra do dinheiro, o que é ruim para investimentos de renda fixa, como títulos, mas bom para ativos reais, como imóveis e metais preciosos. Por outro lado, sua queda pode levar a uma crise de liquidez e taxas de juros mais altas, o que pode prejudicar o consumo e o investimento, afetando negativamente o crescimento econômico e potencialmente valorizando a moeda, afetando a competitividade das exportações e o comércio internacional. Os investidores devem estar cientes do impacto da inflação nos retornos e ajustar suas estratégias para lidar com a instabilidade econômica.

Seu aumento também pode elevar os preços de ações, propriedades e outros ativos, pois o aumento da liquidez traz mais dinheiro para o mercado. No entanto, aumentos excessivos podem levar à instabilidade do mercado e à volatilidade dos preços. Seu declínio pode desencadear uma crise de liquidez, elevando as taxas de juros, amortecendo o consumo e o investimento e afetando negativamente o crescimento econômico, ao mesmo tempo em que potencialmente leva a uma queda nos preços dos ativos e à valorização da moeda, afetando a competitividade das exportações.

Ao mesmo tempo, seu aumento pode levar à depreciação da moeda, afetando a taxa de câmbio, aumentando o custo das importações, interrompendo o comércio internacional e alterando o padrão dos fluxos de capital, reduzindo o retorno do investimento internacional. Sua queda, por outro lado, pode fazer com que a moeda se aprecie, melhore a taxa de câmbio, reduza o custo das importações e atraia entradas de capital internacional. No entanto, uma política monetária rígida pode amortecer a atividade econômica, deprimir os preços dos ativos e reduzir a liquidez do mercado, dificultando a captação de financiamento pelas empresas e afetando os mercados de ações e imobiliário.

Para pessoas comuns, mudanças no número M0 têm um impacto igualmente significativo. Ele afeta diretamente o custo de vida, as taxas de poupança e os custos de empréstimos, bem como a volatilidade do preço dos ativos. No geral, sua flutuação após três meses afeta a vida diária e as finanças das pessoas comuns de várias maneiras.

Seu aumento pode desencadear inflação, elevar os preços de bens e serviços e aumentar o custo de vida das famílias. Mesmo que os salários aumentem, o poder de compra real pode cair quando os preços aumentam mais. Também pode aumentar a demanda por imóveis e preços de casas, beneficiando os proprietários, mas expondo os compradores de imóveis a custos mais altos. Enquanto isso, o mercado de ações também pode subir, trazendo maiores retornos sobre o investimento, mas potencialmente desencadeando volatilidade do mercado.

Mudanças em M0 refletem as expectativas do banco central para a economia, e seu aumento geralmente visa estimular o crescimento econômico, potencialmente aumentando a confiança do consumidor e estimulando um aumento nos gastos do consumidor. Geralmente é acompanhado por cortes nas taxas de juros do banco central, o que pode levar a taxas de juros mais baixas sobre a poupança e, portanto, reduzir os retornos da poupança.

No entanto, taxas de juros mais baixas também reduzem o custo do empréstimo, tornando os empréstimos para casa e carro mais baratos e mais benéficos para os tomadores. É importante notar, no entanto, que o aumento do M0 pode levar à depreciação da moeda, afetando a taxa de câmbio, expondo viagens internacionais e transações de câmbio ao risco cambial e aumentando o custo de bens e serviços estrangeiros.

Em suma, mudanças em M0 afetam profundamente a economia e a vida dos indivíduos. Ela não apenas reflete mudanças na oferta de moeda, mas também revela a saúde da economia e a direção da política monetária. Ao observar mudanças em seus dados, economistas e formuladores de políticas são capazes de obter informações importantes sobre liquidez de mercado, inflação, depreciação da moeda e crescimento econômico e, assim, ajustar estratégias de política e investimento para afetar a estabilidade econômica geral e o desenvolvimento.

Definição e impacto do indicador M0

| Descrição.

|

Impacto

|

| M0 está circulando dinheiro, moedas e reservas bancárias.

|

O reflexo mais líquido e direto do fluxo de caixa.

|

| Componentes: caixa público e reservas bancárias

|

Suporta transações diárias e atividades econômicas.

|

| Caracterizado pela rapidez e alta liquidez

|

Impacta o consumo, o investimento e o crescimento.

|

| Aumentos impulsionam, diminuições deprimem a economia.

|

Ajusta taxas de juros, inflação e atividade econômica.

|

| M1 e M2 contêm mais tipos de dinheiro.

|

Afeta custos, poupanças, empréstimos e ativos.

|

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

O que é M0?

O que é M0?