تجارة

حول إي بي سي

اريخ النشر: 2024-08-09

هل تشعر مؤخرًا أن محفظتك أصبحت أقل سيولة مما كانت عليه من قبل؟ لا تقلق؛ فقد لا يكون السبب هو رغبتك في الإنفاق فحسب. في الواقع، قد تؤثر التغيرات في العملة أيضًا بهدوء على حياتك. من بين البيانات المالية التي يصدرها بنك الشعب الصيني كل شهر، تعد أرقام المعروض النقدي مؤشرات رئيسية تعكس سيولة الأموال. اليوم، سنشرح تعريف وتأثير مؤشر M0 بالتفصيل.

ما هو M0؟

ما هو M0؟

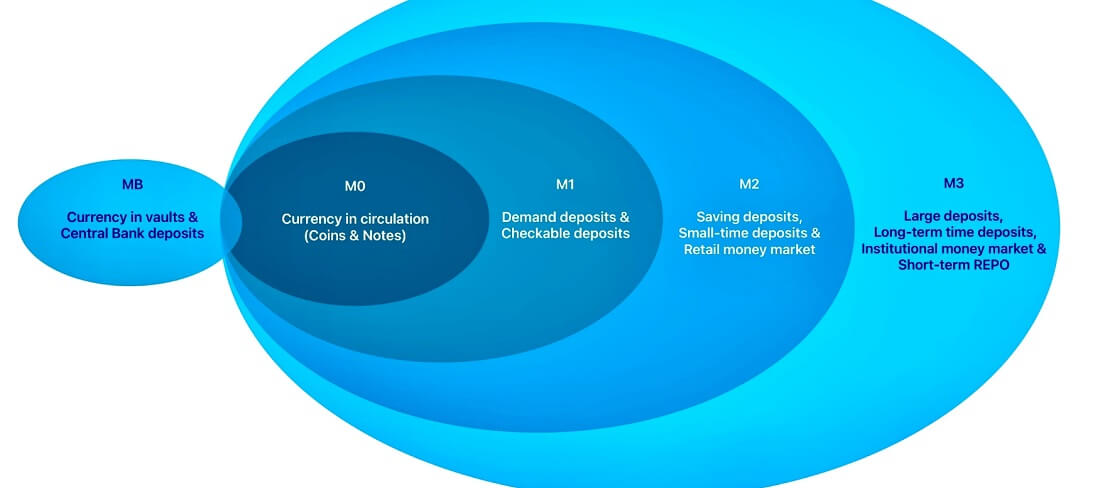

إنه المكون الأساسي للمعروض النقدي، وغالبًا ما يشار إليه باسم "المال الأساسي" أو "المال الضيق". وهو المبلغ الإجمالي للنقد المتداول في الاقتصاد، بما في ذلك الأوراق النقدية والعملات المعدنية، ولا يشمل الاحتياطيات أو أشكال الودائع الأخرى التي تحتفظ بها البنوك التجارية. وهو الجزء الأكثر سيولة وسهولة للتداول من المعروض النقدي والمقياس الأساسي للمعروض النقدي.

يتألف المعروض النقدي من عنصرين رئيسيين: الأوراق النقدية والعملات المعدنية التي يحتفظ بها الجمهور، واحتياطيات البنوك التجارية المودعة لدى البنك المركزي. الأوراق النقدية والعملات المعدنية هي النقد المتداول فعليًا في السوق، في حين أن احتياطيات البنوك هي أرصدة حسابات البنوك التجارية لدى البنك المركزي، والتي يتم تضمينها أيضًا في حساب المعروض النقدي.

تشكل هذه المكونات مجتمعة المعروض النقدي (M0). وباعتباره المستوى الأساسي للمعروض النقدي، فهو انعكاس مباشر للتدفق النقدي والسيولة في الاقتصاد. ولأن هذه الأشكال من النقود تتداول بسرعة وتكون متاحة على الفور للمعاملات، فإنها تظهر أيضًا خصائصها الأكثر سيولة، وبالتالي يكون لها تأثير مباشر على المعاملات اليومية والنشاط الاقتصادي.

يرجع هذا في الأساس إلى أن M0 يحتوي على كل النقد المتداول حاليًا، والذي يمكن استخدامه على الفور لشراء السلع أو الخدمات، ولديه قدرة دفع فورية. وبالتالي، باعتباره الشكل الأساسي والأكثر سيولة من أشكال النقود، فإنه قادر على دعم المعاملات والمدفوعات بشكل مباشر، مما يضمن النشاط الاقتصادي السلس.

وبالإضافة إلى ذلك، وباعتباره المؤشر الأكثر جوهرية لمعروض النقود، فإنه يشكل أهمية حيوية في فهم تدفق النقود وصحة الاقتصاد. فهو يوفر معلومات مباشرة عن كمية النقد في السوق، مما يجعله أداة رئيسية في قياس السيولة والاستقرار العام للاقتصاد. ومن خلال عكس النقد الفعلي المتداول في السوق بدقة، فإنه يساعد في تحليل السيولة واستقرار النشاط الاقتصادي ويوفر أساسًا مهمًا لصنع السياسات النقدية والتحليل الاقتصادي.

لذلك يستخدمه صناع السياسات لتقييم التأثير المحتمل لتغيرات السياسة النقدية على التضخم وأسعار الفائدة والنشاط الاقتصادي. ومن خلال مراقبة M0. يتمكن صناع السياسات من اكتساب رؤى حول التدفقات النقدية في السوق ومتطلبات النقد في الاقتصاد، وبالتالي توفير أساس مهم لصياغة وتعديل السياسة النقدية. وبهذه الطريقة، يمكنهم الحصول على صورة أكثر دقة للسيولة واستقرار الاقتصاد وبالتالي تحسين السياسة النقدية لمواجهة التحديات الاقتصادية.

بالإضافة إلى ذلك، فهو أداة أساسية للسياسة النقدية. تنظم البنوك المركزية الاقتصاد من خلال تنظيم النقود الأساسية للتأثير على المعروض النقدي في الاقتصاد. ستؤدي الزيادة في النقود إلى زيادة كمية النقد المتداول في السوق بشكل مباشر، في حين أن انخفاضها سيؤدي إلى تقليل كمية النقد المتداول، مما يؤثر بدوره على النشاط الاقتصادي والتضخم.

تستطيع البنوك المركزية استخدام أدوات السياسة النقدية (مثل عمليات السوق المفتوحة ومعدل إعادة الخصم) لتنظيم المعروض النقدي. على سبيل المثال، تستخدم البنوك المركزية عمليات السوق المفتوحة، مثل شراء وبيع السندات الحكومية، لزيادة أو تقليل كمية النقود الأساسية في السوق. تؤثر مثل هذه العمليات عليها بشكل مباشر، وبالتالي تعديل السيولة والمعروض النقدي الإجمالي في الاقتصاد.

يُشار إلى كل من M1 وM1 باسم النقود الضيقة، لكنهما يختلفان في نطاقهما. يشمل M1 M0، أي النقد المتداول في السوق (على سبيل المثال، الأوراق النقدية والعملات المعدنية)، بالإضافة إلى الودائع تحت الطلب في البنوك التجارية. على النقيض من ذلك، فإن M1 هو مؤشر أوسع لأنه لا يغطي النقد فحسب، بل يغطي أيضًا الودائع تحت الطلب، والتي يمكن تحويلها بسرعة إلى نقود. يسمح هذا لـ M1 بتوفير رؤية أكثر شمولاً لمعروض النقود، مما يُظهر أهمية أشكال النقود المتاحة بخلاف النقد في الاقتصاد.

من ناحية أخرى، يختلف كل من M0 وM2 بشكل أكبر، ليس فقط في نوع ونطاق النقود التي يحتويان عليها. من المهم أن ندرك أن M2 لا يشمل فقط M1 (أي النقد والودائع تحت الطلب) ولكن أيضًا الودائع لأجل وحسابات سوق النقد، مما يعكس المعروض النقدي الأوسع والسيولة الإجمالية للاقتصاد. ومع ذلك، فهو أقل سيولة بالنسبة للموز.

باختصار، يعكس المعروض النقدي (M0) مقدار النقود الأساسية في الاقتصاد وهو أصغر رابط في المعروض النقدي. وهو مقياس مهم لكمية النقود المتاحة فعليًا في الاقتصاد ويُستخدم عادةً لتحليل وصياغة السياسة النقدية للتأثير على النشاط الاقتصادي وأسعار الفائدة والتضخم. وفي الوقت نفسه، يؤثر بشكل مباشر على مقدار النقود المتاحة في النظام المصرفي وهو أداة مهمة للبنوك المركزية لتنفيذ السياسة النقدية.

ماذا يعني ارتفاع M0؟

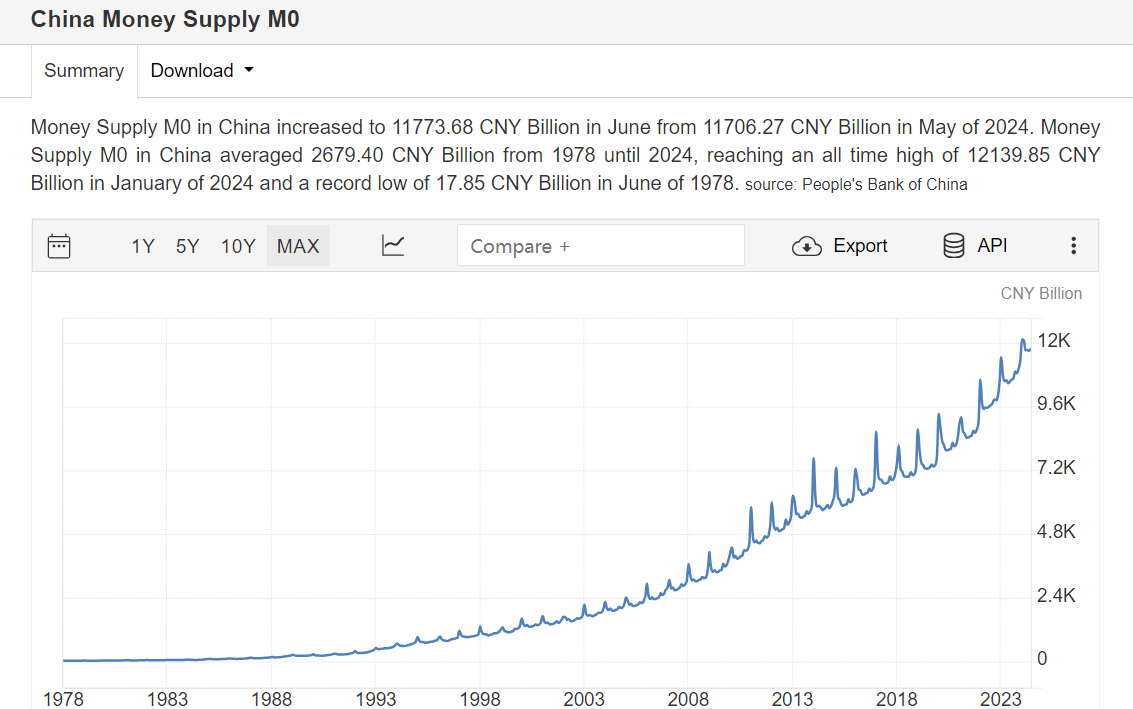

وبحسب الإحصاءات المالية في نهاية أبريل/نيسان، ارتفع رصيد النقد المتداول في الصين (م0) بنسبة 10.8% على أساس سنوي إلى 11.730 مليار يوان. وهناك سببان رئيسيان لذلك: أولاً، انخفاض النقد المتوفر لدى البنوك، والذي يرجع عادة إلى زيادة عمليات السحب النقدي أو انخفاض ودائع العملاء؛ وثانياً، زيادة إصدار العملات، حيث يعمل البنك المركزي على توسيع المعروض في السوق من خلال طباعة أموال جديدة.

ويعكس النمو في عرض النقود (M0) عادة زيادة في الطلب في السوق على النقود، وهو ما يعني أن الناس يقومون بمزيد من المعاملات والإنفاق. ومع تزايد سيولة النقود، يزداد نشاط السوق، ومن المرجح أن يصبح النشاط الاقتصادي أكثر ازدهارًا. ويشير هذا النمو عادة إلى أن المستهلكين والشركات لديهم نظرة إيجابية للاقتصاد وأنهم على استعداد لزيادة الإنفاق، وهو ما يؤدي بدوره إلى دفع الديناميكية الاقتصادية الشاملة.

إن ارتفاع أسعار الفائدة عادة ما يعزز السيولة في السوق بشكل كبير، مما يؤدي إلى زيادة كبيرة في الأموال المتاحة في النظام المصرفي. ومع ارتفاع السيولة، يصبح لدى البنوك المزيد من الأموال المتاحة للإقراض، وهو ما يؤدي عادة إلى خفض تكاليف الاقتراض وبالتالي تحفيز الاستثمار والإنفاق من قبل الشركات والأفراد.

وخاصة أثناء فترة التباطؤ الاقتصادي، فإن زيادة المعروض النقدي تشكل أداة فعالة للسياسة النقدية يمكنها أن تساعد في تعزيز النمو الاقتصادي. فمن خلال خفض أسعار الفائدة وزيادة المعروض من الأموال، تتمكن الشركات من الحصول على المزيد من الدعم التمويلي لتوسيع أعمالها والاستثمار في مشاريع جديدة، في حين من المرجح أن ينفق المستهلكون المزيد نتيجة لانخفاض تكاليف الاقتراض. ولا تستطيع مثل هذه التدابير استعادة حيوية السوق فحسب، بل إنها تعمل أيضاً على تعزيز تعافي الاقتصاد وتطوره ككل، وبالتالي يكون لها تأثير إيجابي على النمو الاقتصادي وسوق العمل.

وفي الوقت نفسه، يعمل تدفق المزيد من النقد إلى السوق على تعزيز القدرة الشرائية للمستهلكين وتحفيز الطلب الاستهلاكي. ومع المزيد من رأس المال، يمكن للشركات الاستثمار والتوسع، وبالتالي تعزيز النمو الاقتصادي. بالإضافة إلى ذلك، فإن المزيد من النقد في السوق يعني أن البنوك التجارية لديها أيضًا المزيد من الأموال للإقراض، وهو ما قد يعزز النشاط الاقتصادي ونشاط السوق المالية.

ومع ذلك، فإن الزيادة المطولة في المعروض النقدي قد تؤدي أيضًا إلى ضغوط تضخمية. فإذا زاد المعروض النقدي في السوق دون زيادة مقابلة في المعروض من السلع والخدمات، فقد يؤدي هذا إلى زيادة في مستوى الأسعار، أي التضخم. ويؤدي التضخم إلى خفض القوة الشرائية الحقيقية للنقود، مما قد يكون له تأثير سلبي على تكلفة المعيشة للمستهلكين، مما يجعل السلع والخدمات أكثر تكلفة.

إن رد فعل السوق على ارتفاع أسعار الأصول ينعكس غالباً في تقلبات أسعار الأصول. فتدفق المزيد من السيولة إلى السوق عادة ما يدفع أسعار الأصول مثل الأسهم والعقارات إلى الارتفاع، حيث يؤدي توافر الأموال إلى زيادة الطلب على هذه الأصول. وتتجلى هذه الظاهرة بشكل خاص في سياق التيسير الاقتصادي، حيث يمكن أن يعكس ازدهار أسواق الأصول توقعات السوق المتفائلة بشأن التوقعات الاقتصادية.

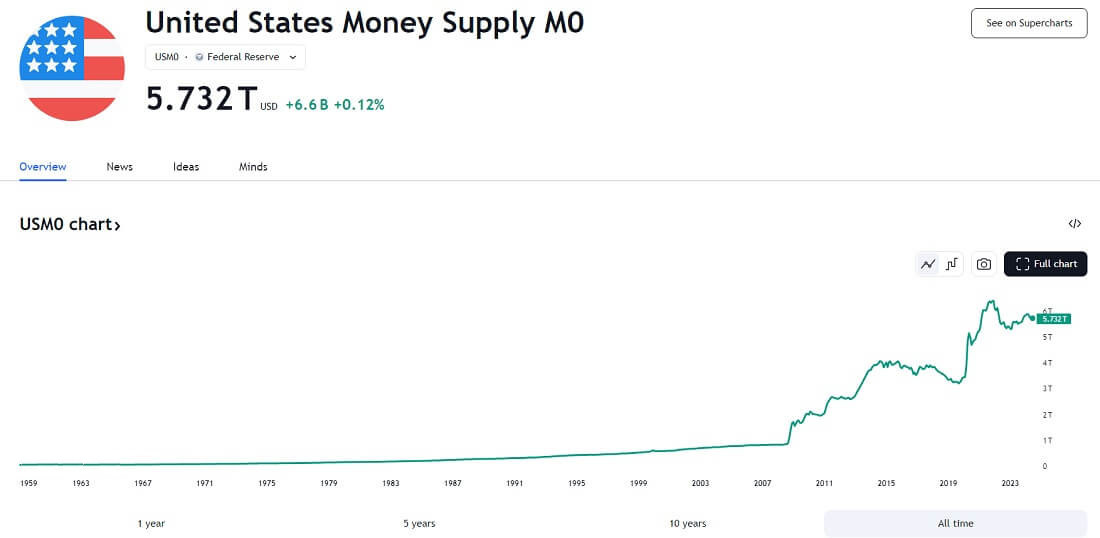

وبالإضافة إلى ذلك، فإن ارتفاعها قد يؤثر على أسعار صرف العملات. فإذا نمت القاعدة النقدية بسرعة كبيرة، فقد يؤدي ذلك إلى انخفاض قيمة العملة الوطنية. ولا يؤثر هذا الانخفاض على التجارة الدولية من خلال جعل الصادرات أكثر قدرة على المنافسة فحسب، بل قد يؤدي أيضاً إلى تغيير تكلفة تدفقات رأس المال والتأثير على توازن الاستثمار عبر الحدود والمعاملات المالية.

ومع ذلك، فإن الزيادات في المعروض النقدي تعكس عادة عمليات السياسة النقدية التي تنتهجها البنوك المركزية بهدف ضبط السيولة في الاقتصاد ودعم النمو الاقتصادي. ومع ذلك، فإن الزيادات المطولة والمفرطة قد تحمل أيضاً مخاطر التضخم وعدم استقرار السوق. وبالتالي، يحتاج صناع السياسات إلى موازنة التغيرات في المعروض النقدي لتحقيق الاستقرار الاقتصادي والنمو المستدام.

تأثير التغييرات في بيانات M0

إن التغيرات التي تطرأ على المعروض النقدي لها آثار بعيدة المدى على الاقتصاد، تتراوح من السيولة والاقتراض إلى التضخم وأسعار السوق. ولذلك يراقب البنك المركزي عن كثب مؤشر المعروض النقدي وغيره من مؤشرات المعروض النقدي لصياغة وتعديل السياسة النقدية الرامية إلى الحفاظ على الاستقرار الاقتصادي وتعزيز النمو. ويتعين على صناع السياسات إيجاد التوازن بين زيادة السيولة والسيطرة على التضخم من أجل تحقيق نمو اقتصادي مستقر طويل الأجل.

وبشكل عام، فإن زيادة المعروض النقدي تعزز السيولة في السوق، مما يمكن النظام المصرفي من تقديم المزيد من القروض والاستثمارات، وبالتالي خفض أسعار الفائدة وتشجيع الشركات والمستهلكين على الاقتراض والإنفاق أكثر، مما يحفز بدوره النمو الاقتصادي والنشاط الاقتصادي بشكل عام. ومن ناحية أخرى، فإن انخفاض المعروض النقدي يقلل من السيولة في السوق، ويرفع أسعار الفائدة، ويحد من قدرة البنوك على الإقراض، مما قد يثبط الاستثمار التجاري والإنفاق الاستهلاكي، مما يؤثر سلباً على النمو الاقتصادي.

وقد تؤدي الزيادات المطولة أو المفرطة في العرض النقدي إلى التضخم، حيث يؤدي نمو النقود بما يتجاوز النمو الاقتصادي إلى ارتفاع الأسعار وقد يؤدي إلى انخفاض قيمة العملة، مما يؤثر على الواردات والتجارة. وعلى العكس من ذلك، قد يؤدي انخفاض العرض النقدي إلى إحداث أزمة سيولة، مع انخفاض التمويل وارتفاع أسعار الفائدة، مما قد يؤدي إلى تثبيط الاستهلاك والاستثمار، وربما على حساب النمو الاقتصادي، ويؤدي إلى ارتفاع قيمة العملة، مما يؤثر على القدرة التنافسية للصادرات والتجارة الدولية.

وفي الوقت نفسه، عادة ما يُنظر إلى التغييرات في بياناته على أنها إشارة إلى السياسة النقدية للبنك المركزي. ويشير ارتفاعه إلى سياسة تخفيف لتحفيز الاقتصاد، في حين يشير انخفاضه إلى سياسة تشديد للحد من التضخم. وتؤثر مثل هذه التغييرات على توقعات السوق واستراتيجياتها، مما يؤثر بدوره على الاستثمار وثقة المستهلك.

وتشكل قرارات السياسة النقدية التي تتخذها البنوك المركزية وردود أفعال السوق إزاء هذه القرارات أهمية بالغة في تحديد استراتيجيات الاستثمار التي ينتهجها المستثمرون. وعلى هذا فإن المستثمرين عادة ما ينتبهون عن كثب إلى التغيرات التي تطرأ على هذه البيانات من أجل تعديل استراتيجياتهم الاستثمارية، والبحث عن الفرص المتاحة في السوق، والتحوط ضد المخاطر المحتملة.

وعندما يرتفع المعروض النقدي بسرعة كبيرة، فقد يؤدي ذلك إلى إثارة التوقعات التضخمية وخفض القوة الشرائية للنقود، وهو أمر سيئ للاستثمارات ذات الدخل الثابت مثل السندات ولكنه مفيد للأصول الحقيقية مثل العقارات والمعادن النفيسة. وعلى العكس من ذلك، قد يؤدي انخفاضه إلى أزمة سيولة وارتفاع أسعار الفائدة، وهو ما قد يؤدي إلى تثبيط الاستهلاك والاستثمار، مما يؤثر سلباً على النمو الاقتصادي وربما يؤدي إلى ارتفاع قيمة العملة، مما يؤثر على القدرة التنافسية للصادرات والتجارة الدولية. وينبغي للمستثمرين أن ينتبهوا إلى تأثير التضخم على العائدات وأن يضبطوا استراتيجياتهم للتعامل مع عدم الاستقرار الاقتصادي.

وقد يؤدي ارتفاع أسعار الفائدة إلى ارتفاع أسعار الأسهم والعقارات وغيرها من الأصول، حيث تعمل السيولة المتزايدة على جلب المزيد من الأموال إلى السوق. ومع ذلك، فإن الزيادات المفرطة قد تؤدي إلى عدم استقرار السوق وتقلب الأسعار. وقد يؤدي انخفاضها إلى إحداث أزمة سيولة، مما يدفع أسعار الفائدة إلى الارتفاع، ويضعف الاستهلاك والاستثمار، ويؤثر سلبًا على النمو الاقتصادي، في حين يؤدي إلى انخفاض أسعار الأصول وارتفاع قيمة العملة، مما يؤثر على القدرة التنافسية للصادرات.

وفي الوقت نفسه، قد يؤدي ارتفاعه إلى انخفاض قيمة العملة، مما يؤثر على سعر الصرف، ويرفع تكلفة الواردات، ويعطل التجارة الدولية، ويغير نمط تدفقات رأس المال، ويقلل من العائد على الاستثمار الدولي. ومن ناحية أخرى، قد يؤدي انخفاضه إلى ارتفاع قيمة العملة، وتحسين سعر الصرف، وخفض تكلفة الواردات، وجذب تدفقات رأس المال الدولية. ومع ذلك، فإن السياسة النقدية المتشددة قد تثبط النشاط الاقتصادي، وتخفض أسعار الأصول، وتقلل من السيولة في السوق، مما يجعل من الصعب على الشركات جمع التمويل والتأثير على أسواق الأسهم والعقارات.

وبالنسبة للناس العاديين، فإن التغيرات في رقم M0 لها تأثير كبير بنفس القدر. فهو يؤثر بشكل مباشر على تكلفة المعيشة، ومعدلات الادخار، وتكاليف الاقتراض، فضلاً عن تقلب أسعار الأصول. وبشكل عام، فإن تقلبه بعد ثلاثة أشهر يؤثر على الحياة اليومية وموارد الناس العاديين المالية بعدة طرق.

إن ارتفاع أسعار السلع والخدمات قد يؤدي إلى زيادة التضخم، وزيادة تكاليف المعيشة للأسر. وحتى إذا ارتفعت الأجور، فقد تنخفض القوة الشرائية الحقيقية عندما ترتفع الأسعار أكثر. وقد يؤدي ذلك أيضًا إلى زيادة الطلب على العقارات وأسعار المساكن، مما يعود بالنفع على أصحاب المساكن ولكنه يعرض مشتري المساكن لتكاليف أعلى. وفي الوقت نفسه، قد ترتفع سوق الأسهم أيضًا، مما يجلب عائدات أعلى على الاستثمار ولكن من المحتمل أن يؤدي إلى تقلبات السوق.

تعكس التغيرات في المعروض النقدي توقعات البنك المركزي للاقتصاد، وعادة ما يهدف ارتفاعه إلى تحفيز النمو الاقتصادي، مما قد يعزز ثقة المستهلكين ويدفع إلى زيادة الإنفاق الاستهلاكي. وغالبًا ما يكون مصحوبًا بخفض أسعار الفائدة من جانب البنك المركزي، مما قد يؤدي إلى انخفاض أسعار الفائدة على المدخرات وبالتالي تقليص عوائد المدخرات.

ولكن أسعار الفائدة المنخفضة تعمل أيضاً على خفض تكاليف الاقتراض، مما يجعل قروض شراء المساكن والسيارات أرخص وأكثر فائدة للمقترضين. ومن المهم أن نلاحظ، مع ذلك، أن زيادة المعروض النقدي قد تؤدي إلى انخفاض قيمة العملة، مما يؤثر على سعر الصرف، ويعرض السفر الدولي ومعاملات الصرف الأجنبي لمخاطر سعر الصرف، ويزيد من تكلفة السلع والخدمات الأجنبية.

باختصار، تؤثر التغيرات في المعروض النقدي بشكل عميق على الاقتصاد وحياة الأفراد. فهي لا تعكس التغيرات في المعروض النقدي فحسب، بل تكشف أيضًا عن صحة الاقتصاد واتجاه السياسة النقدية. ومن خلال ملاحظة التغيرات في بياناتها، يتمكن خبراء الاقتصاد وصناع السياسات من الحصول على معلومات مهمة حول سيولة السوق والتضخم وانخفاض قيمة العملة والنمو الاقتصادي وبالتالي تعديل استراتيجيات السياسة والاستثمار للتأثير على الاستقرار الاقتصادي والتنمية بشكل عام.

| وصف. | تأثير |

| M0 هو النقد المتداول والعملات المعدنية والاحتياطيات المصرفية. | الانعكاس الأكثر سيولة ومباشرة للتدفق النقدي. |

| المكونات: النقد العام والاحتياطيات المصرفية | يدعم المعاملات اليومية والنشاط الاقتصادي. |

| تتميز بالسرعة والسيولة العالية | يؤثر على الاستهلاك والاستثمار والنمو. |

| الزيادة تعزز الاقتصاد، والنقصان يثبط الاقتصاد. | ضبط أسعار الفائدة والتضخم والنشاط الاقتصادي. |

| يحتوي كل من M1 و M2 على أنواع أكثر من النقود. | يؤثر على التكاليف والمدخرات والاقتراض والأصول. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.