No mercado de ações, o período de ofertas agregadas é como um cabo de guerra. Compradores e vendedores lutam por seus próprios interesses. Sua disposição para negociar é centralizada e agregada durante esse período até que se chegue a um preço de abertura mutuamente acordado. Esse processo está repleto de forças e jogos de mercado que, em última análise, levam a negociação de ações à fase normal de negociação. Agora vamos dar uma boa olhada nas regras e técnicas do mecanismo de lances agregados do leilão de chamadas.

O que é um leilão de chamadas?

Leilão de chamadas é um mecanismo de negociação no mercado de valores mobiliários usado para determinar o preço de negociação de ações em um determinado período de tempo (geralmente o horário de abertura e fechamento). Sua principal característica é centralizar ordens de compra e venda em um período de tempo e então resumir as transações de acordo com certas regras para chegar a um preço de transação uniforme.

O principal objetivo de um leilão de chamadas é determinar os preços diários de abertura e fechamento das ações para garantir a continuidade e estabilidade da negociação de mercado. Na abertura, é por meio da coleta de compradores e vendedores da ordem de comissão para encontrar um preço de transação adequado para determinar o preço de abertura do dia. E no fechamento, ele determina o preço final de negociação integrando a disposição de comprar e vender no mercado naquele momento, o que determina o preço de fechamento da ação.

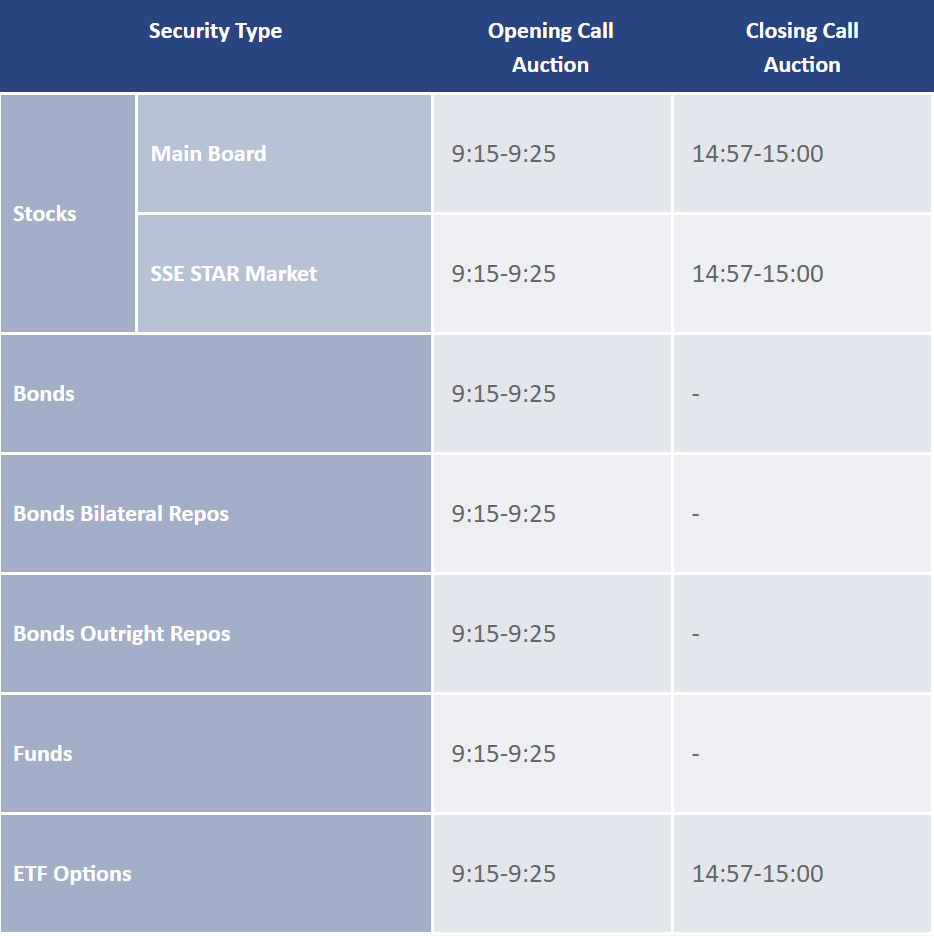

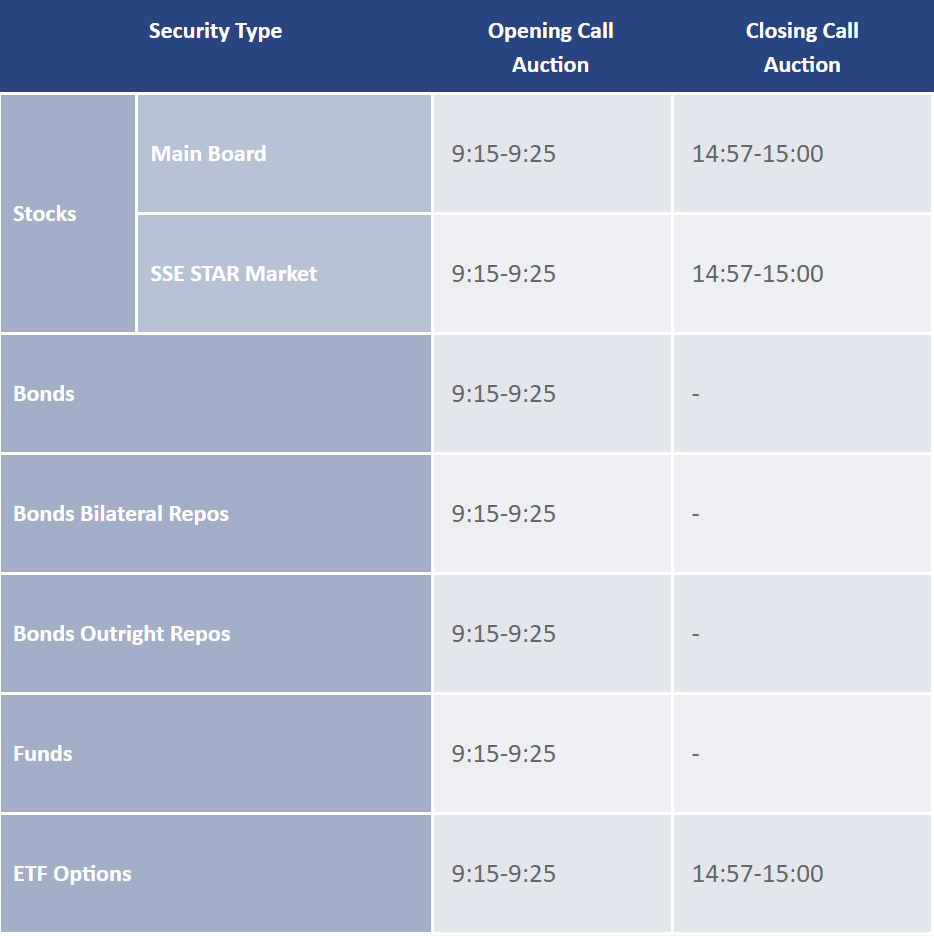

A oferta agregada de abertura é uma parte importante da manhã de cada dia de negociação no mercado de ações, geralmente das 9h15min às 9h25min. Durante esse período, os participantes do mercado, tanto do lado da compra quanto da venda, podem enviar suas ordens de compra e venda em antecipação a uma transação pelo preço mais favorável.

Em termos gerais, o período de 9:15 a 9:20 é conhecido como período de lance livre, durante o qual os investidores são livres para enviar ordens de compra e venda ou cancelá-las a qualquer momento, dependendo das condições de mercado. Durante o período de 9:20 a 9:25, os investidores podem continuar enviando ordens de compra e venda, mas não podem cancelar suas ordens durante esse período. Isso significa que, uma vez que as ordens são enviadas, os investidores não podem retirá-las durante esse período.

E às 9:25, o sistema de negociação da bolsa agrega e combina todas as ordens de compra e venda válidas. Com base nas regras de lance, o volume de ordens que podem ser preenchidas ao melhor preço é determinado, e esse preço é usado como o preço de abertura do dia. Esse processo garante que o preço de abertura seja justo e eficiente e estabelece a base para a operação normal do mercado.

O fechamento dos lances agregados geralmente ocorre nos últimos minutos de cada dia de negociação, das 14:57 às 15:00. Seu principal objetivo é determinar o preço de fechamento do dia agregando e combinando todas as ordens válidas. Durante esse tempo, os investidores podem enviar ordens de compra e venda, mas, uma vez enviadas, elas não podem ser canceladas.

14:57 a 15:00 oferece aos investidores uma oportunidade final de participar da negociação do dia. Durante esse período, os investidores podem enviar ordens de compra e venda, mas não podem cancelá-las. Em vez disso, até 15:00, o sistema de negociação da bolsa agregará e combinará todas as ordens de compra e venda válidas. Com base nas regras de um leilão de chamadas, o volume de ordens que podem ser preenchidas ao melhor preço é determinado, e esse preço é usado como o preço de fechamento do dia.

A determinação do preço de fechamento é geralmente calculada com base em todas as ordens válidas enviadas, especialmente aquelas enviadas nos últimos minutos. Esse mecanismo ajuda a evitar flutuações drásticas de preço desencadeadas por uma única ordem grande, ao mesmo tempo em que fornece aos investidores um preço de liquidação justo. Nesse processo, a disposição de comprar e vender no mercado é centralizada em um curto período de tempo, e o preço de fechamento resultante pode refletir efetivamente a disposição de negociação de uma ampla gama de investidores e o equilíbrio do preço de mercado.

O mecanismo de leilão de chamadas garante a certeza de preço e a justiça no mercado na abertura e no fechamento do mercado. Os investidores podem enviar ordens de compra e venda durante esse período, e essas ordens são agregadas centralmente em um momento específico para, finalmente, formar o preço de abertura ou fechamento. Esse mecanismo reflete efetivamente a disposição geral dos investidores de comprar e vender, pois o preço final da transação é baseado no equilíbrio de preço de todas as ordens válidas. Isso não apenas ajuda a reduzir a volatilidade dos preços, mas também aumenta a transparência do mercado e a justiça da negociação, garantindo que todos os participantes desfrutem das mesmas oportunidades de negociação no mesmo ambiente de mercado.

Além disso, leilão de chamadas ajuda a aumentar a liquidez do mercado durante esse período, pois um grande número de ordens é submetido centralmente. Os investidores enviam ordens de compra e venda durante esse período, que são processadas e agregadas centralmente, ajudando a criar preços de abertura e fechamento de mercado mais claros. Esse processo reduz a probabilidade de volatilidade de preços, pois o mercado é capaz de refletir de forma mais eficaz a disposição da maioria dos investidores de negociar na abertura e no fechamento do mercado, aumentando assim a estabilidade e a previsibilidade do mercado.

Além disso, leilão de chamadas faz mais do que apenas determinar o preço de uma ação na abertura e no fechamento do mercado; ele fornece aos participantes do mercado informações importantes sobre o movimento do preço de uma ação, que serve como referência para eles tomarem decisões de negociação. Por meio das ordens de compra e venda enviadas durante esse período, os investidores podem observar as relações de oferta e demanda e os níveis de preço no mercado, avaliando assim o sentimento geral e as expectativas do mercado. Essas informações não apenas ajudam a formular estratégias de negociação de curto prazo, mas também fornecem pistas para decisões de investimento de longo prazo.

No geral, o mecanismo de leilão de chamadas desempenha um papel muito importante no mercado de ações. Por meio da competição de preços abertos, ele estabelece os preços inicial e final para negociação diária, garante a abertura e transparência do mercado e a justiça dos preços, e também reflete as expectativas e comportamentos dos investidores no mercado. Também se tornou uma importante ferramenta de referência para investidores em operações de mercado.

O que significam as barras vermelhas e verdes no leilão de chamadas?

| Tipo |

Implicação |

Interpretação |

| Coluna Vermelha |

Compra forte |

Mostra forte compra, possivelmente elevando o preço das ações. |

| Coluna Verde |

Venda forte |

Mostra vendas fortes, possivelmente reduzindo o preço das ações. |

| Vermelho alto |

Aumento de compras |

Uma barra vermelha mais alta sugere uma compra forte, provavelmente aumentando o preço. |

| Verde Alto |

Aumento de vendas |

Uma barra verde mais alta sinaliza forte venda, provavelmente derrubando o preço. |

Regras de transação de leilão de chamadas

Como um mecanismo para determinar os preços de abertura e fechamento por meio da agregação centralizada de ordens de compra e venda antes da abertura e fechamento do mercado de ações, os leilão de chamadas geralmente ocorrem algum tempo antes da abertura oficial do mercado de ações, dependendo dos regulamentos da bolsa. Por exemplo, no mercado de ações A da China, esse horário é das 9h15min às 9h25min.

Durante o período do leilão de chamadas, os investidores participam do mercado enviando ordens de limite. Uma ordem de limite é um preço especificado pelo investidor para comprar ou vender uma ação e só será preenchida se o preço de mercado for igual ou melhor que o preço da ordem. Essa abordagem permite que os investidores participem da licitação sob condições de preço específicas, garantindo que eles sejam capazes de negociar pelo preço que esperam.

E durante esse processo de negociação, o mercado agrega e fecha a transação de acordo com a ordem limite enviada pelo comprador e pelo vendedor. Esse processo segue os princípios de preço primeiro e tempo primeiro: ordens com limites de lance mais altos e limites de pedido mais baixos são preenchidas primeiro, enquanto ordens com o mesmo preço são processadas em ordem de prioridade. Essas regras garantem negociação justa e eficiência de mercado ao criar um preço de abertura ou fechamento uniforme para ações dentro de um período de tempo limitado.

Durante esse período, o princípio da prioridade de preço orienta a priorização de ordens de compra de alto preço e ordens de venda de baixo preço, o que ajuda a estabelecer a estabilidade do preço de mercado. As bolsas geralmente estabelecem paradas e quedas nos preços das ações, que são faixas de preço com base no preço de fechamento do dia de negociação anterior. Os stops de alta e baixa limitam as flutuações do preço das ações dentro de uma determinada faixa, evitando oscilações anormais de preço e, ao mesmo tempo, protegendo os interesses dos investidores.

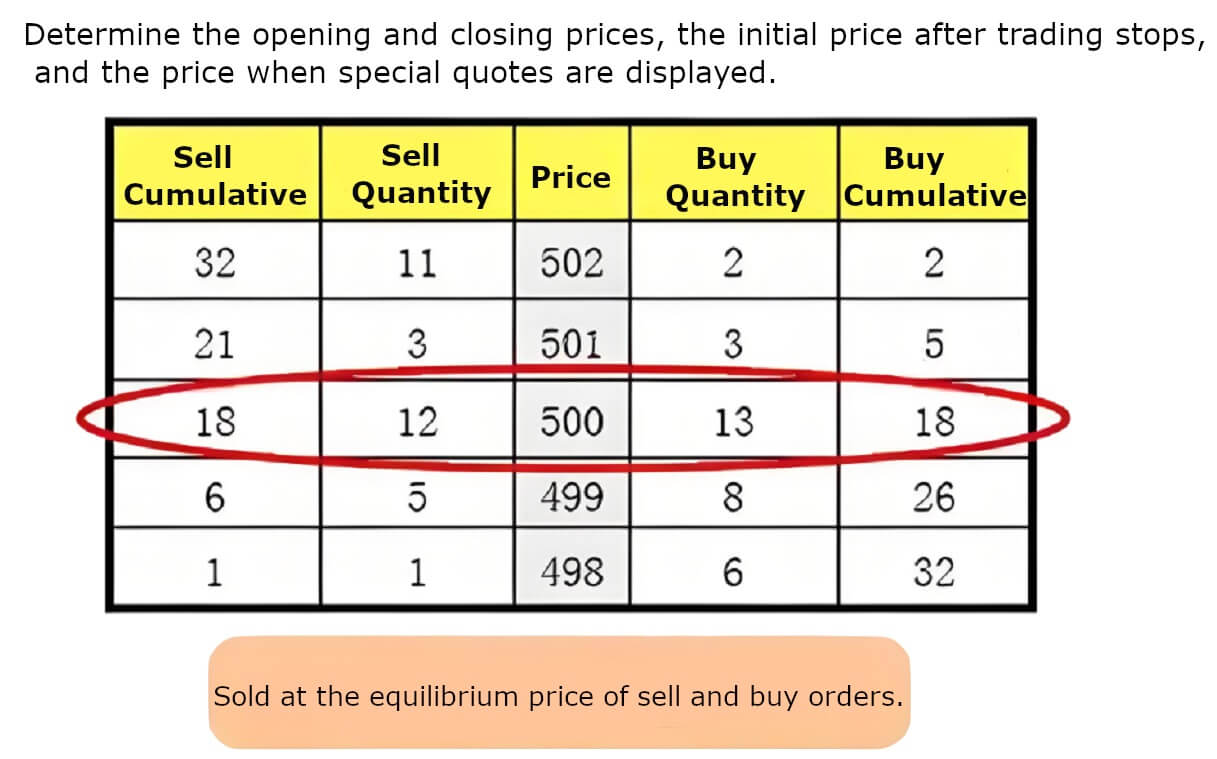

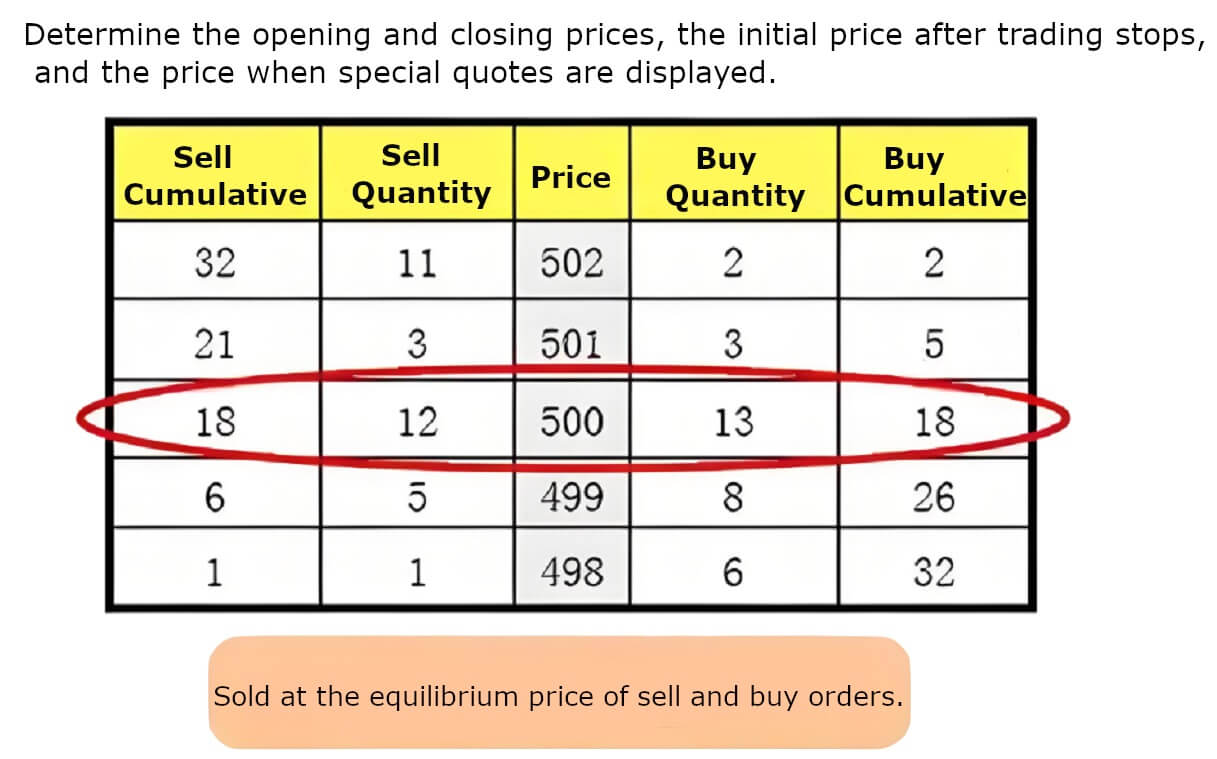

No final do leilão de chamadas, o sistema fecha o negócio com base em ordens de comissão válidas no mercado. Se houver várias ordens com o mesmo preço, o sistema as fechará na ordem em que foram enviadas. Por fim, o sistema selecionará o preço que cria o maior giro como o preço final de abertura ou fechamento, garantindo assim que a negociação de mercado ocorra em um ambiente justo e eficiente.

Ao mesmo tempo, ele também segue o princípio da regra da maioria, ou seja, no caso de vários preços que podem formar o maior giro, ele priorizará o preço que pode satisfazer o maior número de ordens confiadas como o preço final da transação, de modo a refletir os desejos da maioria dos investidores. Especificamente, quando o lance termina, o sistema resumirá todas as ordens de compra e venda enviadas de acordo com os princípios de prioridade de preço e prioridade de tempo para a transação.

O princípio da regra da maioria significa que se houver um grande número de ordens de compra e um pequeno número de ordens de venda em uma determinada faixa de preço, ou vice-versa, o sistema determinará o preço final da transação que será formado com base no número dessas ordens. Isso não apenas garante justiça na negociação, mas também permite que os preços no mercado reflitam os desejos de uma ampla gama de investidores, aumentando assim a transparência e a liquidez do mercado.

Além disso, durante um leilão de chamadas, se houver vários preços capazes de formar o mesmo volume máximo de negócios, o preço mais próximo do preço de fechamento do dia de negociação anterior geralmente é selecionado como o preço final de abertura ou fechamento. Essa prática ajuda a manter a continuidade do preço de mercado porque um preço que está próximo do preço de fechamento do dia de negociação anterior pode ser visto como o nível de preço de consenso atual dos participantes do mercado.

Suponha que o preço de fechamento de uma ação no dia de negociação anterior foi de US$ 10. Durante um leilão de chamadas, se houver vários preços que maximizem o volume e a diferença entre as ordens de compra em aberto e as ordens de venda em aberto for igual, o sistema de negociação selecionará o preço mais próximo do preço de fechamento do dia de negociação anterior como o preço final da transação.

Por exemplo, supondo que na coleta de processos de licitação, as seguintes são ordens de compra e venda de ações: ordens de compra (preço, quantidade): 9,80 yuans, 1.000 ações; ordens de venda (preço, quantidade): 10,20 yuans, 1.000 ações. Há também os seguintes preços: Ordem de compra (preço, quantidade): 9,90 yuans, 500 ações; ordem de venda (preço, quantidade): 10,10 yuans, 500 ações.

Neste caso, as ordens de compra e venda a $9,80 e $10,20 são preenchidas com volume igual e diferença igual. O sistema de negociação então seleciona o preço mais próximo do preço de fechamento do dia de negociação anterior ($10) como o preço final preenchido. Assim, $10 ou $10,10 podem ser escolhidos como o preço final da transação para garantir a continuidade e estabilidade do mercado.

Essas regras garantem justiça no mercado e certeza de preço durante o processo de leilão de chamadas, ao mesmo tempo em que fornecem aos investidores um ambiente de negociação aberto e transparente. Por meio desse mecanismo, os participantes do mercado conseguem obter informações válidas sobre preços de mercado antes da abertura e do fechamento do mercado, o que serve como uma base importante para decisões de negociação.

Dicas para comprar e vender ações por meio de um leilão de chamadas

Um leilão de chamadas é uma sessão de negociação muito importante no mercado de ações, pois determina o preço de abertura de uma ação e também reflete as expectativas gerais e o sentimento do mercado em relação à ação antes da abertura. Durante esse período, além de entender as regras específicas e os detalhes operacionais, como o período de validade da ordem, limites de faixa de preço, etc., os investidores também podem fazer uso de uma série de técnicas para otimizar suas estratégias de negociação e aumentar a probabilidade de sucesso na negociação.

Primeiro, observar barras vermelhas e verdes no mercado de ações é um método comum de análise técnica. A barra vermelha representa poder de compra; quanto maior a barra, indica forte demanda de compra; a barra verde representa poder de venda; quanto maior a barra, indica aumento da pressão de venda. Ao comparar o comprimento e os tons de cor das barras vermelhas e verdes, os investidores podem avaliar o contraste entre as forças de compra e venda no mercado e ajudar a decidir se devem comprar, vender ou manter uma ação.

Durante um leilão de chamadas, observar tendências claras de preço ou volume concentrado em áreas de preço específicas pode ser usado como uma estratégia de negociação eficaz. Os investidores podem considerar seguir essas tendências, pois elas refletem uma expressão concentrada de uma grande quantidade de disposição para comprar e vender no mercado. No entanto, a chave para o sucesso está em seguir as regras de negociação, incluindo estratégias de entrada e saída bem cronometradas e gerenciamento de risco eficaz para maximizar o sucesso da negociação e o potencial de lucro.

Negociação contra a tendência é uma estratégia pela qual os investidores escolhem negociar na direção oposta da tendência predominante atual quando há sinais claros de uma reversão do mercado. Essa estratégia requer cautela para garantir que o sinal de reversão seja confirmado por meio de análise técnica ou fundamental e que níveis razoáveis de stop-loss sejam definidos para controlar o risco. A execução de operações contra a tendência requer adesão estrita a um plano de negociação, incluindo pontos de entrada claros e pontos de lucro alvo, bem como aprendizado e ajuste contínuos da estratégia para melhorar o sucesso da negociação e a lucratividade a longo prazo.

Segundo, segmentos de tempo podem ser utilizados para determinar intenções de capital. O período entre 9:15 e 9:20 na negociação de ações é conhecido como teste de mercado ou período de pré-abertura. Durante esse período, os investidores são livres para colocar e retirar ordens pendentes para testar reações de mercado e ajustar estratégias de negociação.

Ordens de teste são temporárias e geralmente não são preenchidas imediatamente, e os investidores podem ajustar ou cancelar suas ordens a qualquer momento de acordo com as mudanças do mercado. O período de teste de mercado fornece aos investidores uma oportunidade de avaliar a oferta, a demanda e os movimentos de preços do mercado, o que os ajuda a estarem preparados antes da abertura oficial do mercado.

Na negociação de ações, 9:20 a 9:25 é a fase central do leilão de chamadas. Durante esse período, os investidores enviam uma ordem de comissão que não pode mais ser retirada; por isso, é conhecido como o verdadeiro momento de captura de fichas. O foco desta etapa é observar as ordens pendentes, ou seja, o número e o preço pelos quais os investidores estão dispostos a comprar ou vender ações. As ordens pendentes revelam a força do mercado e as intenções de negociação dos investidores e ajudam a prever os próximos movimentos de preço e o sentimento do mercado.

E quando se trata do período de 9:24 a 9:25 de negociação de ações, é considerado um momento crítico para pegar fichas. Durante esse período, os investidores prestam muita atenção ao mercado, e ações realmente fortes mostrarão sinais de uma captura de fichas durante esse minuto. Isso significa que os investidores podem se concentrar em abocanhar ações que acreditam ter potencial para perseguir possíveis oportunidades de alta ou lucro. A atividade durante esse minuto geralmente tem um impacto na ação do mercado do dia e é considerada um momento estratégico importante no mercado.

Sinais de snap são indicadores importantes usados por investidores no mercado de ações para determinar se uma ação está atraindo uma grande quantidade de atenção e participação de capital. Você pode observar a densidade de pontos brancos nas transações de mercado. Esses pontos brancos representam grandes transações únicas e, se aparecerem com frequência, indicam que a ação está altamente ativa e recebendo atenção significativa de capital.

Ao mesmo tempo, é vital prestar atenção às mudanças de volume nos cinco minutos de 9:20 a 9:25. Especialmente se o volume aumentar significativamente durante esse período, especialmente se o volume da linha positiva exceder significativamente o da linha negativa e o volume for ampliado em pelo menos duas vezes em comparação ao anterior, isso geralmente é considerado um sinal de que os fundos estão ativamente roubando fichas.

Além disso, os investidores observarão os valores de giro e o número de grandes ordens durante o último minuto antes da abertura do mercado, ou seja, entre 9:24 e 9:25. Se o valor do giro aumentar gradualmente durante esse período e houver grandes ordens, isso mostra sinais de que há fundos ativamente agarrando as ações no último minuto.

Durante a fase de leilão de chamadas, os investidores também precisam prestar atenção ao crescimento do volume e às flutuações de preço, que podem ser realizadas por meio de software profissional de negociação de ações ou plataformas de negociação online. O roubo de lances geralmente é caracterizado por um aumento repentino no volume e por rápidas flutuações de preço, que tendem a atrair a atenção de um grande número de investidores.

Em segundo lugar, após a abertura do disco, você pode confirmar ainda mais a apropriação de ações observando o gráfico de tempo. Por exemplo, quando o gráfico de tempo da linha branca (geralmente a linha de preço) está localizado acima da linha amarela (como a linha média ou outra linha de referência) e a linha amarela está localizada acima do eixo zero (eixo de preço), essa estrutura mostra que o preço das ações está forte no desempenho intradiário e é um indicador de apropriação ativa de fichas.

Também é possível focar no padrão de mudanças de volume, especialmente volume positivo e volume negativo. O volume positivo geralmente indica uma forte tendência de alta no mercado, o que pode continuar a empurrar o preço das ações para cima, e os investidores podem considerar comprar neste momento. Pelo contrário, uma contração negativa indica o enfraquecimento das forças dos vendedores, o que pode indicar que a tendência curta está prestes a terminar ou se transformar em uma longa, então os investidores podem esperar para ver ou procurar oportunidades de compra contra a tendência.

Este método de análise técnica, que combina o estágio de leilão de chamadas e gráficos de tempo intradiários, ajuda os investidores a identificar e compreender as ações quentes e as oportunidades de barganha no mercado. No entanto, as decisões de investimento ainda precisam levar em conta os riscos de mercado e as estratégias de investimento individuais para garantir decisões de negociação eficazes e controle de risco.

Dicas para comprar e vender ações por meio de um leilão de chamadas

| Descrição |

Propósito |

| Analise as barras vermelhas e verdes e os movimentos de preços. |

Antecipe movimentos de preços e crie estratégias de negociação. |

| Defina a faixa de preço para compra ou venda. |

Participe de lances com preços-alvo para impulsionar as negociações. |

| Assista ao volume e ao preço das 9h20min às 9h25min. |

Identifique ações interessantes e oportunidades para otimizar negociações. |

| Analise mudanças de volume de alta e baixa. |

Identifique ações fortes e fracas para melhorar as previsões. |

| Defina stop-loss em sinais de reversão. |

Reduza riscos e aumente o potencial de lucro a longo prazo. |

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.