Di pasar saham, periode penawaran agregat seperti tarik tambang. Pembeli dan penjual masing-masing berjuang demi kepentingan mereka sendiri. Kesediaan mereka untuk berdagang terpusat dan diagregasi selama waktu ini hingga harga pembukaan yang disepakati bersama tercapai. Proses ini penuh dengan kekuatan dan permainan pasar yang pada akhirnya membawa perdagangan saham ke fase perdagangan normal. Sekarang mari kita cermati aturan dan teknik mekanisme penawaran agregat.

Apa itu lelang panggilan?

Ini adalah mekanisme perdagangan di pasar sekuritas yang digunakan untuk menentukan harga perdagangan saham selama periode waktu tertentu (biasanya jam buka dan tutup). Fitur utamanya adalah memusatkan pesanan beli dan jual selama periode waktu tertentu dan kemudian meringkas transaksi sesuai dengan aturan tertentu untuk mendapatkan harga transaksi yang seragam.

Tujuan utama lelang panggilan adalah untuk menentukan harga pembukaan dan penutupan saham harian guna memastikan keberlangsungan dan stabilitas perdagangan pasar. Pada pembukaan, melalui pengumpulan perintah komisi pembeli dan penjual, ditemukan harga transaksi yang sesuai untuk menentukan harga pembukaan hari itu. Dan pada penutupan, menentukan harga perdagangan akhir dengan mengintegrasikan keinginan untuk membeli dan menjual di pasar saat itu, yang menentukan harga penutupan saham.

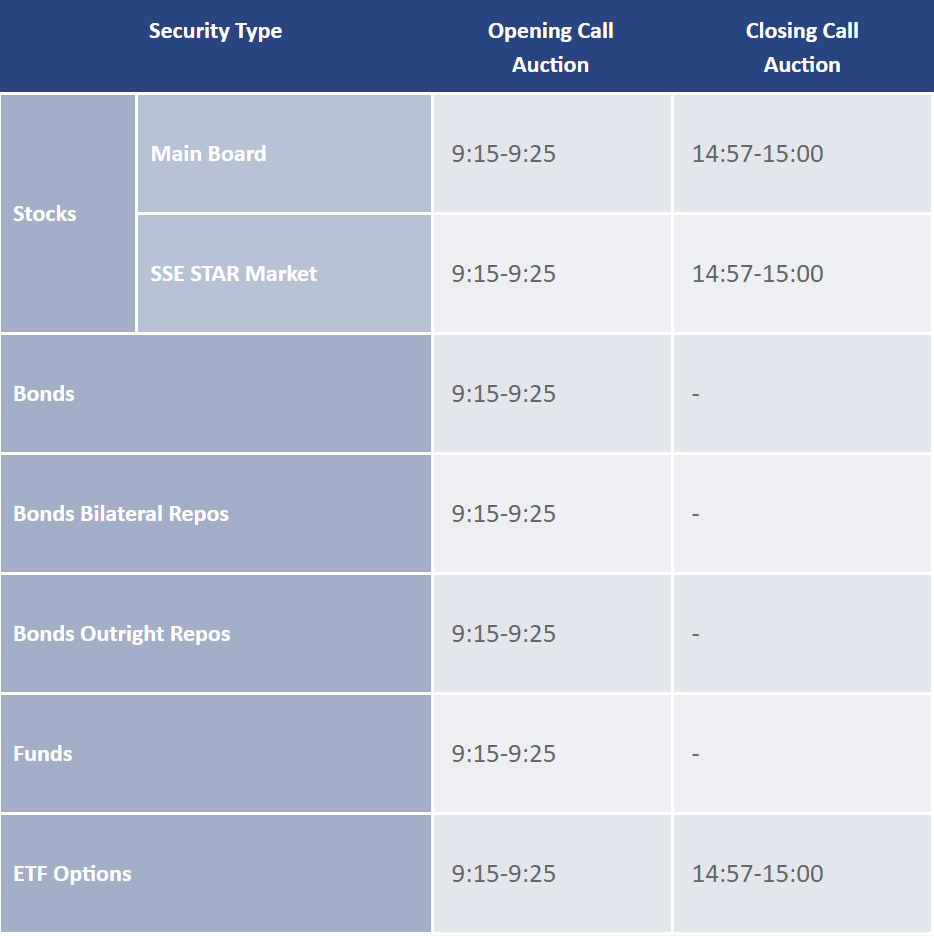

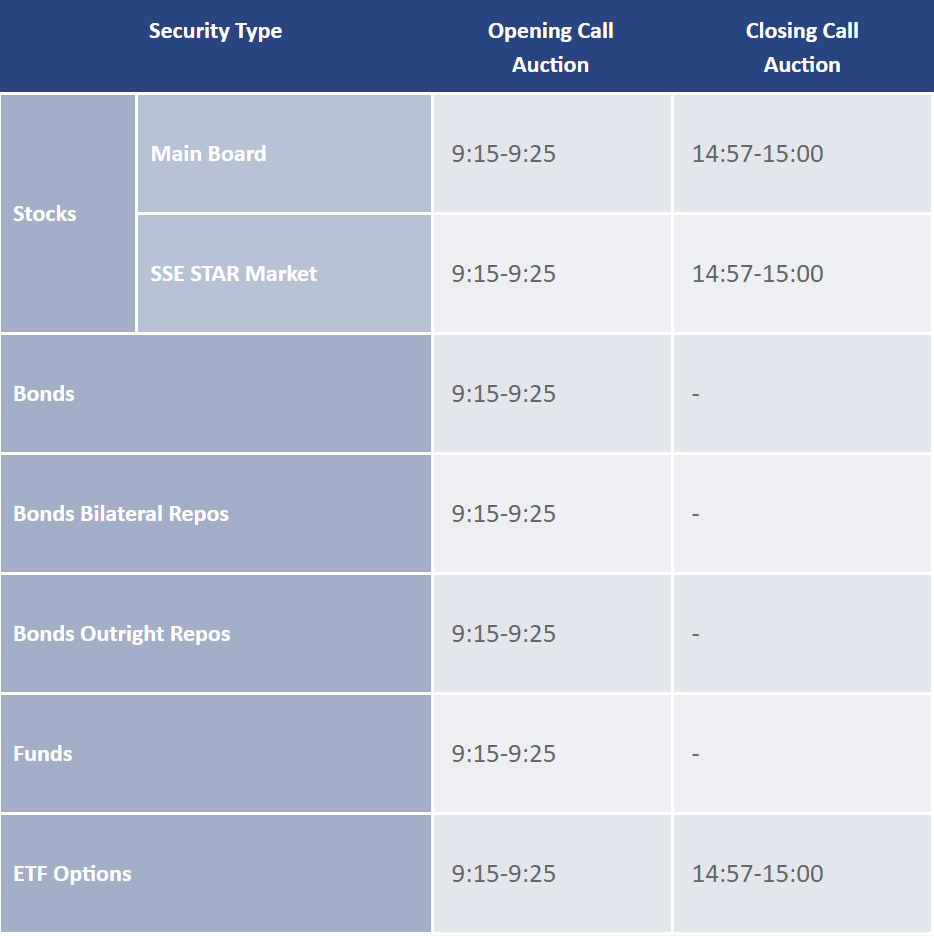

Penawaran agregat pembukaan merupakan bagian penting dari pagi setiap hari perdagangan di pasar saham, biasanya mulai pukul 9:15 pagi hingga pukul 9:25 pagi. Selama waktu ini, para pelaku pasar baik di pihak beli maupun pihak jual dapat mengajukan pesanan beli dan jual mereka untuk mengantisipasi transaksi pada harga yang paling menguntungkan.

Secara umum, periode dari pukul 09:15 hingga 09:20 dikenal sebagai periode penawaran bebas, di mana investor bebas mengajukan perintah beli dan jual atau membatalkannya kapan saja, tergantung pada kondisi pasar. Selama periode dari pukul 09:20 hingga 09:25, investor diizinkan untuk terus mengajukan perintah beli dan jual tetapi tidak diizinkan untuk membatalkan perintah mereka selama periode ini. Ini berarti bahwa setelah perintah diajukan, investor tidak dapat menariknya kembali selama periode ini.

Dan pada pukul 9:25, sistem perdagangan bursa menggabungkan dan mencocokkan semua pesanan beli dan jual yang valid. Berdasarkan aturan penawaran, volume pesanan yang dapat dipenuhi pada harga terbaik ditentukan, dan harga ini digunakan sebagai harga pembukaan untuk hari itu. Proses ini memastikan bahwa harga pembukaan adil dan efisien serta meletakkan dasar bagi operasi pasar yang normal.

Penutupan Penawaran agregat biasanya terjadi pada menit-menit terakhir setiap hari perdagangan, dari pukul 14:57 hingga 15:00. Tujuan utamanya adalah untuk menentukan harga penutupan hari itu dengan menggabungkan dan mencocokkan semua pesanan yang valid. Selama waktu ini, investor dapat mengajukan pesanan beli dan jual, tetapi setelah diajukan, pesanan tersebut tidak dapat dibatalkan.

14:57 hingga 15:0 memberi investor kesempatan terakhir untuk berpartisipasi dalam perdagangan hari itu. Selama waktu ini, investor dapat mengajukan perintah beli dan jual tetapi tidak diperbolehkan untuk membatalkannya. Sebaliknya, pada pukul 15:00, sistem perdagangan bursa akan mengumpulkan dan mencocokkan semua perintah beli dan jual yang valid. Berdasarkan aturan lelang panggilan, volume perintah yang dapat dipenuhi pada harga terbaik ditentukan, dan harga ini digunakan sebagai harga penutupan untuk hari itu.

Penentuan harga penutupan biasanya dihitung berdasarkan semua order valid yang diajukan, terutama yang diajukan dalam beberapa menit terakhir. Mekanisme ini membantu menghindari fluktuasi harga yang dramatis yang dipicu oleh satu order besar sekaligus memberikan harga penyelesaian yang wajar kepada investor. Dalam proses ini, keinginan untuk membeli dan menjual di pasar terpusat dalam waktu singkat, dan harga penutupan yang dihasilkan dapat secara efektif mencerminkan keinginan perdagangan dari berbagai investor dan keseimbangan harga pasar.

Mekanisme lelang panggilan memastikan kepastian harga dan kewajaran di pasar pada saat pembukaan dan penutupan pasar. Investor dapat mengajukan perintah beli dan jual selama periode ini, dan perintah-perintah ini dikumpulkan secara terpusat pada waktu tertentu untuk akhirnya membentuk harga pembukaan atau penutupan. Mekanisme ini secara efektif mencerminkan keinginan investor secara keseluruhan untuk membeli dan menjual, karena harga transaksi akhir didasarkan pada keseimbangan harga dari semua perintah yang valid. Hal ini tidak hanya membantu mengurangi volatilitas harga tetapi juga meningkatkan transparansi pasar dan kewajaran perdagangan, memastikan bahwa semua peserta menikmati peluang perdagangan yang sama di lingkungan pasar yang sama.

Selain itu, hal ini membantu meningkatkan likuiditas pasar selama periode ini karena sejumlah besar pesanan diajukan secara terpusat. Investor mengajukan pesanan beli dan jual selama periode ini, yang diproses dan dikumpulkan secara terpusat, membantu menciptakan harga pembukaan dan penutupan pasar yang lebih jelas. Proses ini mengurangi kemungkinan volatilitas harga karena pasar dapat lebih efektif mencerminkan keinginan mayoritas investor untuk berdagang pada pembukaan dan penutupan pasar, sehingga meningkatkan stabilitas dan prediktabilitas pasar.

Selain itu, ia tidak hanya menentukan harga saham pada pembukaan dan penutupan pasar; ia menyediakan informasi penting kepada para pelaku pasar tentang pergerakan harga saham, yang berfungsi sebagai acuan bagi mereka untuk membuat keputusan perdagangan. Melalui perintah beli dan jual yang diajukan selama periode ini, investor dapat mengamati hubungan penawaran dan permintaan serta tingkat harga di pasar, dengan demikian menilai sentimen dan ekspektasi pasar secara keseluruhan. Informasi tersebut tidak hanya membantu merumuskan strategi perdagangan jangka pendek tetapi juga memberikan petunjuk untuk keputusan investasi jangka panjang.

Secara keseluruhan, mekanisme lelang panggilan memegang peranan yang sangat penting di pasar saham. Melalui persaingan harga terbuka, mekanisme ini menetapkan harga awal dan akhir untuk perdagangan harian, memastikan keterbukaan dan transparansi pasar serta kewajaran harga, dan juga mencerminkan ekspektasi dan perilaku investor di pasar. Mekanisme ini juga telah menjadi alat referensi penting bagi investor dalam operasi pasar.

Apa arti bilah merah dan hijau pada lelang panggilan?

| Jenis

|

implikasi

|

Interpretasi

|

| Kolom Merah

|

Pembelian kuat

|

Menunjukkan pembelian yang kuat, yang mungkin menaikkan harga saham.

|

| Kolom Hijau

|

Penjualan kuat

|

Menunjukkan penjualan yang kuat, yang mungkin mendorong turunnya harga saham.

|

| Merah Tinggi

|

Peningkatan pembelian

|

Batang merah yang lebih tinggi menunjukkan pembelian yang kuat, yang kemungkinan menaikkan harga.

|

| Hijau Tinggi

|

Peningkatan penjualan

|

Batang hijau yang lebih tinggi menandakan penjualan yang kuat, yang kemungkinan akan menurunkan harga.

|

Aturan transaksi lelang panggilan

Sebagai mekanisme untuk menentukan harga pembukaan dan penutupan melalui agregasi terpusat dari perintah beli dan jual sebelum pasar saham dibuka dan ditutup, lelang panggilan biasanya berlangsung beberapa waktu sebelum pasar saham resmi dibuka, tergantung pada peraturan bursa. Misalnya, di pasar saham A Tiongkok, waktu ini adalah dari pukul 9:15 hingga 9:25 pagi

Selama periode lelang panggilan, investor berpartisipasi di pasar dengan mengajukan limit order. Limit order adalah harga yang ditentukan oleh investor untuk membeli atau menjual saham dan hanya akan dipenuhi jika harga pasar sama atau lebih baik dari harga order. Pendekatan ini memungkinkan investor untuk berpartisipasi dalam penawaran dengan ketentuan harga tertentu, memastikan bahwa mereka dapat bertransaksi pada harga yang mereka harapkan.

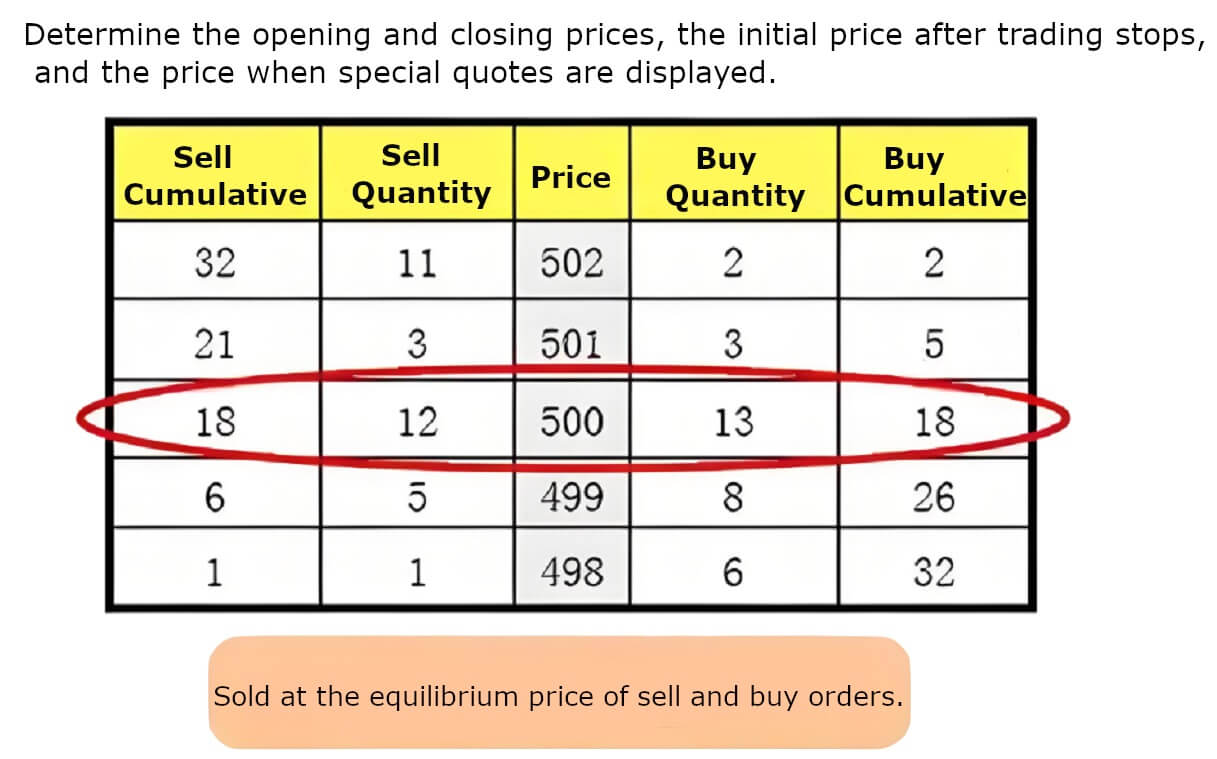

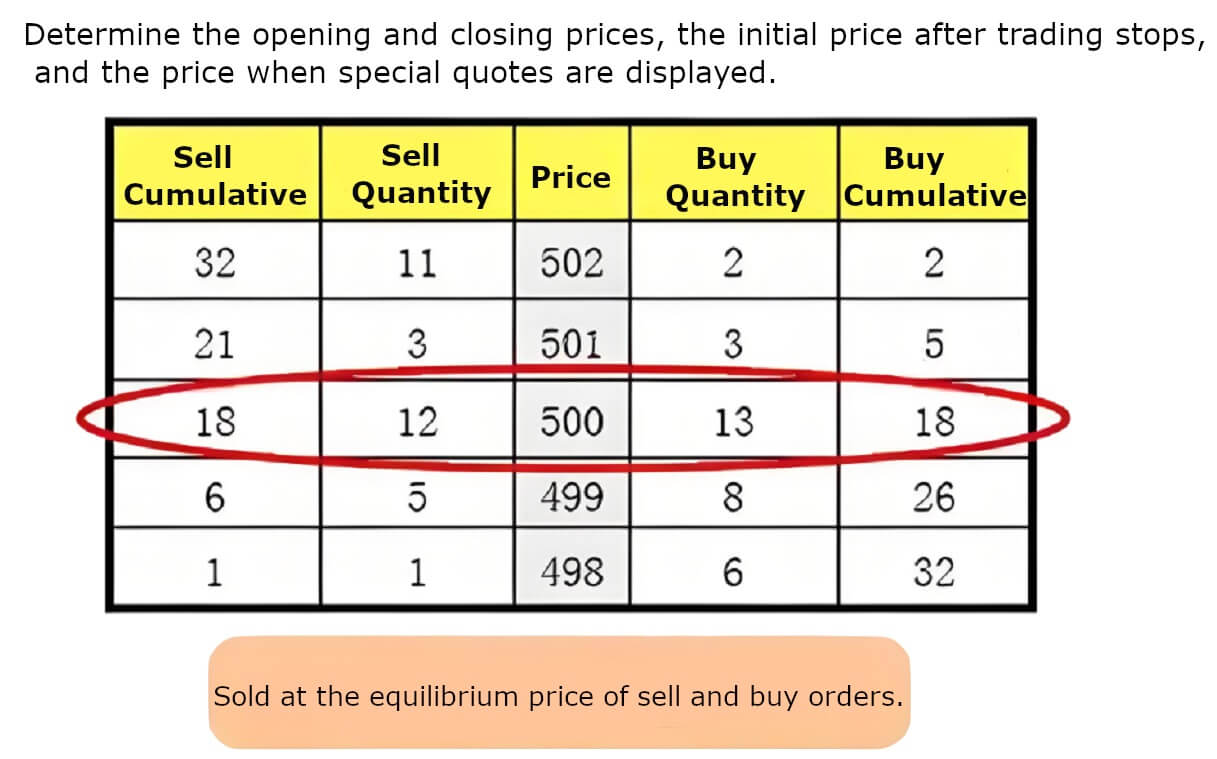

Dan selama proses perdagangan ini, pasar mengumpulkan dan menutup transaksi sesuai dengan limit order yang diajukan oleh pembeli dan penjual. Proses ini mengikuti prinsip price-first dan time-first: order dengan limit bid yang lebih tinggi dan limit ask yang lebih rendah akan dipenuhi terlebih dahulu, sementara order dengan harga yang sama akan diproses berdasarkan urutan prioritas. Aturan ini memastikan perdagangan yang adil dan efisiensi pasar dengan menciptakan harga pembukaan atau penutupan yang seragam untuk saham dalam jangka waktu yang terbatas.

Selama periode ini, prinsip prioritas harga memandu prioritas order beli harga tinggi dan order jual harga rendah, yang membantu membangun stabilitas harga pasar. Bursa biasanya menetapkan stop dan dip pada harga saham, yang merupakan kisaran harga berdasarkan harga penutupan hari perdagangan sebelumnya. Stop naik dan turun membatasi fluktuasi harga saham dalam kisaran tertentu, mencegah perubahan harga yang sangat besar dan sekaligus melindungi kepentingan investor.

Di akhir lelang panggilan, sistem menutup transaksi berdasarkan pesanan komisi yang valid di pasar. Jika ada beberapa pesanan dengan harga yang sama, sistem akan menutupnya sesuai urutan pengajuan. Pada akhirnya, sistem akan memilih harga yang menghasilkan turnover terbesar sebagai harga pembukaan atau penutupan akhir, sehingga memastikan bahwa perdagangan pasar berlangsung dalam lingkungan yang adil dan efisien.

Pada saat yang sama, sistem ini juga mengikuti prinsip aturan mayoritas, yaitu, dalam kasus beberapa harga yang dapat membentuk turnover terbesar, sistem akan memprioritaskan harga yang dapat memenuhi jumlah pesanan yang dipercayakan terbesar sebagai harga transaksi akhir, sehingga mencerminkan keinginan mayoritas investor. Secara khusus, ketika penawaran berakhir, sistem akan merangkum semua pesanan beli dan jual yang diajukan sesuai dengan prinsip prioritas harga dan prioritas waktu untuk transaksi tersebut.

Prinsip aturan mayoritas berarti bahwa jika terdapat sejumlah besar order beli dan sejumlah kecil order jual dalam rentang harga tertentu, atau sebaliknya, sistem akan menentukan harga transaksi akhir yang akan dibentuk berdasarkan jumlah order tersebut. Hal ini tidak hanya memastikan keadilan dalam perdagangan tetapi juga memungkinkan harga di pasar mencerminkan keinginan berbagai investor, sehingga meningkatkan transparansi dan likuiditas pasar.

Selain itu, selama lelang panggilan, jika ada beberapa harga yang mampu membentuk turnover maksimum yang sama, harga yang paling dekat dengan harga penutupan hari perdagangan sebelumnya biasanya dipilih sebagai harga pembukaan atau penutupan akhir. Praktik ini membantu menjaga kesinambungan harga pasar karena harga yang dekat dengan harga penutupan hari perdagangan sebelumnya dapat dilihat sebagai level harga konsensus terkini dari para pelaku pasar.

Misalkan harga penutupan saham pada hari perdagangan sebelumnya adalah $10. Selama lelang beli, jika ada beberapa harga yang memaksimalkan volume dan perbedaan antara order beli terbuka dan order jual terbuka sama, sistem perdagangan akan memilih harga yang paling dekat dengan harga penutupan hari perdagangan sebelumnya sebagai harga transaksi akhir.

Misalnya, dengan asumsi bahwa dalam pengumpulan proses penawaran, berikut ini adalah perintah beli dan jual saham: perintah beli (harga, jumlah): 9,80 yuan, 1.000 lembar saham; perintah jual (harga, jumlah): 10,20 yuan, 1.000 lembar saham. Ada juga harga-harga berikut: Perintah beli (harga, jumlah): $9,90. 500 lembar saham; perintah jual (harga, jumlah): $10,10. 500 lembar saham.

Dalam kasus ini, order beli dan jual pada harga $9,80 dan $10,20 diisi dengan volume yang sama dan selisih yang sama. Sistem perdagangan kemudian memilih harga yang paling mendekati harga penutupan hari perdagangan sebelumnya ($10) sebagai harga akhir yang diisi. Dengan demikian, $10 atau $10,10 dapat dipilih sebagai harga transaksi akhir untuk memastikan keberlangsungan dan stabilitas pasar.

Aturan-aturan ini memastikan keadilan di pasar dan kepastian harga selama proses lelang, sekaligus menyediakan lingkungan perdagangan yang terbuka dan transparan bagi investor. Melalui mekanisme ini, pelaku pasar dapat memperoleh informasi harga pasar yang valid sebelum pembukaan dan penutupan pasar, yang menjadi dasar penting untuk keputusan perdagangan.

Tips membeli dan menjual saham melalui lelang panggilan

Lelang panggilan merupakan sesi perdagangan yang sangat penting di pasar saham, karena menentukan harga pembukaan saham dan juga mencerminkan ekspektasi dan sentimen pasar secara keseluruhan terhadap saham sebelum pembukaan. Selama periode ini, selain memahami aturan khusus dan detail operasional, seperti masa berlaku pesanan, batasan kisaran harga, dll., investor juga dapat memanfaatkan sejumlah teknik untuk mengoptimalkan strategi perdagangan mereka dan meningkatkan kemungkinan keberhasilan perdagangan.

Pertama, mengamati batang merah dan hijau di pasar saham merupakan metode umum analisis teknis. Batang merah menunjukkan daya beli; semakin tinggi batang menunjukkan permintaan beli yang kuat; batang hijau menunjukkan daya jual; semakin tinggi batang menunjukkan peningkatan tekanan jual. Dengan membandingkan panjang dan corak warna batang merah dan hijau, investor dapat menilai kontras antara kekuatan beli dan jual di pasar dan membantu dalam memutuskan apakah akan membeli, menjual, atau menahan saham.

Selama lelang panggilan, mengamati tren harga yang jelas atau volume yang terkonsentrasi di area harga tertentu dapat digunakan sebagai strategi perdagangan yang efektif. Investor dapat mempertimbangkan untuk mengikuti tren ini, karena tren ini mencerminkan ekspresi terkonsentrasi dari sejumlah besar keinginan untuk membeli dan menjual di pasar. Namun, kunci keberhasilan terletak pada mengikuti aturan perdagangan, termasuk strategi masuk dan keluar yang tepat waktu dan manajemen risiko yang efektif untuk memaksimalkan keberhasilan perdagangan dan potensi keuntungan.

Perdagangan kontra-tren adalah strategi yang digunakan investor untuk berdagang dalam arah yang berlawanan dengan tren yang berlaku saat ini ketika ada sinyal yang jelas tentang pembalikan pasar. Strategi ini memerlukan kehati-hatian untuk memastikan bahwa sinyal pembalikan dikonfirmasi melalui analisis teknis atau fundamental dan bahwa level stop-loss yang wajar ditetapkan untuk mengendalikan risiko. Eksekusi operasi kontra-tren memerlukan kepatuhan yang ketat terhadap rencana perdagangan, termasuk titik masuk yang jelas dan titik target laba, serta pembelajaran dan penyesuaian strategi yang berkelanjutan untuk meningkatkan keberhasilan perdagangan dan profitabilitas jangka panjang.

Kedua, segmen waktu dapat digunakan untuk menentukan niat modal. Periode antara 9:15 dan 9:20 dalam perdagangan saham dikenal sebagai uji coba pasar atau periode prapembukaan. Selama periode ini, investor bebas untuk menempatkan dan menarik pesanan tertunda untuk menguji reaksi pasar dan menyesuaikan strategi perdagangan.

Perintah uji coba bersifat sementara dan biasanya tidak langsung terpenuhi, dan investor dapat menyesuaikan atau membatalkan perintah mereka kapan saja sesuai dengan perubahan pasar. Periode uji coba pasar memberi investor kesempatan untuk menilai penawaran, permintaan, dan pergerakan harga pasar, yang membantu mereka bersiap sebelum pembukaan pasar secara resmi.

Dalam perdagangan saham, pukul 9:20 hingga 9:25 merupakan fase inti dari lelang panggilan. Selama waktu ini, investor mengajukan perintah komisi yang tidak dapat ditarik lagi; oleh karena itu, ini dikenal sebagai momen perebutan chip yang sesungguhnya. Fokus dari tahap ini adalah mengamati perintah tertunda, yaitu, jumlah dan harga di mana investor bersedia membeli atau menjual saham. Perintah tertunda mengungkapkan kekuatan pasar dan niat perdagangan investor serta membantu memprediksi pergerakan harga dan sentimen pasar berikutnya.

Dan ketika tiba saatnya periode perdagangan saham pukul 9:24 hingga 9:25, ini dianggap sebagai waktu yang kritis untuk membeli saham. Selama waktu ini, investor akan mencermati pasar dengan saksama, dan saham yang benar-benar kuat akan menunjukkan sinyal pembelian saham selama menit ini. Ini berarti bahwa investor dapat fokus untuk membeli saham yang mereka yakini berpotensi untuk mengejar peluang kenaikan atau keuntungan. Aktivitas selama menit ini sering kali berdampak pada aksi pasar hari itu dan dianggap sebagai momen strategis yang penting di pasar.

Sinyal snap merupakan indikator penting yang digunakan oleh investor di pasar saham untuk menentukan apakah suatu saham menarik perhatian dan partisipasi modal dalam jumlah besar. Anda dapat mengamati kepadatan titik-titik putih dalam transaksi pasar. Titik-titik putih ini mewakili transaksi tunggal yang besar, dan jika muncul secara berkala, ini menunjukkan bahwa saham tersebut sangat aktif dan menerima perhatian modal yang signifikan.

Pada saat yang sama, sangat penting untuk memperhatikan perubahan volume dalam lima menit dari 9:20 hingga 9:25. Terutama jika volume meningkat secara signifikan selama periode ini, terutama jika volume garis positif secara signifikan melebihi garis negatif dan volume diperbesar setidaknya dua kali lipat dibandingkan dengan yang sebelumnya, ini biasanya dianggap sebagai sinyal bahwa dana tersebut secara aktif mengambil chip.

Selain itu, investor akan mencermati jumlah turnover dan jumlah order besar selama menit terakhir sebelum pasar dibuka, yaitu antara pukul 9:24 dan 9:25. Jika jumlah turnover meningkat secara bertahap selama periode ini dan terdapat order besar, ini menunjukkan tanda-tanda bahwa ada dana yang secara aktif mengambil saham pada menit terakhir.

Selama fase lelang panggilan, investor juga perlu memperhatikan pertumbuhan volume dan fluktuasi harga, yang dapat direalisasikan melalui perangkat lunak perdagangan saham profesional atau platform perdagangan daring. Penangkapan tawaran biasanya ditandai dengan peningkatan volume secara tiba-tiba dan fluktuasi harga yang cepat, yang cenderung menarik perhatian sejumlah besar investor.

Kedua, setelah pembukaan disk, Anda dapat lebih lanjut mengonfirmasi perampasan saham dengan mengamati grafik waktu. Misalnya, ketika grafik waktu garis putih (biasanya garis harga) terletak di atas garis kuning (seperti garis rata-rata atau garis referensi lainnya) dan garis kuning terletak di atas sumbu nol (sumbu harga), struktur ini menunjukkan bahwa harga saham kuat dalam kinerja intraday dan merupakan indikator perampasan chip aktif.

Dimungkinkan juga untuk fokus pada pola perubahan volume, terutama volume positif dan volume negatif. Volume positif biasanya menunjukkan tren naik yang kuat di pasar, yang dapat terus mendorong harga saham naik, dan investor dapat mempertimbangkan untuk membeli saat ini. Sebaliknya, kontraksi negatif menunjukkan melemahnya kekuatan penjual, yang dapat mengindikasikan bahwa tren pendek akan segera berakhir atau berubah menjadi tren panjang, sehingga investor dapat menunggu dan melihat atau mencari peluang pembelian yang berlawanan dengan tren.

Metode analisis teknis ini, yang menggabungkan tahap lelang panggilan dan grafik waktu intraday, membantu investor mengidentifikasi dan memahami saham-saham yang sedang naik daun dan peluang tawar-menawar di pasar. Namun, keputusan investasi tetap perlu mempertimbangkan risiko pasar dan strategi investasi individual untuk memastikan keputusan perdagangan yang efektif dan pengendalian risiko.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Tips membeli dan menjual saham melalui lelang panggilan

| Deskripsi

|

Tujuan

|

| Menganalisis batang merah dan hijau serta pergerakan harga.

|

Antisipasi pergerakan harga dan buat strategi perdagangan.

|

| Tetapkan kisaran harga untuk membeli atau menjual.

|

Berpartisipasilah dalam penawaran pada harga target untuk meningkatkan perdagangan.

|

| Perhatikan volume dan harga dari 9:20 hingga 9:25.

|

Temukan saham-saham panas dan peluang untuk mengoptimalkan perdagangan.

|

| Menganalisis perubahan volume bullish dan bearish.

|

Identifikasi saham yang kuat dan lemah untuk meningkatkan prakiraan.

|

| Tetapkan stop loss pada sinyal pembalikan.

|

Mengurangi risiko dan meningkatkan potensi keuntungan jangka panjang.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.