En el mercado de valores, el periodo de pujas agregadas es como un tira y afloja. Compradores y vendedores luchan cada uno por sus propios intereses. Su voluntad de trading se centraliza y agrega durante este tiempo hasta que se alcanza un precio de apertura acordado mutuamente. Este proceso está lleno de fuerzas y juegos del mercado que, en última instancia, conducen al trading de acciones a la fase de negociación normal. Echemos ahora un buen vistazo a las reglas y técnicas del mecanismo de la subasta de apertura.

¿Qué es una subasta de apertura?

Es un mecanismo de negociación en el mercado de valores que se utiliza para determinar el precio de negociación de las acciones durante un determinado periodo de tiempo (normalmente las horas de apertura y cierre). Su principal característica es centralizar las órdenes de compra y venta durante un periodo de tiempo y, a continuación, resumir las transacciones de acuerdo con ciertas reglas para llegar a un precio de transacción uniforme.

El objetivo principal de una subasta de apertura es determinar los precios diarios de apertura y cierre de las acciones para garantizar la continuidad y estabilidad de las operaciones en el mercado. En la apertura, es a través de la recopilación de compradores y vendedores de la orden de comisión para encontrar un precio de transacción adecuado para determinar el precio de apertura del día. Y al cierre, determina el precio final de negociación integrando la voluntad de comprar y vender en el mercado en ese momento, lo que determina el precio de cierre de la acción.

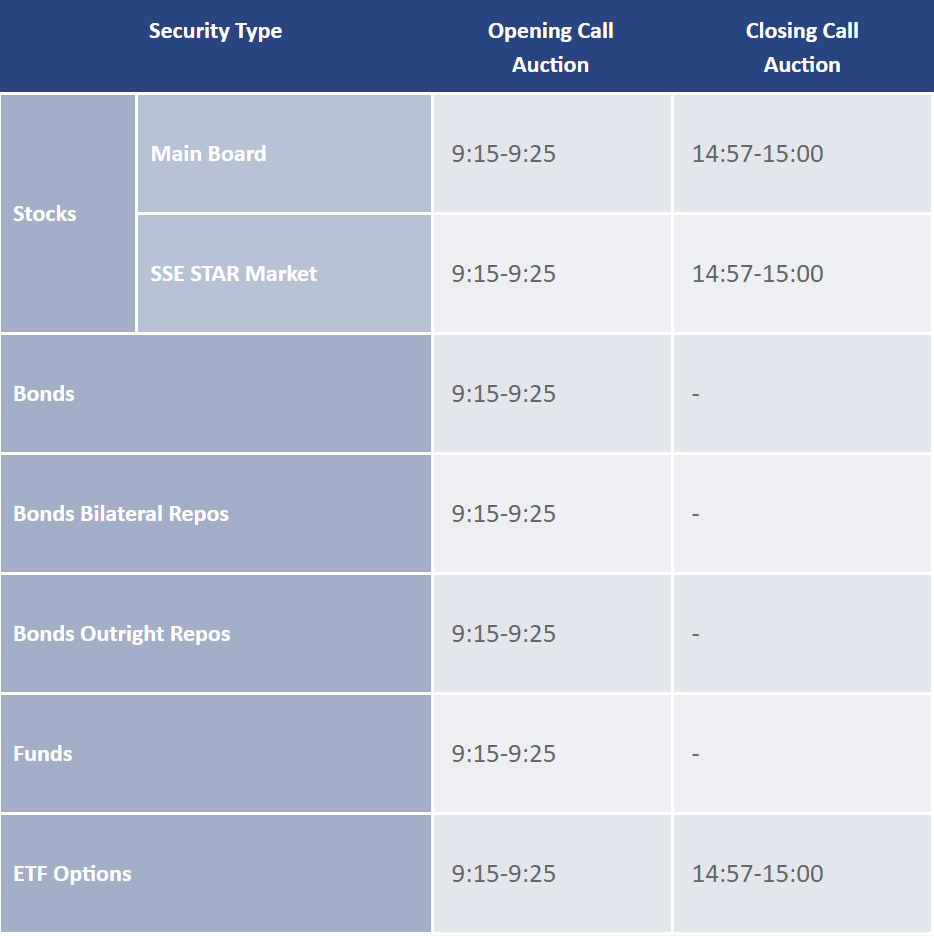

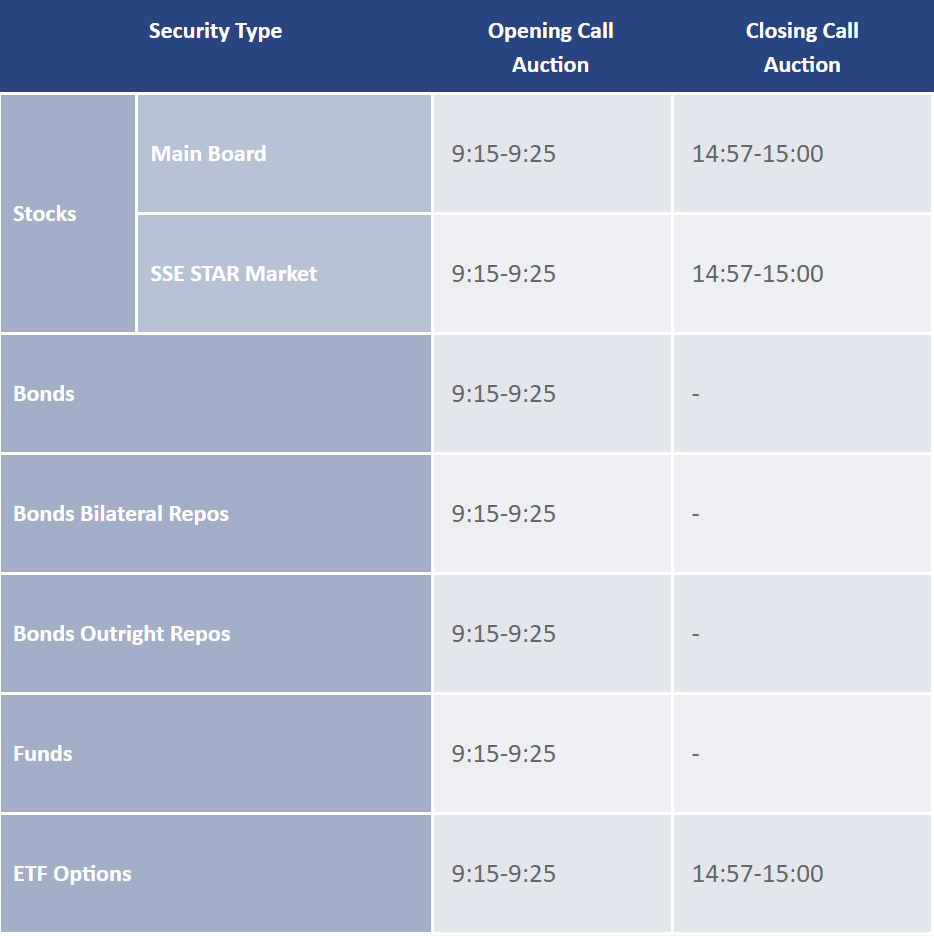

La subasta de apertura es una parte importante de la mañana de cada día de negociación en el mercado de valores, normalmente de 9:15 a 9:25. Durante este tiempo, los participantes en el mercado, tanto del lado comprador como del vendedor, pueden presentar sus órdenes de compra y venta en anticipación de una transacción al precio más favorable.

En general, el periodo de 9:15 a 9:20 se conoce como periodo de oferta libre, durante el cual los inversores son libres de presentar órdenes de compra y venta o de cancelarlas en cualquier momento, dependiendo de las condiciones del mercado. Durante el periodo de 9:20 a 9:25. los inversores pueden seguir presentando órdenes de compra y venta, pero no se les permite cancelar sus órdenes durante este periodo. Esto significa que una vez presentadas las órdenes, los inversores no pueden retirarlas durante este periodo.

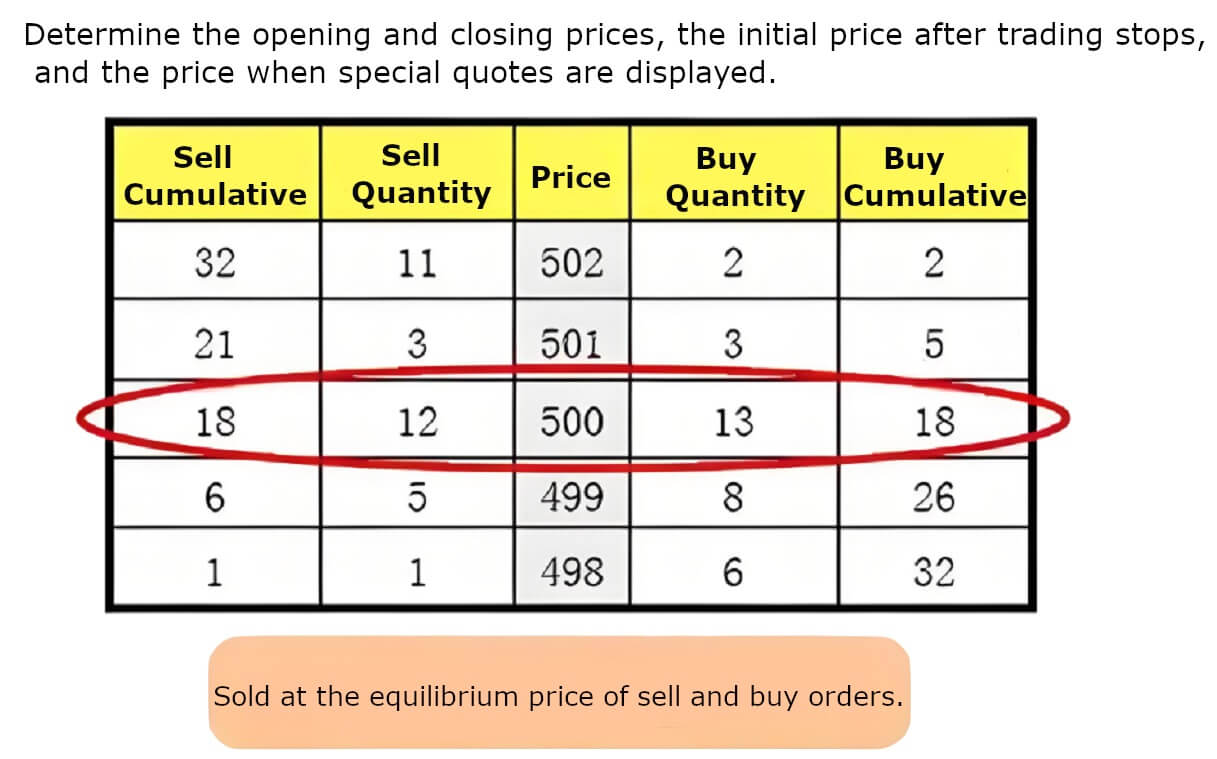

Y a las 9:25. el sistema de trading de la bolsa agrega y combina todas las órdenes de compra y venta válidas. Basándose en las reglas de puja de la subasta de apertura, se determina el volumen de órdenes que pueden cubrirse al mejor precio, y este precio se utiliza como precio de apertura del día. Este proceso garantiza que el precio de apertura sea justo y eficiente y sienta las bases para el funcionamiento normal del mercado.

La subasta de apertura de cierre suele producirse en los últimos minutos de cada jornada de trading, entre las 14:57 y las 15:00 horas. Su principal objetivo es determinar el precio de cierre del día agregando y casando todas las órdenes válidas. Durante este tiempo, los inversores pueden enviar órdenes de compra y venta, pero una vez enviadas, no se pueden cancelar.

De 14:57 a 15:00 ofrece a los inversores una última oportunidad de participar en el trading del día. Durante este tiempo, los inversores pueden presentar órdenes de compra y venta, pero no se les permite cancelarlas. En cambio, a las 15:00. el sistema de trading de la bolsa agregará y casará todas las órdenes de compra y venta válidas. Basándose en las reglas de una subasta de apertura, se determina el volumen de órdenes que pueden cubrirse al mejor precio, y este precio se utiliza como precio de cierre del día.

La determinación del precio de cierre suele calcularse sobre la base de todas las órdenes válidas presentadas, especialmente las presentadas en los últimos minutos. Este mecanismo ayuda a evitar fluctuaciones drásticas de los precios provocadas por una sola orden de gran volumen, al tiempo que proporciona a los inversores un precio de liquidación justo. En este proceso, la voluntad de comprar y vender en el mercado se centraliza en un breve periodo de tiempo, y el precio de cierre resultante puede reflejar eficazmente la voluntad de trading de una amplia gama de inversores y el equilibrio del precio de mercado.

El mecanismo de subasta de apertura garantiza la seguridad de los precios y la equidad en el mercado en la apertura y el cierre del mercado. Los inversores pueden presentar órdenes de compra y de venta durante este periodo, y estas órdenes se agregan de forma centralizada en un tiempo determinado para formar finalmente el precio de apertura o de cierre. Este mecanismo refleja eficazmente la voluntad general de compra y venta de los inversores, ya que el precio final de la transacción se basa en el equilibrio de precios de todas las órdenes válidas. Esto no sólo ayuda a reducir la volatilidad de los precios, sino que también mejora la transparencia del mercado y la equidad del trading, garantizando que todos los participantes disfruten de las mismas oportunidades de trading en el mismo entorno de mercado.

Además, contribuye a aumentar la liquidez del mercado durante este periodo, ya que un gran número de órdenes se presentan de forma centralizada. Los inversores presentan órdenes de compra y venta durante este periodo, que se procesan y agregan de forma centralizada, ayudando a crear precios de apertura y cierre de mercado más claros. Este proceso reduce la probabilidad de volatilidad de los precios, ya que el mercado es capaz de reflejar con mayor eficacia la voluntad de la mayoría de los inversores de negociar a la apertura y al cierre del mercado, mejorando así la estabilidad y la previsibilidad del mercado.

Además, hace algo más que determinar el precio de una acción en la subasta de apertura y el cierre del mercado; proporciona a los participantes en el mercado información importante sobre el movimiento del precio de una acción, que les sirve de referencia para tomar decisiones de negociación. A través de las órdenes de compra y venta presentadas durante este periodo, los inversores pueden observar las relaciones de oferta y demanda y los niveles de precios en el mercado, evaluando así la opinión general y las expectativas del mercado. Esta información no sólo ayuda a formular estrategias de trading a corto plazo, sino que también proporciona pistas para tomar decisiones de inversión a largo plazo.

En general, el mecanismo de subasta de apertura desempeña un papel muy importante en el mercado de valores. A través de la competencia abierta de precios, establece los precios de inicio y fin del trading diario, garantiza la apertura y transparencia del mercado y la equidad de los precios, y también refleja las expectativas y comportamientos de los inversores en el mercado. También se ha convertido en una importante herramienta de referencia para los inversores en las operaciones de mercado.

¿Qué significan las barras rojas y verdes en la subasta de apertura?

| Tipo |

Implicación |

Interpretación |

| Columna roja |

Fuerte compra |

Muestra una fuerte compra, que posiblemente haga subir el precio de las acciones. |

| Columna verde |

Fuerte venta |

Muestra una fuerte venta, que posiblemente haga bajar el precio de las acciones. |

| Rojo alto |

Aumento de las compras |

Una barra roja más alta sugiere una fuerte compra, probablemente subiendo el precio. |

| Verde alto |

Aumento de las ventas |

Una barra verde más alta indica una fuerte venta, probablemente haciendo caer el precio. |

Reglas de transacción de la subasta de apertura

Como mecanismo para determinar los precios de apertura y cierre mediante la agregación centralizada de órdenes de compra y venta antes de la apertura y cierre del mercado bursátil, las subastas de apertura suelen tener lugar algún tiempo antes de la apertura oficial del mercado bursátil, dependiendo de la normativa de la bolsa. Por ejemplo, en el mercado de acciones A de China, este tiempo es de 9:15 a 9:25 horas.

Durante el periodo de la subasta de apertura, los inversores participan en el mercado presentando órdenes limitadas. Una orden limitada es un precio especificado por el inversor para comprar o vender una acción y sólo se ejecutará si el precio de mercado es igual o superior al precio de la orden. Este enfoque permite a los inversores participar en la puja en condiciones de precio específicas, asegurándose de que pueden operar al precio que esperan.

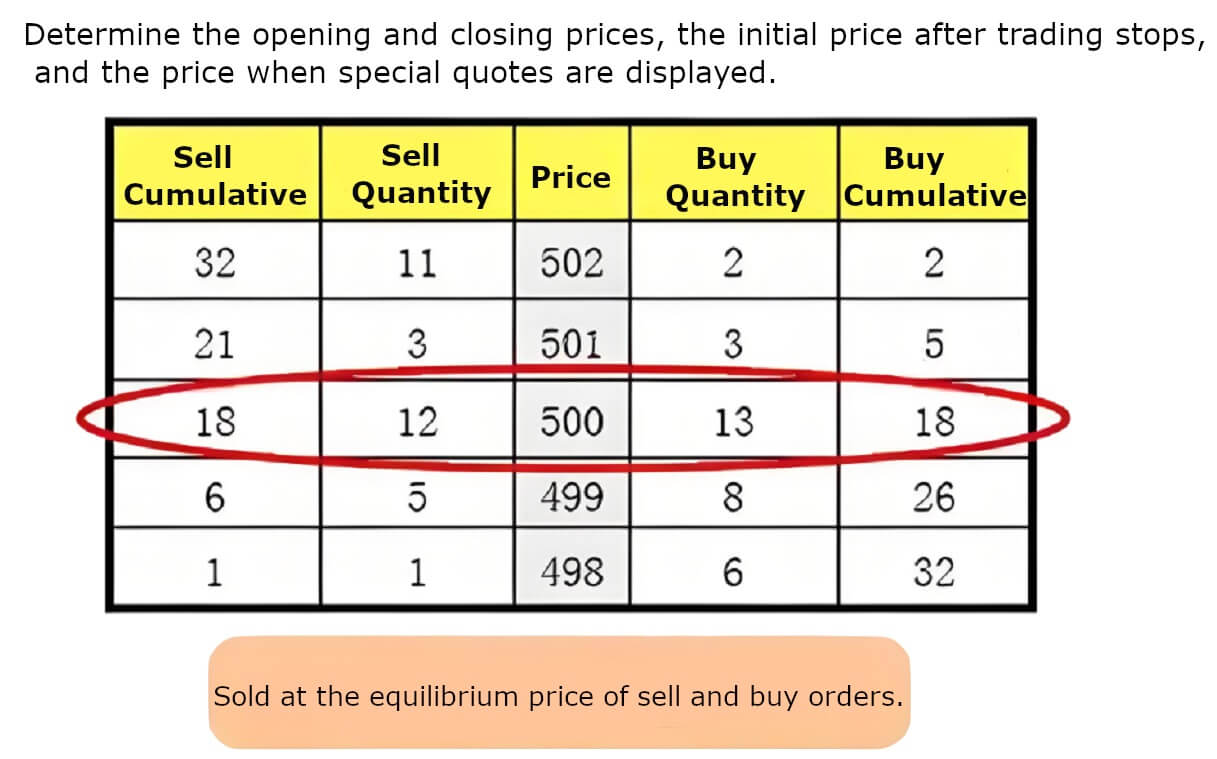

Y durante este proceso de trading, el mercado agrega y cierra la operación de acuerdo con la orden limitada presentada por el comprador y el vendedor. Este proceso sigue los principios de precio primero y tiempo primero: las órdenes con límites de compra más altos y límites de venta más bajos se ejecutan primero, mientras que las órdenes al mismo precio se procesan por orden de prioridad. Estas normas garantizan una negociación justa y la eficiencia del mercado al crear un precio uniforme de apertura o cierre para los valores dentro de un marco temporal limitado.

Durante la subasta de apertura, el principio de prioridad de precios guía la priorización de las órdenes de compra de alto precio y las órdenes de venta de bajo precio, lo que ayuda a establecer la estabilidad de precios del mercado. Las bolsas suelen establecer topes al alza y a la baja en los precios de las acciones, que son rangos de precios basados en el precio de cierre del día de negociación anterior. Los topes al alza y a la baja limitan las fluctuaciones del precio de las acciones dentro de un rango determinado, lo que evita oscilaciones de precios anormalmente grandes y protege al mismo tiempo los intereses de los inversores.

Al final de la subasta de apertura, el sistema cierra la operación basándose en las órdenes de comisión válidas en el mercado. Si hay varias órdenes con el mismo precio, el sistema las cerrará en el orden en que fueron presentadas. En última instancia, el sistema seleccionará el precio que genere el mayor volumen de negocio como precio final de apertura o cierre, garantizando así que el trading en el mercado se desarrolle en un entorno justo y eficiente.

Al mismo tiempo, la subasta de apertura también sigue el principio de la regla de la mayoría, es decir, en el caso de que existan varios precios que puedan formar el mayor volumen de negocios, dará prioridad al precio que pueda satisfacer el mayor número de órdenes encomendadas como precio final de la transacción, a fin de reflejar los deseos de la mayoría de los inversores. Concretamente, cuando finalice la puja, el sistema resumirá todas las órdenes de compra y venta enviadas según los principios de prioridad de precio y prioridad de tiempo para la transacción.

El principio de la regla de la mayoría significa que si hay un gran número de órdenes de compra y un pequeño número de órdenes de venta en un determinado rango de precios, o viceversa, el sistema determinará el precio final de la transacción que se formará en función del número de estas órdenes. Esto no sólo garantiza la equidad en el trading, sino que también permite que los precios del mercado reflejen los deseos de un amplio abanico de inversores, mejorando así la transparencia y la liquidez del mercado.

Además, durante una subasta de apertura, si hay varios precios capaces de formar el mismo volumen máximo de negociación, se suele seleccionar como precio final de apertura o cierre el más próximo al precio de cierre del día de trading anterior. Esta práctica ayuda a mantener la continuidad de los precios del mercado porque un precio que se aproxime al precio de cierre del día de trading anterior puede considerarse como el nivel de precios de consenso actual de los participantes en el mercado.

Supongamos que el precio de cierre de una acción para el día de negociación anterior fue de 10 $. Durante una subasta de apertura, si hay varios precios que maximizan el volumen y la diferencia entre las órdenes de compra abiertas y las órdenes de venta abiertas es igual, el sistema de trading seleccionará el precio más cercano al precio de cierre del día de negociación anterior como precio final de la transacción.

Por ejemplo, suponiendo que en la recopilación de pujas, las órdenes de compra y venta de acciones sean las siguientes: órdenes de compra (precio, cantidad): 9,80 $, 1.000 acciones; órdenes de venta (precio, cantidad): 10,20 $, 1.000 acciones. También hay los siguientes precios: Orden de compra (precio, cantidad): $9.90. 500 acciones; orden de venta (precio, cantidad): $10.10. 500 acciones.

En este caso, las órdenes de compra y venta a 9,80 $ y 10,20 $ se ejecutan con igual volumen e igual diferencia durante la subasta de apertura. El sistema de trading selecciona entonces el precio más cercano al precio de cierre del día de trading anterior (10 $) como precio final de ejecución. Así, se pueden elegir 10 $ o 10,10 $ como precio de transacción final para garantizar la continuidad y la estabilidad del mercado.

Estas normas garantizan la equidad en el mercado y la certidumbre de los precios durante el proceso de subasta de apertura, al tiempo que proporcionan a los inversores un entorno de trading abierto y transparente. A través de este mecanismo, los participantes en el mercado pueden obtener información válida sobre los precios antes de la apertura y el cierre del mercado, lo que sirve de base importante para las decisiones de trading.

Consejos para comprar y vender valores a través de una subasta de apertura

Una subasta de apertura es una sesión de negociación muy importante en el mercado de valores, ya que determina el precio de apertura de una acción y también refleja las expectativas generales y la opinión del mercado respecto a la acción antes de la apertura. Durante este periodo, además de entender las reglas específicas y los detalles operativos, como el periodo de validez de la orden, los límites del rango de precios, etc., los inversores también pueden hacer uso de una serie de técnicas para optimizar sus estrategias de trading y aumentar las probabilidades de éxito de las operaciones.

En primer lugar, observar las barras rojas y verdes en el mercado de valores es un método habitual de análisis técnico. La barra roja representa el poder de compra; cuanto más alta sea la barra, indica una fuerte demanda de compra; la barra verde representa el poder de venta; cuanto más alta sea la barra, indica una mayor presión vendedora. Comparando la longitud y los matices de color de las barras rojas y verdes, los inversores pueden evaluar el contraste entre las fuerzas compradoras y vendedoras del mercado y ayudarles a decidir si compran, venden o mantienen una acción.

Durante una subasta de apertura, observar las tendencias claras de los precios o el volumen concentrado en zonas específicas de precios puede utilizarse como una estrategia eficaz de trading. Los inversores pueden considerar la posibilidad de seguir estas tendencias, ya que reflejan la expresión concentrada de una gran cantidad de voluntad de compra y venta en el mercado. Sin embargo, la clave del éxito reside en seguir las reglas del trading, incluidas unas estrategias de entrada y salida bien calculadas y una gestión eficaz del riesgo para maximizar el éxito de la negociación y el potencial de ganancias.

El trading a contracorriente es una estrategia por la que los inversores optan por operar en la dirección opuesta a la tendencia predominante en ese momento cuando hay señales claras de una inversión del mercado. Esta estrategia requiere precaución para asegurarse de que la señal de inversión se confirma mediante un análisis técnico o de factores fundamentales y de que se fijan niveles razonables de stop-loss para controlar el riesgo. La ejecución de operaciones contra tendencia requiere el cumplimiento estricto de un plan de trading, que incluya puntos de entrada claros y puntos objetivo de ganancia, así como el aprendizaje y ajuste continuos de la estrategia para mejorar el éxito del trading y la rentabilidad a largo plazo.

En segundo lugar, durante la subasta de apertura los segmentos de tiempo pueden utilizarse para determinar las intenciones de capital. El periodo comprendido entre las 9:15 y las 9:20 en el trading de acciones se conoce como periodo de prueba del mercado o de preapertura. Durante este periodo, los inversores son libres de colocar y retirar órdenes pendientes para probar las reacciones del mercado y ajustar las estrategias de trading.

Las órdenes de prueba son temporales y normalmente no se ejecutan inmediatamente, y los inversores pueden ajustar o cancelar sus órdenes en cualquier momento en función de los cambios del mercado. El periodo de prueba del mercado ofrece a los inversores la oportunidad de evaluar la oferta, la demanda y los movimientos de precios del mercado, lo que les ayuda a estar preparados antes de la apertura oficial del mercado.

En el trading de acciones, de 9:20 a 9:25 es la fase central de la subasta de apertura. Durante este tiempo, los inversores presentan una orden de comisión que ya no se puede retirar; de ahí que se conozca como el verdadero momento de captación de fichas. El objetivo de esta fase es observar las órdenes pendientes, es decir, el número y el precio al que los inversores están dispuestos a comprar o vender acciones. Las órdenes pendientes revelan la fortaleza del mercado y las intenciones de trading de los inversores y ayudan a predecir los próximos movimientos de los precios y la opinión del mercado.

Y cuando se trata del periodo de 9:24 a 9:25 del trading de acciones, se considera un tiempo crítico para hacerse con las fichas. Durante este tiempo, los inversores prestan mucha atención al mercado, y los valores realmente fuertes mostrarán señales de captura de fichas durante este minuto. Esto significa que los inversores pueden centrarse en hacerse con valores que creen que tienen potencial para perseguir posibles oportunidades alcistas o de ganancias. La actividad durante este minuto suele tener un impacto en la acción del mercado del día y se considera un momento estratégico importante en el mercado.

Las señales instantáneas son indicadores importantes utilizados por los inversores en el mercado bursátil durante la subasta de apertura para determinar si una acción está atrayendo una gran cantidad de atención y participación de capital. Puede observar la densidad de puntos blancos en las transacciones del mercado. Estos puntos blancos representan grandes transacciones únicas, y si aparecen con frecuencia, indica que la acción es muy activa y está recibiendo una importante atención del capital.

Al mismo tiempo, es fundamental prestar atención a los cambios de volumen en los cinco minutos comprendidos entre las 9:20 y las 9:25. Especialmente si el volumen aumenta significativamente durante este periodo, sobre todo si el volumen de la línea positiva supera significativamente al de la línea negativa y el volumen se multiplica al menos por dos en comparación con el anterior, suele considerarse una señal de que los fondos están arrebatando fichas activamente.

Además, los inversores vigilarán el volumen de negociación y el número de órdenes grandes durante el último minuto antes de la subasta de apertura del mercado, es decir, entre las 9:24 y las 9:25. Si la cantidad de volumen de negocio aumenta gradualmente durante este periodo y hay grandes pedidos, esto indica que hay fondos acaparando activamente las acciones en el último minuto.

Durante la fase de subasta de apertura, los inversores también deben prestar atención al crecimiento del volumen y a las fluctuaciones de los precios, que pueden realizarse a través de software profesional de trading de acciones o de las plataformas de trading en línea. El robo de ofertas suele caracterizarse por un aumento repentino del volumen y rápidas fluctuaciones de los precios, que tienden a atraer la atención de un gran número de inversores.

En segundo lugar, tras la subasta de apertura del disco, puede confirmar aún más el acaparamiento de acciones observando el gráfico de tiempo. Por ejemplo, cuando el gráfico temporal de la línea blanca (normalmente la línea de precios) se sitúa por encima de la línea amarilla (como la línea media u otra línea de referencia) y la línea amarilla se sitúa por encima del eje cero (eje de precios), esta estructura muestra que el precio de las acciones es fuerte en el rendimiento intradía y es un indicador de acaparamiento activo de fichas.

También es posible centrarse en el patrón de los cambios de volumen, especialmente el volumen positivo y el volumen negativo. Un volumen positivo suele indicar una fuerte tendencia alcista en el mercado, que puede seguir impulsando al alza el precio de las acciones, y los inversores pueden plantearse comprar en este momento. Por el contrario, una contracción negativa indica un debilitamiento de las fuerzas vendedoras, lo que puede indicar que la tendencia corta está a punto de terminar o de convertirse en larga, por lo que los inversores pueden esperar a ver qué pasa o buscar oportunidades de compra en contra de la tendencia.

Este método de análisis técnico, que combina la fase de subasta de apertura y los gráficos de tiempo intradía, ayuda a los inversores a identificar y captar los valores calientes y las oportunidades de negociación en el mercado. Sin embargo, las decisiones de inversión aún deben tener en cuenta los riesgos del mercado y las estrategias de inversión individuales para garantizar la eficacia de las decisiones de trading y el control del riesgo.

Consejos para comprar y vender acciones a través de una subasta de apertura

| Descripción |

Objetivo |

| Analice las barras rojas y verdes y los movimientos de los precios. |

Anticiparse a los movimientos de los precios y crear estrategias de trading. |

| Establecer el rango de precios para comprar o vender. |

Participe en las pujas a precios objetivo para impulsar el trading. |

| Observe el volumen y el precio de 9:20 a 9:25. |

Detecte acciones alcistas y oportunidades para optimizar las operaciones. |

| Analice los cambios de volumen alcistas y bajistas. |

Identifique las acciones fuertes y débiles para mejorar las previsiones. |

| Establezca stop losses en las señales de reversión. |

Reduzca el riesgo y aumentar el potencial de ganancias a largo plazo. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.