En esta era de comercio internacional, compradores y vendedores se enfrentan a retos en las transacciones que abarcan miles de kilómetros. A los vendedores les preocupa que los compradores no paguen una vez enviada la mercancía, mientras que a los compradores les preocupa que los vendedores no entreguen la mercancía una vez efectuado el pago. En medio de esta incertidumbre, la aparición de la carta de crédito aporta una sensación de seguridad y una base de confianza a ambas partes. Sirve como garantía del banco para asegurar que la transacción se lleva a cabo de forma segura, de modo que tanto compradores como vendedores pueden estar seguros de que el dinero se paga con una mano y la mercancía se entrega con la otra, haciendo realidad la verdadera igualdad de las transacciones y la seguridad. Ahora veremos más de cerca la seguridad del pago en el comercio internacional, la clasificación de las cartas de crédito y el proceso de operación.

¿Qué es una carta de crédito?

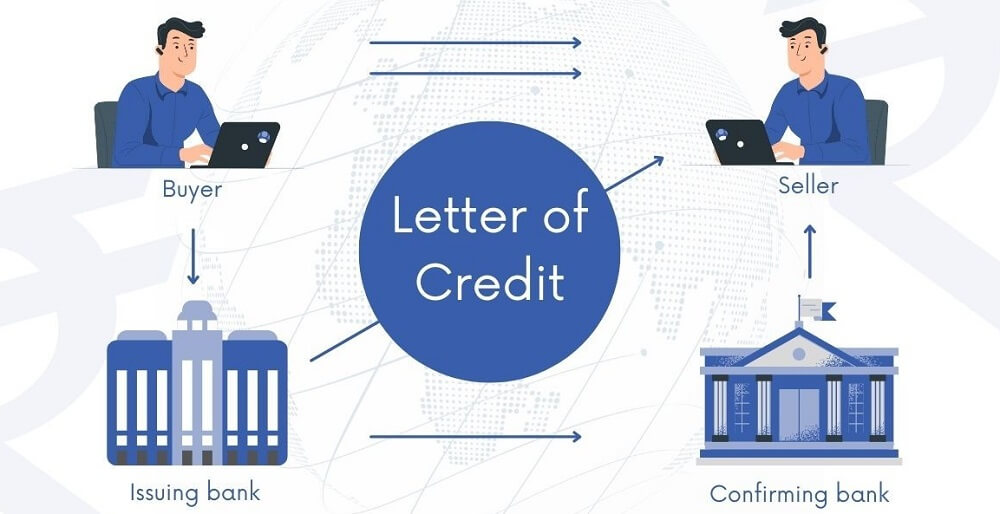

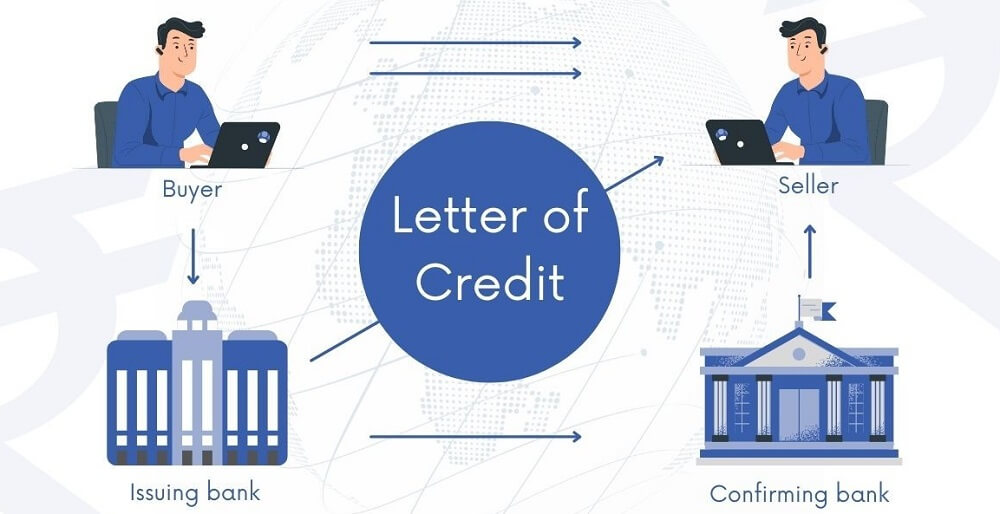

L/C, abreviatura de carta de crédito, es un instrumento financiero emitido por el banco u otras instituciones financieras según la solicitud del comprador, utilizado en el comercio internacional o en el comercio nacional, para garantizar la seguridad del pago y la entrega entre el comprador y el vendedor. Proporciona una garantía de pago para el vendedor; es decir, después de que el vendedor presente los documentos de acuerdo con los términos de la carta de crédito, el banco pagará en nombre del comprador al vendedor.

Un documento escrito emitido por el banco que promete pagar según determinadas condiciones es uno de los métodos de pago más importantes en el comercio internacional. Su principio es similar al de las operaciones garantizadas, es decir, el banco como banco emisor, tras el acuerdo entre el comprador y el vendedor, al compromiso del vendedor de pagar el dinero de acuerdo con las condiciones.

En primer lugar, el comprador facilitará el contenido de la transacción y los requisitos en forma de solicitud presentada al banco. El banco aceptará la solicitud para abrir una carta de crédito, que será entregada al vendedor en el banco. El vendedor envía la mercancía de acuerdo con ellos y entrega los documentos que representan la mercancía al banco local. El banco verifica que no haya ningún error y paga al vendedor la mercancía. Y el comprador puede recibir la mercancía sobre la base de los documentos después de que el banco los haya reembolsado.

Como instrumento financiero independiente del contrato comercial, la carta de crédito proporciona una garantía de pago independiente tanto para el comprador como para el vendedor. A diferencia de un contrato comercial, es emitido por el banco del comprador (el banco emisor) y garantiza al vendedor que el pago se realizará de acuerdo con las condiciones. Como tal, se ejecuta independientemente del contrato comercial y el comprador y el vendedor pueden confiar en él para llevar a cabo la transacción.

Es importante tener en cuenta que se basa en los documentos y no en la mercancía en sí. Los bancos realizan los pagos de acuerdo con los requisitos de los documentos prescritos y no inspeccionando o manipulando directamente la mercancía real. Esto significa que el banco se preocupa de la exactitud y la conformidad de los documentos para asegurarse de que la transacción entre el comprador y el vendedor según los términos del contrato se lleva a buen término según lo acordado. El estado y la calidad reales de la mercancía se acuerdan y son responsabilidad del comprador y del vendedor en el contrato de transacción subyacente, y no están directamente relacionados con el papel del banco en el mismo.

Cuando el vendedor presenta documentos conformes, el banco debe efectuar el pago de acuerdo con los términos, que es un principio básico en una transacción de carta de crédito. Los términos especifican detalladamente el tipo de documentos que el vendedor debe proporcionar, la cantidad, las normas de calidad, el lugar de envío, las condiciones de pago y otros requisitos específicos.

Al negociar con él, la principal preocupación del banco es la integridad y conformidad de los documentos más que la entrega o la calidad real de la mercancía. Este sistema ayuda a proteger los derechos e intereses tanto del vendedor como del comprador y garantiza que la transacción se lleve a cabo de conformidad con el acuerdo contractual, al tiempo que minimiza los litigios derivados de la falta de conformidad de la calidad o la cantidad de la mercancía. Como resultado, el vendedor sólo tiene que asegurarse de que los documentos cumplen sus requisitos para obtener el pago del banco, lo que lo convierte en uno de los instrumentos de pago seguro más utilizados en el comercio internacional.

En la práctica, el importador (comprador) puede asegurarse de que el proveedor recibirá el pago sólo después de la entrega y presentación de los documentos cualificados mediante la apertura de una carta de crédito, lo que reduce el riesgo de pago anticipado. El exportador (vendedor) puede estar seguro de la seguridad del pago tras recibirlo y asegurarse de que puede recibir el pago del banco tras presentar documentos cualificados. Al mismo tiempo, el banco, como intermediario, puede obtener ingresos por comisiones a través de este negocio de liquidación y, al mismo tiempo, promover las actividades comerciales entre los clientes.

Esto facilita enormemente tanto a los compradores como a los vendedores. Con la garantía del banco, ambas partes ya no tienen que preocuparse por los problemas de crédito, ni siquiera con clientes lejanos y desconocidos. Los compradores pueden comprar con confianza porque les garantiza que sólo pagarán si cumplen las condiciones del contrato. Para el vendedor, no es sólo una garantía de pago, sino una herramienta importante para asegurarse de que el pago puede recuperarse a tiempo, tan valiosa como una transacción real en efectivo.

Una carta de crédito fiable puede utilizarse incluso como garantía para un préstamo bancario, lo que facilita la liquidez del vendedor. Su existencia hace que el comercio sea más fiable y eficaz, especialmente cuando se trata de grandes transacciones o de comercio transfronterizo. Su papel es especialmente significativo. No sólo simplifica el proceso de transacción entre compradores y vendedores, sino que también reduce en gran medida el riesgo de la transacción, lo que permite que el comercio mundial se desarrolle con mayor fluidez.

Sin embargo, aunque desempeña un papel importante en el comercio internacional, también conlleva ciertos riesgos. Los bancos sólo se encargan de comprobar la conformidad de los documentos cuando adelantan el pago de las mercancías, sin implicarse en la verificación real de mercancías concretas. Esto abre la posibilidad de que el vendedor cometa un error falsificando documentos, omitiendo el envío de mercancías o enviando mercancías falsificadas, todo lo cual puede acarrear importantes pérdidas financieras para el comprador.

Del mismo modo, si el comprador manipula o falsifica maliciosamente las condiciones, por ejemplo, alterando intencionadamente el importe o el periodo de validez, esto también puede dar lugar a que el vendedor no reciba finalmente el pago de la mercancía y sufra así una pérdida tanto del dinero como de la mercancía. Estas situaciones ponen de relieve la importancia de las prácticas prudentes y del estricto cumplimiento de los términos contractuales por ambas partes cuando se utiliza la carta de crédito en el comercio internacional. La gestión eficaz de los contratos y el uso de normas a seguir para la reducción y la gestión de los riesgos potenciales son esenciales para garantizar la seguridad y la fiabilidad de las transacciones comerciales.

En conclusión, la carta de crédito desempeña un papel indispensable en el comercio internacional como instrumento de garantía de pago proporcionado por los bancos. Reduce eficazmente el riesgo de pago en las transacciones transfronterizas sustituyendo al crédito comercial y garantizando los derechos y la seguridad de compradores y vendedores en las transacciones. No es sólo un tipo de garantía de pago, sino también un importante instrumento de financiación del comercio que garantiza el buen desarrollo de la transacción y el flujo seguro de fondos mediante la intervención y la garantía del banco.

Proceso operativo de una carta de crédito

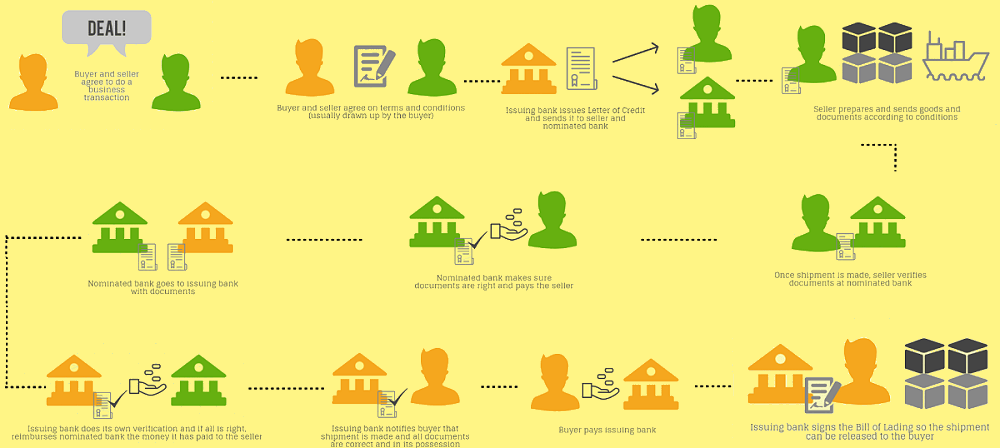

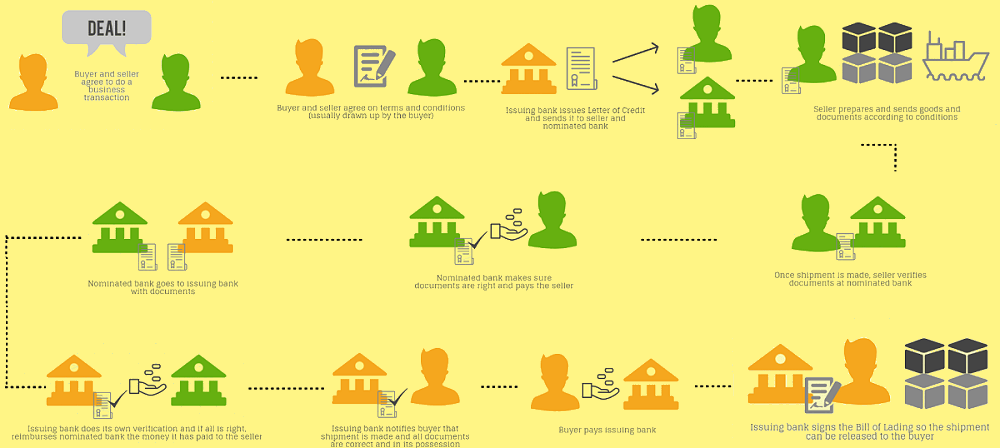

Su proceso operativo completo debe incluir pasos clave como la solicitud, la emisión, la entrega de documentos, la presentación de documentos, el examen de documentos y el pago. En primer lugar, el comprador presenta una solicitud al banco emisor en la que expone detalladamente las condiciones y requisitos de la operación. El banco emisor abre una carta de crédito basándose en la solicitud y lo notifica al vendedor y al banco notificador.

A continuación, el vendedor completa la entrega de la mercancía de acuerdo con los requisitos, prepara los documentos pertinentes, los presenta al banco notificador para su revisión y los remite al banco emisor. El banco emisor examina la integridad y conformidad de los documentos y paga al vendedor si cumplen los requisitos; en caso contrario, se le exige que modifique o complemente los documentos. Este proceso garantiza los derechos e intereses de ambas partes en el comercio internacional y la seguridad de los pagos.

Concretamente, cuando el comprador, tras llegar a un acuerdo comercial con el vendedor, puede hacer una solicitud a su banco (el banco emisor), presentar las condiciones y requisitos detallados de la transacción, como la descripción de la mercancía, la cantidad, el precio, el periodo de envío y otra información relevante, y proporcionar los documentos de seguridad necesarios. Al recibir la solicitud, el banco emisor la revisará y evaluará para asegurarse de que cumple las normas y requisitos del comercio internacional. Una vez que el banco emisor confirme que la solicitud es correcta, abrirá una carta de crédito y notificará al banco del vendedor (el banco notificador), iniciando así la ejecución de la transacción y el proceso de pago de la mercancía.

Una vez que el vendedor recibe la carta de crédito emitida por el banco del comprador (el banco emisor), tiene que entregar la mercancía según lo solicitado. Normalmente, detallará requisitos específicos como la descripción de la mercancía, la cantidad, las normas de calidad, el lugar y el tiempo de envío. El vendedor debe asegurarse de que la mercancía se envía y entrega de acuerdo con estos requisitos.

Al mismo tiempo, el vendedor también tiene que preparar los documentos pertinentes de acuerdo con los términos, como conocimientos de embarque (documentos de transporte marítimo), facturas, documentos de seguro, listas de embalaje, etcétera. Estos documentos deben ajustarse plenamente a los requisitos, y cualquier falta de conformidad puede dar lugar a un retraso o a la denegación del pago. Por lo tanto, el vendedor debe tener mucho cuidado en la preparación de estos documentos para asegurarse de que cada detalle está en orden con el fin de asegurar el pago.

La integridad y la exactitud de los documentos en este proceso son cruciales para que la transacción se complete con éxito; no sólo son la base para que el comprador pague la mercancía, sino también para que el banco emita un juicio de pago. Por lo tanto, el vendedor debe entender perfectamente los requisitos de la carta de crédito a la hora de entregar la mercancía y preparar los documentos, y asegurarse de que la entrega de la mercancía y la preparación de los documentos se completan dentro del plazo de envío especificado.

Una vez que el vendedor ha preparado los documentos pertinentes (como conocimientos de embarque, facturas, pólizas de seguro, etc.) de acuerdo con los requisitos de la carta de crédito, el siguiente paso es presentar estos documentos al banco notificador designado. El banco notificador auditará estos documentos para confirmar su coherencia e integridad con los términos y condiciones.

Una vez superada la auditoría, el banco notificador enviará los documentos al banco emisor. Al recibir los documentos, el banco emisor volverá a comprobar si los documentos cumplen los requisitos de la carta de crédito. Si todo cumple los requisitos, el banco emisor se comprometerá a pagar al vendedor a tiempo según las condiciones. Esto significa que la preparación y la presentación de los documentos son de suma importancia para el vendedor, porque sólo los documentos que cumplen los requisitos pueden garantizar un pago sin problemas.

Al presentar los documentos, el vendedor suele tener que asegurarse de que son precisos y completos, evitando cualquier error o incoherencia que pueda dar lugar a una denegación del pago. Esto incluye confirmar que la descripción y la cantidad de la mercancía son exactas, que el importe de la factura es coherente con el contrato y que la información de envío del conocimiento de embarque está en orden. Siguiendo estrictamente las condiciones estipuladas en la carta de crédito y presentando a tiempo los documentos conformes, el vendedor puede gestionar y controlar eficazmente los riesgos de la transacción y garantizar su buen fin.

Una vez que el vendedor ha preparado los documentos correspondientes (por ejemplo, el conocimiento de embarque, la factura, la póliza de seguro, etc.) de acuerdo con los requisitos, estos documentos serán estrictamente auditados por el banco emisor. El proceso de revisión del banco emisor incluye un examen detallado del contenido de los documentos para asegurarse de que se ajustan plenamente a todos los términos y condiciones establecidos en el vale. El banco emisor comprobará la exactitud de la descripción de las mercancías, la coherencia de las cantidades, la conformidad del precio unitario, la razonabilidad del periodo de envío y la integridad del resto de la documentación requerida.

Además, el banco emisor también de la carta de crédito se asegurará de que el formato de los documentos se ajusta a los requisitos de las prácticas comerciales internacionales y a la legislación aplicable, para evitar cualquier error que pueda provocar retrasos en el pago o la denegación del mismo. Sólo cuando el banco emisor confirme que todos los documentos están en orden y se ajustan plenamente a los términos y condiciones, continuará con el proceso de pago para asegurarse de que el pago se realiza al vendedor a tiempo.

El pago es el último paso en la transacción de la carta de crédito; la clave para el banco emisor es que el vendedor presente los documentos para su revisión. Una vez que el banco emisor confirma que los documentos cumplen todos los requisitos y condiciones de la carta reescrita, incluyendo, entre otros, la exactitud de la descripción de la mercancía, la coherencia de la cantidad y el precio unitario en consonancia con la razonabilidad del plazo de envío, el banco emisor abonará al vendedor el pago de la mercancía según lo exigido.

Esto significa que el banco emisor asume la responsabilidad del pago, e incluso si el comprador incumple sus obligaciones de pago, el vendedor puede seguir confiando en él para reclamar el pago al banco emisor. Si hay discrepancias en los documentos, el banco emisor los devolverá y exigirá al vendedor que haga correcciones o adiciones para asegurarse de que los documentos cumplen finalmente todos los requisitos. Este riguroso proceso de revisión garantiza la seguridad y fiabilidad de la transacción, al tiempo que protege los derechos e intereses tanto del comprador como del vendedor y evita posibles disputas y retrasos en el pago.

Tipos de carta de crédito

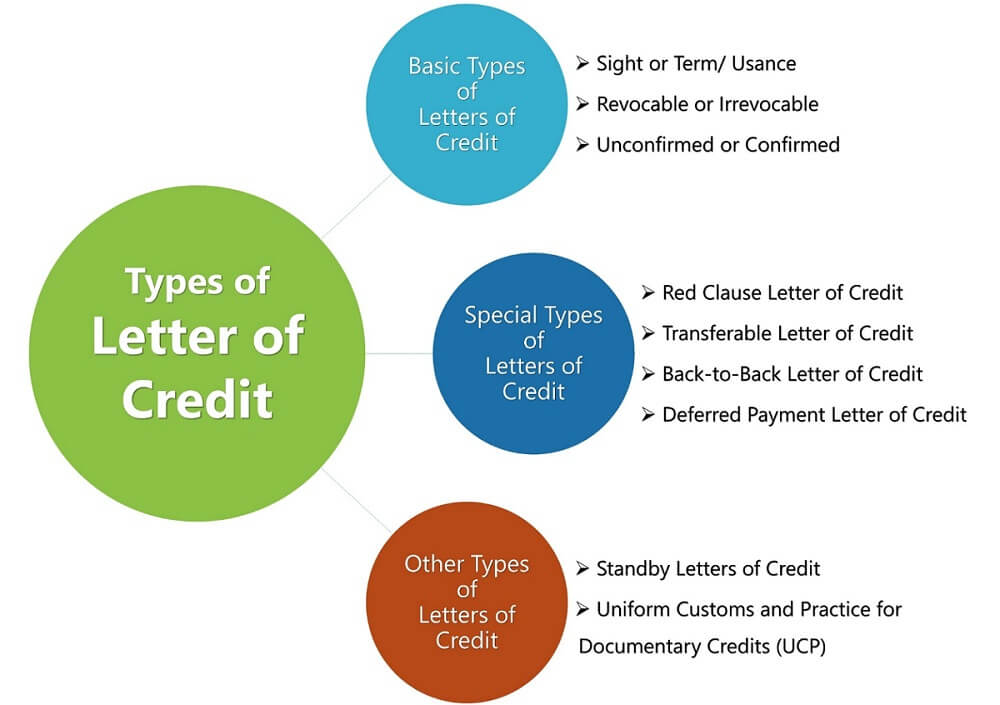

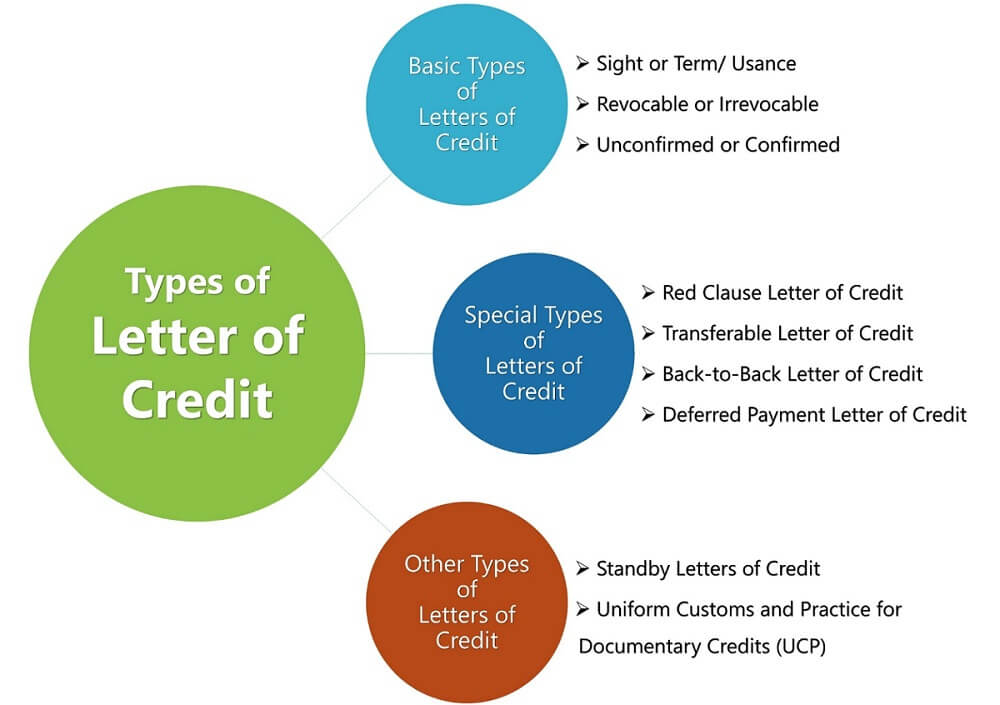

Puede dividirse en varios tipos en función de las diferentes condiciones y finalidades. Por ejemplo, según las condiciones de pago, las hay al contado y a plazo. Según las condiciones de revocación, hay dos tipos principales: revocables e irrevocables. En función de si existe una garantía de otros bancos, puede clasificarse en confirmada o no confirmada. Según el uso, hay dos tipos: comercial y standby. Por último, según las formas de pago, las hay a la vista, de aceptación y de negociación.

Una carta de crédito a la vista exige que el banco emisor pague al vendedor por la mercancía inmediatamente después de recibir los documentos de acuerdo con los términos y condiciones. Garantiza que el vendedor pueda obtener el pago de la mercancía rápidamente y reduce eficazmente los riesgos de pago y los retrasos en la transacción. Para el comprador, su uso garantiza el acceso puntual a la mercancía adquirida al tiempo que aumenta la fiabilidad y la eficacia de la transacción. Se utiliza ampliamente en el comercio internacional por su naturaleza de tiempo real y su función de garantía de pago, y es especialmente adecuada para escenarios en los que las transacciones y los pagos deben completarse rápidamente.

La carta de crédito a plazo, por otra parte, requiere que el banco realice el pago de acuerdo con el periodo de tiempo acordado, como 30 días, 60 días, 90 días, etc., tras la recepción de los documentos de conformidad con los términos y condiciones. Permite al comprador disponer de un período de tiempo más largo para pagar la mercancía, proporcionando así flexibilidad en la disposición de fondos, y es adecuada para las transacciones comerciales internacionales con plazos de entrega largos.

La carta de crédito irrevocable se refiere al hecho de que no puede modificarse ni cancelarse sin el consentimiento de todas las partes implicadas (incluidos el banco emisor, el beneficiario y el solicitante) y, por lo tanto, proporciona un alto grado de seguridad y estabilidad y se utiliza ampliamente en el comercio internacional. Una carta de crédito revocable (carta de crédito revocable) puede ser modificada o cancelada por el banco emisor o el solicitante sin el consentimiento del beneficiario debido al mayor riesgo de la solicitud real.

Una carta de crédito confirmada (carta de crédito confirmada) se emite además de por el banco emisor; otro banco (banco confirmante) asume también la responsabilidad del pago. Proporciona una doble garantía para el vendedor y una mayor seguridad. Suele utilizarse cuando el vendedor no confía plenamente en la situación crediticia del banco emisor o la situación crediticia nacional del comprador es deficiente para garantizar el buen fin de la transacción. La carta de crédito no confirmada sólo es responsabilidad del banco emisor; ningún otro banco está obligado a proporcionar garantías adicionales. Conlleva un mayor riesgo porque el vendedor sólo puede confiar en el crédito del banco emisor para garantizar el pago.

La carta de crédito comercial se utiliza en las transacciones generales de compraventa de mercancías y es la forma más común en el comercio internacional. Sirve como herramienta de pago tanto para los compradores como para los vendedores para garantizar que el vendedor pueda obtener el pago en el momento oportuno tras la presentación de los documentos de acuerdo con los requisitos, promoviendo así la seguridad y el buen desarrollo de la transacción.

La carta de crédito contingente se utiliza como un tipo de herramienta de garantía, que se utiliza principalmente para asegurar que el solicitante cumple con las obligaciones contractuales. Normalmente, cuando el solicitante no cumple los términos del contrato, incurre en impago o surgen otros problemas, el beneficiario puede obtener el pago a la vista. Suele utilizarse en el comercio internacional de servicios, proyectos de construcción, fianzas de licitación y otras necesidades para garantizar el cumplimiento de la ocasión. En circunstancias normales, no se utiliza para pagar la mercancía sino como medio para garantizar el pago y el cumplimiento del contrato.

Una carta de crédito de pago (carta de crédito de pago) requiere que el beneficiario presente documentos de acuerdo con los términos y condiciones del banco emisor para pagar inmediatamente. Garantiza que el vendedor, en la entrega de documentos acordes con los requisitos de la mercancía, pueda cobrar rápidamente; suele utilizarse en el pago inmediato de transacciones comerciales.

La carta de crédito de aceptación (carta de crédito de aceptación) es emitida por el banco emisor al beneficiario para que presente documentos acordes con las condiciones de aceptación del beneficiario para abrir una letra de cambio a plazo y en la letra de cambio en la fecha de vencimiento del pago. Permite al comprador pagar la mercancía en una fecha acordada en el futuro y suele utilizarse en transacciones que requieren un pago aplazado.

Una carta de crédito de negociación es un banco negociador (normalmente un banco o una institución de financiación comercial elegida por el beneficiario) que adquiere los documentos presentados por el beneficiario de acuerdo con los términos y condiciones de la negociación y paga al beneficiario por adelantado por las mercancías. El banco negociador solicita entonces el pago al banco emisor. Proporciona al beneficiario opciones de pago flexibles y es especialmente adecuado para situaciones en las que se requiere un acceso rápido a los fondos.

Además, existen carta de crédito de tipo revolving, back-to-back y advance, en función de la forma de pago. Proporcionan una variedad de opciones según las necesidades específicas y las modalidades de pago en una transacción comercial, ofreciendo mayor flexibilidad y seguridad tanto a los compradores como a los vendedores en el comercio internacional.

Características de las cartas de crédito

| Características |

Descripción |

Observaciones |

| Seguridad de pago |

Garantía bancaria para el pago del vendedor. |

Aumenta la seguridad de las transacciones. |

| Independencia |

Sólo afecta al cumplimiento documental. |

Evita las disputas contractuales. |

| Condicional |

El pago depende del cumplimiento de los documentos. |

Requiere una auditoría estricta de los documentos. |

| Irrevocabilidad |

La mayoría son irrevocables e inalterables. |

Proporciona alta seguridad. |

| Garantías bancarias |

Emitida y garantizada por el banco. |

Proporciona crédito adicional. |

| Instrumentos de financiación |

Puede utilizarse para la financiación del comercio. |

Mejore el flujo de efectivo del vendedor. |

| Mediación |

Basados en documentos y no en mercancías. |

Reduce las disputas sobre la carga. |

| Gestión de riesgos |

Controla el riesgo de pago en las operaciones transfronterizas. |

Requiere cooperación y contratos. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.