สรุป

สรุป

ตราสารเครดิต (Letter of Credit หรือ L/C) คือหลักประกันจากธนาคารที่ให้ความปลอดภัยในการชำระเงินและส่งมอบสินค้าในการทำธุรกรรมต่างประเทศ

ในยุคการค้าระหว่างประเทศที่แพร่หลายการทำธุรกรรมในต่างประเทศก็เพิ่มขึ้นผู้ซื้อและผู้ขายต่างคำนึงถึงความไม่ปลอดภัยและในการทำธุรกรรมผู้ขายกังวลว่าผู้ซื้อจะไม่ชำระเงินหลังจากส่งสินค้าไปแล้วในขณะที่ผู้ซื้อกังวลว่าหลังจากชำระเงินแล้วผู้ขายจะไม่ส่งสินค้าให้ท่ามกลางความไม่แน่นอนนี้การเกิดขึ้นของตราสารเครดิตช่วยสร้างความปลอดภัยและความไว้วางใจให้กับทั้งสองฝ่ายตราสารเครดิตทำหน้าที่เป็นหลักประกันจากธนาคารเพื่อให้แน่ใจว่าธุรกรรมดำเนินไปอย่างปลอดภัยดังนั้นทั้งผู้ซื้อและผู้ขายจึงมั่นใจได้ว่าเงินและสินค้าจะได้รับการชำระและจัดส่งตามจริงบทความนี้จะพาคุณไปรู้จักกับขั้นตอนการดำเนินการและการจำแนกประเภทตราสารเครดิต

ตราสารเครดิตคืออะไร?

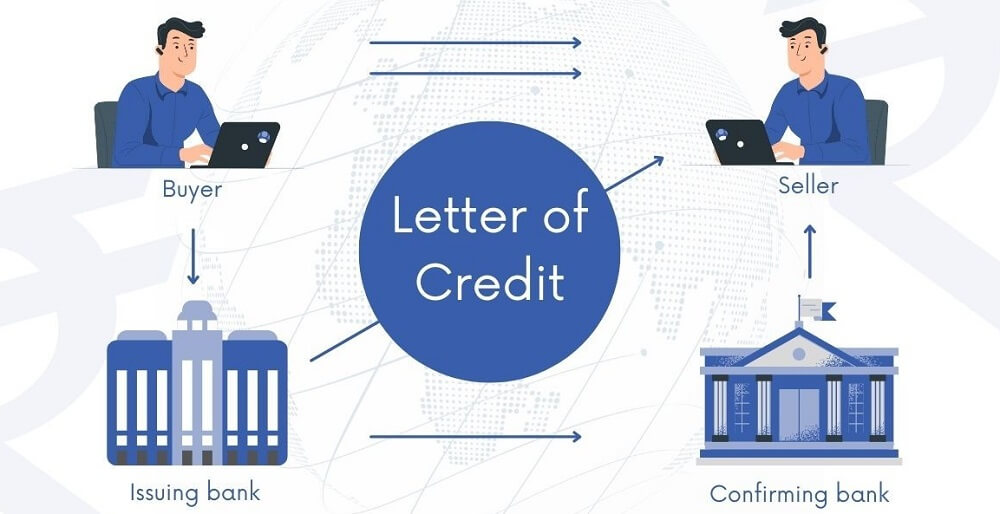

ตราสารเครดิต (Letter of Credit หรือ L/C ) เป็นตราสารทางการเงินที่ธนาคารหรือสถาบันการเงินต่างๆ ออกให้ตามคำขอของผู้ซื้อ ใช้ในการค้าระหว่างประเทศหรือการค้าภายในประเทศ เพื่อให้แน่ใจว่าการชำระเงินและการจัดส่งระหว่างผู้ซื้อและผู้ขายจะปลอดภัย อีกทั้งตราสารเครดิตยังเป็นหลักประกันการชำระเงินให้กับผู้ขาย กล่าวคือ หลังจากที่ผู้ขายยื่นเอกสารตามเงื่อนไขตามตราสารเครดิต แล้ว ธนาคารจะชำระเงินในนามของผู้ซื้อให้แก่ผู้ขาย

ตราสารเครดิตจะช่วยอำนวยความสะดวกให้กับผู้ซื้อและผู้ขาย อีกทั้งยังมีหลักประกันจากธนาคาร ทำให้ทั้งสองฝ่ายไม่ต้องกังวลเรื่องปัญหาการชำระเงินหรือการส่งมอบสินค้าอีกต่อไป แม้แต่กับลูกค้าที่ไม่เคยรู้จักมาก่อน ผู้ซื้อสามารถซื้อได้อย่างมั่นใจ เพราะการชำระเงินจะเสร็จสิ้นก็ต่อเมื่อตรงตามเงื่อนไขของสัญญาเท่านั้น สำหรับผู้ขาย ไม่ใช่แค่การรับประกันการชำระเงินเท่านั้น แต่ยังเป็นเครื่องมือสำคัญที่ช่วยให้มั่นใจว่าสามารถเรียกเก็บเงินได้ทันที เทียบเท่ากับการทำธุรกรรมด้วยเงินสด

ตราสารเครดิตสามารถใช้เป็นหลักประกันสำหรับเงินกู้จากธนาคารได้ ซึ่งช่วยอำนวยความสะดวกให้กับผู้ขาย การมีตราสารเครดิตทำให้ธุรกิจมีความน่าเชื่อถือและมีประสิทธิภาพมากขึ้น โดยเฉพาะอย่างยิ่งเมื่อเป็นธุรกรรมขนาดใหญ่หรือการค้าข้ามพรมแดน ตราสารเครดิตไม่เพียงช่วยลดความซับซ้อนของขั้นตอนการทำธุรกรรมระหว่างผู้ซื้อและผู้ขายเท่านั้น และยังช่วยลดความเสี่ยงของการทำธุรกรรมอีกด้วย ช่วยให้การค้าระหว่างประเทศดำเนินไปได้อย่างราบรื่นยิ่งขึ้น

ขั้นตอนการเปิดตราสารเครดิต

ขั้นตอนแรกผู้ซื้อจะต้องระบุรายละเอียดสัญญาการซื้อขายที่ได้รับการยินยอมจากผู้ขายและส่งสัญญาไปยังธนาคาร ธนาคารจะรับสัญญาเพื่อเปิดตราสารเครดิตและจัดส่งไปยังที่อยู่ของผู้ขาย ผู้ขายจัดส่งสินค้าไปตามข้อตกลงและมอบเอกสารที่แสดงถึงการจัดส่งให้กับธนาคาร จากนั้นธนาคารจะตรวจสอบว่าไม่มีข้อผิดพลาดและจ่ายเงินให้กับผู้ขายสินค้า และผู้ซื้อจะได้รับสินค้าหลังชำระเงินกับธนาคารแล้ว

ข้อควรระวัง

สิ่งสำคัญที่ต้องทราบคือ การทำธุรกกรมนี้อิงตามเอกสารไม่ใช่ตัวสินค้า ธนาคารทำการชำระเงินตามข้อกำหนดของเอกสารที่กำหนดไว้ และไม่ได้ตรวจสอบหรือจัดการกับสินค้าโดยตรง ซึ่งหมายความว่าธนาคารจะมุ่งเน้นที่ความถูกต้องและความสอดคล้องของเอกสารเพื่อให้แน่ใจว่าธุรกรรมระหว่างผู้ซื้อและผู้ขายจะเสร็จสิ้นตามข้อกำหนดของสัญญาที่ตกลงไว้ สภาพและคุณภาพของสินค้า จะเป็นไปตามข้อตกลงกันในสัญญา และเป็นความรับผิดชอบของผู้ซื้อและผู้ขายใน ธนาคารจะไม่เกี่ยวข้องในส่วนนี้

ความกังวลหลักของธนาคารคือความครบถ้วนและความสอดคล้องของเอกสารมากกว่าการส่งมอบหรือคุณภาพของสินค้า เพื่อปกป้องสิทธิและผลประโยชน์ของผู้ซื้อและผู้ขาย อีกทั้งยังช่วยให้มั่นใจว่าธุรกรรมดำเนินการตามข้อตกลงในสัญญา ในขณะเดียวกันก็ลดข้อผิดพลาดที่เกิดจากความไม่สอดคล้องของคุณภาพหรือปริมาณของสินค้า ดังนั้น ผู้ขายจึงจำเป็นต้องตรวจสอบให้แน่ใจว่าเอกสารเป็นไปตามข้อกำหนดเพื่อรับการชำระเงินจากธนาคาร

ความเสี่ยงของตราสารเคดิต

อย่างไรก็ตาม แม้ว่าการส่งสินค้าจะมีบทบาทสำคัญในการค้าระหว่างประเทศ แต่ก็มีความเสี่ยงบางประการ ธนาคารมีหน้าที่ตรวจสอบความสอดคล้องของเอกสารเมื่อชำระเงินค่าสินค้าเท่านั้น โดยไม่เกี่ยวข้องกับการตรวจสอบสินค้าจริง การกระทำดังกล่าวเปิดโอกาสให้ผู้ขายทำผิดพลาดได้ เช่น ปลอมแปลงเอกสาร ไม่จัดส่งสินค้า หรือส่งสินค้าปลอม ซึ่งปัญหาเหล่านี้จะทำให้ผู้ซื้อเกิดความเสียหายได้

ในขณะเดียวกัน หากผู้ซื้อพยายามแทรกแซงหรือบิดเบือนเงื่อนไขโดยเจตนา เช่น จงใจเปลี่ยนแปลงจำนวนเงินหรือระยะเวลา ซึ่งอาจส่งผลให้ผู้ขายสูญเสียทั้งเงินและสินค้า ปัญหาเหล่านี้เน้นย้ำถึงความสำคัญของการปฏิบัติตามเงื่อนไขในสัญญาอย่างเคร่งครัดของทั้งสองฝ่าย เมื่อใช้ตราสารเครดิตในการค้าระหว่างประเทศ การจัดการสัญญาอย่างมีประสิทธิภาพช่วยลดความเสี่ยงที่อาจเกิดขึ้นถือเป็นสิ่งสำคัญในการรับรองความปลอดภัยและความน่าเชื่อถือของธุรกรรมการค้า

โดยสรุปแล้ว ตราสารเครดิตมีบทบาทสำคัญในการค้าระหว่างประเทศในฐานะเครื่องมือค้ำประกันการชำระเงินที่ธนาคารจัดเตรียมให้ ตราสารเครดิตจะช่วยลดความเสี่ยงในการชำระเงินในธุรกรรมข้ามพรมแดนได้อย่างมีประสิทธิภาพ ตราสารเครดิตไม่เพียงแต่เป็นหลักประกันการชำระเงินเท่านั้น และยังเป็นเครื่องมือทางการเงินการค้าที่สำคัญที่ช่วยให้ธุรกรรมดำเนินไปอย่างราบรื่นและอย่างปลอดภัยผ่านการแทรกแซงและการค้ำประกันของธนาคาร

ขั้นตอนการดำเนินการตราสารเครดิต (LC)

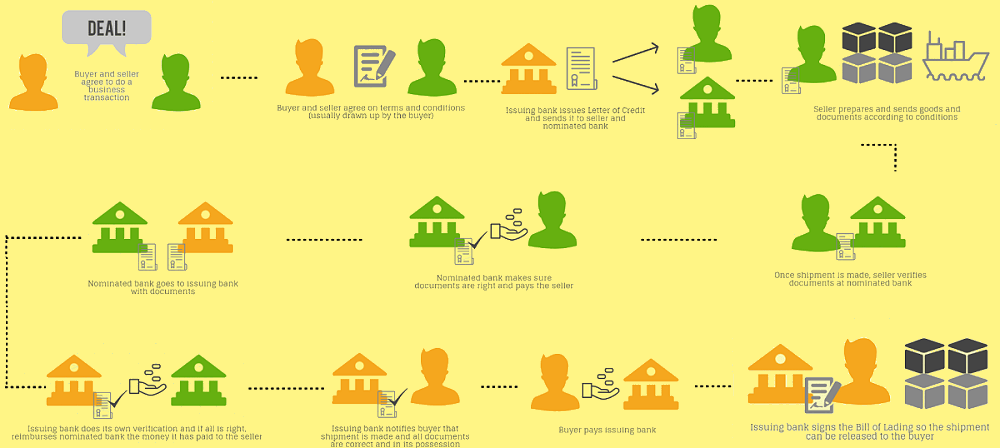

หลังจากผู้ซื้อและผู้ขายบรรลุข้อตกลงสัญญาซื้อขายแล้ว ให้ส่งสัญญาและข้อกำหนดการทำธุรกรรมอย่างละเอียดไปให้ธนาคาร เช่น คำอธิบายสินค้า จำนวน ราคา ระยะเวลาการจัดส่ง และข้อมูลที่เกี่ยวข้องอื่นๆ เมื่อได้รับเอกสาร ธนาคารผู้ออกจะตรวจสอบและประเมินเอกสาร เพื่อให้แน่ใจว่าเป็นไปตามบรรทัดฐานและข้อกำหนดของการค้าระหว่างประเทศ

กระบวนการดำเนินการทั้งหมดจะประกอบไปด้วย การออกสัญญาการซื้อขาย การเปิดใบ LC การส่งมอบเอกสาร การยื่นเอกสาร การตรวจสอบเอกสาร และการชำระเงิน

ผู้ซื้อจะต้องยื่นคำข้อการเปิดใบ LC จากธนาคาร โดยระบุเงื่อนไขและข้อกำหนดของธุรกรรมอย่างละเอียด ธนาคารผู้ออกจะเปิดใบ LC และส่งมอบใบ LC ให้กับธนาคารของผู้แจ้งทราบ

เมื่อธนาคารผู้ออกยืนยันว่าใบเอกสารถูกต้องธนาคารจะเปิดใบ L/C และแจ้งให้ธนาคารของผู้ขาย (ธนาคารผู้แจ้ง) ทราบ เพื่อเป็นการเริ่มต้นดำเนินการธุรกรรมและขั้นตอนการชำระเงินสำหรับสินค้า

เมื่อผู้ขายได้รับ L/C ที่ออกโดยธนาคารของผู้ซื้อ (ธนาคารผู้ออก) ผู้ขายจะต้องจัดส่งสินค้าตามข้อกำหนดที่ระบุไว้ โดยปกติจะมีรายละเอียดข้อกำหนดเฉพาะ เช่น คำอธิบายสินค้า ปริมาณ มาตรฐานคุณภาพ สถานที่ และเวลาการจัดส่ง ผู้ขายจะต้องมั่นใจว่าสินค้าได้รับการจัดส่งตามข้อกำหนดเหล่านี้

ในขณะเดียวกัน ผู้ขายยังต้องเตรียมเอกสารที่เกี่ยวข้องตามเงื่อนไข เช่น ใบตราส่งสินค้า (เอกสารการขนส่งโลจิสติก) ใบแจ้งหนี้ เอกสารประกันภัย รายการบรรจุสินค้า เป็นต้น เอกสารเหล่านี้ต้องเป็นไปตามข้อกำหนดอย่างครบถ้วน หากมีความข้อมูลไม่ตรงกันอาจทำให้การชำระเงินล่าช้าหรือถูกปฏิเสธได้ ดังนั้นผู้ขายต้องระมัดระวังในการเตรียมเอกสารเหล่านี้เป็นอย่างมาก

ผู้ขายเตรียมเอกสารเสร็จ ขั้นตอนต่อไปคือการส่งเอกสารเหล่านี้ไปยังธนาคารผู้แจ้ง จากนั้นธนาคารผู้แจ้งจะตรวจสอบเอกสารเหล่านี้เพื่อยืนยันว่าเอกสารมีความสอดคล้องและครบถ้วนตามข้อกำหนดและเงื่อนไข

หลังจากผ่านการตรวจสอบแล้ว ธนาคารผู้แจ้งจะชำระเงินให้กับผู้ขายและเอกสารจะถูกส่งไปยังธนาคารผู้ออก เมื่อได้รับเอกสารแล้ว ธนาคารผู้ออกจะตรวจสอบซ้ำอีกครั้งว่าเอกสารนั้นเป็นไปตามข้อกำหนดหรือไม่ หากทุกอย่างเป็นไปตามข้อกำหนด ธนาคารผู้ออกจะชำระเงินให้กับธนาคารผู้แจ้งแล้วจึงเรียกเก็บจากเงินผู้ซื้อสินค้า ดังนั้นการเตรียมเอกสารและการส่งมอบเอกสารนั้นมีความสำคัญมากสำหรับผู้ขาย

ตราสารเครดิต มีกี่ประเภท?

ตราสารเครดิต จะกำหนดให้ธนาคารผู้ออกต้องชำระเงินค่าสินค้าให้กับผู้ขายทันทีเมื่อได้รับเอกสารตามข้อกำหนดและเงื่อนไข อีกทั้งยัง ช่วยให้ผู้ขายลดความเสี่ยงในการชำระเงินและความล่าช้าในการทำธุรกรรม ดังนั้นเรามาดูกันว่า เลตเตอร์ออฟเครดิต (LC) แต่ละประภทแตกต่างกันอย่างไร?

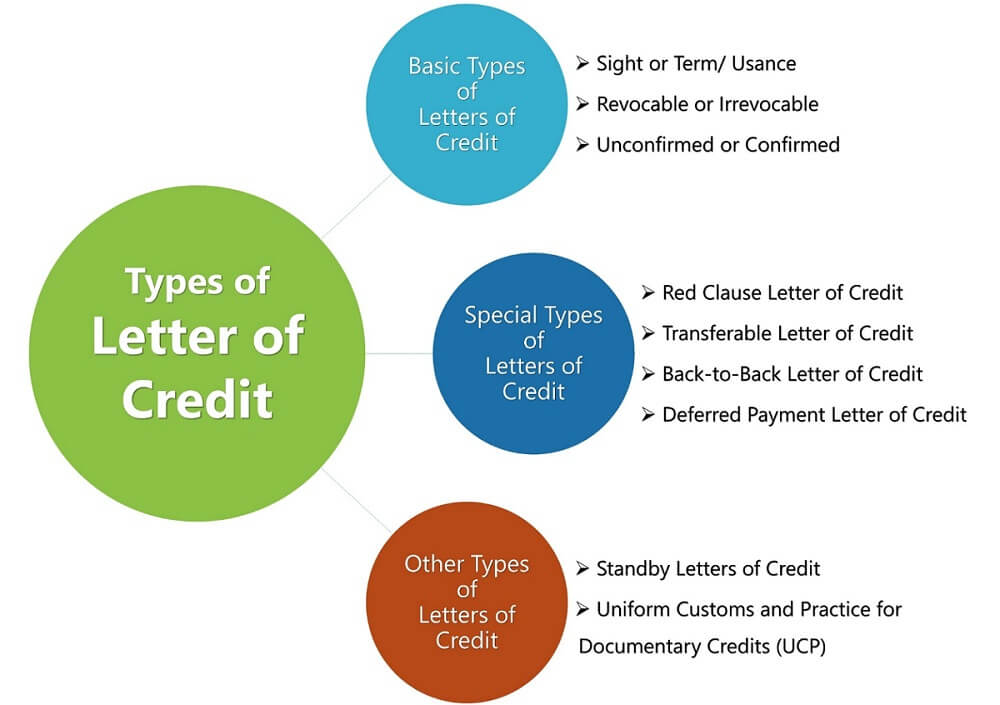

1.การชำระเงิน จะแบ่งเป็นธุรกรรมแบบทันที (spot) และล่วงหน้า (forward)

2.การยกเลิก จะมี 2 ประเภทหลักคือ ยกเลิกได้ (revocable) และยกเลิกไม่ได้ (irrevocable)

3.การรับประกันจากธนาคารอื่น จะแบ่งเป็นแบบยืนยันแล้ว (confirmed) และยังไม่ยืนยัน (unconfirmed)

4.การดำเนินการ จะแบ่งเป็น 2 ประเภทคือ การค้าปกติ (commercial) และสำรอง (standby)

5.วิธีการชำระเงิน จะแบ่งเป็น การชำระเงิน (payment) การยอมรับ (acceptance) และการเจรจาต่อรอง (negotiation)"

สำหรับผู้ซื้อ การใช้ตราสารเครดิต Spot L/C ช่วยให้สามารถเข้าถึงสินค้าที่ซื้อได้ทันเวลา ขณะเดียวกันก็เพิ่มความน่าเชื่อถือและประสิทธิภาพของธุรกรรม LC ถูกใช้กันอย่างแพร่หลายในการค้าระหว่างประเทศ เนื่องจากมีลักษณะแบบเรียลไทม์และสามารถเป็นหลักประกันการชำระเงิน และยังเหมาะเป็นพิเศษสำหรับธุรรกรรมและการชำระเงินที่ต้องการความเร่งด่วน

ในทางกลับกัน ตราสารเคดิต Forward L/C กำหนดให้ธนาคารรับการชำระเงินตามระยะเวลาที่ตกลงกันไว้ เช่น 30 วัน 60 วัน 90 วัน เป็นต้น หลังจากได้รับเอกสารที่เป็นไปตามเงื่อนไขและข้อกำหนด ทำให้ผู้ซื้อมีเวลาชำระเงินค่าสินค้านานขึ้น จึงมีความยืดหยุ่นในการจัดหาเงินทุน และเหมาะกับธุรกรรมการค้าระหว่างประเทศที่มีระยะเวลาดำเนินการนาน

ตราสารเครดิตที่ยกเลิกไม่ได้ หมายถึง สัญญาจะไม่สามารถเปลี่ยนแปลงหรือยกเลิกได้โดยปราศจากความยินยอมของทุกฝ่ายที่เกี่ยวข้อง (รวมทั้งธนาคารผู้ออก ผู้ซื้อและผู้ขาย) ดังนั้นจึงมีความปลอดภัยมาก และนิยมใช้กันอย่างแพร่หลายในการค้าระหว่างประเทศ

ตราสารเครดิตที่ยกเลิกได้ ธนาคารผู้ออกและผู้ซื้อมีสิทธิ์ในการเปลี่ยนแปลงหรือยกเลิก LC ได้โดยไม่ต้องได้รับความยินยอมจากผู้ขาย

ตราสารเครดิตที่ได้รับการยืนยัน (confirmed L/C) เป็นหนังสือที่ออกโดยธนาคารอื่นนอกเหนือจากธนาคารผู้ออก LC ซึ่งจะมีธนาคารอีกแห่งหนึ่ง (ธนาคารผู้ยืนยัน) จะรับผิดชอบการชำระเงินด้วย ซึ่งจะให้การรับประกันสองชั้นสำหรับผู้ขายและเพิ่มความปลอดภัย โดยปกติจะใช้ในกรณีที่ผู้ขายไม่ไว้วางใจในสถานะเครดิตของธนาคารผู้ออก LC หรือสถานะเครดิตของประเทศผู้ซื้อไม่ดี

ตราสารเครดิตที่ไม่ได้รับการยืนยัน (unconfirmed L/C) จะมีเพียงธนาคารผู้ออก LC ที่รับผิดชอบในการชำระเงิน ไม่มีธนาคารอื่นให้การรับประกันเพิ่มเติม ซึ่งจะมีความเสี่ยงสูงกว่าเพราะผู้ขายจะต้องพึ่งพาเครดิตของธนาคารผู้ออกเท่านั้นในการรับประกันการชำระเงิน

ตราสารเครดิตทางการค้าปกติ (Commercial L/C) ใช้ในธุรกรรมทั่วไปสำหรับการซื้อขายสินค้าและเป็นรูปแบบที่พบได้บ่อยที่สุดในการค้าระหว่างประเทศ ทำหน้าที่เป็นเครื่องมือการชำระเงินสำหรับผู้ซื้อและผู้ขาย เพื่อให้มั่นใจว่าผู้ขายสามารถได้รับการชำระเงินตรงเวลาหลังจากส่งมอบเอกสารที่เป็นไปตามข้อกำหนด ซึ่งช่วยส่งเสริมความปลอดภัยและความราบรื่นของการทำธุรกรรม

ตราสารเครดิตสำรอง (Standby L/C) เป็นเครื่องมือค้ำประกันประเภทหนึ่งเพื่อให้แน่ใจว่าผู้ยื่นคำขอทำตามข้อผูกพันในสัญญา โดยปกติแล้วเมื่อผู้ยื่นคำขอไม่สามารถปฏิบัติตามเงื่อนไขของสัญญา เกิดการผิดนัด หรือมีปัญหาอื่น ๆ ผู้รับผลประโยชน์สามารถเรียกร้องการชำระเงินได้ทันที โดยทั่วไปแล้วจะใช้ในกรณีการค้าระหว่างประเทศที่เกี่ยวข้องกับบริการ โครงการก่อสร้าง สัญญาประมูล และความต้องการอื่น ๆ เพื่อให้มั่นใจในการปฏิบัติตามสัญญา ปกติจะไม่ใช้ในการชำระค่าสินค้า แต่จะใช้เป็นวิธีการรับประกันการชำระเงินและการปฏิบัติตามสัญญา

ตราสารเครดิตชำระเงิน (Payment L/C) กำหนดให้ผู้รับผลประโยชน์ต้องยื่นเอกสารที่เป็นไปตามเงื่อนไขของธนาคารผู้ออก เพื่อรับการชำระเงินทันที ซึ่งจะช่วยให้ผู้ขายได้รับการชำระเงินอย่างรวดเร็ว เมื่อส่งมอบเอกสารที่ตรงตามข้อกำหนดของสินค้า โดยปกติแล้วจะใช้ในกรณีการค้าขายที่ต้องการการชำระเงินทันที

ตราสารเครดิตยอมรับ (Acceptance L/C) จะออกโดยธนาคารผู้ออก ให้กับผู้รับผลประโยชน์ เพื่อยื่นเอกสารตามข้อกำหนด จากนั้นสามารถเบิกเงินล่วงหน้าได้ โดยตั๋วแลกเงินมีการระบุวันครบกำหนดชำระเงิน ซึ่งช่วยให้ผู้ซื้อสามารถชำระค่าสินค้าในวันที่ตกลงกันในอนาคต โดยปกติจะใช้ในธุรกรรมที่ต้องการการชำระเงินที่ล่าช้า

ตราสารเครดิตเจรจาต่อรอง (Negotiation L/C) คือ ธนาคารที่ทำการเจรจาต่อรองต่อธนาคารผู้ออก LC (โดยปกติจะเป็นธนาคารหรือสถาบันการเงินตามที่ผู้รับผลประโยชน์เลือก) ธนาคารที่ทำการต่อรองจะรับผิดชอบเอกสารที่ผู้รับผลประโยชน์ยื่นตามข้อกำหนดและเงื่อนไข และชำระเงินล่วงหน้าให้กับผู้รับผลประโยชน์ ธนาคารที่ทำการเจรจาต่อรองจะเรียกร้องการชำระเงินจากธนาคารผู้ออก LC ซึ่งจะให้ทางเลือกในการชำระเงินที่ยืดหยุ่นแก่ผู้รับผลประโยชน์และเหมาะกับสถานการณ์ที่ต้องการการเข้าถึงเงินทุนอย่างรวดเร็ว

นอกจากนี้ยังมีตราสารเครดิตประเภทหมุนเวียน (revolving), แบบย้อนกลับ (back-to-back), และแบบล่วงหน้า (advance) ขึ้นอยู่กับวิธีการชำระเงิน ซึ่งให้ทางเลือกที่หลากหลายตามความต้องการและการจัดการการชำระเงินในธุรกรรมการค้า ซึ่งช่วยเพิ่มความยืดหยุ่นและความปลอดภัยสำหรับผู้ซื้อและผู้ขายในการค้าระหว่างประเทศ

| คุณสมบัติ | คำอธิบาย | หมายเหตุ |

| ความปลอดภัยในการชำระเงิน | ธนาคารเป็นหลักประกันให้กับผู้ซื้อและผู้ขาย | เพิ่มความปลอดภัยในการทำธุรกรรม |

| ความเป็นอิสระ | ปฏิบัติตามเอกสารเท่านั้น | ป้องกันความผิดพลาดของสัญญา |

| เงื่อนไข | ชำระเงินตามเอกสารเท่านั้น | ต้องมีการตรวจสอบเอกสารอย่างเข้มงวด |

| ตราสารเครดิตสามารถเพิกถอนได้ | ตราสารเครดิตส่วนใหญ่ไม่อาจเพิกถอนและเปลี่ยนแปลงได้ | ให้ความปลอดภัยสูง |

| การค้ำประกันของธนาคาร | ออกและค้ำประกันโดยธนาคาร | ให้เครดิตเพิ่มเติม |

| เครื่องมือทางการเงิน | สามารถนำไปใช้สำหรับการค้าการเงินได้ | ปรับปรุงกระแสเงินสดของผู้ขาย |

| การดำเนินการ | ยึดตามเอกสารมากกว่าสินค้า | ลดข้อโต้แย้งเรื่องการขนส่งสินค้า |

| การจัดการความเสี่ยง | ควบคุมความเสี่ยงด้านการชำระเงินในการทำธุรกรรมข้ามพรมแดน | ต้องมีความร่วมมือและสัญญา |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบวิธีการซื้อขาย EURUSD โดยใช้ข่าวสารทางเศรษฐกิจ เรียนรู้กลยุทธ์ จังหวะเวลา และเคล็ดลับความเสี่ยงเพื่อทำกำไรจากคู่สกุลเงินที่ซื้อขายมากที่สุดในโลก

2025-04-24

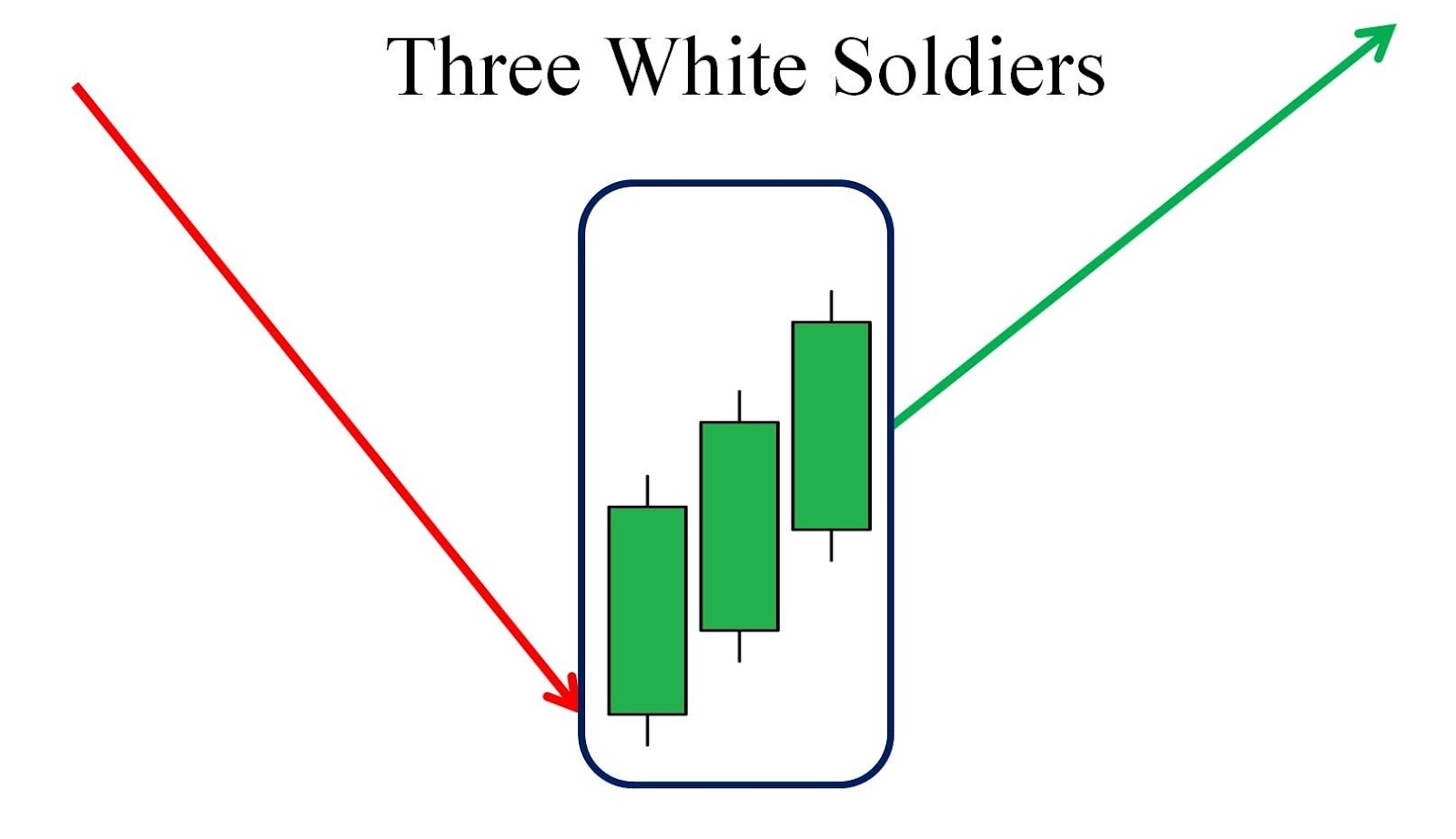

เรียนรู้ว่ารูปแบบแท่งเทียน Three White Soldiers ส่งสัญญาณการกลับตัวเป็นขาขึ้นอย่างแข็งแกร่งได้อย่างไร ค้นพบวิธีการระบุและซื้อขายอย่างมีประสิทธิภาพ

2025-04-24

สำรวจว่าดัชนี XAU พัฒนามาอย่างไรตามกาลเวลา เผยให้เห็นบทบาทในการติดตามหุ้นโลหะมีค่าและมีอิทธิพลต่อความรู้สึกของนักลงทุน

2025-04-24