Desde que a economia do Japão começou a recuperar e houve rumores de um aumento das taxas, o burburinho no mercado sobre um aumento das taxas no Japão tem-se intensificado. E em 19 de Março de 2024, o Banco do Japão finalmente tomou a decisão de anunciar um aumento de 10 pontos base nas taxas de juro, uma decisão que mais uma vez suscitou discussão. Porque o seu impacto não se limita apenas ao próprio Japão, mas terá impacto na situação financeira de todos os países e continuará a afectar a economia global. Por esta razão, este artigo irá falar sobre as razões do aumento das taxas de juros no Japão e seu impacto.

Razões para o aumento da taxa de juros no Japão

Refere-se às medidas tomadas pelo Banco do Japão para aumentar a taxa de juro de referência ou ajustar a política monetária para conter a inflação. O aumento da taxa de juro de referência é uma ferramenta de política monetária implementada pelo banco central para regular a actividade económica e controlar a inflação. Quando o banco central acredita que a economia está sobreaquecida ou que o risco de inflação é elevado, pode tomar medidas para aumentar a taxa de juro de referência.

A Resolução da Taxa de Juros do Banco do Japão é a reunião na qual o Banco do Japão decide sobre a política monetária. É realizado basicamente oito vezes por ano (2 dias de cada vez) e é decidido por maioria de votos do presidente, dois vice-presidentes, seis deliberadores e um total de nove membros do conselho político. Cada vez, a taxa diretora é anunciada ao meio-dia (horário do Japão) e a conferência de imprensa do presidente é realizada às 15h30 (horário do Japão).

E em 19 de março de 2024. a resolução sobre taxas de juros do Banco do Japão anunciou três mudanças importantes na política monetária: em primeiro lugar, encerrou a política de taxas de juros negativas que durou 8 anos e aumentou a taxa básica de juros de -0,1% para 00,1%, o que significava que o banco central estava a dar um passo importante no sentido da normalização da sua política monetária e da eliminação da deflação.

Em segundo lugar, o Banco do Japão eliminou a sua política de Controlo da Curva de Rendimento (YCC) e já não está empenhado em manter os rendimentos de longo prazo das obrigações do Tesouro em torno de 0%. Agora, só quando os rendimentos subirem rapidamente é que o banco central considerará aumentar as suas compras de obrigações do governo japonês para garantir que as condições financeiras permanecem acomodatícias. Este movimento restaurou em grande parte o papel das taxas do Tesouro no mercado.

Depois veio a decisão do Banco do Japão de reduzir as suas compras de activos de risco. As compras de fundos negociados em bolsa (ETF) e de fundos de investimento imobiliário (REIT) foram interrompidas e foram feitos planos para reduzir gradualmente as compras de papel comercial e obrigações empresariais, que deverão cessar dentro de cerca de um ano.

É importante compreender que desde o rebentamento da bolha imobiliária no final da década de 1980, o governo japonês adoptou uma política de austeridade excessivamente dura. Estes factores levaram a uma desaceleração prolongada da economia japonesa, permitindo que uma geração de pessoas se adaptasse a um ambiente económico imutável. E para estimular o crescimento económico e impulsionar a inflação, o Banco do Japão adoptou uma série de políticas monetárias não convencionais, tais como a flexibilização quantitativa e a política de taxas de juro negativas. Mas o efeito foi limitado e até deflacionário.

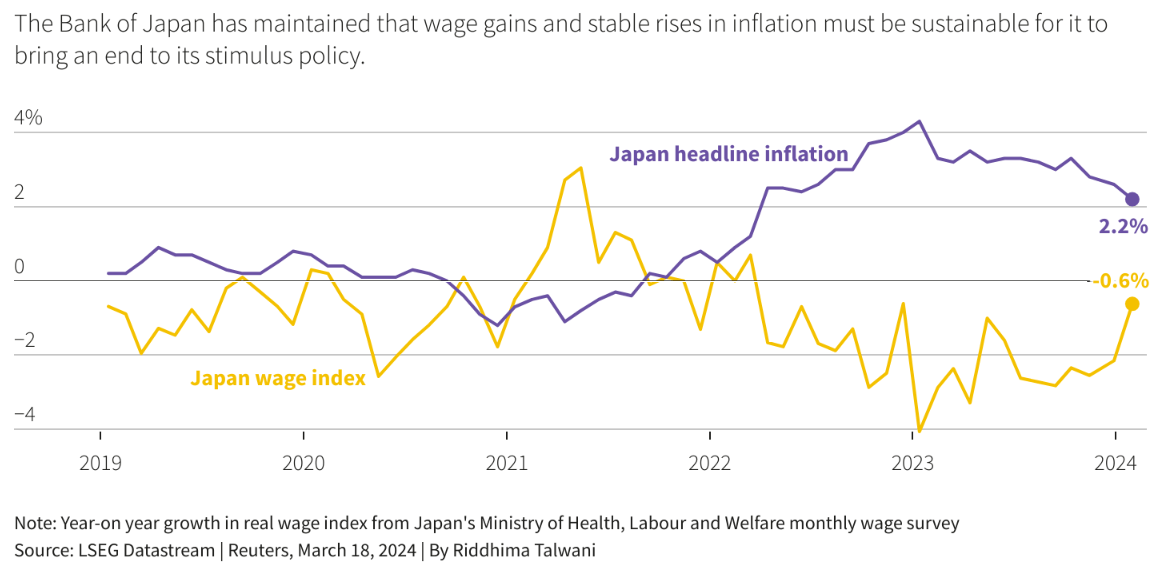

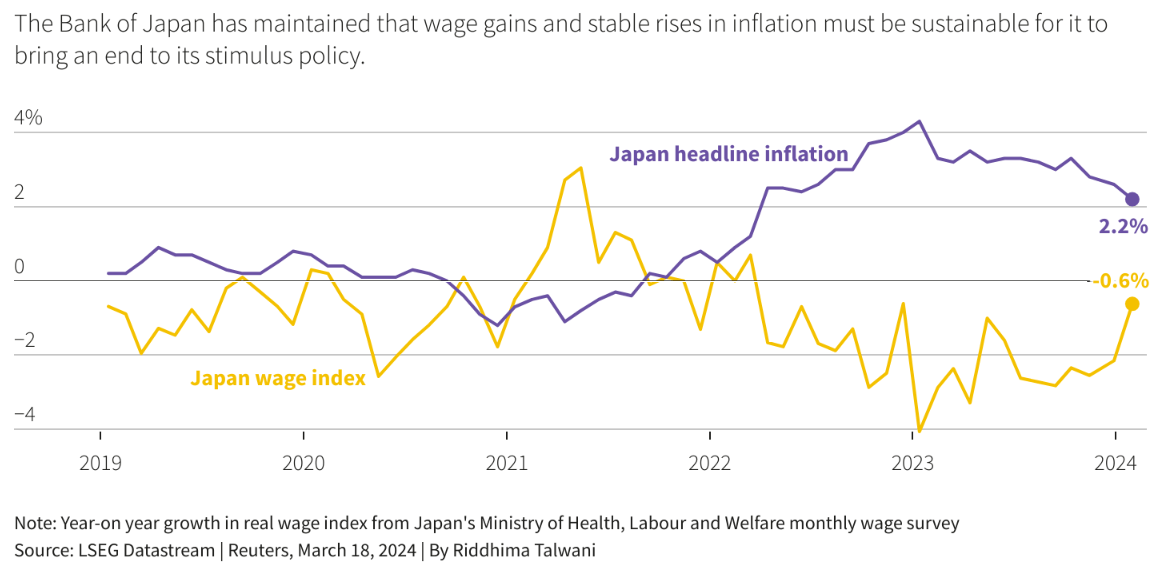

E recentemente, devido à situação económica global, a economia japonesa assistiu a uma mudança no crescimento. Ao mesmo tempo, a deflação diminuiu, com a inflação japonesa a atingir a marca dos 2%. Mas o problema é que o aumento da inflação não provém de dentro, mas sim do aumento dos custos da energia devido à guerra Rússia-Ucrânia e ao impacto da depreciação do iene.

Assim, surgiram desafios como a relutância das empresas em aumentar os salários, o que levou ao descontentamento público, e a desvalorização do iene que afectou o consumo interno. Estas pressões levaram as empresas a começar a aumentar os salários, tal como a vontade das grandes empresas de aumentar os salários na Grande Negociação Laboral de 2024, o que sugere que os níveis salariais estão a aumentar no Japão.

Mas à medida que os custos laborais aumentaram, o Banco do Japão também teve de enfrentar pressão para ajustar a sua política monetária a fim de manter a inflação sob controlo. Em última análise, a decisão do BOJ de pôr fim à sua política de taxas de juro negativas e de aumentar as taxas de juro marca a entrada oficial da economia japonesa numa era de inflação moderada e taxas de juro positivas. Esta mudança pode perturbar a vida quotidiana das pessoas, mas também estabelece as bases para o crescimento económico sustentável.

Resumindo, as principais razões para a subida das taxas de juro no Japão incluem a resposta às pressões inflacionistas, a promoção de aumentos salariais, o apoio à recuperação económica e o ajuste da política monetária. Esta decisão visa equilibrar a relação entre a inflação e o crescimento económico e empurrar a economia japonesa para um desenvolvimento mais saudável e estável.

O impacto e a importância do aumento das taxas de juros do Japão no Japão

O impacto e a importância do aumento das taxas de juros do Japão no Japão

A flexibilização monetária do Japão já dura há 22 longos anos e as taxas de juro negativas existem há 8 anos. Antes da subida das taxas de juro, os japoneses viviam num mundo onde nada mudaria nas coisas relacionadas com o dinheiro. Por exemplo, os salários não aumentavam há quase 30 anos, as taxas de empréstimos à habitação estavam próximas de zero e o mercado de ações quase não subia ou descia. Nestas circunstâncias, a economia e a sociedade japonesas enfrentarão uma série de impactos e desafios importantes à medida que o Banco do Japão implementa a sua política de aumento das taxas de juro.

Em primeiro lugar, o aumento das taxas de crédito à habitação tornar-se-á a norma, o que poderá levar a rendas mais altas e também exercer alguma pressão sobre os preços das casas. Para o governo, a enorme dimensão da dívida significa que os pagamentos de juros sobre a dívida aumentarão significativamente e poderá ser necessário compensar a lacuna no aumento da despesa através, por exemplo, de impostos mais elevados.

Além disso, o custo do empréstimo de dívida para operações comerciais também aumentará, possivelmente conduzindo a preços de venda de bens mais elevados, enquanto as empresas poderão procurar formas de reduzir custos. No entanto, se as taxas de juro aumentarem demasiado rapidamente ou em demasia, isso poderá levar a reacções económicas negativas, como um aumento da taxa de desemprego. Quanto ao mercado imobiliário, a conferência do BOJ enfatizou que manterá uma política monetária acomodatícia, sugerindo que é improvável um aumento futuro das taxas de juro, o que proporcionou algum apoio ao mercado imobiliário.

No entanto, a situação no mercado imobiliário japonês não é optimista. Apesar dos relatos de um aumento de 40% no mercado imobiliário japonês, este não é o caso. Apenas áreas metropolitanas como Tóquio e Osaka, que dispõem de bons transportes e instalações, registaram um aumento no preço das casas novas, enquanto outras áreas ou casas em segunda mão não registaram um aumento significativo.

Além disso, para os investidores estrangeiros, há que considerar a taxa de câmbio, e a desvalorização do iene teve um impacto considerável nos retornos do investimento. Além disso, à medida que o Japão começa a aumentar as taxas de juro e as taxas hipotecárias, o incentivo para as pessoas comprarem casas pode diminuir, tornando a polarização do mercado imobiliário mais pronunciada.

As propriedades de gama alta no Japão poderão beneficiar mais, uma vez que os ricos são mais capazes de suportar o custo das hipotecas num ambiente de taxas de juro elevadas, enquanto os mercados de gama média e baixa podem ser desafiados pelo declínio do poder de compra. Assim, embora tenha havido um aumento em algumas propriedades, isto ocorreu apenas para tipos específicos de propriedade e reflecte apenas o crescente poder económico de um pequeno grupo de pessoas. Para a maioria dos investidores estrangeiros, os retornos da compra e venda de propriedades japonesas não têm sido promissores.

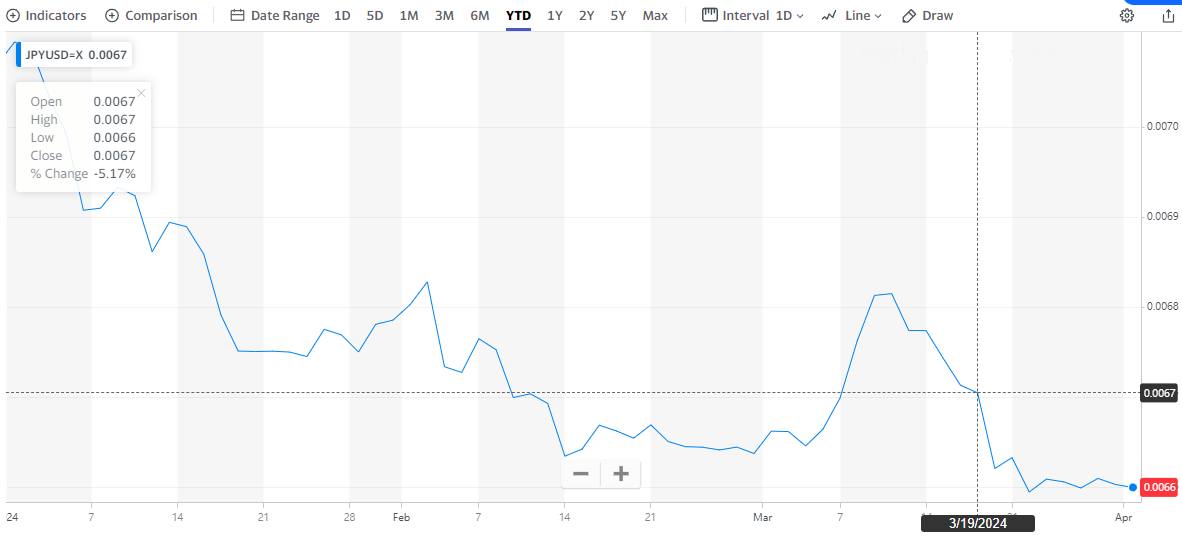

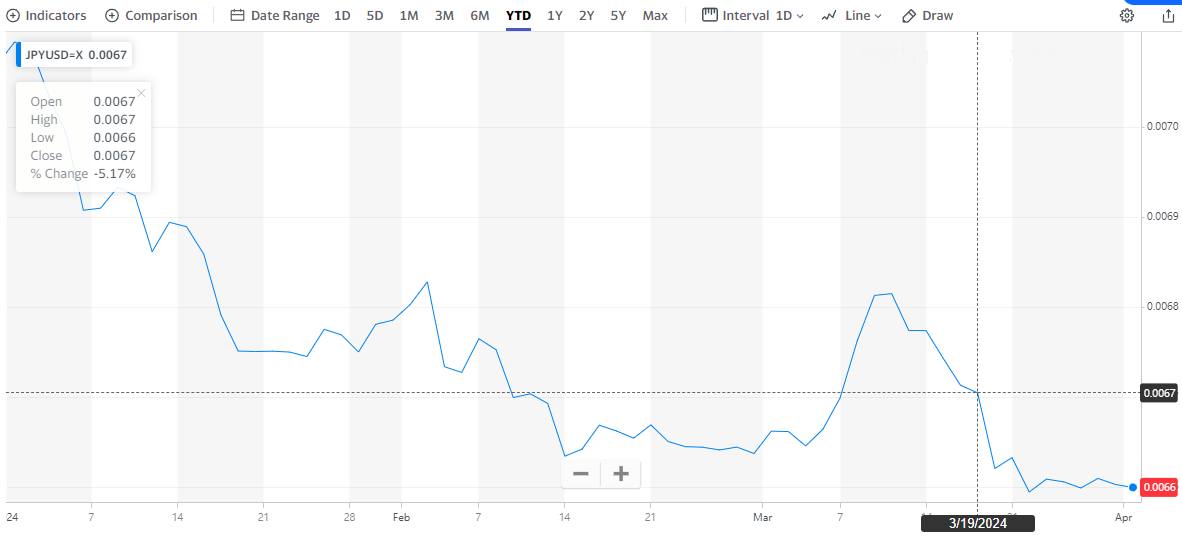

Devido aos anos anteriores de taxas de juro negativas, o iene tem sido visto como uma moeda de refúgio seguro, e muitos investidores aproveitaram o spread entre ele e o dólar americano para se envolverem em negociações de arbitragem. Portanto, com a subida das taxas de juro japonesas, muitos investidores estão particularmente preocupados com o seu impacto sobre o iene. E antes de o mercado aumentar o iene, espera-se que taxas de juro mais elevadas atraiam mais dinheiro para o Japão, o que, por sua vez, tornará o iene mais forte.

A tendência do iene não foi tão forte como esperado após a subida das taxas de juro no Japão, mas em vez disso assistiu a uma depreciação relativa. Este fenómeno é intrigante porque se acredita geralmente que as subidas das taxas de juro levam a uma apreciação da moeda nacional. No entanto, o iene mostrou a tendência oposta. Isto deve-se principalmente ao facto de o mercado não esperar um aumento futuro das taxas, uma vez que o Banco do Japão enfatizou no seu comunicado que manterá uma política monetária acomodatícia, sugerindo que um aumento futuro das taxas é improvável.

Entretanto, a economia dos EUA continua a melhorar e os níveis de inflação são mais elevados do que o esperado, pelo que a probabilidade de um corte nas taxas é relativamente baixa, fazendo com que a diferença entre as taxas de juro entre os EUA e o Japão não diminua rapidamente. Como resultado, os investidores não têm pressa em converter o dólar em iene, o que fez com que o iene não apresentasse a valorização esperada.

O impacto da subida das taxas de juro do Japão no mercado bolsista deve-se, em primeiro lugar, ao facto de conduzir a flutuações no sentimento do mercado. As expectativas dos investidores quanto às tendências económicas futuras e a incerteza da política de taxas de juro aumentarão, provocando flutuações no sentimento do mercado. Em segundo lugar, a subida das taxas de juro significa um aumento nos custos dos empréstimos, o que pode ter um impacto nos lucros das empresas e nas decisões de investimento, especialmente para empresas altamente endividadas. O aumento do custo dos fundos pode levar a uma diminuição da rentabilidade, afectando assim o desempenho do preço das acções.

Além disso, a subida das taxas de juro faz parte da política monetária do banco central, o que pode implicar uma mudança nas expectativas do banco central em relação à inflação e ao crescimento económico, e o mercado estará preocupado com os futuros ajustamentos e postura da política do banco central, bem como como o impacto na economia. Além disso, devido ao ambiente de taxas de juro elevadas, os investidores poderão preferir activos de rendimento fixo e reduzir a sua alocação a activos de risco, como acções, o que poderá exercer alguma pressão sobre o mercado bolsista.

Finalmente, o Banco do Japão detém uma certa percentagem do mercado de ações japonês, e uma subida das taxas poderia significar que o banco central precisaria de ajustar as suas participações em ações, possivelmente através da venda de ações para equilibrar a sua carteira de ativos, o que também poderia ter algum impacto no mercado.

No geral, a subida das taxas de juro do Japão marca uma nova etapa na economia do país e tem importantes implicações simbólicas e substantivas. Indica que a economia japonesa está a avançar numa direcção mais robusta e sustentável, lançando as bases para o crescimento económico futuro.

Contudo, os aumentos das taxas de juro têm implicações complexas para os investidores e para a economia, e a evolução do mercado deve ser monitorizada de perto e estratégias de investimento adotadas para lidar com a incerteza.

Impacto do aumento das taxas do Japão na economia global

Impacto do aumento das taxas do Japão na economia global

As medidas de aumento das taxas de juro tomadas pelo Banco do Japão não só terão um certo impacto na sua economia interna, mas esta mudança de política também poderá ter uma reacção em cadeia no mercado de capitais global, afectando a tomada de decisões e os fluxos de capitais dos investidores globais. . Isto porque, sendo a terceira maior economia do mundo, os ajustamentos da política monetária do banco central do Japão podem ter um impacto significativo no mercado financeiro global.

Além disso, de acordo com dados históricos, sempre que o Banco do Japão conduz uma subida das taxas de juro, os mercados globais tendem a ser desfavoráveis e até a desencadear uma nova ronda de crise económica. Esta repetição sugere a sensibilidade e a importância da política económica do Japão para o mundo, deixando os investidores globais muito preocupados com ela.

É importante compreender que os aumentos das taxas de juro por parte do Banco do Japão desencadearam frequentemente a volatilidade do mercado, o que pode levar a choques nos mercados bolsistas e cambiais globais. Por exemplo, após a subida das taxas de juro no Japão em 1989, houve uma sucessão de rebentamentos de bolhas nos mercados bolsistas e imobiliários japoneses. Após outro aumento das taxas de juros em 2006, a bolha do mercado imobiliário nos Estados Unidos estourou, desencadeando a crise financeira global. Estes acontecimentos mostram que os aumentos das taxas de juro por parte do Banco do Japão desencadeiam frequentemente mudanças significativas e volatilidade nos mercados globais.

Houve também o aumento das taxas do Banco do Japão para 0,25% em Agosto de 2000. que foi seguido, algumas semanas mais tarde, pelo rebentamento da bolha Nasdaq, desencadeando uma recessão que durou mais de dois anos; os dois aumentos das taxas em Julho de 2006 e Fevereiro de 2007, que foram seguidos por uma queda de 9% num dia no mercado de acções chinês nos dias seguintes; e o colapso do fundo de cobertura de crédito do Bear Stearns alguns meses mais tarde, que desencadeou a crise financeira global.

É claro que os dados históricos não significam que esta subida das taxas terá as mesmas consequências graves. Mas neste momento, é provável que a Reserva Federal conduza simultaneamente medidas de flexibilização quantitativa, ou cortes nas taxas de juro. A adopção de políticas de taxas de juro opostas por estas duas economias globalmente influentes poderá levar ao caos nos mercados financeiros globais.

Além disso, ao longo dos últimos 22 anos, o Japão tem implementado uma política monetária extremamente flexível, incluindo medidas como a manutenção contínua de taxas de juro baixas, a impressão de grandes quantidades de dinheiro e a compra de obrigações do Tesouro, a fim de estimular o crescimento económico. Esta situação levou a uma saída maciça de fundos para mercados estrangeiros para negociação e investimento de arbitragem. Esses fundos geralmente utilizam alavancagem e são muito sensíveis aos movimentos das taxas de câmbio. No caso de uma mudança na política monetária do Japão, estes fundos poderão regressar rapidamente e ter um impacto significativo nos mercados financeiros internacionais.

Isto é, a subida das taxas de juro por parte do Banco do Japão significa um aumento no custo do financiamento em ienes, o que desencadeia uma onda de aberturas de carry trade, que por sua vez leva à reafectação global de capital. Ao mesmo tempo, a subida das taxas também pode desencadear volatilidade nos mercados obrigacionistas e accionistas, uma vez que afecta os custos dos empréstimos e a liquidez, o que, por sua vez, afecta as decisões de investimento dos investidores.

Durante um ciclo de subida das taxas, os preços das obrigações geralmente caem, resultando em perdas para os detentores de obrigações, enquanto o mercado de ações pode sofrer uma correção ou declínio, especialmente para setores populares, como ações de tecnologia altamente valorizadas. Esta volatilidade do mercado pode levar a flutuações no sentimento dos investidores, o que por sua vez afecta a estabilidade do mercado financeiro como um todo.

Sendo um dos países desenvolvidos com um dos rácios da dívida mais elevados do mundo, o rácio da dívida do Japão atingiu um nível alarmante. Com um saldo devedor superior a 260% do PIB em 2024. O Japão tornou-se um dos principais desafios enfrentados pela economia global. Se a política de aumento das taxas de juro do Japão irá perturbar o equilíbrio da sua dívida e, assim, desencadear uma crise financeira global tornou-se uma preocupação para muitos.

Além disso, a política de subida das taxas de juro do Banco do Japão também poderá ter um impacto no mercado cambial global. Sendo a terceira maior economia do mundo, os ajustamentos da política monetária do Japão poderão desencadear flutuações noutras moedas importantes. Especialmente para os países asiáticos, a tendência do iene tem um impacto importante nas suas exportações e taxas de câmbio, pelo que os ajustamentos políticos do Banco do Japão podem desencadear flutuações nos mercados cambiais de toda a região asiática.

Por outro lado, o desempenho da economia japonesa também terá impacto na economia global. Se a política de subida das taxas de juro do BOJ conduzir a um abrandamento ou mesmo a uma recessão no crescimento económico do Japão, isso afectará os países e regiões que comercializam com o Japão, especialmente na Ásia. A fraqueza da economia japonesa poderá afectar a cadeia de abastecimento global, o que, por sua vez, exercerá um certo grau de entrave ao crescimento económico global.

No geral, o impacto de um aumento das taxas no Japão dependerá de muitos factores, incluindo a magnitude e a velocidade do aumento, bem como as reacções de outros bancos centrais. Os investidores precisam, portanto, de acompanhar de perto as decisões de política monetária do BOJ e compreender o seu impacto potencial nos mercados globais. Precisam também de adoptar estratégias adequadas de gestão de risco para se adaptarem a possíveis volatilidades e mudanças no mercado.

Impacto do aumento das taxas de juros do Japão na economia global

| Impacto

|

Descrição

|

| Mercados capitais

|

As subidas das taxas de juro podem levar à volatilidade nos mercados de capitais globais.

|

| Política econômica

|

As subidas das taxas de juro sinalizam a recuperação económica e orientam a política económica global.

|

| Cadeia Comercial

|

A força da economia japonesa pode afectar o comércio global e as cadeias de abastecimento.

|

| Taxas de câmbio

|

As mudanças na taxa de câmbio do iene afetam as exportações do Japão e as políticas monetárias globais.

|

| Confiança Económica

|

Os ajustamentos influenciam a confiança global e moldam as perspetivas dos investidores e das empresas.

|

| Preocupações com o índice de dívida

|

A dívida da Apan e os aumentos das taxas de juro podem agravar a instabilidade global.

|

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O impacto e a importância do aumento das taxas de juros do Japão no Japão

O impacto e a importância do aumento das taxas de juros do Japão no Japão Impacto do aumento das taxas do Japão na economia global

Impacto do aumento das taxas do Japão na economia global