การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-04-04

นับตั้งแต่เศรษฐกิจของญี่ปุ่นเริ่มฟื้นตัวและมีเสียงกระซิบถึงการปรับขึ้นอัตราดอกเบี้ย กระแสข่าวลือในตลาดเกี่ยวกับการขึ้นอัตราดอกเบี้ยในญี่ปุ่นก็ทวีความรุนแรงมากขึ้น และในวันที่ 19 มีนาคม 2024 ในที่สุดธนาคารแห่งประเทศญี่ปุ่นก็ได้ตัดสินใจประกาศขึ้นอัตราดอกเบี้ย 10 จุดพื้นฐาน ซึ่งเป็นการตัดสินใจที่จุดประกายให้เกิดการอภิปรายอีกครั้ง เพราะผลกระทบไม่ได้จำกัดอยู่เพียงประเทศญี่ปุ่นเท่านั้น แต่จะส่งผลกระทบต่อสถานการณ์ทางการเงินของทุกประเทศและจะยังคงส่งผลกระทบต่อเศรษฐกิจโลกต่อไป ด้วยเหตุนี้ บทความนี้จะพูดถึงเหตุผลในการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นและผลกระทบ

สาเหตุการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่น

หมายถึงการดำเนินการของธนาคารแห่งประเทศญี่ปุ่นเพื่อเพิ่มอัตราดอกเบี้ยมาตรฐานหรือปรับนโยบายการเงินเพื่อลดอัตราเงินเฟ้อ การเพิ่มอัตราดอกเบี้ยอ้างอิงเป็นเครื่องมือนโยบายการเงินที่ธนาคารกลางใช้เพื่อควบคุมกิจกรรมทางเศรษฐกิจและควบคุมอัตราเงินเฟ้อ เมื่อธนาคารกลางเชื่อว่าเศรษฐกิจกำลังร้อนจัดหรือมีความเสี่ยงต่อภาวะเงินเฟ้อสูง ธนาคารกลางอาจใช้มาตรการเพื่อเพิ่มอัตราดอกเบี้ยอ้างอิง

มติอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นเป็นการประชุมที่ธนาคารแห่งประเทศญี่ปุ่นตัดสินใจเกี่ยวกับนโยบายการเงิน โดยทั่วไปจะจัดขึ้นปีละ 8 ครั้ง (ครั้งละ 2 วัน) และตัดสินด้วยคะแนนเสียงข้างมากของประธานาธิบดี รองประธาน 2 คน ผู้พิจารณา 6 คน และสมาชิกคณะกรรมการนโยบายทั้งหมด 9 คน โดยแต่ละครั้งจะประกาศอัตราดอกเบี้ยนโยบายในเวลาเที่ยงวัน (เวลาญี่ปุ่น) และการแถลงข่าวของประธานาธิบดีจะมีขึ้นในเวลา 15.30 น. (เวลาญี่ปุ่น)

และเมื่อวันที่ 19 มีนาคม 2567 มติอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นได้ประกาศการเปลี่ยนแปลงนโยบายการเงินที่สำคัญ 3 ประการ ประการแรก ยุตินโยบายอัตราดอกเบี้ยติดลบที่กินเวลานาน 8 ปี และเพิ่มอัตราดอกเบี้ยนโยบายที่สำคัญจาก -0.1% เป็น 00.1% ซึ่งแสดงให้เห็นว่าธนาคารกลางกำลังดำเนินการขั้นตอนสำคัญในการดำเนินนโยบายการเงินให้เป็นปกติและกำจัดภาวะเงินฝืด

ประการที่สอง BOJ ยกเลิกนโยบาย Yield Curve Control (YCC) และไม่มีความมุ่งมั่นในการรักษาอัตราผลตอบแทนระยะยาวของพันธบัตรรัฐบาลประมาณ 0% อีกต่อไป ในตอนนี้ เฉพาะเมื่ออัตราผลตอบแทนเพิ่มขึ้นอย่างรวดเร็วเท่านั้นที่ธนาคารกลางจะพิจารณาเพิ่มการซื้อพันธบัตรรัฐบาลญี่ปุ่นเพื่อให้แน่ใจว่าสภาวะทางการเงินยังคงผ่อนคลาย การเคลื่อนไหวครั้งนี้ได้ฟื้นฟูบทบาทของอัตราดอกเบี้ยธนารักษ์ในตลาดเป็นส่วนใหญ่

จากนั้น BOJ ก็ตัดสินใจลดการซื้อสินทรัพย์เสี่ยงลง การซื้อกองทุนซื้อขายแลกเปลี่ยน (ETF) และกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (REIT) ถูกระงับ และมีแผนจะค่อยๆ ลดการซื้อกระดาษเชิงพาณิชย์และพันธบัตรองค์กร ซึ่งคาดว่าจะยุติลงในประมาณหนึ่งปี

สิ่งสำคัญคือต้องตระหนักว่านับตั้งแต่ฟองสบู่อสังหาริมทรัพย์แตกในช่วงปลายทศวรรษ 1980 รัฐบาลญี่ปุ่นได้ใช้นโยบายเข้มงวดที่เข้มงวดมากเกินไป ปัจจัยเหล่านี้ส่งผลให้เศรษฐกิจญี่ปุ่นตกต่ำเป็นเวลานาน ทำให้คนรุ่นหนึ่งสามารถปรับตัวเข้ากับสภาพแวดล้อมทางเศรษฐกิจที่ไม่เปลี่ยนแปลงได้ และเพื่อกระตุ้นการเติบโตทางเศรษฐกิจและกระตุ้นอัตราเงินเฟ้อ ธนาคารแห่งประเทศญี่ปุ่นได้ใช้นโยบายการเงินที่แปลกใหม่ เช่น นโยบายผ่อนคลายเชิงปริมาณและนโยบายอัตราดอกเบี้ยติดลบ แต่ผลกระทบนั้นมีจำกัดและแม้แต่ภาวะเงินฝืดด้วยซ้ำ

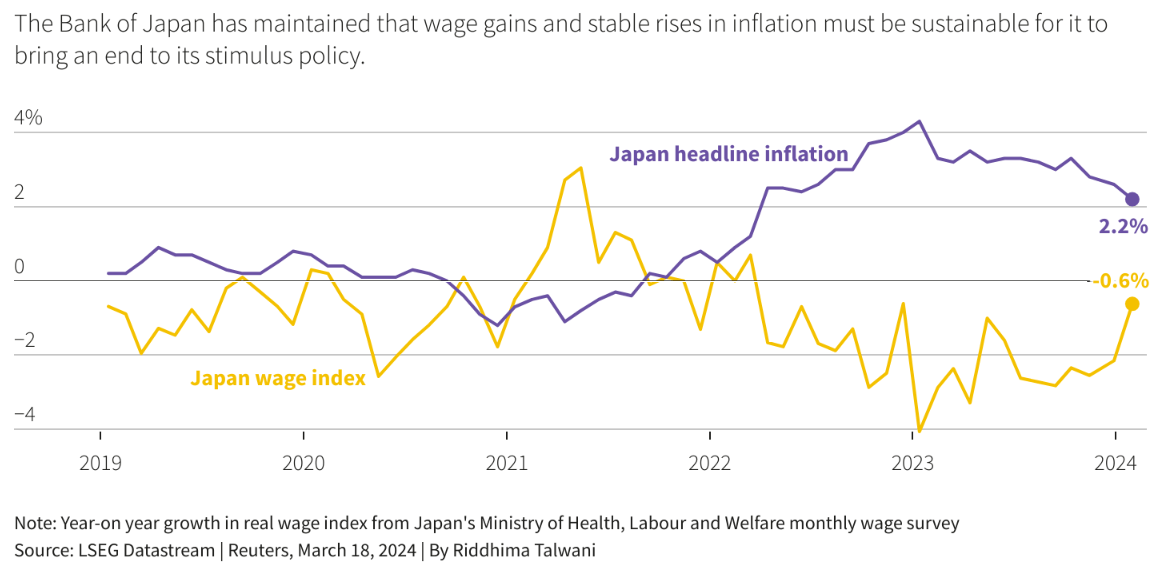

และเมื่อเร็วๆ นี้ เนื่องจากสถานการณ์เศรษฐกิจโลก ทำให้เศรษฐกิจญี่ปุ่นมีการเติบโตที่เปลี่ยนแปลงไป ในขณะเดียวกัน ภาวะเงินฝืดก็ผ่อนคลายลง โดยอัตราเงินเฟ้อของญี่ปุ่นแตะระดับ 2% แต่ปัญหาคือการเพิ่มขึ้นของอัตราเงินเฟ้อไม่ได้มาจากภายใน แต่มาจากต้นทุนพลังงานที่เพิ่มขึ้นเนื่องจากสงครามรัสเซีย-ยูเครน และผลกระทบของค่าเงินเยนที่อ่อนค่าลง

จึงมีความท้าทายต่างๆ เช่น บริษัทต่างๆ ไม่เต็มใจที่จะขึ้นค่าจ้าง ซึ่งนำไปสู่ความไม่พอใจของสาธารณชน และการอ่อนค่าของเงินเยนที่ส่งผลต่อการบริโภคในประเทศ แรงกดดันเหล่านี้กระตุ้นให้บริษัทต่างๆ เริ่มขึ้นค่าจ้าง เช่น ความเต็มใจของบริษัทขนาดใหญ่ที่จะขึ้นค่าจ้างในการเจรจาครั้งใหญ่ด้านแรงงานปี 2024 ซึ่งชี้ให้เห็นว่าระดับค่าจ้างในญี่ปุ่นกำลังเพิ่มขึ้น

แต่เมื่อค่าแรงสูงขึ้น BOJ ก็ต้องเผชิญกับแรงกดดันในการปรับนโยบายการเงินเพื่อรักษาอัตราเงินเฟ้อ ท้ายที่สุดแล้ว การตัดสินใจของ BOJ ที่จะยุตินโยบายอัตราดอกเบี้ยติดลบและเพิ่มอัตราดอกเบี้ย ถือเป็นการเข้าสู่เศรษฐกิจญี่ปุ่นอย่างเป็นทางการเข้าสู่ยุคของอัตราเงินเฟ้อปานกลางและอัตราดอกเบี้ยเชิงบวก การเปลี่ยนแปลงนี้อาจรบกวนชีวิตประจำวันของผู้คน แต่ยังเป็นการวางรากฐานสำหรับการเติบโตทางเศรษฐกิจที่ยั่งยืนอีกด้วย

โดยสรุป สาเหตุหลักที่ทำให้ญี่ปุ่นขึ้นอัตราดอกเบี้ย ได้แก่ การจัดการกับแรงกดดันด้านเงินเฟ้อ การส่งเสริมการขึ้นค่าจ้าง สนับสนุนการฟื้นตัวของเศรษฐกิจ และการปรับนโยบายการเงิน การตัดสินใจครั้งนี้มีจุดมุ่งหมายเพื่อสร้างสมดุลระหว่างความสัมพันธ์ระหว่างอัตราเงินเฟ้อกับการเติบโตทางเศรษฐกิจ และเพื่อผลักดันเศรษฐกิจญี่ปุ่นไปสู่การพัฒนาที่ดีและมีเสถียรภาพมากขึ้น

ผลกระทบและความสำคัญของการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นต่อญี่ปุ่น

ผลกระทบและความสำคัญของการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นต่อญี่ปุ่น

มาตรการผ่อนคลายทางการเงินของญี่ปุ่นดำเนินมายาวนานถึง 22 ปี และอัตราดอกเบี้ยติดลบมีมาประมาณ 8 ปีแล้ว ก่อนการปรับขึ้นอัตราดอกเบี้ย คนญี่ปุ่นอาศัยอยู่ในโลกที่ไม่มีอะไรเปลี่ยนแปลงเกี่ยวกับเงิน ตัวอย่างเช่น ค่าจ้างไม่เพิ่มขึ้นในรอบเกือบ 30 ปี อัตราสินเชื่อเพื่อที่อยู่อาศัยใกล้ศูนย์ และตลาดหุ้นแทบไม่เพิ่มขึ้นหรือลดลงเลย ภายใต้สถานการณ์เหล่านี้ เศรษฐกิจและสังคมของญี่ปุ่นจะเผชิญกับผลกระทบและความท้าทายที่สำคัญหลายประการ เนื่องจากธนาคารแห่งประเทศญี่ปุ่นดำเนินนโยบายการขึ้นอัตราดอกเบี้ย

ประการแรก อัตราสินเชื่อที่อยู่อาศัยที่สูงขึ้นจะกลายเป็นบรรทัดฐาน ซึ่งอาจนำไปสู่ค่าเช่าที่สูงขึ้น และยังสร้างแรงกดดันต่อราคาบ้านด้วย สำหรับรัฐบาล หนี้ที่มีขนาดใหญ่หมายความว่าการจ่ายดอกเบี้ยของหนี้จะเพิ่มขึ้นอย่างมาก และอาจจำเป็นต้องชดเชยการขาดแคลนการใช้จ่ายที่เพิ่มขึ้น เช่น ภาษีที่สูงขึ้น

นอกจากนี้ต้นทุนการกู้ยืมเพื่อดำเนินธุรกิจก็จะเพิ่มขึ้นเช่นกัน ซึ่งอาจส่งผลให้ราคาขายสินค้าสูงขึ้น ในขณะที่บริษัทต่างๆ อาจมองหาวิธีลดต้นทุน อย่างไรก็ตาม หากอัตราดอกเบี้ยเพิ่มขึ้นเร็วเกินไปหรือมากเกินไป อาจนำไปสู่ปฏิกิริยาทางเศรษฐกิจในเชิงลบ เช่น อัตราการว่างงานที่สูงขึ้น ในส่วนของตลาดอสังหาริมทรัพย์ การประชุม BOJ เน้นย้ำว่าจะคงนโยบายการเงินที่ผ่อนคลาย โดยเสนอแนะว่าไม่น่าจะมีการปรับขึ้นอัตราดอกเบี้ยในอนาคต ซึ่งจะช่วยสนับสนุนตลาดอสังหาริมทรัพย์ได้บ้าง

อย่างไรก็ตาม สถานการณ์ในตลาดอสังหาริมทรัพย์ของญี่ปุ่นยังไม่ดีนัก แม้จะมีรายงานว่าตลาดที่อยู่อาศัยของญี่ปุ่นเพิ่มขึ้น 40% แต่ก็ไม่เป็นเช่นนั้น เฉพาะเขตเมืองใหญ่อย่างโตเกียวและโอซาก้าที่มีการคมนาคมและสิ่งอำนวยความสะดวกที่ดีเท่านั้นที่พบว่าราคาบ้านใหม่เพิ่มขึ้น ในขณะที่พื้นที่อื่นๆ หรือบ้านมือสองไม่ได้เพิ่มขึ้นอย่างมีนัยสำคัญ

นอกจากนี้ สำหรับนักลงทุนต่างชาติ ยังมีอัตราแลกเปลี่ยนที่ต้องพิจารณา และการอ่อนค่าของเงินเยนมีผลกระทบอย่างมากต่อผลตอบแทนจากการลงทุน นอกจากนี้ เมื่อญี่ปุ่นเริ่มขึ้นอัตราดอกเบี้ยและอัตราการจำนองเพิ่มขึ้น แรงจูงใจในการซื้อบ้านก็อาจลดลง ส่งผลให้ตลาดอสังหาริมทรัพย์มีการแบ่งขั้วมากขึ้น

อสังหาริมทรัพย์ระดับไฮเอนด์ในญี่ปุ่นมีแนวโน้มที่จะได้รับประโยชน์มากขึ้น เนื่องจากผู้มีฐานะร่ำรวยสามารถจ่ายต้นทุนการจำนองได้มากขึ้นในสภาพแวดล้อมที่มีอัตราดอกเบี้ยสูง ในขณะที่ตลาดระดับกลางและระดับล่างอาจถูกท้าทายจากกำลังซื้อที่ลดลง ดังนั้นในขณะที่อสังหาริมทรัพย์บางแห่งมีจำนวนเพิ่มขึ้น แต่สำหรับอสังหาริมทรัพย์บางประเภทเท่านั้น และสะท้อนเพียงอำนาจทางเศรษฐกิจที่เพิ่มขึ้นของคนกลุ่มเล็กๆ เท่านั้น สำหรับนักลงทุนต่างชาติส่วนใหญ่ ผลตอบแทนจากการซื้อและขายอสังหาริมทรัพย์ของญี่ปุ่นยังไม่มีแนวโน้มที่ดีนัก

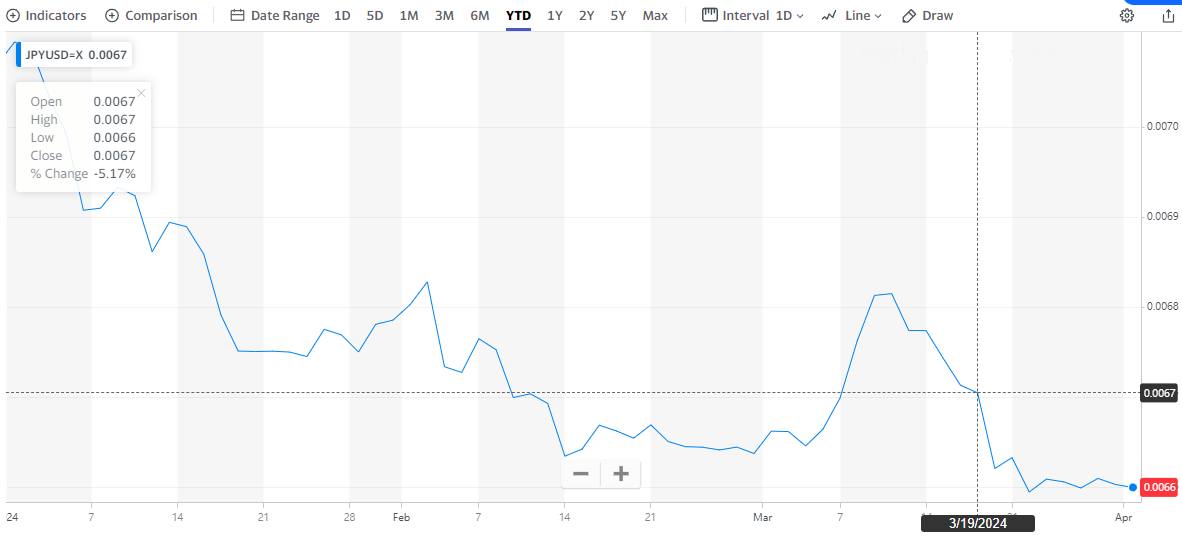

เนื่องจากปีที่ผ่านมาอัตราดอกเบี้ยติดลบ เงินเยนจึงถูกมองว่าเป็นสกุลเงินที่ปลอดภัย และนักลงทุนจำนวนมากได้ใช้ประโยชน์จากส่วนต่างระหว่างสกุลเงินดังกล่าวกับดอลลาร์สหรัฐเพื่อซื้อขายเก็งกำไร ดังนั้น จากการขึ้นอัตราดอกเบี้ยของญี่ปุ่น นักลงทุนจำนวนมากจึงมีความกังวลเป็นพิเศษเกี่ยวกับผลกระทบต่อเงินเยน และก่อนที่ตลาดจะขึ้นค่าเงินเยน คาดว่าอัตราดอกเบี้ยที่สูงขึ้นจะดึงดูดเงินเข้าสู่ญี่ปุ่นได้มากขึ้น ซึ่งจะทำให้ค่าเงินเยนแข็งค่าขึ้น

แนวโน้มของเงินเยนไม่แข็งแกร่งเท่าที่คาดหลังจากการขึ้นอัตราดอกเบี้ยของญี่ปุ่น แต่กลับพบว่ามีการอ่อนค่าลง ปรากฏการณ์นี้น่าสงสัยเพราะเชื่อกันโดยทั่วไปว่าการปรับขึ้นอัตราดอกเบี้ยส่งผลให้ค่าเงินในประเทศแข็งค่าขึ้น อย่างไรก็ตาม เงินเยนแสดงแนวโน้มตรงกันข้าม สาเหตุหลักมาจากการที่ตลาดไม่คาดว่าจะมีการปรับขึ้นอัตราดอกเบี้ยในอนาคต เนื่องจากธนาคารแห่งประเทศญี่ปุ่นเน้นย้ำในการแถลงข่าวว่าจะคงนโยบายการเงินที่ผ่อนคลายไว้ โดยแนะนำว่าการปรับขึ้นอัตราดอกเบี้ยในอนาคตไม่น่าจะเป็นไปได้

ในขณะเดียวกันเศรษฐกิจสหรัฐฯ ยังคงปรับตัวดีขึ้นอย่างต่อเนื่อง และระดับเงินเฟ้อยังสูงกว่าคาด โอกาสที่จะมีการปรับลดอัตราดอกเบี้ยจึงค่อนข้างต่ำ ส่งผลให้ช่องว่างอัตราดอกเบี้ยสหรัฐฯ-ญี่ปุ่นไม่แคบลงอย่างรวดเร็ว เป็นผลให้นักลงทุนไม่รีบร้อนที่จะแปลงเงินดอลลาร์เป็นเงินเยน ซึ่งทำให้เงินเยนไม่แสดงการแข็งค่าตามที่คาดไว้

ประการแรกผลกระทบจากการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นต่อตลาดหุ้นคือ เพราะมันนำไปสู่ความผันผวนของความเชื่อมั่นในตลาด ความคาดหวังของนักลงทุนเกี่ยวกับแนวโน้มเศรษฐกิจในอนาคตและความไม่แน่นอนของนโยบายอัตราดอกเบี้ยจะเพิ่มขึ้น ทำให้เกิดความผันผวนในความเชื่อมั่นของตลาด ประการที่สอง การปรับขึ้นอัตราดอกเบี้ยหมายถึงต้นทุนการกู้ยืมที่เพิ่มขึ้น ซึ่งอาจส่งผลกระทบต่อรายได้และการตัดสินใจลงทุนของบริษัท โดยเฉพาะบริษัทที่มีหนี้สูง ต้นทุนทางการเงินที่เพิ่มขึ้นอาจส่งผลให้ความสามารถในการทำกำไรลดลง ซึ่งส่งผลต่อประสิทธิภาพของราคาหุ้น

นอกจากนี้ การปรับขึ้นอัตราดอกเบี้ยเป็นส่วนหนึ่งของนโยบายการเงินของธนาคารกลาง ซึ่งอาจบ่งบอกถึงการเปลี่ยนแปลงความคาดหวังของธนาคารกลางเกี่ยวกับอัตราเงินเฟ้อและการเติบโตทางเศรษฐกิจ และตลาดจะกังวลเกี่ยวกับการปรับนโยบายและจุดยืนในอนาคตของธนาคารกลางด้วย เนื่องจากมีผลกระทบต่อเศรษฐกิจ นอกจากนี้ เนื่องจากสภาพแวดล้อมที่มีอัตราดอกเบี้ยสูง นักลงทุนอาจชอบสินทรัพย์ที่มีรายได้คงที่และลดการจัดสรรไปยังสินทรัพย์ที่มีความเสี่ยง เช่น ตราสารทุน ซึ่งอาจสร้างแรงกดดันต่อตลาดหุ้น

สุดท้ายนี้ ธนาคารแห่งประเทศญี่ปุ่นถือหุ้นในตลาดหุ้นญี่ปุ่นอยู่จำนวนหนึ่ง และการปรับขึ้นอัตราดอกเบี้ยอาจหมายความว่าธนาคารกลางจะต้องปรับการถือครองหุ้น โดยอาจขายหุ้นเพื่อสร้างสมดุลให้กับพอร์ตสินทรัพย์ ซึ่งอาจส่งผลกระทบด้วย ที่ตลาด.

โดยรวมแล้ว การปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นถือเป็นก้าวใหม่ของเศรษฐกิจของประเทศ และมีผลกระทบเชิงสัญลักษณ์และสาระสำคัญที่สำคัญ บ่งชี้ว่าเศรษฐกิจญี่ปุ่นกำลังเคลื่อนไหวไปในทิศทางที่แข็งแกร่งและยั่งยืนมากขึ้น ซึ่งเป็นการวางรากฐานสำหรับการเติบโตทางเศรษฐกิจในอนาคต

อย่างไรก็ตาม การปรับขึ้นอัตราดอกเบี้ยมีผลกระทบที่ซับซ้อนต่อนักลงทุนและเศรษฐกิจ และควรติดตามการพัฒนาตลาดอย่างใกล้ชิด และใช้กลยุทธ์การลงทุนเพื่อรับมือกับความไม่แน่นอน

ผลกระทบของการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นต่อเศรษฐกิจโลก

ผลกระทบของการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นต่อเศรษฐกิจโลก

มาตรการขึ้นอัตราดอกเบี้ยที่ดำเนินการโดยธนาคารแห่งประเทศญี่ปุ่นไม่เพียงแต่ส่งผลกระทบบางประการต่อเศรษฐกิจภายในประเทศเท่านั้น แต่การเปลี่ยนแปลงนโยบายนี้อาจมีผลกระทบลูกโซ่ต่อตลาดทุนทั่วโลก ซึ่งส่งผลต่อการตัดสินใจและการไหลของเงินทุนของนักลงทุนทั่วโลก . เนื่องจากในฐานะที่มีขนาดเศรษฐกิจใหญ่เป็นอันดับสามของโลก การปรับนโยบายการเงินของธนาคารกลางของญี่ปุ่นอาจส่งผลกระทบอย่างมีนัยสำคัญต่อตลาดการเงินโลก

นอกจากนี้ จากข้อมูลในอดีต เมื่อใดก็ตามที่ธนาคารแห่งประเทศญี่ปุ่นขึ้นอัตราดอกเบี้ย ตลาดโลกก็มีแนวโน้มที่จะไม่เอื้ออำนวยและอาจก่อให้เกิดวิกฤตเศรษฐกิจรอบใหม่ด้วย การกล่าวซ้ำๆ กันนี้บ่งบอกถึงความอ่อนไหวและความสำคัญของนโยบายเศรษฐกิจของญี่ปุ่นต่อโลก ส่งผลให้นักลงทุนทั่วโลกมีความกังวลอย่างมากเกี่ยวกับเรื่องนี้

สิ่งสำคัญคือต้องตระหนักว่าการปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นมักจะกระตุ้นให้เกิดความผันผวนของตลาด ซึ่งอาจนำไปสู่การเปลี่ยนแปลงในตลาดหุ้นและตลาดสกุลเงินทั่วโลก ตัวอย่างเช่น หลังจากการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นในปี 1989 ฟองสบู่แตกในตลาดหุ้นและตลาดอสังหาริมทรัพย์ของญี่ปุ่นเกิดขึ้นอย่างต่อเนื่อง หลังจากขึ้นอัตราดอกเบี้ยอีกครั้งในปี 2549 ฟองสบู่ตลาดที่อยู่อาศัยในสหรัฐฯ แตก ทำให้เกิดวิกฤตการเงินโลก เหตุการณ์เหล่านี้แสดงให้เห็นว่าการปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นมักจะก่อให้เกิดการเปลี่ยนแปลงและความผันผวนที่สำคัญในตลาดโลก

นอกจากนี้ยังมีการปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นเป็น 0.25% ในเดือนสิงหาคม พ.ศ. 2543 ซึ่งตามมาในอีกไม่กี่สัปดาห์ต่อมาจากการระเบิดของฟองสบู่ Nasdaq ทำให้เกิดภาวะตกต่ำเป็นเวลานานกว่าสองปี การปรับขึ้นอัตราดอกเบี้ยสองครั้งในเดือนกรกฎาคม พ.ศ. 2549 และกุมภาพันธ์ พ.ศ. 2550 ตามมาด้วยตลาดหุ้นจีนที่ลดลง 9% หนึ่งวันในวันต่อมา และการล่มสลายของกองทุนป้องกันความเสี่ยงด้านเครดิตของ Bear Stearns ในอีกไม่กี่เดือนต่อมา ซึ่งก่อให้เกิดวิกฤตการเงินโลก

แน่นอนว่าข้อมูลในอดีตไม่ได้หมายความว่าการปรับขึ้นอัตราดอกเบี้ยนี้จะส่งผลร้ายแรงเช่นเดียวกัน แต่ในปัจจุบัน Federal Reserve มีแนวโน้มที่จะดำเนินการผ่อนคลายเชิงปริมาณหรือลดอัตราดอกเบี้ยในเวลาเดียวกัน การนำนโยบายอัตราดอกเบี้ยที่ตรงกันข้ามโดยสองประเทศที่มีอิทธิพลระดับโลกนี้อาจนำไปสู่ความสับสนวุ่นวายในตลาดการเงินโลก

นอกจากนี้ ในช่วง 22 ปีที่ผ่านมา ญี่ปุ่นดำเนินนโยบายการเงินแบบผ่อนคลายอย่างมาก รวมถึงมาตรการต่างๆ เช่น การรักษาอัตราดอกเบี้ยต่ำอย่างต่อเนื่อง การพิมพ์เงินจำนวนมาก และการซื้อพันธบัตรกระทรวงการคลังเพื่อกระตุ้นการเติบโตทางเศรษฐกิจ สถานการณ์นี้ได้นำไปสู่การไหลออกของเงินทุนจำนวนมหาศาลไปยังตลาดต่างประเทศเพื่อการค้าและการลงทุนเพื่อเก็งกำไร กองทุนเหล่านี้มักจะใช้เลเวอเรจและมีความอ่อนไหวต่อการเคลื่อนไหวของอัตราแลกเปลี่ยนมาก ในกรณีที่มีการเปลี่ยนแปลงนโยบายการเงินของญี่ปุ่น กองทุนเหล่านี้อาจกลับมาอย่างรวดเร็วและมีผลกระทบอย่างมากต่อตลาดการเงินระหว่างประเทศ

กล่าวคือ การปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นหมายถึงการเพิ่มขึ้นของต้นทุนการระดมทุนของเงินเยน ซึ่งก่อให้เกิดกระแสของการเปิดการค้าขายแบบพกพา ซึ่งจะนำไปสู่การจัดสรรเงินทุนทั่วโลก ในเวลาเดียวกัน การปรับขึ้นอัตราดอกเบี้ยอาจกระตุ้นให้เกิดความผันผวนในตลาดตราสารหนี้และตลาดตราสารทุน เนื่องจากส่งผลต่อต้นทุนการกู้ยืมและสภาพคล่อง ซึ่งจะส่งผลต่อการตัดสินใจลงทุนของนักลงทุน

ในระหว่างรอบการขึ้นอัตราดอกเบี้ย ราคาพันธบัตรมักจะลดลง ส่งผลให้ผู้ถือพันธบัตรเผชิญกับการขาดทุน ในขณะที่ตลาดหุ้นอาจเผชิญกับการปรับฐานหรือลดลง โดยเฉพาะภาคส่วนที่ได้รับความนิยม เช่น หุ้นเทคโนโลยีที่มีมูลค่าสูง ความผันผวนของตลาดดังกล่าวอาจนำไปสู่ความผันผวนในความเชื่อมั่นของนักลงทุน ซึ่งจะส่งผลต่อเสถียรภาพของตลาดการเงินโดยรวม

ในฐานะหนึ่งในประเทศที่พัฒนาแล้วซึ่งมีอัตราส่วนหนี้สินสูงที่สุดแห่งหนึ่งของโลก อัตราส่วนหนี้สินของญี่ปุ่นถึงระดับที่น่าตกใจ ด้วยยอดหนี้มากกว่า 260% ของ GDP ในปี 2567 ญี่ปุ่นได้กลายเป็นหนึ่งในความท้าทายสำคัญที่เศรษฐกิจโลกกำลังเผชิญ นโยบายการปรับขึ้นอัตราดอกเบี้ยของญี่ปุ่นจะกระทบต่อดุลหนี้ของตนและก่อให้เกิดวิกฤตการเงินโลกหรือไม่ กลายเป็นประเด็นกังวลสำหรับหลาย ๆ คน

นอกจากนี้นโยบายการปรับขึ้นอัตราดอกเบี้ยของธนาคารแห่งประเทศญี่ปุ่นอาจส่งผลกระทบต่อตลาดสกุลเงินโลกด้วย ในฐานะที่มีขนาดเศรษฐกิจใหญ่เป็นอันดับสามของโลก การปรับนโยบายการเงินของญี่ปุ่นอาจกระตุ้นให้เกิดความผันผวนของสกุลเงินหลักอื่นๆ โดยเฉพาะอย่างยิ่งสำหรับประเทศในเอเชีย แนวโน้มของเงินเยนมีผลกระทบสำคัญต่อการส่งออกและอัตราแลกเปลี่ยน ดังนั้นการปรับนโยบายของธนาคารแห่งประเทศญี่ปุ่นอาจทำให้เกิดความผันผวนในตลาดสกุลเงินของภูมิภาคเอเชียทั้งหมด

ในทางกลับกัน ประสิทธิภาพของเศรษฐกิจญี่ปุ่นก็จะส่งผลกระทบต่อเศรษฐกิจโลกด้วย หากนโยบายการปรับขึ้นอัตราดอกเบี้ยของ BOJ นำไปสู่การชะลอตัวหรือแม้กระทั่งภาวะถดถอยในการเติบโตทางเศรษฐกิจของญี่ปุ่น จะส่งผลกระทบต่อประเทศและภูมิภาคที่ทำการค้ากับญี่ปุ่น โดยเฉพาะในเอเชีย ความอ่อนแอของเศรษฐกิจญี่ปุ่นอาจส่งผลกระทบต่อห่วงโซ่อุปทานทั่วโลก ซึ่งจะกดดันการเติบโตทางเศรษฐกิจโลกในระดับหนึ่ง

โดยรวมแล้ว ผลกระทบของการปรับขึ้นอัตราดอกเบี้ยในญี่ปุ่นจะขึ้นอยู่กับหลายปัจจัย รวมถึงขนาดและความเร็วของการขึ้นอัตราดอกเบี้ย ตลอดจนปฏิกิริยาของธนาคารกลางอื่นๆ ผู้ลงทุนจึงต้องติดตามการตัดสินใจเกี่ยวกับนโยบายการเงินของ BOJ อย่างใกล้ชิด และทำความเข้าใจถึงผลกระทบที่อาจเกิดขึ้นต่อตลาดโลก พวกเขายังจำเป็นต้องใช้กลยุทธ์การบริหารความเสี่ยงที่เหมาะสมเพื่อปรับให้เข้ากับความผันผวนและการเปลี่ยนแปลงของตลาดที่อาจเกิดขึ้น

| ผลกระทบ | คำอธิบาย |

| ตลาดทุน | การปรับขึ้นอัตราดอกเบี้ยอาจนำไปสู่ความผันผวนในตลาดทุนทั่วโลก |

| นโยบายเศรษฐกิจ | การปรับขึ้นอัตราดอกเบี้ยส่งสัญญาณการฟื้นตัวของเศรษฐกิจและเป็นแนวทางในการดำเนินนโยบายเศรษฐกิจโลก |

| ห่วงโซ่การค้า | ความเข้มแข็งของเศรษฐกิจญี่ปุ่นอาจส่งผลกระทบต่อการค้าโลกและห่วงโซ่อุปทาน |

| อัตราแลกเปลี่ยน | การเปลี่ยนแปลงของอัตราแลกเปลี่ยนเงินเยนส่งผลกระทบต่อการส่งออกของญี่ปุ่นและนโยบายสกุลเงินทั่วโลก |

| ความเชื่อมั่นทางเศรษฐกิจ | การปรับเปลี่ยนส่งผลต่อความเชื่อมั่นทั่วโลกและกำหนดทิศทางของนักลงทุนและแนวโน้มธุรกิจ |

| ความกังวลเกี่ยวกับอัตราส่วนหนี้สิน | การปรับขึ้นอัตราดอกเบี้ยและหนี้ของอาปันอาจทำให้เสถียรภาพทั่วโลกแย่ลง |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ