अपनी भाषा का चयन करें

सारांश:

सारांश:

मुद्रास्फीति को नियंत्रित करने के लिए जापान द्वारा ब्याज दरों में वृद्धि और वेतन वृद्धि से निश्चित रूप से पूंजीगत बदलाव के साथ वैश्विक अर्थव्यवस्था पर प्रभाव पड़ेगा।

जब से जापान की अर्थव्यवस्था में सुधार आना शुरू हुआ है और दरों में बढ़ोतरी की सुगबुगाहट होने लगी है, तब से बाजार में जापान में दरों में बढ़ोतरी की चर्चा तेज हो गई है। और 19 मार्च 2024 को बैंक ऑफ जापान ने अंततः ब्याज दरों में 10-आधार-बिंदु वृद्धि की घोषणा करने का निर्णय लिया, एक ऐसा निर्णय जिसने एक बार फिर से चर्चा छेड़ दी है। क्योंकि इसका असर सिर्फ जापान तक ही सीमित नहीं है बल्कि सभी देशों की वित्तीय स्थिति पर असर पड़ेगा और वैश्विक अर्थव्यवस्था पर असर पड़ता रहेगा। इस कारण से, यह लेख जापान की ब्याज दर वृद्धि के कारणों और उसके प्रभाव के बारे में बात करेगा।

जापान की ब्याज दर वृद्धि के कारण

यह मुद्रास्फीति पर अंकुश लगाने के लिए बेंचमार्क ब्याज दर बढ़ाने या मौद्रिक नीति को समायोजित करने के लिए बैंक ऑफ जापान द्वारा की गई कार्रवाई को संदर्भित करता है। बेंचमार्क ब्याज दर बढ़ाना एक मौद्रिक नीति उपकरण है जिसे केंद्रीय बैंक द्वारा आर्थिक गतिविधि को विनियमित करने और मुद्रास्फीति को नियंत्रित करने के लिए कार्यान्वित किया जाता है। जब केंद्रीय बैंक को लगता है कि अर्थव्यवस्था गर्म हो रही है या मुद्रास्फीति का जोखिम अधिक है, तो वह बेंचमार्क ब्याज दर बढ़ाने के उपाय कर सकता है।

बैंक ऑफ जापान ब्याज दर समाधान वह बैठक है जिसमें बैंक ऑफ जापान मौद्रिक नीति पर निर्णय लेता है। यह मूल रूप से वर्ष में आठ बार (प्रत्येक बार 2 दिन) आयोजित किया जाता है और इसका निर्णय राष्ट्रपति, दो उपाध्यक्षों, छह विचारकों और कुल नौ नीति बोर्ड सदस्यों के बहुमत से किया जाता है। हर बार, नीति दर की घोषणा दोपहर (जापान समय) पर की जाती है, और राष्ट्रपति की प्रेस कॉन्फ्रेंस दोपहर 3:30 बजे (जापान समय) आयोजित की जाती है।

और 19 मार्च 2024 को बैंक ऑफ जापान के ब्याज दर संकल्प ने मौद्रिक नीति में तीन महत्वपूर्ण बदलावों की घोषणा की: सबसे पहले, इसने 8 वर्षों तक चली नकारात्मक ब्याज दर नीति को समाप्त कर दिया और पॉलिसी प्राइम दर को -0.1% से बढ़ाकर 00.1% कर दिया, जो यह दर्शाता था कि केंद्रीय बैंक अपनी मौद्रिक नीति को सामान्य बनाने और अपस्फीति से छुटकारा पाने की दिशा में एक महत्वपूर्ण कदम उठा रहा है।

दूसरे, बीओजे ने अपनी यील्ड कर्व कंट्रोल (वाईसीसी) नीति को समाप्त कर दिया और अब ट्रेजरी बांड पर दीर्घकालिक पैदावार को 0% के आसपास रखने के लिए प्रतिबद्ध नहीं है। अब, जब पैदावार तेजी से बढ़ेगी तभी केंद्रीय बैंक जापानी सरकारी बांडों की अपनी खरीद बढ़ाने पर विचार करेगा ताकि यह सुनिश्चित हो सके कि वित्तीय स्थितियां अनुकूल बनी रहें। इस कदम ने बाजार में ट्रेजरी दरों की भूमिका को काफी हद तक बहाल कर दिया है।

इसके बाद बीओजे ने जोखिम भरी परिसंपत्तियों की खरीद को कम करने का निर्णय लिया। एक्सचेंज-ट्रेडेड फंड (ईटीएफ) और रियल एस्टेट निवेश ट्रस्ट (आरईआईटी) की खरीद रोक दी गई थी, और वाणिज्यिक पत्र और कॉर्पोरेट बॉन्ड की खरीद को धीरे-धीरे कम करने की योजना बनाई गई थी, जो लगभग एक साल में बंद होने की उम्मीद है।

यह समझना महत्वपूर्ण है कि 1980 के दशक के उत्तरार्ध में रियल एस्टेट बुलबुले के फूटने के बाद से, जापानी सरकार ने अत्यधिक कठोर मितव्ययिता नीति अपनाई है। इन कारकों के कारण जापानी अर्थव्यवस्था में लंबे समय तक गिरावट आई, जिससे लोगों की एक पीढ़ी को अपरिवर्तित आर्थिक माहौल के अनुकूल होने का मौका मिला। और आर्थिक विकास को प्रोत्साहित करने और मुद्रास्फीति को बढ़ावा देने के लिए, बैंक ऑफ जापान ने मात्रात्मक सहजता और नकारात्मक ब्याज दर नीति जैसी अपरंपरागत मौद्रिक नीतियों की एक श्रृंखला को अपनाया। लेकिन प्रभाव सीमित था और अपस्फीतिकारी भी।

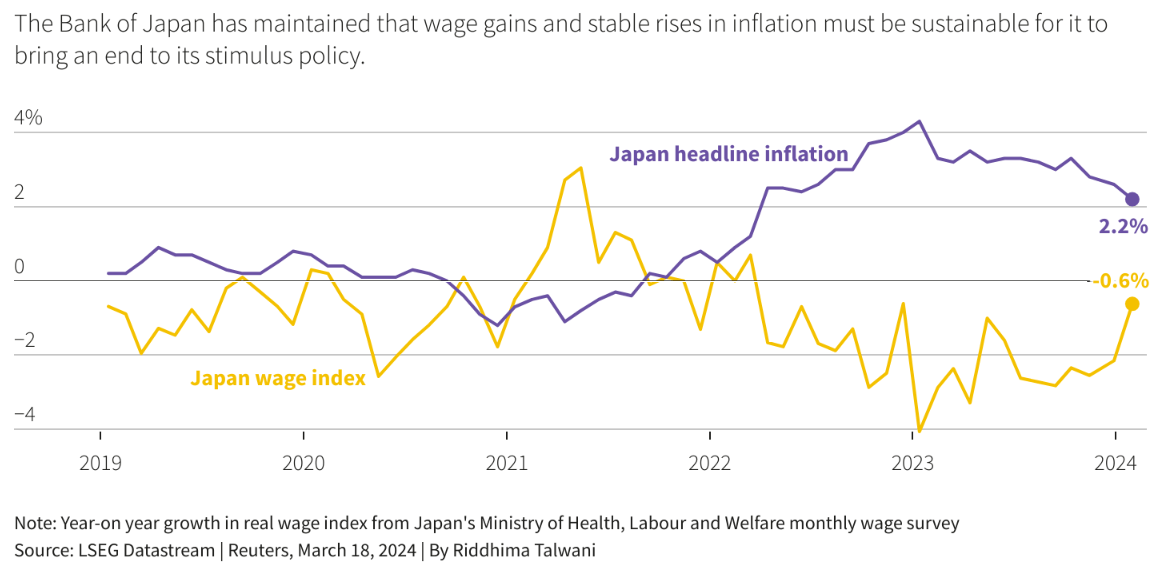

और हाल ही में, वैश्विक आर्थिक स्थिति के कारण, जापानी अर्थव्यवस्था में विकास में बदलाव देखा गया है। साथ ही, अपस्फीति कम हो गई है, जापानी मुद्रास्फीति 2% अंक तक पहुंच गई है। लेकिन समस्या यह है कि मुद्रास्फीति में वृद्धि अंदर से नहीं आ रही है, बल्कि रूस-यूक्रेन युद्ध के कारण बढ़ती ऊर्जा लागत और येन के मूल्यह्रास के प्रभाव से आ रही है।

इसलिए वेतन बढ़ाने में कंपनियों की अनिच्छा, जनता में असंतोष और येन के मूल्यह्रास का घरेलू खपत पर असर जैसी चुनौतियाँ थीं। इन दबावों ने कंपनियों को वेतन वृद्धि शुरू करने के लिए प्रेरित किया है, जैसे कि 2024 की महान श्रम वार्ता में बड़ी कंपनियों द्वारा वेतन बढ़ाने की इच्छा। जो बताता है कि जापान में वेतन स्तर बढ़ रहा है।

लेकिन जैसे-जैसे श्रम लागत बढ़ी, बीओजे को मुद्रास्फीति को नियंत्रण में रखने के लिए अपनी मौद्रिक नीति को समायोजित करने के दबाव का भी सामना करना पड़ा। अंततः, बीओजे का अपनी नकारात्मक ब्याज दर नीति को समाप्त करने और ब्याज दरें बढ़ाने का निर्णय जापानी अर्थव्यवस्था के मध्यम मुद्रास्फीति और सकारात्मक ब्याज दरों के युग में आधिकारिक प्रवेश का प्रतीक है। यह बदलाव लोगों के दैनिक जीवन को बाधित कर सकता है, लेकिन यह सतत आर्थिक विकास की नींव भी रखता है।

संक्षेप में कहें तो, जापान की ब्याज दर में बढ़ोतरी के मुख्य कारणों में मुद्रास्फीति के दबाव को संबोधित करना, वेतन वृद्धि को बढ़ावा देना, आर्थिक सुधार का समर्थन करना और मौद्रिक नीति को समायोजित करना शामिल है। इस निर्णय का उद्देश्य मुद्रास्फीति और आर्थिक विकास के बीच संबंधों को संतुलित करना और जापानी अर्थव्यवस्था को स्वस्थ और अधिक स्थिर विकास की ओर धकेलना है।

जापान की ब्याज दर वृद्धि का जापान पर प्रभाव और महत्व

जापान की ब्याज दर वृद्धि का जापान पर प्रभाव और महत्व

जापान की मौद्रिक सहजता 22 वर्षों से चल रही है, और नकारात्मक ब्याज दरें लगभग 8 वर्षों से हैं। ब्याज दर में बढ़ोतरी से पहले, जापानी एक ऐसी दुनिया में रह रहे थे जहां पैसे से संबंधित चीजों में कुछ भी नहीं बदलेगा। उदाहरण के लिए, लगभग 30 वर्षों में वेतन में वृद्धि नहीं हुई थी, गृह ऋण दरें शून्य के करीब थीं, और शेयर बाजार मुश्किल से बढ़ा या गिरा था। इन परिस्थितियों में, जापानी अर्थव्यवस्था और समाज को कई बड़े प्रभावों और चुनौतियों का सामना करना पड़ेगा क्योंकि बैंक ऑफ जापान ब्याज दरें बढ़ाने की अपनी नीति लागू कर रहा है।

सबसे पहले, बढ़ती होम लोन दरें आदर्श बन जाएंगी, जिससे किराया बढ़ सकता है और घर की कीमतों पर कुछ दबाव भी पड़ सकता है। सरकार के लिए, ऋण के विशाल आकार का मतलब है कि ऋण पर ब्याज भुगतान में उल्लेखनीय वृद्धि होगी, और उदाहरण के लिए, उच्च करों के माध्यम से बढ़े हुए खर्च में कमी की भरपाई करना आवश्यक हो सकता है।

इसके अलावा, व्यवसाय संचालन के लिए ऋण लेने की लागत भी बढ़ जाएगी, जिससे संभवतः वस्तुओं की बिक्री कीमतें बढ़ जाएंगी, जबकि कंपनियां लागत में कटौती के तरीकों की तलाश कर सकती हैं। हालाँकि, यदि ब्याज दरें बहुत जल्दी या बहुत अधिक बढ़ा दी जाती हैं, तो इससे बेरोजगारी दर में वृद्धि जैसी नकारात्मक आर्थिक प्रतिक्रियाएँ हो सकती हैं। जहां तक रियल एस्टेट बाजार का सवाल है, बीओजे के सम्मेलन में इस बात पर जोर दिया गया कि वह एक उदार मौद्रिक नीति बनाए रखेगा, जिससे पता चलता है कि भविष्य में ब्याज दर में बढ़ोतरी की संभावना नहीं है, जिसने रियल एस्टेट बाजार को कुछ समर्थन प्रदान किया है।

हालाँकि, जापानी रियल एस्टेट बाज़ार में स्थिति आशावादी नहीं है। जापानी आवास बाजार में 40% वृद्धि की रिपोर्ट के बावजूद, ऐसा नहीं है। केवल टोक्यो और ओसाका जैसे महानगरीय क्षेत्रों में, जहां अच्छी परिवहन और सुविधाएं हैं, नए घरों की कीमत में वृद्धि देखी गई है, जबकि अन्य क्षेत्रों या सेकेंड-हैंड घरों में उल्लेखनीय वृद्धि नहीं देखी गई है।

इसके अलावा, विदेशी निवेशकों के लिए, विचार करने के लिए विनिमय दर है, और येन के मूल्यह्रास का निवेश रिटर्न पर काफी प्रभाव पड़ा है। इसके अलावा, जैसे ही जापान ने ब्याज दरें बढ़ाना शुरू किया और बंधक दरों में वृद्धि हुई, लोगों के लिए घर खरीदने का प्रोत्साहन कम हो सकता है, जिससे रियल एस्टेट बाजार का ध्रुवीकरण और अधिक स्पष्ट हो जाएगा।

जापान में उच्च-अंत संपत्तियों को अधिक लाभ होने की संभावना है क्योंकि समृद्ध लोग उच्च ब्याज दर के माहौल में बंधक की लागत वहन करने में अधिक सक्षम हैं, जबकि मध्य और निम्न-अंत बाजारों को क्रय शक्ति में गिरावट से चुनौती मिल सकती है। इसलिए जबकि कुछ संपत्तियों में वृद्धि हुई है, यह केवल विशिष्ट प्रकार की संपत्ति के लिए है और केवल लोगों के एक छोटे समूह की बढ़ती आर्थिक शक्ति को दर्शाता है। अधिकांश विदेशी निवेशकों के लिए, जापानी संपत्ति खरीदने और बेचने से मिलने वाला रिटर्न आशाजनक नहीं रहा है।

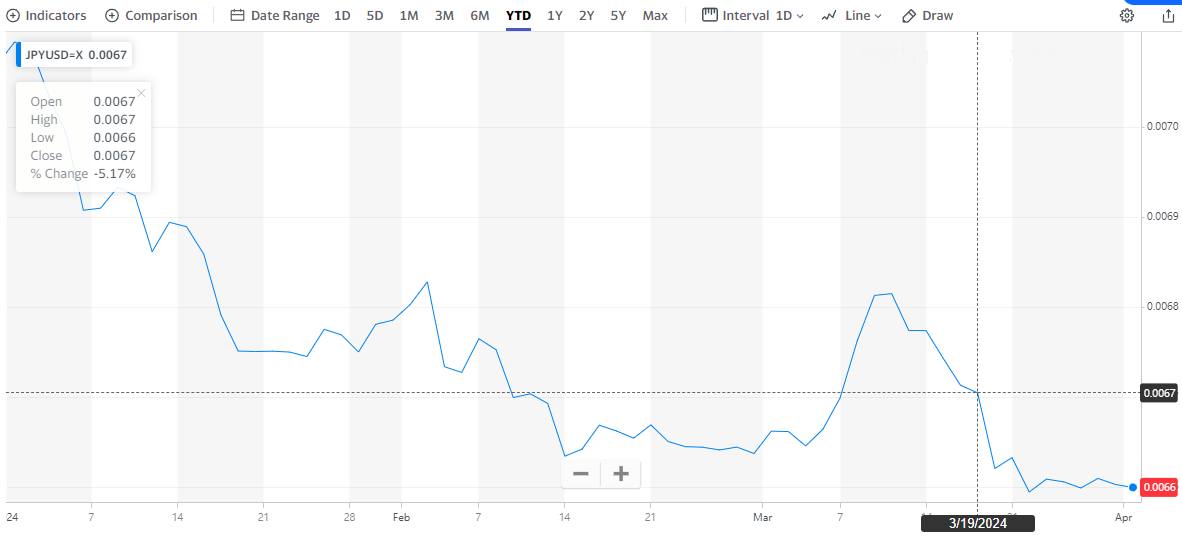

पिछले वर्षों की नकारात्मक ब्याज दरों के कारण, येन को एक सुरक्षित-हेवेन मुद्रा के रूप में देखा गया है, और कई निवेशकों ने मध्यस्थता व्यापार में संलग्न होने के लिए इसके और अमेरिकी डॉलर के बीच प्रसार का लाभ उठाया है। इसलिए, जापानी ब्याज दर में बढ़ोतरी के साथ, कई निवेशक विशेष रूप से येन पर इसके प्रभाव के बारे में चिंतित हैं। और इससे पहले कि बाज़ार येन बढ़ाए, यह उम्मीद की जाती है कि ऊंची ब्याज दरें जापान में अधिक पैसा आकर्षित करेंगी, जिससे येन मजबूत हो जाएगा।

जापान की ब्याज दर में बढ़ोतरी के बाद येन का रुझान उम्मीद के मुताबिक मजबूत नहीं रहा है, बल्कि इसमें सापेक्षिक अवमूल्यन देखा गया है। यह घटना हैरान करने वाली है क्योंकि आम तौर पर यह माना जाता है कि ब्याज दरों में बढ़ोतरी से घरेलू मुद्रा की सराहना होती है। हालाँकि, येन ने विपरीत प्रवृत्ति दिखाई है। यह मुख्य रूप से इस तथ्य के कारण है कि बाजार भविष्य में दर में बढ़ोतरी की उम्मीद नहीं कर रहा है, क्योंकि बैंक ऑफ जापान ने अपनी विज्ञप्ति में जोर दिया है कि वह एक उदार मौद्रिक नीति बनाए रखेगा, जिससे पता चलता है कि भविष्य में दर में बढ़ोतरी की संभावना नहीं है।

इस बीच, अमेरिकी अर्थव्यवस्था में सुधार जारी है और मुद्रास्फीति का स्तर अपेक्षा से अधिक है, इसलिए दर में कटौती की संभावना अपेक्षाकृत कम है, जिसके परिणामस्वरूप अमेरिका-जापान ब्याज दर अंतर जल्दी से कम नहीं हो रहा है। परिणामस्वरूप, निवेशक डॉलर को येन में बदलने की जल्दी में नहीं हैं, जिसके कारण येन में अपेक्षित मूल्य वृद्धि नहीं दिख रही है।

जापान की ब्याज दरों में बढ़ोतरी का असर सबसे पहले शेयर बाज़ार पर पड़ता है, क्योंकि इससे बाज़ार की धारणा में उतार-चढ़ाव आता है। भविष्य के आर्थिक रुझानों और ब्याज दर नीति की अनिश्चितता के बारे में निवेशकों की उम्मीदें बढ़ेंगी, जिससे बाजार की धारणा में उतार-चढ़ाव आएगा। दूसरे, ब्याज दर में बढ़ोतरी का मतलब उधार लेने की लागत में वृद्धि है, जिसका कॉर्पोरेट आय और निवेश निर्णयों पर असर पड़ सकता है, खासकर अत्यधिक ऋणग्रस्त कंपनियों के लिए। फंड की बढ़ी हुई लागत से लाभप्रदता में गिरावट आ सकती है, जिससे शेयर मूल्य प्रदर्शन प्रभावित हो सकता है।

इसके अलावा, ब्याज दर में बढ़ोतरी केंद्रीय बैंक की मौद्रिक नीति का हिस्सा है, जिसका मतलब केंद्रीय बैंक की मुद्रास्फीति और आर्थिक विकास की उम्मीदों में बदलाव हो सकता है, और बाजार केंद्रीय बैंक की भविष्य की नीति समायोजन और रुख के बारे में भी चिंतित होगा। अर्थव्यवस्था पर प्रभाव के रूप में. इसके अलावा, उच्च ब्याज दर के माहौल के कारण, निवेशक निश्चित आय वाली संपत्तियों को प्राथमिकता दे सकते हैं और इक्विटी जैसी जोखिम भरी संपत्तियों के लिए अपने आवंटन को कम कर सकते हैं, जिससे शेयर बाजार पर कुछ दबाव पड़ सकता है।

अंत में, बैंक ऑफ जापान के पास जापानी शेयर बाजार का एक निश्चित प्रतिशत है, और दर में बढ़ोतरी का मतलब यह हो सकता है कि केंद्रीय बैंक को अपनी इक्विटी होल्डिंग्स को समायोजित करने की आवश्यकता होगी, संभवतः अपने परिसंपत्ति पोर्टफोलियो को संतुलित करने के लिए स्टॉक बेचकर, जिसका कुछ प्रभाव भी हो सकता है बाजार पर।

कुल मिलाकर, जापान की ब्याज दर में बढ़ोतरी देश की अर्थव्यवस्था में एक नए चरण का प्रतीक है और इसके महत्वपूर्ण प्रतीकात्मक और ठोस निहितार्थ हैं। यह इंगित करता है कि जापानी अर्थव्यवस्था अधिक मजबूत और टिकाऊ दिशा में आगे बढ़ रही है, जो भविष्य के आर्थिक विकास की नींव रख रही है।

हालाँकि, ब्याज दरों में बढ़ोतरी का निवेशकों और अर्थव्यवस्था पर जटिल प्रभाव पड़ता है, और बाजार के विकास पर बारीकी से नजर रखी जानी चाहिए और अनिश्चितता से निपटने के लिए निवेश रणनीतियों को अपनाया जाना चाहिए।

जापान की दर वृद्धि का वैश्विक अर्थव्यवस्था पर प्रभाव

जापान की दर वृद्धि का वैश्विक अर्थव्यवस्था पर प्रभाव

बैंक ऑफ जापान द्वारा उठाए गए ब्याज दर वृद्धि के उपायों का न केवल इसकी घरेलू अर्थव्यवस्था पर एक निश्चित प्रभाव पड़ेगा, बल्कि इस नीति परिवर्तन की वैश्विक पूंजी बाजार पर भी श्रृंखलाबद्ध प्रतिक्रिया हो सकती है, जिससे वैश्विक निवेशकों के निर्णय लेने और पूंजी प्रवाह पर असर पड़ सकता है। . ऐसा इसलिए है, क्योंकि दुनिया की तीसरी सबसे बड़ी अर्थव्यवस्था के रूप में, जापान के केंद्रीय बैंक के मौद्रिक नीति समायोजन का वैश्विक वित्तीय बाजार पर महत्वपूर्ण प्रभाव पड़ सकता है।

इसके अलावा, ऐतिहासिक आंकड़ों के अनुसार, जब भी बैंक ऑफ जापान ब्याज दर में बढ़ोतरी करता है, तो वैश्विक बाजार प्रतिकूल हो जाते हैं और यहां तक कि आर्थिक संकट का एक नया दौर भी शुरू हो जाता है। यह दोहराव दुनिया के लिए जापान की आर्थिक नीति की संवेदनशीलता और महत्व का संकेत देता है, जिससे वैश्विक निवेशक इसके बारे में बहुत चिंतित हैं।

यह समझना महत्वपूर्ण है कि बैंक ऑफ जापान द्वारा ब्याज दरों में बढ़ोतरी ने अक्सर बाजार में अस्थिरता पैदा कर दी है, जिससे वैश्विक स्टॉक और मुद्रा बाजारों में झटका लग सकता है। उदाहरण के लिए, 1989 में जापान की ब्याज दर में बढ़ोतरी के बाद जापानी शेयर और संपत्ति बाजारों में बुलबुले फूटने का क्रम जारी रहा। 2006 में ब्याज दर में एक और बढ़ोतरी के बाद, संयुक्त राज्य अमेरिका में आवास बाजार का बुलबुला फूट गया, जिससे वैश्विक वित्तीय संकट शुरू हो गया। इन घटनाओं से पता चलता है कि बैंक ऑफ जापान द्वारा ब्याज दरों में बढ़ोतरी अक्सर वैश्विक बाजारों में महत्वपूर्ण बदलाव और अस्थिरता पैदा करती है।

अगस्त 2000 में बैंक ऑफ जापान की दर में 0.25% की वृद्धि भी हुई थी। जिसके कुछ सप्ताह बाद नैस्डैक बुलबुला फूट गया, जिससे दो साल से अधिक लंबी मंदी शुरू हो गई; जुलाई 2006 और फरवरी 2007 में दो दरों में बढ़ोतरी हुई। जिसके बाद के दिनों में चीनी शेयर बाजार में 9% की एक दिन की गिरावट आई; और कुछ महीनों बाद बेयर स्टर्न्स के क्रेडिट हेज फंड का पतन हो गया, जिससे वैश्विक वित्तीय संकट शुरू हो गया।

बेशक, ऐतिहासिक आंकड़ों का मतलब यह नहीं है कि इस दर वृद्धि के समान गंभीर परिणाम होंगे। लेकिन वर्तमान समय में, फेडरल रिजर्व द्वारा एक ही समय में मात्रात्मक सहजता, या ब्याज दर में कटौती करने की संभावना है। विश्व स्तर पर प्रभावशाली इन दो अर्थव्यवस्थाओं द्वारा विपरीत ब्याज दर नीतियों को अपनाने से वैश्विक वित्तीय बाजारों में अराजकता पैदा हो सकती है।

इसके अलावा, पिछले 22 वर्षों में, जापान बेहद ढीली मौद्रिक नीति लागू कर रहा है, जिसमें आर्थिक विकास को प्रोत्साहित करने के लिए लगातार कम ब्याज दरों को बनाए रखना, बड़ी मात्रा में धन छापना और ट्रेजरी बांड खरीदना जैसे उपाय शामिल हैं। इस स्थिति के कारण मध्यस्थता व्यापार और निवेश के लिए विदेशी बाजारों में बड़े पैमाने पर धन का प्रवाह हुआ है। ये फंड आमतौर पर उत्तोलन का उपयोग करते हैं और विनिमय दर आंदोलनों के प्रति बहुत संवेदनशील होते हैं। जापान की मौद्रिक नीति में बदलाव की स्थिति में, ये फंड तेजी से वापस आ सकते हैं और अंतरराष्ट्रीय वित्तीय बाजारों पर महत्वपूर्ण प्रभाव डाल सकते हैं।

कहने का तात्पर्य यह है कि, बैंक ऑफ जापान की ब्याज दर में बढ़ोतरी का मतलब येन फंडिंग की लागत में वृद्धि है, जो कैरी ट्रेड ओपनिंग की लहर को ट्रिगर करता है, जिसके परिणामस्वरूप वैश्विक पूंजी पुनः आवंटन होता है। साथ ही, दरों में बढ़ोतरी से बांड और इक्विटी बाजारों में अस्थिरता भी आ सकती है क्योंकि यह उधार लेने की लागत और तरलता को प्रभावित करती है, जो बदले में निवेशकों के निवेश निर्णयों को प्रभावित करती है।

दर वृद्धि चक्र के दौरान, बांड की कीमतें आमतौर पर गिरती हैं, जिसके परिणामस्वरूप बांड धारकों को नुकसान का सामना करना पड़ता है, जबकि शेयर बाजार में सुधार या गिरावट का अनुभव हो सकता है, खासकर लोकप्रिय क्षेत्रों जैसे अत्यधिक मूल्यवान प्रौद्योगिकी शेयरों के लिए। इस तरह की बाजार अस्थिरता से निवेशकों की भावनाओं में उतार-चढ़ाव हो सकता है, जो बदले में समग्र रूप से वित्तीय बाजार की स्थिरता को प्रभावित करता है।

विश्व में सर्वाधिक ऋण अनुपात वाले विकसित देशों में से एक जापान का ऋण अनुपात चिंताजनक स्तर पर पहुंच गया है। 2024 तक सकल घरेलू उत्पाद के 260% से अधिक ऋण संतुलन के साथ जापान वैश्विक अर्थव्यवस्था के सामने प्रमुख चुनौतियों में से एक बन गया है। क्या जापान की ब्याज दर वृद्धि नीति उसके ऋण संतुलन को बाधित करेगी और इस प्रकार वैश्विक वित्तीय संकट पैदा करेगी, यह कई लोगों के लिए चिंता का विषय बन गया है।

इसके अलावा, बैंक ऑफ जापान की ब्याज दर वृद्धि नीति का भी वैश्विक मुद्रा बाजार पर असर पड़ सकता है। दुनिया की तीसरी सबसे बड़ी अर्थव्यवस्था के रूप में, जापान की मौद्रिक नीति समायोजन से अन्य प्रमुख मुद्राओं में उतार-चढ़ाव हो सकता है। विशेष रूप से एशियाई देशों के लिए, येन की प्रवृत्ति का उनके निर्यात और विनिमय दरों पर महत्वपूर्ण प्रभाव पड़ता है, इसलिए बैंक ऑफ जापान के नीति समायोजन से पूरे एशियाई क्षेत्र के मुद्रा बाजारों में उतार-चढ़ाव हो सकता है।

दूसरी ओर, जापानी अर्थव्यवस्था के प्रदर्शन का असर वैश्विक अर्थव्यवस्था पर भी पड़ेगा। यदि बीओजे की ब्याज दर वृद्धि नीति जापान की आर्थिक वृद्धि में मंदी या मंदी की ओर ले जाती है, तो इसका असर उन देशों और क्षेत्रों पर पड़ेगा जो जापान के साथ व्यापार करते हैं, खासकर एशिया में। जापानी अर्थव्यवस्था की कमजोरी वैश्विक आपूर्ति श्रृंखला को प्रभावित कर सकती है, जिसके परिणामस्वरूप वैश्विक आर्थिक विकास पर कुछ हद तक दबाव पड़ेगा।

कुल मिलाकर, जापान में दर वृद्धि का प्रभाव कई कारकों पर निर्भर करेगा, जिसमें वृद्धि की भयावहता और गति के साथ-साथ अन्य केंद्रीय बैंकों की प्रतिक्रिया भी शामिल है। इसलिए निवेशकों को बीओजे के मौद्रिक नीति निर्णयों पर बारीकी से नजर रखने और वैश्विक बाजारों पर उनके संभावित प्रभाव को समझने की जरूरत है। संभावित बाजार की अस्थिरता और परिवर्तनों के अनुकूल होने के लिए उन्हें उचित जोखिम प्रबंधन रणनीतियों को अपनाने की भी आवश्यकता है।

| प्रभाव | विवरण |

| पूँजी बाजार | ब्याज दरों में बढ़ोतरी से वैश्विक पूंजी बाजार में अस्थिरता आ सकती है। |

| आर्थिक नीति | ब्याज दरों में बढ़ोतरी आर्थिक सुधार का संकेत देती है और वैश्विक आर्थिक नीति का मार्गदर्शन करती है। |

| व्यापार शृंखला | जापानी अर्थव्यवस्था की मजबूती वैश्विक व्यापार और आपूर्ति श्रृंखलाओं को प्रभावित कर सकती है। |

| विनिमय दरें | येन विनिमय दर में बदलाव जापान के निर्यात और वैश्विक मुद्रा नीतियों को प्रभावित करते हैं। |

| आर्थिक आत्मविश्वास | समायोजन वैश्विक विश्वास को प्रभावित करते हैं और निवेशकों और व्यावसायिक दृष्टिकोणों को आकार देते हैं। |

| ऋण अनुपात संबंधी चिंताएँ | अपान के ऋण और ब्याज दरों में बढ़ोतरी से वैश्विक अस्थिरता बिगड़ सकती है। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

प्रमुख अवधारणाओं और शुरुआती-अनुकूल वायदा व्यापार रणनीतियों का अन्वेषण करें जो आपको जोखिम प्रबंधन और अपने व्यापार कौशल को बढ़ाने में मदद करते हैं।

2025-04-18

संचय वितरण रेखा, मूल्य और मात्रा को मिलाकर खरीद और बिक्री के दबाव पर नज़र रखती है, जिससे व्यापारियों को रुझानों की पुष्टि करने और उलटफेर का पता लगाने में मदद मिलती है।

2025-04-18

पांच सबसे महत्वपूर्ण त्रिभुज चार्ट पैटर्न को जानें जिनका उपयोग व्यापारी आत्मविश्वास के साथ ब्रेकआउट, प्रवृत्ति निरंतरता और बाजार समेकन की पहचान करने के लिए करते हैं।

2025-04-18