Sejak perekonomian Jepang mulai pulih dan terdapat rumor mengenai kenaikan suku bunga, desas-desus di pasar mengenai kenaikan suku bunga di Jepang semakin meningkat. Dan pada tanggal 19 Maret 2024, Bank of Japan akhirnya mengambil keputusan untuk mengumumkan kenaikan suku bunga sebesar 10 basis poin, keputusan yang sekali lagi memicu diskusi. Sebab dampaknya tidak hanya terbatas pada Jepang sendiri, melainkan akan berdampak pada kondisi keuangan semua negara dan akan terus berdampak pada perekonomian global. Untuk itu, artikel ini akan membahas tentang alasan kenaikan suku bunga Jepang dan dampaknya.

Alasan kenaikan suku bunga Jepang

Hal ini mengacu pada tindakan yang diambil oleh Bank of Japan untuk menaikkan suku bunga acuan atau menyesuaikan kebijakan moneter untuk mengendalikan inflasi. Menaikkan suku bunga acuan merupakan salah satu alat kebijakan moneter yang dilaksanakan bank sentral untuk mengatur aktivitas perekonomian dan mengendalikan inflasi. Ketika bank sentral yakin bahwa perekonomian sedang terlalu panas atau risiko inflasi tinggi, bank sentral mungkin akan mengambil tindakan untuk menaikkan suku bunga acuan.

Resolusi Suku Bunga Bank of Japan adalah pertemuan di mana Bank of Japan memutuskan kebijakan moneter. Rapat ini pada dasarnya diadakan delapan kali setahun (masing-masing 2 hari) dan diputuskan berdasarkan suara terbanyak dari presiden, dua wakil presiden, enam anggota musyawarah, dan total sembilan anggota dewan kebijakan. Setiap kali kebijakan suku bunga diumumkan pada siang hari (waktu Jepang), dan konferensi pers presiden diadakan pada pukul 15.30 (waktu Jepang).

Dan pada tanggal 19 Maret 2024, resolusi suku bunga Bank of Japan mengumumkan tiga perubahan penting dalam kebijakan moneter: pertama, mengakhiri kebijakan suku bunga negatif yang berlangsung selama 8 tahun dan menaikkan kebijakan suku bunga utama dari -0,1% menjadi 00,1%, yang menandakan bahwa bank sentral mengambil langkah penting menuju normalisasi kebijakan moneter dan menghilangkan deflasi.

Kedua, BOJ menghapus kebijakan Pengendalian Kurva Hasil (YCC) dan tidak lagi berkomitmen untuk mempertahankan imbal hasil jangka panjang obligasi Treasury sekitar 0%. Saat ini, hanya ketika imbal hasil (yield) meningkat pesat maka bank sentral akan mempertimbangkan untuk meningkatkan pembelian obligasi pemerintah Jepang untuk memastikan bahwa kondisi keuangan tetap akomodatif. Langkah ini sebagian besar telah memulihkan peran suku bunga Treasury di pasar.

Kemudian muncul keputusan BOJ untuk mengurangi pembelian aset-aset berisiko. Pembelian dana yang diperdagangkan di bursa (ETF) dan perwalian investasi real estat (REIT) dihentikan, dan rencana dibuat untuk secara bertahap mengurangi pembelian surat berharga dan obligasi korporasi, yang diperkirakan akan berhenti dalam waktu sekitar satu tahun.

Penting untuk disadari bahwa sejak pecahnya gelembung real estat pada akhir tahun 1980an, pemerintah Jepang telah menerapkan kebijakan penghematan yang terlalu keras. Faktor-faktor ini telah menyebabkan kemerosotan perekonomian Jepang yang berkepanjangan, sehingga memungkinkan generasi masyarakat beradaptasi dengan lingkungan ekonomi yang tidak berubah. Dan untuk merangsang pertumbuhan ekonomi dan meningkatkan inflasi, Bank of Japan mengadopsi serangkaian kebijakan moneter yang tidak konvensional, seperti pelonggaran kuantitatif dan kebijakan suku bunga negatif. Namun dampaknya terbatas dan bahkan bersifat deflasi.

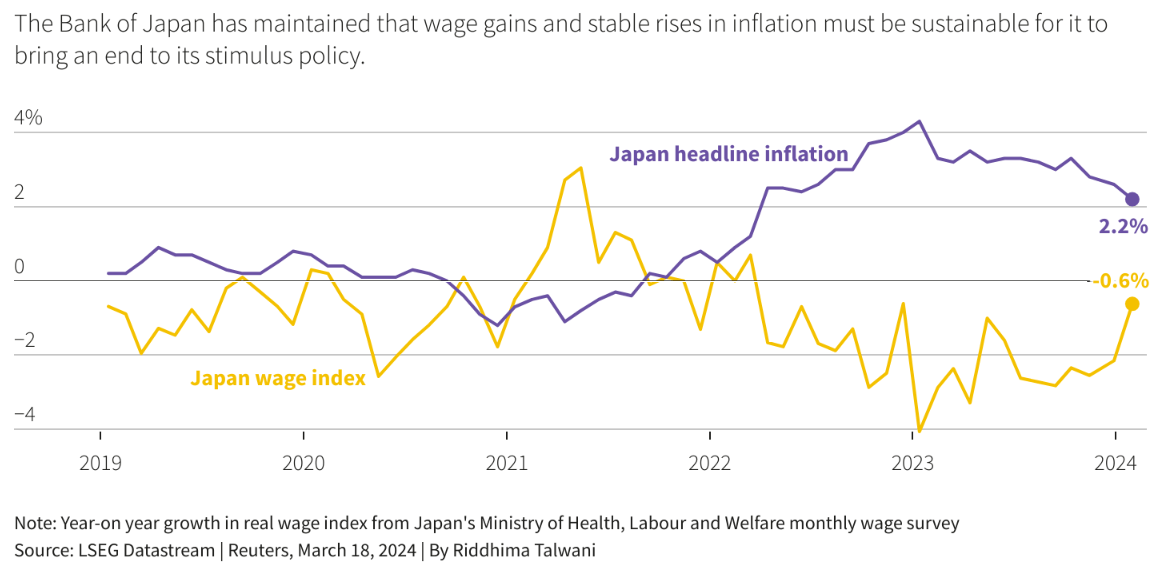

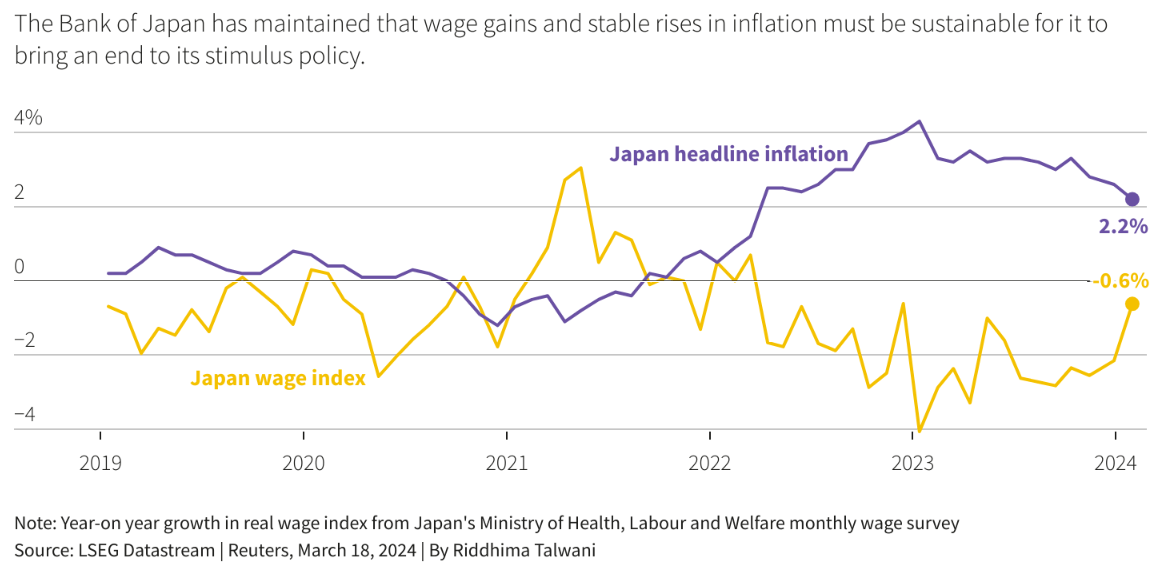

Dan baru-baru ini, karena situasi perekonomian global, perekonomian Jepang mengalami pergeseran pertumbuhan. Pada saat yang sama, deflasi mereda dan inflasi Jepang mencapai angka 2%. Namun masalahnya adalah kenaikan inflasi bukan datang dari dalam, melainkan dari kenaikan biaya energi akibat perang Rusia-Ukraina dan dampak depresiasi yen.

Jadi terdapat tantangan seperti keengganan perusahaan untuk menaikkan upah, yang menyebabkan ketidakpuasan masyarakat, dan depresiasi yen yang mempengaruhi konsumsi domestik. Tekanan-tekanan ini telah mendorong perusahaan untuk mulai menaikkan upah, seperti kesediaan perusahaan besar untuk menaikkan upah dalam Negosiasi Besar Ketenagakerjaan tahun 2024. yang menunjukkan bahwa tingkat upah meningkat di Jepang.

Namun seiring dengan meningkatnya biaya tenaga kerja, BOJ juga harus menghadapi tekanan untuk menyesuaikan kebijakan moneternya guna menjaga inflasi tetap terkendali. Pada akhirnya, keputusan BOJ untuk mengakhiri kebijakan suku bunga negatif dan menaikkan suku bunga menandai masuknya perekonomian Jepang secara resmi ke dalam era inflasi moderat dan suku bunga positif. Pergeseran ini mungkin mengganggu kehidupan sehari-hari masyarakat, namun juga menjadi landasan bagi pertumbuhan ekonomi yang berkelanjutan.

Ringkasnya, alasan utama kenaikan suku bunga di Jepang adalah untuk mengatasi tekanan inflasi, mendorong kenaikan upah, mendukung pemulihan ekonomi, dan menyesuaikan kebijakan moneter. Keputusan ini bertujuan untuk menyeimbangkan hubungan antara inflasi dan pertumbuhan ekonomi serta mendorong perekonomian Jepang menuju pembangunan yang lebih sehat dan stabil.

Dampak dan pentingnya kenaikan suku bunga Jepang terhadap Jepang

Dampak dan pentingnya kenaikan suku bunga Jepang terhadap Jepang

Pelonggaran moneter Jepang telah berlangsung selama 22 tahun, dan suku bunga negatif telah berlangsung selama 8 tahun. Sebelum kenaikan suku bunga, orang Jepang hidup di dunia di mana segala sesuatu yang berhubungan dengan uang tidak akan berubah. Misalnya, upah tidak mengalami kenaikan selama hampir 30 tahun, suku bunga pinjaman rumah mendekati nol, dan pasar saham hampir tidak naik atau turun. Dalam kondisi seperti ini, perekonomian dan masyarakat Jepang akan menghadapi serangkaian dampak dan tantangan besar seiring dengan penerapan kebijakan Bank of Japan untuk menaikkan suku bunga.

Pertama, kenaikan suku bunga pinjaman rumah akan menjadi hal yang biasa, yang dapat menyebabkan harga sewa lebih tinggi dan juga memberikan tekanan pada harga rumah. Bagi pemerintah, besarnya jumlah utang berarti pembayaran bunga utang akan meningkat secara signifikan, dan kekurangan belanja negara mungkin perlu ditutupi melalui, misalnya, pajak yang lebih tinggi.

Selain itu, biaya peminjaman utang untuk operasional bisnis juga akan meningkat, yang kemungkinan akan menyebabkan harga jual barang menjadi lebih tinggi, sementara perusahaan mungkin mencari cara untuk memangkas biaya. Namun, jika suku bunga dinaikkan terlalu cepat atau terlalu tinggi, hal ini dapat menimbulkan reaksi negatif terhadap perekonomian, seperti kenaikan tingkat pengangguran. Sedangkan untuk pasar real estat, konferensi BOJ menekankan bahwa mereka akan mempertahankan kebijakan moneter yang akomodatif, yang menunjukkan bahwa kenaikan suku bunga di masa depan tidak mungkin terjadi, sehingga memberikan dukungan pada pasar real estat.

Namun, situasi di pasar real estate Jepang tidak optimis. Meskipun ada laporan kenaikan pasar perumahan Jepang sebesar 40%, hal ini tidak terjadi. Hanya wilayah metropolitan seperti Tokyo dan Osaka yang memiliki transportasi dan fasilitas yang baik yang mengalami kenaikan harga rumah baru, sedangkan wilayah lain atau rumah bekas tidak mengalami kenaikan yang signifikan.

Selain itu, bagi investor asing, ada nilai tukar yang perlu dipertimbangkan, dan depresiasi yen mempunyai dampak besar terhadap hasil investasi. Selain itu, ketika Jepang mulai menaikkan suku bunga dan menaikkan suku bunga hipotek, insentif bagi masyarakat untuk membeli rumah mungkin menurun, sehingga membuat polarisasi pasar real estat semakin terlihat.

Properti kelas atas di Jepang kemungkinan besar akan mendapatkan manfaat lebih besar karena masyarakat kaya lebih mampu membayar biaya hipotek di tengah kondisi suku bunga tinggi, sementara pasar kelas menengah dan bawah mungkin akan tertantang oleh menurunnya daya beli. Jadi meskipun terjadi lonjakan pada beberapa properti, hal ini hanya terjadi pada jenis properti tertentu dan hanya mencerminkan meningkatnya kekuatan ekonomi sekelompok kecil masyarakat. Bagi sebagian besar investor asing, keuntungan dari pembelian dan penjualan properti Jepang belum menjanjikan.

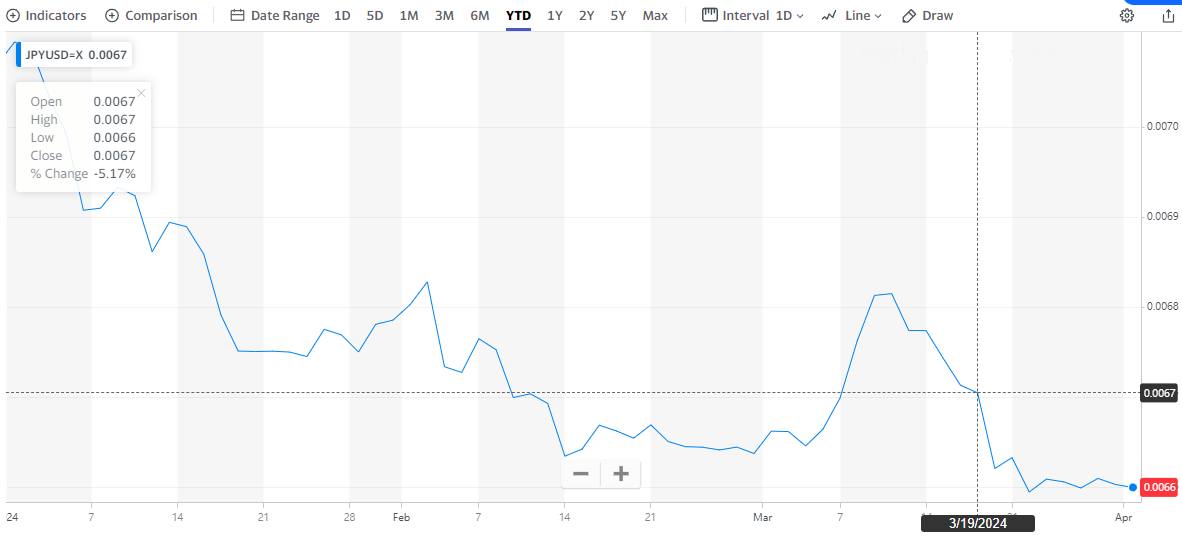

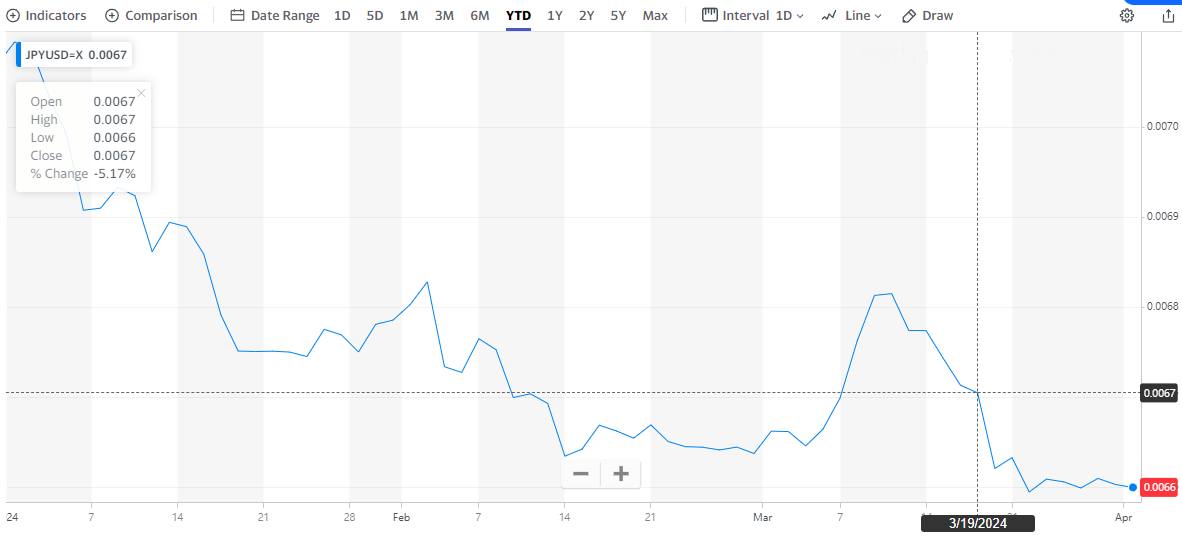

Karena suku bunga negatif pada tahun-tahun sebelumnya, yen dipandang sebagai mata uang safe-haven, dan banyak investor memanfaatkan selisih antara yen dan dolar AS untuk terlibat dalam perdagangan arbitrase. Oleh karena itu, dengan kenaikan suku bunga Jepang, banyak investor yang mengkhawatirkan dampaknya terhadap yen. Dan sebelum pasar menaikkan yen, suku bunga yang lebih tinggi diperkirakan akan menarik lebih banyak uang ke Jepang, yang pada gilirannya akan membuat yen menguat.

Tren yen tidak sekuat yang diperkirakan setelah kenaikan suku bunga Jepang, namun justru mengalami depresiasi relatif. Fenomena ini membingungkan karena secara umum kenaikan suku bunga diyakini akan menyebabkan apresiasi mata uang domestik. Namun, yen menunjukkan tren sebaliknya. Hal ini terutama disebabkan oleh fakta bahwa pasar tidak memperkirakan kenaikan suku bunga di masa depan, karena Bank of Japan menekankan dalam rilisnya bahwa mereka akan mempertahankan kebijakan moneter yang akomodatif, yang mengindikasikan bahwa kenaikan suku bunga di masa depan tidak mungkin terjadi.

Sementara itu, perekonomian AS terus membaik dan tingkat inflasi lebih tinggi dari perkiraan, sehingga kemungkinan penurunan suku bunga relatif rendah, sehingga kesenjangan suku bunga AS-Jepang tidak cepat mengecil. Akibatnya, investor tidak terburu-buru mengkonversi dolar ke yen, sehingga yen tidak menunjukkan apresiasi yang diharapkan.

Dampak kenaikan suku bunga Jepang terhadap pasar saham terutama karena menimbulkan fluktuasi sentimen pasar. Ekspektasi investor terhadap tren perekonomian ke depan dan ketidakpastian kebijakan suku bunga akan meningkat sehingga memicu fluktuasi sentimen pasar. Kedua, kenaikan suku bunga berarti kenaikan biaya pinjaman, yang mungkin berdampak pada pendapatan perusahaan dan keputusan investasi, terutama bagi perusahaan yang memiliki banyak utang. Meningkatnya biaya dana dapat menyebabkan penurunan profitabilitas sehingga mempengaruhi kinerja harga saham.

Selain itu, kenaikan suku bunga merupakan bagian dari kebijakan moneter bank sentral, yang mungkin berarti perubahan ekspektasi bank sentral terhadap inflasi dan pertumbuhan ekonomi, dan pasar juga akan mengkhawatirkan penyesuaian dan sikap kebijakan bank sentral di masa depan. sebagai dampaknya terhadap perekonomian. Selain itu, karena lingkungan suku bunga yang tinggi, investor mungkin lebih memilih aset pendapatan tetap dan mengurangi alokasinya pada aset berisiko seperti ekuitas, yang dapat memberikan tekanan pada pasar saham.

Terakhir, Bank of Japan memegang persentase tertentu dari pasar saham Jepang, dan kenaikan suku bunga dapat berarti bahwa bank sentral perlu menyesuaikan kepemilikan ekuitasnya, mungkin dengan menjual saham untuk menyeimbangkan portofolio asetnya, yang juga dapat berdampak pada beberapa hal. di pasar.

Secara keseluruhan, kenaikan suku bunga Jepang menandai babak baru dalam perekonomian negara tersebut dan mempunyai implikasi simbolis dan substantif yang penting. Hal ini menunjukkan bahwa perekonomian Jepang bergerak ke arah yang lebih kuat dan berkelanjutan, sehingga menjadi landasan bagi pertumbuhan ekonomi di masa depan.

Namun, kenaikan suku bunga mempunyai implikasi yang kompleks bagi investor dan perekonomian, dan perkembangan pasar harus dipantau secara ketat dan strategi investasi harus diterapkan untuk menghadapi ketidakpastian.

Dampak kenaikan suku bunga Jepang terhadap perekonomian global

Dampak kenaikan suku bunga Jepang terhadap perekonomian global

Langkah-langkah kenaikan suku bunga yang diambil oleh Bank of Japan tidak hanya akan berdampak tertentu pada perekonomian domestik, namun perubahan kebijakan ini juga dapat menimbulkan reaksi berantai pada pasar modal global, yang mempengaruhi pengambilan keputusan dan aliran modal investor global. . Pasalnya, sebagai negara dengan perekonomian terbesar ketiga di dunia, penyesuaian kebijakan moneter bank sentral Jepang dapat memberikan dampak yang signifikan terhadap pasar keuangan global.

Terlebih lagi, berdasarkan data historis, setiap kali Bank of Japan melakukan kenaikan suku bunga, pasar global cenderung kurang baik dan bahkan memicu babak baru krisis ekonomi. Pengulangan ini mengisyaratkan sensitivitas dan pentingnya kebijakan ekonomi Jepang bagi dunia, sehingga membuat investor global sangat mengkhawatirkan hal tersebut.

Penting untuk disadari bahwa kenaikan suku bunga oleh Bank of Japan sering kali memicu volatilitas pasar, yang dapat menyebabkan guncangan di pasar saham dan mata uang global. Misalnya, setelah kenaikan suku bunga Jepang pada tahun 1989. terjadi serangkaian ledakan gelembung di pasar saham dan properti Jepang. Setelah kenaikan suku bunga lagi pada tahun 2006, gelembung pasar perumahan di Amerika Serikat pecah dan memicu krisis keuangan global. Peristiwa-peristiwa tersebut menunjukkan bahwa kenaikan suku bunga yang dilakukan oleh Bank of Japan seringkali memicu perubahan dan volatilitas yang signifikan di pasar global.

Ada juga kenaikan suku bunga Bank of Japan menjadi 0,25% pada bulan Agustus 2000. yang beberapa minggu kemudian diikuti oleh pecahnya gelembung Nasdaq, yang memicu penurunan selama lebih dari dua tahun; dua kenaikan suku bunga pada bulan Juli 2006 dan Februari 2007. yang diikuti oleh penurunan satu hari sebesar 9% di pasar saham Tiongkok pada hari-hari berikutnya; dan runtuhnya dana lindung nilai kredit Bear Stearns beberapa bulan kemudian, yang memicu krisis keuangan global.

Tentu saja, data historis tidak berarti bahwa kenaikan suku bunga ini akan mempunyai konsekuensi serius yang sama. Namun saat ini, Federal Reserve kemungkinan akan melakukan pelonggaran kuantitatif, atau penurunan suku bunga, pada saat yang bersamaan. Penerapan kebijakan suku bunga yang berlawanan oleh kedua negara yang berpengaruh secara global ini dapat menyebabkan kekacauan di pasar keuangan global.

Selain itu, selama 22 tahun terakhir, Jepang telah menerapkan kebijakan moneter yang sangat longgar, termasuk langkah-langkah seperti terus mempertahankan suku bunga rendah, mencetak uang dalam jumlah besar, dan membeli obligasi Treasury untuk merangsang pertumbuhan ekonomi. Situasi ini telah menyebabkan arus keluar dana secara besar-besaran ke pasar luar negeri untuk perdagangan arbitrase dan investasi. Dana ini biasanya menggunakan leverage dan sangat sensitif terhadap pergerakan nilai tukar. Jika terjadi perubahan kebijakan moneter Jepang, dana tersebut dapat kembali dengan cepat dan berdampak signifikan pada pasar keuangan internasional.

Artinya, kenaikan suku bunga Bank of Japan berarti peningkatan biaya pendanaan yen, yang memicu gelombang pembukaan carry trade, yang pada gilirannya menyebabkan realokasi modal global. Pada saat yang sama, kenaikan suku bunga juga dapat memicu volatilitas di pasar obligasi dan ekuitas karena mempengaruhi biaya pinjaman dan likuiditas, yang pada gilirannya mempengaruhi keputusan investasi investor.

Selama siklus kenaikan suku bunga, harga obligasi biasanya turun sehingga pemegang obligasi mengalami kerugian, sementara pasar saham mungkin mengalami koreksi atau penurunan, terutama untuk sektor-sektor populer seperti saham-saham teknologi yang bernilai tinggi. Volatilitas pasar seperti ini dapat menyebabkan fluktuasi sentimen investor, yang pada akhirnya mempengaruhi stabilitas pasar keuangan secara keseluruhan.

Sebagai salah satu negara maju dengan salah satu rasio utang tertinggi di dunia, rasio utang Jepang sudah mencapai level yang mengkhawatirkan. Dengan saldo utang lebih dari 260% PDB pada tahun 2024, Jepang telah menjadi salah satu tantangan besar yang dihadapi perekonomian global. Apakah kebijakan kenaikan suku bunga Jepang akan mengganggu saldo utangnya dan memicu krisis keuangan global telah menjadi kekhawatiran banyak orang.

Selain itu, kebijakan kenaikan suku bunga Bank of Japan juga dapat berdampak pada pasar mata uang global. Sebagai negara dengan perekonomian terbesar ketiga di dunia, penyesuaian kebijakan moneter Jepang dapat memicu fluktuasi mata uang utama lainnya. Khususnya bagi negara-negara Asia, tren yen mempunyai dampak penting terhadap ekspor dan nilai tukarnya, sehingga penyesuaian kebijakan Bank of Japan dapat memicu fluktuasi di pasar mata uang di seluruh kawasan Asia.

Di sisi lain, kinerja perekonomian Jepang juga akan berdampak pada perekonomian global. Jika kebijakan kenaikan suku bunga BOJ menyebabkan perlambatan atau bahkan resesi pertumbuhan ekonomi Jepang, maka hal ini akan berdampak pada negara dan kawasan yang berdagang dengan Jepang, khususnya di Asia. Lemahnya perekonomian Jepang dapat mempengaruhi rantai pasokan global, yang pada gilirannya akan memberikan hambatan tertentu terhadap pertumbuhan ekonomi global.

Secara keseluruhan, dampak kenaikan suku bunga di Jepang akan bergantung pada banyak faktor, termasuk besaran dan kecepatan kenaikan suku bunga serta reaksi bank sentral lainnya. Oleh karena itu investor perlu memantau dengan cermat keputusan kebijakan moneter BOJ dan memahami potensi dampaknya terhadap pasar global. Mereka juga perlu menerapkan strategi manajemen risiko yang tepat untuk beradaptasi dengan kemungkinan volatilitas dan perubahan pasar.

Dampak kenaikan suku bunga Jepang terhadap perekonomian global

| Dampak

|

Keterangan

|

| Pasar modal

|

Kenaikan suku bunga dapat menyebabkan volatilitas di pasar modal global.

|

| Kebijakan ekonomi

|

Kenaikan suku bunga menandakan pemulihan ekonomi dan memandu kebijakan ekonomi global.

|

| Rantai Perdagangan

|

Kekuatan ekonomi Jepang dapat mempengaruhi perdagangan dan rantai pasokan global.

|

| Nilai tukar

|

Pergeseran nilai tukar Yen mempengaruhi ekspor Jepang dan kebijakan mata uang global.

|

| Kepercayaan Ekonomi

|

Penyesuaian mempengaruhi kepercayaan global dan membentuk pandangan investor dan bisnis.

|

| Kekhawatiran Rasio Hutang

|

Kenaikan utang dan suku bunga Apan dapat memperburuk ketidakstabilan global.

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Dampak dan pentingnya kenaikan suku bunga Jepang terhadap Jepang

Dampak dan pentingnya kenaikan suku bunga Jepang terhadap Jepang Dampak kenaikan suku bunga Jepang terhadap perekonomian global

Dampak kenaikan suku bunga Jepang terhadap perekonomian global