Desde que la economía de Japón comenzó a recuperarse y hubo rumores de un aumento de las tasas, los rumores en el mercado sobre un aumento de las tasas en Japón se han intensificado. Y el 19 de marzo de 2024, el Banco de Japón finalmente tomó la decisión de anunciar un aumento de 10 puntos básicos en los tipos de interés, decisión que ha vuelto a generar discusión. Porque su impacto no sólo se limita al propio Japón sino que repercutirá en la situación financiera de todos los países y seguirá afectando a la economía global. Por esta razón, este artículo hablará sobre las razones del aumento de las tasas de interés en Japón y su impacto.

Razones del aumento de las tasas de interés en Japón

Se refiere a la acción adoptada por el Banco de Japón para elevar la tasa de interés de referencia o ajustar la política monetaria para frenar la inflación. El aumento de la tasa de interés de referencia es una herramienta de política monetaria implementada por el banco central para regular la actividad económica y controlar la inflación. Cuando el banco central cree que la economía se está sobrecalentando o que el riesgo de inflación es alto, puede tomar medidas para aumentar la tasa de interés de referencia.

La Resolución de Tipos de Interés del Banco de Japón es la reunión en la que el Banco de Japón decide sobre la política monetaria. Básicamente se lleva a cabo ocho veces al año (2 días cada vez) y se decide por mayoría de votos del presidente, dos vicepresidentes, seis deliberantes y un total de nueve miembros de la junta política. Cada vez, la tasa de interés oficial se anuncia al mediodía (hora de Japón) y la conferencia de prensa del presidente se lleva a cabo a las 3:30 pm (hora de Japón).

Y el 19 de marzo de 2024, la resolución sobre tasas de interés del Banco de Japón anunció tres cambios importantes en la política monetaria: en primer lugar, puso fin a la política de tasas de interés negativas que duró 8 años y elevó la tasa preferencial de política del -0,1% al 00,1%. lo que significaba que el banco central estaba dando un paso importante hacia la normalización de su política monetaria y la eliminación de la deflación.

En segundo lugar, el BOJ eliminó su política de Control de la Curva de Rendimiento (YCC) y ya no está comprometido a mantener los rendimientos a largo plazo de los bonos del Tesoro en torno al 0%. Ahora, sólo cuando los rendimientos aumenten rápidamente el banco central considerará aumentar sus compras de bonos del gobierno japonés para garantizar que las condiciones financieras sigan siendo acomodaticias. Esta medida ha restablecido en gran medida el papel de las tasas del Tesoro en el mercado.

Luego vino la decisión del BOJ de reducir sus compras de activos de riesgo. Se suspendieron las compras de fondos cotizados en bolsa (ETF) y fideicomisos de inversión inmobiliaria (REIT), y se hicieron planes para reducir gradualmente las compras de papel comercial y bonos corporativos, que se espera que cesen en aproximadamente un año.

Es importante darse cuenta de que desde el estallido de la burbuja inmobiliaria a finales de los años 1980, el gobierno japonés ha adoptado una política de austeridad demasiado dura. Estos factores han provocado una desaceleración prolongada de la economía japonesa, lo que ha permitido que una generación de personas se adapte a un entorno económico inmutable. Y para estimular el crecimiento económico e impulsar la inflación, el Banco de Japón adoptó una serie de políticas monetarias no convencionales, como la flexibilización cuantitativa y la política de tipos de interés negativos. Pero el efecto fue limitado e incluso deflacionario.

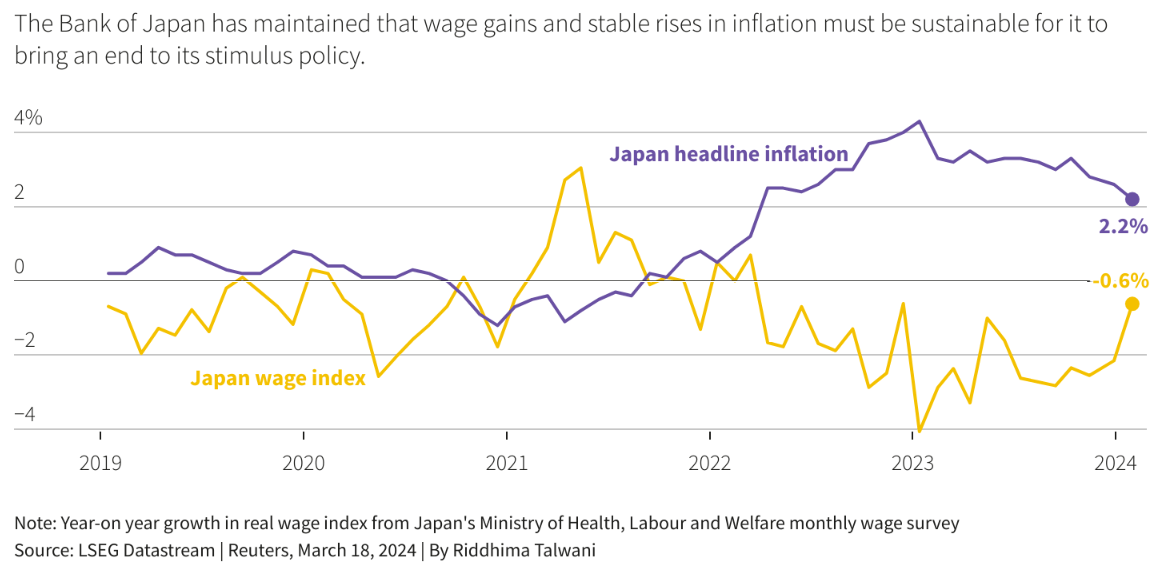

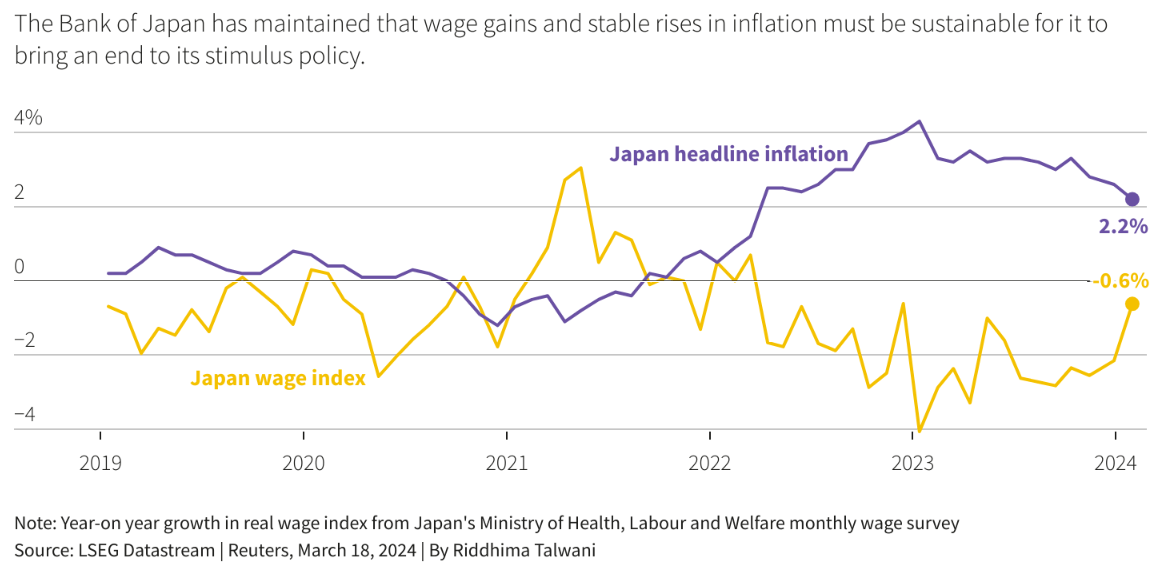

Y recientemente, debido a la situación económica mundial, la economía japonesa ha experimentado un cambio en su crecimiento. Al mismo tiempo, la deflación ha disminuido y la inflación japonesa ha alcanzado la marca del 2%. Pero el problema es que el aumento de la inflación no proviene de dentro, sino más bien del aumento de los costos de la energía debido a la guerra entre Rusia y Ucrania y el impacto de la depreciación del yen.

Por lo tanto, hubo desafíos como la renuencia de las empresas a aumentar los salarios, lo que generó descontento público, y la depreciación del yen que afectó el consumo interno. Estas presiones han llevado a las empresas a comenzar a aumentar los salarios, como la voluntad de las grandes empresas de aumentar los salarios en la Gran Negociación Laboral de 2024, lo que sugiere que los niveles salariales están aumentando en Japón.

Pero a medida que aumentaron los costos laborales, el BOJ también tuvo que enfrentar presiones para ajustar su política monetaria para mantener la inflación bajo control. En última instancia, la decisión del BOJ de poner fin a su política de tipos de interés negativos y aumentar los tipos de interés marca la entrada oficial de la economía japonesa en una era de inflación moderada y tipos de interés positivos. Este cambio puede alterar la vida cotidiana de las personas, pero también sienta las bases para un crecimiento económico sostenible.

En resumen, las principales razones del aumento de las tasas de interés en Japón incluyen abordar las presiones inflacionarias, promover aumentos salariales, apoyar la recuperación económica y ajustar la política monetaria. Esta decisión tiene como objetivo equilibrar la relación entre inflación y crecimiento económico e impulsar la economía japonesa hacia un desarrollo más sano y estable.

El impacto y la importancia del aumento de las tasas de interés de Japón en Japón

El impacto y la importancia del aumento de las tasas de interés de Japón en Japón

La flexibilización monetaria en Japón lleva 22 largos años y las tasas de interés negativas existen desde hace 8 años. Antes del aumento de las tasas de interés, los japoneses vivían en un mundo donde nada de lo relacionado con el dinero cambiaría. Por ejemplo, los salarios no habían aumentado en casi 30 años, las tasas de los préstamos hipotecarios eran cercanas a cero y el mercado de valores apenas subía o bajaba. En estas circunstancias, la economía y la sociedad japonesas enfrentarán una serie de impactos y desafíos importantes a medida que el Banco de Japón implemente su política de aumentar las tasas de interés.

En primer lugar, el aumento de las tasas de los préstamos hipotecarios se convertirá en la norma, lo que podría generar alquileres más altos y también ejercer cierta presión sobre los precios de la vivienda. Para el gobierno, el enorme tamaño de la deuda significa que los pagos de intereses sobre la deuda aumentarán significativamente y puede ser necesario compensar el déficit en el aumento del gasto mediante, por ejemplo, impuestos más altos.

Además, el costo de endeudarse para operaciones comerciales también aumentará, lo que posiblemente conducirá a precios de venta más altos de los bienes, mientras que las empresas podrían buscar formas de reducir costos. Sin embargo, si las tasas de interés aumentan demasiado rápido o demasiado, podría provocar reacciones económicas negativas, como un aumento de la tasa de desempleo. En cuanto al mercado inmobiliario, la conferencia del BOJ enfatizó que mantendrá una política monetaria acomodaticia, sugiriendo que es poco probable una futura subida de tipos de interés, lo que ha proporcionado cierto apoyo al mercado inmobiliario.

Sin embargo, la situación del mercado inmobiliario japonés no es optimista. A pesar de los informes de un aumento del 40% en el mercado inmobiliario japonés, este no es el caso. Sólo áreas metropolitanas como Tokio y Osaka, que cuentan con buenos transportes e instalaciones, han visto un aumento en el precio de las viviendas nuevas, mientras que otras áreas o viviendas de segunda mano no han experimentado un aumento significativo.

Además, los inversores extranjeros deben considerar el tipo de cambio, y la depreciación del yen ha tenido un impacto considerable en los rendimientos de las inversiones. Además, a medida que Japón comience a aumentar las tasas de interés y las tasas hipotecarias, el incentivo para que la gente compre casas puede disminuir, haciendo más pronunciada la polarización del mercado inmobiliario.

Es probable que las propiedades de alto nivel en Japón se beneficien más, ya que los ricos son más capaces de afrontar el costo de las hipotecas en un entorno de altas tasas de interés, mientras que los mercados de nivel medio y bajo pueden verse desafiados por un poder adquisitivo decreciente. Entonces, si bien ha habido un aumento en algunas propiedades, esto ha sido solo para tipos específicos de propiedad y solo refleja el creciente poder económico de un pequeño grupo de personas. Para la mayoría de los inversores extranjeros, los beneficios de la compra y venta de propiedades japonesas no han sido prometedores.

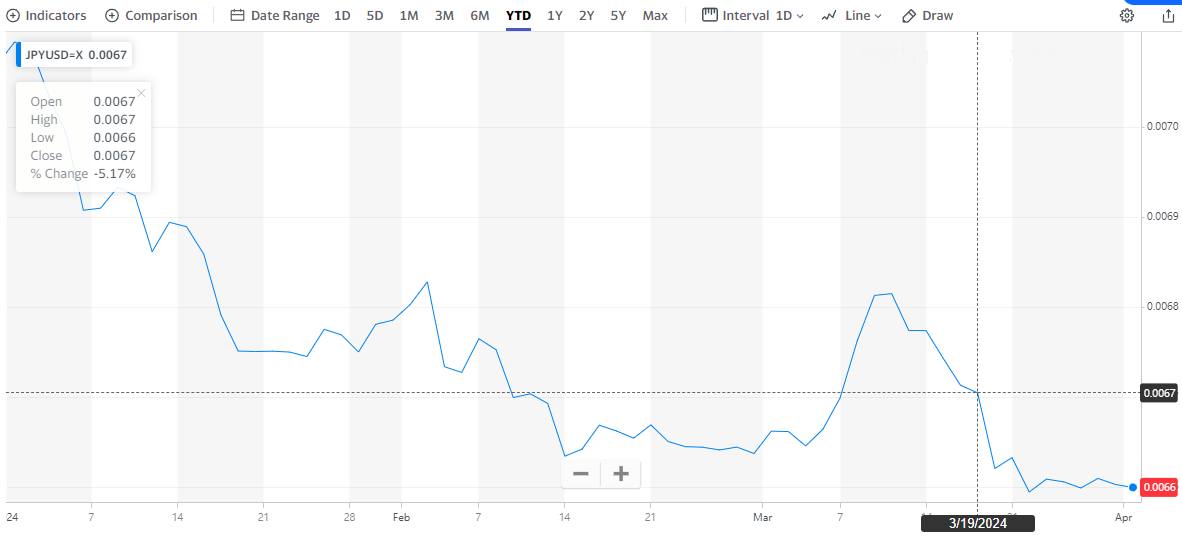

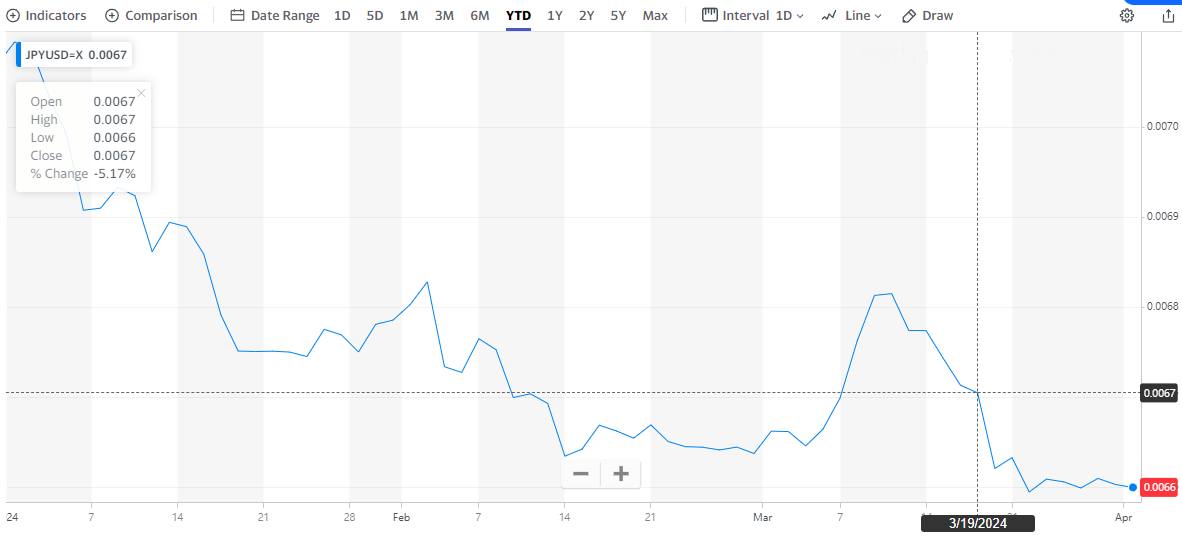

Debido a los años anteriores de tasas de interés negativas, el yen ha sido visto como una moneda de refugio seguro, y muchos inversores han aprovechado el diferencial entre este y el dólar estadounidense para participar en operaciones de arbitraje. Por lo tanto, con la subida de los tipos de interés japoneses, muchos inversores están especialmente preocupados por su impacto sobre el yen. Y antes de que el mercado haya subido el yen, se espera que las tasas de interés más altas atraigan más dinero a Japón, lo que a su vez fortalecerá el yen.

La tendencia del yen no ha sido tan fuerte como se esperaba después del aumento de las tasas de interés en Japón, sino que ha experimentado una depreciación relativa. Este fenómeno es desconcertante porque en general se cree que los aumentos de las tasas de interés conducen a una apreciación de la moneda nacional. Sin embargo, el yen ha mostrado la tendencia opuesta. Esto se debe principalmente al hecho de que el mercado no espera una futura subida de tipos, ya que el Banco de Japón enfatizó en su comunicado que mantendrá una política monetaria acomodaticia, lo que sugiere que una futura subida de tipos es poco probable.

Mientras tanto, la economía estadounidense continúa mejorando y los niveles de inflación son más altos de lo esperado, por lo que la probabilidad de un recorte de tasas es relativamente baja, lo que resulta en que la brecha de tasas de interés entre Estados Unidos y Japón no se reduzca rápidamente. Como resultado, los inversores no tienen prisa por convertir el dólar en yen, lo que provocó que el yen no mostrara la apreciación esperada.

El impacto del aumento de las tasas de interés de Japón en el mercado de valores se debe, en primer lugar, a que provoca fluctuaciones en el sentimiento del mercado. Las expectativas de los inversores sobre las tendencias económicas futuras y la incertidumbre sobre la política de tipos de interés aumentarán, lo que provocará fluctuaciones en el sentimiento del mercado. En segundo lugar, el aumento de las tasas de interés significa un aumento en los costos de endeudamiento, lo que puede tener un impacto en las ganancias corporativas y las decisiones de inversión, especialmente para las empresas altamente endeudadas. El aumento del coste de los fondos puede provocar una disminución de la rentabilidad, afectando así a la evolución del precio de las acciones.

Además, el aumento de las tasas de interés es parte de la política monetaria del banco central, lo que puede implicar un cambio en las expectativas de inflación y crecimiento económico del banco central, y el mercado estará preocupado por los futuros ajustes de política y postura del banco central, así como como el impacto en la economía. Además, debido al entorno de altas tasas de interés, los inversores pueden preferir activos de renta fija y reducir su asignación a activos riesgosos como las acciones, lo que puede ejercer cierta presión sobre el mercado de valores.

Por último, el Banco de Japón posee un cierto porcentaje del mercado de valores japonés, y una subida de tipos podría significar que el banco central necesitaría ajustar sus tenencias de acciones, posiblemente vendiendo acciones para equilibrar su cartera de activos, lo que también podría tener algún impacto. en el mercado.

En general, el aumento de las tasas de interés en Japón marca una nueva etapa en la economía del país y tiene importantes implicaciones simbólicas y sustantivas. Indica que la economía japonesa se está moviendo en una dirección más sólida y sostenible, sentando las bases para el crecimiento económico futuro.

Sin embargo, los aumentos de las tasas de interés tienen implicaciones complejas para los inversores y la economía, y se debe seguir de cerca la evolución del mercado y adoptar estrategias de inversión para hacer frente a la incertidumbre.

Impacto de la subida de tipos de Japón en la economía mundial

Impacto de la subida de tipos de Japón en la economía mundial

Las medidas de aumento de las tasas de interés tomadas por el Banco de Japón no sólo tendrán un cierto impacto en su economía interna, sino que este cambio de política también puede tener una reacción en cadena en el mercado de capital global, afectando la toma de decisiones y los flujos de capital de los inversores globales. . Esto se debe a que, como tercera economía más grande del mundo, los ajustes de la política monetaria del banco central de Japón pueden tener un impacto significativo en el mercado financiero global.

Además, según datos históricos, cada vez que el Banco de Japón aumenta las tasas de interés, los mercados globales tienden a ser desfavorables e incluso desencadenan una nueva ronda de crisis económicas. Esta repetición deja entrever la sensibilidad y la importancia de la política económica de Japón para el mundo, lo que preocupa mucho a los inversores globales.

Es importante darse cuenta de que los aumentos de las tasas de interés por parte del Banco de Japón a menudo han desencadenado volatilidad en el mercado, lo que puede provocar shocks en los mercados mundiales de acciones y divisas. Por ejemplo, después del aumento de las tasas de interés en Japón en 1989, hubo una sucesión de estallidos de burbujas en los mercados inmobiliario y de acciones japoneses. Después de otra subida de tipos de interés en 2006, la burbuja del mercado inmobiliario en Estados Unidos estalló, desencadenando la crisis financiera mundial. Estos acontecimientos muestran que los aumentos de las tasas de interés por parte del Banco de Japón a menudo desencadenan cambios significativos y volatilidad en los mercados globales.

También se produjo la subida de tipos del Banco de Japón al 0,25% en agosto de 2000, a la que siguió unas semanas más tarde el estallido de la burbuja Nasdaq, que desencadenó una recesión que duró más de dos años; las dos subidas de tipos en julio de 2006 y febrero de 2007, a las que siguió una caída del 9% en un día en el mercado de valores chino en los días siguientes; y el colapso del fondo de cobertura crediticio de Bear Stearns unos meses después, que desencadenó la crisis financiera mundial.

Por supuesto, los datos históricos no significan que esta subida de tipos vaya a tener las mismas graves consecuencias. Pero en este momento, es probable que la Reserva Federal lleve a cabo una flexibilización cuantitativa o recortes de las tasas de interés al mismo tiempo. La adopción de políticas de tipos de interés opuestas por parte de estas dos economías globalmente influyentes podría provocar el caos en los mercados financieros mundiales.

Además, durante los últimos 22 años, Japón ha estado implementando una política monetaria extremadamente laxa, que incluye medidas como mantener continuamente bajas tasas de interés, imprimir grandes cantidades de dinero y comprar bonos del Tesoro para estimular el crecimiento económico. Esta situación ha provocado una salida masiva de fondos hacia los mercados extranjeros para operaciones de arbitraje e inversiones. Estos fondos suelen utilizar apalancamiento y son muy sensibles a los movimientos del tipo de cambio. En caso de un cambio en la política monetaria de Japón, estos fondos podrían regresar rápidamente y tener un impacto significativo en los mercados financieros internacionales.

Es decir, el aumento de las tasas de interés por parte del Banco de Japón significa un aumento en el costo de la financiación en yenes, lo que desencadena una ola de aperturas de carry trade, lo que a su vez conduce a una reasignación global de capital. Al mismo tiempo, el aumento de las tasas también puede desencadenar volatilidad en los mercados de bonos y acciones, ya que afecta los costos de endeudamiento y la liquidez, lo que a su vez afecta las decisiones de inversión de los inversores.

Durante un ciclo de subida de tipos, los precios de los bonos suelen caer, lo que hace que los tenedores de bonos afronten pérdidas, mientras que el mercado de valores puede experimentar una corrección o una caída, especialmente en el caso de sectores populares como las acciones tecnológicas de gran valor. Esta volatilidad del mercado puede provocar fluctuaciones en el sentimiento de los inversores, lo que a su vez afecta a la estabilidad del mercado financiero en su conjunto.

Como uno de los países desarrollados con uno de los índices de deuda más altos del mundo, el índice de deuda de Japón ha alcanzado un nivel alarmante. Con un saldo de deuda superior al 260% del PIB en 2024, Japón se ha convertido en uno de los principales desafíos que enfrenta la economía global. Para muchos se ha convertido en una preocupación si la política de aumento de las tasas de interés de Japón alterará su equilibrio de deuda y, por lo tanto, desencadenará una crisis financiera global.

Además, la política de subida de tipos de interés del Banco de Japón también puede tener un impacto en el mercado cambiario mundial. Como tercera economía más grande del mundo, los ajustes de la política monetaria de Japón pueden desencadenar fluctuaciones en otras monedas importantes. Especialmente para los países asiáticos, la tendencia del yen tiene un impacto importante en sus exportaciones y tipos de cambio, por lo que los ajustes de política del Banco de Japón pueden desencadenar fluctuaciones en los mercados de divisas de toda la región asiática.

Por otro lado, el desempeño de la economía japonesa también tendrá un impacto en la economía global. Si la política de aumento de las tasas de interés del BOJ conduce a una desaceleración o incluso a una recesión en el crecimiento económico de Japón, esto afectará a los países y regiones que comercian con Japón, especialmente en Asia. La debilidad de la economía japonesa puede afectar la cadena de suministro global, lo que a su vez ejercerá un cierto grado de lastre sobre el crecimiento económico global.

En general, el impacto de una subida de tipos en Japón dependerá de muchos factores, incluida la magnitud y la velocidad de la subida, así como las reacciones de otros bancos centrales. Por lo tanto, los inversores deben seguir de cerca las decisiones de política monetaria del BOJ y comprender su impacto potencial en los mercados globales. También deben adoptar estrategias apropiadas de gestión de riesgos para adaptarse a la posible volatilidad y cambios del mercado.

Impacto del aumento de las tasas de interés de Japón en la economía global

| Impacto

|

Descripción

|

| Los mercados de capitales

|

Los aumentos de las tasas de interés pueden generar volatilidad en los mercados de capital globales.

|

| Política económica

|

Los aumentos de las tasas de interés indican una recuperación económica y guían la política económica global.

|

| Cadena comercial

|

La fortaleza de la economía japonesa puede afectar el comercio mundial y las cadenas de suministro.

|

| Los tipos de cambio

|

Los cambios en el tipo de cambio del yen afectan las exportaciones de Japón y las políticas monetarias globales.

|

| Confianza económica

|

Los ajustes influyen en la confianza global y moldean las perspectivas de los inversores y las empresas.

|

| Preocupaciones sobre el ratio de endeudamiento

|

La deuda de Japón y los aumentos de las tasas de interés pueden empeorar la inestabilidad global.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

El impacto y la importancia del aumento de las tasas de interés de Japón en Japón

El impacto y la importancia del aumento de las tasas de interés de Japón en Japón Impacto de la subida de tipos de Japón en la economía mundial

Impacto de la subida de tipos de Japón en la economía mundial