Para los inversores, además de preocuparse por si el negocio en el que están invirtiendo está obteniendo ganancias o no, también necesitan saber si el negocio tiene suficiente flujo de caja disponible. Si no lo hacen, es muy probable que una empresa que parece estar funcionando bien sufra repentinamente una crisis financiera sin previo aviso. Para evitar esto, es necesario consultar el estado de flujo de caja en los estados financieros, que puede indicar a los inversores si una empresa realmente tiene suficiente flujo de caja. Echemos un vistazo a la importancia del estado de flujo de efectivo y cómo analizarlo.

Definición y función del estado de flujo de efectivo

Definición y función del estado de flujo de efectivo

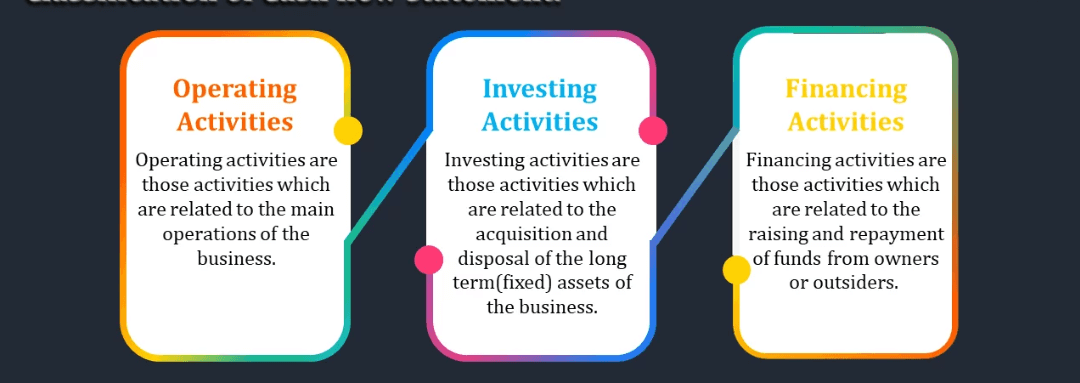

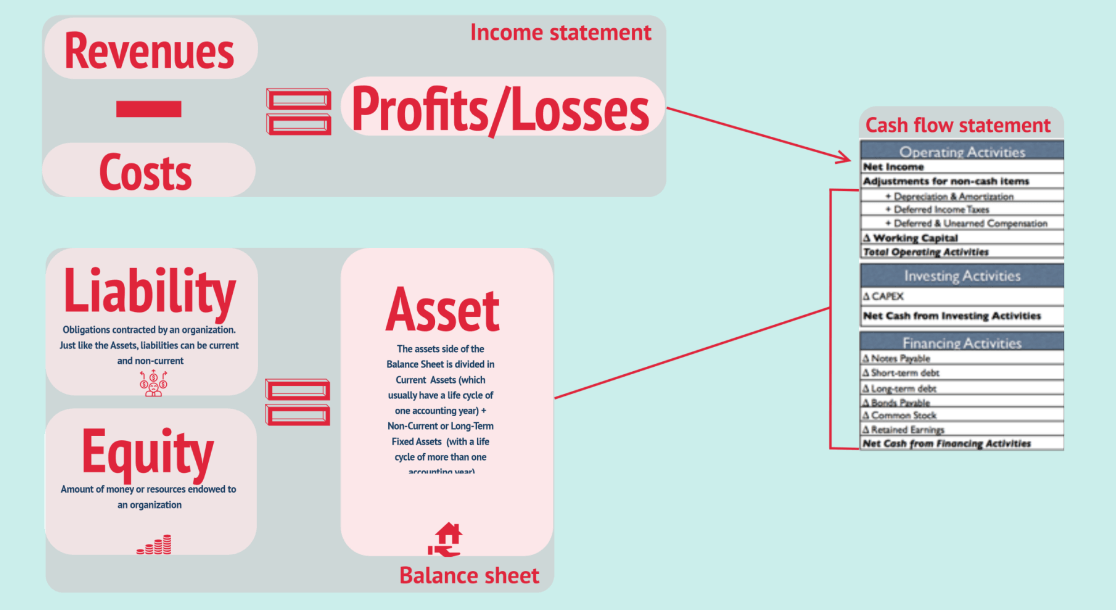

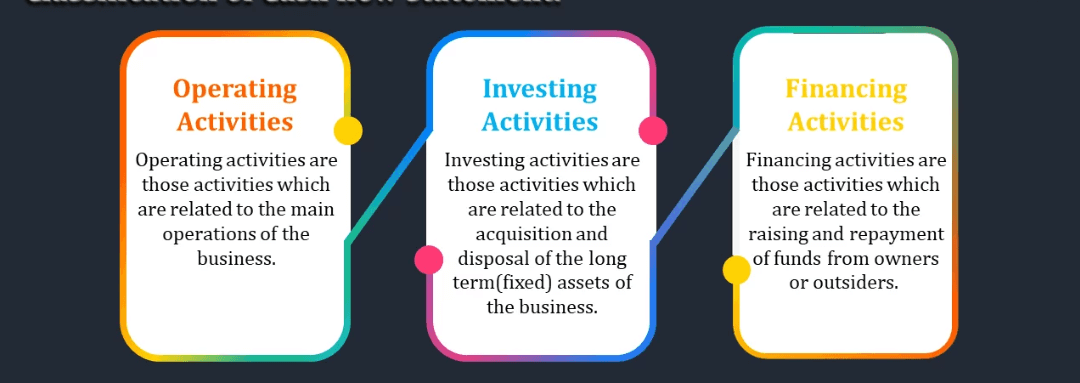

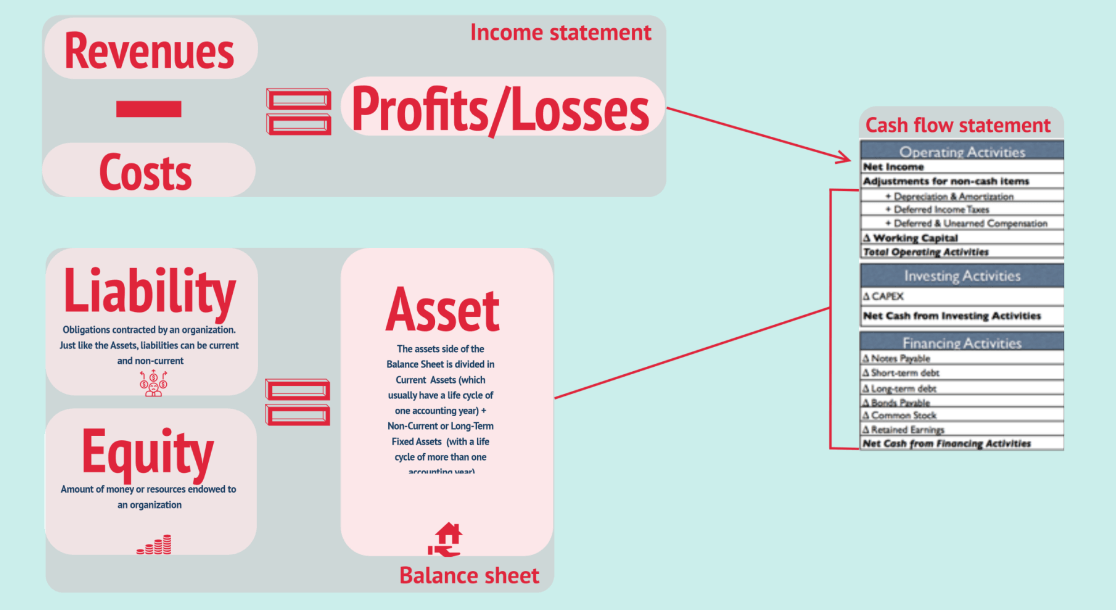

Es un estado financiero que se utiliza para registrar el flujo de caja de una empresa durante un período de tiempo específico. Muestra cómo la empresa adquiere y utiliza efectivo de tres fuentes: actividades operativas, actividades de inversión y actividades de financiación. Estas actividades incluyen cobros y desembolsos de efectivo y ayudan a las partes interesadas a comprender los flujos de efectivo, las fuentes de fondos y los usos de los fondos del negocio.

El flujo de caja de las actividades operativas es la cantidad de dinero que recibe o gasta una empresa a través de sus actividades comerciales, a través de la cual se pueden conocer los verdaderos resultados del negocio. El flujo de efectivo de las actividades operativas se calcula restando todos los gastos no monetarios ajustados de las ganancias antes de impuestos en el estado de resultados. Los gastos no monetarios generalmente son pérdidas contables, como la depreciación y el deterioro del fondo de comercio. El flujo de efectivo de las actividades operativas representa cuánto efectivo puede ganar una empresa con sus operaciones y es la información más importante para los accionistas.

Una empresa con buenos resultados operativos reportará un flujo de caja positivo o incluso en constante aumento procedente de las actividades operativas a lo largo de los años. Esto refleja una entrada neta de efectivo proveniente de las operaciones. Por el contrario, una empresa mal gestionada arrojará cifras negativas durante todo el año y los inversores deberán tener doble cuidado. Por tanto, prestar atención a si el flujo de caja de las actividades operativas es positivo o negativo ya implica mucha información.

El flujo de efectivo de las actividades de inversión resume el cambio en efectivo proveniente de la compra o venta de activos, incluidas plantas, equipos, maquinaria e incluso acciones o instrumentos especulativos. Las empresas en la etapa de crecimiento a menudo utilizan los fondos generados por las operaciones para reinvertir en instalaciones de producción o proyectos de investigación y desarrollo.

Por lo tanto, este componente suele ser negativo, lo que significa que la empresa está dispuesta o tiene planes de iniciar más proyectos nuevos en el futuro para planificar una futura expansión. Por lo tanto, los inversores sólo necesitan prestar atención al flujo de caja negativo de las actividades de inversión para saber qué tan agresiva es la empresa.

Por otro lado, cuando una empresa vende sus activos y el flujo de caja de las actividades de inversión se vuelve positivo, los inversores deben investigar las razones detrás de ello. Esto se debe a que la venta de activos puede tener un impacto negativo en el crecimiento futuro a largo plazo. Una vez que esto suceda, los inversores deberían prestar más atención a comprender la motivación de la empresa para vender activos.

Podría ser que la empresa tenga la intención de tomar una nueva dirección y vender sus antiguas herramientas por activos que necesitará en el futuro. También podría ser que la empresa esté teniendo problemas operativos y esté utilizando la venta de activos para obtener fondos para respaldar sus libros o pagar deudas.

El flujo de caja de las actividades financieras es el dinero recibido o pagado por la empresa a los bancos o accionistas, y la empresa recauda dinero a través de deuda, capital u ofertas públicas. Dado que estas actividades de financiación aumentan la entrada de fondos, se muestran como positivas en el estado de cuenta. Por el contrario, si la empresa distribuye dividendos para saldar deudas o adquiere un negocio, etc., el dinero saldrá de la empresa y se mostrará como un valor negativo en el estado de cuenta.

A diferencia de los flujos de efectivo de las dos actividades anteriores, una empresa que tiene un flujo de efectivo financiero positivo durante un largo período de tiempo no significa que haya un problema con el negocio. Esto se debe a que las empresas en crecimiento tienden a recaudar capital para expandir sus negocios y mejorar su entorno operativo. Por tanto, el flujo de caja procedente de las actividades de financiación de estas empresas es en general positivo.

Los inversores pueden hacer coincidir el flujo de efectivo de las actividades operativas con el flujo de efectivo de las actividades operativas. Si la parte operativa del flujo de caja es negativa durante un largo período de tiempo, probablemente significa que a la empresa no le está yendo bien o que los fondos recaudados no se están utilizando para mejorar el entorno empresarial. Como es posible que los accionistas no quieran seguir recaudando capital o pedir prestado para seguir operando con pérdidas, es mejor evitar estas empresas.

Al observar los flujos de efectivo de las actividades operativas, los inversores pueden ver si el negocio principal de una empresa es rentable y qué tan estable es esa rentabilidad. Esto ayuda a los inversores a identificar posibles riesgos y oportunidades comerciales de manera oportuna. También ayuda a los inversores a comprender los ingresos y desembolsos reales de efectivo de la empresa, no sólo las cifras de ganancias basadas en las normas contables. Esto ayuda a los inversores a evaluar con mayor precisión la calidad de las ganancias y la liquidez del efectivo de una empresa.

Al analizar el estado de flujos de efectivo, los inversores pueden evaluar si una empresa es capaz de pagar sus deudas y cubrir sus costos operativos diarios de manera oportuna. Un flujo de caja saludable proveniente de las actividades operativas garantiza que una empresa tenga una buena solvencia, mientras que reservas de efectivo suficientes pueden mejorar la solidez financiera de la empresa.

En pocas palabras, el flujo de caja de las actividades operativas refleja los verdaderos resultados operativos de la empresa; el flujo de caja de las actividades de inversión muestra la dirección de inversión y las intenciones de desarrollo de la empresa; y el flujo de efectivo de las actividades financieras demuestra las actividades financieras y la posición de deuda de la empresa. Los inversores pueden evaluar con mayor precisión el valor y el riesgo de la empresa en función de sus resultados analíticos y así tomar decisiones de inversión más informadas.

Métodos de preparación del estado de flujos de efectivo.

Como parte crucial de los estados financieros, registra las entradas y salidas de efectivo durante un período específico, reflejando el funcionamiento de los fondos y la solvencia de la empresa. Hay dos métodos principales que se pueden utilizar para preparar esta declaración: el método indirecto y el método directo.

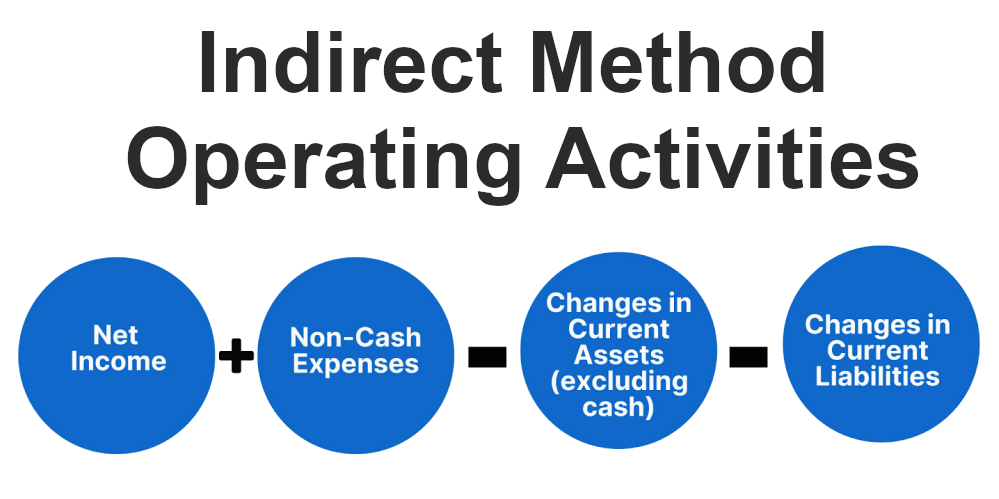

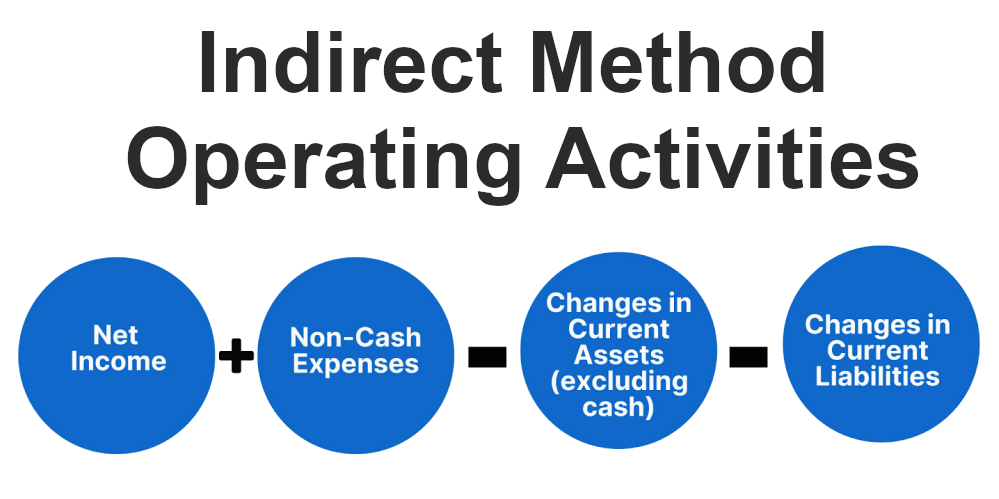

El método indirecto del estado de flujos de efectivo es un método derivado de ajustes realizados a la utilidad neta en el estado de resultados, comenzando con la utilidad neta en el estado de resultados y realizándole una serie de ajustes para reflejar flujos de efectivo que difieren del beneficio neto.

Los ajustes incluyen ajustes a partidas del resultado neto que no afectan el flujo de caja, como depreciaciones, amortizaciones, provisiones para insolvencias, etc., así como partidas que involucran flujo de caja pero que no se reflejan en la cuenta de resultados, como cambios en cuentas por cobrar y cambios en el inventario.

Después del ajuste, el monto obtenido es la situación del flujo de efectivo relacionado con las actividades operativas. Luego, se prepara el estado de flujo de efectivo completo combinando la situación del flujo de efectivo de las actividades de inversión y las actividades de financiación. Por ejemplo, si se utiliza el método indirecto para preparar el flujo de efectivo de las actividades operativas, la fórmula básica es ganancia neta + gastos no monetarios + cambio en los activos corrientes (excluido el efectivo) + cambio en los pasivos corrientes, como se muestra a continuación.

El método indirecto proporciona una visión precisa de la dinámica del flujo de caja de una empresa. Los usuarios pueden ver claramente las entradas y salidas de fondos durante un período específico para determinar si la empresa tiene mucho efectivo. También permite a los usuarios realizar un seguimiento de los cambios en las cuentas por cobrar y por pagar. Esto ayuda a las empresas a desarrollar estrategias de gestión de efectivo más eficaces para garantizar el cobro oportuno de las cuentas por cobrar y la gestión de las cuentas por pagar, optimizando así el flujo de caja.

Con un estado de flujo de efectivo preparado mediante el método indirecto, las empresas pueden predecir mejor la dinámica futura del flujo de efectivo. Saber cómo se realizan los ingresos y gastos de efectivo cada mes ayuda a las empresas a planificar mejor los gastos e inversiones futuros para garantizar la salud financiera.

El método indirecto también ayuda a las empresas a comprender mejor la dinámica estacional del flujo de efectivo e identificar posibles problemas de flujo de efectivo. Esto ayuda a las empresas a tomar medidas oportunas para hacer frente a las fluctuaciones estacionales o identificar y resolver problemas de flujo de caja para mantener la estabilidad y la salud de sus negocios.

El método directo, como sugiere su nombre, informa directamente las diversas entradas y salidas de efectivo en el estado de cuenta, que muestra de manera más visual las fuentes y usos del efectivo en el negocio. Los flujos de efectivo se clasifican según actividades operativas, actividades de inversión y actividades de financiación para aclarar la naturaleza de cada flujo de efectivo.

Para las actividades operativas, el método directo enumera las entradas y salidas de efectivo directamente relacionadas con la venta de bienes y la prestación de servicios laborales, como los ingresos por ventas en efectivo y los pagos en efectivo a proveedores y empleados. Para las actividades de inversión y de financiación, el método directo también informa directamente las entradas y salidas de efectivo relacionadas, como compras de activos fijos, emisión de bonos y pagos de intereses.

En comparación con el método indirecto, el método directo es más conciso, más claro de preparar y más fácil de entender. Es el proceso de resumir los distintos flujos de efectivo para llegar al estado completo. La fórmula básica para preparar los flujos de efectivo de las actividades operativas utilizando el método directo es Recibos de Efectivo (Ventas + Intereses + Dividendos) - Pagos en Efectivo (Proveedores + Gastos Operativos + Intereses + Impuestos sobre la Renta + Otros) - Otros Recibos de Efectivo.

El método directo enumera directamente los ingresos y desembolsos de efectivo en el estado de flujos de efectivo, que es fácil de entender y operar y es adecuado para una amplia gama de grupos de usuarios. Y debido a que registra directamente de dónde vienen y salen los flujos de efectivo, proporciona una descripción general rápida de la situación financiera de una empresa y ayuda a proporcionar una comprensión oportuna de la situación de efectivo de una empresa.

El método directo no proporciona una imagen completa de todas las transacciones en efectivo; solo enumera las entradas y salidas totales de efectivo y no proporciona un análisis detallado de transacciones específicas. Para lograr el éxito a largo plazo, se requieren análisis y planificación más completos, que no pueden depender únicamente de datos del método directo.

Por lo tanto, para obtener una comprensión integral de la situación financiera de una empresa, el método directo debe usarse junto con otros métodos, como el método indirecto y el análisis de índices financieros, para obtener una comprensión más profunda de la dinámica del flujo de efectivo de una empresa. y salud financiera.

En la práctica, diferentes países y regiones pueden adoptar diferentes regulaciones y normas que exijan a las empresas utilizar un método de presentación particular. En los Estados Unidos, generalmente se permite el método indirecto o el método directo de preparación. En otras regiones, como China, generalmente se requiere el método directo para las divulgaciones externas. Sin embargo, las empresas deben asegurarse de que la información sobre el flujo de efectivo se registre y comunique con precisión para proporcionar a las partes interesadas información financiera precisa que les ayude a tomar las decisiones correctas.

Cómo analizar un estado de flujo de efectivo

En realidad, cumple la función de presentar fielmente las operaciones comerciales, al igual que el estado de resultados del balance. Al comprender los tres tipos de flujo de efectivo, el estado de desempeño a largo plazo puede ayudar a los inversionistas a especular sobre el estado actual de las operaciones y políticas de la empresa y además juzgar si vale la pena invertir en ampliar la empresa.

El flujo de efectivo de las actividades operativas muestra cuánto efectivo puede generar una empresa a partir de sus actividades comerciales principales, incluidas las cuentas por cobrar, las cuentas por pagar y los bienes, entre otras. El flujo de caja de las actividades operativas se puede comparar con las ganancias; Si las ganancias son mucho mayores que el flujo de efectivo de las actividades operativas, significa que la empresa no tiene los medios para convertir las ganancias en efectivo y existe la posibilidad de problemas de liquidez a corto plazo.

A continuación, si hay un gran aumento en las cuentas por cobrar y los bienes, significa que la empresa puede tener deudas incobrables o que los clientes están aumentando sus condiciones de pago, lo que reducirá el flujo de caja operativo de la empresa. Si la empresa tiene un aumento significativo en las cuentas por pagar sobre todos los demás elementos, esto podría ser una señal de que la empresa está retrasando los pagos a los proveedores para mejorar su posición de flujo de caja al final del año.

El flujo de caja de las operaciones debe ser positivo para que la empresa pueda asegurarse de tener suficiente efectivo para pagar los gastos operativos, los impuestos y los intereses diarios. La empresa necesita tener efectivo para realizar estos pagos sin tener que pedir prestado para emitir acciones o vender activos para mantener la empresa en funcionamiento en el día a día.

Los flujos de efectivo provenientes de actividades de inversión, aquí registrados, son aquellos relacionados con activos de largo plazo. Si una empresa vende activos para obtener efectivo para comprar o invertir en nuevos activos para aumentar la productividad, expandir el negocio o lograr un objetivo estratégico, esto a menudo se considera una reasignación activa de activos y un comportamiento de inversión. De esta manera, la empresa puede utilizar los nuevos activos para generar más ingresos y ganancias, mejorando así su competitividad y rentabilidad continua.

Sin embargo, si una empresa vende activos para obtener flujo de caja para realizar las operaciones diarias de la empresa, esto representa una mala gestión del efectivo. Esto se debe a que las ventas frecuentes de activos para realizar las operaciones diarias pueden indicar que la rentabilidad de la empresa está en peligro y que la dirección puede no gestionar la liquidez de la empresa de forma eficaz, en cuyo caso la empresa puede encontrarse en dificultades financieras.

Los flujos de efectivo de las actividades financieras, que son flujos de efectivo relacionados con la deuda y el capital, incluyen el pago de dividendos para recomprar o vender acciones para adquirir o pagar deuda, etc. Para los inversores que favorecen las ganancias por dividendos, esta sección muestra cuánto efectivo utiliza la empresa. para pagar dividendos a los accionistas.

Por ejemplo, una empresa depende de enormes préstamos para expandirse, lo que resulta en una expansión excesiva. Del balance y de la cuenta de resultados se desprende únicamente que la empresa está creciendo muy rápidamente y con buenas perspectivas. Sin embargo, el estado de flujo de efectivo muestra que la empresa no tiene suficiente flujo de efectivo para llevar a cabo sus actividades operativas. La excesiva dependencia de la empresa de los préstamos puede provocar problemas de liquidez y reembolso y, en el peor de los casos, puede conducir a la quiebra.

Sólo hay que prestar atención a si el flujo de caja de las actividades operativas, de inversión y de financiación es positivo o negativo para conocer el estado de la empresa y la dirección del desarrollo futuro. Cuando la empresa tiene problemas, puedes combinar las diferentes partes para analizar la situación y tener cuidado cuando tengas dudas.

En un análisis integral, cuando los flujos de efectivo de las actividades operativas, de inversión y financieras son todos positivos, puede indicar una falta de utilización efectiva del capital por parte de la empresa, lo que es motivo de alarma. En este caso, es posible que la empresa no esté utilizando plenamente el capital para inversión o expansión, lo que resulta en la acumulación de capital sin crear más valor. Los inversores deben investigar más a fondo las operaciones de capital de la empresa y los planes de crecimiento futuros para determinar su sostenibilidad.

Los flujos de efectivo operativos y de inversión positivos y los flujos de efectivo financieros negativos pueden indicar que el negocio está creciendo de manera constante, expandiendo su negocio a través de ganancias e inversiones, pero sin depender de financiamiento externo. En este caso, la empresa puede tener suficiente flujo de caja interno para respaldar su crecimiento sin depender demasiado del financiamiento externo. Esta puede ser una situación financiera saludable, lo que demuestra que la empresa está expandiendo su negocio de manera autosuficiente.

El flujo de caja operativo positivo y el flujo de caja negativo de inversión y financiamiento pueden indicar que la empresa está expandiendo su negocio mientras retribuye a los accionistas o paga deuda. En este caso, la empresa puede estar expandiendo agresivamente su negocio, respaldando sus inversiones a través del flujo de efectivo interno, retribuyendo a los accionistas o reduciendo la deuda mediante dividendos, recompras de acciones o pagos de deuda. Si la empresa es capaz de sostener este patrón de crecimiento, puede ser una empresa de calidad que se mantendrá a largo plazo. Sin embargo, los inversores también deben estar atentos a los niveles de deuda y la solvencia de una empresa para garantizar su solidez financiera.

Suponiendo que una empresa tiene un flujo de caja operativo positivo y un flujo de caja de inversión negativo hoy, según las definiciones que acabo de explicarle, se puede decir que la empresa ha podido generar un exceso de efectivo a partir de sus actividades operativas durante el período y que puede estar participando en actividades de inversión relacionadas, como expandirse activamente fuera del país o comprar equipos de producción adicionales.

En términos generales, basándose en estas dos pistas, es posible interpretar que es una empresa en crecimiento que vale la pena observar. Sin embargo, es importante tener en cuenta que si el flujo de caja libre es negativo a largo plazo, es decir, la cantidad de flujo de caja operativo no es suficiente para compensar la salida del flujo de caja de inversión, a menos que la empresa tenga suficientes activos líquidos. Tenga cuidado con la ocurrencia de fallas de liquidez.

Al analizar el estado de flujos de efectivo, los inversores deben prestar atención a si los flujos de efectivo de las actividades operativas, de inversión y de financiación son positivos o negativos y a las tendencias a lo largo del tiempo. Diferentes combinaciones de flujos de efectivo pueden reflejar diferentes etapas de desarrollo y condiciones financieras de la empresa, y los inversores deben considerar estos factores de manera integral para tomar decisiones de inversión informadas.

Cómo analizar un estado de flujo de efectivo

| Aspectos

|

Método de análisis

|

Significado

|

| Actividades de explotación

|

Compare el flujo de caja con los ingresos para realizar el análisis.

|

Evaluar la rentabilidad y la gestión del efectivo.

|

| Actividades de inversión

|

Analice las transacciones de activos en busca de tendencias.

|

Revisar planes de expansión e inversión.

|

| Actividades de financiación

|

Revisar las tendencias de deuda, capital y financiamiento.

|

Evaluar financiación y gestión de deuda.

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (ni debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.

Definición y función del estado de flujo de efectivo

Definición y función del estado de flujo de efectivo