تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

يقوم بيان التدفق النقدي بتحليل التغيرات في الرصيد النقدي حسب العمليات والاستثمارات والتمويل لتقييم الربحية والاتجاه المستقبلي.

بالنسبة للمستثمرين، بالإضافة إلى القلق بشأن ما إذا كان العمل الذي يستثمرون فيه يحقق ربحًا أم لا، فإنهم بحاجة أيضًا إلى معرفة ما إذا كان لدى الشركة تدفق نقدي كافٍ في متناول اليد. إذا لم يفعلوا ذلك، فمن المحتمل جدًا أن تواجه الشركة التي تبدو وكأنها تؤدي أداءً جيدًا فجأة أزمة مالية دون سابق إنذار. لتجنب ذلك، تحتاج إلى إلقاء نظرة على بيان التدفق النقدي في البيانات المالية، والذي يمكن أن يخبر المستثمرين ما إذا كانت الشركة لديها بالفعل تدفق نقدي كافٍ. دعونا نلقي نظرة على أهمية قائمة التدفق النقدي وكيفية تحليلها.

تعريف ودور قائمة التدفق النقدي

تعريف ودور قائمة التدفق النقدي

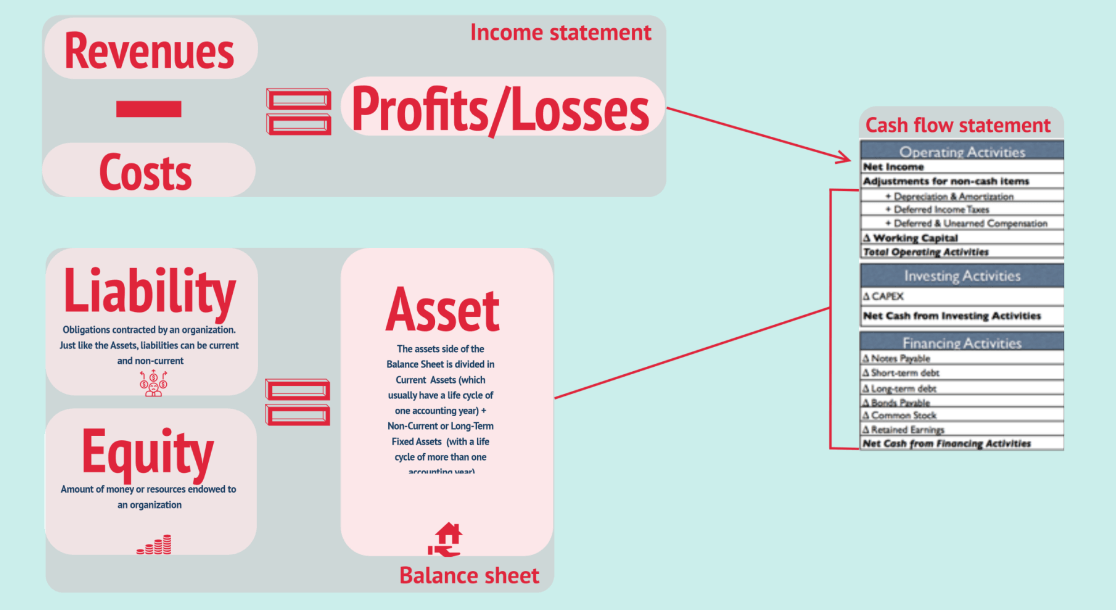

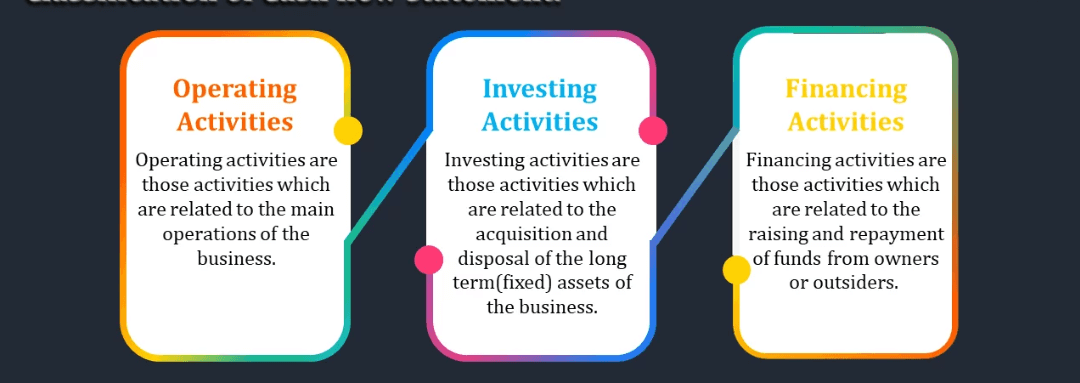

هو بيان مالي يستخدم لتسجيل التدفق النقدي للشركة خلال فترة زمنية محددة. ويوضح كيف تحصل الشركة على النقد وتستخدمه من ثلاثة مصادر: الأنشطة التشغيلية، والأنشطة الاستثمارية، وأنشطة التمويل. تشمل هذه الأنشطة المقبوضات والمدفوعات النقدية ومساعدة أصحاب المصلحة على فهم التدفقات النقدية للشركة ومصادر الأموال واستخدامات الأموال.

التدفق النقدي من الأنشطة التشغيلية هو مقدار الأموال التي تتلقاها الشركة أو تنفقها من خلال أنشطتها التجارية، والتي يمكن من خلالها معرفة النتائج الحقيقية للأعمال. يتم حساب التدفق النقدي من الأنشطة التشغيلية عن طريق طرح جميع المصاريف غير النقدية المعدلة من الأرباح قبل الضريبة في قائمة الدخل. النفقات غير النقدية هي عموما خسائر محاسبية، مثل الاستهلاك وانخفاض قيمة الشهرة. يمثل التدفق النقدي من الأنشطة التشغيلية مقدار النقد الذي يمكن أن تكسبه الشركة من عملياتها وهو أهم المعلومات للمساهمين.

ستبلغ الشركة التي تتمتع بنتائج تشغيلية جيدة عن تدفق نقدي إيجابي أو حتى متزايد بشكل مطرد من الأنشطة التشغيلية على مر السنين. ويعكس هذا صافي التدفق النقدي من العمليات. بل على العكس من ذلك، فإن الشركة التي تدار بشكل سيء سوف تظهر أرقاماً سلبية على مدار السنة، وسيتعين على المستثمرين أن يكونوا حذرين على نحو مضاعف. ولذلك، فإن الاهتمام بما إذا كان التدفق النقدي من الأنشطة التشغيلية إيجابيًا أم سلبيًا يعني بالفعل الكثير من المعلومات.

يلخص التدفق النقدي من الأنشطة الاستثمارية التغير في النقد الناتج عن شراء أو بيع الأصول، بما في ذلك المصانع والمعدات والآلات، وحتى الأسهم أو أدوات المضاربة. غالبًا ما تستخدم الشركات في مرحلة النمو الأموال الناتجة عن العمليات لإعادة الاستثمار في مرافق الإنتاج أو مشاريع البحث والتطوير.

لذلك، عادة ما يكون هذا المكون سلبيًا، مما يعني أن الشركة مستعدة أو لديها خطط لبدء المزيد من المشاريع الجديدة في المستقبل من أجل التخطيط للتوسع المستقبلي. لذلك، يحتاج المستثمرون فقط إلى الانتباه إلى التدفق النقدي السلبي من الأنشطة الاستثمارية لمعرفة مدى عدوانية الشركة.

من ناحية أخرى، عندما تبيع الشركة أصولها ويصبح التدفق النقدي من الأنشطة الاستثمارية إيجابيا، يحتاج المستثمرون إلى النظر في الأسباب الكامنة وراء ذلك. وذلك لأن بيع الأصول قد يكون له تأثير سلبي على النمو المستقبلي على المدى الطويل. وبمجرد حدوث ذلك، يجب على المستثمرين إيلاء المزيد من الاهتمام لفهم دوافع الشركة لبيع الأصول.

من الممكن أن تنوي الشركة السير في اتجاه جديد وبيع أدواتها القديمة مقابل الأصول التي ستحتاجها في المستقبل. من الممكن أيضًا أن تواجه الشركة مشاكل تشغيلية وتستخدم بيع الأصول للحصول على أموال لدعم دفاترها أو لسداد الديون.

التدفق النقدي من أنشطة التمويل هو الأموال التي تتلقاها الشركة أو تدفعها للبنوك أو المساهمين، وتقوم الشركة بجمع الأموال من خلال الديون أو الأسهم أو الاكتتابات العامة. وبما أن هذه الأنشطة التمويلية تزيد من تدفق الأموال، فإنها تظهر على أنها إيجابية في البيان. على العكس من ذلك، إذا قامت الشركة بتوزيع أرباح لسداد الديون أو الاستحواذ على شركة، وما إلى ذلك، فسوف تتدفق الأموال من الشركة وستظهر كقيمة سلبية في البيان.

على عكس التدفقات النقدية من النشاطين المذكورين أعلاه، فإن الشركة التي لديها تدفق نقدي تمويلي إيجابي لفترة طويلة من الزمن لا يعني أن هناك مشكلة في العمل. وذلك لأن الشركات النامية تميل إلى جمع رأس المال لتوسيع أعمالها وتحسين بيئة عملها. ولذلك فإن التدفق النقدي من الأنشطة التمويلية لهذه الشركات إيجابي بشكل عام.

يمكن للمستثمرين مطابقة التدفق النقدي من الأنشطة التشغيلية مع التدفق النقدي من الأنشطة التشغيلية. إذا كان الجزء التشغيلي من التدفق النقدي سلبيا لفترة طويلة من الزمن، فمن المحتمل أن يعني ذلك أن الشركة لا تعمل بشكل جيد أو أن الأموال التي تم جمعها لا تستخدم لتحسين بيئة الأعمال. وبما أن المساهمين قد لا يرغبون في الاستمرار في جمع رأس المال أو الاقتراض لمواصلة العمل بخسارة، فمن الأفضل تجنب هذه الشركات.

من خلال النظر إلى التدفقات النقدية من الأنشطة التشغيلية، يمكن للمستثمرين معرفة ما إذا كانت الأعمال الأساسية للشركة مربحة ومدى استقرار تلك الربحية. وهذا يساعد المستثمرين على تحديد المخاطر والفرص التجارية المحتملة في الوقت المناسب. كما أنه يساعد المستثمرين على فهم المقبوضات والمدفوعات النقدية الفعلية للشركة، وليس فقط أرقام الأرباح بناءً على المعايير المحاسبية. وهذا يساعد المستثمرين على تقييم جودة أرباح الشركة والسيولة النقدية بشكل أكثر دقة.

ومن خلال تحليل قائمة التدفقات النقدية، يمكن للمستثمرين تقييم ما إذا كانت الشركة قادرة على سداد ديونها وتغطية تكاليف التشغيل اليومية في الوقت المناسب. يضمن التدفق النقدي الصحي من الأنشطة التشغيلية أن تتمتع الشركة بملاءة جيدة، في حين أن الاحتياطيات النقدية الكافية يمكن أن تحسن السلامة المالية للشركة.

ببساطة، يعكس التدفق النقدي من الأنشطة التشغيلية النتائج التشغيلية الحقيقية للشركة؛ يوضح التدفق النقدي من الأنشطة الاستثمارية الاتجاه الاستثماري للشركة ونواياها التطويرية؛ ويوضح التدفق النقدي من أنشطة التمويل الأنشطة التمويلية للشركة ومركز الديون. يمكن للمستثمرين تقييم قيمة ومخاطر الشركة بشكل أكثر دقة بناءً على نتائجها التحليلية وبالتالي اتخاذ قرارات استثمارية أكثر استنارة.

طرق إعداد قائمة التدفق النقدي.

وباعتباره جزءًا مهمًا من البيانات المالية، فإنه يسجل التدفقات النقدية الواردة والخارجة خلال فترة محددة، مما يعكس تشغيل أموال الشركة وملاءتها. هناك طريقتان رئيسيتان يمكن استخدامهما في إعداد هذا البيان: الطريقة غير المباشرة والطريقة المباشرة.

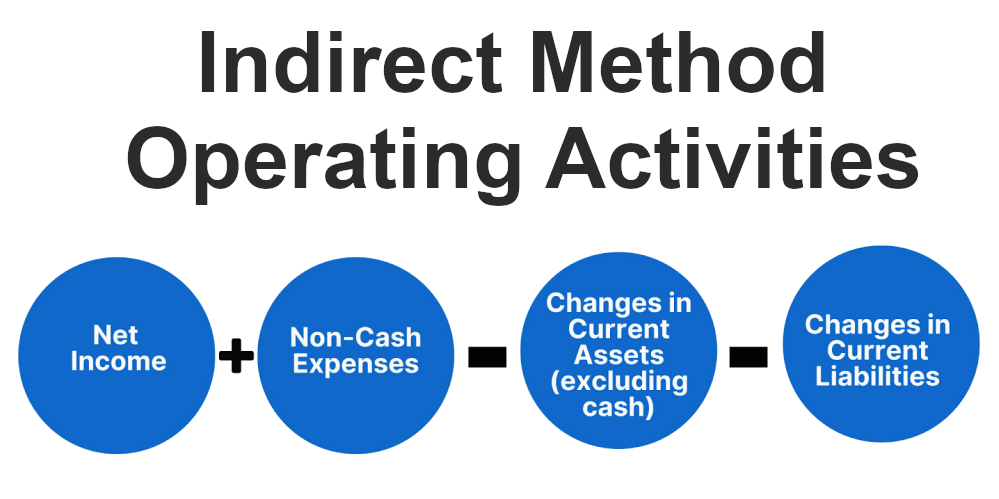

الطريقة غير المباشرة لقائمة التدفقات النقدية هي طريقة مستمدة من التعديلات التي يتم إجراؤها على صافي الربح في قائمة الدخل بدءاً من صافي الربح في قائمة الدخل وإجراء سلسلة من التعديلات عليه لتعكس التدفقات النقدية التي تختلف عن القائمة صافي الربح.

تتضمن التسويات تسويات على بنود في صافي الربح لا تؤثر على التدفق النقدي مثل الإهلاك والإطفاء ومخصصات الديون المعدومة وغيرها، بالإضافة إلى البنود التي تنطوي على تدفقات نقدية ولكنها لا تنعكس في قائمة الدخل مثل التغيرات في الذمم المدينة والتغيرات في المخزون.

وبعد التعديل، فإن المبلغ الذي تم الحصول عليه هو حالة التدفق النقدي المتعلق بالأنشطة التشغيلية. ثم يتم إعداد قائمة التدفق النقدي الكاملة من خلال الجمع بين حالة التدفق النقدي للأنشطة الاستثمارية وأنشطة التمويل. على سبيل المثال، إذا تم استخدام الطريقة غير المباشرة لإعداد التدفق النقدي من الأنشطة التشغيلية، فإن الصيغة الأساسية هي صافي الربح + المصاريف غير النقدية + التغير في الأصول المتداولة (باستثناء النقد) + التغير في الالتزامات المتداولة، كما هو موضح أدناه.

توفر الطريقة غير المباشرة رؤية دقيقة لديناميكيات التدفق النقدي للشركة. يمكن للمستخدمين عرض التدفقات الداخلة والخارجة من الأموال بوضوح خلال فترة محددة لتحديد ما إذا كانت الشركة غنية بالنقد. كما يسمح للمستخدمين بتتبع التغييرات في الحسابات المدينة والحسابات الدائنة. وهذا يساعد الشركات على تطوير استراتيجيات أكثر فعالية لإدارة النقد لضمان تحصيل الحسابات المدينة وإدارة الحسابات الدائنة في الوقت المناسب، وبالتالي تحسين التدفق النقدي.

من خلال قائمة التدفق النقدي المعدة بالطريقة غير المباشرة، يمكن للشركات التنبؤ بشكل أفضل بديناميكيات التدفق النقدي المستقبلية. إن معرفة كيفية إجراء المقبوضات والنفقات النقدية كل شهر يساعد الشركات على التخطيط بشكل أفضل للنفقات والاستثمارات المستقبلية لضمان الصحة المالية.

تساعد الطريقة غير المباشرة أيضًا الشركات على اكتساب نظرة ثاقبة على ديناميكيات التدفق النقدي الموسمي وتحديد مشكلات التدفق النقدي المحتملة. وهذا يساعد الشركات على اتخاذ خطوات في الوقت المناسب للتعامل مع التقلبات الموسمية أو تحديد مشكلات التدفق النقدي وحلها للحفاظ على استقرار وصحة أعمالهم.

الطريقة المباشرة، كما يوحي اسمها، تقدم تقارير مباشرة عن التدفقات النقدية الداخلة والخارجة المختلفة في البيان، والتي تظهر بشكل أكثر وضوحا مصادر واستخدامات النقد في الأعمال التجارية. يتم تصنيف التدفقات النقدية حسب الأنشطة التشغيلية والأنشطة الاستثمارية والأنشطة التمويلية لتوضيح طبيعة كل تدفق نقدي.

بالنسبة للأنشطة التشغيلية، تسرد الطريقة المباشرة بنود التدفقات النقدية الداخلة والخارجة المرتبطة مباشرة ببيع البضائع وتقديم خدمات العمالة، مثل عائدات المبيعات النقدية والمدفوعات النقدية للموردين والموظفين. بالنسبة للأنشطة الاستثمارية وأنشطة التمويل، تقوم الطريقة المباشرة أيضًا بالإبلاغ بشكل مباشر عن التدفقات النقدية الداخلة والخارجة ذات الصلة، مثل شراء الأصول الثابتة وإصدار السندات ومدفوعات الفائدة.

بالمقارنة مع الطريقة غير المباشرة، فإن الطريقة المباشرة أكثر إيجازًا، وأكثر وضوحًا في الإعداد، وأسهل في الفهم. إنها عملية تلخيص التدفقات النقدية المختلفة للوصول إلى البيان بأكمله. الصيغة الأساسية لإعداد التدفقات النقدية من الأنشطة التشغيلية باستخدام الطريقة المباشرة هي المقبوضات النقدية (المبيعات + الفوائد + توزيعات الأرباح) - المدفوعات النقدية (الموردون + مصاريف التشغيل + الفوائد + ضرائب الدخل + أخرى) - المقبوضات النقدية الأخرى.

تدرج الطريقة المباشرة المقبوضات النقدية والمصروفات النقدية مباشرة في قائمة التدفقات النقدية، وهي سهلة الفهم والتشغيل ومناسبة لمجموعة واسعة من مجموعات المستخدمين. ولأنه يسجل مباشرة من أين تأتي التدفقات النقدية وتذهب، فإنه يوفر نظرة عامة سريعة على الوضع المالي للشركة ويساعد على توفير فهم للوضع النقدي للشركة في الوقت المناسب.

ولا تقدم الطريقة المباشرة صورة كاملة لجميع المعاملات النقدية؛ فهو يسرد فقط إجمالي التدفقات النقدية الداخلة والخارجة ولا يقدم تحليلاً مفصلاً لمعاملات محددة. لتحقيق النجاح على المدى الطويل، هناك حاجة إلى تحليل وتخطيط أكثر شمولا، والذي لا يمكن الاعتماد فقط على البيانات من الطريقة المباشرة.

لذلك، من أجل الحصول على فهم شامل للوضع المالي للشركة، يجب استخدام الطريقة المباشرة جنبًا إلى جنب مع الطرق الأخرى، مثل الطريقة غير المباشرة وتحليل النسب المالية، من أجل الحصول على فهم أعمق لديناميكيات التدفق النقدي للشركة. والصحة المالية.

ومن الناحية العملية، قد تعتمد بلدان ومناطق مختلفة لوائح ومعايير مختلفة تتطلب من الشركات استخدام طريقة معينة للعرض. في الولايات المتحدة، يُسمح عادةً بالطريقة غير المباشرة أو الطريقة المباشرة للتحضير. وفي مناطق أخرى، مثل الصين، تكون الطريقة المباشرة مطلوبة بشكل عام للإفصاحات الخارجية. ومع ذلك، تحتاج الشركات إلى التأكد من تسجيل معلومات التدفق النقدي بدقة والإبلاغ عنها لتزويد أصحاب المصلحة بمعلومات مالية دقيقة لمساعدتهم على اتخاذ القرارات الصحيحة.

كيفية تحليل قائمة التدفق النقدي

إنه في الواقع يخدم وظيفة تقديم العمليات التجارية بأمانة، تمامًا مثل بيان الدخل في الميزانية العمومية. ومن خلال فهم الأنواع الثلاثة للتدفق النقدي، يمكن لحالة الأداء على المدى الطويل أن تساعد المستثمرين على التكهن بالوضع الحالي لعمليات المؤسسة وسياساتها، وكذلك الحكم على ما إذا كانت زيادة المؤسسة تستحق الاستثمار فيها.

يوضح التدفق النقدي من الأنشطة التشغيلية مقدار النقد الذي يمكن للشركة توليده من أنشطتها التجارية الأساسية، بما في ذلك الحسابات المدينة والحسابات الدائنة والسلع وغيرها. يمكن مقارنة التدفق النقدي من الأنشطة التشغيلية بالأرباح؛ إذا كانت الأرباح أكبر بكثير من التدفق النقدي من الأنشطة التشغيلية، فهذا يعني أن الشركة لا تملك الوسائل اللازمة لتحويل الأرباح إلى نقد، وهناك احتمال حدوث مشاكل في السيولة على المدى القصير.

بعد ذلك، إذا كانت هناك زيادة كبيرة في الحسابات المدينة والسلع، فهذا يعني أن الشركة قد يكون لديها ديون غير قابلة للتحصيل أو أن العملاء يزيدون شروط الدفع الخاصة بهم، مما سيؤدي إلى تقليل التدفق النقدي التشغيلي للشركة. إذا كان لدى الشركة زيادة كبيرة في الحسابات المستحقة الدفع مقارنة بجميع البنود الأخرى، فقد يكون ذلك علامة على أن الشركة تقوم بتأخير المدفوعات للموردين لتحسين وضع التدفق النقدي في نهاية العام.

يجب أن يكون التدفق النقدي من العمليات إيجابيًا حتى تتمكن الشركة من التأكد من أن لديها ما يكفي من النقد لدفع نفقات التشغيل اليومية والضرائب والفوائد. تحتاج الشركة إلى الحصول على أموال نقدية لتسديد هذه المدفوعات دون الحاجة إلى الاقتراض لإصدار الأسهم أو بيع الأصول للحفاظ على استمرارية الشركة في العمل على أساس يومي.

التدفقات النقدية من الأنشطة الاستثمارية المسجلة هنا هي تلك المتعلقة بالأصول طويلة الأجل. إذا قامت الشركة ببيع الأصول من أجل الحصول على النقد لشراء أصول جديدة أو الاستثمار فيها لزيادة الإنتاجية، أو توسيع الأعمال، أو تحقيق هدف استراتيجي، فغالبًا ما يعتبر هذا بمثابة إعادة توزيع نشط للأصول وسلوك استثماري. وبهذه الطريقة، يمكن للشركة الاستفادة من الأصول الجديدة لتوليد المزيد من الإيرادات والأرباح، وبالتالي تعزيز قدرتها التنافسية واستمرار الربحية.

ومع ذلك، إذا قامت الشركة ببيع الأصول للحصول على التدفق النقدي لتشغيل العمليات اليومية للشركة، فإن هذا يمثل سوء إدارة النقد. وذلك لأن البيع المتكرر للأصول لتشغيل العمليات اليومية قد يشير إلى أن ربحية الشركة معرضة للتحدي وقد تفشل الإدارة في إدارة سيولة الشركة بشكل فعال، وفي هذه الحالة قد تكون الشركة في ضائقة مالية.

التدفقات النقدية من أنشطة التمويل، وهي تدفقات نقدية تتعلق بالديون وحقوق الملكية، تشمل دفع أرباح الأسهم لإعادة شراء أو بيع الأسهم للحصول على الديون أو سدادها، وما إلى ذلك. بالنسبة للمستثمرين الذين يفضلون أرباح الأرباح، يوضح هذا القسم مقدار النقد الذي تستخدمه الشركة لتوزيع أرباح على المساهمين.

على سبيل المثال، تعتمد الشركة على قروض ضخمة للتوسع، مما يؤدي إلى التوسع المفرط. من الميزانية العمومية وبيان الدخل، لا يمكن إلا أن نرى أن الشركة تنمو بسرعة كبيرة مع توقعات جيدة. ومع ذلك، تظهر قائمة التدفق النقدي أن الشركة ليس لديها تدفق نقدي كافي للقيام بأنشطتها التشغيلية. اعتماد الشركة المفرط على القروض قد يؤدي إلى مشاكل في السيولة والسداد، وفي أسوأ الأحوال قد يؤدي إلى الإفلاس.

ما عليك سوى الانتباه إلى ما إذا كان التدفق النقدي من أنشطة التشغيل والاستثمار والتمويل إيجابيًا أم سلبيًا لمعرفة وضع الشركة واتجاه التطوير المستقبلي. عندما تواجه الشركة مشاكل، يمكنك الجمع بين الأجزاء المختلفة لتحليل الموقف وتوخي الحذر عندما تكون لديك شكوك.

وفي تحليل شامل، عندما تكون التدفقات النقدية من أنشطة التشغيل والاستثمار والتمويل كلها إيجابية، فقد يشير ذلك إلى عدم الاستخدام الفعال لرأس المال من قبل الشركة، وهو ما يدعو للقلق. في هذه الحالة، قد تفشل الشركة في الاستفادة الكاملة من رأس المال للاستثمار أو التوسع، مما يؤدي إلى تراكم رأس المال دون خلق المزيد من القيمة. يحتاج المستثمرون إلى مزيد من التحقيق في العمليات الرأسمالية للشركة وخطط النمو المستقبلية لتحديد استدامتها.

قد تشير التدفقات النقدية التشغيلية والاستثمارية الإيجابية والتدفقات النقدية التمويلية السلبية إلى أن الأعمال تنمو بشكل مطرد، وتوسع أعمالها من خلال الأرباح والاستثمار، ولكن لا تعتمد على التمويل الخارجي. في هذه الحالة، قد يكون لدى الشركة تدفق نقدي داخلي كافٍ لدعم نموها دون الإفراط في الاعتماد على التمويل الخارجي. قد يكون هذا وضعًا ماليًا سليمًا، مما يدل على أن الشركة تعمل على توسيع أعمالها بطريقة مكتفية ذاتيًا.

قد يشير التدفق النقدي التشغيلي الإيجابي والتدفق النقدي الاستثماري والتمويل السلبي إلى أن الشركة تعمل على توسيع أعمالها مع رد الجميل للمساهمين أو سداد الديون. في هذه الحالة، قد تقوم الشركة بتوسيع أعمالها بقوة، أو دعم استثماراتها من خلال التدفق النقدي الداخلي، أو رد الجميل للمساهمين، أو تخفيض الديون من خلال توزيعات الأرباح، أو إعادة شراء الأسهم، أو سداد الديون. إذا كانت الشركة قادرة على الحفاظ على نمط النمو هذا، فقد يكون من الأعمال الجيدة الاحتفاظ بها على المدى الطويل. ومع ذلك، يحتاج المستثمرون أيضًا إلى مراقبة مستويات ديون الشركة وملاءتها المالية للتأكد من أنها سليمة ماليًا.

بافتراض أن الشركة لديها تدفق نقدي تشغيلي إيجابي وتدفق نقدي استثماري سلبي اليوم، بناءً على التعريفات التي شرحتها لك للتو، يمكنك معرفة أن الشركة تمكنت من توليد فائض نقدي من أنشطتها التشغيلية خلال الفترة وأنها قد تكون منخرطة في أنشطة استثمارية ذات صلة، مثل التوسع النشط خارج الدولة أو شراء معدات إنتاج إضافية.

بشكل عام، بناءً على هذين الدليلين، قد يكون من الممكن تفسير أنها شركة نامية تستحق المشاهدة. ومع ذلك، من المهم ملاحظة أنه إذا كان التدفق النقدي الحر سلبيًا على المدى الطويل، أي أن مبلغ التدفق النقدي التشغيلي لا يكفي للتعويض عن تدفق التدفق النقدي الاستثماري، ما لم يكن لدى الشركة أصول سائلة كافية جدًا، احترس من حدوث فشل في السيولة.

عند تحليل قائمة التدفقات النقدية، يحتاج المستثمرون إلى الانتباه إلى ما إذا كانت التدفقات النقدية من أنشطة التشغيل والاستثمار والتمويل إيجابية أم سلبية والاتجاهات مع مرور الوقت. قد تعكس مجموعات مختلفة من التدفقات النقدية مراحل مختلفة من التطوير والظروف المالية للمؤسسة، ويحتاج المستثمرون إلى النظر في هذه العوامل بشكل شامل لاتخاذ قرارات استثمارية مستنيرة.

| وجوه | طريقة التحليل | دلالة |

| أنشطة التشغيل | قارن التدفق النقدي بالدخل للتحليل. | تقييم الربحية وإدارة النقد. |

| نشاطات إستثمارية | تحليل معاملات الأصول للاتجاهات. | - مراجعة خطط التوسع والاستثمار. |

| أنشطة التمويل | مراجعة اتجاهات الديون وحقوق الملكية والتمويل. | تقييم التمويل وإدارة الديون. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18