取引

EBCについて

公開日: 2024-04-04

更新日: 2024-11-08

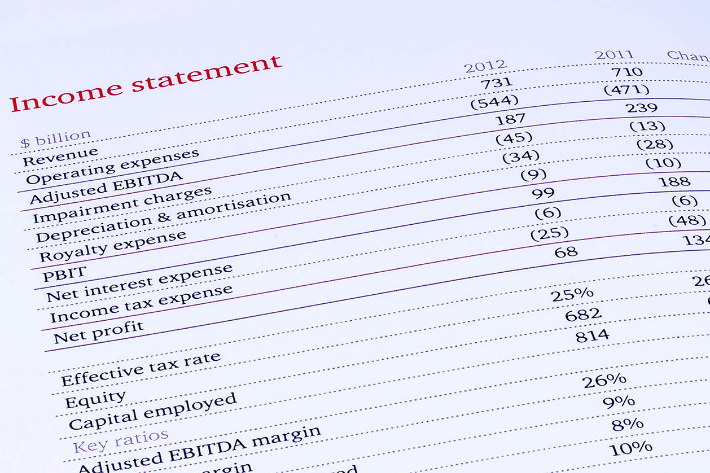

投資家にとっては、投資先の事業の利益向上に加えて、その事業に十分なキャッシュフローがあるかどうかも知る必要があります。そうしないと、業績が好調に見える企業が、予測せぬ経営危機に陥る可能性が非常に高くなります。これを回避するには、財務諸表のキャッシュフロー計算書を確認する必要があります。これにより、投資家は企業に本当に十分なキャッシュフローがあるかどうかがわかります。本記事では、キャッシュフロー計算書の重要性と分析方法を解説します。

キャッシュフロー計算書の定義と役割

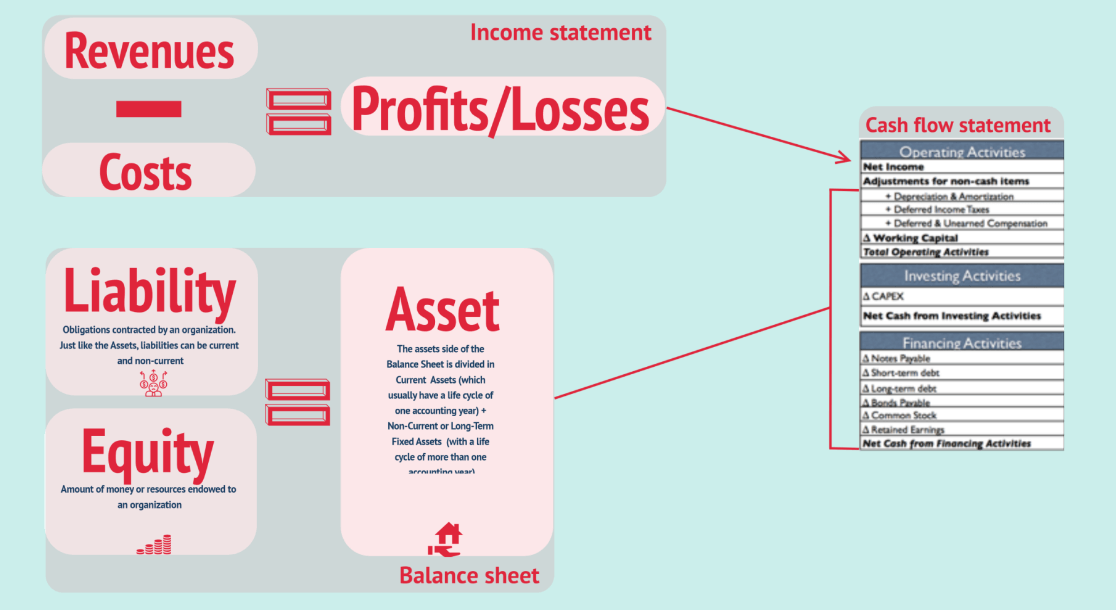

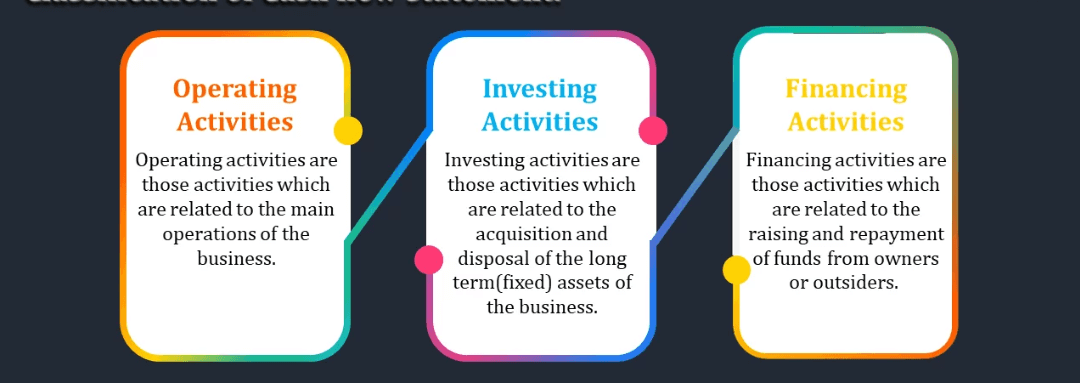

キャッシュフロー計算書は特定の期間における企業のキャッシュフローを記録するために使用される財務諸表の一つです。これは、企業が営業活動、投資活動、財務活動の3つのソースから現金をどのように取得し、使用しているかを示しています。これらの活動には現金の受領と支出が含まれており、関係者が事業のキャッシュフロー、資金源、資金の用途を理解するのに役立ちます。

営業活動によるキャッシュフローとは、企業が事業活動を通じて受け取った、または支払ったお金のことであり、事業の真の成果を示しています。営業活動によるキャッシュフローは、損益計算書の税引前利益から調整後の非現金費用をすべて差し引くことによって計算されます。非現金費用は、通常、減価償却費やのれんの減損などの会計上の損失です。営業活動によるキャッシュフローは、企業が事業を通じてどれだけの現金を得ることができるかを示すものであり、株主にとって最も重要な情報の一つです。

良好な営業成績を収めている企業は、営業活動によるキャッシュフローが長年にわたりプラス、または着実に増加していると報告しています。これは営業活動による純キャッシュフローを反映しています。逆に、経営が悪い企業は年間を通じてマイナスの数字を示すため、投資家は二重に注意する必要があります。したがって、営業活動によるキャッシュフローがプラスかマイナスかに注目すると、すでに多くの情報が得られます。

投資活動によるキャッシュフローは、プラント、設備、機械、さらには株式や投機商品などの資産の購入または売却による現金の変化を要約したものです。成長段階にある企業は、事業活動から得た資金を生産設備や研究開発プロジェクトへの再投資に使用することがよくあります。

したがって、この要素は通常マイナスになります。これは、企業が将来の拡大を計画するために、将来さらに新しいプロジェクトを開始する意思がある、または開始する計画があることを意味します。したがって、投資家は、企業がどれほど積極的であるかを知るために、投資活動によるマイナスのキャッシュフローに注目するだけで済みます。

一方、企業が資産を売却し、投資活動によるキャッシュフローがプラスになった場合、投資家はその背後にある理由を検討する必要があります。資産売却は長期的には将来の成長にマイナスの影響を与える可能性があるためです。そうなった場合、投資家は企業が資産を売却する動機を理解する必要があります。

おそらく、そのような企業は新しい方向に進み、将来必要になる資産のために古いツールを売却するつもりである可能性があります。また、会社が経営上の問題を抱えており、帳簿を維持したり借金を返済したりするための資金を得るために資産を売却している可能性もあります。

財務活動によるキャッシュフローは、企業が銀行や株主に受け取ったり支払ったりするお金であり、企業が負債、株式、または公募を通じて資金を調達することを示しています。これらの財務活動は資金流入を増加させるため、声明ではプラスとして表示されています。逆に、企業が負債の返済や事業買収などのために配当を行った場合には、企業から資金が流出し、決算書にはマイナスの値として表示されます。

上記2つの活動によるキャッシュフローとは異なり、企業の財務活動によるキャッシュフローが長期にわたってプラスであることは、事業に問題があることを意味するというわけではありません。成長企業は事業拡大や経営環境改善のために資金調達を行う傾向があるためです。したがって、これらの企業の財務活動によるキャッシュフローは概してプラスです。

投資家は、営業活動によるキャッシュフローを投資の参考にすることができます。キャッシュフローの営業部分が長期にわたってマイナスである場合、それはおそらく会社の業績が良くない、または調達した資金が事業環境の改善に使用されていないことを意味します。株主は、企業が赤字でも経営を続けるための資金調達や借入を続けることを望まない場合が多いので、これらの企業を避けるのが最善です。

投資家は営業活動によるキャッシュフローを見ることで、企業の中核事業の収益性があるかどうか、またその収益性がどの程度安定しているかを知ることができます。これは、投資家が企業の潜在的なビジネスリスクと機会をタイムリーに特定するのに役立ちます。また、これは会計基準に基づく利益の数字だけでなく、投資家が企業の実際の現金の出入りを理解し、企業の収益の質と現金の流動性をより正確に評価するのに役立ちます。

キャッシュフロー計算書を分析することで、投資家は企業が負債を返済し、日々の営業を維持できるかどうかを評価できます。営業活動による健全なキャッシュフローは企業の支払能力を確保し、十分な現金準備金は企業の財務健全性を向上させることができます。

簡単に言うと、営業活動によるキャッシュフローは企業の真の営業成績を反映します。投資活動によるキャッシュフローは、企業の投資方向と発展の意図を示します。財務活動によるキャッシュフローは、会社の財務活動と負債の状況を示します。投資家は分析結果に基づいて企業の価値とリスクをより正確に評価できるため、より正確な多くの情報に基づいた投資決定を行うことができます。

キャッシュフロー計算書の作成方法

財務諸表の重要な部分は、特定の期間における現金の出入りを記録し、企業の資金運用と支払能力を反映することです。キャッシュフロー計算書を作成する際に使用できる主な方法は、間接法と直接法の2つです。

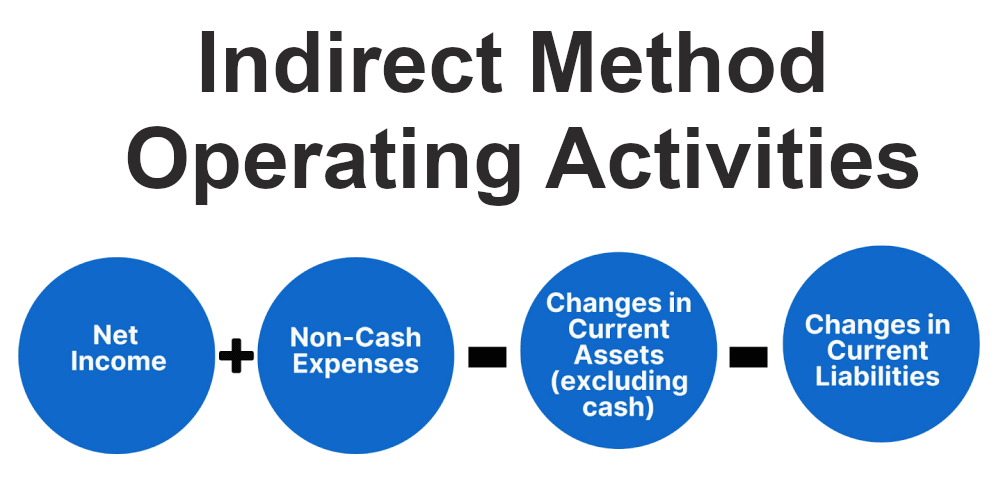

間接法は、損益計算書の純利益に対して行われた調整から導き出される方法です。損益計算書の当期純利益から、当期純利益と異なるキャッシュフローを反映するための一連の調整を行います。

調整には純利益のうち、減価償却費、償却費、貸倒引当金などのキャッシュフローに影響を及ぼさない項目の調整や、売掛金と在庫の増減などのキャッシュフローに関係するが損益計算書に反映されない項目(売上高の変動など)の調整が含まれます。

調整後にえられた金額が営業活動に係るキャッシュフローの状況となります。そして、投資活動と財務活動のキャッシュフロー状況を組み合わせて完全なキャッシュフロー計算書が作成されます。例えば、営業活動によるキャッシュフローを間接法で作成する場合、基本的な計算式は、当期純利益+非現金費用+流動資産の増減(現金を除く)+流動負債の増減、となります。

間接法は、ビジネスのキャッシュフローのダイナミクスを示しています。投資家は、特定の期間における資金の流入と流出を明確に把握して、ビジネスに資金が豊富であるかどうかを判断できます。また、投資家は売掛金と買掛金の変更を追跡することもできます。これにより、企業もより効果的な資金管理戦略を策定し、売掛金のタイムリーな回収と買掛金の管理を確保し、キャッシュ フローを最適化することができます。

間接法で作成されたキャッシュフロー計算書を使用すると、企業は将来のキャッシュフローのダイナミクスをより正確に予測できます。毎月の現金の受け取りと支出がどのように行われるかを知ることは、企業が将来の支出と投資をより適切に計画し、財務の健全性を確保するのに役立ちます。

間接法は、企業が季節的なキャッシュフローのダイナミクスを洞察し、潜在的なキャッシュフローの問題を特定するのにも役立ちます。これにより、企業は季節変動に対処したり、キャッシュフローの問題を特定して解決したりして、ビジネスの安定性と健全性を維持するためにタイムリーな措置を講じることができます。

直接法では、その名前が示すように、さまざまな現金の出入りが報告書に直接報告され、事業における現金の出所と用途がより視覚的に示されます。キャッシュフローを営業活動、投資活動、財務活動に分類し、それぞれの内容を明確にしています。

営業活動については、直接法では、現金売上金や仕入先や従業員への現金支払いなど、商品の販売や労務サービスの提供に直接関係する現金の出入りが計上されます。直接法では、投資活動や財務活動について、固定資産の購入、社債の発行、利息の支払など、関連するキャッシュの出入りも直接報告されます。

間接法と比較して、直接法は作成プロセスがより簡潔で、準備が明確で、理解しやすいです。直接法はさまざまなキャッシュフローを要約して計算書を作成します。直接法による営業キャッシュフローの計算式は、現金収入(売上高+利息+配当金)-現金支払(仕入先+営業費用+利息+法人税+その他)-その他現金収入、となります。

直接法は、現金の入出金を直接キャッシュフロー計算書に記載するため分かりやすく、操作が容易で幅広い投資家に適しています。また直接法は、キャッシュフローの出入りを直接記録するため、投資家が企業の財務状況の概要を素早く把握でき、企業の資金状況をタイムリーに把握するのに役立ちます。

直接法では、すべての現金取引の全体像が得られるわけではありません。これは、現金の流入と流出の合計だけを列挙していますが、特定の取引の詳細な分析は提供されていません。長期的な成功のためには、直接法からのデータだけに頼ることはできず、より包括的な分析と計画が必要です。

したがって、企業の財務状況を包括的に理解するには、直接法を間接法や財務比率分析などの他の方法と組み合わせて使用し、企業のキャッシュフローのダイナミクスや財務健全性をより深く理解する必要があります。

実際には、国や地域によって、キャッシュフロー計算書の作成・表示方法に対する規制や基準が異なります。米国では、通常、間接法または直接法による調製が許可されています。中国などの他の地域では、通常、外部開示には直接法が必要です。ただし、企業は、利害関係者が正しい意思決定を行えるよう正確な財務情報を提供するために、キャッシュ フロー情報が正確に記録および報告されていることを確認する必要があります。

キャッシュフロー計算書の分析方法

実際には、キャッシュフローの貸借対照表の損益計算書と同様に、事業運営を忠実に表示する機能を果たします。3つのキャッシュフローを把握することで、長期的な業績状況を把握でき、投資家は企業の経営状況や方針を推測して、企業の成長に投資する価値があるかどうかを判断することができます。

営業活動によるキャッシュフローは、企業が売掛金、買掛金、商品などの本業活動からどれだけの現金を生み出すことができるかを示します。営業活動によるキャッシュフローは利益に例えられます。利益が営業活動によるキャッシュフローよりはるかに大きい場合、それは企業が利益を現金に変換する手段を持たないことを意味し、短期的な流動性の問題が発生する可能性があります。

次に、売掛金や商品が大幅に増加した場合、それは会社に回収不能の債務が発生し、顧客の支払い条件が長期化している可能性があります。これは、会社の営業活動によるキャッシュフローが減少することを意味します。会社の買掛金が他のすべての項目に比べて大幅に増加している場合は、会社が年末のキャッシュフロー状況を改善するためにサプライヤーへの支払いを遅らせている兆候である可能性があります。

企業は日々の営業経費、税金、利息を支払うのに十分な現金を確保できるように、営業キャッシュフローをプラスに維持する必要があります。企業は、日々の経営を維持するために株式を発行したり資産を売却したりするために借り入れをすることなく、これらの支払いを行うための現金を持っている必要があります。

ここに記録される投資活動によるキャッシュフローは、長期資産に関連するものです。企業が生産性の向上、事業の拡大、または戦略的目標を達成できるように新しい資産を購入または投資するための現金を得るために資産を売却する場合、これは積極的な資産の再配分および投資行動とみなされます。このようにして、企業は新しい資産を活用してより多くの収益と利益を生み出すことができ、それによって競争力と継続的な収益性が強化されます。

しかし、企業が日常業務を遂行するためのキャッシュフローを得るために資産を売却する場合、これは資金管理が不十分であることを意味します。日常業務を遂行するために頻繁に資産を売却する場合、これは企業の収益性に問題があり、経営陣が企業の流動性を効果的に管理できていない可能性があることを示しています。そして、企業は財政的に困難に陥っている可能性があります。

財務活動によるキャッシュフロー(負債と資本に関連するキャッシュフロー)には、負債の取得または返済のための株式の買戻しまたは売却による配当金の支払いなどが含まれます。配当収益を好む投資家にとって、このセクションは会社がどれだけの現金を使用して株主に配当金を支払っているかを示します。

たとえば、企業が事業を拡大するために巨額の融資に依存すると、結果的に過剰拡大が生じます。貸借対照表と損益計算書だけから見ると、投資家は同社が非常に急速に成長し、良好な見通しを持っていることがわかります。しかし、キャッシュフロー計算書は、同社が営業活動を遂行するのに十分なキャッシュフローを持っていないことを示しています。融資に過度に依存すると流動性や返済の問題が生じ、最悪の場合は倒産に至る可能性があります。

営業活動、投資活動、財務活動によるキャッシュフローがプラスかマイナスかに注目するだけで、投資家は企業の現状や今後の発展の方向性を知ることができます。そして会社に問題がある場合、さまざまな部分を組み合わせて状況を分析し、疑問がある場合は注意することができます。

総合的な分析において、営業活動、投資活動、財務活動からのキャッシュフローがすべてプラスである場合、それは企業が資本を効果的に活用していないことを示している可能性があり、投資家は警戒する必要があります。この場合、事業は資本を投資や拡大に十分に活用できず、さらなる価値を生み出すことなく資本が蓄積してしまう可能性があるので、投資家は事業の資本運用と将来の成長計画をさらに調査して、その持続可能性を判断する必要があります。

営業活動と投資活動によるキャッシュフローがプラスで、財務活動によるキャッシュフローがマイナスの場合は、外部資金に依存せずに収益と投資を通じて事業を拡大し、事業が着実に成長していることを示している可能性があります。この場合、企業は外部資金に過度に依存することなく、成長を支えるのに十分な内部キャッシュフローを持っているということを意味します。これは健全な財務状況であり、自給自足的に事業を拡大していることを示している可能性が高いでしょう。

営業活動によるキャッシュフローがプラス、投資活動によるキャッシュフローがマイナスであれば、株主への還元や借金の返済をしながら事業を拡大していると考えられます。この場合、企業は積極的に事業を拡大し、内部キャッシュフローを通じて投資をサポートし、株主に還元したり、配当、自社株買い、債務返済を通じて債務を削減したりする可能性があります。ビジネスがこの成長パターンを維持できれば、長期的に成長できる質の高いビジネスになる可能性があります。ただし、投資家は、企業の財務が健全であることを確認するために、企業の債務水準と支払い能力にも注意を払う必要があります。

現在、企業の営業活動によるキャッシュフローがプラスで、投資活動によるキャッシュフローがマイナスであると仮定すると、今説明した定義に基づいて、その企業は期中に営業活動から余剰キャッシュを生み出すことができていたことがわかります。国外への積極的な拡大や追加の生産設備の購入など、関連する投資活動に従事している可能性があります。

一般的には、この2つの手がかりから、注目すべき成長企業であると解釈できるかもしれません。ただし、フリーキャッシュフローが長期的にマイナスになる場合、つまり営業キャッシュフローの額が投資キャッシュフローの流出を補うのに十分ではない場合には注意が必要です。

キャッシュフロー計算書を分析する際、投資家は、営業、投資、財務活動によるキャッシュフローがプラスかマイナスか、また長期的な傾向に注意を払う必要があります。キャッシュフローのさまざまな組み合わせは、企業のさまざまな発展段階や財務状況を反映している可能性があるので、投資家はこれらの要素を包括的に考慮して、情報に基づいた投資決定を行う必要があります。

| 項目 | 分析方法 | 意義 |

| 営業活動 | キャッシュフローと収入を比較して分析 | 収益性と資金管理の評価 |

| 投資活動 | 資産取引の傾向を分析 | 拡大および投資計画の検討 |

| 活動への取り組み | 負債、資本、財務の傾向を確認 | 資金調達と債務管理の評価 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。