Торговля

Краткое содержание:

Краткое содержание:

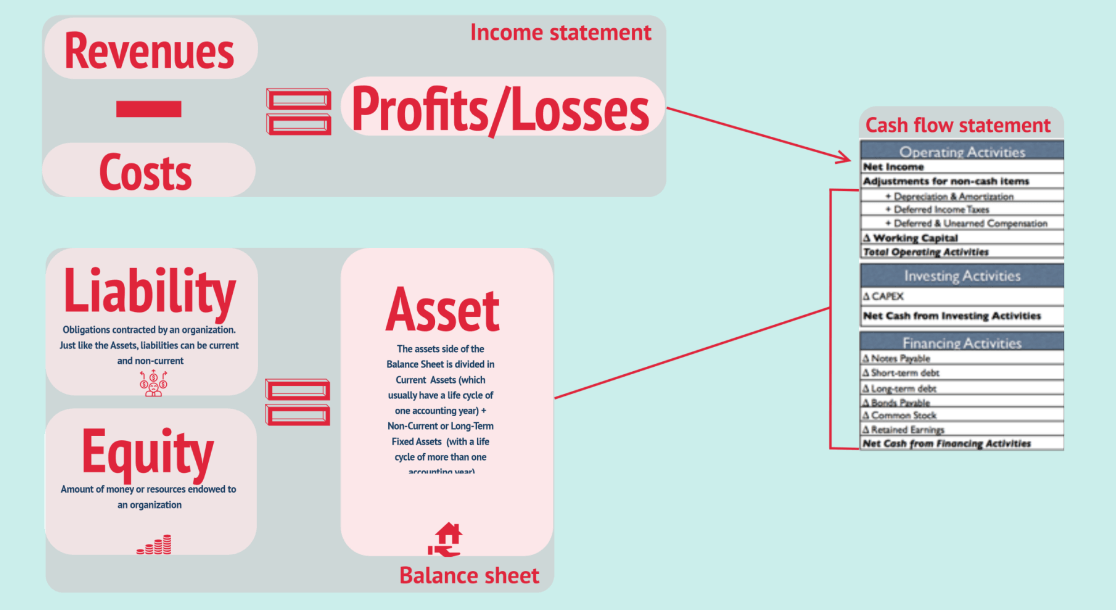

В отчете о движении денежных средств анализируются изменения баланса денежных средств по операциям, инвестициям и финансированию для оценки прибыльности и будущего направления.

Инвесторы, помимо беспокойства о том, приносит ли бизнес, в который они вкладывают средства, прибыль или нет, им также необходимо знать, имеет ли бизнес достаточный денежный поток. Если они этого не сделают, весьма вероятно, что компания, которая, казалось бы, работает хорошо, внезапно и без предупреждения столкнется с финансовым кризисом. Чтобы избежать этого, вам необходимо просмотреть отчет о движении денежных средств в финансовой отчетности, который может сказать инвесторам, действительно ли компания имеет достаточный поток денежных средств. Давайте посмотрим на важность отчета о движении денежных средств и на то, как его анализировать.

Определение и роль отчета о движении денежных средств

Определение и роль отчета о движении денежных средств

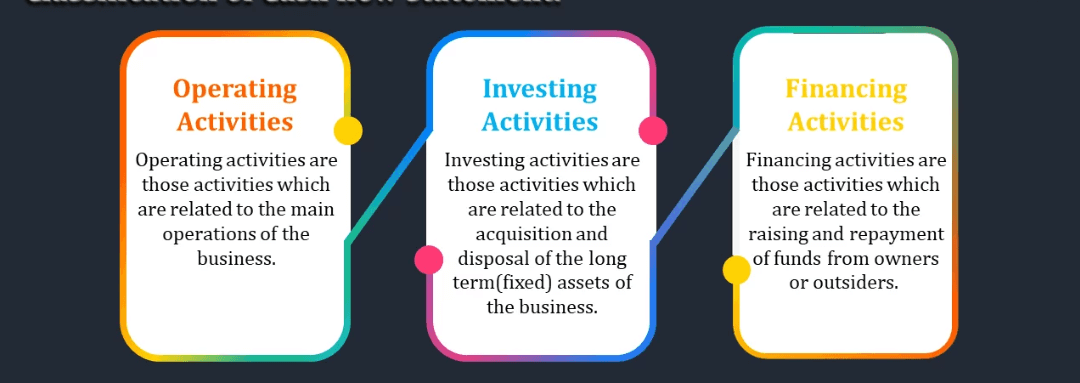

Это финансовый отчет, который используется для записи движения денежных средств предприятия за определенный период времени. Он показывает, как бизнес приобретает и использует денежные средства из трех источников: операционная деятельность, инвестиционная деятельность и финансовая деятельность. Эта деятельность включает в себя поступления и выплаты денежных средств и помогает заинтересованным сторонам понять денежные потоки бизнеса, источники средств и их использование.

Денежный поток от операционной деятельности — это сумма денег, полученная или потраченная компанией в ходе своей коммерческой деятельности, благодаря которой можно узнать истинные результаты бизнеса. Денежный поток от операционной деятельности рассчитывается путем вычитания всех скорректированных неденежных расходов из прибыли до налогообложения в отчете о прибылях и убытках. Неденежные расходы обычно представляют собой бухгалтерские убытки, такие как амортизация и обесценение гудвилла. Денежный поток от операционной деятельности показывает, сколько денег компания может заработать от своей деятельности, и является наиболее важной информацией для акционеров.

Компания с хорошими операционными результатами будет сообщать о положительном или даже постоянно растущем денежном потоке от операционной деятельности на протяжении многих лет. Это отражает чистый приток денежных средств от операционной деятельности. Напротив, плохо управляемая компания будет круглый год показывать отрицательные показатели, и инвесторам придется быть вдвойне осторожными. Поэтому обращение внимания на то, является ли денежный поток от операционной деятельности положительным или отрицательным, уже подразумевает много информации.

Денежный поток от инвестиционной деятельности суммирует изменение денежных средств от покупки или продажи активов, включая заводы, оборудование, машины и даже акции или спекулятивные инструменты. Компании, находящиеся на стадии роста, часто используют средства, полученные от операционной деятельности, для реинвестирования в производственные мощности или проекты исследований и разработок.

Следовательно, этот компонент обычно отрицательный, что означает, что компания желает или планирует запустить больше новых проектов в будущем, чтобы запланировать будущее расширение. Поэтому инвесторам достаточно обратить внимание только на отрицательный денежный поток от инвестиционной деятельности, чтобы понять, насколько агрессивна компания.

С другой стороны, когда компания продает свои активы и денежный поток от инвестиционной деятельности становится положительным, инвесторам необходимо разобраться в причинах этого. Это связано с тем, что продажа активов может оказать негативное влияние на будущий рост в долгосрочной перспективе. Как только это произойдет, инвесторам следует уделить больше внимания пониманию мотивации компании к продаже активов.

Возможно, компания намерена пойти в новом направлении и продать свои старые инструменты за активы, которые ей понадобятся в будущем. Также может случиться так, что у компании возникли операционные проблемы и она использует продажу активов для получения средств для поддержания своих балансов или для погашения долга.

Денежный поток от финансовой деятельности — это деньги, полученные или выплаченные компанией банкам или акционерам, и компания привлекает деньги за счет долговых обязательств, акций или публичных предложений. Поскольку эта финансовая деятельность увеличивает приток средств, в отчете она отображается как положительная. Напротив, если компания распределяет дивиденды для погашения долга или приобретает бизнес и т. д., деньги утекут из компании и будут показаны в отчете как отрицательное значение.

В отличие от потоков денежных средств от двух вышеупомянутых видов деятельности, наличие у компании положительного денежного потока финансирования в течение длительного периода времени не означает, что в бизнесе существуют проблемы. Это связано с тем, что растущие компании склонны привлекать капитал для расширения своего бизнеса и улучшения операционной среды. Таким образом, денежный поток от финансовой деятельности этих компаний в целом положительный.

Инвесторы могут сопоставить денежный поток от операционной деятельности с денежным потоком от операционной деятельности. Если операционная часть денежного потока является отрицательной в течение длительного периода времени, это, вероятно, означает, что дела у компании идут не очень хорошо или что привлеченные средства не используются для улучшения бизнес-среды. Поскольку акционеры могут не захотеть продолжать привлекать капитал или брать займы, чтобы продолжать работать в убыток, лучше избегать этих компаний.

Глядя на потоки денежных средств от операционной деятельности, инвесторы могут увидеть, является ли основной бизнес компании прибыльным и насколько стабильна эта прибыльность. Это помогает инвесторам своевременно выявлять потенциальные бизнес-риски и возможности. Это также помогает инвесторам понять фактические денежные поступления и выплаты компании, а не только цифры прибыли, основанные на стандартах бухгалтерского учета. Это помогает инвесторам более точно оценить качество прибыли и ликвидность компании.

Анализируя отчет о движении денежных средств, инвесторы могут оценить, способна ли компания своевременно погасить свои долги и покрыть ежедневные операционные расходы. Здоровый денежный поток от операционной деятельности гарантирует хорошую платежеспособность компании, а достаточные резервы денежных средств могут улучшить финансовую устойчивость компании.

Проще говоря, денежный поток от операционной деятельности отражает истинные операционные результаты компании; денежный поток от инвестиционной деятельности показывает инвестиционное направление компании и намерения развития; а денежный поток от финансовой деятельности демонстрирует финансовую деятельность компании и ее долговую позицию. Инвесторы могут более точно оценить стоимость и риск компании на основе ее аналитических результатов и, таким образом, принять более обоснованные инвестиционные решения.

Методы подготовки отчета о движении денежных средств.

Являясь важной частью финансовой отчетности, она фиксирует приток и отток денежных средств в течение определенного периода, отражая работу средств компании и ее платежеспособность. При составлении этого заявления можно использовать два основных метода: косвенный метод и прямой метод.

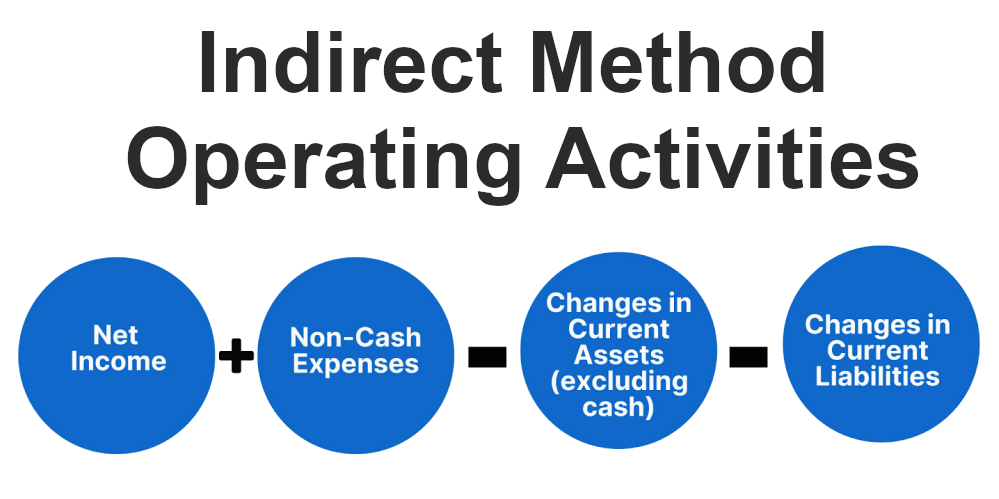

Косвенный метод отчета о движении денежных средств — это метод, основанный на корректировках чистой прибыли в отчете о прибылях и убытках, начиная с чистой прибыли в отчете о прибылях и убытках и внося в нее ряд корректировок для отражения потоков денежных средств, которые отличаются от чистая прибыль.

Корректировки включают в себя корректировки статей чистой прибыли, которые не влияют на поток денежных средств, таких как износ, амортизация, резервы по безнадежным долгам и т. д., а также статьи, которые включают в себя поток денежных средств, но не отражены в отчете о прибылях и убытках, например, изменения в дебиторская задолженность и изменения в запасах.

После корректировки полученная сумма представляет собой ситуацию с движением денежных средств, связанную с операционной деятельностью. Затем готовится полный отчет о движении денежных средств путем объединения ситуации с движением денежных средств инвестиционной и финансовой деятельности. Например, если для подготовки движения денежных средств от операционной деятельности используется косвенный метод, базовая формула выглядит так: чистая прибыль + неденежные расходы + изменение оборотных активов (без учета денежных средств) + изменение текущих обязательств, как показано ниже.

Косвенный метод дает точное представление о динамике денежных потоков предприятия. Пользователи могут четко просматривать притоки и оттоки средств за определенный период, чтобы определить, является ли бизнес богатым наличными. Это также позволяет пользователям отслеживать изменения в дебиторской и кредиторской задолженности. Это помогает компаниям разрабатывать более эффективные стратегии управления денежными средствами, чтобы обеспечить своевременное погашение дебиторской задолженности и управление кредиторской задолженностью, тем самым оптимизируя движение денежных средств.

С помощью отчета о движении денежных средств, подготовленного косвенным методом, компании могут лучше прогнозировать будущую динамику денежных потоков. Знание того, как производятся денежные поступления и расходы каждый месяц, помогает компаниям лучше планировать будущие расходы и инвестиции, чтобы обеспечить финансовое здоровье.

Косвенный метод также помогает предприятиям получить представление о сезонной динамике денежных потоков и выявить потенциальные проблемы с денежными потоками. Это помогает компаниям принимать своевременные меры для борьбы с сезонными колебаниями или выявлять и решать проблемы с денежными потоками для поддержания стабильности и здоровья своего бизнеса.

Прямой метод, как следует из названия, напрямую сообщает о различных притоках и оттоках денежных средств в отчете, что более наглядно показывает источники и использование денежных средств в бизнесе. Денежные потоки классифицируются в соответствии с операционной деятельностью, инвестиционной деятельностью и финансовой деятельностью, чтобы прояснить природу каждого денежного потока.

Для операционной деятельности прямым методом пересчитываются статьи притока и оттока денежных средств, непосредственно связанные с реализацией товаров и оказанием трудовых услуг, такие как денежная выручка от реализации и денежные выплаты поставщикам и работникам. Для инвестиционной и финансовой деятельности прямой метод также напрямую сообщает о связанных статьях притока и оттока денежных средств, таких как приобретение основных средств, выпуск облигаций и выплата процентов.

По сравнению с косвенным методом прямой метод является более кратким, более понятным и простым для понимания. Это процесс суммирования различных денежных потоков для получения полного отчета. Основная формула формирования движения денежных средств от операционной деятельности прямым методом: Денежные поступления (Продажи + Проценты + Дивиденды) – Денежные выплаты (Поставщики + Операционные расходы + Проценты + Налоги на прибыль + Прочие) – Прочие денежные поступления.

Прямой метод непосредственно перечисляет поступления и выплаты денежных средств в отчете о движении денежных средств, который прост для понимания и эксплуатации и подходит для широкого круга групп пользователей. А поскольку он напрямую фиксирует, откуда приходят и уходят денежные потоки, он обеспечивает быстрый обзор финансового положения компании и помогает своевременно понять ситуацию с денежными средствами в бизнесе.

Прямой метод не дает полной картины всех кассовых операций; в нем перечислены только общие притоки и оттоки денежных средств и не представлен подробный анализ конкретных операций. Для долгосрочного успеха необходимы более комплексный анализ и планирование, которые не могут опираться исключительно на данные прямого метода.

Следовательно, чтобы получить полное представление о финансовом положении компании, прямой метод следует использовать в сочетании с другими методами, такими как косвенный метод и анализ финансовых коэффициентов, чтобы получить более глубокое понимание динамики денежных потоков компании. и финансовое здоровье.

На практике в разных странах и регионах могут быть приняты разные правила и стандарты, требующие от предприятий использования определенного метода представления информации. В США обычно разрешен либо непрямой, либо прямой метод приготовления. В других регионах, например в Китае, для внешнего раскрытия информации обычно требуется прямой метод. Однако компаниям необходимо обеспечить точную регистрацию и отчетность информации о движении денежных средств, чтобы предоставить заинтересованным сторонам точную финансовую информацию, которая поможет им принять правильные решения.

Как проанализировать отчет о движении денежных средств

На самом деле он выполняет функцию правдивого представления бизнес-операций, точно так же, как балансовый отчет о прибылях и убытках. Понимая три вида денежных потоков, долгосрочный статус производительности может помочь инвесторам размышлять о текущем состоянии деятельности и политики предприятия, а также судить о том, стоит ли инвестировать в развитие предприятия.

Денежный поток от операционной деятельности показывает, сколько денежных средств компания может получить от своей основной деятельности, включая дебиторскую задолженность, кредиторскую задолженность и товары, среди прочего. Денежный поток от операционной деятельности можно сравнить с прибылью; если прибыль значительно превышает денежный поток от операционной деятельности, это означает, что у компании нет средств конвертировать прибыль в денежные средства и существует вероятность краткосрочных проблем с ликвидностью.

Далее, если наблюдается значительный рост дебиторской задолженности и товаров, это означает, что у компании может возникнуть безнадежная задолженность или клиенты увеличивают условия оплаты, что снизит операционный денежный поток компании. Если у компании наблюдается значительное увеличение кредиторской задолженности по сравнению со всеми остальными статьями, это может быть признаком того, что компания задерживает платежи поставщикам, чтобы улучшить свое положение с денежными потоками на конец года.

Денежный поток от операционной деятельности должен быть положительным, чтобы компания могла гарантировать, что у нее достаточно денежных средств для оплаты ежедневных операционных расходов, налогов и процентов. Компании необходимо иметь наличные деньги для осуществления этих платежей без необходимости занимать деньги для выпуска акций или продажи активов, чтобы поддерживать повседневную работу компании.

Учтенные здесь денежные потоки от инвестиционной деятельности относятся к долгосрочным активам. Если компания продает активы, чтобы получить денежные средства для покупки или инвестирования в новые активы для повышения производительности, расширения бизнеса или достижения стратегической цели, это часто считается активным перераспределением активов и инвестиционным поведением. Таким образом, компания может использовать новые активы для получения большего дохода и прибыли, тем самым повышая свою конкурентоспособность и продолжая прибыльность.

Однако, если компания продает активы, чтобы получить денежный поток для ведения повседневной деятельности компании, это свидетельствует о плохом управлении денежными средствами. Это связано с тем, что частая продажа активов для ведения повседневной деятельности может указывать на то, что прибыльность компании находится под угрозой, и руководство может оказаться неспособным эффективно управлять ликвидностью компании, и в этом случае компания может оказаться в финансовом затруднении.

Денежные потоки от финансовой деятельности, которые представляют собой денежные потоки, связанные с долгами и собственным капиталом, включают выплату дивидендов для выкупа или продажи акций для приобретения или погашения долга и т. д. Для инвесторов, которые отдают предпочтение получению дивидендов, в этом разделе показано, сколько денежных средств использует компания. выплатить дивиденды акционерам.

Например, компания полагается на огромные кредиты для расширения, что приводит к чрезмерному расширению. Из баланса и отчета о прибылях и убытках видно, что компания очень быстро растет и имеет хорошие перспективы. Однако отчет о движении денежных средств показывает, что у компании недостаточно денежных средств для осуществления операционной деятельности. Чрезмерная зависимость компании от кредитов может привести к проблемам с ликвидностью и погашением, а в худшем случае - к банкротству.

Вам нужно только обратить внимание на то, является ли денежный поток от операционной, инвестиционной и финансовой деятельности положительным или отрицательным, чтобы знать состояние компании и направление будущего развития. Когда в компании возникают проблемы, вы можете объединить разные части, чтобы проанализировать ситуацию и быть осторожными, когда у вас есть сомнения.

При комплексном анализе, когда денежные потоки от операционной, инвестиционной и финансовой деятельности положительны, это может указывать на недостаточно эффективное использование капитала компанией, что является поводом для беспокойства. В этом случае бизнес может быть не в состоянии полностью использовать капитал для инвестиций или расширения, что приводит к накоплению капитала без создания большей стоимости. Инвесторам необходимо дополнительно изучить капитальные операции бизнеса и планы будущего роста, чтобы определить его устойчивость.

Положительные операционные и инвестиционные денежные потоки и отрицательные финансовые денежные потоки могут указывать на то, что бизнес стабильно растет, расширяя свой бизнес за счет доходов и инвестиций, но не полагаясь на внешнее финансирование. В этом случае бизнес может иметь достаточный внутренний денежный поток для поддержки своего роста, не полагаясь чрезмерно на внешнее финансирование. Это может быть хорошим финансовым положением, показывающим, что компания расширяет свой бизнес самодостаточным образом.

Положительный операционный денежный поток и отрицательный денежный поток от инвестиций и финансирования могут указывать на то, что компания расширяет свой бизнес, одновременно возвращая акционерам или погашая долг. В этом случае бизнес может агрессивно расширять свой бизнес, поддерживать свои инвестиции за счет внутреннего денежного потока, возвращать акционерам или сокращать долг за счет дивидендов, обратного выкупа акций или погашения долга. Если бизнес сможет поддерживать эту модель роста, он может стать качественным бизнесом, который можно будет удерживать в долгосрочной перспективе. Однако инвесторам также необходимо следить за уровнем долга и платежеспособностью бизнеса, чтобы обеспечить его финансовую устойчивость.

Предполагая, что компания сегодня имеет положительный операционный денежный поток и отрицательный инвестиционный денежный поток, основываясь на определениях, которые я вам только что объяснил, вы можете сказать, что компания смогла генерировать избыточные денежные средства от своей операционной деятельности в течение этого периода и что она могут заниматься сопутствующей инвестиционной деятельностью, такой как активное расширение за пределами страны или приобретение дополнительного производственного оборудования.

В целом, основываясь на этих двух признаках, можно предположить, что это растущая компания, за которой стоит следить. Однако важно отметить, что если свободный денежный поток в долгосрочной перспективе отрицателен, т. е. сумма операционного денежного потока недостаточна для компенсации оттока инвестиционного денежного потока, если у бизнеса нет очень достаточного количества ликвидных активов, следите за возникновением дефицита ликвидности.

Анализируя отчет о движении денежных средств, инвесторы должны обращать внимание на то, являются ли потоки денежных средств от операционной, инвестиционной и финансовой деятельности положительными или отрицательными, а также на тенденции с течением времени. Различные комбинации денежных потоков могут отражать разные этапы развития и финансовое состояние предприятия, и инвесторам необходимо всесторонне учитывать эти факторы для принятия обоснованных инвестиционных решений.

| Аспекты | Метод анализа | Значение |

| Основная деятельность | Сравните денежный поток с доходом для анализа. | Оцените прибыльность и управление денежными средствами. |

| Инвестиционная деятельность | Анализируйте операции с активами на предмет тенденций. | Рассмотрите планы расширения и инвестиций. |

| Финансовая деятельность | Обзор тенденций долга, капитала и финансирования. | Оценить финансирование и управление долгом. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Изучите ключевые концепции и понятные для новичков стратегии торговли фьючерсами, которые помогут вам управлять рисками и развивать торговые навыки.

2025-04-18

Линия распределения накопления отслеживает давление покупателей и продавцов, объединяя цену и объем, помогая трейдерам подтверждать тренды и определять развороты.

2025-04-18

Изучите пять наиболее важных моделей треугольных графиков, которые трейдеры используют для уверенного определения прорывов, продолжения тренда и консолидации рынка.

2025-04-18