要約

要約

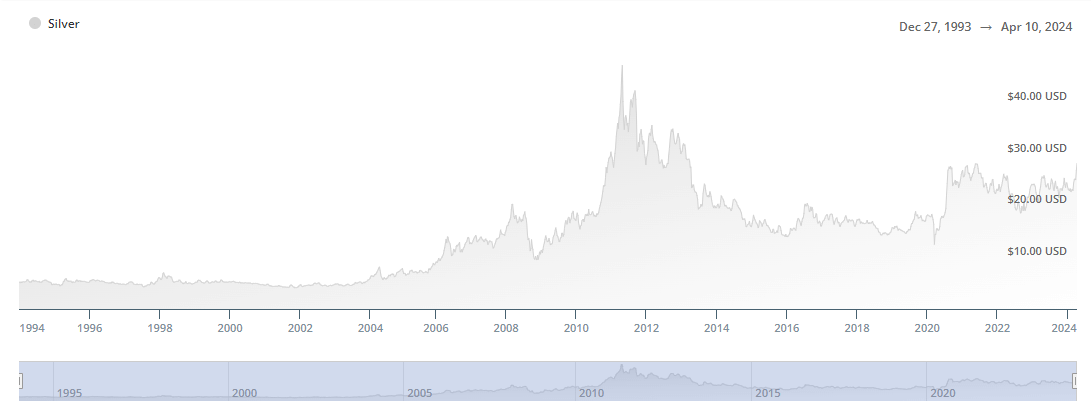

銀価格はかつて、需給や景気変動、相場操縦などの様々な要因によって下落したことがあります。しかし現在では、世界経済と産業需要により大幅に上昇することもあります。

銀は金と同様の貴金属ですが、銀価格は金価格とは比べものになりません。金の価格が高騰している現在、銀の価格も上昇していますが、両者の価格差はますます大きくなっています。これは、銀に興味を持つ投資家を混乱させる一因にもなります。そこで、本記事では、銀価格の推移と今後の動向について詳しく説明します。

銀価格の推移

古今東西を問わず、銀は貴金属として愛用されてきました。その利点は明らかです。鋳造や分割が容易で、腐食しにくく、金よりも広く普及し、銅よりも価値がありるからです。銀は日常的な少額取引だけでなく、大口取引にも使用できます。

昔、銀は金融界を支配し、一般的に通貨単位として使用され、常に富と繁栄を象徴する重要な位置を占めてきました。しかし、イギリスで1816年に貨幣法が制定されて、本格的な金本位制が運用された後、世の中は銀の代わりに金を使うようになりました。

当時、硬貨製造する蒸気機械が王立造幣局に導入され、機械のすごさが人々の認識を一変させました。そして、427.53ポンド相当の金貨が迅速に鋳造され、イギリス全土に配給、金は急速に小口取引における銀貨に取って代わりました。

イギリスが世界初の工場を設立したとき、その前例のない効率性は、世界中から原材料を大量に輸入することを可能にしました。同時に、製造された工業製品は急速に各国に輸出され、大量の物資と資金が流入したため、金本位制のポンドがやがて国際通貨となりました。また、アメリカ大陸やオーストラリアで大規模な銀山が発見され、銀の流通量が急増し、銀価格がさらに下落しました。そのようにして、多くの銀本位制国家は苦境に立たされました。

銀の価値を切り下げる代わりに、金本位制は順調に機能していました。しかし、1929年10月29日、米株式市場の大暴落に端を発した世界的な不況が発生しました。当時、世界における金の総量は少なく、市場の急激な需要拡大に対応するためには、金の生産量が不足していると考えられていました。通貨を金で固定することは、貨幣の供給を制限することであり、金融危機が発生した場合、政府は恐慌の拡大をただ見ていることしかできません。

当時、世界で唯一の例外は、銀本位制を維持していた中国でした。そのため、中国は他国から注目されました。その最大の理由は、アメリカの経済学者が、人為的に銀価格を上げることで、中国の消費力を刺激し、経済危機を乗り切るために、動きの鈍い商品に売先を見出そうという計画を提案したからです。

中国人は、毎年大量の銀が流出し、その代わりに他国が滞貨した商品が大量に売られるのを、なすすべもなく見ていました。景気が後退し続けたため、当時の中華民国政府は通貨改革を実施し、銀本位制を放棄することを余儀なくされました。それ以降、世界最後の銀本位制の国は消滅し、銀は貨幣としての性質を失ってしまいました。

それでも、銀は熱伝導性、電気伝導性、延性に優れた金属としての価値を失っていません。例えば、1942年4月、アメリカ陸軍省はマンハッタン計画を開始し、1万2.000トンを超える銀を電磁遠心分離機のコイルとして使用し、前例のない強力な磁力を生み出し、最終的に原子爆弾の製造に成功しました。

戦後、透明性が高まったかに見えた商品取引において、銀価格は急激に下落しました。1970年代になってから、ハント一族は銀に注目し始めました。多くの銀山が閉山し、需要と供給の間に大きなギャップが生じたため、銀は長い間著しく過小評価されてきたと彼らは考えていました。

市場に流通する銀先物の量は非常に限られたものとなり、投機の対象としては理想的なものとなりました。1973年から1979年にかけて、ハント兄弟は合計2億オンスの銀を購入し、市場全体を支配することに成功しました。彼らの意図的な操作によって、人類史上最も長い銀の強気相場が展開されました。

1973年末の1オンス2.90ドルから、1979年末には1オンス19ドル、1980年初頭には1オンス50ドルとなりました。このような高騰は、世界中を銀の密輸騒ぎに陥れ、各国はその動きに巻き込まれました。人々は銀をかき集め、溶かして銀の延べ棒にし、それを米国に輸送しようと熱狂しました。

そして、アメリカの民間に何世紀にもわたって蓄積された銀製品は、25億オンス以上を超えるようになり、このような膨大な数量が市場全体を直接に襲いかかるようになりました。1980年1月21日、ニューヨーク証券取引所は緊急通告を発表し、銀先物市場の非常事態を宣言しました。その翌日、シカゴ商品取引所は、この状況に対応した清算プログラムを発表しましたが、銀価格はこれに呼応するように下落し、市場は一方的な大混乱に陥りました。

さらに事態を悪化させたのは、取引所が銀契約の証拠金を一挙に6倍に引き上げたことで、それまでハント兄弟に資金を貸していたブローカーが、ポジションの強制決済を要求し、銀の暴落を加速させたことでした。その時点で、ハント一族はまだ6.300万オンスの銀を所有していました。このような巨額の資産は売却されれば、市場が破壊され、大手銀行の破綻の引き金となったことでしょう。

銀行部門の崩壊を防ぐため、政府は市場の安定を維持するために介入し、ハント兄弟に11億ドルの長期融資を提供しました。ハント一族は油田や製油所の株式を売却し、石油会社を政府に抵当に入れざるをえない状況に追い込まれました。

ハント兄弟による銀の投機操作は、史上最大級の投機イベントであり、この事件が収束した後、銀価格は長い間、比較的落ち着いた水準で推移しました。国際情勢が不安定になった場合のみ、銀はヘッジファンドの投資ルートの一つとして、金相場に続いて注目されています。

銀価格はなぜ高騰しないのか?

実際、銀価格は銀の品質の低下あるいは希少性ゆえに上がりにくいということではありません。その逆に、銀は通貨、工業、宝飾品に広く使われる重要な原料として、その価値が常に広く認められてきたのです。

銀は通貨的特性や投資価値があるだけでなく、優れた電気伝導性により工業界でも重要な役割を果たしています。一般的な電気伝導材料として、光学機器の製造にも広く使用されているほか、銀は美しい宝飾品や道具の製造にもよく使われています。また、ソーラーパネルなどの現代技術にも応用されています。

銀の価値は非常に高いにもかかわらず、銀価格はなかなか上昇しません。その主な理由の一つは、銀の需要が激増している生産量に見合わず、需要と供給のバランスが崩れていることです。

昔、銀を手に入れるには銀を採掘するしかありませんでしたが、銀を多く含む鉱脈がほとんどなかったため、銀の生産量は非常に限られていました。今では、採掘技術が進歩したとはいえ、銀鉱山を見つけるのは依然として難しいです。しかし、不思議なことに、銀の生産量は百倍にも増えています。これは、銀を抽出するための電気分解の発明のおかげです。

銅鉱石、アルミニウム鉱石、鉛亜鉛鉱石には微量の銀が含まれていることが確認されており、その量は銀鉱石よりもはるかに少ないものの、銅鉱石やアルミニウム鉱石の量が膨大であるため、これらの微量の銀は無視できない量となっています。銅やアルミニウムの精錬に電解法が使われるようになると、銀のモノマーが電極に直接蓄積されるようになり、高純度の銀が容易に入手できるようになります。電解法で作られたあらゆる金属は、容易に銀を精製することができ、おそらく1トンの銅鉱石からわずかな銀しか抽出できないと思われますが、累積の量は非常に大きいものとなります。

科学者の推計によると、中国の銀の保有量は清朝の最盛期には4万5000トンを超えました。2021年には中国の工場で2万4600トンの銀が精錬され、中国は現在、過去数千年にわたる採掘と精錬を合わせた量の2倍の銀を年間生産しています。

しかし、この傾向は近年変わってきています。現在では銀の需要が非常に高まっているため、銀が想像以上に不足し、それは銀価格を押し上げる可能性があります。銀は電気伝導性に非常に優れており、太陽電池の材料として最適なのです。現在、太陽光発電産業の銀需要の割合は20%、電力産業の割合は16%、自動車産業の需要はすでに14%に達しています。

中国では、太陽光発電産業だけで2022年に約4.000トンの銀が消費されました。また、専門家の予測によると、太陽光発電産業における銀の需要は、今後20年間で全体の80%を占める可能性さえあります。太陽光発電産業に加えて、スマートフォン、マイクロ電子機器、5G通信機器、そして写真材料の分野でも銀の需要が急増しています。

一方、米国地質調査所は、世界中の銀の埋蔵量は53万トンで、今後8年以内に使い尽くされると予想しています。地下埋蔵量を考慮に入れても、銀の供給は14年以上持たず、最も楽観的な予測でも20年しか持たないとされています。

ワールド・シルバー・カウンシルによると、採掘された銀の約半分は消耗・破壊・廃棄されました。世界で採掘可能な銀は約28億オンスしか残っていないため、銀は以前より希少になったということになりますが、それでも銀価格の上昇という点では金を上回ることはできません。

それにはJPモルガンが抑圧した結果という大きな人的要素があります。JPモルガンは、2008年にベアー・スターンズを買収し、最大の空売り業者となって以来、ハント兄弟に代わって銀の操作を行ってきました。彼らは、価格が上昇すれば無制限に売ることができる銀先物の空売り契約を利用し、何年も操作を続けました。

その結果、JPモルガンはその後数年間で巨額の利益を上げ、資産を急増させました。しかし、長期にわたる銀価格の低迷により、銀は現物不足に陥り、2011年4月、銀は史上2度目となる1オンス50ドルを突破しました。

他の空売り業者が窮地に陥る中、JPモルガンは銀の備蓄を始めました。

JPモルガンは莫大な現物在庫を抱えており、銀価格を下げようとする動きは事実上止められません。価格がいったん十分に低い水準まで下落すると、JPモルガンはさらに在庫を増やして、次の空売り操作のためのレバレッジを加えることができます。この雪だるま式の利益を積み重ねる戦略によって、JPモルガンは市場で強固な地位を築き、JPモルガンに追随する多くの投資家を惹きつけ、定期的に行われる銀の空売り操作から利益を上げ続けています。

それに加え、銀の価格が著しく過小評価され、長い間低迷しているのは、世界中の利害関係者によって長い間抑制されてきたからです。銀を原材料として必要とするビジネスマンは、銀ができるだけ安くなることを望んでいるのです。そのため、これらの利害関係者は銀を抑制するためにあらゆる手を尽くしてきたのです。そして、銀と金は基本的に米ドルと連動しているので、米ドルが強いときは銀の価格も抑制されやすくなります。

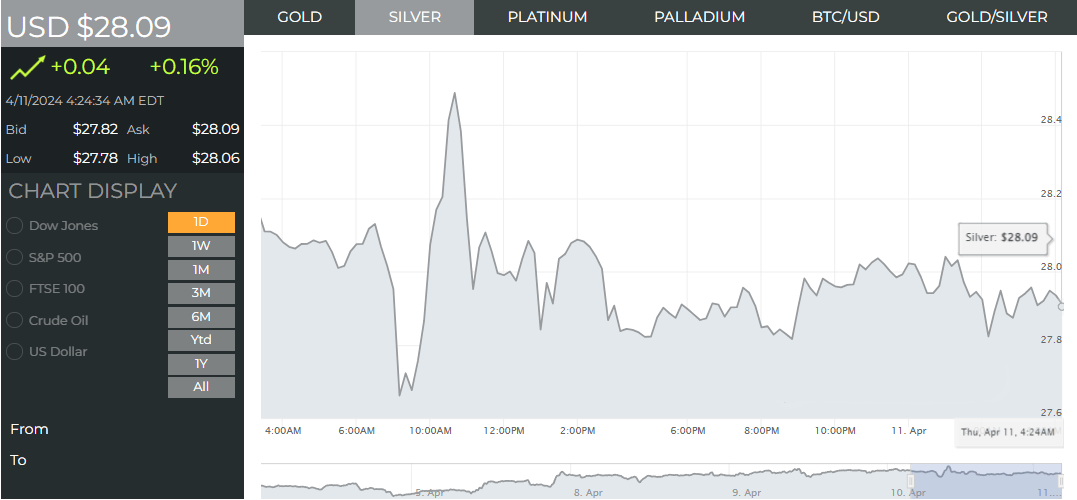

しかし、今年は金価格の上昇とともに銀の価格も大幅に上昇しています。また、多くのエコノミストも、現在の銀価格は下げることが難しく、高騰が起こるということを予測しています。

銀価格はどのような状況で高騰するのか?

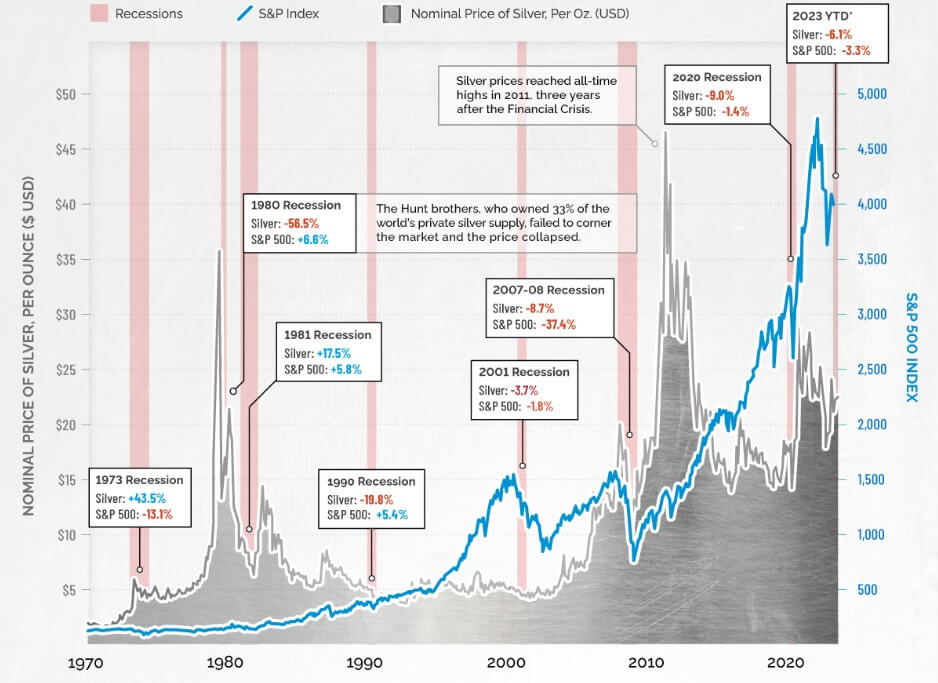

銀価格は、金融大手に抑圧されて低迷していますが、今年は高騰する可能性があります。権威あるシルバー・インスティテュートによれば、銀の価格は今年は好調に推移すると予測されています。過去のデータによると、インフレになると、銀は価値保護資産として金に続いて人気が出るため、その価格が上昇する時期があります。上記のチャートでわかるように、景気後退期には、銀価格はS&P500株価指数を上回っていたこともあります。

経済的な不安定や景気後退の兆候はしばしば投資家の懸念を引き起こし、投資家は財産を守るために安全資産を求めます。貴金属、特に金と銀は、安全資産として選ばれることが少なくありません。これは、その価値が特定の国の通貨に依存せず、経済の混乱時にも安定した価値を持ち、インフレや通貨切り下げに対する耐性があるためです。

このような場合、投資家は通常、貴金属に対する需要を増やし、貴金属の価格を押し上げます。特にインフレや通貨切り下げ圧力が高まると、投資家は安全資産として貴金属に目を向ける傾向が強くなります。その結果、経済が不安定化や景気後退の兆候を見せると貴金属市場は活況を呈する傾向があり、金価格や銀価格などが上昇する可能性があります。

銀は安定性があり、インフレの影響を受けにくいため、よくインフレへのヘッジとみなされます。紙幣とは異なり、銀は現物資産であり、その価値は需給と市場要因によって決まるため、銀価格はインフレによって下落することはありません。

インフレの場合、紙幣の購買力は低下しますが、銀価格は比較的安定しており、上昇する可能性さえあります。これは、銀の希少性と、工業生産や投資・準備資産として広く使用されているなどの実用的な用途によるものです。そのため、投資家はインフレから財産を守るために、銀のような現物資産に資金を移す傾向があります。

ファンダメンタルズを見れば、その理由は三つあります。第一は、世界の銀需要が2024年には12億オンスに達し、過去2番目の高水準になると予想されていることです。これは主に、自動車やソーラーパネルなどの産業需要の強化が銀需要の伸びを牽引しているためです。

銀の需要は、自動車やソーラーパネルなどの産業分野の発展とともに継続的な成長傾向を示しています。特に、新エネルギー自動車の台頭とソーラー技術の普及が銀の需要をさらに押し上げています。この傾向は、産業分野での銀の重要性が今後も高まることを示唆しており、銀の需要が高水準を維持する原動力となっています。

さらに、消費者の銀需要も増加傾向を示しています。銀製品の需要は9%、宝飾品の需要は6%の増加が見込まれています。特にインドでは、宝飾品の購入ブームが消費市場を牽引し、銀需要の伸びに新たな原動力を与えると予想されています。同時に、電子製品への応用範囲が広い銀は、家電産業にとって不可欠な原材料の一つであるため、家電製品の回復も銀価格をさらに押し上げるでしょう。

最後は経済的な要因です。現在、市場では米連邦準備制度理事会(FRB)が2024年後半に利下げを始めると予想されています。銀の価格と金利は反比例の関係にあるため、これは銀価格の上昇に有利となります。金利の低下は、現金や債券の保有を割高にするため、投資家はより高い利回りを求めて他の資産を求めるようになるからです。

そのため、2024年後半に米連邦準備制度理事会(FRB)が利下げに踏み切れば、銀価格にとって好材料となるでしょう。投資家は、資産価値を維持するため、あるいはより高いリターンを得るために、安全資産として銀などのコモディティに目を向けるかもしれません。このようなシナリオでは、銀の需要が増加し、価格にプラスの影響を与える可能性があります。

全体的に、銀は、景気変動やインフレの時期に投資家の資産を保護するための保全資産とみなされる傾向があります。今日の不安定な経済、産業需要の増加、消費者需要の高まり、金利の変化などにより、特定の状況下では銀の価格が急上昇する可能性があり、投資家がこの安全資産に資金を投入するようになります。

| 銀価格の推移 | 今後の動向 |

| 古代における重要な通貨 | 工業需要によって重要性が高まる |

| 産業革命によって価格が下落 | 消費者の需要拡大によって価格が上昇 |

| 相場操縦によって価格が低迷 | 経済危機の際に安全資産として求められる |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

トレーダーがブレイクアウト、トレンドの継続、市場の統合を自信を持って特定するために使用する 5 つの最も重要な三角形のチャート パターンを学びます。

2025-04-18