تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

من المؤكد أن رفع أسعار الفائدة في اليابان لمواجهة التضخم وزيادة الأجور سيؤثر على الاقتصاد العالمي من خلال تحولات رأس المال.

منذ أن بدأ الاقتصاد الياباني في التعافي، وكانت هناك شائعات عن رفع سعر الفائدة، تزايدت حدة الضجيج في السوق بشأن رفع سعر الفائدة في اليابان. وفي 19 مارس 2024، اتخذ بنك اليابان أخيرًا قرارًا بالإعلان عن زيادة بمقدار 10 نقاط أساس في أسعار الفائدة، وهو القرار الذي أثار النقاش مرة أخرى. لأن تأثيرها لا يقتصر على اليابان نفسها فقط بل سيكون له تأثير على الوضع المالي لجميع الدول وسيستمر تأثيره على الاقتصاد العالمي. ولهذا السبب، سنتحدث في هذا المقال عن أسباب رفع أسعار الفائدة في اليابان وتأثيرها.

أسباب رفع أسعار الفائدة في اليابان

ويشير إلى الإجراء الذي اتخذه بنك اليابان لرفع سعر الفائدة القياسي أو تعديل السياسة النقدية للحد من التضخم. إن رفع سعر الفائدة القياسي هو أداة السياسة النقدية التي ينفذها البنك المركزي لتنظيم النشاط الاقتصادي والسيطرة على التضخم. عندما يعتقد البنك المركزي أن الاقتصاد محموم أو أن خطر التضخم مرتفع، فقد يتخذ تدابير لرفع سعر الفائدة القياسي.

قرار بنك اليابان بشأن سعر الفائدة هو الاجتماع الذي يتخذ فيه بنك اليابان قرارًا بشأن السياسة النقدية. يتم عقده بشكل أساسي ثماني مرات في السنة (يومان في كل مرة) ويتم تحديده بأغلبية أصوات الرئيس ونائبي الرئيس وستة متداولين وما مجموعه تسعة أعضاء في مجلس السياسات. وفي كل مرة، يتم الإعلان عن سعر الفائدة عند الظهر (بتوقيت اليابان)، ويعقد المؤتمر الصحفي للرئيس في الساعة 3:30 بعد الظهر (بتوقيت اليابان).

وفي 19 مارس 2024، أعلن قرار بنك اليابان بشأن سعر الفائدة عن ثلاثة تغييرات مهمة في السياسة النقدية: أولاً، أنهى سياسة سعر الفائدة السلبية التي استمرت لمدة 8 سنوات ورفع سعر الفائدة الأساسي من -0.1% إلى 00.1%، مما يدل على أن البنك المركزي يتخذ خطوة مهمة نحو تطبيع سياسته النقدية والتخلص من الانكماش.

ثانيًا، ألغى بنك اليابان سياسة التحكم في منحنى العائد (YCC) ولم يعد ملتزمًا بالحفاظ على العائدات طويلة الأجل على سندات الخزانة عند حوالي 0٪. والآن لن يفكر البنك المركزي في زيادة مشترياته من سندات الحكومة اليابانية إلا عندما ترتفع العائدات بسرعة لضمان بقاء الظروف المالية ميسرة. وقد أعادت هذه الخطوة إلى حد كبير دور أسعار سندات الخزانة في السوق.

ثم جاء القرار الذي اتخذه بنك اليابان بتقليص مشترياته من الأصول الخطرة. وتم إيقاف مشتريات الصناديق المتداولة في البورصة (ETFs) وصناديق الاستثمار العقاري (REITs)، وتم وضع خطط لتقليل مشتريات الأوراق التجارية وسندات الشركات تدريجيًا، والتي من المتوقع أن تتوقف في غضون عام تقريبًا.

ومن المهم أن ندرك أنه منذ انفجار الفقاعة العقارية في أواخر الثمانينات، تبنت الحكومة اليابانية سياسة تقشف شديدة القسوة. وقد أدت هذه العوامل إلى تراجع طويل الأمد في الاقتصاد الياباني، مما سمح لجيل من الناس بالتكيف مع بيئة اقتصادية غير متغيرة. ومن أجل تحفيز النمو الاقتصادي وتعزيز التضخم، اعتمد بنك اليابان سلسلة من السياسات النقدية غير التقليدية، مثل التيسير الكمي وسياسة أسعار الفائدة السلبية. لكن التأثير كان محدودا، بل وحتى انكماشيا.

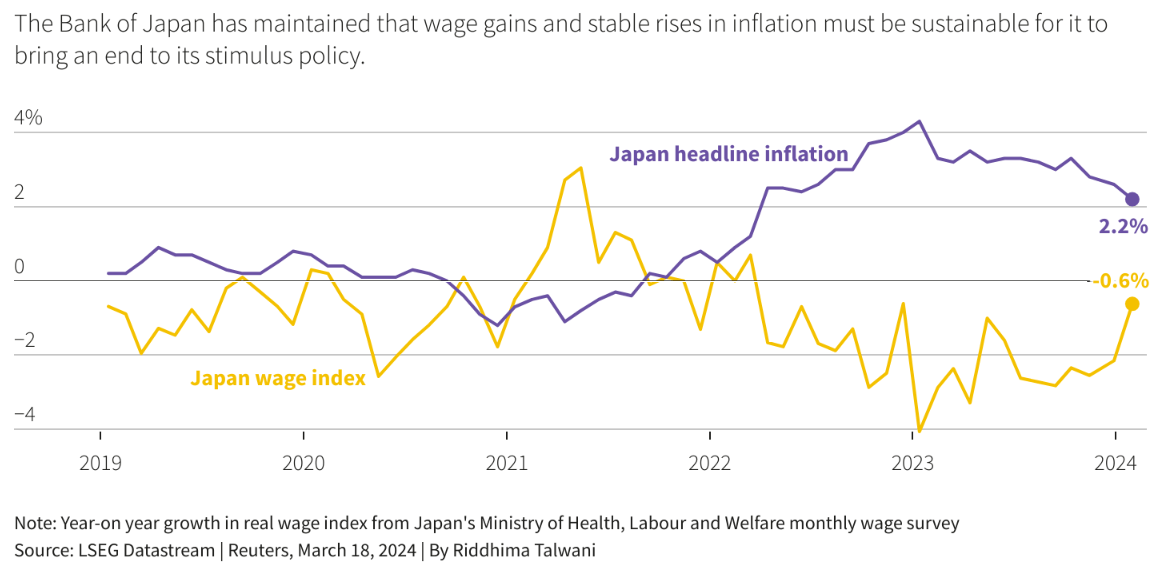

ومؤخراً، وبسبب الوضع الاقتصادي العالمي، شهد الاقتصاد الياباني تحولاً في النمو. وفي الوقت نفسه، تراجع الانكماش، مع وصول التضخم الياباني إلى مستوى 2%. ولكن المشكلة هي أن ارتفاع التضخم لا يأتي من الداخل، بل من ارتفاع تكاليف الطاقة بسبب الحرب بين روسيا وأوكرانيا والتأثير المترتب على انخفاض قيمة الين.

وعلى هذا فقد نشأت تحديات مثل إحجام الشركات عن رفع الأجور، الأمر الذي أدى إلى استياء الرأي العام، وأثر انخفاض قيمة الين على الاستهلاك المحلي. وقد دفعت هذه الضغوط الشركات إلى البدء في زيادة الأجور، مثل رغبة الشركات الكبيرة في رفع الأجور في مفاوضات العمل الكبرى لعام 2024. مما يشير إلى أن مستويات الأجور آخذة في الارتفاع في اليابان.

ولكن مع ارتفاع تكاليف العمالة، كان على بنك اليابان أيضًا أن يواجه ضغوطًا لتعديل سياسته النقدية لإبقاء التضخم تحت السيطرة. وفي نهاية المطاف، فإن قرار بنك اليابان بإنهاء سياسة سعر الفائدة السلبية ورفع أسعار الفائدة يمثل الدخول الرسمي للاقتصاد الياباني إلى عصر التضخم المعتدل وأسعار الفائدة الإيجابية. وقد يؤدي هذا التحول إلى تعطيل الحياة اليومية للناس، ولكنه يرسي أيضا الأساس للنمو الاقتصادي المستدام.

لتلخيص ذلك، تشمل الأسباب الرئيسية لرفع أسعار الفائدة في اليابان معالجة الضغوط التضخمية، وتعزيز زيادة الأجور، ودعم الانتعاش الاقتصادي، وتعديل السياسة النقدية. ويهدف هذا القرار إلى موازنة العلاقة بين التضخم والنمو الاقتصادي ودفع الاقتصاد الياباني نحو تنمية أكثر صحة واستقرارا.

تأثير وأهمية رفع أسعار الفائدة اليابانية على اليابان

تأثير وأهمية رفع أسعار الفائدة اليابانية على اليابان

لقد استمر التيسير النقدي في اليابان لمدة 22 عامًا، وكانت أسعار الفائدة السلبية موجودة منذ 8 سنوات. قبل رفع أسعار الفائدة، كان اليابانيون يعيشون في عالم لا يتغير فيه أي شيء يتعلق بالأمور المالية. على سبيل المثال، لم ترتفع الأجور منذ ما يقرب من 30 عاما، وكانت أسعار الفائدة على القروض السكنية قريبة من الصفر، وسوق الأوراق المالية بالكاد ارتفعت أو انخفضت. وفي ظل هذه الظروف، سيواجه الاقتصاد والمجتمع الياباني سلسلة من التأثيرات والتحديات الكبرى مع قيام بنك اليابان بتنفيذ سياسته الخاصة برفع أسعار الفائدة.

أولاً، سوف يصبح ارتفاع أسعار الفائدة على قروض الإسكان هو القاعدة، مما قد يؤدي إلى ارتفاع الإيجارات ويضع بعض الضغوط على أسعار المنازل. بالنسبة للحكومة، فإن الحجم الضخم للدين يعني أن أقساط الفائدة على الدين ستزداد بشكل كبير، وقد يكون من الضروري تعويض النقص في زيادة الإنفاق من خلال زيادة الضرائب على سبيل المثال.

بالإضافة إلى ذلك، سترتفع أيضًا تكلفة اقتراض الديون للعمليات التجارية، مما قد يؤدي إلى ارتفاع أسعار بيع السلع، بينما قد تبحث الشركات عن طرق لخفض التكاليف. ومع ذلك، إذا تم رفع أسعار الفائدة بسرعة كبيرة جدًا أو أكثر من اللازم، فقد يؤدي ذلك إلى ردود فعل اقتصادية سلبية، مثل ارتفاع معدل البطالة. أما بالنسبة لسوق العقارات، فقد أكد مؤتمر بنك اليابان أنه سيحافظ على سياسة نقدية تيسيرية، مما يشير إلى أن رفع أسعار الفائدة في المستقبل غير مرجح، الأمر الذي قدم بعض الدعم لسوق العقارات.

ومع ذلك، فإن الوضع في سوق العقارات اليابانية ليس متفائلاً. وعلى الرغم من التقارير التي أشارت إلى ارتفاع سوق الإسكان الياباني بنسبة 40%، فإن الأمر ليس كذلك. فقط المناطق الحضرية مثل طوكيو وأوساكا، التي تتمتع بوسائل نقل ومرافق جيدة، شهدت زيادة في أسعار المنازل الجديدة، في حين لم تشهد المناطق الأخرى أو المنازل المستعملة زيادة كبيرة.

بالإضافة إلى ذلك، بالنسبة للمستثمرين الأجانب، هناك سعر الصرف الذي يجب أخذه في الاعتبار، وكان لانخفاض قيمة الين تأثير كبير على عوائد الاستثمار. بالإضافة إلى ذلك، مع بدء اليابان في رفع أسعار الفائدة وارتفاع أسعار الرهن العقاري، قد ينخفض الحافز الذي يدفع الناس لشراء المساكن، مما يجعل الاستقطاب في سوق العقارات أكثر وضوحا.

من المرجح أن تستفيد العقارات الفاخرة في اليابان بشكل أكبر حيث أن الأثرياء أكثر قدرة على تحمل تكلفة الرهن العقاري في بيئة ذات أسعار فائدة مرتفعة، في حين أن الأسواق المتوسطة والمنخفضة قد تواجه تحديات من خلال انخفاض القوة الشرائية. لذلك، على الرغم من حدوث طفرة في بعض العقارات، إلا أن هذا كان لأنواع محددة فقط من العقارات ولا يعكس سوى القوة الاقتصادية المتزايدة لمجموعة صغيرة من الناس. بالنسبة لمعظم المستثمرين الأجانب، لم تكن العائدات من شراء وبيع العقارات اليابانية واعدة.

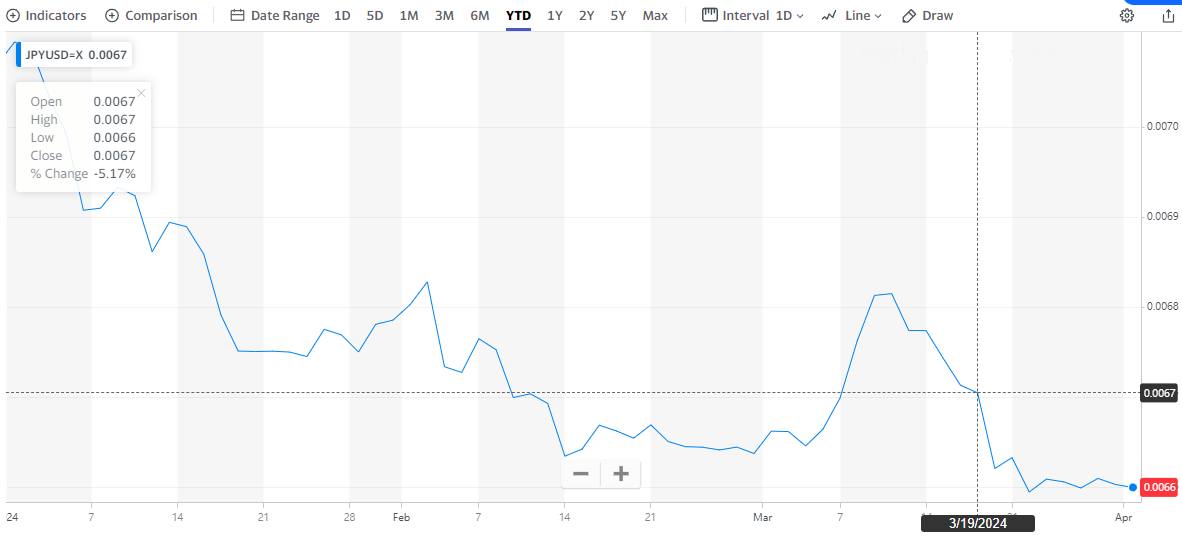

بسبب أسعار الفائدة السلبية في السنوات السابقة، كان يُنظر إلى الين كعملة ملاذ آمن، وقد استفاد العديد من المستثمرين من الفارق بينه وبين الدولار الأمريكي للمشاركة في تداول المراجحة. ولذلك، مع رفع أسعار الفائدة اليابانية، يشعر العديد من المستثمرين بالقلق بشكل خاص بشأن تأثير ذلك على الين. وقبل أن يرفع السوق قيمة الين، من المتوقع أن تؤدي أسعار الفائدة المرتفعة إلى جذب المزيد من الأموال إلى اليابان، الأمر الذي سيؤدي بدوره إلى زيادة قوة الين.

ولم يكن اتجاه الين قويا كما كان متوقعا بعد رفع أسعار الفائدة في اليابان، ولكنه شهد بدلا من ذلك انخفاضا نسبيا. هذه الظاهرة محيرة لأنه يعتقد بشكل عام أن ارتفاع أسعار الفائدة يؤدي إلى ارتفاع قيمة العملة المحلية. ومع ذلك، فقد أظهر الين الاتجاه المعاكس. ويرجع ذلك بشكل رئيسي إلى حقيقة أن السوق لا يتوقع رفع سعر الفائدة في المستقبل، حيث أكد بنك اليابان في بيانه أنه سيحافظ على سياسة نقدية ميسره، مما يشير إلى أن رفع سعر الفائدة في المستقبل غير مرجح.

وفي الوقت نفسه، يستمر الاقتصاد الأمريكي في التحسن ومستويات التضخم أعلى من المتوقع، وبالتالي فإن احتمال خفض سعر الفائدة منخفض نسبيًا، مما يؤدي إلى عدم تضييق فجوة أسعار الفائدة بين الولايات المتحدة واليابان بسرعة. ونتيجة لذلك، لم يتعجل المستثمرون في تحويل الدولار إلى الين، مما أدى إلى عدم ارتفاع الين المتوقع.

إن تأثير رفع أسعار الفائدة في اليابان على سوق الأوراق المالية يرجع، في المقام الأول، إلى أنه يؤدي إلى تقلبات في معنويات السوق. ستزداد توقعات المستثمرين بشأن الاتجاهات الاقتصادية المستقبلية وعدم اليقين بشأن سياسة أسعار الفائدة، مما يؤدي إلى تقلبات في معنويات السوق. ثانيا، ارتفاع أسعار الفائدة يعني ارتفاع تكاليف الاقتراض، مما قد يكون له تأثير على أرباح الشركات وقراراتها الاستثمارية، خاصة الشركات المثقلة بالديون. وقد تؤدي زيادة تكلفة الأموال إلى انخفاض الربحية، مما يؤثر على أداء سعر السهم.

بالإضافة إلى ذلك، يعد رفع سعر الفائدة جزءًا من السياسة النقدية للبنك المركزي، مما قد يعني تغييراً في توقعات البنك المركزي للتضخم والنمو الاقتصادي، وسيكون السوق قلقًا بشأن تعديلات وموقف البنك المركزي المستقبلي أيضًا. مثل تأثيرها على الاقتصاد. بالإضافة إلى ذلك، ونظرًا لبيئة أسعار الفائدة المرتفعة، قد يفضل المستثمرون الأصول ذات الدخل الثابت ويقللون من تخصيصهم للأصول المحفوفة بالمخاطر مثل الأسهم، مما قد يضع بعض الضغط على سوق الأسهم.

وأخيرا، يحتفظ بنك اليابان بنسبة معينة من سوق الأسهم اليابانية، وقد يعني رفع سعر الفائدة أن البنك المركزي سيحتاج إلى تعديل حيازاته من الأسهم، ربما عن طريق بيع الأسهم لموازنة محفظة أصوله، وهو ما قد يكون له بعض التأثير أيضا. فى السوق.

بشكل عام، يمثل رفع أسعار الفائدة اليابانية مرحلة جديدة في اقتصاد البلاد وله آثار رمزية وموضوعية مهمة. ويشير ذلك إلى أن الاقتصاد الياباني يتحرك في اتجاه أكثر قوة واستدامة، ويضع الأساس للنمو الاقتصادي المستقبلي.

ومع ذلك، فإن ارتفاع أسعار الفائدة له آثار معقدة على المستثمرين والاقتصاد، ويجب مراقبة تطورات السوق عن كثب واعتماد استراتيجيات الاستثمار للتعامل مع حالة عدم اليقين.

تأثير رفع أسعار الفائدة في اليابان على الاقتصاد العالمي

تأثير رفع أسعار الفائدة في اليابان على الاقتصاد العالمي

لن يكون لتدابير رفع أسعار الفائدة التي اتخذها بنك اليابان تأثير معين على اقتصادها المحلي فحسب، بل قد يكون لهذا التغيير في السياسة أيضًا سلسلة من ردود الفعل على سوق رأس المال العالمي، مما يؤثر على عملية صنع القرار وتدفقات رأس المال للمستثمرين العالميين. . ويرجع ذلك إلى أن تعديلات السياسة النقدية للبنك المركزي الياباني، باعتبارها ثالث أكبر اقتصاد في العالم، يمكن أن يكون لها تأثير كبير على السوق المالية العالمية.

علاوة على ذلك، ووفقا للبيانات التاريخية، كلما قام بنك اليابان برفع أسعار الفائدة، تميل الأسواق العالمية إلى أن تكون غير مواتية، بل وتؤدي إلى جولة جديدة من الأزمة الاقتصادية. ويشير هذا التكرار إلى حساسية وأهمية السياسة الاقتصادية التي تنتهجها اليابان أمام العالم، مما يجعل المستثمرين العالميين يشعرون بقلق بالغ إزاءها.

من المهم أن ندرك أن رفع أسعار الفائدة من قبل بنك اليابان قد أدى في كثير من الأحيان إلى تقلبات السوق، مما قد يؤدي إلى صدمات في أسواق الأسهم والعملات العالمية. على سبيل المثال، بعد رفع أسعار الفائدة في اليابان عام 1989، كانت هناك سلسلة من الفقاعات المتفجرة في أسواق الأسهم والعقارات اليابانية. وبعد رفع أسعار الفائدة مرة أخرى في عام 2006، انفجرت فقاعة سوق الإسكان في الولايات المتحدة، مما أدى إلى اندلاع الأزمة المالية العالمية. وتظهر هذه الأحداث أن رفع أسعار الفائدة من قبل بنك اليابان غالبا ما يؤدي إلى تغييرات كبيرة وتقلبات في الأسواق العالمية.

وكان هناك أيضًا رفع بنك اليابان لأسعار الفائدة إلى 0.25% في أغسطس 2000. والذي أعقبه بعد بضعة أسابيع انفجار فقاعة ناسداك، مما أدى إلى انكماش دام أكثر من عامين. وارتفاع أسعار الفائدة مرتين في يوليو/تموز 2006 وفبراير/شباط 2007. والتي أعقبها انخفاض بنسبة 9% لمدة يوم واحد في سوق الأسهم الصينية في الأيام التالية؛ وانهيار صندوق التحوط الائتماني التابع لبير شتيرنز بعد بضعة أشهر، الأمر الذي أدى إلى اندلاع الأزمة المالية العالمية.

وبطبيعة الحال، فإن البيانات التاريخية لا تعني أن هذا الارتفاع في أسعار الفائدة سيكون له نفس العواقب الخطيرة. ولكن في الوقت الحاضر، من المرجح أن يقوم بنك الاحتياطي الفيدرالي بإجراء التيسير الكمي، أو تخفيض أسعار الفائدة، في نفس الوقت. إن اعتماد سياسات أسعار فائدة متعارضة من قبل هذين الاقتصادين المؤثرين عالميًا يمكن أن يؤدي إلى الفوضى في الأسواق المالية العالمية.

علاوة على ذلك، على مدى الأعوام الاثنين والعشرين الماضية، كانت اليابان تنفذ سياسة نقدية متساهلة للغاية، بما في ذلك تدابير مثل الحفاظ بشكل مستمر على أسعار الفائدة المنخفضة، وطباعة كميات كبيرة من المال، وشراء سندات الخزانة من أجل تحفيز النمو الاقتصادي. وقد أدى هذا الوضع إلى تدفق هائل للأموال إلى الأسواق الخارجية لتجارة المراجحة والاستثمار. تستخدم هذه الصناديق عادة الرافعة المالية وتكون حساسة للغاية لتحركات أسعار الصرف. وفي حالة حدوث تغيير في السياسة النقدية لليابان، فمن الممكن أن تعود هذه الأموال بسرعة ويكون لها تأثير كبير على الأسواق المالية الدولية.

وهذا يعني أن رفع بنك اليابان لأسعار الفائدة يعني زيادة في تكلفة تمويل الين، الأمر الذي يؤدي إلى موجة من فتحات تجارة المناقلة، والتي تؤدي بدورها إلى إعادة تخصيص رأس المال العالمي. وفي الوقت نفسه، قد يؤدي رفع سعر الفائدة أيضًا إلى تقلبات في أسواق السندات والأسهم لأنه يؤثر على تكاليف الاقتراض والسيولة، مما يؤثر بدوره على قرارات المستثمرين الاستثمارية.

خلال دورة رفع أسعار الفائدة، تنخفض أسعار السندات عادةً، مما يؤدي إلى تعرض حاملي السندات لخسائر، في حين قد يشهد سوق الأسهم تصحيحًا أو انخفاضًا، خاصة بالنسبة للقطاعات الشائعة مثل أسهم التكنولوجيا ذات القيمة العالية. وقد تؤدي مثل هذه التقلبات في السوق إلى تقلبات في معنويات المستثمرين، مما يؤثر بدوره على استقرار السوق المالية ككل.

وباعتبارها واحدة من الدول المتقدمة التي تتمتع بواحدة من أعلى نسب الديون في العالم، فقد وصلت نسبة الديون في اليابان إلى مستوى ينذر بالخطر. ومع رصيد ديون يزيد عن 260% من الناتج المحلي الإجمالي اعتبارًا من عام 2024. أصبحت اليابان أحد التحديات الرئيسية التي تواجه الاقتصاد العالمي. إن ما إذا كانت سياسة رفع أسعار الفائدة اليابانية ستؤدي إلى تعطيل رصيد ديونها وبالتالي إثارة أزمة مالية عالمية أصبح مصدر قلق للكثيرين.

بالإضافة إلى ذلك، قد يكون لسياسة رفع أسعار الفائدة التي ينتهجها بنك اليابان تأثير أيضًا على سوق العملات العالمية. وباعتبارها ثالث أكبر اقتصاد في العالم، فإن تعديلات السياسة النقدية في اليابان قد تؤدي إلى تقلبات في العملات الرئيسية الأخرى. وخاصة بالنسبة للدول الآسيوية، فإن اتجاه الين له تأثير مهم على صادراتها وأسعار صرف العملات، وبالتالي فإن تعديلات سياسة بنك اليابان قد تؤدي إلى تقلبات في أسواق العملات في المنطقة الآسيوية بأكملها.

ومن ناحية أخرى، فإن أداء الاقتصاد الياباني سيكون له أيضًا تأثير على الاقتصاد العالمي. إذا أدت سياسة رفع أسعار الفائدة التي ينتهجها بنك اليابان إلى تباطؤ أو حتى ركود في النمو الاقتصادي في اليابان، فإن هذا سيؤثر على البلدان والمناطق التي تتاجر مع اليابان، وخاصة في آسيا. وقد يؤثر ضعف الاقتصاد الياباني على سلسلة التوريد العالمية، والتي بدورها سوف تمارس درجة معينة من الضغط على النمو الاقتصادي العالمي.

بشكل عام، سيعتمد تأثير رفع سعر الفائدة في اليابان على العديد من العوامل، بما في ذلك حجم وسرعة الارتفاع بالإضافة إلى ردود فعل البنوك المركزية الأخرى. ولذلك يحتاج المستثمرون إلى مراقبة قرارات السياسة النقدية لبنك اليابان عن كثب وفهم تأثيرها المحتمل على الأسواق العالمية. ويتعين عليهم أيضًا اعتماد استراتيجيات مناسبة لإدارة المخاطر للتكيف مع التقلبات والتغيرات المحتملة في السوق.

| تأثير | وصف |

| أسواق المال | يمكن أن يؤدي ارتفاع أسعار الفائدة إلى تقلبات في أسواق رأس المال العالمية. |

| السياسة الاقتصادية | ويشير ارتفاع أسعار الفائدة إلى التعافي الاقتصادي ويوجه السياسة الاقتصادية العالمية. |

| سلسلة التجارة | قد تؤثر قوة الاقتصاد الياباني على التجارة العالمية وسلاسل التوريد. |

| معدل التحويل | تؤثر تغيرات سعر صرف الين على صادرات اليابان وسياسات العملة العالمية. |

| الثقة الاقتصادية | تؤثر التعديلات على الثقة العالمية وتشكل توقعات المستثمرين والأعمال. |

| مخاوف بشأن نسبة الديون | وقد تؤدي ديون اليابان وارتفاع أسعار الفائدة إلى تفاقم حالة عدم الاستقرار العالمي. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18