تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

نسبة دوران المخزون هي تحويل سريع للمخزون إلى الإيرادات. يشير معدل الدوران المرتفع إلى قدرة مبيعات قوية، وهو مؤشر أداء رائد.

يقال أن هناك مخاطرة في الاستثمار، وهذه المخاطرة تكمن في الواقع في التغيرات السريعة في سوق الأوراق المالية. ويأمل العديد من المستثمرين أن تكون لديهم القدرة على التنبؤ، حتى يتمكنوا من اغتنام الفرصة الأولى لكسب الثروة في سوق الأوراق المالية الذي لا يمكن التنبؤ به. يختار البعض منهم استخدام أدوات التحليل الفني، بينما يختار البعض الآخر التنبؤ بالمستقبل من القدرة التشغيلية الفعلية للشركة. تعد الإيرادات والهوامش الإجمالية وما إلى ذلك من المؤشرات الشائعة التي يستخدمها العديد من الأشخاص، ولكن هذه المؤشرات يمكنها فقط رؤية الوضع السابق أو الحالي للأعمال، ولكنها لا تنطبق على التنبؤ باتجاه التطوير اللاحق. ينبغي أن يكون المؤشر الرئيسي في تقرير الأرباح هو معدل دوران المخزون، الذي يوفر رؤى أعمق ويساعد المستثمرين على فهم كيفية عمل الشركة بشكل أفضل. الآن دعونا نلقي نظرة فاحصة على تحليل وتطبيق نسبة دوران المخزون.

ما هي نسبة دوران المخزون

تُعرف أيضًا باسم دورة دوران المخزون، وهي نسبة القيمة الإجمالية للمخزون الذي تبيعه الشركة إلى متوسط قيمة المخزون خلال فترة زمنية محددة. وهو يمثل قدرة المنشأة على تحويل المخزون إلى إيرادات مبيعات خلال فترة زمنية معينة، وهو مؤشر مهم لكفاءة إدارة المخزون في المنشأة. يتم التعبير عنها عادةً بالأوقات أو الأيام لقياس كفاءة إدارة مخزون المؤسسة وتكرار الأنشطة التجارية.

على سبيل المثال، إذا ذهبنا إلى مطعم لتناول الطعام، وإذا كان المطعم به عدد أكبر من الأشخاص في الطابور وفي نفس الوقت لاحظنا أن معدل دوران الموظفين مرتفع، فسنعتقد أنه مطعم جيد وسنختار هذا المطعم من أجله. يأكل. وبالمثل، إذا كنت مشغل مطعم، لقياس ما إذا كان المطعم مربحًا أم لا، فسوف تنظر أيضًا إلى معدل الدوران، أي لمعرفة عدد العملاء الذين يمكن خدمتهم من خلال المقاعد في المطعم في يوم واحد.

أي إذا كان هناك 20 طاولة وكان هناك 40 عميلاً اليوم، فيمكن لكل طاولة وكرسي القيام بالأعمال مرتين في اليوم. بشكل عام، يكون المطعم محظوظًا بالحصول على 3-4 دورات في اليوم. تعتبر طاولات وكراسي المطاعم أحد الأصول للشركة، مما يسمح بسعة الجلوس لخدمة المزيد من العملاء. لذلك، من المتوقع أن تؤدي زيادة معدل دوران الطاولة إلى توليد المزيد من الإيرادات للمطعم.

يعد معدل دوران المخزون، وهو "معدل دوران الجدول" للشركة، هو المفتاح لإيرادات الأعمال. كلما ارتفع معدل دوران المطعم، زاد معدل دوران المقاعد، وزاد عدد العملاء، وارتفع معدل دوران الموظفين. وبالمثل، كلما زادت دورة دوران المخزون في المؤسسة، كلما زادت سرعة دوران المخزون، وأصبحت القدرة على المبيعات أقوى، وبالتالي جلب المزيد من إيرادات المبيعات للمؤسسة.

وهو ليس فقط انعكاسًا لكفاءة إدارة المخزون، ولكنه أيضًا مؤشر رئيسي لتقييم القدرة التشغيلية للمؤسسة. يؤثر مستوى معدل دوران المخزون بشكل مباشر على ربحية وسيولة المؤسسة. تعني نسبة دوران المخزون المرتفعة أن المؤسسة يمكنها تحويل المخزون بسرعة إلى نقد، مما يحسن كفاءتها التشغيلية وكفاءة استخدام رأس المال.

وفي الوقت نفسه، فإن النظر إلى متوسط عدد المرات التي يتم فيها بيع المخزون خلال عام يمكن أن يُظهر أيضًا القدرة التشغيلية للشركة. عندما يكون عدد المبيعات أسرع، فهذا يعني أن القدرة البيعية أقوى أيضًا. لذلك نقول أن نسبة دوران المخزون، وهي مؤشر رئيسي، يمكن استخدامها لقياس سرعة دوران المخزون، وكفاءة الإنتاج والمبيعات، ومستوى المخزون لتزويد المديرين بالقدرة على مراقبة تطور عمليات الشركة .

لنفترض أن الشركة تصنع 3 دفعات من الأجزاء شهريًا، ولكنها تبيع دفعة واحدة فقط. وهذا يعني أن كمية المخزون في المستودع ستستمر في الزيادة حيث يتم تصنيع أجزاء أكثر من تلك التي يتم بيعها. إذا كانت تكلفة البضائع المباعة لا ترتفع، فقد يشير ذلك إلى أن المخزون لا يتم بيعه بالكامل.

كما تجدر الإشارة بالطبع إلى أن معايير نسبة دوران المخزون تختلف من صناعة إلى أخرى، وذلك حسب خصائص الصناعة ودورة حياة المنتج. في الصناعات القابلة للتلف مثل صناعة المواد الغذائية، عادة ما تكون دورات دوران المخزون مرتفعة لتجنب خسائر انتهاء الصلاحية. في حين أنه في صناعة السلع الاستهلاكية المعمرة أو سلسلة توريد المواد الخام، تكون دورة دوران المخزون منخفضة نسبيًا بسبب دورة الحياة الطويلة للمنتجات.

لتلخيص ذلك، يعد معدل دوران المخزون أحد المؤشرات المهمة التي يجب على المستثمرين مراعاتها عند تقييم الوضع المالي واتجاه التطوير المستقبلي للمؤسسة. ولا يتعلق الأمر بربحية وسيولة المؤسسة فحسب، بل إنه يعكس أيضًا كفاءتها التشغيلية وقدرتها التنافسية.

صيغة حساب نسبة دوران المخزون

كمؤشر مهم لسيولة مخزون الشركة والكفاءة التشغيلية، فإن صيغته بسيطة جدًا أيضًا، وهي في الأساس المبيعات مقسومة على متوسط المخزون. على سبيل المثال، تقوم إحدى الشركات بتصنيع وبيع الهواتف الذكية باعتبارها عنصر أعمالها الرئيسي. مع بقاء سعر البيع وتكلفة كل هاتف محمول كما هو، لنفترض أن متوسط المخزون هو 50.000 هاتف محمول.

إذا كان من الممكن بيع إجمالي 200.000 هاتف محمول في عام كامل، فهذا يعني أن الشركة يمكنها بيع أربعة أضعاف متوسط كمية المخزون في السنة، وتكون دورة دوران المخزون تساوي أربعة أضعاف. بمعنى آخر، في المتوسط، يمكن بيع مخزون متوسط قدره 50.000 هاتف في حوالي 90 يومًا.

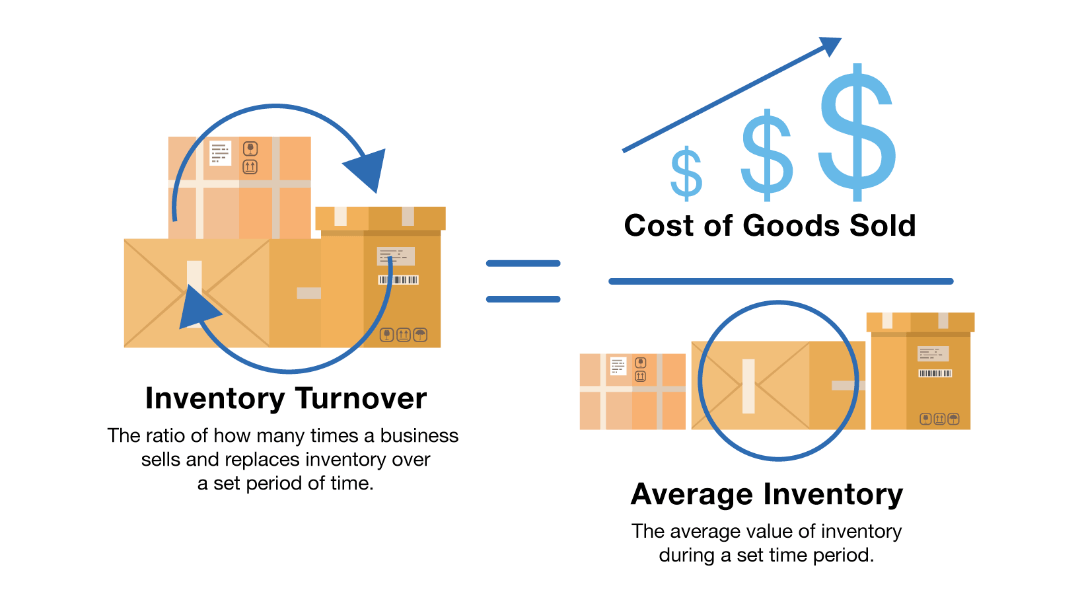

لكن هذه عملية حسابية كسولة بعض الشيء، لأنها يجب أن تأخذ في الاعتبار أن سعر البيع وتكلفة المنتج قد يتغيران في أي وقت. وبالتالي فإن الصيغة الصحيحة هي: نسبة دوران المخزون = تكلفة البضائع المباعة / متوسط المخزون. أي أنه يجب إعادته إلى مقدار القيمة المراد حسابها، بحيث تكون القيمة الناتجة أكثر دقة.

تشير تكلفة البضائع المباعة إلى تكلفة البضائع المباعة في فترة زمنية معينة، بما في ذلك تكاليف المواد المباشرة وتكاليف العمالة المباشرة وتكاليف التصنيع. ومن ناحية أخرى، فإن متوسط المخزون هو متوسط قيمة المخزون في بداية ونهاية فترة معينة، وذلك لأن مستويات مخزون الشركة تتغير باستمرار.

لذا فإن الخوارزمية الأبسط تتمثل في أخذ كمية المخزون في بداية الفترة وإضافتها إلى كمية المخزون في نهاية الفترة وتقسيمها على اثنين. الصيغة المحددة: (المخزون الافتتاحي + المخزون الختامي) / 2. بمعنى آخر، صيغة دوران المخزون: [تكلفة البضائع المباعة / (المخزون الافتتاحي + المخزون الختامي)]/2

على سبيل المثال، تكلفة البضائع المباعة للشركة هذا العام هي 10 مليون دولار، وبداية المخزون مبلغ المخزون 2 مليون دولار، نهاية العام 3 مليون دولار، ثم نسبة دوران المخزون تساوي 10 مليون مقسمة على 2 مليون زائد 3 مليون مقسومة على 2 = 4 مرات.

أما بالنسبة لما يسمى بأيام دوران المخزون، فهذا يعني أن الأمر يستغرق حوالي بضعة أيام لبيع مخزون متوسط. وفي حالة الشركة المذكورة أعلاه تساوي 365 يوماً مقسمة على 4 مرات، ويستغرق بيع مخزون متوسط حوالي 90 يوماً.

ما هي نسبة دوران المخزون المناسبة؟

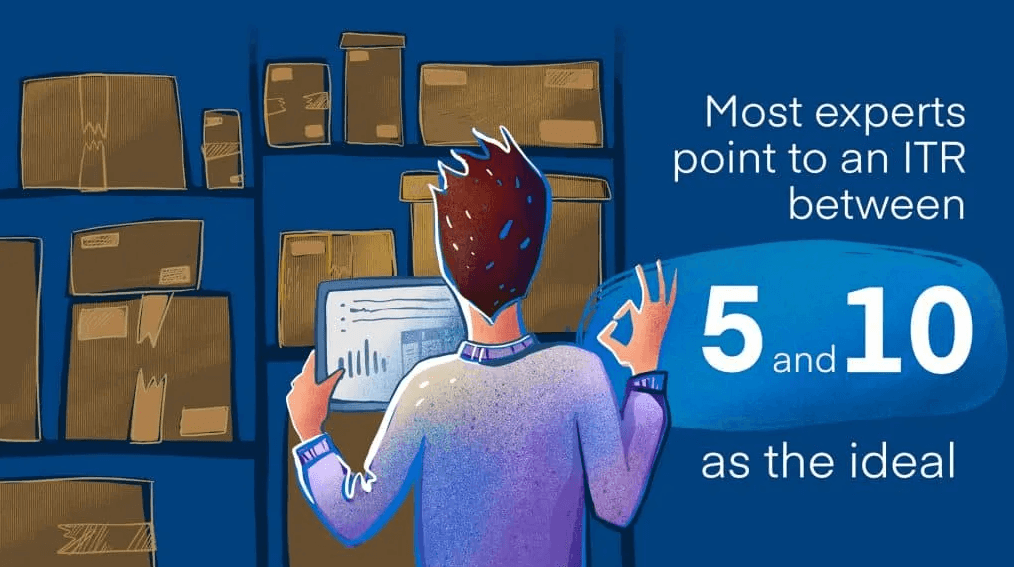

من المقبول عمومًا أن نسبة دوران المخزون الأعلى هي الأفضل. وتشير النسبة الأعلى عادة إلى أن الشركة تستخدم مخزونها بشكل أكثر كفاءة وسرعة تحويل المخزون إلى إيرادات المبيعات، وبالتالي زيادة سرعة دوران رأس المال. وهذا يساعد على تقليل تراكم المخزون، وخفض تكاليف المخزون، وزيادة السيولة، وتحسين الربحية والقدرة التنافسية للمؤسسة. لذلك، بشكل عام، فإن نسبة دوران المخزون الأعلى هي الهدف الذي تسعى إليه الشركات.

ببساطة، إذا كانت النسبة أعلى، فهذا يعني أن المخزون يبقى في المستودع لفترة زمنية أقصر، مما يعني أنه يمكن بيع المخزون بسرعة أكبر. لذلك، غالبًا ما يفسرها المستثمرون على أنها قدرة الشركة على البيع أو التشغيل.

بشكل عام، كلما ارتفع معدل الدوران، زادت قدرة العمل، وكان أداء العمل أفضل. على العكس من ذلك، إذا كان معدل دورة دوران المخزون في الشركة أقل من نظيراتها، أو كان يتناقص في السنوات الأخيرة. بالإضافة إلى ضعف المبيعات، تواجه بعض الصناعات خطر انخفاض قيمة المخزون.

في حالة الإلكترونيات الاستهلاكية، مثل الهواتف الذكية، على سبيل المثال، إذا تراكم المخزون لفترة طويلة جدًا، فقد تتلاشى حداثة المستهلك أو قد تتفوق عليها تكنولوجيا المنافسين. وفي هذه الحالة قد تنخفض قيمة المخزون بشكل كبير، مما يؤدي إلى خسائر للشركة، مما يؤثر بدوره على سعر سهمها. يمكن ملاحظة أنه بالنسبة للأعمال المتوسطة، يشير ارتفاع نسبة دوران المخزون إلى أنهم يقومون بعمل أفضل من حيث المبيعات.

ومع ذلك، من المهم ملاحظة أن الزيادة في دورة دوران المخزون لا تعني بشكل مباشر أن الشركة تبيع بشكل أفضل. وبما أن الزيادة في نسبة دوران المخزون يمكن أن تكون ناجمة عن زيادة الطلب في جميع أنحاء الصناعة، فهذا يعني أنه من الأسهل بيع المخزون لأي من الأعمال عندما يفوق الطلب العرض. كما أن نسب دوران المخزون المرتفعة جدًا تعني أن مستويات المخزون منخفضة جدًا، مما يؤدي إلى عدم كفاية المخزون لتلبية طلب العملاء.

لذلك يجب أن تكون نسبة دوران المخزون الصحيحة نتيجة لموازنة إدارة المخزون وتدفق رأس المال، كما أنها تعتمد على تفاصيل معايير الأعمال والصناعة. لا يوجد رقم واحد يناسب الجميع لما يعتبر نسبة دوران جيدة للمخزون. بل ينبغي أن يعتمد على مخزون الصناعات المختلفة، وطول دورة حياة المنتج الزمنية والمختلفة. نسب دوران المخزون للصناعات المختلفة لها معايير مختلفة.

إذا أخذنا صناعة أشباه الموصلات في السنوات الأخيرة كمثال، فإن نسبة دوران المخزون الممتازة تبلغ حوالي 2.3 مرة، وهو ما يعادل بيع المخزون مرة واحدة كل 159 يومًا. بمجرد أن تكون نسبة دوران المخزون في الشركة أقل من 0.73 مرة، فهذا يعني أن أيام دوران المخزون تصل إلى 500 يوم، وأن معدل المبيعات يتخلف بشكل خطير عن الصناعة.

وفي صناعة السيارات، تبلغ نسبة دوران المخزون الممتازة حوالي 4.53 مرة. إذا كان أقل من 1.05 مرة، فهو متخلف بشكل خطير عن نفس الصناعة. بمجرد أن يظل المنتج في المخزون لفترة طويلة جدًا، وتتلاشى نضارة المستهلك أو يتفوق المنافسون على التكنولوجيا، يصبح المخزون عرضة للتكديس والركود، مما يؤدي إلى خسائر للشركة.

على سبيل المثال، في صناعة المواد الغذائية، من المستحيل الاحتفاظ بالمواد الخام لفترة طويلة جدًا، ويكون السعي إلى دوران المخزون سريعًا، لذلك يجب أن تكون أيام الدوران قصيرة. وبالتالي فإن نسبة دوران المخزون أعلى من الصناعات الأخرى، بحوالي الضعف، أي بمتوسط 180 يومًا للبيع من خلال المخزون. في صناعة الصلب، نظرًا لدورة حياة المنتج الطويلة ووقت التصنيع الطويل، فإن أيام دوران المخزون ستصل إلى 6 أشهر أو أكثر. تبلغ نسبة دوران المخزون حوالي 0.8 مرة، والمخزون 450 يومًا لتتمكن من البيع مرة واحدة.

وبمقارنة الاثنين، فإن صناعة الصلب أقل اهتماما بمعدل دوران المخزون من الصناعات الأخرى. بالنسبة للمستثمرين، يمكنهم تقييم مدى ملاءمة نسبة دوران المخزون للشركة من خلال مقارنتها بالمنافسين في نفس الصناعة، أو من خلال الإشارة إلى متوسطات الصناعة.

نصائح لاستخدام نسبة دوران المخزون

على الرغم من أنه يمكن استخدام دورة دوران المخزون كمؤشر لتقييم القدرة التشغيلية للشركة، إلا أنه يجب مقارنتها بحذر بسبب الاختلافات في طبيعة المخزون في الصناعات المختلفة. وبعبارة أخرى، إذا كان المستثمر يرغب في تقييم القدرة التشغيلية لشركتين من خلال نسبة دوران المخزون، فيجب عليه التأكد من أن الشركتين تنتميان إلى نفس الصناعة بحيث تكون المقارنة ذات معنى.

على سبيل المثال، الشركة أ لديها نسبة دوران مخزون تبلغ 1.5 مرة، في حين أن الشركة ب لديها 1.2 مرة. ومع ذلك، لا يمكن استنتاج أن ظروف التشغيل للشركة (أ) يجب أن تكون أفضل من الشركة (ب)، ولكنها تعتمد أيضًا على مجموعة متنوعة من الصناعات في الشركتين. إذا كانت الشركتان تنتميان إلى نفس الصناعة، فبالطبع هناك درجة معينة من الأهمية المرجعية. ولكن إذا كانت شركتان تنتميان إلى صناعات مختلفة فمن الصعب جدًا تحديدهما، على سبيل المثال، صناعة المواد الغذائية وصناعة الصلب.

وذلك لأنه في صناعة المواد الغذائية، قد يكون متوسط معدل دوران المخزون الموحد مرتين. وفي صناعة الصلب، قد تكون نسبة دوران المخزون 0.8 مرة. ولذلك، فإن دورة دوران المخزون وحدها لا تشير إلى أي من الشركتين، أ و ب، في وضع تشغيلي أفضل.

بالإضافة إلى المنافسة، تستخدم الشركات أحيانًا حيلًا لزيادة مستويات المخزون، مما قد يؤدي إلى انخفاض حاد في معدلات دوران مخزونها على مدى فترة من الزمن. قد تؤدي هذه الوسائل الماهرة إلى زيادة مستوى مخزون المؤسسة على المدى القصير، ولكن إذا لم يكن من الممكن تحويل المخزون بسرعة إلى إيرادات مبيعات، فسوف يؤدي ذلك إلى انخفاض نسبة دوران المخزون، مما سيؤثر على سيولة المؤسسة وكفاءة التشغيل.

على سبيل المثال، استفادت المنشأة من انخفاض سعر المواد الخام في النصف الأول من العام، وشراء عدد كبير من المواد الخام وإيداعها في المخزون، مما أدى إلى انخفاض كبير في نسبة دوران المخزون في النصف الأول من العام السنة. وهذه الممارسة لأن المؤسسة يمكن أن توفر قدرا كبيرا من تكاليف المواد الخام، ولكن يمكن أن تحقق له ربحا كبيرا.

ينظر المستثمرون إلى نسبة دوران المخزون كمؤشر رئيسي لعمليات الشركة لأنها تأتي في الوقت المناسب أكثر من التغيرات في الإيرادات وتعكس بشكل مباشر سرعة دوران المخزون وقدرة الشركة على البيع. وفي الوقت نفسه، قد تشير التغيرات السريعة في نسبة دوران المخزون إلى تغير في ظروف العمل.

إذا انخفضت نسبة دوران المخزون فجأة، فقد يعني ذلك أن المؤسسة تواجه صعوبات في المبيعات أو تراكم المخزون أو مشاكل في الإنتاج، مما قد يؤثر على ربحية المؤسسة ومركزها المالي. على العكس من ذلك، إذا تحسنت نسبة دوران المخزون، فقد يشير ذلك إلى تحسن قدرة المبيعات والكفاءة التشغيلية للمؤسسة، مما يفضي إلى تحسين الربحية والقدرة التنافسية للمؤسسة في السوق.

على سبيل المثال، بلغت نسبة دوران المخزون في إحدى الشركتين، الشركة أ، حوالي 1.27 مرة في الربع الثالث من العام، ثم زادت تدريجياً. وبحلول الربع الأخير من العام التالي، وصل إلى 2.3 مرة، أي ما يقرب من ثلاثة أضعاف معدل الدوران. وخلال هذه الفترة، ارتفعت الإيرادات الشهرية أيضًا من 400 مليون يوان إلى 1.2 مليار يوان، أي بزيادة ثلاثة أضعاف.

ومن هذا يمكننا أن نرى أن إجمالي الإيرادات استمر في الارتفاع لأن وضع المبيعات خلال هذه الفترة كان يتحسن باستمرار. ولذلك، ارتفع سعر سهمه بشكل طبيعي من السعر الأصلي البالغ 46.4 دولارًا إلى 174 دولارًا.

من ناحية أخرى، انخفضت نسبة دوران المخزون للشركة "ب" في الربع الثالث من ذلك العام بما يتماشى مع إيراداتها، من 3.11 مرة 44 مليار دولار إلى 1.42 مرة 12 مليار دولار في نهاية ذلك العام. ومع انخفاض معدل دوران المخزون بنحو 50%، زادت أيضًا أزمة انخفاض المخزون بشكل كبير، مما يؤثر أيضًا بشكل غير مباشر على أداء إيرادات المتجر. ونتيجة لذلك انخفض سعر السهم من سعره الأصلي 700 دولار إلى 140.140 دولار أو أقل.

إذا كانت نسبة دوران المخزون والإيرادات في الشركة تتزايد، فمن المحتمل أن تكون العمليات في حالة جيدة. ومع ذلك، إذا وجدت أن نسبة دوران المخزون آخذة في الانخفاض بينما تتزايد الإيرادات. وهذا يعني أنه على الرغم من أن إيرادات الشركة لا تزال تنمو، إلا أن مبيعاتها قد لا تكون كما كانت من قبل.

إذا نظرنا إلى التغيير في نسبة دوران المخزون من تلقاء نفسه، فغالبًا ما يكون نذيرًا لانعكاس اتجاهات التشغيل للعديد من الشركات. قد يشير ذلك إلى أن العمل ليس على ما يرام أو يواجه تحديات في السوق، مما قد يؤثر على الربحية وأداء سعر السهم. لذلك من المهم إجراء تقييم نقدي للموقف اللاحق إذا تم اكتشاف ذلك.

على الرغم من أن الشركات لا تقوم بتحديث تقارير أرباحها بشكل متكرر ولا تصدر بيانات صحفية متكررة حول ظروف أعمالها. ومع ذلك، حتى مع محدودية المعلومات، ليس من المستحيل على المستثمرين تعديل استراتيجياتهم الاستثمارية مقدمًا إذا كانوا قادرين على متابعة تطورات السوق بشكل أكثر حدة من غيرهم. لذلك، مع الأخذ بعين الاعتبار التغيرات في معدل دوران المخزون والمقارنات مع مستوى نفس الصناعة عند تقييم القدرة التشغيلية لشركة مساهمة يمكن أن يؤدي إلى قرار استثماري أكثر قوة.

| الصناعات | متوسط دوران المخزون السنوي |

| تجارة الجملة للسلع المعمرة | 21 |

| تجارة الجملة: السلع غير المعمرة | 18 |

| محلات البقالة | 16 |

| محلات الملابس | 24 |

| الأخشاب والمنتجات الخشبية | 13 |

| استخراج الفحم | 9 |

| تعدين النفط والغاز | 4 |

| معدات الحاسوب | 25 |

| الحانات والمطاعم | 30 |

| متاجر تحسين المنزل | 27 |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص معين.

DYOR تعني "ابحث بنفسك". تعرّف على أهمية البحث المستقل للاستثمار الذكي وإدارة المخاطر وتجنب الأخطاء المكلفة.

2025-04-24

توقعات أسعار الفضة لعام ٢٠٢٥ مع آراء الخبراء. تعرّف على كيفية تأثير العوامل الاقتصادية على السوق، وما إذا كان الوقت مناسبًا للشراء لعام ٢٠٢٥ وما بعده.

2025-04-24

اكتشف الاختلافات بين مستويات Camarilla Pivots وFibonacci لتحديد الطريقة التي توفر دقة أكبر لاستراتيجية التداول الخاصة بك.

2025-04-24