تجارة

حول إي بي سي

2024-04-04

في سوق الأوراق المالية، يراقب الناس دائمًا سعر سهم الشركة، ويبتهجون بارتفاعه ويشعرون بالقلق بشأن انخفاضه. لطالما كان تقلب سعر السهم في أذهان المستثمرين، حيث يمكن أن يؤدي هذا التقلب إلى أرباح أو خسائر ضخمة. ومع ذلك، بالإضافة إلى سعر السهم، هناك مؤشر بنفس القدر من الأهمية غالبًا ما يتم تجاهله، وهو القيمة السوقية. فهو ليس فقط مجموع القيمة السوقية للأسهم القائمة لشركة مدرجة ولكنه أيضًا مؤشر مهم لحجم عمليات الشركة وقيمة الاستثمار. الآن دعونا نفهم معًا أهمية القيمة السوقية وطريقة الحساب.

ماذا تعني القيمة السوقية؟

ماذا تعني القيمة السوقية؟

ويشير إلى القيمة السوقية للشركة، أي القيمة الإجمالية لجميع الأسهم المصدرة للشركة، وهو التقييم الإجمالي للشركة من قبل المستثمرين. إنه ليس مؤشرًا مهمًا لقياس حجم عمليات الشركة المدرجة فحسب، بل إنه أيضًا أحد أهم القواعد التي يعتمد عليها المستثمرون لتقييم إمكانات الاستثمار في الأسهم.

بالنسبة للشركات المدرجة، يعد نمو القيمة السوقية هدفًا مهمًا لأنه يعكس الاعتراف العام بالسوق وتوقعات الشركة. يتطلب تحقيق نمو القيمة أن تقوم الشركة باستمرار بإنشاء قيمة جوهرية، مما يعني أن الشركة بحاجة إلى اتخاذ سلسلة من التدابير لتحسين أدائها، وتوسيع سوقها، وجذب المزيد من الاهتمام والثقة من المستثمرين.

يمكن للشركة تحقيق نمو القيمة من خلال التحسين المستمر للأداء، وتوسيع الأسواق، وزيادة الوعي بالعلامة التجارية والصورة العامة، والمشاركة في إدارة علاقات المستثمرين الفعالة والشفافية. إن الأداء المالي الممتاز، وتوسيع مجالات الأعمال، والصورة والسمعة الجيدة للشركة، بالإضافة إلى التواصل الجيد والإفصاح مع المستثمرين، يمكن أن يزيد من ثقة المستثمرين واهتمامهم، وبالتالي زيادة القيمة.

يعد تقدير السوق للقيمة الإجمالية للشركة أيضًا أحد المؤشرات التي يستخدمها المستثمرون لتقييم حجم الشركة وحالتها المالية. تشير القيمة المرتفعة عادةً إلى أن الشركة كبيرة وأن أعمالها مستقرة نسبيًا، بينما قد تشير القيمة السوقية المنخفضة إلى أن الشركة في مرحلة نمو ذات إمكانات نمو عالية.

كما أن حجمها المرتفع والمنخفض له علاقة بمخاطر الاستثمار والعائد. بشكل عام، قد تكون قيمة المخاطر المنخفضة نسبيًا للشركة أيضًا أكثر استقرارًا، في حين أن قيمة الشركة قد يكون لها إمكانات نمو أعلى، ولكن المخاطر أيضًا تزداد بالمقابل. يمكن للمستثمرين اختيار نوع السهم الذي يناسب رغبتهم في المخاطرة وأهدافهم الاستثمارية.

على سبيل المثال، قد تكون الشركة الممتازة ذات القيمة السوقية الكبيرة شركة كبيرة ذات تاريخ طويل من الأرباح المستقرة، ويمكن للمستثمرين عادةً الحصول على دخل أرباح ثابت نسبيًا عند الاحتفاظ بأسهمها. من ناحية أخرى، قد تتمتع شركة التكنولوجيا الناشئة ذات القيمة الأصغر بإمكانات نمو عالية ولكنها تأتي أيضًا مع مخاطر سوقية أعلى.

إن مراقبة كيفية تغير قيمة الشركة المدرجة يمكن أن يساعد المستثمرين على تعديل استراتيجياتهم الاستثمارية في الوقت المناسب. على سبيل المثال، قد يعني ارتفاع القيمة أن السوق متفائل بشأن آفاق الشركة، وقد يفكر المستثمرون في زيادة ممتلكاتهم أو شراء السهم، في حين قد يشير انخفاض القيمة إلى أن الشركة تواجه تحديات، وقد يحتاج المستثمرون إلى النظر في تقليل ممتلكاتهم أو الخروج.

عندما يجد المستثمرون أن بعض الشركات مقومة بأقل من قيمتها الحقيقية، ولكن هذه الشركات لديها إمكانات نمو جيدة، فقد يعتقدون أن هذه الشركات مقومة بأقل من قيمتها الحقيقية ومن المتوقع أن تحقق نموًا أعلى في المستقبل. في هذه الحالة، قد يفكر المستثمرون في الاستثمار في هذه الأسهم المحتملة للحصول على المزيد من الدخل.

قد تكون الشركات الأقل قيمة مقومة بأقل من قيمتها بسبب توقعات السوق المتشائمة بشأن آفاقها أو عوامل مؤقتة أخرى. ومع ذلك، إذا كان المستثمرون قادرين على إدراك أن هذه الشركات تتمتع بالفعل بقوة تشغيلية جيدة، أو موقع صناعي، أو قدرة على الابتكار، فقد ترتفع أسعار أسهمها في المستقبل، وبالتالي توليد عوائد جيدة للمستثمرين.

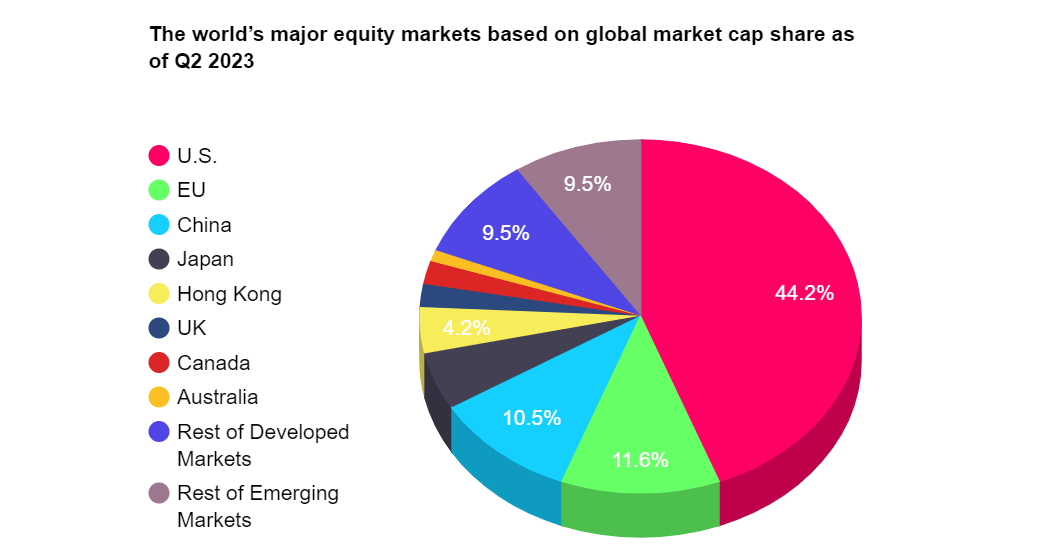

من خلال حساب مجموع القيمة السوقية لجميع الشركات المدرجة في سوق الأوراق المالية، من الممكن قياس مدى تطور سوق الأوراق المالية في الدولة، والذي يعكس بدوره قوة اقتصاد الدولة. ويعكس هذا الرقم مدى تطور سوق الأوراق المالية في البلاد، والذي بدوره يمكن استخدامه كأحد المؤشرات لتقييم قوة اقتصاد البلاد. عادةً ما يمثل سوق الأوراق المالية المتطور دولة نشطة اقتصاديًا وذات رأس مال جيد.

بالنسبة للمستثمرين، فهي نافذة مهمة على الوضع التجاري للشركة. ومن خلال مراقبة التغيرات في القيمة السوقية لشركة مدرجة، يمكن للمستثمرين مواكبة التقييم العام للسوق وتوقعات الشركة. يمكن أن تساعد هذه المعلومات المستثمرين على تعديل استراتيجياتهم الاستثمارية في الوقت المناسب، بما في ذلك شراء الأسهم أو الاحتفاظ بها أو بيعها استجابة لتغيرات السوق.

كيفية حساب القيمة السوقية

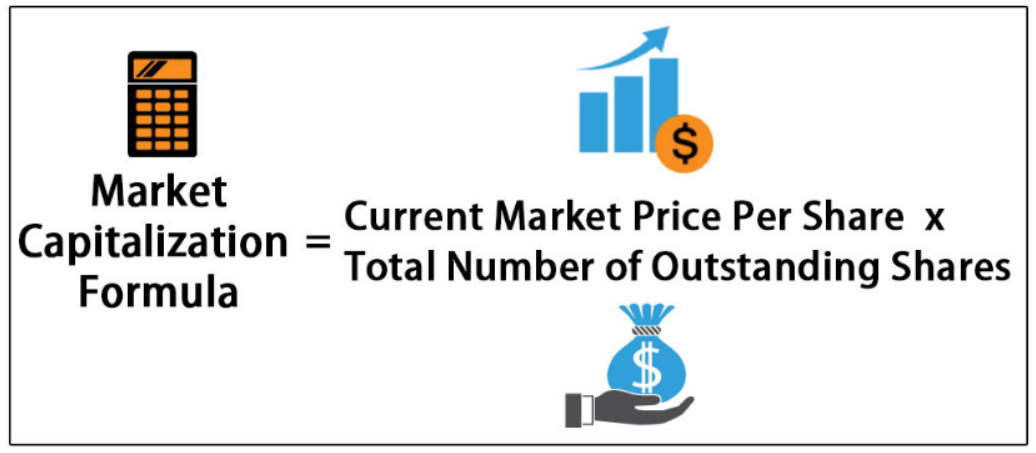

هي القيمة الإجمالية لشركة مساهمة عامة في السوق ويتم حسابها بضرب عدد الأسهم القائمة للشركة في سعر السهم الحالي. بمعنى آخر، يشير إلى المبلغ الإجمالي من المال الذي سيكون مطلوبًا إذا أراد المستثمر شراء جميع أسهم الشركة المتداولة علنًا.

على سبيل المثال، بافتراض أن الشركة "أ" لديها ثلاث وحدات من الأسهم القائمة في السوق وآخر سعر للسهم هو 20 دولارًا. ستكون القيمة السوقية للشركة 20 دولارًا مضروبة في 3 أو 60 دولارًا. من المهم أن نلاحظ أنه ليس نفس رأس المال أو رأس المال المدفوع للشركة، ولا هو نفس مبلغ المال الذي تتلقاه الشركة فعليًا من مساهميها عندما تقوم بزيادة رأس المال.

أيضًا، عند حساب ذلك، من المهم ملاحظة أن سعر السهم المستخدم يجب أن يكون أحدث سعر تداول أو سعر سوق، وليس سعرًا قديمًا أو غير دقيق. وبما أنها تختلف باختلاف التغيرات في سعر السهم وعدد الأسهم، فيجب استخدام أحدث البيانات في الحساب لضمان الدقة.

تعكس التغيرات في القيمة السوقية نظرة السوق الشاملة للشركة وأرباحها المتوقعة. على سبيل المثال، قد تتلقى الشركة 3 ملايين دولار من المساهمين بسعر مليون دولار للسهم الواحد في زيادة رأس المال الأولي، ولكن عندما يصبح السوق صعوديًا بشأن قدرة الشركة على كسب المال واستعدادها لشراء الأسهم بسعر 2 مليون دولار للسهم الواحد، فإن قيمة الشركة يرتفع إلى 6 ملايين دولار على الرغم من أن القيمة الفعلية للشركة لا تزال 3 ملايين دولار.

في هذه الحالة، على الرغم من عدم زيادة رأس مال الشركة، فقد ارتفع سعر السوق للسهم حيث يدرك السوق إمكانية تحقيق أرباح مستقبلية، مما يؤدي إلى ارتفاع قيمته. وهذا يدل على أنه لا يتأثر فقط برأس المال الفعلي للشركة ولكن أيضًا بتوقعات المستثمرين لأداء الشركة المستقبلي وعرض وطلب السوق.

وعادة ما يتم حسابه على أساس عدد الأسهم القائمة للشركة وليس على إجمالي عدد الأسهم. ولذلك، ينبغي التأكد من أن الأسهم القائمة فقط هي التي تؤخذ في الاعتبار عند الحساب. يجب أن تكون وحدات العملة لسعر السهم وعدد الأسهم متسقة في الحساب لتجنب أخطاء الحساب.

ويجب أيضًا أخذ جميع الأسهم القائمة للشركة، بما في ذلك الأسهم العادية والأسهم المفضلة وما إلى ذلك، في الاعتبار عند الحساب. لا ينبغي حذف أي مخزون من الحساب. إذا كان هناك تغيير في حقوق الملكية (على سبيل المثال، تقسيم الأسهم، الاندماج، وما إلى ذلك)، فيجب تعديل عدد الأسهم وفقًا لذلك ليعكس أحدث هيكل للأسهم.

تكمن أهمية القيمة السوقية المحسوبة جيدًا في أنها توفر تقييمًا شاملاً للشركة في السوق، وهو أمر بالغ الأهمية بالنسبة للمستثمرين لتقييم إمكانات الاستثمار ومخاطر السهم. اعتمادا على مدى ارتفاع أو انخفاض القيمة المحسوبة، يمكن للمستثمرين الحصول على صورة أكثر دقة عن وضع الشركة في السوق والقيمة المحتملة، والتي بدورها يمكن أن توجه قراراتهم الاستثمارية.

هل من الأفضل أن تكون القيمة السوقية مرتفعة أم منخفضة للسهم؟

يمكن تصنيف الأسهم إلى أسهم ذات رأس مال كبير، وأسهم ذات رأس مال متوسط، وأسهم ذات رأس مال صغير وفقًا لارتفاعها. يمكن للمستثمرين تقييم الاستقرار وإمكانات النمو للشركة على أساس حجمها لاتخاذ قرارات الاستثمار. عادةً ما تتمتع الأسهم ذات رأس المال الكبير بأداء أكثر سلاسة في سعر السهم، في حين تتمتع الأسهم ذات رأس المال الصغير بسعر سهم أكثر تقلبًا ومخاطر أعلى نسبيًا. يمكن للمستثمرين اختيار نوع السهم الذي يناسب رغبتهم في المخاطرة وأهدافهم الاستثمارية.

تشير الأسهم ذات رأس المال الكبير عادة إلى الشركات ذات القيمة الأعلى التي تتراوح قيمتها الإجمالية عادة بين عشرات ومئات المليارات من الدولارات أو أكثر. غالبًا ما تكون هذه الشركات رائدة في الصناعة وتتمتع بربحية مستقرة ومكانة قوية في السوق. نظرًا لحجمها ورسملتها، عادةً ما تتمتع الأسهم ذات رأس المال الكبير بأداء أكثر سلاسة في سعر السهم. ومن المرجح أن يتم تفضيلهم من قبل المستثمرين المؤسسيين ويفضلهم بعض المستثمرين ذوي القيمة المضافة والقويين.

ومن ناحية أخرى، تقع الأسهم ذات رأس المال المتوسط بين الأسهم ذات رأس المال الكبير والأسهم الصغيرة وتتراوح عادة من بضعة مليارات إلى عشرات المليارات. هذه الشركات متوسطة الحجم وقد تكون رائدة في صناعاتها، ولكن قد يكون لديها حصة سوقية وربحية أقل قليلاً من الأسهم ذات رأس المال الكبير. تتمتع الأسهم ذات رأس المال المتوسط بأداء سعر سهم أكثر استقرارًا نسبيًا بالإضافة إلى بعض إمكانات النمو، وبالتالي تجتذب جزءًا من مستثمري النمو والمستثمرين على المدى المتوسط والطويل.

تشير الأسهم الصغيرة إلى الشركات ذات القيمة السوقية الصغيرة، والتي تتراوح عادة بين بضع مئات الملايين وبضعة مليارات من الدولارات. وقد تكون هذه الشركات مبتكرة في الصناعات الناشئة أو وافدة جديدة في الصناعات التقليدية التي تتمتع بإمكانات نمو عالية، ولكنها تنطوي أيضًا على مخاطر أكبر. تعتبر الأسهم ذات رأس المال الصغير محفوفة بالمخاطر نسبيا، حيث أن أسعار أسهمها أكثر تقلبا وتخضع لميول السوق والإفصاح. غالبًا ما تجتذب الأسهم الصغيرة المستثمرين العدوانيين والمتداولين على المدى القصير.

وبطبيعة الحال، فإن المؤشرات المختلفة في مختلف البلدان لديها معايير مختلفة لتصنيف الأسهم الكبيرة والمتوسطة والصغيرة. على سبيل المثال، يحتوي مؤشر S&P 500 في الولايات المتحدة على شركات لا تقل قيمتها عن 4 مليارات دولار، بينما يحتوي مؤشر S&P 400 على شركات تتراوح قيمتها بين 1 مليار دولار و4.4 مليار دولار، ويحتوي مؤشر S&P 600 على شركات بقيمة تتراوح بين 300 دولار. مليون و1.4 مليار دولار.

عادة، الشركات ذات القيم الأكبر لديها مخاطر أقل نسبيا لأنها عادة ما يكون لديها نماذج أعمال أكثر استقرارا، وموارد أكثر ثراء، ومواقع أقوى في السوق. تميل هذه الشركات إلى الحصول على تدفقات نقدية وأرباح أكثر استقرارًا، وعادةً ما يكون من الأسهل الحصول على التمويل وجذب ثقة المستثمرين. ونتيجة لذلك، من المرجح أن يوفر الاستثمار في هذه الشركات الكبرى عوائد أكثر استقرارا، ولكن معدل النمو قد يكون بطيئا نسبيا.

في المقابل، تتمتع الشركات ذات القيمة الأصغر عادة بإمكانات نمو أعلى ولكنها تأتي أيضًا بمخاطر أعلى. قد تكون هذه الشركات في المراحل الأولى من التطوير، مع حصص سوقية أصغر، وضغوط تنافسية أكبر، وإدارة أقل تطوراً من الشركات الكبيرة.

ونظرا لعدم الاستقرار النسبي لأعمالها، قد يكون سعر أسهم هذه الشركات أكثر تقلبا، مع زيادة مقابلة في مخاطر الاستثمار. ومع ذلك، إذا نجحت هذه الشركات الصغيرة في تنمية أعمالها، فقد ترتفع أسعار أسهمها بشكل حاد، مما يحقق مكاسب كبيرة للمستثمرين.

عادةً ما تكون الشركات ذات القيمة السوقية العالية شركات كبيرة وناضجة ومستقرة ذات ربحية أكثر استقرارًا ومكانة في السوق. فهي تميل إلى امتلاك المزيد من الموارد ورأس المال وتكون قادرة على التعامل مع تقلبات الدورات الاقتصادية، مما يوفر للمستثمرين دخلاً وأرباحًا مستقرة نسبيًا. مناسبة لأولئك الذين يبحثون عن عوائد مستقرة ومخاطر أقل، وكذلك المستثمرين على المدى الطويل. كما أنها مناسبة لممتلكات المحفظة الأساسية، والتي تستخدم لتحقيق الاستقرار في الأداء العام للمحفظة.

ومن ناحية أخرى، فإن الشركات الأدنى هي عادة شركات نمو ناشئة تتمتع بإمكانات أكبر وإمكانات نمو أعلى. وقد يكونون قادة في صناعاتهم، أو قد يكون لديهم منتجات وتقنيات مبتكرة تعد بعوائد أعلى. وهي مناسبة للمستثمرين الذين يبحثون عن مخاطر عالية وعائدات عالية ومستعدون لتحمل مخاطر أكبر، بالإضافة إلى المستثمرين المضاربين على المدى القصير. كما أنها مناسبة للمستثمرين الذين لديهم ما يكفي من القدرة على تحمل المخاطر والخبرة ليكونوا قادرين على إجراء بحث شامل وتقييم إمكانات هذه الشركات.

ومع ذلك، من المهم ملاحظة أن قيمتها العالية أو المنخفضة لا تعكس دائمًا قيمة الشركة بشكل مباشر. في بعض الأحيان، قد تعني قيمتها العالية أن السوق مفرط في التفاؤل في تقييمه للشركة أو أن هناك سلوك مضارب. في مثل هذه الحالات، يحتاج المستثمرون إلى ممارسة الحكم الحكيم وتجنب السعي الأعمى إلى الارتفاعات.

على العكس من ذلك، قد يكون لدى الشركات ذات القيم المنخفضة فرص استثمارية محتملة، ولكنها تأتي أيضًا بمخاطر أعلى. ولذلك، عند اتخاذ قرار بشأن الاستثمار في شركة معينة، يجب على المستثمرين أن يأخذوا في الاعتبار أساسيات الشركة، وتوقعات الصناعة، وفريق الإدارة، والوضع المالي، وعوامل أخرى، وليس فقط حجم قيمتها.

بشكل عام، الأسهم ذات القيمة السوقية المرتفعة عادة ما تكون أكثر استقرارًا ومناسبة للمستثمرين الحذرين، في حين أن الأسهم ذات القيم المنخفضة تنطوي على مخاطر أعلى ولكن إمكانات نمو أكبر ومناسبة للمستثمرين الذين هم على استعداد لتحمل مخاطر أعلى. يجب على المستثمرين اتخاذ خياراتهم بناءً على أهدافهم الاستثمارية، ورغبتهم في المخاطرة، واستراتيجياتهم الاستثمارية.

| شركة | القيمة السوقية (مليار دولار) |

| مايكروسوفت | 20480 |

| تفاحة | 20200 |

| أرامكو السعودية | 18750 |

| نفيديا | 7950 |

| أمازون | 7770 |

| جوجل (الأبجدية) | 7720 |

| ميتا (فيسبوك) | 7600 |

| بيركشاير هاثاواي | 6770 |

| ايلي ليلي | 6700 |

| تسلا | 6680 |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.