Di pasar saham, orang selalu mengawasi harga saham suatu perusahaan, bersukacita atas kenaikannya dan khawatir atas kejatuhannya. Fluktuasi harga saham selalu ada di benak para investor, karena fluktuasi ini dapat menimbulkan keuntungan atau kerugian yang sangat besar. Namun, selain harga saham, ada indikator tak kalah penting yang sering diabaikan, yaitu kapitalisasi pasar. Ini bukan hanya penjumlahan nilai pasar dari saham beredar suatu perusahaan tercatat tetapi juga merupakan indikator penting dari skala operasi perusahaan dan nilai investasi. Sekarang mari kita pahami bersama pentingnya kapitalisasi pasar dan cara perhitungannya.

Apa yang dimaksud dengan kapitalisasi pasar?

Apa yang dimaksud dengan kapitalisasi pasar?

Ini mengacu pada nilai pasar suatu perusahaan, yaitu nilai total seluruh saham yang dikeluarkan suatu perusahaan, dan merupakan penilaian keseluruhan suatu perusahaan oleh investor. Hal ini tidak hanya menjadi indikator penting untuk mengukur skala operasional suatu perusahaan tercatat, namun juga menjadi salah satu landasan penting bagi investor untuk menilai potensi investasi saham.

Bagi emiten, pertumbuhan nilai pasar merupakan tujuan penting karena mencerminkan pengakuan pasar secara keseluruhan dan ekspektasi perusahaan. Mewujudkan pertumbuhan nilai menuntut perusahaan untuk terus menciptakan nilai intrinsik, artinya perusahaan perlu melakukan serangkaian langkah untuk meningkatkan kinerjanya, memperluas pasarnya, dan menarik lebih banyak perhatian dan kepercayaan dari investor.

Sebuah perusahaan dapat mencapai pertumbuhan nilai dengan terus meningkatkan kinerja, memperluas pasar, meningkatkan kesadaran merek dan citra publik, serta terlibat dalam manajemen hubungan investor yang efektif dan transparansi. Kinerja keuangan yang baik, perluasan area bisnis, citra dan reputasi perusahaan yang baik, serta komunikasi dan keterbukaan yang baik dengan investor, dapat meningkatkan kepercayaan dan perhatian investor sehingga meningkatkan nilai.

Perkiraan pasar terhadap nilai suatu perusahaan secara keseluruhan juga menjadi salah satu indikator yang digunakan investor untuk menilai ukuran dan kondisi keuangan suatu perusahaan. Nilai yang tinggi biasanya menunjukkan bahwa perusahaan tersebut besar dan bisnisnya relatif stabil, sedangkan kapitalisasi pasar yang rendah menunjukkan bahwa perusahaan tersebut berada dalam tahap pertumbuhan dengan potensi pertumbuhan yang tinggi.

Tinggi rendahnya ukurannya juga mempunyai hubungan dengan risiko dan return investasi. Secara umum, nilai perusahaan dengan risiko yang relatif rendah mungkin juga lebih stabil, sedangkan nilai perusahaan mungkin memiliki potensi pertumbuhan yang lebih tinggi, namun risikonya juga meningkat. Investor dapat memilih jenis saham yang sesuai dengan selera risiko dan tujuan investasinya.

Misalnya, perusahaan blue-chip dengan kapitalisasi pasar yang besar mungkin merupakan perusahaan besar dengan sejarah panjang pendapatan stabil, dan investor biasanya dapat memperoleh pendapatan dividen yang relatif stabil ketika memegang sahamnya. Sebaliknya, perusahaan teknologi baru yang bernilai lebih kecil mungkin memiliki potensi pertumbuhan yang tinggi namun juga memiliki risiko pasar yang lebih tinggi.

Melihat bagaimana nilai perusahaan tercatat berubah dapat membantu investor menyesuaikan strategi investasinya secara tepat waktu. Misalnya, kenaikan nilai mungkin berarti bahwa pasar optimis terhadap prospek perusahaan, dan investor mungkin mempertimbangkan untuk meningkatkan kepemilikannya atau membeli saham, sementara penurunan nilai mungkin menunjukkan bahwa perusahaan sedang menghadapi tantangan, dan investor mungkin perlu melakukannya. mempertimbangkan untuk mengurangi kepemilikannya atau keluar.

Ketika investor menemukan bahwa perusahaan tertentu undervalued, namun perusahaan tersebut memiliki potensi pertumbuhan yang baik, mereka mungkin percaya bahwa perusahaan tersebut undervalued dan diharapkan dapat mencapai pertumbuhan yang lebih tinggi di masa depan. Dalam hal ini, investor dapat mempertimbangkan untuk berinvestasi pada saham-saham potensial tersebut untuk memperoleh pendapatan lebih.

Perusahaan yang kurang berharga mungkin dinilai terlalu rendah karena ekspektasi pasar yang pesimistis terhadap prospeknya atau faktor sementara lainnya. Namun, jika investor dapat menyadari bahwa perusahaan-perusahaan tersebut sebenarnya mempunyai kekuatan operasional, posisi industri, atau kemampuan inovasi yang baik, harga saham mereka mungkin akan naik di masa depan, sehingga menghasilkan keuntungan yang besar bagi investor.

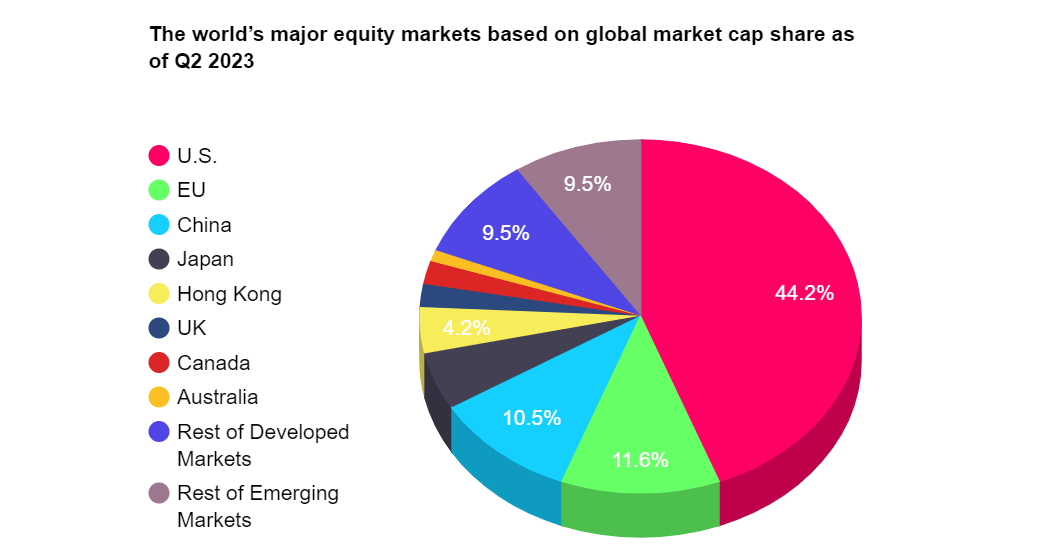

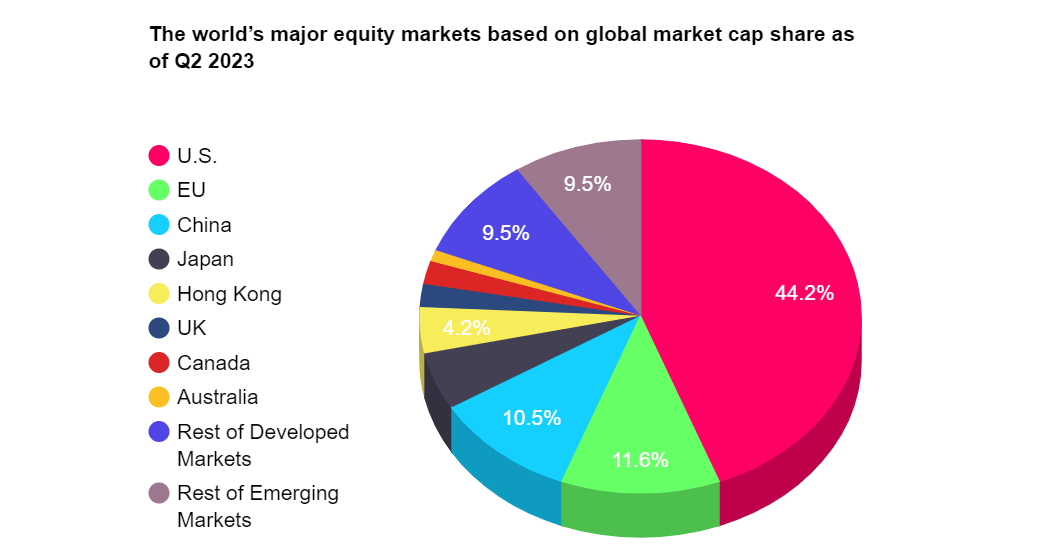

Dengan menghitung penjumlahan kapitalisasi pasar seluruh perusahaan yang terdaftar di pasar saham, kita dapat mengukur seberapa berkembang pasar saham suatu negara, yang pada gilirannya mencerminkan kekuatan perekonomian negara tersebut. Angka tersebut mencerminkan seberapa maju pasar saham negara tersebut, yang pada gilirannya dapat dijadikan salah satu indikator untuk menilai kekuatan perekonomian negara tersebut. Pasar saham yang berkembang dengan baik biasanya mewakili negara yang aktif secara ekonomi dan bermodal besar.

Bagi investor, ini merupakan jendela penting untuk mengetahui situasi bisnis perusahaan. Dengan mengamati perubahan kapitalisasi pasar suatu perusahaan tercatat, investor dapat mengetahui penilaian pasar secara keseluruhan dan ekspektasi terhadap perusahaan tersebut. Informasi tersebut dapat membantu investor menyesuaikan strategi investasinya secara tepat waktu, termasuk membeli, menahan, atau menjual saham sebagai respons terhadap perubahan pasar.

Cara Menghitung Kapitalisasi Pasar

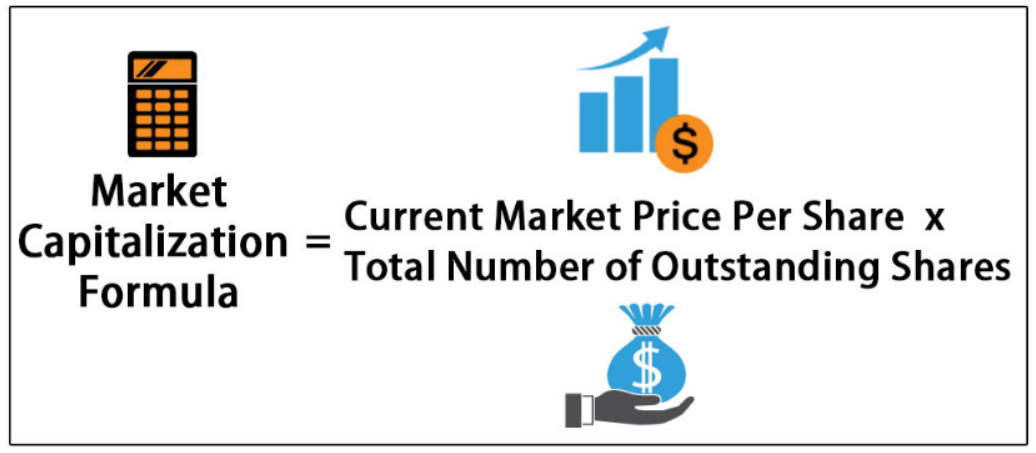

Ini adalah nilai keseluruhan perusahaan publik di pasar dan dihitung dengan mengalikan jumlah saham beredar perusahaan dengan harga saham saat ini. Dengan kata lain, ini menunjukkan jumlah total uang yang diperlukan jika seorang investor ingin membeli seluruh saham perusahaan yang diperdagangkan secara publik.

Misalnya, dengan asumsi Perusahaan A memiliki tiga unit saham yang beredar di pasar dan harga saham terkini adalah $20. kapitalisasi pasar perusahaan adalah $20 dikalikan 3. atau $60. Penting untuk dicatat bahwa ini tidak sama dengan modal saham atau modal disetor perusahaan yang sama, juga tidak sama dengan jumlah uang yang sebenarnya diterima perusahaan dari pemegang sahamnya ketika meningkatkan modal.

Selain itu, saat menghitungnya, penting untuk diperhatikan bahwa harga saham yang digunakan haruslah harga perdagangan atau harga pasar terkini, bukan harga yang ketinggalan jaman atau tidak akurat. Karena bervariasi seiring perubahan harga saham dan jumlah saham, data terkini harus digunakan dalam penghitungan untuk memastikan keakuratan.

Perubahan kapitalisasi pasar mencerminkan pandangan pasar secara keseluruhan terhadap perusahaan dan pendapatan yang diharapkan. Misalnya, sebuah perusahaan mungkin menerima $3 juta dari pemegang saham dengan harga $1 juta per saham dalam peningkatan modal awal, namun ketika pasar menjadi bullish karena kemampuan perusahaan menghasilkan uang dan bersedia membeli saham dengan harga $2 juta per saham, maka nilai perusahaan akan meningkat. naik menjadi $6 juta meskipun kapitalisasi aktual perusahaan masih $3 juta.

Dalam hal ini, meskipun modal perusahaan tidak bertambah, harga pasar saham telah meningkat karena pasar menyadari potensi pendapatannya di masa depan, sehingga menaikkan nilainya. Hal ini menunjukkan bahwa hal tersebut tidak hanya dipengaruhi oleh modal aktual perusahaan tetapi juga ekspektasi investor terhadap kinerja perusahaan di masa depan serta penawaran dan permintaan pasar.

Biasanya dihitung berdasarkan jumlah saham beredar suatu perusahaan, bukan berdasarkan jumlah total saham. Oleh karena itu, harus dipastikan bahwa hanya saham beredar yang diperhitungkan dalam perhitungan. Satuan mata uang harga saham dan jumlah saham harus konsisten dalam perhitungan untuk menghindari kesalahan perhitungan.

Dan semua saham beredar perusahaan, termasuk saham biasa, saham preferen, dll, juga harus diperhitungkan dalam perhitungan. Tidak ada stok yang boleh dihilangkan dari perhitungan. Jika terjadi perubahan ekuitas (misalnya pemecahan saham, merger, dan lain-lain), jumlah saham perlu disesuaikan untuk mencerminkan struktur ekuitas terkini.

Pentingnya kapitalisasi pasar yang diperhitungkan dengan baik adalah memberikan penilaian keseluruhan perusahaan di pasar, yang sangat penting bagi investor untuk menilai potensi investasi dan risiko suatu saham. Bergantung pada seberapa tinggi atau rendah nilai yang dihitung, investor bisa mendapatkan gambaran yang lebih akurat tentang posisi pasar perusahaan dan nilai potensialnya, yang pada gilirannya dapat memandu keputusan investasi mereka.

Apakah lebih baik memiliki kapitalisasi pasar yang tinggi atau rendah untuk suatu saham?

Saham dapat dikategorikan menjadi saham berkapitalisasi besar, berkapitalisasi menengah, dan berkapitalisasi kecil berdasarkan tingginya. Investor dapat mengevaluasi stabilitas dan potensi pertumbuhan suatu perusahaan berdasarkan ukurannya untuk mengambil keputusan investasi. Saham-saham berkapitalisasi besar biasanya memiliki kinerja harga saham yang lebih lancar, sedangkan saham-saham berkapitalisasi kecil memiliki harga saham yang lebih fluktuatif dan risiko yang relatif lebih tinggi. Investor dapat memilih jenis saham yang sesuai dengan selera risiko dan tujuan investasinya.

Saham berkapitalisasi besar biasanya mengacu pada perusahaan bernilai lebih tinggi yang nilai totalnya biasanya mencapai puluhan hingga ratusan miliar dolar atau lebih. Perusahaan-perusahaan ini seringkali merupakan pemimpin industri dengan profitabilitas yang stabil dan posisi pasar yang kuat. Karena ukuran dan kapitalisasinya, saham-saham berkapitalisasi besar biasanya memiliki kinerja harga saham yang lebih lancar. Mereka lebih disukai oleh investor institusional dan lebih disukai oleh beberapa investor yang memiliki nilai tambah dan solid.

Sebaliknya, saham-saham berkapitalisasi menengah berada di antara saham-saham berkapitalisasi besar dan berkapitalisasi kecil dan biasanya berkisar antara beberapa miliar hingga puluhan miliar. Perusahaan-perusahaan ini berukuran sedang dan mungkin merupakan pemimpin di industrinya, namun pangsa pasar dan profitabilitasnya mungkin sedikit lebih kecil dibandingkan saham-saham berkapitalisasi besar. Saham-saham berkapitalisasi menengah memiliki kinerja harga saham yang relatif lebih stabil serta beberapa potensi pertumbuhan, sehingga menarik sebagian investor pertumbuhan dan investor jangka menengah dan panjang.

Saham berkapitalisasi kecil mengacu pada perusahaan dengan kapitalisasi pasar kecil, biasanya antara beberapa ratus juta hingga beberapa miliar dolar. Perusahaan-perusahaan ini mungkin merupakan inovator di industri baru atau pendatang baru di industri tradisional dengan potensi pertumbuhan tinggi, namun mereka juga memiliki risiko yang lebih besar. Saham-saham berkapitalisasi kecil relatif berisiko, karena harga sahamnya lebih fluktuatif dan bergantung pada sentimen dan pengungkapan pasar. Saham-saham berkapitalisasi kecil sering kali menarik investor agresif dan pedagang jangka pendek.

Tentu saja, indeks yang berbeda di negara yang berbeda memiliki kriteria yang berbeda untuk mengkategorikan saham-saham berkapitalisasi besar, menengah, dan kecil. Misalnya, indeks S&P 500 di Amerika Serikat berisi perusahaan-perusahaan dengan nilai minimum $4 miliar, sedangkan indeks S&P 400 berisi perusahaan-perusahaan dengan nilai antara $1 miliar dan $4,4 miliar, dan indeks S&P 600 berisi perusahaan-perusahaan dengan nilai antara $300 juta dan $1,4 miliar.

Biasanya, perusahaan dengan nilai yang lebih besar memiliki risiko yang relatif lebih rendah karena mereka biasanya memiliki model bisnis yang lebih stabil, sumber daya yang lebih kaya, dan posisi pasar yang lebih kuat. Perusahaan-perusahaan ini cenderung memiliki arus kas dan keuntungan yang lebih stabil, dan biasanya lebih mudah memperoleh pendanaan dan menarik kepercayaan investor. Akibatnya, berinvestasi pada perusahaan-perusahaan besar ini kemungkinan besar akan memberikan imbal hasil yang lebih stabil, namun tingkat pertumbuhannya mungkin relatif lambat.

Sebaliknya, perusahaan dengan nilai lebih kecil biasanya mempunyai potensi pertumbuhan yang lebih tinggi namun juga memiliki risiko yang lebih tinggi. Perusahaan-perusahaan ini mungkin berada pada tahap awal pengembangan, dengan pangsa pasar yang lebih kecil, tekanan persaingan yang lebih besar, dan manajemen yang kurang canggih dibandingkan perusahaan-perusahaan besar.

Karena bisnis mereka relatif tidak stabil, harga saham perusahaan-perusahaan ini mungkin lebih fluktuatif, sehingga risiko investasi juga meningkat. Namun, jika perusahaan-perusahaan kecil ini berhasil mengembangkan bisnisnya, harga saham mereka mungkin akan naik tajam, sehingga memberikan keuntungan besar bagi investor.

Biasanya perusahaan dengan kapitalisasi pasar tinggi adalah perusahaan besar, matang, dan stabil dengan profitabilitas dan posisi pasar yang lebih stabil. Mereka cenderung memiliki lebih banyak sumber daya dan modal serta mampu mengatasi fluktuasi siklus ekonomi, sehingga memberikan pendapatan dan dividen yang relatif stabil kepada investor. Cocok bagi mereka yang mencari keuntungan stabil dan risiko lebih rendah, serta investor jangka panjang. Ini juga cocok untuk kepemilikan portofolio inti, yang digunakan untuk menstabilkan kinerja portofolio secara keseluruhan.

Sebaliknya, perusahaan tingkat rendah biasanya merupakan perusahaan berkembang dengan potensi lebih besar dan potensi pertumbuhan lebih tinggi. Mereka mungkin pemimpin di industrinya, atau mereka mungkin memiliki produk dan teknologi inovatif yang menjanjikan keuntungan lebih tinggi. Mereka cocok bagi investor yang mencari risiko tinggi dan keuntungan tinggi serta bersedia mengambil risiko lebih besar, serta investor spekulatif jangka pendek. Cocok juga bagi investor yang memiliki toleransi risiko dan keahlian yang memadai untuk dapat meneliti dan mengevaluasi potensi perusahaan-perusahaan tersebut secara menyeluruh.

Namun perlu diperhatikan bahwa tinggi rendahnya nilainya tidak selalu secara langsung mencerminkan nilai suatu perusahaan. Terkadang, nilainya yang tinggi dapat berarti pasar terlalu optimis dalam menilai perusahaan atau adanya perilaku spekulatif. Dalam kasus seperti ini, investor perlu menerapkan penilaian yang hati-hati dan menghindari mengejar harga tertinggi secara membabi buta.

Sebaliknya, perusahaan dengan nilai yang lebih rendah mungkin memiliki peluang investasi yang potensial, namun juga memiliki risiko yang lebih tinggi. Oleh karena itu, ketika memutuskan apakah akan berinvestasi di perusahaan tertentu, investor harus mempertimbangkan fundamental perusahaan, prospek industri, tim manajemen, posisi keuangan, dan faktor lainnya, bukan hanya ukuran nilainya.

Secara keseluruhan, saham dengan kapitalisasi pasar tinggi biasanya lebih stabil dan cocok bagi investor yang berhati-hati, sedangkan saham dengan nilai rendah memiliki risiko lebih tinggi namun potensi pertumbuhan lebih besar dan cocok bagi investor yang bersedia mengambil risiko lebih tinggi. Investor harus membuat pilihan berdasarkan tujuan investasi, selera risiko, dan strategi investasi.

10 Perusahaan Teratas berdasarkan Kapitalisasi Pasar Global

| Perusahaan

|

Kapitalisasi pasar ($ miliar)

|

| Microsoft

|

20480

|

| apel

|

20200

|

| Saudi Aramco

|

18750

|

| NVIDIA

|

7950

|

| Amazon

|

7770

|

| Google(Alfabet)

|

7720

|

| Meta(Facebook)

|

7600

|

| Berkshire Hathaway

|

6770

|

| Eli Lily

|

6700

|

| Tesla

|

6680

|

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang dimaksud dengan kapitalisasi pasar?

Apa yang dimaksud dengan kapitalisasi pasar?